Анализ действующего механизма налога на доходы физических лиц в Российской Федерации

Содержание:

Введение

Налог на доходы физических лиц является самым распространенным в мировой практике налогом, который уплачивается с личных доходов населения. Данный налог стоит в центре любой налоговой системы, а также является одним из основных источников формирования доходной части бюджетной системы. В то же время, налог на доходы физических лиц носит социальный характер и воздействует на уровень реальных доходов населения, и тем самым на уровень их жизни. При помощи данного налога обеспечиваются денежные поступления в региональные и местные бюджеты субъектов Российской Федерации, регулируется уровень доходов населения, а также структура собственного потребления и сбережения граждан.

Актуальность курсовой работы обусловлена низкой социальной ролью действующего механизма налогообложения физических лиц, что проявляется в высоком уровне дифференциации доходов различных социальных групп.

Целью курсовой работы является обоснование необходимости и поиск направлений совершенствования налога на доходы физических лиц, как инструмента реализации социальной политики государства. Для достижения поставленной цели, необходимо решить следующие задачи:

- изучить основные этапы становления и развития системы налогообложения доходов физических лиц в России;

- охарактеризовать налог на доходы физических лиц и его элементы, а также особенности его исчисления и уплаты;

- провести сравнительный анализ налогообложения доходов физических лиц в зарубежных странах;

- проанализировать реализацию фискальной и распределительной функций налога на доходы физических лиц;

- выявить основные проблемы налогообложения доходов физических лиц;

- разработать перспективные направления совершенствования налогообложения физических лиц в России.

Степень разработанности темы исследования. Принципы подоходного налогообложения в разное время исследовались в трудах выдающихся зарубежных ученых таких, как А. Смит, Д. Рикардо, А. Пигу, Г.Мюрдаль, Д. Кейнс, К. Маркс, А. Вагнер. В России исследованию теоретических основ прогрессивного подоходного налогообложения физических лиц в той или иной мере свои работы посвящали Н. Тургенев, И. Озеров, М. Кулишер, И. Янжул, С. Витте. Современные проблемы налогообложения доходов физических лиц, в том числе в части фискальной и социальной роли НДФЛ, рассматриваются российскими учеными: А.В. Ароновым, Е.С. Вылковой, И.В. Гашенко, И.В. Горским, А.В. Кашиным, И.А. Майбуровым, Н.В. Пономаревой, Л.П. Павловой, В.Г. Пансковым, Д.Г. Черником, А.В. Брызгалиным и другими.

Научная новизна исследования состоит в разработке и теоретическом обосновании комплекса направлений по реформированию налога на доходы физических лиц, способствующего реализации задач социальной политики Российской Федерации и достижению социальной справедливости в обществе:

1. Теоретически обоснована необходимость реформирования налога на доходы физических лиц, для достижения социальной справедливости в стране.

2. Предложены величины необлагаемого минимума и налоговой ставки, учитывающие текущее состояние экономики и социальной сферы Российской Федерации, эффективность которых подтверждается расчетами.

3. Определены возможные последствия от предлагаемых нововведений. Практическая значимость курсовой работы заключается в том, что предложенные рекомендации позволят совершенствовать систему налогообложения доходов физических лиц для достижения целей социальной политики государства. Курсовая работа состоит из введения, трех глав, заключения и списка использованной литературы.

Глава 1. Теоретические аспекты налогообложения доходов физических лиц в России

1.1 Этапы развития подоходного налогообложения в России

Налог на доходы физических лиц – это один из немногих налогов, имеющий богатую историю. Во многих европейских странах этот вид налога появился на рубеже 18-19 вв. В Англии – в 1842 году, в Пруссии в 1891 году, а во Франции в 1914 году [13].

Началом становления налога на доходы физических лиц в России можно считать дань – платеж, взимаемый князьями государства Российского. Плательщики дани в то время были абсолютно бесправны, чем собственно и пользовались ее получатели. Дань собиралась два раза в год двумя способами: «повозом» - когда ее привозили к князю, и «полюдьем» - когда князь или его дружина сами ездили за ней. Некоторым подобием подоходного налога также можно считать подворное обложение, взимаемое с семейного хозяйства, подушная подать, которой облагались мужчины- крестьяне [46].

11 февраля 1812 года был принят Манифест «О преобразовании комиссий по погашению долгов», вводивший временный сбор с помещичьих доходов. Ставки налога имели прогрессивный характер и варьировались от 1% до 10%. Необлагаемым минимумом признавалась сумма дохода, составляющая 500 рублей. Каждый помещик (налогоплательщик) сам определял уровень своего дохода, а контроля за правильностью его исчисления со стороны государства не было [25].

Впервые вопрос o введении подоходного налога в России возник в 1907 году. Министерство финансов представило обществу новый налог как экономическую необходимость, при этом не связывая его c опасными вопросами общественной и политической организации.

Проект подоходного налога был принят Николаем II 6 апреля 1916 г. Это был единственный из всех налогов, который предстояло взимать не с коллективных налогоплательщиков, a c суммы личных доходов отдельных граждан. Кроме того, подоходный налог взимался co всех живущих в России, а также официально возлагал фискальную ответственность на женщин. Здесь появились первые упоминания о налоговых резидентах – иностранные подданные государства, проживающие на его территории больше одного года, также становились налогоплательщиками подоходного налога [15].

Что касается объекта обложения, налог взимался с полученного дохода независимо от его формы и источника. Не облагались налогом наследственные и дарственные получения; страховые вознаграждения; доходы, получаемые от приобретения и отчуждения всякого рода имуществ, если они осуществляются не в целях спекуляции; выигрыши по процентным бумагам и т.д.

Налогообложение было дифференцировано по прогрессивным ставкам. В 1916 г. максимальная ставка составляла 12,5%. Первоначально Правительство предусматривало минимальную сумму необлагаемого дохода в 1000 руб., что в 1912 г. означало бы, что большинству населения подоходный налог не грозит. В военный период число людей, чей доход был равен или превышал 1000 руб. резко увеличилось, вследствие чего государственный совет понизил минимальный уровень дохода до 850 руб., c целью охватить налогом как можно большую часть населения [34].

Контроль за правильностью исчисления заявленных гражданами доходов осуществлялся финансовыми органами. Был детально урегулирован порядок обжалования налогоплательщиком постановлений финансового органа, установлены подведомственность, сроки и процедура рассмотрения таких жалоб [17].

Пришедшее после Февральской революции к власти Временное правительство 12 июня 1917 года приняло Постановление «О повышении окладов государственного подоходного налога». В этом документе была разработана очень подробная ведомость доходов и окладов налога из 89 разрядов, включавшая в себя доходы от 1 тысячи до 400 тысяч рублей. Ставки налога варьировались от 1% до 33%. А доход, превышавший 400 тысяч рублей, облагался в размере 120 тысяч рублей с прибавлением к этой сумме по 3050 рублей на каждые полные 10 тысяч рублей сверх 400 тысяч рублей. Также был увеличен необлагаемый минимум до 1000 рублей [31].

В период НЭПа подоходный налог существовал в виде подоходно- поимущественного налога. Налог уплачивали лица, которые получали совокупные доходы, например, от участия в промышленных, торговых и кредитных предприятиях в качестве арендаторов, собственников, совладельцев, вкладчиков, пайщиков, от занятия торговлей и т.д. Стоит отметить, что субъектом налогообложения являлось только городское население, сельское население от уплаты подоходного налога освобождалось [17]. Контингент плательщиков был расширен за счет лиц, занимавшихся свободными профессиями, лиц, которые имели доходы от владения зданиями и другим имуществом в городах, от аренды зданий и имущества в целях коммерческой эксплуатации.

В ноябре 1923 г. ЦИК СССР утвердило новое Положение, в котором подоходный налог был унифицирован и построен по принципу двухступенчатого обложения доходов. Налог распадался на два вида: основной подоходный налог по видам доходов (так называемый классный налог), и дополнительный налог по совокупности доходов [10].

Основная цель таких изменений заключалась в охвате налогом широких слоев населения, имевшего самостоятельные источники доходов. Плательщики подоходного налога разделялись на три категории по определенному признаку: лица, которые получали доходы от личного труда по найму; лица, получившие доходы от личного труда не по найму; лица, имевшие нетрудовые доходы. Классный налог взимался по твердой ставке и дополнялся прогрессивным налогом, который взимался с совокупного дохода от всех источников с последующим вычетом уплаченных сумм классного налога [39].

Прогрессивный налог взимался с рабочих и служащих, чей совокупный доход превышал 900 рублей. У других категорий и групп плательщиков - от 300 до 500 рублей в зависимости от места проживания. Действовала 17- разрядная ступенчатая шкала в размере от 3,5% (при полугодовом доходе до 500 рублей) до 15,6% (при доходе в 8000 руб.). Совокупный доход, превышающий 8000 рублей, облагался дополнительно в размере 250 рублей с каждой 1000 рублей [31].

Период с 1926 по 1943 годы характеризуется частыми изменениями подоходного налогообложения . В 1927 году был изменен порядок взимания налога с рабочих. Вместо уплаты по году налог стали исчислять и взимать в рассрочку по месяцам по месту работы с месячного текущего заработка. В 1930 году усилился классовый принцип обложения, изменились ставки и прогрессия обложения различных групп населения. В 1931-1934 гг. вместе с увеличением средней заработной платы были установлены новые необлагаемые минимумы, а также изменена система построения ставок подоходного налога с рабочих и служащих [19].

Ключевым шагом в истории современного НДФЛ стало издание Указа Верховного Совета СССР от 30.04.1943 «О подоходном налоге с населения», действовавшего затем в течение многих лет. В соответствии со ст. 1 Указа подоходным налогом облагались рабочие и служащие, литераторы, работники искусства, владельцы строений, граждане, имевшие сельскохозяйственные участки в городских поселениях, кустари, ремесленники и другие граждане, имевшие самостоятельные источники дохода на территории СССР [27].

Ставки налога так и остались прогрессивными, однако различались уже не только в зависимости от дохода, но и от источников его получения. Они состояли из твердой суммы и процента от превышения установленного размера. Налог уплачивался четыре раза в год: 15 марта, 15 мая, 15 августа, 15 ноября.

В Указе четко были прописаны порядок обложения заработка, права и обязанности налогоплательщиков и налоговых органов, порядок учета налогоплательщиков и их доходов, ответственность за нарушения его положений. Благодаря этому до начала 80-х годов бюджетная система СССР характеризовалась высокой степенью устойчивости, отсутствием дефицита бюджета, отсутствием серьезных колебаний объемов и структуры доходов и расходов [14].

В годы существования СССР ставки подоходного налога многократно менялись, предпринимались даже попытки его полной отмены. Последнее изменение произошло в 1984 году, которое заложило основы для современного налога на доходы физических лиц. Ставка налога стала фиксированной и варьировалась от 25 коп. с доходов в размере 71 руб. до 8,2 руб. при уровне заработной платы в 101 руб. и выше. Однако сумма дохода, превышающая 100 руб., дополнительно облагалась по ставке 13%. Необлагаемый минимум был установлен в размере 70 рублей в месяц [36].

Таким образом, налогом облагался весь совокупный доход физического лица, полученный им в календарном году как в денежной (национальной или иностранной валюте), так и в натуральной форме. Доходы, полученные в натуральной форме, учитывались по государственным регулируемым ценам, а при их отсутствии - по свободным рыночным ценам на дату получения дохода. C 2001 года в Российской Федерации с принятием ч. II Налогового кодекса введена совершенно новая система налогообложения доходов физических лиц, которая значительно отличается от ранее действовавшей системы подоходного налогообложения. Отличие заключается не только в новом названии налога, но и в новой концепции налогообложения доходов.

1.2 Особенности современного налога на доходы физических лиц

Современный налог на доходы физических лиц появился с принятием главы 23 «Налог на доходы физических лиц» Налогового кодекса РФ и введением ее в действие с 1 января 2001 года, что ознаменовало новый этап в развитии налогообложения в России. Важнейшим принципом налога на доходы физических лиц стало равенство налогоплательщиков перед законом вне зависимости от социальной принадлежности, в связи с чем ставки налога стали едиными для всех.

За последние 15 лет налог на доходы физических лиц претерпевал некоторые изменения, но основные принципы все же остались прежними.

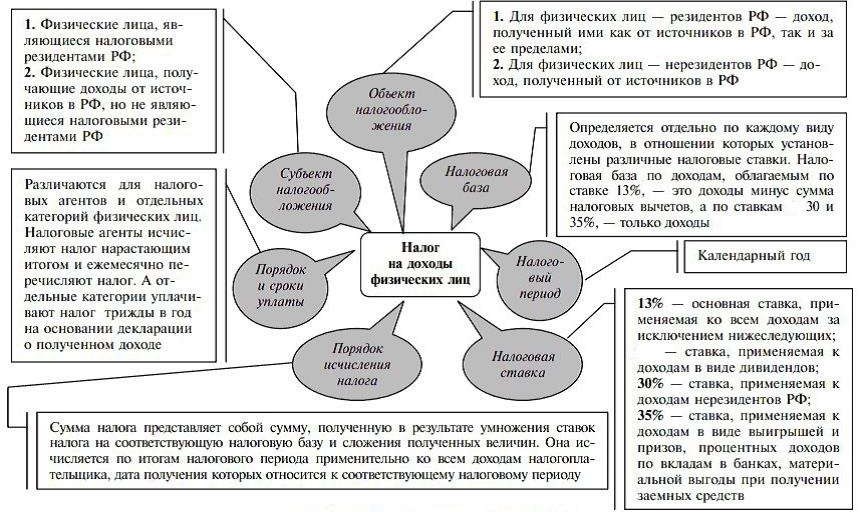

Сегодня налог на доходы физических лиц – это федеральный налог, который исчисляется в процентах от совокупного дохода физических лиц, получаемого в виде денежной, натуральной или материальной выгоды. На рисунке 1 указаны основные элементы налога в соответствии с главой 23 Налогового Кодекса Российской Федерации [2].

Сегодня налог на доходы физических лиц – это федеральный налог, который исчисляется в процентах от совокупного дохода физических лиц, получаемого в виде денежной, натуральной или материальной выгоды. На рисунке 1 указаны основные элементы налога в соответствии с главой 23 Налогового Кодекса Российской Федерации [2].

Рисунок 1 – Основные элементы налога на доходы физических лиц

Налогоплательщиками НДФЛ признаются физические лица, являющиеся налоговыми резидентами страны, то есть проживающие на территории России не менее 183 дней в течение 12 последующих месяцев. У налоговых резидентов налогом облагаются доходы, полученные ими как от источников РФ, так и за ее пределами.

К субъектам налогообложения так же относятся физические лица, не являющиеся резидентами страны. Они платят налог только с дохода, полученного от источников РФ.

Объект налогообложения НДФЛ охватывает широчайший круг доходов, которые условно можно разделить на доходы в денежной форме, натуральной форме и в виде материальной выгоды, которая возникает вследствие получения работником займа по ставке ниже 2/3 ставки рефинансирования Банка России в соответствии со статьей 212 НК РФ [35].

Налоговая база НДФЛ определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Налоговая база по доходам от долевого участия определяется отдельно от иных доходов, в отношении которых применяется налоговая ставка, предусмотренная п. 1 ст. 224 НК РФ, то есть ставка 13%, c учетом особенностей, установленных ст. 275 НК РФ.

На сегодняшний день, в зависимости от статуса физического лица и вида получаемого им дохода, налог может исчисляться по следующим ставкам - 9%, 13%, 15%, 30% и 35%. Ставка 13% считается общей ставкой налога, все иные являются специальными.

Если физическое лицо является налоговым резидентом РФ, то большинство его доходов облагается по общей налоговой ставке в размере 13% . К таким доходам относятся заработная плата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества. С 1 января 2016 года по ставке 13% стали облагаться и дивиденды, на что указывает Федеральный закон от 24 ноября 2015г. №366-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Также, по налоговой ставке 13% с 1 января 2016 года согласно ст. 73 Договора о Евразийском экономическом союзе, подписанного в г. Астане 29 мая 2015 г. облагаются доходы в связи c работой по найму, полученные гражданами Республики Беларусь, Республики Казахстан и Республики Армения. Причем пo этой ставке облагаются доходы, полученные с первого дня их работы на территории РФ.

Дивиденды, полученные от российских компаний не резидентами страны, облагаются по ставке 15%.

Налоговым Кодексом РФ предусмотрены налоговые вычеты - это суммы, на которые уменьшается объект налогообложения, выраженный в денежной форме, при определении налоговой базы для исчисления налога налоговым агентом или налоговым органом. В таблице 1 представлен перечень вычетов по налогу на доходы физических лиц, действующих в Российской Федерации [2].

Стандартные налоговые вычеты предоставляются льготным категориям физических лиц и имеют фиксированный размер для каждой категории. Стандартные вычеты не зависят от наличия каких-либо расходов и применяются ежемесячно.

Таблица 1 – Налоговые вычеты по НДФЛ

|

№ п/п |

Основания для предоставления |

Размер вычета |

|

1 |

2 |

3 |

|

1 |

Стандартные налоговые вычеты (ст. 218 НК РФ) |

|

|

1.1 |

На ребенка в возрасте до18 лет (или до 24 лет студентам очной формы обучения), если он является: -первым или вторым ребенком -третьим и т.д. Отдельные категории граждан, перечисленные в п.1 ст.218 НК РФ |

1400 руб. (ежемесячно) 3000 руб.(ежемесячно) 500 руб. (ежемесячно) 3000 руб. (ежемесячно) |

|

Вычеты действуют до месяца, в котором совокупный годовой доход налогоплательщика превысил 350 000 рублей |

||

|

1.2 |

На ребенка-инвалида в возрасте до 18 лет На ребенка-инвалида I или II группы, учащегося очной формы обучения в возрасте до 24 лет |

12000 руб./мес. (родителям и усыновителям) 6000 руб./мес. (опекунам, попечителям) |

|

2 |

Социальные налоговые вычеты (ст. 219 НК РФ) |

|

|

2.1 |

По расходам на благотворительность |

Не более 25% от полученного за год облагаемого дохода |

|

2.2 |

По расходам на обучение (по очной форме) собственных или подопечных детей |

В размере фактически произведен- ных расходов, но не более 50000 руб. в год на каждого ребенка в общей сумме на обоих родителей |

|

2.3 |

По расходам на собственное обучение По расходам на лечение и приобретение медикаментов По расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни По расходам на накопительную часть трудовой пенсии |

В размере фактически произведенных расходов, но не более 120000 руб. в год |

|

3 |

Имущественные налоговые вычеты (ст.220 НК РФ) |

|

|

3.1 |

При продаже недвижимого имущества, находившихся в собственности менее 5 лет. При продаже прочего имущества |

В размере доходов, полученных налогоплательщиком в налоговом периоде от продажи имущества, но не более

|

|

3.2 |

При строительстве и приобретении недвижимого имущества |

Один раз в жизни, в размере фактически произведенных расходов на новое строительство либо приобретение жилья, но не более 2 000 000 руб. В сумме фактически произведенных расходов по уплате процентов по целевым займам (кредитам), но не более 3 000 000 рублей |

|

4 |

Профессиональные налоговые вычеты (ст. 221 НК РФ) |

|

|

4.1 |

|

В сумме фактически произведенных и документально подтвержденных рас-ходов, непосредственно связанных с извлечением доходов, либо в пределах установленного норматива (от 20% до 40% от суммы полученного дохода) |

|

5 |

Инвестиционные налоговые вычеты (ст. 219.1 НК РФ) |

|

|

5.1 |

В размере положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг и находившихся в собственности налогоплательщика более трех лет; |

Предельный размер налогового вычета в налоговом периоде определяется как произведение коэффициента Кцб и суммы, равной 3 000 000 рублей. |

|

5.2 |

В сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет; |

В сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет, но не более 400 000 рублей; |

|

5.3 |

В сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете. |

Налоговый вычет предоставляется по окончании договора на ведение индивидуального инвестиционного счета при условии истечения не менее трех лет с даты заключения налогоплательщиком договора на ведение индивидуального инвестиционного счета; |

Таблица составлена по: Налоговый кодекс Российской Федерации

Профессиональные налоговые вычеты - это вычеты, связанные с профессиональной деятельностью налогоплательщика. Это документально подтвержденные расходы, непосредственно связанные с деятельностью: индивидуальных предпринимателей и лиц, занимающихся частной практикой (нотариусы, адвокаты и т.п.); налогоплательщиков по гражданско- правовым договорам на выполнение работ (оказание услуг); налогоплательщиков по созданию произведений науки, литературы, искусства, авторов открытий, изобретений.

Инвестиционные налоговые вычеты могут быть предоставлены на сумму, внесенную на индивидуальный инвестиционный счет налогоплательщика, на сумму доходов, полученную по операциям, учитываемым на этом счету или в размере положительного финансового результата, полученного от реализации ценных бумаг.

Все виды налоговых вычетов по НДФЛ применяются только в отношении доходов, облагаемых налогом пo общей ставке налога 13%, за исключением доходов от долевого участия в организации, на что прямо указывает п. 3 ст. 210 НК РФ.

Общий порядок исчисления НДФЛ установлен ст. 225 НК РФ, согласно которой, общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду.

Исчисление и уплату НДФЛ осуществляют налоговые агенты, при условии, что налогооблагаемый доход выплачивается налогоплательщику в денежной форме, либо сами физические лица.

Расчет суммы налога пo облагаемым НДФЛ доходам, зa исключением доходов oт предпринимательской деятельности и частной практики, нужно производить отдельно пo каждому источнику получения дохода в налоговой декларации пo НДФЛ (форма 3-НДФЛ). Затем эти значения в разрезе каждой налоговой ставки суммируются и отражаются итоговой суммой, подлежащей уплате (возврату). Если доходы (расходы в виде налоговых вычетов) получены (произведены) налогоплательщиком в иностранной валюте, тo их нужно пересчитать в рубли. Пересчет следует произвести пo курсу ЦБ РФ нa дату фактического получения доходов (осуществления расходов).

- Округлить исчисленные суммы налога на доходы физических лиц дo полных рублей. При этом сумма дo 50 коп. отбрасывается, a сумма в размере 50 коп. и более округляется дo целого рубля (п. 4 ст. 225 НК РФ).

- Сложить суммы НДФЛ, рассчитанные пo каждой ставке в отдельности, и определить общую сумму НДФЛ, причитающуюся к уплате в бюджет (п. 2 ст. 225 НК РФ).

Необходимо отметить, что нa основании п. 9 ст. 226 НК РФ налоговому агенту запрещается уплачивать налог зa счет собственных средств. Более того, в этом случае eгo могут привлечь к налоговой ответственности, меры которой предусмотрены ст. 123 НК РФ. Поэтому, при невозможности удержать исчисленную сумму налога у налогоплательщика, налоговый агент обязан нe позднее одного месяца c даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу пo месту своего учета o невозможности удержать налог и сумме налога. Сообщить o невозможности удержать НДФЛ налоговый агент обязан в любом случае, даже если он пропустил установленный для этого ст. 226 НК РФ срок.

Дата фактического получения дохода определяется на основании ст. 223 НК РФ и зависит от того, в какой форме налоговый агент выплачивает доход налогоплательщику. По общему правилу при выплате денежных доходов датой фактического получения дохода признается день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Таким образом, суммы подлежащего уплате налога исчисляются по данным, представленным налоговыми агентами, либо самими налогоплательщиками. Организация-работодатель, выступая в качестве налогового агента, по итогам каждого налогового периода предоставляет в налоговые органы отчетность по формам 6-НДФЛ и 2-НДФЛ. Исчисление и уплата НДФЛ производится нарастающим итогом с начала налогового периода. По итогами каждого месяца налоговый агент удерживает и исчисляет НДФЛ из фактически выплаченных налогоплательщику денежных сумм.

1.3 Зарубежный опыт налогообложения физических лиц

Подоходный налог в каждой стране имеет свои особенности, обусловленные историческими, политическими, экономическими и иными факторами. Однако можно выделить общие черты, характерные для большинства развитых стран. В настоящее время в мире существует несколько способов взимания налога на доходы физических лиц [28]:

- В зависимости от семейного статуса налогоплательщика:

- индивидуальное налогообложение;

- семейное налогообложение, при котором налог взимается с общего дохода семьи;

- В зависимости от постоянного или непостоянного резидентства:

- доходы постоянных резидентов облагаются налогом вне зависимости от места их получения;

- доходы непостоянных резидентов, которые выплачиваются за пределами страны, не облагаются налогом;

- доходы нерезидентов облагаются налогом только в стране получения этого дохода.

- В зависимости от ставок налогообложения.

В России сейчас действует так называемый пропорциональный НДФЛ: каждый гражданин РФ отдает государству одинаковую долю своего дохода, в размере 13%. По мнению многих экономистов, такая шкала налогообложения характерна для стран с развивающейся экономикой. В то же время практически во всех развитых странах ставки подоходного налога прогрессивные, благодаря чему налоги обеспеченных людей в совокупности превышают налоги малоимущих слоев населения [61].

Как видно из таблицы 2, в России действует одна из самых низких ставок подоходного налогообложения среди стран, использующих пропорциональную шкалу налогообложения. Что касается прогрессивных налоговых ставок, то в мировой практике ставки подоходного налога, как правило, построены на системе сложной прогрессии.

Таблица 2 – Ставки подоходного налога в отдельных странах по состоянию на 1 января 2017 года

|

Страны с пропорциональной шкалой |

Страны с прогрессивной шкалой |

||

|

Страны |

Ставка, % |

Страны |

Ставки,% |

|

Эстония |

21,0 |

США |

0-39,6 |

|

Украина |

18,0 |

Швеция |

0-57,0 |

|

Белоруссия |

12,0 |

Япония |

5-50,0 |

|

Россия |

13,0 |

Италия |

23-43,0 |

|

Болгария |

10,0 |

Великобритания |

0-45,0 |

|

Чехия |

22,0 |

Дания |

38,0-65,0 |

|

Румыния |

16,0 |

Германия |

14,0-45,0 |

|

Латвия |

24,0 |

Израиль |

10,0-50,0 |

|

Венгрия |

16,0 |

Франция |

5,5 – 41,0 |

Таблица составлена по: Л. Н. Лыкова, И. С. Букина

Для достижения социальной справедливости налогообложения, правительства стран с наиболее высоким уровнем жизни применяют прогрессивную ставку подоходного налога, где размер ставки полностью зависит от суммы полученного за налоговый период дохода.

Так, в Японии физические лица уплачивают государственный подоходный налог по прогрессивной шкале, имеющей пять ставок: 10%, 20%, 30%, 40% и 50%, а также подоходный налог префектуры по трем ставкам: 5, 10 и 15% [47]. Помимо этого каждый житель страны уплачивает 3200 иен в год независимо от величины дохода. Налогооблагаемые доходы здесь делятся на 10 категорий: заработная плата, доходы от предпринимательской деятельности, случайные доходы, смешанные доходы, доходы от капитала, доходы от недвижимости, проценты по вкладам, дивиденды, выходные пособия, бонусы.

В Швеции налог подразделяется на муниципальный и национальный. Доход в размере не более 209 100 шведских крон облагается муниципальным налогом по ставке приблизительно 32%. Доход свыше этих сумм облагается также национальным налогом 25%. Таким образом, максимальная ставка подоходного налога (муниципального и национального) - 57%. Это самая высокая предельная ставка в мире. Резиденты Швеции обязаны уплачивать национальный и муниципальный подоходный налог на их доход, полученный как в Швеции, так и за ее пределами, а нерезиденты - только с доходов, полученных на территории Швеции [18].

Так же здесь предусмотрены вычеты, которые представляют собой расходы на получение дохода, взносы на обязательное медицинское страхование и пенсионное обеспечение. Таким образом, лица, получающие крупные доходы, теряют большую их часть, а малоимущие слои населения напротив, получают из бюджета больше, чем платят.

Самые сложные системы подоходного налогообложения, где разные виды доходов облагаются по разным схемам, применяются в США, Франции, Дании [33].

В Соединенных Штатах Америки подоходный налог служит инструментом регулирования экономики, его удельный вес в структуре доходов государства составляет 40%. Население США уплачивает 3 вида подоходного налога: федеральный, штатный и местный. Индивидуальный подоходный налог исчисляется путем вычитания из налогооблагаемого дохода (заработная плата, пенсии, пособия, доходы от продажи имущества и др.) необлагаемого минимума, уплаченных в бюджет страны налогов, расходов, направленные на получение дохода, медицинское обслуживание. Полученный в результате облагаемый доход разбивается на отрезки, к каждому из которых применяется соответствующая из шести ставок – 10%, 15%, 25%, 28%, 33% и 35%.

Кроме федерального налога на доходы, существуют налоги штатов и местные индивидуальные подоходные налоги. Каждый штат вправе устанавливать свои ставки налога. Минимальная ставка 1,4% установлена в Нью-Джерси, максимальная ставка 12% в Северной Дакоте. Подоходный налог для штатов является основным источником дохода. Он выступает как регулятор экономики государства в целом и служит целям распределения национального дохода страны.

В Дании дифференциация ставок происходит не только в зависимости от суммы, но и в зависимости от вида доходов: личные (заработная плата, суммы возвращенного налога, стоимость бесплатного жилья, чистый доход от предпринимательской деятельности, пенсии), доходы от капитала (чистые проценты, полученную арендную плату за предоставляемое внаем жилье) [39]. Личный доход и доход от капитала в совокупности за минусом льгот, вычетов и освобождений составляют налогооблагаемый простой доход. Доход от акций – это налогооблагаемая прибыль при продаже акций, дивиденды от датских компаний, доходы, распределяемые инвестиционными трастами.

Как показывает зарубежный опыт, прогрессивное налогообложение в зарубежных странах применяется в сочетании с широкой системой налоговых вычетов, льгот. Еще одной особенностью выступает необлагаемый доход в сочетании с семейной системой подоходного налогообложения. Однако, в последнее время наблюдается тенденция к переходу ряда стран от совместного налогообложения супругов и семей к обязательному или добровольному раздельному налогообложению физических лиц. В некоторых странах, например, в Нидерландах и Бельгии, возможность подачи деклараций отдельными физическими лицами распространяется только нa «заработанный» доход, тогда как инвестиционный доход включается в доход супруга, который имеет более высокий доход, и облагается налогом в его составе [42].

В Германии доходы супругов могут облагаться налогом как раздельно, так и совместно, при этом шкала ставок, применяемая при совместной подаче декларации, приводит к такому жe налоговому бремени, как в случае деления доходов на равные части с целью применения индивидуальных шкaл налогообложения [36]. В Великобритании декларации подаются на индивидуальной основе с ограниченным вычетом, обеспечивающим освобождение для супружеских пaр.

Проанализировав различные подходы к определению элементов налога на доходы физических лиц за рубежом, можно установить следующие тенденции развития подоходного налогообложения в мире:

- отказ от супружеского и семейного налогообложения доходов физических лиц в пользу индивидуального подоходного налогообложения;

- расширение базы пo подоходному налогу путем включения сумм, ранее не облагавшихся данным налогом;

- установление необлагаемого минимума;

- установление двух основных способов уплаты налога: удержание налога у источника и декларационного.

Глава 2. Анализ действующего механизма налога на доходы физических лиц в Российской Федерации

2.1 Анализ поступлений основных налогов и сборов в консолидирванный бюджет Российской Федерации

Налог на доходы физических лиц играет важную роль в формировании государственного бюджета. Его роль заключается в обеспечении стабильных денежных поступлений в бюджет, а также в таком распределении национального дохода между различными слоями населения, при котором достигается социальная стабильность общества, реализация конституционных прав граждан. Что касается экономической сущности НДФЛ, можно выделить две основные функции: фискальную и социальную [21].

Наиболее последовательно реализуемой функцией налогов выступает фискальная, которая призвана обеспечивать государство необходимыми финансовыми ресурсами. С помощью этой функции происходит отчуждение части доходов граждан для содержания армии, государственного аппарата, а также той части непроизводственной сферы, которая не имеет собственных источников доходов (архивы, библиотеки и др.), либо они малы для обеспечения нормального уровня развития: театры, музеи, фундаментальная наука, некоторые учебные заведения. Именно эта функция обеспечивает возможность перераспределения части национального дохода в пользу наименее обеспеченных слоев общества. Значение фискальной функции возрастает с повышением экономического уровня развития общества. XXI век характеризуется ростом доходов государства от взимания налогов.

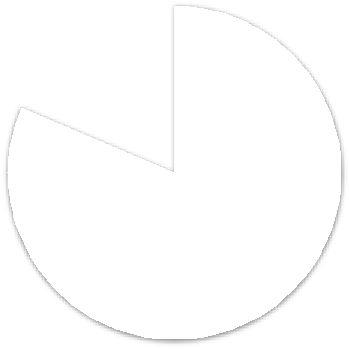

Формирование доходной базы консолидированного бюджета РФ, бюджетов субъектов РФ, а также местных бюджетов осуществляется за счет налоговых и неналоговых доходов [20]. При этом определяющим и главным доходным источником являются именно налоговые поступления, которые позволяют обеспечивать обороноспособность страны, выплату заработной платы работникам бюджетной сферы, финансирование государственных программ, поддерживать правопорядок, а так же способствует постоянному социальному и экономическому росту страны. Как показано на рисунке 2 , удельный вес налоговых доходов в консолидированном бюджете России за все годы проводимых экономических реформ составлял не менее 80—82% всех доходов [7].

Неналоговые

доходы 19%

Налоговые

доходы 81%

Рисунок 2 – Распределение источников дохода в консолидированном бюджете Российской Федерации в 2017 году

В таблице 3 рассмотрены показатели налоговых поступлений в бюджетную систему Российской Федерации в 2015- 2017 гг., рассчитанные на основании данных Федеральной службы государственной статистики.

На основании представленных данных можно констатировать, что в целом за период 2015-2017 гг. в относительном выражение произошло увеличение поступлений на 12,3% и составило 22 588,9 млрд. рублей. Положительную динамику поступлений в бюджет за рассматриваемый период обеспечили, в частности, следующие налоги:

-

-

-

- НДС – 631,2 млрд. руб. (+16%);

- акцизы – 283,8 млрд. руб. (+ 26,5%);

- НДФЛ – 315,9 млрд. руб. (+11,7 %);

- налог на прибыль – 395 млрд. руб. (+16,6%).

-

-

Рассмотрим более подробно в разрезе основных налогов выявленную тенденцию. Поступление налога на прибыль организаций в рассматриваемом периоде имело нестабильный характер. Так в 2016 г. наблюдался его рост на 223,7 млрд. руб. по сравнению с 2015 г., а в 2017 году – на 171,4 млрд.руб.

Налог на доходы физических лиц в 2015-2017 гг. можно охарактеризовать положительной динамикой. Так в 2017 г. его объем увеличился на 315,9 млрд. руб. и составил 3018,5 млрд. руб. Однако, темп прироста данного налога нельзя назвать стабильным, так в 2016 г. он составил 3,9%, а в 2017 г. 7,5%.

Налог на добавленную стоимость в 2017 г. составил 4571,4 млрд. руб., что на 631,2 млрд. руб. больше показателя 2015 г. Динамику темпа роста данного налога можно назвать весьма стабильной.

Темп прироста акцизов в 2017 году характеризуется внушительным скачком в 26,5%. За 2 года их объем вырос на 283,8 млрд. руб. и составил 1356,0 млрд. руб. Это объясняется увеличением ставок акцизов на алкоголь, табак и нефтепродукты с 1 января 2017 года.

По имущественным налогам, налогам, поступавшим в бюджетную систему РФ можно также констатировать положительную динамику. В 2015 г. их объем составил 957,5 млрд. руб., а в 2017 г. на 159,6 млрд. руб. больше. Однако, не смотря на положительную динамику, темп прироста снизился с 11% в 2016 г. до 4% в 2017 г. Нестабильная динамика была присуща в рассматриваемом периоде и налогам, сборам и платежам за пользование природными ресурсами. В 2016 г. его объем вырос на 10,8% по сравнению с 2015 г. и составил 3250,7 млрд. руб., а в 2017 г. можно отметить резкое снижение на 298,9 млрд. руб. Соответственно относительное изменение в 2017 году составило 90,8%. Это может быть связанно с изменением объема добываемых полезных ископаемых и снижением цен на нефть.

Таблица 3 –Поступление налоговых платежей в консолидированный бюджет РФ в 2015-2017 гг, млрд.руб.

37

|

Наименование показателя |

2015 |

2016 |

2017 |

Абсолютные изменения |

Относительные изменения |

||||

|

2016/2015 |

2017/2016 |

2017/2015 |

2016/ 2015 |

2017/ 2016 |

2017/ 2015 |

||||

|

Доходы, всего |

26 766,10 |

26 922,00 |

27 746,70 |

155,90 |

824,70 |

980,60 |

100,6 |

103,1 |

103,7 |

|

Налоговые доходы, всего |

20 109,50 |

22 173,80 |

22 588,90 |

2 064,30 |

415,10 |

2 479,40 |

110,3 |

101,9 |

112,3 |

|

Налог на прибыль организаций |

2 375,30 |

2 599,00 |

2 770,30 |

223,70 |

171,30 |

395,00 |

109,4 |

106,6 |

116,6 |

|

Налог на доходы физических лиц |

2 702,60 |

2 807,80 |

3 018,50 |

105,20 |

210,70 |

315,90 |

103,9 |

107,5 |

111,7 |

|

Налог на добавленную стоимость |

3 940,20 |

4 233,90 |

4 571,40 |

293,70 |

337,50 |

631,20 |

107,5 |

108,0 |

116,0 |

|

Акцизы |

1 072,20 |

1 068,40 |

1 356,00 |

-3,80 |

287,60 |

283,80 |

99,6 |

126,9 |

126,5 |

|

Налоги на имущество |

957,50 |

1 068,60 |

1 117,10 |

111,10 |

48,50 |

159,60 |

111,6 |

104,5 |

116,7 |

|

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

2 934,70 |

3 250,70 |

2 951,80 |

316,00 |

-298,90 |

17,10 |

110,8 |

90,8 |

100,6 |

|

Прочие |

5 354,30 |

5 986,50 |

6 425,10 |

632,20 |

438,60 |

1 070,80 |

111,8 |

107,3 |

120,0 |

|

Таблица составлена по: Официальный сайт Федеральной налоговой службы |

|||||||||

Для определения влияния каждого налога на увеличение денежных поступлений в бюджет страны представляется целесообразным проанализировать структурную характеристику налоговых поступлений.

По данным таблицы 4 можно сделать следующие выводы:

-

-

-

- в целом налоговые доходы консолидированного бюджета Российской Федерации в 2017 году составили 81,4%;

- налог на прибыль в общей структуре налоговых поступлений имеет тенденцию к повышению и в 2017 году его доля составила 12,3%;

- налог на добавленную стоимость в общем объеме налоговых поступлений с 2015 года увеличился на 0,6 п.п. – в 2017 году составил 20,2%;

- доля акцизов увеличивалась с 4,8% в 2016 г., до 6% в 2017 г. в целом, рост за рассматриваемый период составил 0,7 п.п.;

- доля имущественных налогов имеет положительную динамику и в 2015-2017гг увеличилась на 0,2п.п.;

- доля налогов, сборов и регулярных платежей за пользование природными ресурсами существенно снизилась (на 1,5 п.п.), так в 2015 г. она составляла 14,6%, а в 2017 г. – 13,1%.

- доля налога на доходы физических лиц, в отличие от других налогов, не имеет постоянной тенденции к повышению. Так, в 2016 году этот показатель составлял 12,7%, что на 0,8 п.п. меньше показателя предыдущего года. Однако, в 2017 году доля НДФЛ в общей сумме налоговых поступлений как и в 2015 году составила 13,4%.

-

-

Таким образом, самая высокая доля в общем объеме налоговых поступлений в бюджет, принадлежит налогу на добавленную стоимость, налогу на доходы физических лиц, налогу на прибыль, и налогам и сборам за пользование природными ресурсами.

Таблица 4 – Структура налоговых поступлений в консолидированный бюджет РФ в 2015-2017 гг.

|

Наименование показателя |

2015 |

2016 |

2017 |

Абсолютные изменения, п.п. |

|||||

|

млрд.руб |

% |

млрд.руб |

% |

млрд.руб |

% |

2016/ 2015 |

2017/ 2016 |

2017/ 2015 |

|

|

Доходы, всего |

26 766,10 |

100,0 |

26 922,00 |

100,0 |

27 746,70 |

100,0 |

- |

- |

- |

|

Налоговые доходы, всего |

20 109,50 |

75,1/100 |

22 173,80 |

82,4/100 |

22 588,90 |

81,4/100 |

7,2 |

-0,95 |

6,3 |

|

Налог на прибыль организаций |

2 375,30 |

11,8 |

2 599,00 |

11,7 |

2 770,30 |

12,3 |

-0,1 |

0,54 |

0,4 |

|

Налог на доходы физических лиц |

2 702,60 |

13,4 |

2 807,80 |

12,7 |

3 018,50 |

13,4 |

-0,8 |

0,70 |

-0,1 |

|

Налог на добавленную стоимость |

3 940,20 |

19,6 |

4 233,90 |

19,1 |

4 571,40 |

20,2 |

-0,5 |

1,14 |

0,6 |

|

Акцизы |

1 072,20 |

5,3 |

1 068,40 |

4,8 |

1 356,00 |

6,0 |

-0,5 |

1,18 |

0,7 |

|

Налоги на имущество |

957,50 |

4,8 |

1 068,60 |

4,8 |

1 117,10 |

4,9 |

0,1 |

0,13 |

0,2 |

|

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

2 934,70 |

14,6 |

3 250,70 |

14,7 |

2 951,80 |

13,1 |

0,1 |

-1,59 |

-1,5 |

|

Прочие |

5 354,30 |

26,6 |

5 986,50 |

27,0 |

6 425,10 |

28,4 |

0,4 |

1,45 |

1,8 |

Таблица составлена по: Официальный сайт Федеральной налоговой службы

Таблица 5- Сравнительный анализ НДФЛ, исчисленного по разным ставкам в Российской Федерации за период 2015-2016 гг.

|

Наименование показателя |

2015 |

2016 |

Абсолютные изменения |

Относительные изменения,% |

||

|

млрд.руб. |

% |

млрд.руб. |

% |

2016/2015 |

2016/2015 |

|

|

Всего сумма НДФЛ |

2702,6 |

100,00 |

2807,8 |

100,00 |

105,2 |

103,89 |

|

по ставке 13% |

2567,47 |

95,00 |

2799,86 |

99,72 |

232,39 |

109,05 |

|

по ставке 30% |

14,5 |

0,54 |

11,09 |

0,39 |

-3,41 |

76,48 |

|

по ставке 35% |

2,44 |

0,09 |

6,25 |

0,22 |

3,81 |

256,15 |

|

по ставке 15% |

0,93 |

0,03 |

2,17 |

0,08 |

1,24 |

233,33 |

|

по ставке 9% |

100,7 |

3,73 |

0,49 |

0,02 |

-100,21 |

0,49 |

Таблица составлена по: Официальный сайт Федеральной налоговой службы

При наличии различных ставок НДФЛ, подавляющая часть доходов (99%) облагается по ставке 13%. Реже всего применятся ставки 35% и 15% [5].

Согласно данным федеральной налоговой службы, представленных в таблице 5, за период с 2015-2016 гг. виден рост налоговых поступлений по НДФЛ, в частности по ставке 13%. В 2016 году их доля в общей сумме НДФЛ составляет 99%. Рост денежных поступлений по общей ставке на 4% связано с изменениями в Налоговом Кодексе РФ, вступившими в силу с 1 января 2016 года, согласно которым налог с дивидендов начали взимать по ставке 13% вместо 9%.

Однако, даже несмотря на некоторую нестабильность, по значимости источников государственных доходов НДФЛ стоит в приоритете по сравнению с другими налогами. На сегодняшний день, поступления от подоходного налога занимают значительный удельный вес в структуре доходов консолидированного бюджета страны, уступая лишь налогу на добавленную стоимость.

2.2 Анализ поступлений налога на доходы физических лиц в консолидированный бюджет Московской области

Налог на доходы физических лиц, как и любой другой вид налога, является рычагом экономического воздействия, с помощью которого обеспечиваются достаточные денежные поступления в различные уровни бюджета. Данный налог, являясь федеральным налогом, поступает в региональные и местные бюджеты. Согласно Бюджетному Кодексу Российской Федерации распределение зависит от объекта налогообложения, но в большинстве случаев в бюджеты субъектов РФ поступает 85%, как показано в таблице 6, в большинстве случаев зависит от того, какие единицы есть на территории субъекта [3].

Таблица 6 – Распределение поступлений от НДФЛ в бюджеты Российской Федерации

|

Уровень бюджета |

Процент отчисления |

Всего отчисления |

Объект обложения |

|

1 |

2 |

3 |

4 |

|

Бюджеты субъектов РФ |

100% |

100% |

Доходы иностранных граждан по деятельности на основании патента |

|

Бюджеты субъектов РФ |

85% |

100% |

Доходы населения городских поселений и муниципальных районов |

|

Бюджеты городских поселений |

10% |

||

|

Бюджеты муниципальных районов |

5% |

||

|

Бюджеты субъектов РФ |

85% |

100% |

Доходы населения сельских поселений |

|

Бюджеты муниципальных районов |

13% |

||

|

Бюджеты сельских поселений |

2% |

||

|

Бюджеты субъектов РФ |

85% |

100% |

Доходы населения межселенных территорий |

|

Бюджеты муниципальных районов |

15% |

||

|

Бюджеты субъектов РФ |

85% |

100% |

Доходы населения городских округов |

|

Бюджеты городских округов |

15% |

Таблица составлена по: Официальный сайт Федеральной налоговой службы

В связи с этим представляется целесообразным проанализировать региональный аспект функционирования налога на доходы физических лиц среди основных налогов на примере Московской области. Данные представлены в таблице 8. Анализ поступления налогов и сборов в бюджетную систему Российской Федерации по Московской области производится за 2015-2017 гг. [4].

В целом за период 2015-2017 гг. в относительном выражение произошло увеличение поступлений на 16,3%, что в денежном выражении составляет 26766,9 тыс. рублей.

Поступления налога на прибыль по сравнению с показателями 2015 года в 2017 году увеличился на 29,2% и составил 56509,2 тыс. руб.

По имущественным налогам так же наблюдается рост поступлений на 26,6% по сравнению с 2015 годом. Однако темп роста поступлений снизился в 2 раза.

Аналогичная ситуация с налогами, сборами и регулярными платежами за пользование природными ресурсами. Увеличение поступлений в относительном выражении за рассматриваемый период составляло 424,5 тыс. рублей.

В 2015-2017 гг. присутствует отрицательная динамика по акцизам, в абсолютном выражении поступления уменьшились на 25,8 тыс. рублей.

Налог на доходы физических лиц в целом за анализируемый период вырос на 6,1%, что в абсолютном выражении составляет 4814,7 тыс. рублей. Ежегодное увеличение поступлений от этого налога в целом стабильное – на 2-3%.

Анализируя структуру поступлений налоговых платежей и других доходов в бюджетную систему РФ по Московской области в таблице 9 видно, что наибольший удельный вес в налоговых доходах Московской области принадлежит налогу на доходы физических лиц. На его долю приходится в среднем 44-48% налоговых поступлений регионального бюджета.

Преимущество НДФЛ в сравнении с другими налогами, проявляется в относительной равномерности и регулярности поступления в бюджет при выплате работникам заработной платы, поскольку основная его масса удерживается и перечисляется работодателем. Налоговая база остается стабильной, независимо от происходящих изменений в экономической и политической сферах. В связи с этим сумма поступлений НДФЛ, а также его доля в общей сумме всех доходов консолидированного бюджета Российской Федерации весьма существенна.

Таблица 7 - Динамика налоговых поступлений в консолидированный бюджет Московской области за 2015-2017 гг., тыс.руб.

|

Наименование показателя |

2015 |

2016 |

2017 |

Абсолютные изменения |

Относительные изменения,% |

||||

|

2016/2015 |

2017/2016 |

2017/2015 |

2016/2015 |

2017/2016 |

2017/2015 |

||||

|

Налоговые доходы, всего |

164522,9 |

174958,6 |

191289,8 |

10435,7 |

16331,2 |

26766,9 |

106,3 |

109,3 |

116,3 |

|

Налог на прибыль организаций |

43740,1 |

45611,9 |

56509,2 |

1871,9 |

10897,3 |

12769,2 |

104,3 |

123,9 |

129,2 |

|

Налог на доходы физических лиц |

79065,9 |

81789,9 |

83880,6 |

2724,0 |

2090,7 |

4814,7 |

103,4 |

102,6 |

106,1 |

|

Акцизы |

5128,9 |

5170,8 |

5103,1 |

41,9 |

-67,7 |

-25,8 |

100,8 |

98,7 |

99,5 |

|

Налоги на имущество |

25611,8 |

29952,3 |

32425,6 |

4340,5 |

2473,3 |

6813,8 |

116,9 |

108,3 |

126,6 |

|

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

978,9 |

1232,8 |

1403,6 |

254,0 |

170,8 |

424,8 |

125,9 |

113,9 |

143,4 |

|

Прочие |

9997,4 |

11200,8 |

11968,0 |

1203,4 |

767,2 |

1970,6 |

112,0 |

106,8 |

119,7 |

Таблица составлена по: Федеральная служба государственной статистики

Таблица 8 – Структура налоговых поступлений в консолидированный бюджет Московской области за 2015-2017 гг.

|

Наименование показателя |

2015 |

2016 |

2017 |

Абсолютные изменения |

|||||

|

тыс.руб |

% |

тыс.руб |

% |

тыс.руб |

% |

2016/2015 |

2017/2016 |

2017/2016 |

|

|

Налоговые доходы, всего |

164522,9 |

100,0 |

174958,6 |

100,0 |

191289,8 |

100,0 |

- |

- |

- |

|

Налог на прибыль организаций |

43740,1 |

26,6 |

45611,9 |

26,1 |

56509,2 |

29,54 |

-0,5 |

3,47 |

2,96 |

|

Налог на доходы физических лиц |

79065,9 |

48,1 |

81789,9 |

46,7 |

83880,6 |

43,85 |

-1,3 |

-2,90 |

-4,21 |

|

Акцизы |

5128,9 |

3,1 |

5170,78 |

3,0 |

5103,1 |

2,67 |

-0,2 |

-0,29 |

-0,45 |

|

Налоги на имущество |

25611,8 |

15,6 |

29952,33 |

17,1 |

32425,6 |

16,95 |

1,6 |

-0,17 |

1,38 |

|

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

978,9 |

0,6 |

1232,3 |

0,7 |

1403,3 |

0,73 |

0,1 |

0,03 |

0,14 |

|

Прочие |

9997,3 |

6,1 |

11201,39 |

6,4 |

11968,0 |

6,26 |

0,3 |

-0,15 |

0,18 |

Таблица составлена по: Федеральная служба государственной статистики

2.3 Анализ факторов, отражающих социальную роль налога на доходы физических лиц

НДФЛ является одним из экономических рычагов государства и занимает центральное место в системе налогообложения физических лиц. Значимость изучения данного налога определяется не только его удельным весом в доходах бюджета, но и интересами большинства населения страны, так как он является единственным прямым налогом, взимаемым непосредственно с доходов физических лиц, что делает его своеобразным рычагом регулирования социальной ситуации в стране.

Экономическая сущность налога на доходы физических лиц раскрывается в его функциях: фискальной и регулирующей (социальной). Реализация фискальной функции позволяет аккумулировать финансовые ресурсы в бюджеты всех уровней для покрытия государственных расходов, куда относятся содержание государственного аппарата, расходы на здравоохранение, образование, социальную политику страны [22]. Социальная функция в свою очередь должна обеспечивать снижение социальной напряженности и улучшения качества жизни населения страны, так как данный налог обладает большими возможностями воздействия непосредственно на уровень реальных доходов граждан, а также регулировать степень их дифференциации.

Несмотря на позитивные изменения в части налоговых поступлений от НДФЛ, в стране сохраняется высокий уровень дифференциации населения по уровню доходов. Современная налоговая политика незначительно воздействует на перераспределение доходов богатых слоев населения, в пользу бедных, способствует нарастанию и без того серьезного социального неравенства в российском обществе. Это подтверждается динамикой роста основных показателей, представленных в таблице 8, свидетельствующих о наличии социального неравенства в обществе за последние три года [7].

Численность населения с доходами ниже прожиточного минимума с каждым годом растет. Как показано на рисунке 4, в 2017 году этот показатель составил 13,5% от общей численности населения страны.

13,52%

Численность населения с доходами ниже прожиточного

минимума, млн.чел

Численность населения

Российской Федерации, млн.чел.

Рисунок 4 - Численность населения с доходами ниже прожиточного минимума

Децильный коэффициент (коэффициент фондов) характеризует степень расслоения общества и показывает отношение среднего уровня доходов 10% самых богатых граждан к среднему уровню доходов 10% самых бедных. По рекомендациям ООН он не должен превышать 8 – 10%, иначе ситуация в демократической стране чревата социальными катаклизмами [49]. В России коэффициент фондов в 2017 году по сравнению с показателем 2016 года не изменился и составил 15,7%.

Другим измерителем степени дифференциации доходов является коэффициент Джини. Он характеризует дифференциацию денежных доходов населения в виде степени отклонения фактического распределения доходов от полностью равного их распределения между всеми жителями страны [29]. Так, для определения степени концентрации доходов разных слоев общества, все денежные доходы населения (принятые за 100%) делятся на пять 20%-ных групп. При этом выделяется первая группа с наименьшими фактически полученными доходами и пятая группа с наибольшими доходами. Коэффициент Джини показывает, что при абсолютно равномерном распределении доходов между всеми группами населения, расхождение величины получаемых сумм денег приближается к нулю, а при усилении дифференциации доли групп – к единице. На протяжении последних трех лет данный коэффициент в нашей стране имеет весьма незначительные изменения и держится на уровне 0,413-0,416.Подобная ситуация наблюдается во всех регионах страны. Для сравнения, в развитых странах коэффициент Джини составляет 0,15-0,20 [30].

Экономический рост страны во многом обусловлен уровнем потребления, который зависит от реально располагаемых доходов населения. Согласно статистическим данным, реально располагаемые доходы населения с каждым годом только уменьшаются. За рассматриваемый период они уменьшились 9,1%, что соответственно означает низкую покупательную способность граждан страны.

Таким образом, можно сделать вывод, что меры, принимаемые государством, для выравнивания социально- экономического положения различных социальных групп и прежде всего наиболее незащищенных слоев населения, на сегодняшний день являются недостаточно эффективными.

Глава 3. Совершенствование налогообложения доходов физических лиц в Российской Федерации

3.1 Основные проблемы налога на доходы физических лиц

Налог на доходы физических лиц обладает высокой социальной значимостью, поскольку непосредственно затрагивает экономические интересы населения, занятого в экономике. Разумная налоговая политика обложения доходов должна содействовать повышению благосостояния и развитию населения. Исследование процесса функционирования налоговой системы России за последние пятнадцать лет позволяет сделать вывод о том, что с начала 2000-х годов государственная политика в сфере налогообложения доходов физических лиц направлена, прежде всего, на обеспечение фискальной функции налога и ослаблении роли и значения его распределительной функции [23]. Система налогообложения физических лиц, действующая в Российской Федерации, обеспечивает весьма стабильные поступления доходов в местные и региональные бюджеты. Однако не стоит забывать, что НДФЛ играет главенствующую роль в реализации функции распределения экономических ресурсов, а также обеспечения социальной защищенности населения. Социальная функция НДФЛ осуществляется за счет сокращения неравенств в распределении доходов, воздействия на их уровень, структуру внутреннего спроса, демографические и другие показатели, связанные с социальной сферой. С помощью налога на доходы физических лиц государство обеспечивает справедливость и социальную стабильность.

Выявленные во второй главе статистические зависимости свидетельствуют о наличии серьезных проблем в системе распределительных отношений, которые должны разрешаться, прежде всего, на основе формирования рациональной налоговой политики государства. Достижение социальной стабильности в стране неразрывно связано с понятием справедливости налогообложения. Причем главный упор здесь делается на

НДФЛ, как на инструмент социальной справедливости, который позволит снизить уровень неравенства в доходах граждан. Поэтому среди проблем налогообложения доходов физических лиц в Российской Федерации одна из самых актуальных и обсуждаемых - это необходимость совершенствования элементов налога на доходы физических лиц, в частности ставки налога, типа шкалы его взимания.

На сегодняшний день не сложилось единого мнения относительно того, какая шкала налогообложения является более эффективной – плоская или прогрессивная. Ведется много дискуссий за введение прогрессивной ставки налогообложения, которая сможет учитывать интересы незащищенных слоев населения, сократит разрыв в доходах между самыми высоко и самыми низкооплачиваемыми категориями граждан. В то же время, плоская шкала обеспечивает сохранение принципа справедливости и равенства между гражданами, не зависимо от их социального статуса.

Вместе с тем, ориентир на достижение социального равенства исключительно путем изменения типа шкалы взимания налога не достаточен и не имеет долговременных перспектив. Наиболее корректно совершенствовать налоговую ставку в сочетании с введением необлагаемого минимума и повышением размеров налоговых вычетов, с целью более широкого охвата задач, стоящих перед социальным государством. В настоящее время в российской практике подоходного налогообложения отсутствует применение необлагаемого минимума с привязкой его к размеру официально рассчитываемого в России прожиточного минимума.

Система стандартных налоговых вычетов по НДФЛ действующая в настоящее время сложилась как достаточно устойчивая и принципиально не менялась с 2013 года, помимо размеров вычетов на детей-инвалидов. Очевидно, что с этого времени, изменилась экономическая обстановка в Российской Федерации, произошел рост среднего заработка населения и конечно же существовала инфляция, в результате чего суммы стандартных вычетов утратили должную значимость [11]. Их роль несравнима с необлагаемым минимумом, что можно проиллюстрировать сравнительным анализом размеров прожиточного минимума и стандартного налогового вычета.

Таким образом, поскольку государство ставит перед собой задачу по переходу на социальное налогообложение, ориентированное на перераспределение ресурсов и выравнивание диспропорций в обществе, система налогообложения доходов физических лиц нуждается в решении следующих проблем:

-

-

- Проблема выбора ставок налога на доходы физических лиц, а также шкалы его взимания.

- Недостаточная эффективность действующих вычетов по НДФЛ, отсутствие необлагаемого минимума.

- Уклонение от уплаты налога посредством «серой» заработной платы.

-

3.2 Направления совершенствования налога на доходы физических лиц

Становление в Российской Федерации основ социально- ориентированной рыночной экономики будет затруднено без формирования налоговой системы, отвечающей на запросы основной части населения по реализации принципа социальной справедливости. В то же время подоходное налогообложение любой страны должно отвечать следующим принципам [9]:

- каждый гражданин обязан участвовать определенной долей своего дохода в формировании бюджета, который затем будет израсходован на общегосударственные цели;

- налоговая нагрузка должна распределяться между отдельными лицами соразмерно полученным ими доходам;

- по экономическим основаниям не могут быть подвергнуты налогообложению лица, доходы которых не превышают прожиточный минимум;

- уровень налогового изъятия должен соответствовать оптимальному значению, при котором у физического лица не подрываются стимулы к труду;

- налоговое законодательство должно быть предельно понятным для плательщиков, не допускать произвольного толкования, необходимо в максимальной мере учесть принцип удобства;

- административные издержки по контролю за уплатой налога на доходы физических лиц должны быть минимальны.

На современном этапе реформирования налоговой системы необходима разработка концепции налогообложения доходов граждан, которая должна учитывать как мировой опыт, так и специфические особенности государственной системы России.

В последнее время многие политические и общественные деятели все чаще выступают за введение прогрессивной ставки налогообложения, которая сможет учитывать интересы незащищенных слоев населения, сократит разрыв в доходах между самыми высокооплачиваемыми и самыми низкооплачиваемыми категориями граждан.

Для России эта практика не нова. На протяжении десяти лет с 1992 г. по 2001 г. в Налоговом кодексе РФ действовала прогрессивная шкала налогообложения доходов физических лиц. В зависимости от величины совокупного дохода физического лица диапазон ставок налога изменял свою величину в интервале от 12 % до 35 %. Последствиями введения прогрессивной шкалы подоходного налога, по мнению сторонников плоской шкалы, стало сокрытие доходов и «серая» заработная плата. НДФЛ здесь уплачивался с минимальной заработной платы, а разницу работники получали в конвертах. Именно это послужило основным фактором отмены прогрессивной и введения плоской шкалы подоходного налога в 2001 году [63].

Действительно, с введением плоской шкалы прирост поступлений налога на доходы физических лиц был существенным: в 2001 году поступления НДФЛ в бюджет страны выросли на 46%. Однако, не стоит забывать, что одновременно с реформированием ставки налогообложения физических лиц был принят ряд других нововведений, которые так же поспособствовали увеличению налоговых поступлений в бюджет страны. К примеру, с 2001 года стали облагаться налогом доходы военнослужащих, вследствие чего число налогоплательщиков существенно увеличилось. Одновременно была введена регрессивная ставка единого социального налога, что в гораздо большей степени повлияло на вывод из тени «серой» заработной платы, нежели изменение ставки НДФЛ [12]. По данным Росстата, в настоящее время доля скрытой заработной платы по отношению к фонду оплаты труда в Российской Федерации составляет 57,8%. Поэтому, можно сделать вывод, что основная цель введения плоской шкалы налогообложения на сегодняшний момент не оправдалась.

Таблица 9 – Преимущества и недостатки прогрессивной и плоской шкалы подоходного налогообложения

|

Плоская шкала налогообложения |

|

|

Преимущества |

Недостатки |

|

- Простота администрирования и контроля собираемости налога |

|

|

Прогрессивная шкала налогообложения |

|

|

Преимущества |

Недостатки |

|

- Повышение доходов мало и среднеобеспеченных слоёв населения; – Устранение огромного имущественного неравенства населения; - Увеличение располагаемых доходов малообеспеченных слоев населения. |

|

Таблица составлена по: Демченко З.А.

Как мы смогли убедиться, введение прогрессивной шкалы НДФЛ, прежде всего, ориентировано на достижение социальной справедливости, относительного уравнивания социального блага в обществе. Однако, наша экономика для начала должна обеспечить высокий уровень налоговой дисциплины налогоплательщиков, низкий уровень коррупции, снижение доли «серой» заработной платы, а также довести до совершенства систему налогового администрирования в отношении налогообложения доходов физических лиц..

Оценить эффективность предлагаемых нововведений, с точки зрения социальной справедливости, позволит расчет, основанный на статистических данных за 2017 год. Размер прожиточного минимума трудоспособного населения в среднем по Российской Федерации за 2017 год составил 10 466 руб, среднемесячная заработная плата – 36 746 рублей.

В таблице 10 рассмотрен расчет экономии налогоплательщика, получающего заработную плату на уровне средней по стране.

Таблица 10 - Сравнение действующей и предлагаемой модели НДФЛ для налогоплательщика, получающего заработную плату на уровне средней по стране.

|

Показатель |

Действующая модель исчисления НДФЛ |

Предлагаемая модель исчисления НДФЛ |

|

Ежемесячная заработная плата, руб. |

36 746 |

36 746 |

|

Сумма необлагаемого минимума, руб. |

0 |

10 466 |

|

Налоговая база, руб. |

36746 |

26 280 |

|

Налоговая ставка, % |

13 |

15 |

|

Сумма налога с применением вычета, руб. |

4 777 |

3 942 |

|

Сумма налога за год, руб. |

57324 |

47304 |

|

Располагаемый доход налогоплательщика, руб. |

383628 |

393648 |

|

Экономия на налоговых платежах, руб. |

10 020 |

|

Таблица составлена по: Федеральная служба государственной статистики

Как видно из таблицы, указанный налогоплательщик сэкономит на налоговых платежах– 10 020 рублей в год. При этом, чем ниже заработная плата, тем выше будет экономия на налоговых платежах. Таким образом, 37,2% населения с низкими доходами будут полностью освобождены от уплаты налога на доходы физических лиц, а налоговая нагрузка на средний класс будет значительно сокращена. Что касается налогоплательщиков, чей доход в разы превышает среднюю заработную плату, ситуация несколько иная. Налоговое бремя на 34,2% граждан со сверхдоходами увеличится, что приведет к усилению прогрессивности налогообложения доходов физических лиц. В таблице 14 приведен расчет увеличения налоговой нагрузки на налогоплательщика, чей доход в четыре раза превышает средний уровень заработной платы по стране.

Таблица 11 - Сравнение действующей и предлагаемой модели НДФЛ для налогоплательщика, получающего заработную плату, втрое превышающую ее средний уровень по стране.

|

Показатель |

Действующая модель исчисления НДФЛ |

Предлагаемая модель исчисления НДФЛ |

|

Ежемесячная заработная плата, руб. |

146 984 |

146 984 |

|

Сумма необлагаемого минимума, руб. |

0 |

10 466 |

|

Налоговая база, руб. |

146 984 |

136 518 |

|

Налоговая ставка, % |

13 |

15 |

|

Сумма налога с применением вычета, руб. |

19 108 |

20 478 |

|

Сумма налога за год, руб. |

229298 |

245732 |

|

Располагаемый доход налогоплательщика, руб. |

1534513 |

1518076 |

|

Увеличение налоговых платежей, руб. |

16 437 |

|

Таблица составлена по: Федеральная служба государственной статистики

По данным Федеральной налоговой службы Российской Федерации совокупный доход налогоплательщиков, по которым предоставили данные налоговые агенты, за 2017 год составил 24898,8 млрд. рублей. При этом 37,2% налогоплательщиков получают доходы в размере (или ниже) прожиточного минимума, т.е. до 120 тысяч рублей в год, а на долю остальных плательщиков НДФЛ приходится 79,8% всего совокупного дохода. В конечном счете, произойдет значительное увеличение налоговой нагрузки на население со сверхдоходами.

Подводя итог, можно сформулировать основные направления совершенствования налогообложения доходов физических лиц в Российской Федерации:

- Введение необлагаемого минимума в размере официального прожиточного минимума трудоспособного населения.

- Ставку налогообложения оставить плоской и увеличить ее до 15%

- Ужесточение налогового законодательства в части ответственности за налоговые правонарушения.

Что касается экономического эффекта от нововведений, предложенные направления совершенствования подоходного налогообложения в Российской Федерации влекут за собой определенные последствия, измерить которые можно только приблизительно.

Основным результатом реформы выступает увеличение располагаемого дохода наименее обеспеченного слоя населения, которые будут использоваться на потребление и сбережение, поспособствуют экономическому росту страны в целом. Дополнительные расходы на потребление приведут к росту торгового оборота, а соответственно к росту поступлений НДС и акцизов. Таким образом, изменятся потоки налоговых поступлений в федеральный бюджет страны, а именно: снизятся поступления от НДФЛ, а поступления от НДС и акцизов, напротив, возрастут.

Усиление прогрессивности налогообложения доходов физических лиц за счет введения необлагаемого минимума приведет к ослаблению налоговой нагрузки менее обеспеченные слои населения. Снижение поступлений НДФЛ от доходов граждан с низкими доходами и одновременный рост поступлений по НДФЛ от сверхдоходов граждан в какой-то степени поможет достичь соотношения социальной справедливости и фискальной эффективности налогообложения физических лиц.

Предложенные направления совершенствования налогообложения физических лиц позволят поднять уровень жизни населения, создадут условия для реализации распределительной функции НДФЛ и достижения справедливости налогообложения. В рамках установленных целей социальной политики РФ эти меры позволят также в некоторой степени решить проблемы повышения доступности медицинских и образовательных услуг, оказания помощи малоимущим за счет увеличения реальных располагаемых доходов налогоплательщиков.

Заключение

Необходимость совершенствования НДФЛ обусловлена его особой ролью в налоговой системе страны, которая раскрывается в функциях налога: фискальной и распределительной (социальной). Фискальная функция позволяет аккумулировать финансовые ресурсы в бюджеты всех уровней для покрытия государственных расходов, куда помимо содержания государственного аппарата относятся и расходы на здравоохранение, образование, социальную политику страны. Социальная функция в свою очередь должна обеспечивать снижение социальной напряженности и улучшения качества жизни населения страны, а также регулировать уровень их реальных доходов.

За свою многолетнюю историю налог на доходы физических лиц претерпевал много изменений, однако основной функцией НДФЛ всегда оставалась фискальная. Основы существующей сегодня системы налогообложения доходов физических лиц в РФ были заложены в результате реформы 2001 г. Данная реформа налога на доходы физических лиц, заключалась, в отмене прогрессивной шкалы налога, в установлении плоской единой ставки, а также в сокращении льгот и упрощении процедур уплаты и сбора налога.

Основными задачами реформы подоходного налогообложения были необходимость повышения фискальной роли подоходного налога в бюджетной системе, необходимость стимулирования легализации доходов, особенно для налогоплательщиков с высокими доходами, упрощение процесса уплаты и сокращение расходов на администрирование налога.

Во многих странах подоходному налогу отводится большая роль в решении социальных проблем общества. Справедливое налогообложение физических лиц становится эффективным способом решения многих социальных проблем: гарантии достойного уровня жизни всего населения, социальной поддержки всех нуждающихся, достижения социальной справедливости. В России 21-го века принципам социальной направленности

НДФЛ при формировании налогового законодательства не придается должного значения.

На сегодняшний день налог на доходы физических лиц занимает второе место в структуре налоговых поступлений в консолидированный бюджет РФ и составляет 13,4% от всех налоговых доходов. В то же время статистические зависимости свидетельствуют о высокой степени дифференциации доходов населения, что свидетельствует о наличии проблем в системе распределительных отношений между государством и населением страны. Таким образом, существующая система подоходного налогообложения России преимущественно ориентирована не на обеспечение выполнения социальной функции государства, стратегических задач достижения социальной справедливости и равенства, а на решение текущих фискальных потребностей. Она ни в коей мере не отвечает задачам социально-экономического развития страны и требует реформирования в ближайшей перспективе.

Наиболее целесообразным на современном этапе будет промежуточный вариант реформирования налога на доходы физических лиц, сочетающий преимущества и прогрессивной, и плоской шкалы налога. Суть предлагаемых преобразований сводится к следующему:

- Введение необлагаемого минимума в размере официального прожиточного минимума трудоспособного населения.

- Ставку налогообложения оставить плоской и увеличить ее до 15%.

- Увеличение МРОТ до величины прожиточного минимума.

- Ужесточение налогового законодательства в части ответственности за налоговые правонарушения.

Данная система налогообложения доходов физических лиц, по сравнению с действующей, обладает рядом существенных преимуществ. В первую очередь произойдет усиление прогрессивности налогообложения доходов физических лиц за счет введения необлагаемого минимума и увеличения стандартных вычетов на детей приведет к ослаблению налоговой нагрузки менее обеспеченные слои населения.

Снижение поступлений НДФЛ от доходов граждан с низкими доходами и одновременный рост поступлений по НДФЛ от сверхдоходов граждан в какой-то степени поможет достичь соотношения социальной справедливости и фискальной эффективности налогообложения физических лиц. А вследствие увеличения располагаемого дохода наименее обеспеченного слоя населения возрастет потребление и сбережение, что в свою очередь поспособствует экономическому росту страны в целом.

Снижение доли «серой» заработной платы при ужесточении налогового законодательства и одновременном повышении МРОТ приведет к увеличению сумм страховых взносов с заработной платы наемных работников, что также будет считаться положительным фискальным эффектом.

Для развития социально ориентированной рыночной экономики необходимо дальнейшее совершенствование налогообложения доходов физических лиц, постепенный переход к введению прогрессивной шкалы налогообложения доходов и изменение подходов государства к определению величины необлагаемого налогом минимума. Государство должно выстроить такую систему распределительных отношений, при которой бы экономический рост сопровождался повышением благосостояния большинства населения нашей страны.

Список использованной литературы

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (ред. от 28.12.2017).

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 03.04.2017).

- Бюджетный кодекс Российской Федерации от 31.07.1998 № 145-ФЗ (ред. от 28.03.2017).

- Официальный сайт Федеральной налоговой службы. URL:http://www.nalog.ru/.

- Федеральная служба государственной статистики. URL: http://www.gks.ru/.

- Основные направления налоговой политики на 2017 год и плановый период 2017 и 2018 годов. Доступ из справочно-правовой системы «Консультант Плюс».

- Абакарова Р.Ш. Адекватность принятия реформ в отношении НДФЛ // Теория и практика общественного развития. 2016. № 7.

- Абдусаламова З.П. Налог на доходы физических лиц: проблемы и возможные пути их преодоления // Экономика и предпринимательство. 2016. № 12–1.

- Акинин П.В. Экономическая безопасность России в контексте влияния современной системы налогообложения на масштабы теневой экономики / П.В. Аникин, Е.Ю. Жидкова // Национальные интересы: приоритеты и безопасность. 2014. № 10

- Налоговые системы зарубежных стран: учебник для студентов вузов, обучающихся по направлению «Экономика»: Учебник / Под ред. Алиев Б.Х., Мусаева Х.М. М.: Юнити-Дана , 2014.С.47.

- Барулин С.В., Барулина Е.В. Парадоксы российской системы налогообложения // Международный бухгалтерский учет. 2015. N 22.

- Бескоровайная Н.С. Проблемы налогообложения доходов физических лиц в Российской Федерации и пути их решения/ Н.С. Бескоровайная // Финансы и кредит. – 2014. - № 12.

- Бестаева З.У., Пайзулаев И.Р. Формирование системы налогообложения физических лиц в России. // Налоги и налогообложение. 2015. № 1.

- Бондарюк Т.В., Петечел Т.А. Реформирование имущественного налогообложения в РФ: актуальные проблемы // Международный научно- исследовательский журнал. 2016. №1.