Анализ и разработка предложений по совершенствованию финансово-хозяйственной деятельности коммерческого банка (на примере АО АКБ «Финпромбанк»)

Содержание:

ВВЕДЕНИЕ

Актуальность темы. Актуальность исследуемой проблемы заключается в том, что без грамотного анализа результатов финансовой банковской деятельности и выявления факторов, влияющих на эту деятельность невозможно повысить уровень получаемой прибыли и рентабельности. Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием прибыли. Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, следовательно, и оценки эффективности его как коммерческого предприятия. Анализ финансовой деятельности банка производится одновременно с анализом ликвидности баланса банка, и на основании полученных результатов делаются выводы относительно надежности банка в целом. Целью анализа банковской деятельности с точки зрения ее финансовых результатов является выявление резервов роста прибыльности банка и на этой основе формулирование рекомендаций руководству банка по проведению соответствующей политики в области пассивных и активных операций.

Величина достигнутых банком финансовых результатов является отражением всего комплекса внешних и внутренних факторов, воздействующих на нее, в числе которых: географическое расположение банка, наличие в зоне его обслуживания достаточной клиентской базы, уровень конкуренции, степень развития финансовых рынков, социально-политическая ситуация в регионе, наличие государственной поддержки и других факторов, находящихся, как правило, вне сферы влияния банка на них. С другой стороны, величина собственного капитала, объемы привлечения и размещения средств, активов, приносящих и не приносящих доходов, уровень общебанковских издержек, убытков и потерь, масштабы использования современных технологий, уровень доходности филиальной сети и дочерних структур, организации внутреннего контроля и аудита и другое — факторы, зависящие от деятельности самого банка и качества управления им. Сумма всех позитивных и негативных действий руководства л персонала банка в обобщенном виде проявляется в конечном финансовом результате деятельности банка — прибыли.

Многообразие факторов, оказывающих влияние на результаты деятельности коммерческих банков, определяет необходимость рассмотрения этих результатов в процессе их исследования как многофункциональной и многоцелевой экономической системы.

Зарубежные и российские специалисты разработали различные методики анализа результатов деятельности коммерческого банка, в основе которых лежит исследование высокорентабельной банковской деятельности.

В отличие от стран с развитой рыночной экономикой, где широко информируют общественность не только о размерах прибыли банков, но и об источниках ее формирования, в России недоступны результаты работы банков, их доходных и расходных составляющих и даже иногда методики определения их рейтингов. До настоящего времени вопросами оценки финансового состояния коммерческих банков (в том числе доходов и расходов) занимаются или сами банки, или специальные организации без участия ЦБ РФ, Министерства финансов, налоговой инспекции. Рейтинги оценки доходов и расходов коммерческих банков, служащие в международной практике средством государственного надзора, в России подобной роли не играют.

Целью курсового исследования является выявление разработка мероприятий по повышению экономической эффективности и финансовой устойчивости на базе проведенного анализа деятельности коммерческого банка.

Для достижения поставленной цели в работе решаются следующие задачи:

- исследование теоретических основ анализа финансово-хозяйственной деятельности организации, а также определение его значение и роли на современном этапе;

- изучение методики анализа финансовых результатов деятельности коммерческого банка;

- анализ соответствующей нормативно-правовой базы;

- проведение аналитического исследования финансовых результатов банковской деятельности АО «АКБ Финпромбанк»;

- выявление проблем в деятельности анализируемого банка;

- предложение рекомендаций по решению выявленных проблем в деятельности АО «АКБ Финпромбанк».

Объектом исследования является финансовая деятельность коммерческого банка АО «АКБ Финпромбанк».

Предметом исследования – процесс формирования доходов, расходов и прибыли анализируемого банка.

Степень изученности темы. В работе используются труды российских и зарубежных ученых, специализирующихся в области анализа финансово-хозяйственной в банковской сфере.

Методология исследования – общенаучные методы исследований (анализ, синтез, сравнение, умозаключение, системный подход), специальные методы и приемы экономического анализа.

Структура работы включает в себя введение, три главы, заключение, список литературы и приложения.

Глава 1. Теоретические и методологические основы анализа финансово-хозяйственной деятельности банка

1.1 Экономическая сущность и роль анализа финансово-хозяйственной деятельности банка

Грамотный анализ результатов финансовой банковской деятельности и выявление факторов, влияющих на эту деятельность позволяет повысить уровень получаемой прибыли и рентабельности.

Величина достигнутых банком финансовых результатов является отражением всего комплекса внешних и внутренних факторов, воздействующих на нее, в числе которых: географическое расположение банка, наличие в зоне его обслуживания достаточной клиентской базы, уровень конкуренции, степень развития финансовых рынков, социально-политическая ситуация в регионе, наличие государственной поддержки и других факторов, находящихся, как правило, вне сферы влияния банка на них.

С другой стороны, величина собственного капитала, объемы привлечения и размещения средств, активов, приносящих и не приносящих доходов, уровень общебанковских издержек, убытков и потерь, масштабы использования современных технологий, уровень доходности филиальной сети и дочерних структур, организации внутреннего контроля и аудита и другое — факторы, зависящие от деятельности самого банка и качества управления им.

Сумма всех позитивных и негативных действий руководства л персонала банка в обобщенном виде проявляется в конечном финансовом результате деятельности банка — прибыли.

Анализ (без привязки его к хозяйственной деятельности и выделения в самостоятельную науку) существует с незапамятных времен, являясь весьма емким понятием, лежащим в основе всей практической и научной деятельности человека.

Экономический анализ, как одна из разновидностей анализа вообще, представляет собой систематизированную совокупность аналитических процедур, имеющих целью получение заключений, выводов и рекомендаций экономического характера в отношении некоторого объекта.

Объекты анализа могут быть исключительно разнородными — страна, рынок, предприятие, инвестиционный проект, себестоимость, цена и т.п.

Финансовый анализ входит как составная часть в комплексный экономический анализ хозяйствующих субъектов.

В системе микроэкономического анализа в узком смысле анализ финансовых аспектов деятельности хозяйствующего субъекта занимает ключевое место, поскольку, во-первых, именно хозяйствующий субъект является базовой ячейкой экономической системы в любой стране и, во-вторых, управление финансами, которое немыслимо, в частности, без оценки финансового состояния предприятия и его контрагентов, представляет собой сердцевину системы управления предприятием.

Финансовый анализ, понимаемый как анализ в системе финансового менеджмента, основывается на общедоступной информации финансового характера и входит в систему аналитических процедур оценки деятельности предприятия в терминах стоимостных оценок и эффективности[1].

С точки зрения управления предприятием финансы отражают совокупность отношений по поводу формирования, распределения и использования фондов денежных средств, необходимых предприятиям для обеспечения расширенного воспроизводства.

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая ответственность за результаты хозяйственной деятельности. Объективно возрастает значение финансовой устойчивости хозяйствующих субъектов.

Все это повышает роль финансового анализа в оценке их производственной и коммерческой деятельности.

При этом оценка финансового состояния предприятия рассматривается как начальный этап финансового анализа, для которого к первую очередь привлекают данные бухгалтерской отчетности, включая пояснения к ней (такой анализ может быть определен как анализ бухгалтерской отчетности), а также необходимую внешнюю информацию: аналитические прогнозы о состоянии рынка капитала и фондового рынка, уровня инфляции в стране и др.

Помимо руководства организации пользователями информацией, полученной в ходе анализа финансово-хозяйственной деятельности, могут стать инвесторы, государство (в частности в лице налоговых органов), различные контрагенты (покупатели, поставщики, подрядчики и заказчики) и др.

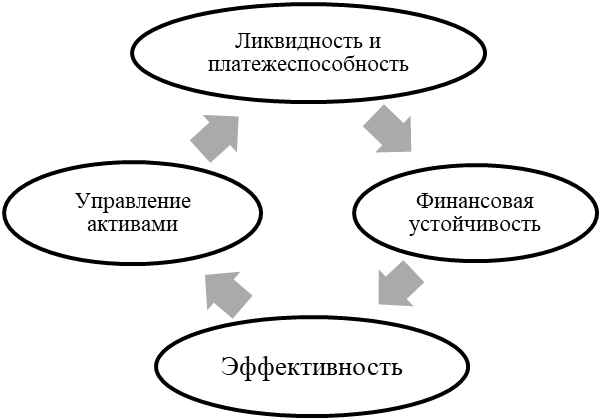

Причем каждый пользователь заинтересован в информации исходя из своих приоритетов. (см. рис.1.1)

Объектом для анализа, как правило, служит финансовая (бухгалтерская) отчетность. Она должна представлять объективную и полную картину и финансовом положении предприятия, а также позволять быстро, всесторонне и объективно оценивать работу предприятия, а также спрогнозировать его развитие[2]. Для этого отчетность должна составляться исходя из правил, установленных нормативными актами по бухгалтерскому учету, а при необходимости дополняться отдельными пояснениями и показателями.

Линейные руководители

Инвесторы и государство

Собственники и топ-менеджмент

Рисунок 1.1 – Приоритетность финансовых показателей для различных групп пользователей банковской информацией[3]

Экономический анализ в современных условиях отличается следующими особенностями:

- расширение границ анализа, введение в орбиту аналитического исследования качественно новых объектов, появление новых, присущих рыночной экономике, направлений экономического анализа;

- дальнейшее углубление и детализация экономического анализа;

- приоритетное значение микроэкономического уровня аналитических исследований над макроэкономическим;

- настоятельная необходимость соизмерения размеров авансированных средств и финансовых результатов, определения эффективности хозяйственной деятельности и использования материальных, трудовых и финансовых ресурсов;

- актуализация оперативного и ситуационного экономического анализа;

- трансформация анализа коммерческой деятельности с позиций его задач, функций, а также методологии и методики; формирование анализа коммерческой деятельности в качестве важнейшей функции менеджмента и маркетинга;

7) существенное расширение круга субъектов анализа, обусловленное появлением большого числа относительно новых для отечественной экономики финансово-кредитных институтов (инжиниринговыхs инвестиционных, инновационных, консалтинговых, лизинговых и др.);

8) повышение требований к информационному обеспечению экономического анализа, совершенствование национальных стандартов бухгалтерского учета и отчетности в соответствии с международными стандартами финансовой отчетности (МСФО);

9) развитие информационной базы анализа на микроуровне, совершенствование управленческого учета организации; 10) необходимость системного анализа рисков в рамках принятия тактических и стратегических управленческих решений[4].

В связи с тем, что объектом исследования в данной дипломной работе будет являться коммерческое банковское учреждение, мы считаем целесообразным рассмотреть основные характерные черты анализа финансово-хозяйственной деятельности коммерческого банка.

Экономический анализ деятельности коммерческого банка представляет собой систему специальных знаний, связанных с изучением финансово-экономических результатов деятельности банка, выявлением факторов, тенденции и пропорции хозяйственных процессов, обоснованием направлений развития банка.

Объектом анализа выступает коммерческая деятельность каждого отдельного банка и их группировок (по территориальному, функциональному или любому иному признаку). Субъектами анализа могут выступать: коммерческие банки; контрагенты банка, включая Банк России; кредитные учреждения; государственные налоговые службы; аудиторские фирмы; местные и центральные органы власти; реальные и потенциальные клиенты н корреспонденты банка; прочие физические и юридические лица.

Каждый из субъектов в процессе анализа преследует свои собственные цели. В связи с этим направления и критерии анализа могут быть различными.

Коммерческие банки на основе анализа своей деятельности стремятся к оптимизации структуры активных и пассивных операций в целях максимизации прибыли. Оценка имеющихся возможностей банка позволяет обеспечить их баланс с рыночными запросами, выработать обоснованные программы развития и поведения банка на рынке, создать адекватную основу для принятия решений. Анализ этих возможностей проводится с точки зрения исследования внешних и внутренних условий деятельности банка. Внешние условия, в которых функционирует банк, определяются направленностью экономической политики государства, а также контролирующей ролью Банка России. Анализ внутренних условий деятельности банка строится на оценках его финансово-экономического положения, поведения на рынке, уровня технической оснащенности, а также на анализе организационной структуры банка.

Территориальные учреждения Банка России в процессе анализа выявляют степень соблюдения коммерческими банками установленных экономических нормативов ликвидности и отчислений в централизованные фонды. Банк России интересуют в первую очередь состояние и устойчивость банковской системы, анализ которых позволяет определить основные направления кредитно-денежной политики и государственного регулирования деятельности коммерческих банков. Банковское регулирование предполагает формирование и применение специальных правил и инструкций по осуществлению банковской деятельности, включая контроль за их соблюдением. В то же время проверка финансового состояния коммерческих банков обеспечивает соблюдение инструкций Банка России и оценивает их финансовую устойчивость. Процессы регулирования могут начаться еще до того, как банк начнет свои операции[5].

1.2 Методологические подходы к анализу финансово-хозяйственной деятельности коммерческого банка

В буквальном переводе с греческого языка дефиниция «метод» означает «путь к чему-либо», другими словами метод — это способ достижения цели, определенным образом упорядоченная деятельность.

Под методом любой науки понимают свойственный ей способ проникновения в содержание своего предмета, то есть способ его познания. Метод представляет собой совокупность мыслительных или физических операций, осуществляемых в ходе научного исследования; в нем заключены процедуры, необходимые для получения нового знания. Таким образом, метод можно назвать своеобразной мыслительной технологией[6].

Метод финансового анализа, в широком смысле, определяют как систему теоретико-познавательных категорий, научного инструментария и регулятивных принципов исследования финансовой деятельности субъектов хозяйствования, т.е. он представляет собой триаду (1):

М={C, I, P},

где C – система категорий;

I – научный инструментарий;

P – система регулятивных принципов.

Первые два элемента характеризуют статическую компонент метода,

последний элемент — его динамику. Категории финансового анализа

это наиболее общие, ключевые понятия данной науки. В их числе: фактор, модель, станка, процент, дисконт, опцион, денежный поток, риск

леверидж и др. Научный инструментарий (аппарат) финансового анализа – это совокупность общенаучных и конкретно научных методов и моделей исследования финансовой деятельности хозяйствующих субъектов. Основным элементом метода любой науки является ее научный инструментарий (аппарат). В настоящее время практически невозможно обособить приемы и методы какой-либо науки как присущие исключительно ей. В финансовом анализе и управлении также могут применяться различные методы, разработанные изначально в рамках той или иной экономической науки, но систематизированные в рамках анализа финансово-хозяйственной деятельности предприятия. Существуют различные классификации методов анализа; одна из них приведена на рис. 2.1 (приложение 2).

Первый уровень классификации выделяет неформализованные и формализованные методы анализа. Первые основаны на описании аналитических процедур на логическом уровне, а не с помощью строгих аналитических зависимостей. К ним относятся методы: экспертных оценок, сценариев, психологические, морфологические, сравнения, построения систем показателей, построения систем аналитических таблиц и т.п. Применение этих методов характеризуется определенным субъективизмом, поскольку большое значение имеет интуиция, опыт и знания аналитика.

Общую черту — неформализуемость, объединяющую методы первой группы, нужно понимать с определенной долей условности. В принципе подавляющему большинству аналитических методов, в том числе и заимствованных, в частности, из математической статистики, свойствен элемент субъективизма, проявляющийся в задании тех или иных ключевых параметров метода, целевом подборе совокупности, целенаправленном отборе показателей и т.п. Поэтому в данном случае речь идет не о полном отсутствии каких-либо формальных ограничений и процедур, а лишь о том, что для жестко неформализованных методов элемент субъективизма особенно существен.

Ко второй группе относятся методы, в основе которых лежат достаточно строгие формализованные аналитические зависимости. Известны десятки этих методов; они составляют второй уровень классификации.

Для проведения расчетов используются не только перечисленные выше методы и приемы анализа, но и модели. Финансовый анализ проводится с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Можно выделить три основных типа моделей: дескриптивные, предикативные и нормативные.

Дескриптивные модели. Эти модели известные так же, как модели описательного характера являются основными для оценки финансового состояния предприятия. К ним относятся построение системы отчетных балансов, представление финансовой отчетности в различных аналитических разрезах, вертикальный и горизонтальный анализ отчетности, система Аналитических коэффициентов, аналитические записки к отчетности. Все эти модели основаны на использовании информации бухгалтерской отчетности.

В основе вертикального анализа лежит иное представление бухгалтерской отчетности — в виде относительных величин, характеризующих структуру обобщающих итоговых показателей. Обязательным элементом анализа служат динамические ряды этих величин, что позволяет отслеживать и прогнозировать структурные сдвиги в составе хозяйственных средств и источников их покрытия.

Горизонтальный анализ позволяет выявить тенденции изменения отдельных статей или их групп, входящих в состав бухгалтерской отчетности. В основе этого анализа лежит исчисление базисных темпов роста балансовых статей или статей отчета о прибылях и убытках.

Система аналитических коэффициентов - ведущий элемент анализа финансового состояния, применяемым различными группами пользователей: менеджеры, аналитики, акционеры, инвесторы, кредиторы и др. Известны десятки этих показателей.

Предикативные модели – это модели предсказательного, прогностического характера которые используются для прогнозирования доходов предприятия и его будущего финансового состояния.

Нормативные модели. Модели этого типа позволяют сравнивать фактические результаты деятельности с ожидаемыми, рассчитанными по бюджету. Эти модели обычно используются во внутреннем финансовом анализе[7].

В основе организации и проведения экономического анализа в коммерческом банке лежит общая методика практической аналитической работы, содержание которой основано на теории экономического анализа. Однако сущность банка и специфика его деятельности, как объекта исследования, обусловливает некоторые особенности методики экономического анализа, проводимого в коммерческом банке.

Выполняя свои функции (кредитно-расчетное, кассовое и другое обслуживание), коммерческие банки взаимодействуют со своими партнерами – предприятиями, учреждениями, организациями, гражданами и другими субъектами рыночных отношений

Осуществление кредитных отношений требует от банка проведения экономического анализа не только собственно своей деятельности, а и деятельности своих партнеров (в основном ссудозаемщиков, в числе которых могут быть и другие банки). При этом особое внимание уделяют анализу деятельности банков-ссудозаемщиков, так как их кредитные отношения в современных кризисных условиях обостряются, межбанковский кредит становится опасным и рискованным. Многие банки отказываются от выполнения своих обязательств по гарантийным письмам. Поэтому некоторые банки создают у себя аналитические службы для проведения анализа балансов и другой отчетности таких банков.

Таким образом, коммерческие банки проводят внешний и внутренний экономический анализ.

Внешний анализ проводится банком с момента его создания и на протяжении всего периода его функционирования. При создании коммерческого банка экономический анализ используется для оценки финансово-хозяйственной деятельности его участников, определения соответствия его финансового положения требованиям законодательных актов, предъявляемых участникам банка. В процессе функционирования банка экономический анализ служит для оценки кредитоспособности ссудозаемщиков, их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска.

Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка.

Внутренний анализ необходим для управления деятельностью банка, в частности, для обоснования бизнес-плана, оценки его выполнения, раскрытия причинно-следственных связей между совершаемыми банком операциями и конечным результатом – сформированными пассивами и активами, а так же прибылью, изыскания резервов возможного увеличения прибыли, оценки устойчивости финансового положения банка, его платежеспособности. Важное значение имеет экономический анализ для определения выгодности вложения кредитных ресурсов, оценки риска и определения перспектив развития банка.

Оценка имеющихся возможностей банка позволяет сбалансировать их с рыночными запросами, выработать основные программы развития и поведения банка на рынке, создать адекватную основу для принятия правильных управленческих решений.

Анализ этих возможностей проводится с учетом действия внешних и внутренних факторов, влияющих на деятельность банка. Спектр внешних факторов функционирования банка очень широк и определяется направленностью хозяйственной политики государства, мерами по управлению и регулированию экономики, а так же контролирующей ролью Национального банка и органов банковского надзора, конъюнктурой рынка, конкуренцией и т.д.

Анализ внутренних факторов деятельности банка строится на оценке его финансово-экономического положения, предлагаемого перечня услуг, стратегического поведения банка на рынке, уровня технической оснащенности, квалификации персонала, изучения информационного обеспечения и качества маркетинговой деятельности, а так же на анализе организационной структуры банка.

Перед анализом финансового положения коммерческого банка стоят следующие задачи: определение финансовых ресурсов, находящихся в распоряжении банка и суммы его собственных средств; изучение состава и структуры источников финансовых ресурсов (пассив) и направлений их использования и размещения (актив); оценка финансовой устойчивости банка; оценка платежеспособности банка; оценка рентабельности деятельности банка и определения его рейтинга.

Особенности организации банковской деятельности предопределяют использование значительной доли привлеченных и заемных средств. В этом заключается макроэкономическое назначение банка как посредника в перераспределении финансовых ресурсов. Между тем, привлекая средства, он не только приобретает ресурсы для совершения активных операций, но и берет на себя обязательство по их возврату, уплате определенного вознаграждения за пользование, что сопровождается определенным уровнем риска.

Анализ пассивных операций, с точки зрения структуры ресурсов, их стоимости и срочности предоставляет возможность сравнить с объемом активных операций соответствующие сроки, выявить доходность и риск осуществления отдельных операций. Кроме того, используя методы сравнительного анализа пассивных операций, можно выявить их воздействие на ликвидность банка и при необходимости изменить политику привлечения средств.

Начинать анализ следует с оценки структуры ресурсной базы. Обязательства по степени ликвидности могут быть для анализа подразделены на следующие подгруппы:

-

- срочные депозиты;

- депозиты до востребования (средства бюджета и бюджетных учреждений, расчетные и текущие счета юридических лиц, в том числе индивидуальных предпринимателей, населения, а также средства в расчетах);

- средства, поступившие от продажи долговых ценных бумаг;

- кредиты;

- межбанковские ссуды.

Удельный вес отдельных подгрупп ресурсов в общей сумме обязательств банка характеризует место и роль каждого вида ресурса и соответствующих экономических контрагентов в кредитном потенциале банка.

Привлеченные и заемные средства-брутто являются ресурсами доходных активных банковских операций лишь потенциально. Чтобы оценить, какая часть привлеченных ресурсов используется банком в доходных операциях, рассчитывается: вспомогательный показатель — привлеченные средства (обязательства)-нетто. Для этого из величины привлеченных средств (обязательств)-брутто вычитают сумму их иммобилизации. При этом если в ходе корректировки выявлено превышение остатков по соответствующим активным счетам над остатками но пассивным счетам, величина превышения представляет перерасход привлеченных средств иммобилизации, покрываемый за счет других источников, в том числе за счет собственных средств. Привлеченные заемные средства-нетто являются реальным ресурсом, вложение которых приносит доход.[8]

В приложении 3 представлены все показатели, используемые в анализе финансово-хозяйственной деятельности коммерческого банка.

К настоящему времени и в теории, и на практике стало общепризнанным, что стратегическое развитие организации обусловливается фактически сложившимся ее экономическим состоянием и наличием неиспользованных возможностей по его укреплению с учетом прогнозируемого изменения рыночной среды. Это обстоятельство в полной мере отвечает задаче совершенствования рыночного саморегулирования организации. требующей разработки новых управленческих механизмов, обеспечивающих процесс стратегического развития организации. и новых экономических инструментов, обеспечивающих процесс совершенствования саморегулирования ее развития.

Отсюда очевидно, что используемые технологии рыночного саморегулирования организации должны претерпеть определенные изменения, связанные с переориентацией вектора их применения от саморегулирования деятельности к саморегулированию развития на основе расширения практики использования современных экономических инструментов, в частности. новой технологии анализа деятельности организации[9].

Поэтому на предприятии помимо составления финансовой отчетности, представляемой в государственные органы, целесообразно составлять отдельные отчеты, содержащие более детальный финансовый анализ предприятия, используя современные приемы и методы.

1.3 Обзор нормативно-правовых актов, регламентирующих финансово-хозяйственную деятельность коммерческого банка

Информационной базой для анализа служат данные бухгалтерской отчетности (отчетные формы №1, №2, №3), достоверность которой подтверждена выводами аудиторской организации, и данные бухгалтерского учета, а также статистической отчетности о платежеспособности (формы ПС-1, ПС-2, ПС-3), ликвидности (формы ЛВ-1 и ЛВ-2). Кроме того, следует руководствоваться нормативными актами и указаниями НБУ об экономических нормативах регулирования деятельности коммерческих банков и методическими пособиями по составлению статистической отчетности банка.

Согласно ст. 42 Федерального закона от 02.12.1990 N 395-1 (ред. от 11.07.2011) "О банках и банковской деятельности" (с изм. и доп., вступающими в силу с 29.09.2011) отчетность кредитной организации подлежит ежегодной проверке аудиторской организацией, имеющей в соответствии с законодательством Российской Федерации лицензию на осуществление таких проверок. Отчетность банковских групп и отчетность банковских холдингов подлежат ежегодной проверке аудиторской организацией, имеющей в соответствии с законодательством Российской Федерации лицензию на осуществление проверок кредитных организаций и осуществляющей аудиторскую проверку кредитных организаций не менее двух лет. Лицензии на осуществление аудиторских проверок кредитных организаций выдаются в соответствии с федеральными законами аудиторским организациям, осуществляющим аудиторскую деятельность не менее двух лет.[10]

Головным управляющим органом в банке является правление, стоящее над департаментом. Департамент является наибольшей структурной единицей, включающее в себя несколько управлений, реализующих взаимосвязанные и технологически близкие функции и направления банковской деятельности.

Департамент находится под управлением одного из членов правления. Возможны несколько вариантов организации аналитической работы банка:

1) децентрализованный – предполагает, что вместе с несколькими департаментами в непосредственном подчинении правления находится отдел экономического анализа и планирования, бухгалтерия и служба внутреннего аудита.

Все подразделения независимы, в каждом департаменте существуют собственные аналитические отделы, предоставляющие правлению необходимые данные.

2) функциональный – предполагает наличие управления экономического анализа, подчиняющегося непосредственно председателю правления.

3) централизованный – предусматривает создание отдельного департамента, объединяющего аналитические, бухгалтерские и аудиторские службы.

Организация проведения анализа состоит из следующих этапов:

- сбор информации;

- первичная обработка данных;

- экспресс анализ;

- комплексный анализ;

- обоснование полученных результатов и выдача рекомендаций.

Сущность экспресс анализа заключается в отборе минимально допустимого количества наиболее существенных и не сложных в исчислении показателей. В результате его проведения можно определить финансовое положение банка достаточно точно.

Цель комплексного анализа – это подробная и всесторонняя оценка состояния банка с позиции доходности, ликвидности и риска, как за рассматриваемый период, так и на перспективу.

Комплексный экономический анализ деятельности коммерческих банков сопровождает выполнение всех банковских операций, пронизывает все этапы управления, позволяет оценить эффективность проводимой финансово-кредитной политики, обосновать варианты управленческих решений и спрогнозировать результаты этих решений. Особое значение в современных условиях приобретает методика комплексного анализа деятельности коммерческих банков с точки зрения ее соответствия стратегии развития кредитной организации. Проведение комплексного анализа обусловлено необходимостью формирования общего мнения о финансово-экономическом состоянии коммерческого банка; выявления скрытых резервов, повышения эффективности его деятельности, а также оценки рентабельности отдельных банковских операций.

Следует отметить, что если для предприятий нефинансовой сферы наибольшую актуальность имеет анализ, проводимый с периодичностью как минимум в один месяц, то для банковской сферы имеет смысл говорить не только о ежедневном финансово-экономическом анализе, но и почасовом тематическом финансово-экономическом анализе при совершении ряда операций. Так, например, в течение дня осуществляется анализ доходности конверсионных операций, использования свободных денежных ресурсов, операций по привлечению и размещению межбанковских кредитов и краткосрочных ценных бумаг и т.д. Кроме того, обязательным направлением финансово-экономического анализа, вне зависимости от его частных конкретных целей и задач, является анализ и оценка выполнения банком обязательных экономических нормативов, установленных надзорным органом (Центральным банком РФ).

В Законе РФ от 19 ноября 1992 года № 3929-I «О несостоятельности (банкротстве) предприятий»,[11] указано, что анализ финансового состояния должника проводится в целях определения достаточности принадлежащего должнику имущества для покрытия расходов в деле о банкротстве, в том числе расходов на выплату вознаграждения арбитражным управляющим, а также в целях определения возможности или невозможности восстановления платежеспособности должника в порядке и в сроки, которые установлены законом.

В Федеральном законе № 6-ФЗ «О несостоятельности (банкротстве)» от 8 января 1998 года дано более четкое определение понятия «несостоятельности (банкротства)» – это признанная арбитражным судом, объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Если в соответствии с законодательством Российской Федерации ведение бухгалтерского учета и составление финансовой (бухгалтерской) отчетности должника подлежат обязательному аудиту, анализ финансового состояния проводится на основании документов бухгалтерского учета и финансовой (бухгалтерской) отчетности должника, достоверность которых подтверждена аудитором.

При отсутствии документов бухгалтерского учета и финансовой (бухгалтерской) отчетности должника, достоверность которых подтверждена аудитором, в том числе в связи с неисполнением должником обязанности по проведению обязательного аудита, временный управляющий для проведения анализа финансового состояния должника привлекает аудитора, оплата услуг которого осуществляется за счет средств должника.[12]

Законом были определены основные признаки банкротства– размер денежных обязательств, в том числе размер задолженности за переданные товары, выполненные работы и оказанные услуг, суммы займа с учетом процентов, подлежащих уплате должником, за исключением обязательств перед гражданами, перед которыми должник несет ответственность за причинение вреда жизни и здоровью, обязательств по выплате авторского вознаграждения, а также обязательств перед учредителями (участниками) должника – юридического лица, вытекающих из такого участия.

Дело о банкротстве возбуждалось арбитражном судом при требовании к должнику – юридическому лицу в совокупности не менее 500 МРОТ.

Законом были предусмотрены меры, применяемые к должнику – юридическому лицу в виде процедур банкротства: досудебная санация, мировое соглашение, наблюдение, внешнее управление, конкурсное производство; установлена упрощенная процедура банкротства. Но данный закон также утратил силу.

Согласно п. 2 ст. 1 Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» действие закона распространяется на юридические лица, которые могут быть признаны несостоятельными (банкротами) в соответствии с Гражданским кодексом РФ. Исключение, в соответствии со ст. 65 ГК РФ, составляют казенные предприятия, учреждения, политические партии и религиозные организации. Государственная корпорация может быть признана несостоятельной (банкротом), если это допускается федеральным законом, предусматривающим ее создание.

Федеральным законом от 26 октября 2002 года № 127-ФЗ предусмотрено прекращение процедуры банкротства на любой стадии после уплаты всех долгов. В законе также прописана возможность исполнения обязательств должника третьими лицами, что также позволяет досрочно завершить дело о банкротстве.

Ужесточена процедура назначения арбитражных управляющих. Кандидатуру арбитражного управляющего предлагают саморегулируемые организации арбитражных управляющих.

Законом о несостоятельности (банкротстве) государству, как и другим кредиторам, предоставлены права участвовать в процедуре банкротства.

Также регламентируются особенности банкротства отдельных категорий должников – юридических лиц.

Закон позволяет оценить свои возможности и принять решения о дальнейшем существовании.

Содержание финансово-экономического анализа в банковской сфере деятельности предопределяется его целью, видом деятельности объекта анализа и в конечном счете задается пользователями его результатов.

Глава 2. Комплексный анализ финансово-хозяйственного положения АО «АКБ Финпромбанк»

2.1 Характеристика общей направленности деятельности АО «АКБ Финпромбанк»

АКБ "ФИНПРОМБАНК" (АО), созданный в 1992 году, сегодня представляет собой современный, высокотехнологичный, динамично развивающийся банк, занимающий активную позицию во всех сферах финансовых услуг.

Местонахождение банка: 107045 Москва, Последний пер., д. 24.

АКБ "ФИНПРОМБАНК" (АО) предоставляет юридическим лицам комплексное расчетно-кассовое обслуживание, осуществляет операции с ценными бумагами, кредитование юридических и физических лиц, привлечение средств во вклады и депозиты, работает на межбанковском и валютном рынках. Банк проводит операции в рублях и иностранной валюте. Являясь профессиональным участником рынка ценных бумаг, Банк осуществляет брокерскую, дилерскую деятельность, доверительное управление и депозитарную деятельность.

На основании лицензии АКБ "ФИНПРОМБАНК" имеет право проводить следующие виды банковских операций:

- привлечение денежных средств физических и юридических лиц во вклады (депозиты);

- размещение привлеченных денежных средств от своего имени и за свой счет на условиях возвратности, платности и срочности;

- открытие и ведение банковских счетов физических и юридических лиц;

- открытие и ведение счетов драгоценных металлах;

- осуществление расчетного и кассового обслуживания физических и юридических лиц, в том числе банков–корреспондентов;

- валютно–обменные операции;

- купля-продажа драгоценных металлов и драгоценных камней в случаях, предусмотренных законодательством РФ;

- привлечение и размещение драгоценных металлов и драгоценных камней во вклады (депозиты);

- выдача банковских гарантий;

- доверительное управление денежными средствами по договору доверительного управления денежными средствами;

- выпуск в обращение банковских пластиковых карточек;

- выдача ценных бумаг, подтверждающих привлечение денежных средств во вклады (депозиты) и размещение их на счета.

Преобладающими видами деятельности для Банка является кредитование корпоративных клиентов и банков, операции на рынке ценных бумаг и валютные операции.

Банк осуществляет кредитование коммерческих предприятий в Москве, а также в следующих географических регионах: Московская область, Хабаровский край, Иркутская область, Чешская республика. АКБ "ФИНПРОМБАНК" (АО), обслуживая преимущественно корпоративных клиентов, сегодня активно выходит на рынок работы с физическими лицами.

АКБ "ФИНПРОМБАНК" является юридическим лицом, имеет самостоятельный баланс, имеет в собственности обособленное имущество, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести самостоятельную ответственность по своим обязательствам, исполнять обязанности, быть истцом и ответчиком в суде.

Руководство банка строит его внешнюю и внутреннюю политику таким образом, чтобы обеспечить своих клиентов высококачественным банковским обслуживанием. Для этого банк располагает комплексной банковской инфраструктурой, отвечающей всем современным требованиям.

Структура органов управления Банка:

Высшим органом управления Банка является Общее собрание акционеров АКБ «ФИНПРОМБАНК» (АО);

Совет директоров Банка осуществляет общее руководство его деятельностью за исключением вопросов, отнесенных к компетенции Общего собрания акционеров;

Руководство текущей деятельностью Банка осуществляется единоличным исполнительным органом – Председателем Правления и коллегиальным исполнительным органом - Правлением АКБ «ФИНПРОМБАНК» (АО).

Основными целями деятельности АКБ "ФИНПРОМБАНК" являются:

- содействие реализации экономической стратегии в области денежного обращения, кредитования, финансирования;

- развитие товарно-денежных и рыночных отношений, содействие ускорению научно-технического прогресса путём предоставления клиентам АКБ "ФИНПРОМБАНК" различных видов банковских услуг;

- поддержка развития среднего и малого бизнеса;

- внедрение наиболее передовых и современных методов оказания банковских услуг клиентам;

- получение оптимального размера прибыли при осуществлении уставной деятельности.

В соответствии со специальными разрешениями (лицензиями) и в соответствии с законодательством основными видами деятельности Банка являются:

- кредитование физических и юридических лиц;

- привлечение во вклады (депозиты) средств юридических и физических лиц;

- операции с ценными бумагами;

- расчетно-кассовое обслуживание клиентов;

- лизинговые операции;

- операции по выдаче гарантий и поручительств,

- операции по поручению банков-корреспондентов;

- депозитарная деятельность по ценным бумагам;

- деятельность в области таможенного дела;

- деятельность по технической защите информации, в том числе криптографическими методами, включая применение электронной цифровой подписи.

В АО "АКБ Финпромбанк" открыты расчетно-кассовые центры, центры банковских услуг. В Банке обслуживается свыше одиннадцати тысяч клиентов различных форм собственности. Акционерный капитал Банка сформирован его учредителями – гражданами, предприятиями и организациями.

По состоянию на 1 января 2011 года основными акционерами АКБ "ФИНПРОМБАНК" (АО) являются компании:

ЗАО "СОЮЗ-КОНСАЛТ" - 19,90%

ЗАО "ИК Альянс Капитал" - 19,90%

ЗАО "ИНТЕРГАЗПРОД" - 19,90%

ООО "ЮМ-Восточная Европа" - 19,79%

ООО "Крест-Проект 1" - 6,12%

Гончаров А.А. - 12,83%

УСТАВНЫЙ КАПИТАЛ БАНКА составляет 245 млн. рублей.

Валовые доходы, полученные Банком по предоставленным кредитам, достигли по состоянию на 01.01.2011 г. 548 952 тыс. руб., что составляет 10.8 % от общих доходов Банка, валовые доходы по операциям с иностранной валютой – 166 987 тыс. руб., или 3,3 % от общих доходов Банка, валовые доходы, от операций с ценными бумагами – 132 538 тыс. рублей, что составляет 2,6 % от общих доходов Банка.

Банк имеет статус профессионального участника рынка ценных бумаг республики, выступает в роли первичного инвестора на аукционах по размещению государственных краткосрочных облигаций и обслуживает карточки платежной системы «Visa International». Все виды международных расчетов осуществляются с использованием системы «S.W.I.F.T».

Банк имеет широкую сеть корреспондентских отношений со странами ближнего и дальнего зарубежья. Это позволяет оперативно удовлетворять потребности клиентов в осуществлении платежной системы по всей территории СНГ, Прибалтики, Европы, США.

Банк стремится обеспечить для своих клиентов банковский сервис на уровне российских и международных стандартов. Банк действует в строгом соответствии с законодательством Российской Федерации.

Таблица 2.1 Структура основных заемщиков и суммы выданных кредитов АО АКБ «Финпромбанк» по отраслям экономики в 2016-2017 гг.

|

Наименование отрасли |

2017 год |

2016 год |

||

|

Сумма |

% |

Сумма |

% |

|

|

1 |

2 |

3 |

4 |

5 |

|

Прочее |

2 574 710 |

57 |

2 235 038 |

45 |

|

Торговля |

706 440 |

15 |

811 357 |

16 |

|

Строительство |

329 953 |

7 |

17 715 |

0 |

|

Транспорт и связь |

267 356 |

6 |

259 253 |

5 |

|

Операции с недвижимостью |

263 243 |

6 |

1 001 825 |

20 |

|

Физические лица |

210 495 |

5 |

332 749 |

7 |

|

Металлургическое производство |

200 297 |

4 |

200 297 |

4 |

|

Добыча полезных ископаемых |

0 |

0 |

94 612 |

2 |

|

Сельское хозяйство |

0 |

0 |

55 000 |

1 |

|

Итого кредитов и дебиторской задолженности (до вычета резерва под обесценение) |

4 552 494 |

100 |

5 007 846 |

100 |

По состоянию за 31 декабря 2017 АО «АКБ Финпромбанк» имеет 11 заемщиков с общей суммой выданных им кредитов, превышающих 10% чистых активов, причитающихся участникам АО «АКБ Финпромбанк».

Общая сумма этих кредитов составляет 3 229 184 тысяч рублей или 71 % от общей суммы кредитного портфеля. На 31 декабря 2016 Банк имел 13 заемщиков с общей суммой выданных им кредитов, превышающих 10% чистых активов, причитающихся участникам Банка. Общая сумма этих кредитов составляет 2 348 434 тысячи рублей или 47 % от общей суммы кредитного портфеля.

2.2 Анализ финансово-хозяйственной деятельности АО «АКБ Финпромбанк»

Стратегическая цель Банка — создать финансовую, технологическую и организационную инфраструктуру, способную решать задачи обеспечения сохранности и преумножения активов акционеров и клиентов, используя комплексную систему управления рисками и современный менеджмент обеспечить положительную динамику основных показателей деятельности и рост рыночной стоимости банка.

Проведем анализ финансово-хозяйственной деятельности АО "АКБ Финпромбанк".

Исследование структуры баланса коммерческого банка следует начинать с пассива, характеризующего источники средств, так как именно пассивные операции в значительной степени предопределяют условия, формы и направления использования банковских ресурсов, т.е. состав и структуру активов.

В течение периода с 01.01.08 г. по 01.12.10 г. АО «АКБ Финпромбанк» динамично развивался и достиг увеличения собственного капитала 1116161 тыс. руб. до 1209152 тыс. руб. (+92991 тыс. руб.) (таблица 2.2).

Таблица 2.2 – Динамика собственного капитала АО АКБ "Финпромбанк", тыс. руб.

|

Наименование раздела |

2015 г. |

2016 г. |

2017 г. |

|

Уставный капитал |

432874 |

432 874 |

432 874 |

|

Эмиссионный доход |

561 866 |

561866 |

561 866 |

|

Переоценка финансовых активов, имеющихся в наличии для продажи |

-7028 |

190 |

-1486 |

|

Нераспределенная прибыль |

128449 |

160270 |

215898 |

|

ВСЕГО собственный капитал |

1116161 |

1155200 |

1209152 |

|

Примечание – Источник: собственная разработка |

|||

На протяжении исследуемого периода уставной капитал и эмиссионный капитал оставались неизменными (432874 и 561866 тыс. руб. соответственно).

Нераспределенная прибыль также имеет тенденцию роста за анализируемый период рост составил 87449 тыс. руб., причем по сравнению с ростом в 2016 г. к 2015 г. на 24 % (160270/128449*100 % - 100 % =24 %), в 2017г. рост к 2016 г. составил 34 % (215898/160270*100 % - 100%=34 %).

Так, доля уставного капитала незначительно снизилась в 2016 г. на 1,31 %, в 2017 г. – на 1,67 %, за период снижение составило 2,98 %.

Также тенденции к снижению подвержен эмиссионный доход. В 2016 г. снижение 1,7 %, в 2017 г. – 2,17 %, за период – 3,87 %.

Сумма переоценки финансовых активов, имеющихся в наличии для продажи, не повлияла на изменения в структуре и составе собственного капитала банка.

Нераспределенная прибыль наоборот имела тенденцию к увеличению, в 2016 г. на 2,36 %, в 2017 г. – на 4,01 %.

Таким образом, можно сделать вывод о том, что за исследуемый период явных изменений в структуре и составе собственного капитала не произошло.

Продолжим рассмотрение пассивов организации, проанализировав обязательства банка.

В аналитической таблице 2.3 представлены данные о динамике обязательств АО «АКБ Финпромбанк» в 2015-2017 гг.

Таблица 2.3 – Таблица динамики обязательств АО "АКБ Финпромбанк" в 2015-2017 гг. , тыс. руб.

|

Наименование статьи |

2015 г. |

2016 г. |

2017 г. |

|

Средства других банков |

1 075 505 |

872 153 |

596 831 |

|

Средства клиентов |

5 787 000 |

3 668 101 |

3 126 959 |

|

Выпущенные долговые ценные бумаги |

303 746 |

208 463 |

476 074 |

|

Резерв на возможные потери под обязательства условного характера |

18 992 |

13 559 |

6 712 |

|

Субординированный депозит |

361 853 |

369 818 |

371 388 |

|

Прочие обязательства |

16 604 |

11 480 |

15 185 |

|

Текущие обязательства по налогу на прибыль |

98 |

15 |

895 |

|

Отложенное налоговое обязательство |

0 |

0 |

7 771 |

|

Итого обязательств |

7 563 798 |

5 143 589 |

4 601 815 |

Для наглядности составим дополнительные диаграммы структуры обязательств и графики, отражающие динамику анализируемых показателей.

Наибольшее изменение произошло по статье средства клиентов. Так, за период снижение составило 2660041 тыс. руб. или 54 %. В том числе наибольшее сокращение произошло в 2016 г. по сравнению с 2015 г. и составило 541142 тыс. руб.

Той же тенденции подвержены денежные средства других банков. За период 2015-2017 гг. снижение составило 478674 тыс. руб. или 55,5 %. В том числе за период 2015-2016 г. на 203352 тыс. руб., а за период 2016-2017 гг. на 2753422 тыс. руб.

Вместе с сокращением доли средств резерва на возможные потери под обязательства условного характера на 12280 тыс. руб. за период 2015-2017 гг. все изложенные изменения можно отнести к негативным тенденциям в финансовом состоянии банков, т.к. это может быть следствием потери доверия банка у клиентов, так и у других банков. С другой стороны все вышеперечисленные негативные моменты вызваны процессами, происходящими в экономике страны в 2016-2017 гг. Тем более учитывая этот факт предприятию не стоит сокращать резерв на возможные потери под обязательства условного характера, т.к. это является своеобразной подушкой безопасности банка.

Продолжим анализ рассмотрением активов банка. В таблице 2.3 представлены исходные и данные, а также сделан анализ динамики изменения активов АО «АКБ Финпромбанк» за 2015-2017 гг.

Таблица 2.3 – Динамика изменения активов АО "АКБ Финпромбанк"

|

2015 г. |

2016 г. |

2017 г. |

2016 г. /2015 г., % |

2017 г. /2016 г., % |

2017 г. / 2015 г., % |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

Денежные средства и их эквиваленты |

2333566 |

739145 |

803865 |

31,674 |

108,76 |

34,45 |

|

Обязательные резервы на счетах в Центральном Банке РФ |

6458 |

33221 |

40017 |

514,416 |

120,46 |

619,65 |

|

Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток |

0 |

1577 |

0 |

100 |

0 |

0 |

|

Средства в других банках |

1076306 |

331678 |

540491 |

30,816 |

162,96 |

50,22 |

|

Кредиты и дебиторская задолженность |

3210221 |

3696299 |

3954854 |

115,142 |

106,99 |

123,20 |

|

Финансовые активы, имеющиеся в наличии для продажи |

1703934 |

818238 |

734252 |

48,021 |

89,74 |

43,09 |

|

Основные средства |

138761 |

129500 |

135363 |

93,326 |

104,53 |

97,55 |

|

Текущие требования по налогу на прибыль |

38362 |

31891 |

51766 |

83,132 |

162,32 |

134,94 |

|

Отложенный налоговый актив |

2297 |

6114 |

3702 |

266,173 |

60,55 |

161,17 |

|

Прочие активы |

170054 |

23304 |

34479 |

13,704 |

147,95 |

20,28 |

|

Примечание – Источник: собственная разработка |

||||||

Совокупное уменьшение активов за период 2015-2017 гг. составило 2381170 тыс. руб., причем в 2017 г. по сравнению с 2016 г. произошло увеличение на 487822 тыс. руб., но уровня 2015 г. банк не смог достичь.

За период 2015-2017 гг. денежные средства АО «АКБ Финпромбанк» сократились на 1529701 тыс. руб. Тенденция та же, что и у всей совокупности активов: рост в 2017 г. на 67420 тыс. руб. по сравнению с 2016 г.

К положительным моментам можно отнести рост суммы обязательных резервов на счетах в Центральном банке России. Совокупный рост за период 2015-2017 гг. составил 33559 тыс. руб., в том числе за 2016 г. абсолютный прирост составил 26763 (514 %) , за 2017 г. – 6796 тыс. руб. (120 %).

Средства в других банках сократились на 535815 тыс. руб. за исследуемый период, причем в 2017 г. АО «АКБ Финпромбанк» нарастил активы, размещенные в других банках на 208813 тыс. руб. или на 62 %, однако не смогло компенсировать резкого падения в 2016 г. по сравнению с 2015 г. на 744628 тыс. руб.

Кредиты и дебиторская задолженность имели постоянную тенденцию роста, в 2016 г. на 15 % и в 2017 г. – 6 %, в итоге совокупный относительный прирост составил 23 % или в абсолютном выражении 744633 тыс. руб.

Резкое сокращение требований по платежам на прибыль в 2016 г., компенсировалось ростом в 2017 г. и таким образом, за весь анализируемый период рост составил 34 % или 13404 тыс. руб., в том числе рост в 2017 г. 62 % или 19875 тыс. руб.

Далее проанализируем основные результаты финансово-хозяйственной деятельности АО «АКБ Финпромбанка».

Анализ финансовых результатов банка нужно вести по каждому источнику доходов и соответствующей статье расходов.

В таблице 2.4 представлены данные о процентных расходах и доходах АО «АКБ «Финпромбанк» за 2015-2017 гг.

Таблица 2.5 – Анализ процентных расходов и доходов АО «АКБ «Финпромбанк» в 2015-2017 гг.

|

Наименование показателя |

2015 год |

2016 год |

2017 год |

Изменение |

||

|

2015-2016 гг. |

2016-2017 гг. |

2015-2017 гг. |

||||

|

Процентные доходы |

886249 |

763 880 |

612407 |

-122369 |

-151473 |

-273842 |

|

Процентные расходы |

446608 |

346 786 |

254016 |

-99822 |

-92770 |

-192592 |

|

Чистые процентные доходы / (чистые процентные расходы) |

439641 |

417 094 |

358391 |

-22547 |

-58703 |

-81250 |

|

Примечание – Источник: собственная разработка |

||||||

Из таблицы 2.5 видно, что за период 2015-2017 гг. стоимость процентных доходов хоть и превышает стоимость расходов, все же подвержена сокращению. На протяжении всего периода сохраняется тенденция к сокращению данного показателя. В 2016 г. сокращение составило 22547 тыс. руб., в 2017 г. – 58703 тыс. руб., в итоге совокупное сокращение составило 81250 тыс. руб. Однако при этом нельзя не отметить сохраняющееся положительное сальдо, что является положительной тенденцией, принимая во внимание тяжелые последствия финансового кризиса в банковской сфере.

Далее рассмотрим доходы и расходы от основной деятельности организации. В таблице 2.6 представлен анализ.

По данным таблицы видно, что чистой доход банка в 2017 г. составил 522513 тыс. руб., что на 157860 тыс. руб. больше чем в 2015 г. В 2016 г. абсолютный прирост составил 8905 тыс. руб., в 2017 г. – 148955 тыс. руб.

Таблица 2.6 – Доходы и расходы по основным операциям АО «АКБ Финпромбанк» за 2015-2017 гг.

|

Наименование показателя |

2015 год |

2016 год |

2017 год |

Изменение |

||

|

2016-2015 гг. |

2017-2016 гг. |

2017-2015 гг. |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Доходы за вычетом расходов по операциям с финансовыми активами, оцениваемыми по справедливой стоимости через прибыль или убыток |

-2 246 |

-75 |

-76 |

2 171 |

-1 |

2 170 |

|

Доходы за вычетом расходов по операциям с финансовыми активами, имеющимися в наличии для продажи |

25 256 |

76 131 |

-44187 |

50 875 |

-120 318 |

-69 443 |

|

Доходы за вычетом расходов по операциям с иностранной валютой |

52 658 |

-22 252 |

-16 897 |

-74 910 |

5 355 |

-69 555 |

|

Доходы за вычетом расходов от переоценки иностранной валюты |

-11 101 |

53 329 |

23 294 |

64 430 |

-30 035 |

34 395 |

|

Дивиденды полученные |

92 |

28 |

21 |

-64 |

-7 |

-71 |

|

Комиссионные доходы |

35 869 |

28 491 |

19 979 |

-7 378 |

-8 512 |

-15 890 |

|

Комиссионные расходы |

-7 722 |

-6 942 |

-6665 |

780 |

277 |

1 057 |

|

Изменение сумм обесценения финансовых активов, имеющихся в наличии для продажи |

0 |

0 |

35848 |

0 |

35 848 |

35 848 |

|

Изменение резерва по оценочным обязательствам и прочим активам |

24 560 |

-1 640 |

11 355 |

-26 200 |

12 995 |

-13 205 |

|

Прочие операционные доходы |

1 063 |

1 655 |

16 273 |

592 |

14 618 |

15 210 |

|

Чистые доходы |

364 653 |

373 558 |

522 513 |

8 905 |

148 955 |

157 860 |

|

Примечание – Источник: собственная разработка |

||||||

В первую очередь повышение произошло за счет изменения сумм обесценения финансовых активов, имеющихся в наличии для продажи в сторону увеличения и чистых доходы от переоценки иностранной валюты на 35848 тыс. руб. и 34395 тыс. руб. соответственно.

Однако нельзя не отметить заметный рост расходов по операциям с финансовыми активами, имеющимися в наличии для продажи на 69443 тыс. руб. и расходов по операциям с иностранной валютой на 69555 тыс. руб.

Видно, что финансовые трудности в экономике страны, скхавшиеся в целом на банковской сфере сказались и на эффективности деятельности АО «АКБ Финпромбанк». За период 2015-2017 гг. прибыль до налогообложения сократилась на 60135 тыс. руб. Однако нельзя не отметить положительную тенденцию ее роста в 2017 г. на 25528 тыс. руб., что к сожалению не смогло компенсировать резкое сокращение в 2016 г. (85703 тыс. руб.).

Более точным показателем, характеризующим эффективность финансов-хозяйственной деятельности любой организации, в том числе и банка является чистая прибыль. В таблице 2.7 отражено формирование чистой прибыли АО «АКБ Финпромбанк» в 2015-2017 гг.

Таблица 2.7 – Анализ чистой прибыли АО «АКБ «Финпромбанк», тыс. руб.

|

Наименование показателя |

2015 год |

2016 год |

2017 год |

Изменение |

||

|

2015-2016 гг. |

2016-2017 гг. |

2015-2017 гг. |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Прибыль / (убыток) до налогообложения |

142 661 |

56 958 |

82 526 |

-85 703 |

25 568 |

-60 135 |

|

Расходы по налогу на прибыль |

19 938 |

25 137 |

26 898 |

5 199 |

1 761 |

6 960 |

|

ПРИБЫЛЬ ЗА ГОД |

122 723 |

31 821 |

55 628 |

-90 902 |

23 807 |

-67 095 |

|

Примечание – Источник: собственная разработка |

||||||

За период 2015-2017 гг. чистая прибыль сократилась на 67095 тыс. руб. Хотя имеется положительная тенденция ее роста в 2017 г. на 23807 тыс. руб., что к сожалению не смогло компенсировать резкое сокращение в 2016 г. (90902 тыс. руб.).

Сумма налога на прибыль изменялась пропорционально изменению суммы прибыли до налогообложения.

Таким образом, тенденция развития АО «АКБ «Финпромбанк» на фоне общеэкономической ситуации может быть охарактеризована как положительно динамичная. Приоритетным направлением деятельности является предоставление качественных банковских услуг промышленным предприятиям, инвестиционным и финансовым компаниям и физическим лицам, оказание клиентам квалифицированного банковского сервиса на уровне лучших российских стандартов, содействие в организации и развитии программ финансирования и кредитования, эффективного управления средствами клиентов.

ЗАКЛЮЧЕНИЕ

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая ответственность за результаты хозяйственной деятельности. Объективно возрастает значение финансовой устойчивости хозяйствующих субъектов. Все это повышает роль финансового анализа в оценке их производственной и коммерческой деятельности.

При этом оценка финансового состояния предприятия рассматривается как начальный этап финансового анализа, для которого к первую очередь привлекают данные бухгалтерской отчетности, включая пояснения к ней (такой анализ может быть определен как анализ бухгалтерской отчетности), а также необходимую внешнюю информацию: аналитические прогнозы о состоянии рынка капитала и фондового рынка, уровня инфляции в стране и др.

Отсюда очевидно, что используемые технологии рыночного саморегулирования организации должны претерпеть определенные изменения, связанные с переориентацией вектора их применения от саморегулирования деятельности к саморегулированию развития на основе расширения практики использования современных экономических инструментов, в частности. новой технологии анализа деятельности организации.

АКБ «ФИНПРОМБАНК» (АО), созданный в 1992 году, сегодня представляет собой современный, высокотехнологичный, динамично развивающийся банк, занимающий активную позицию во всех сферах финансовых услуг. АКБ «ФИНПРОМБАНК» (АО) предоставляет юридическим лицам комплексное расчетно-кассовое обслуживание, осуществляет операции с ценными бумагами, кредитование юридических и физических лиц, привлечение средств во вклады и депозиты, работает на межбанковском и валютном рынках.

Стратегическая цель Банка — создать финансовую, технологическую и организационную инфраструктуру, способную решать задачи обеспечения сохранности и преумножения активов акционеров и клиентов, используя комплексную систему управления рисками и современный менеджмент обеспечить положительную динамику основных показателей деятельности и рост рыночной стоимости банка.

Анализ финансово-хозяйственной деятельности показал, что тенденция развития АО «АКБ «Финпромбанк» на фоне общеэкономической ситуации может быть охарактеризована как положительно динамичная. Однако в рассматриваемом периоде очень ярко видно, как, отрицательные процессы, происходящие в российской экономике, отражаются на финансовых результатах деятельности банка. В связи с чем возникла необходимость разработки программы мероприятий, не допускающих или сокращающих негативное влияние тех рисков, которые могут иметь место во внешней среде банка.

В частности основными рекомендациями по повышению устойчивости к различного рода рискам, в виду их существенного влияния на финансовое состояние банка являются созданием и использование:

1. Механизма трансферта финансовых рисков АО АКБ «Финпромбанк», основанный на частой их передаче партнерам по отдельным финансовым операциям.

2. Механизм самострахования финансовых рисков АО «АКБ «Финпромбанк», основанный на резервировании предприятием части финансовых ресурсов, позволяющем преодолевать негативные финансовые последствия по тем финансовым операциям, по которым эти риски не связаны с действиями контрагентов.

3. Диверсификация кредитного портфеля АО АКБ «Финпромбанк».

4. Диверсификация депозитного портфеля АО АКБ «Финпромбанк».

Вышеназванные мероприятия позволят в будущем избежать кризисных явлений, путем прогнозирования и предвидения и устранения негативного их последствия.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Бобрик, М. М. Финансовая устойчивость коммерческого банка / М. М. Бобрик // Финансовая аналитика: проблемы и решения. – 2011. – № 8. – С. 27-29.

- Грязнова А. Г. Финансы. Учебник - Финансы и статистика, 2014 – 107с.

- Иванов А. В. Финансы. Учебник– ЮНИТИ, 2015 – 183 с.

- Кирьянова З.В. Финансовая политика. – М.: «Финансы и статистика», 2015 – 256 стр.

- Коняев, А. А. Оптимизация затрат в коммерческом банке / А. А. Коняев // Финансы и кредит. – 2011. – № 5. – С. 42-47.

- Кондраков Н.П. Бухгалтерский учет: Учебное пособие. 9-е изд., перераб. и доп. М.: ИНФРА-М, 2014. 640с.

- Левкович О.А., Бурцева И.Н., Акулич Ю.И. Учёт финансов. Учебное пособие. – Мн.: ЗАО «Техноперспектива», 2017, 448 стр.

- Леонтьев В. Е. Финансы, деньги, кредит и банки. Учебное пособие - 3-е изд., испр. и доп.- СПб.: ИВЭСЭП, Знание, 2014-205 с.

- Лука Пачоли. Трактат о счетах и записях/ под ред. Я.В. Соколова. – М.: «Финансы и статистика», 2017 – 368 стр.

- Никитин В.М., Никитина Д.А. Макроэкономика/ под общ.ред. Ю.И. Иванова. 14-е изд., переработанное и дополненное. – М.: «Дело и Сервис», 2015 – 206 стр.

- Маммаева, Д. С. Об анализе активов коммерческих банков / Д. С. Маммаева // Финансы и кредит. – 2011. – № 4. – С. 26-35.

- Поляков Г. Б. Финансы. Учебник – 3-е изд. Перераб. и доп. – ЮНИТИ-ДАНА, 2016 – 703С.

- Романовский М. В. Финансы, денежное обращение и кредит. Учебник. – М.: Юрайт-М, 2016 – 153с.

- Финансовый учёт. – М.: Информационно-издательский дом «Филинъ», 2015 – 208 стр.

- Соколов Я.В. Основы теории бухгалтерского учёта. – М.: «Финансы и статистика», 2014 – 496 стр.

- Ядгаров Я.С. История экономических учений. Учебник - М.: ИНФРА-М, 2015 – 156 с.

Приложения

Приложение 1

Приложение 2

-

Ковалев, В. В. Финансовый анализ: методы и процедуры / В. В. Ковалев. – М.: Финансы и статистика, 2015. С. 21-22. ↑

-

Зенкина, И.В. Теория экономического анализа: Учебное пособие – 2-е изд. / И. В. Зенкина.– М.: Издательско-торговая корпорация «Дащков и Ко»; Ростов н-Д: Академцентр, 2016. С. 23. ↑

-

Проданова, Н. А. Методологические подходы к проведению экспресс-анализа бухгалтерской (финансовой) отчетности в интересах различных групп заинтересованных пользователей / Н.. А. Проданова, И. Ю. Гулина // Аудит и финансовый анализ. – 2017. – № 5. С. 55 ↑

-

Зенкина, И.В. Теория экономического анализа: Учебное пособие – 2-е изд. / И. В. Зенкина.– М.: Издательско-торговая корпорация «Дащков и Ко»; Ростов н-Д: Академцентр, 2016. С. 32-33. ↑

-

Батракова, Л. Г. Экономический анализ деятельности коммерческого банка. Изд. 2-е, перераб. и доп.: Учебник для вузов. – М.: Логос, 2017. С.12-13. ↑

-

Зенкина, И.В. Теория экономического анализа: Учебное пособие – 2-е изд. / И. В. Зенкина.– М.: Издательско-торговая корпорация «Дащков и Ко»; Ростов н-Д: Академцентр, 2016. С.34. ↑

-

Ковалев, В. В. Финансовый анализ: методы и процедуры / В. В. Ковалев. – М.: Финансы и статистика, 2016. С. 65-66. ↑

-

Буевич, С. Ю. Анализ финансовых результатов банковской деятельности / С. Ю. Буевич, О. Г. Королев. – 2-е изд. – М.: КНОРУС, 2015. С. 114-115. ↑

-

Сыроижко, В. В. Совершенствование технологии анализа деятельности организации на основе оценки ее экономического потенциала / В. В. Сыроижко, А. А. Сыроижко // Аудит и финансовый анализ. – 2016. – № 1. С. 120. ↑

-

Федеральный закон от 02.12.1990 N 395-1 (ред. от 11.07.2017) "О банках и банковской деятельности" (с изм. и доп., вступающими в силу с 29.09.2017) ↑

-

О несостоятельности (банкротстве): Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 12.07.2017, с изм. от 18.07.2017) // Справочно-правовая система «Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». ↑

-

Федеральный закон от 25.02.1999 N 40-ФЗ (ред. от 07.02.2017, с изм. от 21.11.2017) "О несостоятельности (банкротстве) кредитных организаций" ↑

- Финансовая политика и ее реализация в РФ

- Управление поведением в конфликтных ситуациях

- Анализ деятельности спортивной организации на примере ХК ЦСКА

- Понятие переменной в программировании. Виды и типы переменных (Общее понятие переменной в программирование)

- Выбор стиля руководства в организации

- Выбор стиля руководства в организации( Теоретические аспекты стиля руководства в организации)

- Анализ спортивной организации на примере ФК Спартак Москва

- Понятие и виды толкования правовых норм (Становление толкования права)

- Финансовый контроль (Виды финансового контроля)

- Зарубежный и отечественный опыт оценки кредитоспособности физических лиц

- Устройство персонального компьютера (Работа ЭВМ)

- Теория происхождения права (Основные пути возникновения права)