Банковская система.

Содержание:

Введение

Банк - финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых денег.

Банковская система - это важнейшая сфера национального хозяйства любого развитого государства. Её практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам.

Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении. Стабилизация же роста денежной массы — это залог снижения темпов инфляции, обеспечение постоянства уровня цен, при достижении которого рыночные отношения воздействуют на экономику народного хозяйства самым эффективным образом.

Банковская система – это сфера многообразных услуг своим клиентам – от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг, траст и т.д.).

Роль банковской системы в современной рыночной экономике огромна. И все изменения в ней, тем или иным образом затрагивают всю экономику. Правильная организация банковской системы необходима для нормального функционирования хозяйства страны.

Объектом исследования является банковская система ее сущность, признаки и структура.

Цель данной работы – охарактеризовать сущность и признаки банковской системы и ее особенности развития.

В соответствии с этой целью ставятся следующие задачи: охарактеризовать сущность и признаки банковской системы и ее структуры.

Глава.1 Cущность и признаки банковской системы.

1.1.Понятие и признаки банковской системы.

Банковская система является важнейшей составляющей экономической системы любого современного государства. Термин «система» означает «целое, составленное из «частей» или с философской точки зрения «целостный комплекс взаимосвязанных элементов, имеющих единство с внешней средой».

Под банковской системой любой страны понимается совокупность различных видов национальных банковских институтов, банков и небанковских кредитных организаций, действующих в рамках общего денежно-кредитного механизма и единого законодательного поля.

По содержанию понятие «банковская система» более широкое, оно включает:

- совокупность элементов;

- достаточность элементов, образующих определенную целостность;

- взаимодействие элементов.

Банковская система характеризуется определенными признаками:

- включает элементы, подчиненные определенному единству, отвечающие единым целям;

- имеет специфические свойства;

- способна к взаимозаменяемости элементов;

- является динамической системой;

- выступает как система «закрытого» типа;

- обладает характером саморегулирующей системы;

- является управляемой системой.

Первый признак банковской системы характеризует то, что она не является случайным многообразием, случайной совокупностью элементов. В нее нельзя механически включать субъекты, также действующие на рынке, но подчиненные другим целям. Например, на рынке функционируют торговая система, система транспорта и связи, правоохранительных органов, исполнительной и законодательной власти и т.д. Каждая из них имеет свое особое назначение. Они соприкасаются друг с другом, но имеют разные задачи. В банковскую систему нельзя включать производственные, сельскохозяйственные единицы, занятые другим родом деятельности.

Второй признак. Специфика банковской системы определяется ее составными элементами и отношениями, складывающимися между ними. Она выражает свойства, характерные только для нее и которые отличают ее от других систем.

Когда рассматривается банковская система, то, прежде всего, имеется в виду, что она в качестве составного элемента включает банки, которые как кредитные организации имеют право по законодательству на осуществление специфических операций.

Сущность банковской системы влияет на состав и сущность ее отдельных элементов.

Практика знает несколько типов банковской системы:

- распределительная централизованная банковская система;

- рыночная банковская система;

- система переходного периода.

Распределительная централизованная банковская система характеризуется монополией государства на банки, только государство может являться единственным собственником банка. В распределительной системе функционирует одноуровневая банковская система, где существует политика единого банка с централизованной (вертикальной) системой управления. Кредитные и эмиссионные операции, сосредоточенные в одном банке. Государство отвечает по обязательствам банка, они подчиняются правительству и зависят от его оперативной деятельности. Руководитель банка назначается центральной или местной властью, вышестоящими органами управления.

В противоположность распределительной системе банковская система рыночного типа характеризуется отсутствием монополии государства на банки. Каждый субъект воспроизводства самой разнообразной формы собственности (не только государственной) может образовать банк. В рыночном хозяйстве функционирует множественность банков с децентрализованной системой управления. Функционирует двухуровневая банковская система, где эмиссионные и кредитные функции разделены банками между собой. Эмиссия сосредоточена в Центральном банке (далее ЦБ), кредитование предприятий и населения осуществляют различные деловые банки – коммерческие, инвестиционные, инновационные, ипотечные, сберегательные. Деловые банки не отвечают по обязательствам государства, так же как государство не отвечает по обязательствам деловых банков. Деловые банки подчиняются своему Совету, решению акционеров, а не административному органу государства. Руководитель Центрального Банка Российской Федерации (далее РФ) утверждается Парламентом. Председатель (Президент) коммерческого банка назначается его Советом.

Современная банковская система России представляет собой систему переходного периода. Она выступает как рыночная модель: разделена на 2 яруса: 1 ярус охватывает учреждения ЦБ РФ, осуществляющего выпуск денег в обращение, его задачей является обеспечение стабильности рубля, надзор и контроль за деятельностью коммерческих банков.

Второй ярус состоит из различных деловых банков (универсальных, специализированных, иностранных банков) с их филиалами и представительствами, задача которых – обслуживание клиентов (предприятий, организаций, население)., предоставление им разнообразных услуг (кредитование, расчеты, кассовые, депозитные, валютные и др.), небанковских кредитных организаций и ассоциаций коммерческих банков (ассоциация Российских банков, Региональные Ассоциации банков, Специализированные ассоциации банков).

Банковская система находится в стадии переходной системы: она содержит компоненты рыночной банковской системы, однако их взаимодействие недостаточно развито.

Третий признак означает, что отдельные части банковской системы (различные банки) связаны таким образом, что могут при необходимости заменить одна другую. Если ликвидируется один банк, вся система не становится недееспособной – появляется другой банк, который может выполнять банковские операции и услуги. В банковскую систему при этом могут влиться новые части, восполняющие специфику целого. Даже если в банковской системе исчезнет 1 ярус – ЦБ, то вся система не разрушается, какое-то время другие банки способны в пределах выпущенной массы платежных средств совершать расчеты, выдавать кредиты, проводить другие банковские и небанковские операции.

Четвертый признак. Банковская система не находится в статичном состоянии, она постоянно в динамике. Здесь выделяются 2 момента:

Во-первых, банковская система дополняется новыми компонентами, а также совершенствуется. Например, в ряде крупных экономических центров созданы муниципальные банки. Существенное место занимали маленькие банки (с капиталом до 500 тыс. руб.), постепенно их число сокращается. С выходом нового банковского законодательства банковская система приобрела более совершенную законодательную базу.

Во-вторых, внутри банковской системы постоянно возникают новые связи. Взаимодействие образуется как между ЦБ и коммерческими банками, так и между ними. Банки участвуют на рынке межбанковских кредитов, предлагают для продажи «длинные» и «короткие» деньги, покупают денежные ресурсы друг у друга. Банки участвуют в совместных проектах по финансированию предприятий, образовывают объединения и союзы.

Пятый признак. Банковская система взаимодействует с внешней средой и с другими системами, а также пополняется новыми элементами, поэтому в полном смысле ее нельзя назвать закрытой. Тем не менее, она «закрыта», т.к. несмотря на обмен информацией между банками и издание ЦБ информационных справочников, бюллетеней, специальных статистических сборников, существует банковская «тайна». По закону банки не имеют право давать информацию об остатках денежных средств на счетах, об их движении.

Шестой признак. Банковская система - «самоорганизующаяся», поскольку изменение экономической конъюнктуры, политической ситуации неизбежно приводит к «автоматическому» изменению политики банка.

В период экономического кризиса и политической нестабильности банковская система сокращает долгосрочные инвестиции, уменьшает сроки кредитования, увеличивает доходы преимущественно не за счет основной, а побочной деятельности. В условиях экономической и политической стабильности и, следовательно, сокращения риска, банки активируют свою деятельность, как по обслуживанию основной производственной деятельности предприятий, так и по долгосрочному кредитованию хозяйства, получают доходы преимущественно за счет своих традиционных процентных поступлений.

Седьмой признак. Банковская система выступает как управляемая система. Центральный банк, проводя независимую денежно-кредитную политику, в различных формах подотчётен лишь парламенту либо исполнительной власти. Деловые банки, будучи юридическими лицами, функционируют на базе общего и специального банковского законодательства, их деятельность регулируется экономическими нормативами, устанавливаемыми центральным банком, который осуществляет контроль за деятельностью кредитных институтов (в ряде стран функции надзора за деятельностью коммерческих банков возложены на другие специальные государственные органы).

1.2.Особенности развития банковской системы России.

Банковская система России прошла сложный путь развития в рамках различных, хозяйственных укладов. До революции и во времена НЭПа (новая экономическая политика) банковская система России функционировала в условиях рыночной экономики, и основу ее составляли акционерные коммерческие банки. Затем наступил период огосударствления собственности всех хозяйствующих субъектов, централизация управления их деятельностью. Банковская система также претерпела соответствующие изменения.

В первой половине 90-х годов российская банковская система претерпела серьезные изменения. В интересах концентрации банковского капитала для развития инвестиционного процесса создавались банковские объединения, которые призваны были сыграть огромную роль в стабилизации экономики. Некоторые банки стали уже отвечать мировым стандартам или значительно приблизились к ним.

Самая крупная группа российских коммерческих банков - около половины - независимые банки, организованные по инициативе отдельных групп предпринимателей. Здесь вся власть принадлежит правлениям банков, их организаторам.

Очень быстро прогрессировали многие новые банки, возникшие “на ровном месте”, т.е. без опоры на бывшие госбанки. Новые банки создаются и работают, как правило, в тесном контакте с какой-либо финансовой группой. В большинстве случаев это дочерние структуры таких групп - торговых домов, коммерческих компаний, бирж и т.п.

Основную роль в банковской сфере России играет примерно треть коммерческих банков - бывшие специализированные и отраслевые банки со значительным участием государства в акционерных капиталах. Эти банки располагают наибольшим собственным капиталом, активами, количеством филиалов, позволяющих постоянно пополнять собственную кредитную базу, обороты.

Кредитная система России состоит из банков всех видов - универсальных и отраслевых, вновь созданных и организованных на базе спецбанков, столичных и “провинциальных”, банков с сетью филиалов и сконцентрировавших весь объем операций в одном учреждении. Многие банки, организованные на основе бывших государственных специализированных кредитных учреждений, обычно самые мощные.

В настоящее время в деятельности крупных российских банков расширяется практика долгосрочного кредита на цели производственного и социального развития. Так, банки предоставляют предприятиям долгосрочный кредит на капитальные затраты, связанные с проведением инновационных мероприятий по увеличению производства, повышению качества и расширению ассортимента потребительских товаров и платных услуг, а также с расширением экспортной базы. Объектами кредитования являются затраты предприятия на техническое перевооружение, реконструкцию, строительство, долевое участие в создании совместных предприятий и производств, затраты на организацию и расширение материально-технической базы подсобных сельских хозяйств.

Рассматривая типовой бухгалтерский баланс коммерческого банка можно наблюдать существенное позитивное изменение в банковской системе России. Прежде всего, следует отметить высокие темпы роста собственного капитала банка. Сегодня функции расчетно-кассовых операций для банков вышли на первый план, и скорость прохождения платежей по-прежнему очень важна. Привлечение пассивов и их размещение проводятся с гораздо большей осторожностью.

Сейчас в банки приходит новое поколение банкиров, с очень хорошим образованием. Это позволяет им производить серьезный анализ и вовремя реагировать на меняющуюся ситуацию: диверсифицировать активы. Кажется, что после кризиса доходная база банков резко сузилась. Но парадокс в том, что и раньше она была фиктивной. Банки должны идти в реальный сектор.

На современном этапе рыночных преобразований в экономике России роль банков резко возросла. С одной стороны, они активно способствуют движению экономики в сторону рынка, с другой - энергично помогают хозяйственному прогрессу важнейших ее секторов. Несмотря на инфляцию, коммерческие банки начинают финансировать промышленное и аграрное производство, торговлю, малый и средний бизнес.

Глава.2 Структура банковской системы Российской Федерации

2.1.Структура банковской системы РФ.

Современная банковская система России создана в результате реформирования государственной кредитной системы, сложившейся в период централизованной плановой экономики. Банки в РФ создаются и действуют на основании Федерального закона от 7 июля 1995 г. № 395-1 «О банках и банковской деятельности» (в ред. от 21.03.02)[2], в котором дано определение кредитных организаций и банков, перечислены виды банковских операций и сделок, установлен порядок создания, ликвидации и регулирования деятельности кредитных организаций и т.п. В действующем законодательстве закреплены основные принципы организации банковской системы России, к числу которых относятся следующие: двухуровневая структура, осуществление банковского регулирования и надзора центральным банком, универсальность деловых банков и коммерческая направленность их деятельности.

Российская банковская система принадлежит к банковским системам с двумя уровнями – первый уровень это Центробанк, второй – остальные финансово-кредитные организации.

Принцип двухуровневой структуры реализуется путем четкого законодательного разделения функций центрального банка и всех остальных банков. Центральный банк РФ как верхний уровень банковской системы выполняет функции денежно-кредитного регулирования, банковского надзора и управления системой платежей и расчетов в стране. Он может проводить банковские операции, необходимые для выполнения данных функций, только с российскими и иностранными кредитными организациями, а также с Правительством РФ, представительными и исполнительными органами государственной власти, органами местного самоуправления, государственными внебюджетными фондами, воинскими частями. Банк России не имеет права осуществлять банковские операции с юридическими лицами, не являющимися кредитными организациями, и с физическими лицами (кроме военнослужащих и служащих Банка России). Он не может прямо выходить на банковский рынок, предоставлять кредиты непосредственно предприятиям и организациям и не должен участвовать в конкуренции с коммерческими банками.

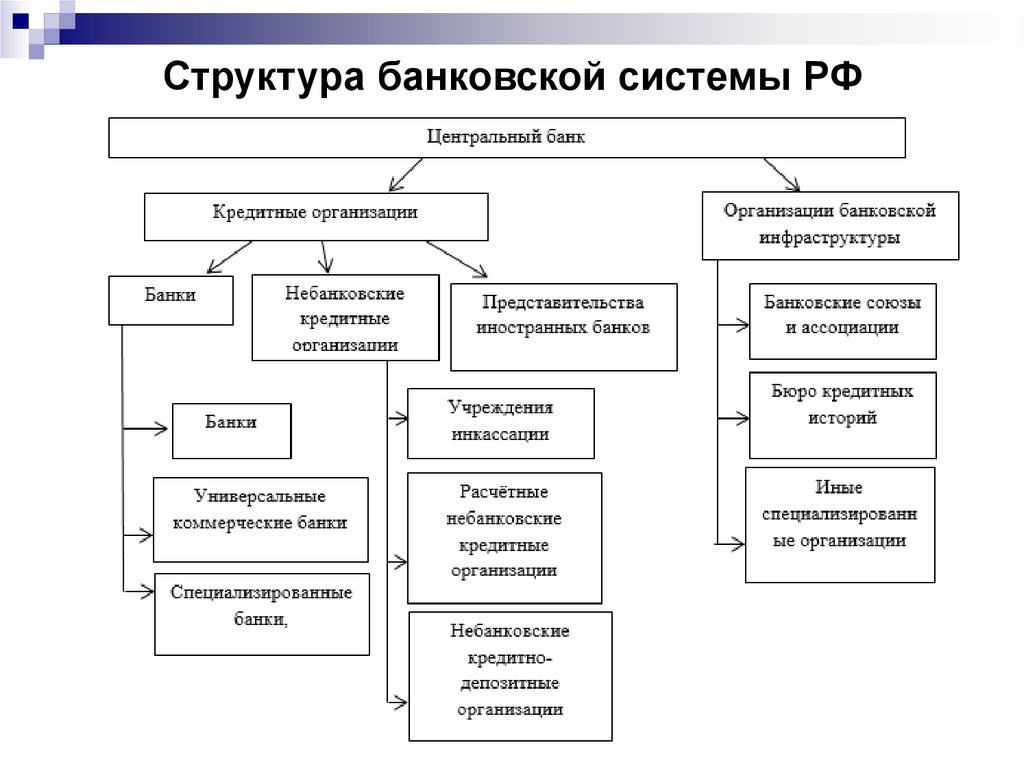

Схема 1. Структура банковской системы РФ

В России в связи с широким развитием в условиях рыночной экономики коммерческих банков важной функцией Центрального банка также стало лицензирование, т.е. выдача разрешений на различные виды деятельности коммерческих банков. Законом определено, на каких условиях происходит лицензирование коммерческих кредитных учреждений, и какие документы должны быть представлены для этого. Центральный банк ведет общегосударственную книгу регистрации банков. Иностранные банки, их филиалы могут осуществлять банковские операции только с момента их регистрации в этой книге.

Только юридическое лицо, получившее от ЦБ РФ лицензию на осуществление банковских операций, имеет право использовать в своем наименовании слова «банк» и «кредитная организация» или иным способом указывать на то, что оно имеет право на осуществление банковских операций.

Кредитно-денежная, или монетарная, политика Центрального банка представляет собой контроль над денежным предложением с целью достижения не инфляционного роста ВВП и полной занятости.

Коммерческие банки и другие кредитные организации образуют второй, нижний уровень банковской системы. Они осуществляют посредничество в расчетах, кредитовании и инвестировании, но не принимают участия в разработке и реализации денежно-кредитной политики, а ориентируются в своей работе на установленные Банком России параметры денежной массы, ставок процента, темпов инфляции и т.п.

Коммерческие банки являются основными каналами практического осуществления денежно-кредитной политики Центрального банка.

В нашей стране в зависимости от способа формирования уставного капитала выделяют две основные группы коммерческих банков: акционерные и паевые. Физические и юридические лица, являющиеся организаторами и основателями банка, получают статус учредителей банка, купив «учредительские» паи или акции. Индивидуальные и институциональные инвесторы, впоследствии купившие акции банка, приобретают статус акционеров. Лица, участвующие своими средствами в формировании уставного капитала паевого банка, называются участниками (пайщиками).

Большинство из действующих на сегодняшний день в России коммерческих банков относится к категории мелких или средних. Банки, принадлежащие к разряду крупных, – это в основном коммерческие банки, созданные на базе трансформированных отделений бывших государственных специализированных банков. Крупные банки, созданные предприятиями и организациями без участия государственных банковских служб, относительно немногочисленны.

Коммерческие банки выпускают множество продуктов, помогающих клиентам закрыть свои потребности. Разберем основные из них:

- РКО (расчетно-кассовое обслуживание). Самая популярная услуга и один из основных источников поступлений денежных средств в банк. Предоставляется как юридическим, так и физическим лицам.

- Депозит. Благодаря вкладам банк привлекает большое количество заемных денежных средств. Для клиентов эта услуга является финансовым инструментом, помогающим сохранить и приумножить свободные деньги. Вкладчик оставляет денежные средства в банке на определенный срок под оговоренный процент. Привлеченные деньги банк использует в финансовых операциях, с которых получает прибыль. Различают срочные депозиты и вклады до востребования. Отличительными характеристиками депозитов является срок вклада, процентная ставка, возможность пролонгации, досрочного снятия средств.

- Кредит. Эта услуга доступна для всех клиентов. Кредитом могут воспользоваться как физические, так и юридические лица. Банки предлагают кредитные продукты на разных условиях, оговариваемых индивидуально с каждым клиентом. Самой популярным продуктом является долгосрочный займ. Это кредит на длительный срок, предоставляемый при предоставлении определенного пакета документов.

- Пластиковые карты. Этой услугой пользуется огромное количество людей. Банки предлагают дебетовые и кредитные карты. При помощи них можно оплачивать покупки, услуги, совершать безналичные расчеты. Владелец карты, как правило, платит комиссию банку за обслуживание счета.

- Интернет-банкинг. Большинство банковских услуг можно совершать, не выходя из дома, при наличии Интернета и подключенной услуги. Возможности проводимых операций у различных банков могут отличаться. Чем крупнее компания, тем больший функционал открыт для клиента. Дело в том, что разработка такого программного обеспечения требует больших капиталовложений.

- Лизинг. Суть услуги заключается в том, что банк отдает в аренду определенный вид имущества на уговоренный срок, с сохранением за собой права собственности. Клиент получает нужное имущество и оплачивает указанный в договоре процент.

- Банковские ячейки. Это своеобразный сейф, за пользование которым банк взимает определенную комиссию. Финансовые компании гарантируют своим клиентам полную конфиденциальность. Банки не проверяют имущество, сдаваемое в ячейку. Для каждого клиента она индивидуальна. Если в сейфе хранятся денежные средства, никаких процентов на них не начисляется, в отличии от депозитных вкладов.

- Операции с драгоценными металлами и ценными бумагами.

Кредиты, депозиты и расчетно-кассовое обслуживание являются самыми востребованными видами банковских услуг.

Кредитно-банковская система РФ включает также совокупность кредитно-финансовых организаций, которые не являются российскими банками, но осуществляют отдельные банковские операции. Суммарный объем средств в небанковские кредитные организации (далее НКО) составляет несколько процентов от средств в коммерческих банках. К небанковским кредитно-финансовым организациям относится три основных направления:

- РНКО — расчетные небанковские кредитные организации

- ПНКО — платежные небанковские кредитные организации

- НДКО — небанковские депозитно-кредитные организации

К разряду РНКО, предоставляющих юр - и физлицам расчетно-кассовые услуги либо занимающихся валютными операциями, принадлежат:

- клиринговые компании;

- расчетные центры, обслуживающие платежные системы;

- расчетные палаты и дилинговые центры, работающие на валютном и фондовом рынках.

Примеры РНКО — ООО РНКО «Платежный Центр» (расчетный центр платежной системы «Золотая Корона», эмитент платежных карт «Билайн», «Кукуруза» и др.).

Деятельность ПНКО сводится к отправке и выдаче денежных переводов без открытия клиентам расчетных счетов. Примеры ПНКО – электронно – платежные системы (яндекс. деньги, вебмани и др.), Юнистрим, Контакт, системы платежей операторов мобильных сетей.

НДКО — небанковские депозитно-кредитные организации. Юридически это структуры, привлекающие деньги только от юридических лиц, хотя открывать и обслуживать банковские счета НДКО не могут. Зато они могут давать банковские гарантии. Однако в более широком смысле в группу НДКО можно включать и организации, работающие с физическими лицами: микрофинансовые компании / организации; кредитные союзы, привлекающие взносы (паи) своих членов и вклады физических лиц и на эти средства кредитующие частных лиц; кредитные кооперативы.

Все уровни банковской системы РФ не могут полноценно функционировать без отлаженной инфраструктуры. К ней можно отнести:

- Систему страхования вкладов. При ее помощи вкладчики могут не волноваться о своих сбережениях, хранящихся в банковских организациях. Еще она служит стимуляцией для граждан хранить деньги на счетах в банках. Как правило, застрахованными являются не только вклады, но и средства на дебетовых картах, правда не во всех банках. Страховать могут только АСВ – Агентства по страхованию вкладов.

- Самостоятельные системы расчетов между корпоративными и частными клиентами банковских организаций, а также между самими банками. Например, система SWIFT.

- Системы, помогающие производить платежи по пластиковым картам: MasterCard, VISA, МИР, American Express и др.

- Организации, проводящие аудит всех банковских организаций, включая Центробанк.

- Юридические и консультационные структуры, помогающие банкам решать вопросы, возникающие при взаимодействии с клиентами.

- Организации, занимающиеся внедрением современных технологий в банковскую систему РФ. Благодаря им увеличивается безопасность проводимых операций и упрощаются процессы расчетов.

- Учебные центры, проводящие подготовку и переподготовку сотрудников банков и финансовых организаций.

Можно выделить основные функции:

- Трансформационная. Заключается в том, что банки могут изменять сроки и размеры денежных капиталов, а также регулировать финансовые риски путем привлечения денежных средств от одних субъектов и кредитования других. Выполнять эту функцию могут как коммерческие банки, так и Банк России.

- Создание денег и регулирование денежной массы. Центробанк может влиять на объем денег, доступных другим банкам для выполнения активных операций. Делается это путем уменьшения или увеличения процентной ставки. Таким образом получается эффективно управлять деньгами в зависимости от изменения спроса на них.

- Обеспечение стабильности банковской деятельности и денежного рынка. Финансовая деятельность всегда связана с большими рисками. Ведь банки существуют лишь за счет привлеченных денежных средств. Поэтому банкротство любой финансовой организации может повлиять на экономическую обстановку во всей стране.

- Стабилизационная функция банковской системы РФ. Сюда включено принятие законопроектов, которые регулируют работу банков, а также создание эффективного контроля и надзора за финансовыми организациями.

Несмотря на особенности банковской системы РФ, российские кредитные организации занимают прочное место во внутреннем рынке капиталов, а также открывают свои филиалы за границей. Конечно, расширение территориальных границ, на которых находятся наши банки, положительно влияет на экономику страны, но все же до появления полноценной банковской системы еще далеко.

Роль банковской сферы в рыночной экономике очень велика. И все изменения, происходящие в ней, приводят к экономическим переменам в стране. Именно поэтому должно уделяться большое значение правильной организации банковской системы.

Заключение

Банковская система - это совокупность национальных банков и других кредитных учреждений, включенная в экономику государства. Главной функцией банковской системы в целом является посредничество в перемещении денежных средств и кредитов между продавцами и покупателями, кредиторами и заемщиками.

Главными целями банковского регулирования являются поддержание стабильности банковской системы Российской Федерации и защита интересов вкладчиков и кредиторов. Банковская система функционирует на базе законов и соответствующих подзаконных актов.

Мы увидели, что банковская система России основана на принципе двухуровневой структуры на верхнем уровне которой находится Центральный банк, и выполняет функции денежно-кредитного регулирования, банковского надзора и управления системой платежей и расчетов в стране. На нижнем уровне коммерческие банки, которые действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении.

Современная банковская система - это сфера многообразных услуг своим клиентам - от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами.

В последние годы происходит активное развитие банковской системы РФ. Условия на услуги банков стали более прозрачными, кредитные организации стремятся быть открытыми перед клиентами. Постоянно внедряются передовые технологии: Интернет-банкинг, денежные переводы, различные карты и многое другое. Появляются новые предложения на выгодных условиях по кредитованию.

Роль банковской сферы в рыночной экономике очень велика. И все изменения, происходящие в ней, приводят к экономическим переменам в стране. Именно поэтому должно уделяться большое значение правильной организации банковской системы.

Список использованной литературы

1. Библиофонд «Банковская система РФ» https://www.bibliofond.ru/view.aspx?id=4825

2. «Банки и структура банковской системы» https://www.ronl.ru/kursovyye-raboty/finansy/860725/

3. «Понятие и признаки банковской системы» https://studfiles.net/preview/1839124/

4. «Характеристика элементов банковской системы» https://studwood.ru/667533/bankovskoe_delo/harakteristika_elementov_bankovskoy_sistemy

5. «Особенности развития банковской системы РФ» http://testdoc.ru/ekonomika/osobennosti-razvitiya-bankovskoj-sistemy-rossii-kursovaya.html

6. «Банковская система РФ понятие, функции» https://www.nastroy.net/post/bankovskaya-sistema-rf-ponyatie-osnovyi-struktura-funktsii-harakteristika

7. Инвестпрофи «Банк-система» http://investprofit.info/bank-system/

8. «Понятие структура банковской системы» http://znatokdeneg.ru/terminologiya/ponyatie-i-struktura-bankovskoj-sistemy-rf.html

- Разработка бизнес-плана гостиницы

- Организация питания и обслуживания в ресторанах на примере ГК "Шоколадница"

- Процесс разработки бизнес-плана гостиницы

- Налоги с физических лиц и их экономическое значение (налоговая система РФ)

- Банкротство и его особенности в РФ

- Корпоративная культура в организации (Организационная и корпоративная культура: концептуальные различия)

- Обзор языков программирования высокого уровня (технологии и этапы проектирования информационных систем)

- Роль налогов с физических лиц в бюджете РФ

- Разработка регламента выполнения процесса «Управление документооборотом» (Виды документооборота)

- Анализ факторов и резервов улучшения использования трудовых ресурсов коммеречского банка (на примере Пао Сбербанк)

- Налоговая система РФ и проблемы ее совершенствования(Содержание научных подходов к понятию «налоговая система»)

- Налоговая система Российской федерации.