Денежная политика и ее основные инструменты

Содержание:

Введение

В современной рыночной экономике существует немало социально-экономических проблем, неподвластных рынку и требующих государственного вмешательства. Строго говоря, понятия "рыночная экономика" или "рыночная система" абстрактны, они представляют упрощенную картину действительности, в которой многие ее стороны отсутствуют. Ни сейчас, ни когда-либо прежде нет и не было ни одной страны, экономика которой функционировала бы только при помощи рыночного механизма. Наряду с рыночным механизмом всегда использовался и используется сейчас еще в большей степени механизм государственного регулирования экономики.

Денежная политика очень действенный инструмент воздействия на экономику страны, не нарушающий суверенитета большинства субъектов системы бизнеса. Хотя при этом и происходит ограничение рамок их экономической свободы (без этого вообще невозможно какое-либо регулирование хозяйственной деятельности), но на ключевые решения, принимаемые этими субъектами, государство влияет лишь косвенным образом. Денежная политика очень действенный инструмент воздействия на экономику страны, не нарушающий суверенитета большинства субъектов системы бизнеса.

Хотя при этом и происходит ограничение рамок их экономической свободы (без этого вообще невозможно какое-либо регулирование хозяйственной деятельности), но на ключевые решения, принимаемые этими субъектами, государство влияет лишь косвенным образом.

Глава 1 Факторы, влияющие на формирование денежной политики

При оценке эффективности денежной политики следует учитывать и факторы, определяющие её формирование и реализацию. Предлагаем их систематизировать следующим образом.

Одним из важнейших факторов, воздействующих на денежную политику является[1] макроэкономическая ситуация в стране, что подтверждается экспертами Банка международных расчетов.

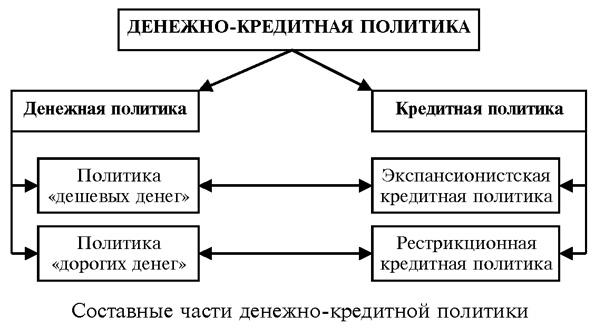

(Рис.1) Составляющие денежно-кредитной политики

Политика дешевых денег: Проведение такого комплекса мер называется политикой дешевых денег. Её целью является стимулировать рост производства и занятости посредством расширения предложения денег и удешевления кредита (удешевления денег, направляемых на инвестиции). При этом последовательность взаимосвязей такова: увеличение предложения денег при том же спросе снижает норму процента, который удешевляет кредит а более дешевый кредит повышает инвестиционный спрос в экономике, что способствует росту инвестиций и расширению производства и занятости.

Политика дорогих денег: Теперь предположим, что ситуация в экономике характеризуется наличием излишних расходов и наличием высокой инфляции Центральный банк для стабилизации экономики начинает провопить политику по снижению общих расходов и ограничению или сокращению предложения денег посредством комплекса мер, способствующих понижению резервов коммерческих банков.

Колебание объемов кредитования и инвестирования, уровня цен на активы превратились в серьезный источник макроэкономической нестабильности, как в развивающихся, так и в промышленно-развитых странах. В итоге финансовые кризисы, имеющиеся макроэкономические последствия стали более частыми и глубокими.

Следующим фактором, оказывающим влияние на реализацию денежной политики, являются цели социально-экономического развития, которые могут вступать в противоречие с непосредственными задачами денежно-кредитной политики. Нередко возникновение такой дилеммы между целевыми ориентирами экономической политики государства и денежно-кредитной политики происходит в условиях кризисных процессов и социальных потрясений.

Денежная политика осуществляется в условиях, когда одновременно требуется обеспечить повышение уровня жизни населения и структурную модернизацию экономики. Это определяет основное ограничение - денежно-кредитная политика должна осуществляться с учетом компромисса между потреблением и инвестированием. Помимо этого требуются дополнительные ресурсы на погашение внешнего долга и обеспечения безопасности страны, а также на решение комплекса социальных задач. Значительное регулирование цен и тарифов на индекс потребительских цен снижает эффективность использования показателей денежной массы в качестве промежуточного ориентира денежной политики.

Внешнеэкономические факторы, определяющие денежно-кредитную политику, главным образом связаны с неопределенностью динамики мировых цен на энергоносители, составляющие основу российского экспорта. Существенное снижение этих цен влечет за собой сокращение сальдо торгового баланса и уменьшение притока иностранной валюты.

Высокие цены на товары российского экспорта являлись долгое время основополагающим фактором в режиме управляемого плавающего валютного курса, в рамках которого Банк России активно противодействовал чрезмерному укреплению рубля путем проведения интервенций на внутреннем валютном рынке. Изменение условий торговли привело к уменьшению дисбаланса между спросом и предложением на валютном рынке, ослаблению рубля и снижению необходимости присутствия на нем Банка России.

Денежная политика осуществляется в условиях, когда одновременно требуется обеспечить повышение уровня жизни населения и структурную модернизацию экономики. Это определяет основное ограничение - денежно-кредитная политика должна осуществляться с учетом компромисса между потреблением и инвестированием. Помимо этого требуются дополнительные ресурсы на погашение внешнего долга и обеспечения безопасности страны, а также на решение комплекса социальных задач. Значительное регулирование цен и тарифов на индекс потребительских цен снижает эффективность использования показателей денежной массы в качестве промежуточного ориентира денежной политики.

Внешнеэкономические факторы, определяющие денежно-кредитную политику, главным образом связаны с неопределенностью динамики мировых цен на энергоносители, составляющие основу российского экспорта. Существенное снижение этих цен влечет за собой сокращение сальдо торгового баланса и уменьшение притока иностранной валюты. Важнейшим внутренним фактором, который оказывает влияние на проведение ДКП, является изменение принципов формирования государственного бюджета (бюджетная политика):

- планирование и утверждение федерального бюджета на трехлетний период в форме закона;

- распределение доходов (нефтегазовые и ненефтегазовые доходы) с определением размера нефтегазового трансферта, направляемого на расходы федерального бюджета и в Резервный фонд и Фонд национального благосостояния.

Внутренним фактором, косвенно влияющим на денежно-кредитную политику, является степень доверия к центральному банку, как органу, ответственному за ее проведение. Центральный банк с низким доверием со стороны общества вынужден проводить более рестриктивную денежно-кредитную политику. Резкие изменения центральным банком процентной ставки могут быть поняты общественностью как доказательство его ошибок в прогнозах развития экономики и о непоследовательности денежно-кредитной политики. Это может привести к потере доверия к центральному банку и снижению эффективности проводимой им денежно-кредитной политики.

Внутренним фактором, косвенно влияющим на денежно-кредитную политику, является степень доверия к центральному банку, как органу, ответственному за ее проведение. Центральный банк с низким доверием со стороны общества вынужден проводить более рестриктивную денежную политику. Резкие изменения центральным банком процентной ставки могут быть поняты общественностью как доказательство его ошибок в прогнозах развития экономики и о непоследовательности денежной политики. Это может привести к потере доверия к центральному банку и снижению эффективности проводимой им денежно-кредитной политики.

Глава 2 Механизм влияния денежно-кредитной политики на экономику[2]

Механизм влияния денежно-кредитной политики на состояние экономики достаточно сложен. Поэтому центральные банки в процессе принятия решений относительно денежно-кредитной политики рассматривают три группы показателей: конечные цели, определяющиеся глобальными макроэкономическими показателями; промежуточные (операционные) цели или ориентиры, а также методы и инструменты, представляющие собой совокупность мер по достижению поставленных целей.

Конечные цели денежно-кредитной политики непосредственно связаны с задачами экономической политики в целом и представляют собой поддержание стабильности цен, стоимости национальной валюты на внутреннем и внешних рынках, сдерживание инфляционных процессов.

С точки зрения целей выделяются два основных типа (направления) денежно-кредитной политики: денежно-кредитная рестрикция и денежно-кредитная экспансия.

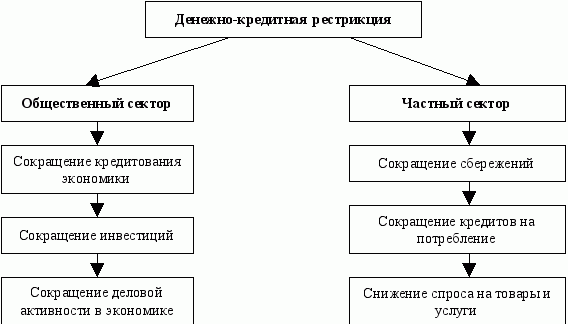

(Рис.2) Денежно-кредитная рестрикция

Рестрикционная денежно-кредитная политика направлена на ограничение денежно-кредитной эмиссии, т.е. на сокращение денежной массы в обращении. Это так называемая политика дорогих денег, которая обычно проводится в периоды высокой инфляции.

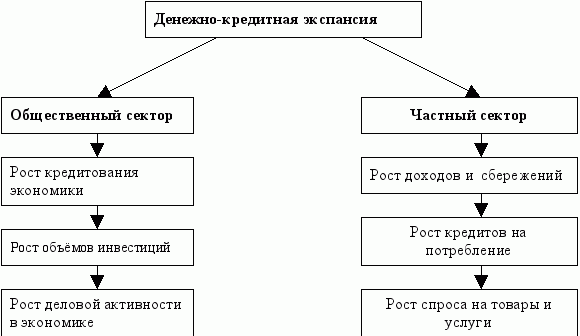

(Рис.3) Денежно-кредитная экспансия

Экспансионистская денежно-кредитная политика сопровождается расширением денежно-кредитной эмиссии, т.е. увеличением денежной массы в обращении. Это так называемая политика дешевых денег, она проводится обычно в периоды экономического спада в целях обеспечения условий для расширения кредитования предприятий, стимулирования инвестиционной активности.

Таким образом[3], особую сложность для органов денежно-кредитного регулирования представляют собой ситуации, когда спад производства сопровождается интенсивными инфляционными процессами. Такая ситуация, получившая в экономической литературе название стагфляции (от «стагнация» плюс «инфляция»), требует от регулирующих органов выбора системы взаимосвязанных инструментов денежно-кредитного, финансового и других направлений экономического регулирования и четкого взаимодействия в проведении экономической политики во всех ее аспектах.

Можно выделить четыре звена передаточного механизма денежно-кредитной политики:

- изменение величины реального предложения денег (M/р) S в результате пересмотра центробанком соответствующей политики;

- изменение процентной ставки на денежном рынке;

- реакция совокупных затрат (особенно инвестиционных) на динамику процентной ставки;

- изменение объема эмиссии в ответ на изменение совокупного спроса (совокупных издержек).

Изменение рыночной процентной ставки происходит путем изменения структуры портфеля активов экономических агентов после того, как в результате, скажем, расширительной денежной политики центробанка на руках у них оказалось больше денег, чем им необходимо. Следствием, как известно, станет покупка других видов активов, удешевление займа, т.е. в итоге - снижение процентной ставки.

Однако реакция денежного рынка зависит от характера спроса на деньги. Если спрос на деньги достаточно чувствителен к изменению процентной ставки, то результатом увеличения денежного агрегата станет незначительное изменение ставки. И наоборот, если спрос на деньги слабо реагирует на процентную ставку, то увеличение предложения денег приведет к существенному падению ставки.

Очевидно, что нарушения в любом звене передаточного механизма могут привести к снижению или даже отсутствию каких-либо результатов денежно-кредитной политики. Например, незначительные изменения процентной ставки на денежном рынке или отсутствие реакции составляющих совокупного спроса на динамику ставки разрывают связь между колебаниями агрегата денежной массы и объемом денежной эмиссии. Эти нарушения в работе передаточного механизма денежно-кредитной политики особенно сильно проявляются в странах с переходной экономикой, когда, например, инвестиционная активность экономических агентов связана не столько с процентной ставкой на денежном рынке, сколько с общей экономической ситуацией и ожиданиями инвесторов.

В контексте государственного управления более приемлемым будет восприятие политики в виде определенного государственного курса или генеральной линии государства. Под управлением экономикой следует понимать осознанное целенаправленное воздействие на нее со стороны властных институтов.

В этом случае логично назвать, какие функции содержит в себе управление. А экономический механизм представляет собой совокупность форм, методов, рычагов и инструментов, при помощи которых осуществляется управление экономикой В зависимости же от модели управления какие-то функции будут более приоритетными. Так, в условиях административно-командной экономики приоритетной является функция планирования, а в условиях рыночной - регулирования. Следует учитывать, что процесс реализации каждой из функций предусматривает формирование собственной системы (подсистемы) управления и проявление элементов других функций. Например, функция регулирования может быть сопряжена со всеми функциями управления.

Заключение

Денежная политика призвана способствовать установлению в экономике общего уровня производства, характеризующегося полной занятостью и отсутствием инфляции.

Главными задачами, стоящими перед всеми центральными банками, является поддержание покупательной способности национальной денежной единицы и стабильности кредитно-банковской системы страны. Денежное регулирование, осуществляемое центральным банком Р.Ф.,являясь одной из составляющих экономической политики государства, одновременно позволяет сочетать макроэкономическое воздействие с возможностями быстрой корректировки регулирующих мер.

Денежная система России еще не достаточно созрела для применения в полной мере гибкого регулирования денежной массы через воздействие на денежный мультипликатор, рынок ценных бумаг, учетную ставку, норму обязательных резервов.

В России сложилась ситуация когда коммерческие банки депонируют за границей избыточные резервы, тогда как отечественная экономика испытывает острую нехватку в денежных средствах. Требуется включить в арсенал средств денежной политики действенные инструменты распределения кредитных ресурсов между секторами экономики.

Следовательно, для решения данных проблем в России необходимо: совершенствование законодательной базы в сфере денежной политики; уменьшение долларизации российского денежного обращения; усиление стимулов инвестиционной активности; совершенствование налоговой системы; снижение инфляции и проведения политики сдерживания цен; внедрение и совершенствование электронного денежного обращения; развитие и применение широкого спектра форм безналичного обращения; усиление контроля над законностью наличного и безналичного оборота для предотвращения возможных противоправных действий и другие.

Список литературы

1.Федеральный закон "О банках и банковской деятельности" от 02.12.1990 N 395-1 (последняя редакция)

2.Федеральный закон "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗ (последняя редакция)

3.Степин Е.И. Механизмы воздействия денежно-кредитной политике в России. // Экономика-2012, - №3, - С. 87-94

-

Федеральный закон "О банках и банковской деятельности" от 02.12.1990 N 395-1 (последняя редакция) ↑

-

Степин Е.И. Механизмы воздействия денежно-кредитной политике в России. // Экономика-2012, - №3, - С. 87-94 ↑

-

Федеральный закон "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗ (последняя редакция) ↑

- Использование в деятельности менеджера современных концепций лидерства (различные подходы к проблеме лидерства)

- Интеллектуальная собственность в Российской Федерации

- Менеджмент человеческих ресурсов (на примере ГБУЗ СО Богдановичская ЦРБ)

- Фитнес – клуб как объект управления на примере World Class

- Отличия американского и европейского спортивного маркетинга

- Воспитание и индивидуальные особенности личности (Система форм и методы воспитания)

- Организация кассовой работы в банке

- Понятие товароведения (История развития товароведения)

- История развития менеджмента (Предпосылки возникновения менеджмента)

- Методы кодирования данных

- Методы кодирования данных (Порядковый метод кодирования)

- Понятие предпринимательского договора