Денежное обращение и денежная система .

Содержание:

ВВЕДЕНИЕ

Актуальность данной темы состоит в том, что деньги являются самым востребованным товаром у всего человечества. Деньги находятся в движении, переходят от одного государства к другому, осуществляют движение в каждой стране, на предприятии, у каждого конкретного человека. Деньги оборачиваются не хаотично, а закономерно, образуя денежную систему.

Денежная система - это один из наиболее важных разделов экономической науки. Правильно действующая денежная система вливает жизненную силу в круговорот доходов и расходов, который олицетворяет экономику. Хорошо работающая денежная система, способствует как полному использованию мощностей, так и полной занятости. Современные денежные системы неустойчивы, они подвержены кризисам, обвалам и не позволяют эффективно использовать экономический потенциал. В настоящее время перед нашим государством стоит важная задача - выход из мирового финансового экономического кризиса. Поэтому именно сейчас стабильная денежная система приобретает такое огромное значение: необходимо обеспечить устойчивость рубля, свести инфляцию к минимуму, увеличить темпы роста экономики. Именно поэтому данная тема очень актуальна для России в настоящий момент.

Целью данной работы является изучение денежного обращения и денежной системы, а так же особенностей их функционирования в России.

Для достижения поставленной цели необходимо выполнить следующие задачи:

- изучить понятие денежной системы, структуру и ее элементы;

- раскрыть сущность денежного обращения;

- привести понятие денежной массы и изучить закон денежного обращения, скорость обращения денег;

- рассмотреть общие показатели функционирования денежной системы в Российской Федерации;

Объектом исследования является – денежная система и денежное обращение.

Предметом исследования выступили – особенности развития денежной системы и денежного обращения, как в целом, так и на территории РФ.

В работе даются определения таким понятиям как денежное обращение, денежная система, денежная масса. Денежная система, как и любая другая состоит из элементов, и, как любая система, имеет определенные принципы построения, о которых речь пойдет в теоретической части работы.

Практическая часть работы посвящена организации денежной системы России. Будет рассмотрено обращение наличного и безналичного денежного оборота, платежную систему и скорость обращения денег и особая роль, которую занимает Центральный Банк Российской Федерации в платежной системе и денежной системе в целом.

Глава 1. Сущность денежного обращения и денежной системы

1.1 Понятие денежного обращения

Смена формы стоимости (товар на деньги, деньги на товар) деньги пребывают в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Движение денег при воплощении ими всех своих функций в наличной и безналичной форме и представляет собой денежное обращение.

Денежное обращение – это условно независимый поток денег в процессах производства, распределения, процессов обмена и потребления национального продукта, также это набор всех денежных платежей и вычислений, происходящих в народном хозяйстве.

Денежное обращение отображает нацеленные потоки денег между Центральным Банком и коммерческими банками (кредитными организациями); между коммерческими банками; коммерческими банками и предприятиями, организациями, учреждениями различных организационно-правовых форм; между коммерческими банками и физическими лицами; финансовыми учреждениями различного назначения; между финансовыми учреждениями и физическими лицами.[1]

Общественное разделение труда и развитие производства товара - объективный фундамент денежного обращения. Формирование общенациональных и мировых рынков при капитализме придало новый стимул для дальнейшего распределения денежного оборота. Таким образом, из процессов денежного обращения, возможно вычленение денежного оборота.

Денежный оборот существенное проявление денег в их движении. Денежный оборот охватывает процессы распределения и обмена. На его объем и структуру оказывают воздействие стадии производства и потребления. Долгий производственный процесс, который требует расширенного объема производственных запасов, усиливает денежный оборот, связанный с их приобретением. Производство трудоемких изделий относительно увеличивает величину денежного оборота по оплате труда и, соответственно, денежных доходов населения, нацеленных на потребление.

Денежный оборот страны равен сумме всех платежей, которые осуществляются тремя субъектами в наличной и безналичной форме в течение определенного промежутка времени. Деньги агентируют обмен стоимости ВВП и НД, включая, кругооборот капитала, обращение товаров и оказание услуг, движение ссудного капитала.[2]

Составной долей денежного оборота является платежный оборот, в котором деньги функционируют, как средство оплаты и применены к выплате обязательств. Платежный оборот проявляется как в безналичной, так и в наличной формах.

Денежное обращение подразделяется на две сферы: наличную и безналичную.

Налично-денежное обращение – движение наличных денег в пределах обращения и исполнение ими двух функций (средства платежа и средства обращения).

Наличными деньгами производятся вычисления:

- предприятий, учреждений и организаций с населением;

- между отдельными гражданами на товарных и продуктовых рынках;

- частично вычисления населения с финансово-кредитной системой;

- в ограниченных размерах платежи между предприятиями и организациями потребкооперации.

Таким образом, сфера применения наличия денежных платежей лимитирована, в основном, доходами населения.

Причины роста налично-денежного оборота разнообразны. К ним можно приписать: кризис экономики, кризис неуплат, наличный кризис, плохая организация системы межбанковских вычислений, задержка вычислений. Сознательное сокращение прибыли и доходов предпринимателей в целях ухода от уплаты налогов и расширение наличных платежей вне банковской системы.[3]

Налично-денежный оборот охватывает движение всей налично-денежной массы в течение определенного промежутка времени между населением и юридическими лицами, между физическими лицами, между юридическими лицами, между населением и государственными органами, между юридическими лицами и государственными органами.

Налично-денежное движение реализуется посредством разнообразных типов денег: банкнот, металлических монет, других инструментов кредита (векселей, банковских векселей, чеков, кредитных карточек). Эмиссию наличных денег осуществляет центральный банк. Он производит наличные деньги в обращение и устраняет их, если они стали бесполезными, а также заменяет деньги более новыми образцами купюр и монет.

Продолжительность службы купюры из бумаги в РФ – 7 месяцев, а разменной монеты – больше 10 лет. Банкноты достоинством в 1$ находятся в обращении 18 месяцев, 50$ - 4 года, 100$ - 9 лет, затем из-за потери ценности, устраняются из обращения и утилизируются.

Наличное обращение - экстраординарная дорогостоящая вещь, которая наваливается огромным бременем на всю экономику. Расходы народного хозяйства, взаимосвязанные с наличным денежным обращением, набирают до нескольких процентов всего валового продукта. Платежи наличными преобладали до конца XIX века.[4]

Сегодня во всем мире проходит интенсивный процесс сокращения наличного денежного обращения. В нынешних условиях удельный вес наличных денег в общей массе денег, особенно в промышленно развитых странах, незначителен, например, в США он составляет приблизительно 8% .

Безналичное обращение — движение стоимости безналичных денег: перевод денежных средств на счета кредитных учреждений, вычисление взаимных требований. Развитость системы кредита и появление средств у клиентов на счетах в банках и в иных кредитных учреждениях привели к возникновению такого обращения.[5]

Безналичный денежный оборот охватывает вычисления между:

- предприятиями, учреждениями, организациями многообразных форм собственности, имеющие счета в кредитных учреждениях;

- юридическими лицами и кредитными учреждениями при получении и выплате кредита;

- юридическими лицами и населением по уплачиванию заработной платы, доходов по ценным бумагам;

- физическими и юридическими лицами с государственной казной по уплачиванию налогов, сборов и иных обязательных платежей, а также получению бюджетных средств.

Величина безналичного оборота зависит от объема товаров в государстве и уровня цен. У безналичного обращения есть особая экономическая важность в ускорении оборачиваемости оборотных средств, сокращении наличных денег, снижении издержек обращения.

В США, Канаде, Великобритании, Франции, Италии получили широкое распределение системы чековых вычислений.

Безналичные расчеты претворяются на основе расчетных документов, установленной формы и с соблюдением, соответствующего оборота с документами.[6]

Различают следующие главные формы безналичных расчетов:

- расчеты платежными поручениями;

- форма аккредитива расчетов;

- расчеты чеками;

- расчеты платежными требованиями-поручениями;

- расчет взаимных требований;

- инкассо.

1.2 Структура и элементы денежной системы

Денежная система – это устройство денежного обращения в стране, сформировавшееся исторически и закрепленное национальным законодательством.

Определение денежной системы можно трактовать иначе – как отрегулированную нормами законодательства о денежном обращении, совокупность форм и методов организации денежной эмиссии, а также механизмов денежного обращения и расчетов.

Тип денежной системы обусловлен тем, в какой форме функционируют деньги – как товар или как знак стоимости. В связи с этим выделяют два типа денежных систем (рисунок 1):

- металлические денежные системы, в которых денежный товар непосредственно обращается и осуществляет все функции денег, а кредитные деньги обмениваются на металл;

- неметаллические денежные системы, построенные на обороте кредитных и бумажных денег, не обменивающихся на металл.[7]

Рисунок 1. Типы денежных систем

Система металлического обращения

Система бумажно-кредитного обращения

Биметаллизм

Монометаллизм

Система параллельной валюты

Система двойной

валюты

Система «хромающей» валюты

Серебряный

Золотой

Золотомонетный стандарт

Золотослитковый стандарт

Золотодевизный стандарт

Типы денежных систем

Система металлического обращения в зависимости от металла, который в данной стране был одобрен в качестве всеобщего эквивалента, и базы денежного обращения подразделяется на:

Биметаллизм – денежная система, в которой роль всеобщего эквивалента фиксировалась за двумя металлами – серебром и золотом. В пределах этой системы предполагалась свободная чеканка монет из обоих металлов.

Различают три разновидности биметаллизма:

- система параллельной валюты, в пределах которой соотношение между золотом и серебром было определенно спонтанно согласно с рыночной ценой этих металлов;

- система двойной валюты — соотношение между металлами учреждалось государством, и согласно с этим осуществлялась чеканка монет из золота и серебра;

- система «хромающей» валюты, — система, в рамках которой золотые и серебряные монеты были законными средствами оплаты, однако, не на равных условиях, поскольку монеты из серебра чеканились в закрытом порядке, а из золота — свободно, и серебряные монеты являлись знаком золота.

Функционирование двух металлов, как всеобщего эквивалента не соответствовало природе денег. В законодательном порядке фиксированные отношения между двумя валютами обычно не соответствовали их рыночной стоимости, а двойная система цен подвергала к нарушению сложившихся ценовых пропорций, имевшие отрицательный эффект на хозяйственной жизни.

Монометаллизм – денежная система, в основе которой один денежный товар, при этом различают золотой и серебряный. При этом в обращении фигурируют и другие знаки стоимости, обменные на золото (банкноты, казначейские билеты, разменная монета).

Существовало три разновидности монометаллизма: золотомонетный, золотослитковый и золотодевизный стандарты.

Исторически первым являлся золотомонетный стандарт, характеризованный тем, что исчисление цен товаров осуществлялось в золоте, который выполнял все функции денег.

Для золотомонетного стандарта характерны следующие черты:

- свободная чеканка золотых монет с фиксированным содержанием

золота;

- свободный обмен золотых монет на знаки золота по нарицательной стоимости;

- свободный поток золота между странами;

- выполнение золотом всех функций денег.

При золотослитковом стандарте в обращении золотые монеты не были доступны в использовании, и их свободная чеканка не проводилась. Обмен банкнотами проводился при предъявлении их фиксированной суммы только на золотом рынке.

Золотодевизный стандарт характерен тем, что банкноты обмениваются на девизы, то есть на иностранную валюту, разменную на золото.

В результате мирового экономического кризиса все формы золотого монометаллизма были ликвидированы, и система неразменных на золото, и не обеспеченных золотом кредитных и бумажных денег укрепилась.

Система бумажно-кредитного обращения, в которой действительные деньги вытесняться знаками стоимости, а в обращении значатся бумажные, либо кредитные деньги.

Принципы организации денежной системы:

- принцип стабильности и эластичности денежного оборота: денежная система должна удовлетворять потребности экономики в денежных средствах, но не позволять развитие инфляционных процессов.

- Порядок и типы обеспечения денежных знаков, устанавливаемые законодательством, на основе которого определяется, что может служить обеспечением эмиссии денежных знаков.

Разработанная денежная система страны включает следующие элементы:

- наименование денежной единицы;

- порядок обеспечения денежных знаков;

- эмиссионный механизм;

- структура денежной массы, которая находится в обращении;

- порядок прогнозного планирования;

- механизм государственного денежно-кредитного регулирования;

- порядок установления валютного курса;

- порядок кассовой дисциплины.

Наименование денежной единицы государства, служащего масштабом цен, установлено в законодательном порядке (1 рубль = 100 копейкам, 1 фунт = стерлингов = 100 пенсам, 1 фрак = 100 сантимам, 1 доллар = 100 центами т. д.).[8]

Порядок обеспечения знаков – это характеристика видов и главных правил их обеспечения.

Виды денежных знаков, которые являются средством оплаты, - кредитные и бумажные деньги. Кредитные деньги – банковские билеты, выпускаемые Центральным Банком для кредитования экономики. Бумажные деньги – казначейские билеты – производит Министерство финансов для финансирования дефицита бюджета.

Эмиссионный механизм – это регламент выпуска и устранение денежных знаков из обращения.

Структура денежной массы, которая доступна в обращении, - отношение между наличными и безналичными деньгами, между объемами эмитированных купюр различного достоинства.

Порядок прогнозного планирования формулирует цели и задачи прогнозного планирования, перечень организаций и учреждений, составляющих планы, систему самих прогнозных планов денежного обращения, методику их составления и набор, рассчитываемых параметров и показателей.

Механизм государственного денежно–кредитного регулирования представляет:

- комплекс путей, методов, инструментов влияния государства на денежно-кредитную сферу экономики;

- задачи, объекты и институты денежно-кредитного регулирования;

- права, обязанности и ответственность органов, его выполняющих.

Порядок установления валютного курса – это ряд правил, которые учреждают курс национальной валюты и порядок обмена национальной валюты на иностранную валюту.

Порядок кассовой дисциплины – общие правила выполнения денежных расчетов, которые осуществляются через кассы, и принципы обеспечения контроля над ними.

1.3 Денежная масса. Законы денежного обращения.

Денежное обращение может быть определено в стране посредством применения специального закона.

Закон денежного обращения – закон, определяющий объем денег, требующихся для обращения. Когда масса денег, которая находится в обращении, больше общей суммы товарных цен, то там прибывает инфляция, то есть, поскольку деньги не обеспечены товарами, цены растут.

Количество денег, необходимое для осуществления функций денег как средства обращения, зависит от:

- количества проданных на рынке товаров и услуг (связь прямая);

- уровня цен товаров и тарифов (связь прямая);

- скорости обращения денег (связь обратная).

Закон денежного обращения формулирует экономическую взаимозависимость между массой обращающихся товаров, уровнем их цен и скоростью обращения денег.

В первый раз экономическая взаимосвязь была установлена Карлом Марксом и изображает совокупность двух типов зависимости:

- прямая зависимость между количеством денег, обязательных как средство обращения, и суммой цен реализованных товаров и услуг;

- обратная зависимость между количеством денег, обязательных как средство обращения, и скоростью оборота денег.[9]

Закон Маркса: масса денег для обращения прямо пропорциональна кол-ву реализованных на рынке товаров и услуг (связь прямая) и равным образом уровню цен товаров и тарифов (связь прямая), и обратно пропорциональна скорости обращения денег (связь обратная). Общественное разделение труда более развито - больше объема реализованных товаров и услуг на рынке; уровень производительности труда выше значит ниже стоимость товаров и услуг, и вдобавок цены.

В разных странах используются различные денежные агрегаты – от самого узкого («денежная база») в Швейцарии до широкого показателя ликвидности в Великобритании и «всего объема кредита» в Италии. С учетом опыта зарубежных стран ЦБ РФ ведет расчеты следующих денежных агрегатов:

М0 – наличные деньги в обращении;

М1 = М0 + средства на расчетных, текущих и специальных счетах юридических лиц, средства страховых компаний, депозиты населения до востребования в банках;

М2 = М1 + срочные вклады населения в Сбербанке;

М3 = М2 + сертификаты и облигации госзайма.

Равновесие наступает при M2 >M1 , укрепляется при M2 +M3 >M1 .

Состав денежных агрегатов разных странах неодинаков. Так, во Франции используется 2 денежных агрегата, в США – 4, в Японии и Германии 3, а в Англии пять денежных агрегатов.

В настоящее время для характеристики денежной массы используется показатель денежная база. Он включает агрегат М0 + денежные средства в кассах коммерческих банков, обязательные резервы банков в Банке России и средства на корреспондентских счетах коммерческих банков в Банке России, таким образом, денежная база по существу приравнивается к агрегату М2.

Денежная масса зависит от двух факторов: количества денег и скорости их оборота. Обращение денег не происходит стихийно - оно подчиняется определенным законам. Их знание позволяет оперативнее реагировать на или иные изменения, принимать соответствующие корректирующие решения и воздействовать на экономическое развитие самым благоприятным образом. Эти правила обращения называются законами денежного обращения.

Основной закон денежного обращения, формула которого была представлена К. Марксом, связывает цены, скорость обращения и количество денег:[10]

Однако необходимо помнить, что указанная формула в большей степени справедлива для золотого обращения. Дело в том, что при обращении золота в качестве денег из-за ограниченности золотых запасов соотношение между количеством золота (монет) и товарами устанавливается стихийно, но относительно точно: избыток денег изымается из обращения и переходит в сферу накопления (сокровищ), а при недостатке монет их изъятая часть возвращается их сокровищ в обращение.

Когда появляются кредитные деньги, как указывалось выше, происходит практически необеспеченная эмиссия, т.е. количество денег может быть сколь угодно велико. В этом случае неизбежно появление инфляции, т.е. обесценения денег из-за их возросшего количества. В этом случае необходимо отслеживать ту часть денежных обязательств, которые могут быть взаимно погашены без дополнительной эмиссии. Указанное выше уравнение принимает следующий вид:

где КД – количество денег, необходимых в качестве средств обращения и платежа;

СЦ – сумма цен реализуемых товаров;

К – сумма проданных товаров и услуг в кредит, срок платежей по которым не наступил;

П – сумма платежей по долговым обязательствам;

ВП – сумма взаимно погашающихся платежей;

О – среднее число оборотов денег как средство платежа и средство обращения.

Неразменные кредитные деньги, приобретая черты бумажных денег, вводятся государственной властью, которая наделяет их принудительным курсом. Их эмиссия Безу учета стоимости произведенных товаров и оказанных услуг в стране неизбежно вызовет их излишек и в конечном счете приведет к обесценению.

В связи с этим большое значение приобретает вопрос о необходимости определения требуемого количества денег для обращения. Согласно классической теории А. Маршалла и И. Фишера, количество денег определяется зависимостью уровня цен от денежной массы:

MY = PQ

где М – масса денег;

Р – цена товара;

Y – скорость обращения денег;

Q – количество товаров, представленных на рынке.

Скорость обращения денег - показатель интенсификации движения денег при функционировании их в качестве средства обращения и средства платежа и представляет собой число оборотов денежной массы в год, где каждый оборот обслуживает расходование доходов. Данный показатель трудно поддается количественной оценке, поэтому для его расчета используются косвенные данные.

В большинстве зарубежных стран обычно исчисляются два показателя:

- показатель скорости в кругообороте доходов: он рассчитывается как отношение валового национального продукта (ВНП) или национального дохода к агрегатам М1 или М2. динамика расчетной величины показывает взаимосвязь между денежным обращением и процессами экономического развития;

- показатель оборачиваемости денег в платежном обороте определяется как отношение суммы денег на банковских счетах к среднегодовой величине денежной массы в обращении. Этот показатель определяет скорость безналичных расчетов.

Глава 2. Денежный оборот и денежная система России

2.1 Денежный оборот в Российской Федерации

В Федеральном законе «О Центральном банке Российской Федерации (Банке России)» установлены правовые основы функционирования денежной системы РФ, задачи, функции и полномочия Банка России в организации денежного обращения.[11]

Денежное обращение - это движение денег во внутреннем экономическом обороте страны, в системе внешнеэкономических связей, в наличной и безналичной форме обслуживающее реализацию товаров и услуг, а также нетоварные платежи в хозяйстве

Началу движения денег предшествует их концентрация у субъектов. Они сосредоточиваются в кошельках населения, в кассах юридических лиц, на счетах в кредитных учреждениях, в казне государства. Чтобы зародилось движение денег, необходимо возникновение потребности в деньгах у одной из двух сторон. Спрос на деньги возникает при осуществлении сделок, деньги нужны для обращения, платежей за товары и услуги. Их объем определяется номинальным валовым внутренним продуктом. Чем больше общая денежная стоимость товаров и услуг, тем больше требуется денег для заключения сделок. Спрос на деньги предъявляют и для накопления, которое выступает в разных формах: вкладах в кредитных учреждениях, ценных бумагах, официальных государственных запасах.

Денежное обращение соединяет в себе как основные сущностные характеристики денег, так и механизмы, способы использования денег для содействия экономическому и социальному развитию страны.

Роль денежного обращения, его правильная организация проявляются в следующих моментах:

- отлаженность хозяйственного оборота и платежно-расчетной системы;

- способность обеспечивать сбалансированность спроса и предложения на товарном рынке, не допускать дефицита товаров;

- характер и степень влияния денежной массы на рост цен и инфляцию;

- хронический недостаток денежных средств у субъектов рынка для своевременной выплаты заработной платы и финансирования оборотных средств.

Центральный банк РФ осуществляет межбанковские расчеты через свои учреждения. В его систему входит центральный аппарат, территориальные учреждения, расчетно-кассовые центры, вычислительные центры и пр. В настоящее время в России функционируют расчетные кассовые центры и другие учреждений, осуществляющих расчетное обслуживание, кредитные организации, филиалы этих организаций, а также счета бюджетов всех уровней и государственных внебюджетных фондов, органы федерального казначейства и других юридических лиц в случаях, предусмотренных законодательством.[12]

Кассовое обслуживание - одна из важнейших функций банков. Банк является начальным и конечным пунктом движения денег, обеспечивающих товарообмен. Наличные деньги попадают в сферу обращения из банка в форме выплаты заработной платы или других расчетов наличными и возвращаются в банк в виде выручки. Сфера денежного обращения подлежит регулированию и жесткой регламентации со стороны государства, основные аспекты которых закреплены законодательно («Порядок ведения кассовых операций»). Согласно этому Порядку банковская система является не только организатором налично-денежного обращения, но и контролером данного процесса.

Зачисление денежной выручки на счета в банке и выдача наличных средств на различные цели определяются как кассовые операции, которые по балансовому результату и по назначению делятся на приходные и расходные. Каждому предприятию определяется предельная величина наличных средств в кассе - лимит остатка кассы и норма расходования наличных денег из выручки. Эти кассовые нормативы позволяют рационально организовать денежное обращение, исключить встречные перевозки денег и обеспечить своевременные расчеты наличными. Одновременно с нормативами банк утверждает порядок и срок сдачи выручки в банк данного предприятия.

Сумма, количество и удельный вес банкнот и монеты, находящиеся в обращении в январе 2020 года, представлены на рисунке 2.

Рисунок 2. Структура наличной денежной массы в обращении по состоянию на 1 января 2020 года[13]

Налично-денежный оборот включает движение всей налично-денежной массы за определенный период времени между юридическими лицами, физическими лицами и государственными органами. В настоящее время порядок осуществления налично-денежного оборота на территории РФ регламентируется Положением «О правилах организации наличного денежного обращения на территории Российской Федерации», утвержденным Банком России 5 января 1998 г.[14]

В целях организации наличного денежного оборота на территории РФ на Банк России возложены следующие обязательства:

- прогнозирование и организация производства, перевозка и хранение банкнот и монет, а также создание их резервных фондов;

- установление правил хранения, перевозки и инкассации наличных денег для кредитных учреждений;

- определение признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монет, а также их уничтожения;

- разработка и утверждение правил ведения кассовых операций в народном хозяйстве.

Для осуществления эмиссионно-кассового регулирования, кассового обслуживания кредитных организаций, а также предприятий и организаций в главных территориальных управлениях Центрального банка, расчетно-кассовых центрах имеются оборотные кассы по приему и выдаче наличных денег и резервные фонды денежных билетов и монет.

Резервные фонды денежных билетов и монет - это запасы не выпущенных в обращение денежных билетов и монет в хранилищах Центрального банка. Эти фонды создаются по распоряжению Центрального банка, который устанавливает их величину исходя из размера оборотной кассы, объема налично-денежного оборота, условий хранения и т.д.

В коммерческих банках создание таких фондов не предусмотрено, так как у них имеются операционные кассы. С 1 июня 2000 г. коммерческим банкам установлен лимит минимально допустимого остатка наличных денег в операционной кассе на конец дня для обеспечения своевременной выдачи денег со счетов юридических лиц независимо от их организационно-правовой формы, а также со счетов по вкладам граждан.

Платежный оборот в России составляет более 60 %, а в экономически развитых странах - 90%. Безналичный оборот осуществляется с помощью чеков, векселей, кредитных карточек и других кредитных инструментов.

Российской Федерации форма безналичных расчетов определяется правилами Банка России, действующими в соответствии с законодательством. Определено, что расчеты предприятий всех форм собственности по своим обязательствам с другими предприятиями, а также между юридическими лицами и физическими за товарно-материальные ценности производятся, как правило, в безналичном порядке через учреждения банка.

Выбор тех или иных безналичных расчетов зависит от уровня экономического развития страны. Самой распространенной формой безналичных расчетов в России в настоящее время являются платежные поручения(77,1% по количеству и 90,6% по объему платежей): с их помощью ведутся расчеты с поставщиками и подрядчиками в случае предоплаты, с органами страхового и пенсионного фонда, при налоговых и иных платежах.

В зависимости от экономического содержания различают две группы безналичного обращения: по товарным операциям и финансовым обязательствам. К первой группе относятся безналичные расчеты за товары и услуги, ко второй - платежи в бюджет (налог на прибыль, налог на добавленную стоимость и другие обязательные платежи) и внебюджетные фонды, погашение банковских ссуд, уплата процентов за кредит, расчеты со страховыми компаниями. В структуре безналичных платежей значительную часть составляют платежи, проведенные платежной системой Банка России: 47,6% по количеству и 58,7% по объему платежей. Постоянно высокий уровень платежей, проводимых через платежную систему Банка России, обусловлен эффективным и бесперебойным ее функционированием, а также тем, что использование для расчетов кредитными организациями средств, размещенных на счетах в Центральном банке Российской Федерации, имеющих нулевой кредитный риск, минимизирует их финансовые риски.

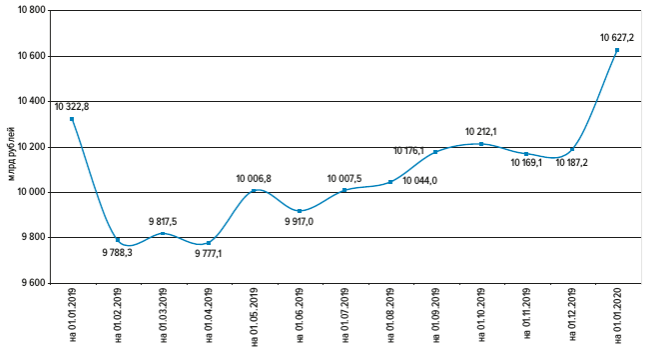

На рисунке 3 видны изменения денежной наличности за последний год, начиная с 1 января 2019 года. За последний год наличность возросла на 304,4 млн.руб.

Рисунок 3. Изменение количества наличных денег в обращении[15]

Таким образом, наличное и безналичное обращение образует общий денежный оборот страны, в котором действуют единые деньги одного наименования.

2.2 Платежная система и скорость обращения денег

Изменение объема денежной массы в обращении и состояние денежного обращения в целом во многом зависят от уровня развития платежной системы и скорости обращения денег.

Денежная масса в обращении характеризуется величиной денежного агрегата M2, в состав которого включаются наличные деньги в обращении М0 (сумма наличных денег в обращении вне банков, т.е. за вычетом остатков в кассах банков), а также остатки средств в национальной валюте на расчетных, текущих счетах и депозитах нефинансовых предприятий, организаций и физических лиц, являющихся резидентами РФ. Центральный Банк Российской Федерации не дает отдельно определения прямой отчетности по агрегату М2.

Сравнительно недавно в РФ для характеристики величины денежной массы стал применяться показатель М2Х, в состав которого помимо величины М2 включаются также все виды депозитов в иностранной валюте (в рублевом эквиваленте - X). При этом для характеристики относительной обеспеченности оборота денежной массой используется коэффициент К2 =М2Х/ВВП. Величина этого коэффициента (К2) призвана характеризовать относительную обеспеченность оборота платежными средствами.

При сравнении величин денежной массы 2018-2019 гг., можно отметить, что по состоянию на 1 января 2019 года она увеличилась на 4 667,1 млрд. рублей. Если сравнивать эту величину по состоянию на 1 января 2020 года, то можно отметить, что ее прирост составил 4 551 млрд. рублей (табл. 1.).[16]

Таблица 1 Денежная масса в 2018-2020 годах, млрд. руб.

|

|

Денежная масса (М2) без учета кредитных организаций с отозванной лицензией (млрд руб.) |

||

|

|

всего |

в том числе: |

|

|

|

|

наличные деньги (M0) |

безналичные средства |

|

01.01.2018 |

42 442,2 |

8 446,0 |

33 996,2 |

|

01.02.2018 |

41 597,5 |

8 163,6 |

33 433,8 |

|

01.03.2018 |

42 045,5 |

8 301,0 |

33 744,5 |

|

01.04.2018 |

42 377,0 |

8 442,6 |

33 934,4 |

|

01.05.2018 |

43 122,0 |

8 712,3 |

34 409,7 |

|

01.06.2018 |

43 257,4 |

8 772,0 |

34 485,4 |

|

01.07.2018 |

44 126,7 |

8 945,5 |

35 181,2 |

|

01.08.2018 |

43 910,3 |

9 053,1 |

34 857,2 |

|

01.09.2018 |

44 369,1 |

9 149,9 |

35 219,2 |

|

01.10.2018 |

44 254,7 |

9 138,7 |

35 116,0 |

|

01.11.2018 |

44 218,4 |

9 048,4 |

35 170,0 |

|

01.12.2018 |

44 891,6 |

8 980,9 |

35 910,6 |

|

01.01.2019 |

47 109,3 |

9 339,0 |

37 770,3 |

|

01.02.2019 |

45 721,2 |

8 989,9 |

36 731,3 |

|

01.03.2019 |

46 212,6 |

9 029,7 |

37 182,9 |

|

01.04.2019 |

46 141,2 |

8 980,6 |

37 160,6 |

|

01.05.2019 |

46 435,9 |

9 113,8 |

37 322,2 |

|

01.06.2019 |

46 735,3 |

9 110,7 |

37 624,6 |

|

01.07.2019 |

47 349,4 |

9 192,8 |

38 156,5 |

|

01.08.2019 |

47 351,0 |

9 254,2 |

38 096,9 |

|

01.09.2019 |

47 584,1 |

9 367,6 |

38 216,5 |

|

01.10.2019 |

48 266,8 |

9 411,9 |

38 854,9 |

|

01.11.2019 |

48 082,4 |

9 354,6 |

38 727,8 |

|

01.12.2019 |

49 195,3 |

9 394,0 |

39 801,3 |

|

01.01.2020 |

51 660,3 |

9 658,4 |

42 001,9 |

|

01.02.2020 |

50 622,9 |

9 489,0 |

41 133,9 |

|

01.03.2020 |

51 314,2 |

9 670,8 |

41 643,4 |

|

01.04.2020 |

52 327,0 |

10 241,0 |

42 086,0 |

Платежная система - это совокупность инструментов и методов, которые применяются в хозяйстве для перевода денег и осуществления расчетов между юридическими и физическими лицами. Она находится под общим руководством Центрального банка РФ, который в соответствии с законодательством обеспечивает ее эффективность, стабильность, надежность и безопасность.

Центральный банк РФ занимает особое место в платежной системе России. Банк России, являясь оператором собственной платежной системы, координирует и регулирует расчетные отношения в России, осуществляет мониторинг деятельности частных платежных систем, определяя основные положения их функционирования, устанавливает правила, формы, сроки и стандарты осуществления безналичных расчетов. Кроме того, Банк России разрабатывает порядок составления и представления статистической отчетности, характеризующей платежную систему России, с целью повышения ее прозрачности.

К правовой базе регулирования платежной системы России относятся Гражданский кодекс Российской Федерации, Федеральные законы Российской Федерации, основными из которых являются Федеральные законы «О Центральном банке Российской Федерации (Банке России)» и «О банках и банковской деятельности»[17], а также принятые в соответствии с ними нормативные акты Банка России. В 2002 году утверждена новая редакция Положения Банка России «О безналичных расчетах в Российской Федерации»[18] № 2-П, в которой уточнен порядок расчетов платежными требованиями, оплачиваемыми с акцептом, а также дано определение окончательности и безотзывности платежей, которое позволит исключить финансовые риски участников и обеспечить еще более высокую степень надежности платежной системы.[19]

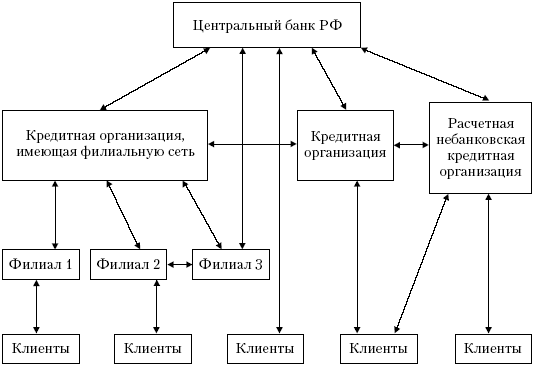

В целях совершенствования организации наличного денежного обращения и регулирования расчетов наличными деньгами в 2002 году Банком России совместно с Министерством Российской Федерации по налогам и сборам давались разъяснения, касающиеся установленного Банком России предельного размера расчетов наличными деньгами между юридическими лицами. Структура платежной системы России приведена ниже (рис.4).

Рисунок 4. Структура платежной системы РФ

Клиентами Банка России являются кредитные организации и их филиалы, которым открыты корреспондентские счета (субсчета) в Банке России. Многофилиальные кредитные организации для осуществления расчетов между филиалами открывают счета межфилиальных расчетов. Межбанковские расчеты между кредитными организациями совершаются через корреспондентские счета, открываемые друг у друга. В расчетных небанковских кредитных организациях участниками расчетов являются как кредитные организации, так и юридические лица, не являющиеся кредитными организациями. Клиентам - юридическим и физическим лицам - для осуществления безналичных расчетов открываются счета в кредитных организациях, а в отдельных случаях, установленных законодательством, юридическим лицам открываются счета в учреждениях Банка России.

В настоящее время (данные на 7 июля 2019 г.) в структуру платежной системы России входят 442 кредитная организация, занимающаяся эмиссией или эквайрингом банковских карт, 297 кредитных организаций-эмитентов, 273 кредитных организаций-эквайреров. Участниками платежной системы России открыто клиентам (резидентам и нерезидентам) 271,4 млн. банковских счетов в валюте Российской Федерации, в том числе юридическим лицам, не являющимся кредитными организациями, - 4,2 млн. счетов (1,6%), физическим лицам - 267,2 млн. счетов (98,4%), из которых большинство счетов - 90,1% - в Сберегательном банке Российской Федерации. Количество банковских счетов в расчете на одного жителя в среднем по России составило 1,9 счета.[20]

Через платежную систему России с использованием электронной технологии проведено 72,3% от общего количества платежей и 84,0% от общего объема платежей, с использованием бумажной технологии - 27,7 и 16,0% соответственно. Если в межбанковских расчетах преобладают электронные платежи, то в системах расчетов между клиентами одного подразделения кредитной организации значительную долю составляют платежи с использованием бумажной технологии, так как скорость их проведения, как правило, удовлетворяет требованиям клиентов. Платежи с использованием бумажной технологии (7,3% по количеству и 7,9% по объему платежей) осуществляются Банком России, если есть поручение клиентов провести их в почтовой или телеграфной технологии, если электронные платежи требуют сопровождения расчетными документами на бумажном носителе, содержащими всю информацию о платеже, а также в отдельных регионах, в которых по решению Банка России не проводятся электронные платежи. Средние фактические сроки осуществления расчетных операций в бумажной технологии на внутрирегиональном уровне составили 1,1 дня, на межрегиональном уровне - 4,8 дня. В целях демонополизации системы расчетов в России и создания условий для развития альтернативных услуг частного сектора, Банк России ввел с 1 января 1998 года плату за предоставление расчетных услуг. В целях дальнейшего планомерного совершенствования платежной системы, Банком России отрабатываются методологические и практические решения, направленные на внедрение системы валовых расчетов в режиме реального времени.[21]

Делая вывод, можно заметить, что количество наличных денег в обращении уменьшилось, а количество безналичных денег в обращении, наоборот, увеличилось.

ЗАКЛЮЧЕНИЕ

Таким образом, можно сделать вывод, что деньги в условиях рыночной экономики осуществляют непрерывное движение в сфере обращения между физическими лицами, хозяйствующими субъектами и органами государственной власти. Это движение называется денежным обращением. Количество денег, необходимое для выполнения ими своих функций, устанавливается экономическим законом денежного обращения, который гласит, что оно определяется как произведение количества продаваемых за год товаров на их среднюю цену, деленное на скорость обращения.

Денежная система - это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством. В основе денежной системы находится денежное обращение, под которым понимается процесс непрерывного движения денег в наличной и безналичной формах, обслуживающий обращение товаров и услуг, движение капитала. Денежное обращение подразделяется на две сферы: наличную и безналичную. Наличное обращение является движением наличных денег, которые представлены банкнотами, или банковскими билетами, казначейскими билетами, металлическими разменными монетами. Безналичное обращение - это движение стоимости без участия наличных денег, посредством перечисления денежных средств на счета кредитных учреждений, а также в зачет взаимных требований. Существует ряд принципов, по которым строится современная денежная система.

Денежная система состоит из определенных элементов. К основным элементам денежной системы относятся: денежная единица, масштаб цен, денежные знаки, эмиссионная система, а также денежное регулирование.

Различают два типа денежных систем: система металлического обращения и система обращения денежных знаков, которая на данный момент времени является актуальной.

В зависимости от вида денег денежные системы подразделяются на системы металлического обращения и системы бумажно-кредитного обращения. Денежная система России функционирует в соответствии с Федеральным законом о Центральном Банке РФ. Он же Российской Федерации занимает особое место в регулировании денежного обращения и является центральным звеном платежной системы. Кризисная ситуация, сложившаяся в мире в 2008 г. не могла не повлиять на денежную систему нашей страны. В последнее время наблюдаются тенденции снижения наличных денег в обращении и увеличение безналичных платежей. Однако следует отметить, что скорость движения наличных денег возросла. Существует ряд отличительных особенностей функционирования денежной системы России. Официальной денежной единицей в нашей стране (валютой) является рубль. Видами денег, имеющими законную платежную силу, являются банкноты и металлические монеты. Кроме них, на территории России и безналичные деньги (в виде средств на счетах в кредитных учреждениях).

Регулирование денежного обращения, возлагаемое на Банк России, осуществляется в соответствии с основными направлениями денежно-кредитной политики, которая разрабатывается и утверждается в порядке, установленном банковским законодательством. Банк России, наделенный исключительным правом эмиссии денег, особо ответствен за поддержание равновесия в сфере денежного обращения. Денежная система РФ относится к денежной системе рыночного типа. Официальная денежная единица (национальная валюта) – рубль. Официальное соотношение между рублем и золотом или другими ценными металлами не устанавливается. Исключительное право выпуска наличных денег, организации и изъятия их из обращения на территории нашей страны принадлежит Банку России. Платежи на территории России осуществляются в виде наличных и безналичных расчетов.

СПИСОК ЛИТЕРАТУРЫ

1. Белоглазова Г. Н. Деньги Кредит Банки – Москва: Высшее образование, 2015. – 23 с., 62 с.

2. Вечканов Г. С., Вечканова Г. Р. Макроэкономика – 3-е изд. – Москва: ПИТЕР, 2016. – 129 с.

3. Жуков В. Ф. Деньги Кредит Банки – 4-ое изд. – ЮНИТИ, 2014. – Г. 2, Г.3

4. Ковалева Т. М. Финансы Деньги Кредит Банки – 2015. – 168 с.

5. Лаврушина О. И. Деньги Кредит Банки – 7-ое изд. – Москва: КНОРУС, 2016. – Г. 7, Г. 8

6. Левин Финансы и кредит – УП, 2015. – 13 с., 16 с.

7. Меркулова И. В., Лукьянова А. Ю. Деньги. Кредит. Банки / учебное пособие - 2-ое изд. – Москва: КНОРУС, 2014. – 23 с., 79 с., Г. 8

8. Федеральный закон "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗ (последняя редакция)

9. "Положение о правилах организации наличного денежного обращения на территории Российской Федерации" от 05.01.1998 N 14-П (ред. от 31.10.2002) (утв. Советом директоров Банка России 19.12.1997, протокол N 47) Документ утратил силу или отменен

10. Гражданский кодекс Российской Федерации (ГК РФ) от 30 ноября 1994 года N 51-ФЗ

11. Федеральный закон "О банках и банковской деятельности" от 02.12.1990 N 395-1 (последняя редакция)

12. "Положение о безналичных расчетах в Российской Федерации" (утв. Банком России 03.10.2002 N 2-П) (ред. от 19.06.2012) (Зарегистрировано в Минюсте России 23.12.2002 N 4068) Документ утратил силу или отменен

13. Центральный банк российской федерации информационное сообщение

от 23 января 1997 года «О введении с 1 января 1998 года платы за

расчетное обслуживание Банком России»

14. Энциклопедия экономиста. - URL: http://www.grandars.ru/

15. Центральный Банк РФ. Статистика. – URL: https://cbr.ru/statistics/ms/

16. Обзор СМИ. Россия и Зарубежье. Федеральные округа Российской Федерации. – URL: http://www.polpred.com

-

Белоглазова Г. Н. Деньги Кредит Банки – Москва: Высшее образование, 2015. – 23 с., 62 с. ↑

-

Вечканов Г. С., Вечканова Г. Р. Макроэкономика – 3-е изд. – Москва: ПИТЕР, 2016. – 129 с. ↑

-

Жуков В. Ф. Деньги Кредит Банки – 4-ое изд. – ЮНИТИ, 2014. – Г. 2, Г.3 ↑

-

Ковалева Т. М. Финансы Деньги Кредит Банки – 2015. – 168 с. ↑

-

Лаврушина О. И. Деньги Кредит Банки – 7-ое изд. – Москва: КНОРУС, 2016. – Г. 7, Г. 8 ↑

-

Левин Финансы и кредит – УП, 2015. – 13 с., 16 с ↑

-

Меркулова И. В., Лукьянова А. Ю. Деньги. Кредит. Банки / учебное пособие - 2-ое изд. – Москва: КНОРУС, 2014. – 23 с., 79 с., Г. 8 ↑

-

Левин Финансы и кредит – УП, 2015. – 13 с., 16 с. ↑

-

Лаврушина О. И. Деньги Кредит Банки – 7-ое изд. – Москва: КНОРУС, 2016. – Г. 7, Г. 8 ↑

-

Вечканов Г. С., Вечканова Г. Р. Макроэкономика – 3-е изд. – Москва: ПИТЕР, 2016. – 129 с. ↑

-

Федеральный закон "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗ (последняя редакция) ↑

-

Энциклопедия экономиста. - URL: http://www.grandars.ru/ ↑

-

Центральный Банк РФ. Статистика. – URL: https://cbr.ru/statistics/ms/ ↑

-

"Положение о правилах организации наличного денежного обращения на территории Российской Федерации" от 05.01.1998 N 14-П (ред. от 31.10.2002) (утв. Советом директоров Банка России 19.12.1997, протокол N 47) Документ утратил силу или отменен ↑

-

Центральный Банк РФ. Статистика. – URL: https://cbr.ru/statistics/ms/ ↑

-

Центральный Банк РФ. Статистика. – URL: https://cbr.ru/statistics/ms/ ↑

-

Федеральный закон "О банках и банковской деятельности" от 02.12.1990 N 395-1 (последняя редакция) ↑

-

"Положение о безналичных расчетах в Российской Федерации" (утв. Банком России 03.10.2002 N 2-П) (ред. от 19.06.2012) (Зарегистрировано в Минюсте России 23.12.2002 N 4068) Документ утратил силу или отменен ↑

-

Гражданский кодекс Российской Федерации (ГК РФ) от 30 ноября 1994 года N 51-ФЗ ↑

-

Обзор СМИ. Россия и Зарубежье. Федеральные округа Российской Федерации. – URL: http://www.polpred.com

-

Центральный банк российской федерации информационное сообщение

от 23 января 1997 года «О введении с 1 января 1998 года платы за

расчетное обслуживание Банком России»

- Центральный банк РФ (Понятие Центробанка и его функции в экономике РФ)

- Роль Центрального банка в осуществлении денежно-кредитной политики (Понятие Центробанка и его функции в экономике РФ)

- Мотивация персонала (Сущность и понятие мотивации, функциональность)

- Психологические требования к менеджеру по персоналу (управления персоналом на предприятии)

- Понятие и анализ внешней и внутренней среды компании

- Сравнительный анализ стандартов, видов и особенностей систем контроля в российских и зарубежных компаниях( Виды управленческого контроля)

- Понятие социального обеспечения (Понятие социального обеспечения)

- Понятие и способы толкования правовых норм

- Законотворческая функция государства (Понятие “функция государства")

- Понятие и условия назначения пособия по безработице (Понятие безработного)

- Понятие государства, его признаки (Понятие государства)

- Управление денежными потоками проектов в сфере услуг (Понятие и сущность денежного потока на предприятии)