Финансы акционерных сообществ

Содержание:

ВВЕДЕНИЕ

Сегодня сложно представить коммерческую организацию без анализа и прогнозирования ее деятельности. Анализ позволяет оценить текущее финансовое положение, а также определить дальнейшие пути к развитию. Принято считать, что в современных нестабильных рыночных условиях, многим руководителям вовсе не до взглядов на перспективу: они заняты решением насущных задач. Но если бизнес успешно функционирует долгие годы, занимает лидирующее положение на рынке, предприниматель так или иначе вынужден заниматься стратегическим планированием. Перед руководителем стоит задача разработать финансовую стратегию или другими словами, генеральный план по обеспечению организации денежными потоками, получению прибыли. Для этого требуется проанализировать факторы внешней среды: деятельность конкурентов, ситуацию на рынке, политику органов государственной власти и др., и также особенности внутрифирменного управления. Поскольку умение руководителя определять приоритетность текущих финансовых задач с будущими потребностями, является главным в вопросе укрепления конкурентных преимуществ предприятия.

Целью курсовой работы является оценка финансовых ресурсов предприятия и разработка мероприятий по повышению эффективности их использования.

Задачами работы стали:

- изучить сущность и значение финансовых ресурсов;

- представить организационно-экономическую характеристику предприятия;

- проанализировать финансовые показатели работы предприятия;

- разработать рекомендации по улучшению финансовой деятельности предприятия;

Объектом исследования является АО «Молоко»

Предмет исследования – результаты финансово-хозяйственной деятельности за 2016-2018 годы.

Для написания работы были использованы сравнительный, аналитический, экспертный методы исследования, метод абсолютных и относительных величин, метод средних величин и другие.

Для написания курсовой работы были использованы учебники и учебные пособия, статьи и монографии, а также отчетность исследуемого предприятия – АО «Молоко». Для написания работы были использованы труды таких авторов как М.А. Вахрушиной, А.А. Дербичевой, А.И. Нечитайло, Н.П. Любушиной и других.

Структура курсовой работы состоит из введения, основной части, заключения и списка использованной литературы. Основная часть состоит из трех глав. Первая глава раскрывает основные термины и понятия в части управления финансовыми ресурсами. Вторая глава включает в себя анализ финансового состояния и определение основного перечня проблем в работе предприятия в целях дальнейшей разработки финансовой стратегии. В третьей главе предложены мероприятия по улучшению финансовой деятельности АО «Молоко». Завершают работу заключение и список использованных источников.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ АКЦИОНЕРНОГО ОБЩЕСТВА

1.1 Понятие финансовых ресурсов организации и порядок их формирования. Особенности финансов акционерных обществ

Вопросами формирования и использования финансовых ресурсов занимались такие отечественные ученые, как В.В. Бочаров, В.В. Ковалев, М.В. Романовский, В.М. Родионова, В.А. Слепов. Также над исследованием проблем функционирования финансовых ресурсов предприятий работали И.А. Бланк, М.Д. Билык, А.Д. Василик, Л.А. Лигоненко, В.М. Опарин и другие.

Основные понятия термин «финансовые ресурсы» представлено в таблице 1.

Таблица 1

Обзор определений термина «финансовые ресурсы»

|

Автор |

Понятие |

|

Рудченко И.В. |

Источники средств предприятий направляются на формирование его активов, то есть, это денежный капитал, используется предприятием для формирования своих активов и осуществления производственно-финансовой деятельности для получения доходов и прибыли |

|

Казачок И.А. |

Совокупность всех денежных ресурсов, которые поступили на предприятие за определенный период или на определенную дату в процессе реализации продукции, товаров, работ, услуг (операционная деятельность), основных и оборотных средств (инвестиционная деятельность) и выдачи обязательств (имущественных и долговых – финансовая деятельность) |

|

Леос А.Ю., Коваль И.С. |

Собственные и приравненные к ним средства и финансовые активы, доступные для бизнеса на правах собственности, в пределах действующего законодательства |

|

Куличенко Ю.Л. |

Это часть средств, что были сформованы во время создания субъекта хозяйствования, поступающих на предприятие по результатам операционной, инвестиционной и финансовой деятельности для реализации поставленных задач и исполнения обязательств |

|

Райзберг Б.А. |

Совокупность всех видов денежных средств, финансовых активов, которыми располагает хозяйствующий субъект, находящихся в его распоряжении. Финансовые ресурсы являются результатом взаимодействия поступления и расходов, распределения денежных средств |

|

Золотогоров В.Г. |

Денежные доходы, накопления и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществления затрат по расширенному воспроизводству, экономическому стимулированию и удовлетворению социальных и других нужд работающих |

Сущность финансовых ресурсов изучается на протяжении всего периода существования финансов как науки. При этом финансовая наука, основывающаяся на экономической теории, имеет более конкретный объект исследования и её теоретические положения могут быть с большей надежностью проверены на практике. В соответствии со статьей 96 ГК РФ «акционерным обществом признается хозяйственное общество, уставный капитал которого разделен на определенное число акций; участники акционерного общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций». До 01.09.2014 создавались акционерные общества открытого типа (ОАО) или закрытого типа (ЗАО), что отражалось в уставе общества и его фирменном наименовании[1]. После 01.09.2014 акционерные общества открытого и закрытого типов не регистрируются. С этой даты акционерные общества делятся на публичные или непубличные, главным критерием деления которых является публичное размещение акций, ценных бумаг, конвертируемых в акции (право их публичного размещения), или их публичное обращение на установленных условиях. Акционерные общества, не отвечающие указанным критериям, признаются непубличными[2].

Участниками АО могут выступать как физические, так и юридические лица. На пути создания АО его основатели объединяют свое имущество на условиях, зафиксированных в учредительных документах. Опираясь на этот объединенный капитал, и ведется дальнейшая деятельность общества. В роли вклада участника общества в объединенный капитал могут выступать как денежные средства, так и любые материальные ценности, права пользования природными ресурсами, права на интеллектуальную собственность и иные имущественные права, а также ценные бумаги. Стоимость взноса каждого учредителя определяется общим решением участников этого общества и фиксируется в денежной форме. Все объединенное имущество, выраженное в форме денег, составляет уставный капитал АО. Акционерное общество несет ответственность по всем своим обязательствам и всем принадлежащим ему имуществом. Хотя, стоит отметить, что общество не отвечает по обязательствам акционеров. Состав финансов акционерного общества – это денежные отношения, которые формируется на всех стадиях его деятельности, создании, ликвидации и реорганизации. Именно они и осуществляют функции формирования различных денежных капиталов таких как: оборотный капитал, уставный капитал, доходы, резервы, прибыль и другие. Стоит отметить, что также выполняются функции распределения денежных средств и соответствующего за ними контроля по их использованию и созданию. Роль финансов акционерных обществ многогранна: они охватывают денежные отношения с учредителями общества, трудовыми коллективами, поставщиками, покупателями, бюджетом, банками, внебюджетными, страховыми и другими организациями. Именно собственные средства являются основным источником создания финансовых ресурсов, задача которых: обеспечение финансовой независимости. В роли этих средств выступают: в первую очередь уставный капитал, также это прибыль и целевые поступления. Необходимо указать, что существуют и дополнительные источники, которыми могут служить купля/продажа организацией ценных бумаг на рынке и заемные средства (чаще всего банковский кредит). Уставный капитал – это основной базовый источник собственных средств предприятия. Именно он и служит источником для формирования оборотного и основного капиталов, при помощи которых приобретаются нематериальные активы, основные производственные фонды и оборотные средства. Составляющей уставного капитала АО является номинальная стоимость акций, приобретенных акционерами. В свою очередь, акция – это ценная бумага, подтверждающая права её держателя на долю в уставном капитале общества и все вытекающие права собственности на неё[3].

Акции эмитируются с целью привлечения дополнительных денежных средств компанией для осуществления своей деятельности. АО обязано выплачивать объявленные по акциям дивиденды, которые могут быть как в денежной форме, так и в имущественной форме в ситуациях, предусмотренных уставом. Вопросы по выплате дивидендов решаются заранее советом директоров АО, а все решения об их выплате должны быть отражены и объединены в дивидендной политике фирмы, которую можно охарактеризовать как механизм формирования доли прибыли, выплачиваемой собственнику пропорционально его доли в капитале. Главная цель этого рода политики именно в установлении оптимальной пропорциональности между выплатами дивидендов и капитализацией компании для дальнейшего стратегического развития. Финансовые ресурсы формируются главным образом за счет прибыли (от основной и других видов деятельности) и амортизационных отчислений. Цель любой предпринимательской деятельности состоит в получении прибыли, которая дает компании возможность самофинансирования, удовлетворения потребностей собственников капитала и работников организации, а при помощи налога на при быль формируется доходная налоговая база. Прибыль – это конечный продукт деятельности фирмы.

Можно производить большие объемы продукции, однако, если не успевать её реализовывать, то предприятие окажется в неутешительном финансовом положении. Также в роли финансовых ресурсов могут быть: устойчивые пассивы, мобилизация внутренних ресурсов, выручка от реализации выбывшего имущества, целевые поступления и др. Также немаловажную часть финансовых ресурсов организации играют её оборотные активы, к ним можно отнести: запасы, краткосрочные финансовые вложения, денежные средства, дебиторскую задолженность.

Достаточная обеспеченность оборотными активами отражает успешность деятельности компании. Ведь в противном случае, их нехватка спровоцирует остановку производственного цикла, который может повлечь к неспособности оплачивать свои обязательства и в дальнейшем к банкротству. Именно оборачиваемость оборотных активов оказывает на них серьезное влияние[4].

По сути, от неё зависит размер затрат, связанных с хранением запасов, размер минимума оборотных средств для осуществления деятельности и др. Все это отражается на себестоимости и как результат на финансовых результатах АО. В любом АО должен быть создан резервный фонд, формируемый обязательными ежегодными отчислениями до достижения им размера, предусмотренного уставом АО. Цель резервного фонда – это покрытие убытков, выкупа акций общества и погашения облигаций общества при отсутствии иных средств. Источник резервного фонда – это отчисления от прибыли. Таким образом, финансы акционерных обществ играют существенную роль как в самой структуре рыночных отношений, так и в механизме их регулирования со стороны государства. Они являются неотъемлемой частью и одновременно важным инструментом реализации финансовой политики государства, поэтому сегодня как никогда важно хорошо знать природу финансов акционерных обществ, глубоко разбираться в условиях их функционирования, видеть способы наиболее полного их использования в интересах эффективного развития общественного производства.

1.2 Методика анализа финансовых ресурсов

Эффективность управления финансовыми ресурсами характеризуется показателями, характеризующими финансовое положение и активность компании. Вместе с тем большинство методик анализа финансового положения предполагает расчет следующих групп индикаторов: финансовой устойчивости, платежеспособности, деловой активности, рентабельности. Для расчета ключевых показателей использования финансовых ресурсов используется информация таких форм отчетности, как баланс предприятия и отчет о финансовых результатах.

Анализ финансовой устойчивости можно проводить с помощью системы как абсолютных показателей, так и относительных. Абсолютными показателями финансовой устойчивости характеризуется степень обеспеченности запасов и затрат источниками их формирования. Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат[5].

Оценка финансовой устойчивости позволяет определить финансовые возможности предприятия на перспективу. По степени финансовой устойчивости предприятия возможны четыре типа ситуации:

1. Абсолютная финансовая устойчивость встречается редко, когда запасы (З) меньше суммы собственных оборотных средств (СОС):

З < COC

Данное соотношение показывает, что все запасы и затраты покрываются собственными оборотными средствами, то есть предприятие не зависит от внешних источников.

2. Нормальная финансовая устойчивость характеризуется неравенством:

СОС < З < CОС +ДО,

где ДО - долгосрочные обязательства.

Соотношение показывает, что сумма запасов превышает сумму собственных оборотных средств, но меньше суммы собственного оборотного капитала и долгосрочных кредитов.

3. Неустойчивое финансовое состояние: запасы формируются за счет собственных оборотных средств, долгосрочных и краткосрочных займов и кредитов:

СОС + ДО < З < СОС + ДО + КО

где КО - краткосрочные обязательства.

4. Кризисное (неустойчивое) финансовое состояние: запасы превышают величину источников их формирования, т.е. общую стоимость собственных средств в обороте, долгосрочных и краткосрочных кредитов:

З > CОС + ДО + КО

Предприятие считается неплатежеспособным, так как не выдерживается условие платежеспособности - денежные средства, краткосрочные финансовые вложения и дебиторская задолженность не покрывают кредиторскую задолженность организации.

Расчет указанных показателей позволяет выявить финансовую ситуацию, в которой находится предприятие, и получить качественную характеристику его финансового состояния. Кроме того, для получения количественных характеристик финансовой устойчивости предприятия используются следующие финансовые коэффициенты: коэффициент концентрации собственного капитала (финансовой независимости), коэффициент финансовой устойчивости, коэффициент капитализации и др[6].

В частности, оценка финансового состояния предусматривает расчет следующих показателей:

- коэффициенты платежеспособности

- коэффициенты ликвидности;

- коэффициенты оборачиваемости

- коэффициенты прибыльности

- показатели деловой активности предприятия

Финансовые коэффициенты — это мощный инструмент для быстрого анализа финансовых отчетов. Существуют четыре основные категории коэффициентов: коэффициенты ликвидности, коэффициенты рентабельности, коэффициенты активности и коэффициенты кредитного плеча. Они, как правило, анализируются с течением времени и между конкурентами в отрасли. Коэффициенты ликвидности используются для определения того, насколько быстро компания может превратить свои активы в денежные средства, если она испытывает финансовые трудности или угрозу банкротство. Это, по сути, является мерой способности компании оставаться в бизнесе. Обобщенный коэффициентов ликвидности, — это текущее соотношение и индекс ликвидности. Именно данные приемы будут использованы в выпускной квалификационной работе.

Финансовое состояние организации — это экономическая категория, которая определяет реальную финансовую способность организации обеспечивать финансирование текущей деятельности, определенный уровень саморазвития организации, а также погашение обязательств перед субъектами хозяйствования[7].

Практика анализа финансового состояния коммерческой организации отработала определенные приемы и методы его осуществления. Однако до сих пор нет унифицированной классификации приемов и методов анализа финансового состояния, что усложняет сопоставимость полученных результатов и снижает их информационную ценность для неподготовленного пользователя. Чаще всего используют классификации, где отделяются неформализованные и формализованные методы анализа финансового состояния.

Основной особенностью неформализованных методов анализа финансового состояния является то, что они не основаны на четко прописанных процедурах анализа, а стараются учесть специфику конкретной организации во всей совокупности её связей с внутренней и внешней средой.

2 АНАЛИЗ ФИНАНСОВ АКЦИОНЕРНОГО ОБЩЕСТВА НА ПРИМЕРЕ АО «МОЛОКО»

2.1. Характеристика предприятия

Компания АО «Молоко» основана в 1977 году. Со дня основания компания является лидером молочной индустрии в Калининграде и области. Мы производим качественную, вкусную и безопасную молочную продукцию с учетом потребностей покупателей. На первоначальном этапе предприятие выпускало классическое молоко, кефир и творог. Следуя за тенденциями рынка, компания расширяла производство и постепенно вводили новые продукты и категории. Сейчас под брендом АО «Молоко» в магазинах представлены молоко, кефир, творог, сливки, сметана, биопродукты, продукты с живыми бифидум- и лактобактериями, йогурты, масло, твердые и плавленые сыры, глазированные сырки, мороженое и пр. Компания используется оборудование известных европейских производителей: Tetra Pak, Elopak, Reda, Obram, Multivac и др., которое позволяет сохранять свойства и вкус натурального молока. Вся продукция АО «Молоко» содержит биологически ценные белки и минералы, которые есть в обычном домашнем молоке. Короткий срок годности — главное подтверждение качества и натуральности наших продуктов.

Выпуск продукции всегда самого высокого качества — это приоритет компании. Молоко закупается на территории Калининградской области у сельскохозяйственных производителей, фермеров и в личных подсобных хозяйствах.

Вся выпускаемая продукция ежедневно проходит многоступенчатый контроль качества. Лабораторные исследования продукции осуществляются в собственной современной лаборатории, аттестованной федеральным агентством по техническому регулированию и метрологии ФБУ Государственный региональный центр стандартизации, метрологии и испытаний в Калининградской области.

2.2. Анализ экономической деятельности АО «Молоко»

Прежде всего проанализируем показатели финансового состояния АО «Молоко» Для оценки динамики финансовых показателей работы предприятия проанализируем актив и пассив бухгалтерского баланса, для этого составим таблица 2 и 3. Данные рассчитаны на основании бухгалтерского баланса (приложение 1) и отчета о финансовых результатах (приложение 2).

Таблица 2

Динамика основных статей актива бухгалтерского баланса, тыс. руб.

|

Показатель |

2016 год |

2017 год |

2018 год |

2017 от 2016 |

2018 от 2017 |

||

|

Абсолютное изменение |

Относи-тельное изменение |

Абсолютное изменение |

Относи-тельное изменение |

||||

|

Основные средства |

26975 |

26727 |

24915 |

-248 |

99,08 |

-1812 |

93,22 |

|

Прочие внеоборотные активы |

598 |

1152 |

1230 |

554 |

192,64 |

78 |

106,77 |

|

Итого внеоборотные активы |

31986 |

27879 |

26226 |

-4107 |

87,16 |

-1653 |

94,07 |

|

ОБОРОТНЫЕ АКТИВЫ |

0 |

0 |

0 |

0 |

- |

0 |

- |

|

Запасы |

7334 |

12769 |

10992 |

5435 |

174,11 |

-1777 |

86,08 |

|

Дебиторская задолженность |

7334 |

12769 |

10992 |

5435 |

174,11 |

-1777 |

86,08 |

|

Финансовые вложения |

8911 |

16935 |

22088 |

8024 |

- |

5153 |

- |

|

Денежные средства и денежные эквиваленты |

14561 |

12363 |

31601 |

-2198 |

84,90 |

19238 |

255,61 |

|

прочие оборотные активы |

93 |

113 |

55 |

20 |

121,51 |

-58 |

48,67 |

|

ИТОГО оборотные активы |

44658 |

55620 |

85122 |

10962 |

124,55 |

29502 |

153,04 |

|

ИТОГО |

76644 |

83499 |

111348 |

6855 |

108,94 |

27849 |

133,35 |

Анализируя данные таблицы 2, можно сделать следующие выводы. Внеоборотные активы предприятия представлены транспортными средствами и составляют в 2018 году 24915 тыс. рублей против 26727 тыс. рублей в 2017году.

Более детально проанализируем оборотные активы. Оборотные активы в 2018 году увеличились в 1,53 раза по сравнению с 2017 годом и составили в 2018 году 85122 тыс. рублей против 55620 тыс. рублей в 2017 году. В качестве положительного монета можно отметить существенное увеличение денежных средств. Это свидетельствует об улучшении работы предприятия.

В качестве негативного момента можно отметить увеличение дебиторской задолженности. Сумма задолженности в 2018 году увеличилась на 6946 тыс. рублей или в 1,5 раза в 2018 году по сравнению с 2017 годом.

Далее представим анализ показателей пассива баланса.

Таблица 3

Динамика основных статей пассива бухгалтерского баланса, тыс. руб.

|

Показатель пассива |

2016 год |

2017 год |

2018 год |

2018 от 2016 |

2018 от 2017 |

||

|

тыс. руб. |

% |

тыс. руб. |

% |

||||

|

СОБСТВЕННЫЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ |

|||||||

|

Уставный капитал |

362 |

362 |

362 |

0 |

100 |

0 |

100 |

|

Нераспределенная прибыль |

71558 |

84869 |

104635 |

13311 |

118,6017 |

19766 |

123,29 |

|

Итого |

73452 |

86763 |

106529 |

13311 |

118,122 |

19766 |

122,7816 |

|

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||||

|

Кредиторская задолженность |

2236 |

3402 |

3500 |

1166 |

152,15 |

98 |

102,88 |

|

Доходы будущих периодов |

815 |

679 |

543 |

-136 |

83,31288 |

-136 |

79,97054 |

|

Оценочные обязательства |

141 |

831 |

776 |

690 |

589,36 |

-55 |

93,38 |

|

Итого |

3192 |

4912 |

4819 |

1720 |

153,88 |

-93 |

98,11 |

|

БАЛАНС |

76644 |

91675 |

111348 |

15031 |

119,61 |

19673 |

121,46 |

Представленная таблица отображает увеличение собственных источников финансирования АО «Молоко», так сумма капитала (III раздел баланса) увеличилась в 2018 году по сравнению с 2017 годом на 23 % и составила 106529 тыс. рублей против 86763 тыс. рублей в 2017 году.

Краткосрочные обязательства представлены кредиторской задолженностью, величина которой является оптимальной для данного предприятия.

В целом политику управления капиталом следует признать оптимальной, величина заемных средств не существенна, в АО «Молоко» отсутствуют долгосрочные кредиты и займы.

Далее на основании показателей финансовой устойчивости и ликвидности рассчитаем и проведем оценку эффективности управления финансовыми ресурсами. Абсолютные показатели ликвидности приведены в таблице 4.

Таблица 4

Оценка риска ликвидности баланса

|

Услов-ное обозна-чение |

Ранжирование активов и пассивов баланса |

Абсолютная величина, тыс. руб. |

Изменение |

|||

|

2016 г. |

2017 г. |

2018 г. |

2017 от 2016 |

2018 от 2017 |

||

|

АКТИВ |

||||||

|

A1 |

Наиболее ликвидные активы |

23472 |

29298 |

53689 |

5826 |

24391 |

|

A2 |

Быстрореализуемые активы |

13759 |

13440 |

20386 |

-319 |

6946 |

|

A3 |

Медленнореализуемые активы |

7334 |

12769 |

10992 |

5435 |

-1777 |

|

A4 |

Труднореализуемые активы |

26975 |

26727 |

24915 |

-248 |

-1812 |

|

ПАССИВ |

||||||

|

П1 |

Наиболее срочные обязательства |

2236 |

3402 |

3500 |

1166 |

98 |

|

П2 |

Другие краткосрочные обязательства |

0 |

0 |

0 |

0 |

0 |

|

П3 |

Долгосрочные обязательства |

0 |

0 |

0 |

0 |

0 |

|

П4 |

Собственный капитал |

73452 |

86763 |

106529 |

13311 |

19766 |

Представим оценку соблюдения условий в форме таблицы 5, несоответствующие значения выделены.

Таблица 5

Оценка соблюдения условий ликвидности баланса

|

2016 |

2017 |

2018 |

||||||

|

A1 |

≥ |

П1 |

A1 |

≥ |

П1 |

A1 |

≥ |

П1 |

|

A2 |

≥ |

П2 |

A2 |

≥ |

П2 |

A2 |

≥ |

П2 |

|

A3 |

≥ |

П3 |

A3 |

≥ |

П3 |

A3 |

≥ |

П3 |

|

A4 |

≤ |

П4 |

A4 |

≥ |

П4 |

A4 |

≤ |

П4 |

Итак, в результате сопоставления активов и обязательств по балансу на протяжении анализируемого периода отмечается высокий уровень ликвидности баланса. Далее рассчитаем относительные показатели ликвидности. Наряду с абсолютными показателями ликвидности рассчитываются относительные показатели ликвидности (таблица 6).

Таблица 6

Аналитическая оценка коэффициентов ликвидности

|

Показатель |

Норматив |

2016 г |

2017 г |

2018 г |

Изменение 2018 от 2017 |

|

Коэффициент абсолютной ликвидности |

>2,0 |

0,49 |

0,19 |

0,36 |

0,17 |

|

Коэффициент быстрой ликвидности |

0,8-1,0 |

0,90 |

0,99 |

1,35 |

0,36 |

|

Коэффициент текущей ликвидности |

>0,2 |

1,59 |

2,52 |

2,29 |

-0,23 |

Данные таблицы свидетельствуют о соответствии показателей установленным нормативам. За счет денежных средств предприятие может погасить 36 % обязательств, за счет денежных средств и дебиторской задолженности – 1,35 % всех обязательств.

В целом на предприятии достаточно денежных средств для осуществления эффективной работы. Далее проанализируем показатели финансовой устойчивости предприятия, также существенно влияющие на работу.

Далее проведем оценку финансовой устойчивости с использованием относительных показателей. Данные представлены в таблице 7.

Таблица 7

Относительные показатели финансовой устойчивости

|

Показатель |

2016 год |

2017 год |

2018 год |

Изменение |

|

|

2017 от 2016 |

2018 от 2017 |

||||

|

Коэффициент автономии |

0,96 |

0,95 |

0,96 |

-0,01 |

0,01 |

|

Коэффициент финансовой зависимости |

1,04 |

1,06 |

1,05 |

0,01 |

-0,01 |

|

Коэффициент соотношения заемных и собственных средств |

0,04 |

0,06 |

0,05 |

0,01 |

-0,01 |

|

Коэффициент обеспеченности собственными средствами |

0,93 |

1,06 |

0,94 |

0,13 |

-0,12 |

|

Коэффициент маневренности |

0,56 |

0,68 |

0,75 |

0,11 |

0,08 |

|

Коэффициент обеспеченности запасов собственными оборотными средствами |

5,65 |

4,61 |

7,31 |

-1,04 |

2,69 |

Коэффициент автономии рассчитывается как отношение собственных средств к общей величине пассивов. На конец 2017 г. он составил 0,95, а к концу 2018 г. увеличился до 0,96. У предприятия практически отсутствуют заемные источники.

Коэффициент соотношения заемных и собственных средств (норма не более 0,67) меньше единицы и составляет 0,05. То есть на 1 рубль собственных источников финансирования приходится 0,05 рублей заемных средств.

Итак, представленный анализ свидетельствует о том, что на предприятии большинство относительных показателей финансовой устойчивости соответствуют нормативу. Но стоит учесть анализ и абсолютных показателей, которые отражают недостаток собственных оборотных средств. Требуется ведение работы с нераспределенной прибылью в целях увеличения собственных источников финансирования, ведение работы с дебиторской и кредиторской задолженностью.

Также представим в таблице 8 экономические показатели.

Таблица 8

Экономические показатели работы предприятия

|

Показатель |

2016 г |

2017 г |

2018 г |

Изменение |

|

|

2017 от 2016 |

2018 от 2017 |

||||

|

Выручка, тыс. руб. |

66178 |

71702 |

76622 |

5524 |

4920 |

|

Себестоимость тыс. руб. |

44601 |

52501 |

57121 |

7900 |

4620 |

|

Валовая прибыль тыс. руб. |

21577 |

19201 |

19501 |

-2376 |

300 |

|

Прибыль от продаж тыс. руб. |

21577 |

19201 |

19501 |

-2376 |

300 |

|

Доходы прочие тыс. руб. |

237 |

208 |

868 |

-29 |

659 |

|

Расходы прочие тыс. руб. |

3285 |

3989 |

4272 |

704 |

283 |

|

Прибыль до налогообложения тыс. руб. |

19992 |

16704 |

17999 |

-3288 |

1295 |

|

Налог на прибыль тыс. руб. |

1346 |

2778 |

3021 |

1432 |

243 |

|

Чистая прибыль |

18646 |

13925 |

14978 |

-4720 |

1052 |

|

Численность работников, чел. |

120 |

120 |

150 |

0 |

30 |

|

Производительность, тыс. рублей |

116,25 |

107,75 |

114,2 |

-8,5 |

6,45 |

|

Рентабельность продаж, % |

32,60 |

26,78 |

25,45 |

-5,83 |

-1,33 |

Анализ экономических показателей отражает рост выручки и чистой прибыли. Выручка предприятия в 2018 году увеличилась на 4920 тыс. рублей и составила 76622 тыс. рублей против 71702 тыс. рублей в 2017 году. Чистая прибыль выросла в 2018 году по сравнению с 2017 годом на 1052 тыс. рублей. Однако относительные показатели эффективности – рентабельность продаж – отражает тенденцию к снижению, уровень рентабельности в 2018 году составил 25 % против 32,6 % в 2016 году. Для предприятия характерно увеличение численности работников на 30 человек в 2018 году по сравнению с 2017 годом.

2.3. Анализ финансовых результатов

Источником для изучения финансовых результатов, доходов и расходов предприятия является бухгалтерская отчетность предприятия, а именно отчет о финансовых результатах. Динамика финансовых результатов представлена в таблице 9.

Таблица 9

Динамика финансовых результатов

|

Показатель |

2016 г |

2017 г |

2018 г |

Изменение 2017 от 2016 |

Изменение 2018 от 2017 |

||

|

тыс. руб. |

% |

тыс. руб. |

% |

||||

|

Выручка, тыс. руб. |

66178 |

71702 |

76622 |

5524 |

108,35 |

4920 |

106,86 |

|

Себестоимость тыс. руб. |

44601 |

52501 |

57121 |

7900 |

117,71 |

4620 |

108,80 |

|

Валовая прибыль тыс. руб. |

21577 |

19201 |

19501 |

-2376 |

88,99 |

300 |

101,56 |

|

Прибыль от продаж тыс. руб. |

21577 |

19201 |

19501 |

-2376 |

88,99 |

300 |

101,56 |

|

Доходы прочие тыс. руб. |

237 |

208 |

868 |

-29 |

87,76 |

660 |

417,31 |

|

Расходы прочие тыс. руб. |

3285 |

3989 |

4272 |

704 |

121,43 |

283 |

107,09 |

|

Прибыль до налогообложения тыс. руб. |

19992 |

16704 |

17999 |

-3288 |

83,55 |

1295 |

107,75 |

|

Налог на прибыль тыс. руб. |

1346 |

2778 |

3021 |

1432 |

206,39 |

243 |

108,75 |

|

Чистая прибыль |

18646 |

13925 |

14978 |

-4721 |

74,68 |

1053 |

107,56 |

Динамика финансовых результатов отражает в целом увеличение по всем статьям по данным сравнения 2018 и 2017 годов. Выручка в 2018 году увеличилась по сравнению с 2017 годом на 7 %, прочие доходы выросли в 4 раза, чистая прибыль на 1,5 %.

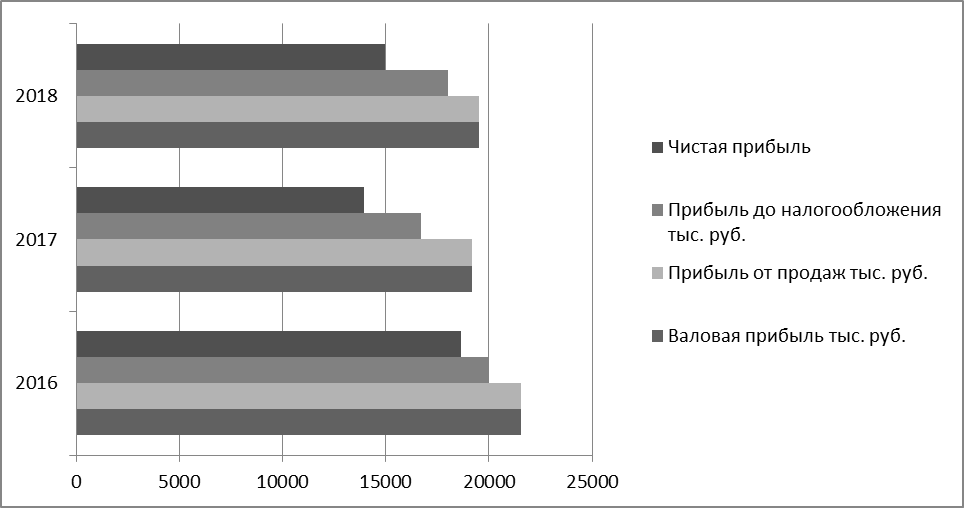

Рис. 1 Динамика основных показателей прибыли

Для устойчивого увеличения показателей прибыли требуется развитие новых видов деятельности, эффективного управления расходами и доходами.

Представленный анализ финансовых показателей позволяет определить основной список рисков в работе организации АО «Молоко» Перечень рисков и их описание приведено в таблице 10.

Таблица 10

Перечень основных рисков в управлении финансовыми ресурсами

|

Риск |

Описание |

|

Риск возникновения просроченной дебиторской задолженности |

Причиной такого риска является неэффективная расчетно-платёжная дисциплина, отсутствие системы штрафов в работе с контрагентами |

|

Недостаток собственных оборотных средств |

Необходимость увеличения собственных источников финансирования за счет повышения эффективности работы |

|

Низкий уровень собственных средств в структуре управления источниками финансирования |

Оптимизация работы с кредитами и займами, оптимизация работы с должниками |

Итак, оценка финансово-хозяйственной деятельности указывает, что предприятию требуется обратить внимание на систему расчетов, систему контроля на предприятии, оценить соотношение затрат и эффективность работы системы внутреннего контроля и управления рисками.

3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ АО «МОЛОКО»

3.1. Разработка мероприятий по оптимизации расчетно-платежной дисциплины на предприятии АО «Молоко»

В настоящее время проблема оптимизации дебиторской и кредиторской задолженности встает перед каждым предприятием, это объясняется тем, что в процессе финансово-экономических отношений между предприятиями и другими юридическими лицами стороны выступают как дебиторы и кредиторы. От состояния расчетов с дебиторами и кредиторами во многом зависит платежеспособность организации, ее финансовое положение и инвестиционная привлекательность.

Дебиторская задолженность – это сумма долгов, причитающихся организации от юридических или физических лиц в ходе хозяйственных взаимоотношений с ними. Чаще всего дебиторская задолженность возникает при продажи товаров (работ, услуг) в кредит, когда момент перехода права собственности на товары (работы, услуги) и их оплата не совпадают по времени. Кредиторской задолженностью называют обязательство данной организации другим организациям, работникам и лицам, которые возникают в ходе различных фактов хозяйственной деятельности. Кредиторская задолженность часто возникает в тех случаях, когда предприятие сначала отражает у себя в учете начисление задолженности перед работниками по оплате труда, перед бюджетом, а по истечении времени погашает задолженность и бывает следствием несвоевременного выполнения платежных обязательств. Финансовое состояние предприятия, его устойчивость в значительной степени зависят от соотношения дебиторской и кредиторской задолженности. Превышение дебиторской задолженности над кредиторской означает отвлечение части средств из хозяйственного оборота и может привести в дальнейшем не только к неизбежной необходимости привлечения дорогостоящих кредитов или займов для обеспечения текущей деятельности организации, но и при устойчивом росте величины дебиторской задолженности к угрозе возникновения банкротства организации. Превышение суммы кредиторской задолженности над дебиторской свидетельствует о зависимости предприятия от внешних источников финансирования.

В АО «Молоко» предусмотрена система скидок и рассрочки платежа для ряда категорий клиентов. Определение группы клиента зависит от его платежеспособности, срока сотрудничества, своевременности погашения долга. Классификация групп клиента приведена в таблице 11.

Таблица 11

Классификация групп клиента АО «Молоко» согласно кредитной политики предприятия

|

Группа клиентов |

Показатели финансовой устойчивости и платежеспособности |

Срок сотрудничества |

Своевременность погашения платежей |

|

Группа А |

Соответствуют установленным нормативам |

Более 5 лет |

Отсутствие просрочки платежей |

|

Группа В |

Несущественно отличаются от установленных нормативов |

3-5 лет |

Отсутствие просрочки платежей |

|

Группа С |

Есть существенные отклонения некоторых показателей |

1-3 года |

Имеется задержка платежа 1 – 3 дня, не более |

|

Группа D |

Для предприятия высок уровень риска возникновения банкротства |

До года |

Имеется задержка платежа 1 – 3 дня, не более |

На основании данных групп предоставляются различного рода льготы для данных категорий клиентов. В таблице 12 представлен прогнозный перечень льгот для клиентов.

Таблица 12

Перечень льгот для покупателей АО «Молоко»

|

Группа клиентов |

Размер авансового платежа |

Срок рассрочки погашения долга |

Скидка |

|

Группа А |

10 % |

18 дней |

7 % |

|

Группа В |

20 % |

14 дней |

5 % |

|

Группа С |

50 % |

10 дней |

- |

|

Группа D |

100 % |

0 |

- |

При отборе к контрагентам выдвигаются следующие требования:

- контрагент зарегистрирован в установленном законом порядке;

- в учредительных документах отсутствуют положения, которые в дальнейшем позволят признать заключенный Договор недействительным или незаключенным;

- лицо, которое в случае, если стороны придут к соглашению о возможности взаимовыгодного сотрудничества, будет подписывать Договор со стороны Контрагента, может должным образом в соответствии с законодательством РФ подтвердить свои полномочия;

- контрагент имеет право заниматься продажей (реализацией) товаров на территории, на которой Компания осуществляет хозяйственную деятельность;

- отсутствие фактов неисполнения или ненадлежащего исполнения принятых на себя обязательств перед Компанией;

- отсутствие информации о предъявлении к контрагенту антимонопольными, налоговыми, таможенными и иными государственными органами претензий, которые не обжалованы или по которым контрагенту отказано в удовлетворении жалобы;

Как показывают данные аналитики АО «Молоко» большинство клиентов относятся к групп В, группа D – составляет всего 4 % от всех клиентов. Компания стремится сотрудничать только с платежеспособными клиентами.

В качестве проекта по снижению уровня финансовых рисков рассмотрим проект формирования резерва по сомнительным долгам. Вести учет без долгов и переплат практически невозможно.

При выявлении сомнительной дебиторской задолженности целесообразно создавать резерв по сомнительным долгам, под которым подразумевается оценка возможных потерь в будущем, которых можно ожидать от дебиторов. В налоговом учете формирование данного резерва является обязательным условием.

При этом порядок формирования резерва в налоговом учете строго регламентирован. Величина отчислений в резерв зависит от срока возникновения сомнительной задолженности и определяется в следующих размерах:

- до 45 дней - отчисления не производятся;

- от 45 до 90 дней – 50 % от суммы задолженности;

- свыше 90 дней – отчисления производятся в полном объеме от величины выявленной задолженности.

В АО «Молоко» может быть предложен следующий вариант формирования резерва по сомнительным долгам ( в бухгалтерском учете)

Таблица 13

Размер отчислений в резерв по сомнительным долгам в целях бухгалтерского учета

|

Срок возникновения сомнительной дебиторской задолженности, дни |

Сумма отчислений в резерв по сомнительным долгам по задолженности, % |

|

Свыше 360 дней |

100 % от суммы задолженности |

|

180- 360 дней |

50 % от суммы задолженности |

|

60 – 180 дней |

20 % |

|

0 – 60 дней |

Не увеличивается сумму резерва |

Резерв по сомнительной дебиторской задолженности определяется комиссией по каждой задолженности и каждому должнику отдельно, путем умножения суммы сомнительной задолженности на соответствующий коэффициент экспертной оценки. Отчет по результатам расчета предоставляется сперва главному бухгалтеру, а затем руководителю АО «Молоко» для утверждения и отражения на счетах бухгалтерского учета.

3.2.Влияние мероприятий на показатели эффективности

Основными мероприятия по снижению уровня финансовых рисков и оптимизации управления ими стали меры по работе с дебиторской задолженностью и автоматизации работы финансового аналитика с внедрением средств информационной защиты на предприятии АО «Молоко» Рассчитаем эффективность предложенных мер. Представим динамику задолженности по сроку ее возникновения на протяжении 2017 года. Данные представлены в таблице 14.

Таблица 14

Классификация дебиторской задолженности по сроку ее возникновения, тыс. рублей

|

Показатель |

0 – 60 дней |

60 – 180 дней |

180 – 360 дней |

Свыше 360 дней |

Всего |

|

покупатели и заказчики |

4563 |

2596 |

1041 |

0 |

8200 |

|

авансы выданные |

1896 |

896 |

0 |

2792 |

|

|

Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев |

6459 |

3492 |

1041 |

0 |

10992 |

Далее представим регистр формирования резерва по сомнительным долгам в системе бухгалтерского учета. Данные представлены в таблице 15.

Таблица 15

Расчет отчислений в резерв по сомнительным долгам

|

Период |

Сумма сомнительной задолженности, тыс. рублей |

Процент отчислений в резерв, % |

Сумма отчислений в резерв, % |

|

60-180 дней |

3492 |

20% |

698,4 |

|

180-360 дней |

1041 |

50% |

520,5 |

|

Итого |

4533 |

- |

1218,9 |

Для формирования резерва планируется использовать экспертный метод. Резерв создается по каждому сомнительному долгу в сумме, которая, по мнению организации, не будет погашена в срок.

Разработанные автором учетные регистры для формирования резерва по сомнительным долгам в бухгалтерском учете:

- Регистр-расчет резерва по сомнительным долгам в целях бухгалтерского учета (пример таблицы 14);

- протокол заседания комиссии (оформляется по правилам документооборота.

Рассмотрим влияние резерва по сомнительным долгам на показатели отчетности. Данные представлены в таблице 16

Таблица 16

Влияние резерва по сомнительным долгам на показатели бухгалтерского баланса

|

Показатель |

2018 год |

Прогноз |

Изменение |

|

Дебиторская задолженность |

10992 |

9773 |

1218,9 |

Итак, прогнозная величина дебиторской задолженности составит 9773 тыс. рублей. Также рассмотрим систему штрафов и работу с кредиторской задолженностью.

Таким образом, благодаря внедрению предлагаемых мероприятий по управлению дебиторской задолженностью предприятия позволит повысить эффективность управления денежными потоками и дебиторской задолженностью, а также обеспечит успешное развитие АО «Молоко» и снизит уровень финансовых рисков.

ЗАКЛЮЧЕНИЕ

Анализ финансовых ресурсов выполнен на примере АО «Молоко», которое занимается производством молочной продукции. Анализ отчетности позволяет сделать следующие выводы.

Внеоборотные активы предприятия представлены транспортными средствами и составляют в 2018 году 24915 тыс. рублей против 26727 тыс. рублей в 2017году.

Оборотные активы в 2018 году увеличились в 1,53 раза по сравнению с 2017 годом и составили в 2018 году 85122 тыс. рублей против 55620 тыс. рублей в 2017 году. В качестве положительного монета можно отметить существенное увеличение денежных средств. Это свидетельствует об улучшении работы предприятия.

В качестве негативного момента можно отметить увеличение дебиторской задолженности. Политику управления капиталом следует признать оптимальной, величина заемных средств не существенна, в АО «Молоко» отсутствуют долгосрочные кредиты и займы.

Таким образом, работа предприятия имеет как преимущества, так и недостатки и требует улучшения в перспективе. Стабильное увеличение выручки является одним из признаков эффективной работы, однако стоит обратить внимание на такие показатели как ликвидность и финансовая устойчивость, что вызывает значительные риски в работе любой организации.

Финансовый анализ свидетельствует о том, что на предприятии большинство относительных показателей финансовой устойчивости соответствуют нормативу. Но стоит учесть анализ и абсолютных показателей, которые отражают недостаток собственных оборотных средств. Требуется ведение работы с нераспределенной прибылью в целях увеличения собственных источников финансирования, ведение работы с дебиторской и кредиторской задолженностью.

Оценка финансово-хозяйственной деятельности указывает, что предприятию требуется обратить внимание на систему расчетов, систему контроля на предприятии, оценить соотношение затрат и эффективность работы системы внутреннего контроля и управления рисками.

В ходе анализа финансового состояния было выявлено, что основными рисками представляющие угрозу хозяйственной деятельности являются риски, связанные со снижением эффективности работы по причине неэффективной системы расчетов. В краткосрочной перспективе предприятию необходимо решить проблему, связанную с повышением эффективности системы расчетно-платежной дисциплины.

В проектной главе в качестве стратегии рассмотрен вариант классификации контрагентов, предоставления им льгот в зависимости от критерия. Также в данной главе рассмотрен порядок внедрения резерва по сомнительным долгам. Все это снизит риск возникновения просроченной задолженности и увеличит эффективность работы предприятия.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Конституция Российской Федерации: принята всенародным голосованием 12.12.1993 г. (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 № 6-ФКЗ, от 30.12.2008 № 7-ФКЗ, от 05.02.2014 № 2-ФКЗ, от 21.07.2014 № 11-ФКЗ) // Собрание законодательства Российской Федерации. — 2014. — № 31. — Ст. 4398.

- Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 г. № 51-ФЗ (ред. от 03.08.2018) (с изм. и доп., вступ. в силу с 01.09.2018) // Собрание законодательства Российской Федерации. — 1994. — № 32. — Ст. 3301

- Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 г. № 14-ФЗ (ред. от 29.07.2018) (с изм. и доп., вступ. в силу с 01.09.2018) // Собрание законодательства РФ. — 1994. — № 32. — Ст. 410.

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 г. № 117-ФЗ (ред. 27.11.2018) // Собрание законодательства Российской Федерации. — 1998. — № 31. — Ст. 3824

- Федеральный закон от 06.12.2011 г. № 402-ФЗ (ред. от 31.12.2017)

«О бухгалтерском учете» // Собрание законодательства Российской Федерации. — 2011. — № 50. — Ст. 7344 - Федеральный закон от 26.12.1995 N 208-ФЗ (ред. от 29.07.2017) «Об акционерных обществах»

- Анализ финансовой отчетности: учебник / под общ. ред. М.А. Вахрушиной. — 2-е изд. — М.: Вузовский учебник: ИНФРА-М, 2014. — 462 с.

- Арис, Е.Т. Финансовые риски, их сущность и классификация // Молодой ученый. — 2017. — №31. — С. 25

- Брежнева, О.В. Взаимосвязь финансовой среды и предпринимательского риска / О.В. Брежнева // Аллея науки. — 2018. — №3. — С. 246–249

- Воронцовский, А.В. Управление рисками: Учебник и практикум для бакалавриата и магистратуры / А.В. Воронцовский. - Люберцы: Юрайт, 2016. - 414 c.

- Дербичева, А.А. Формирование модели анализа финансового результата деятельности организации / А.А. Дербичева // Учет. Анализ. Аудит. — 2018. — № 2. — С. 60–71

- Конева Е. С. Проблемы стратегического управления рисками и их минимизацией: инструменты управления совокупным финансовым риском // Стратегия и сценарии развития финансово-кредитной системы: сб. науч. трудов. — 2014. — С. 65–68

- Нечитайло, А.И. Бухгалтерская финансовая отчетность: учебник / А.И. Нечитайло. — Ростов н/Д: Феникс, 2016. — 654 с.

- Николаев Д.С. Особенности организации финансов в акционерных обществах / Д.С. Николаев // Акутальные вопросы экономики, управления и права: сб. науч. статей. — Пенза,2019. — с. 22–24

- Новашина, Т.С. Экономика и финансы предприятия: учебник / под ред. Т.С. Новашиной. — 2-е изд., перераб. и доп. — М.: Московский финансово-промышленный университет «Университет», 2014. — 352 с.

- Любушин, Н.П. Анализ финансово-экономической деятельности предприятия: учеб. пособие вузов / Н.П. Любушин — М.: ЮНИТИ-ДАНА, 2017. — 471 с.

- Псарева, Ю.А. Общие показатели рентабельности / Ю.А. Псарева // Наука и образование: сохраняя прошлое, создаем будущее: сб. науч. статей. — Пенза, 2017 — С. 194–196.

- Сайфеева, Е.Б. Финансовый кризис и финансовые риски: понятие, взаимосвязь и оценка влияния / Е.Б. Сайфеева // Перспективы интеграции науки и практики: сб. науч. статей. — 2018. — С.28–33

- Савицкая, Г.В. Методика комплексного анализа хозяйственной деятельности: учеб. пособие для вузов / Г.В. Савицкая. — М.: ИНФРА-М, 2014. — 408 с.

- Стоянова, Е.С. Финансовый менеджмент. Российская практика / Е.С. Стоянова. — М.: Перспектива, 2016. — 656 с.

- Янюшкина, Л.Н. Финансовая стратегия коммерческой организации: понятие, методика разработки, этапы формирования / Л.Н. Янюшкина // Труды братского государственного университета: серия. Экономическое управление. — 2018. — №1. — С. 106-109

-

Николаев Д.С. Особенности организации финансов в акционерных обществах / Д.С. Николаев // Акутальные вопросы экономики, управления и права: сб. науч. статей. — Пенза,2019. — с. 23 ↑

-

Сайфеева, Е.Б. Финансовый кризис и финансовые риски: понятие, взаимосвязь и оценка влияния / Е.Б. Сайфеева // Перспективы интеграции науки и практики: сб. науч. статей. — 2018. — С.29 ↑

-

Арис, Е.Т. Финансовые риски, их сущность и классификация // Молодой ученый. — 2017. — №31. — С. 25 ↑

-

Дербичева, А.А. Формирование модели анализа финансового результата деятельности организации / А.А. Дербичева // Учет. Анализ. Аудит. — 2018. — № 2. — С. 62 ↑

-

Новашина, Т.С. Экономика и финансы предприятия: учебник / под ред. Т.С. Новашиной. — 2-е изд., перераб. и доп. — М.: Московский финансово-промышленный университет «Университет», 2014. — С. 155 ↑

-

Конева Е. С. Проблемы стратегического управления рисками и их минимизацией: инструменты управления совокупным финансовым риском // Стратегия и сценарии развития финансово-кредитной системы: сб. науч. трудов. — 2014. — С. 66 ↑

-

Савицкая, Г.В. Методика комплексного анализа хозяйственной деятельности: учеб. пособие для вузов / Г.В. Савицкая. — М.: ИНФРА-М, 2014. — С. 96 ↑

- Аббревиатуры в английском языке (Понятие аббревиации в настоящее время)

- Аббревиатуры в английском языке (Понятие аббревиации и её продуктивность)

- Понятие «программное обеспечение»

- Реинжиниринг бизнес-процессов (Понятие бизнес-процесса и организация его управления)

- «Юридическая ответственность.»

- Модель «управленческой решетки» как инструмент для лидерства в организации (Модель и способы использования стилей управления Блейка и Моутона)

- Организационная культура и ее роль в современных организациях

- Роль мотивации в поведении организации

- Организационная культура и ее роль в современных организациях(Теоретические основы организационной культуры на предприятии)

- Роль мотивации в поведении организации (Теоретические аспекты мотивации труда на предприятии )

- изучить теории происхождения государства.

- Социальная работа с лицами и группами девиантного поведения