Формы и виды кредита в современной экономике. Свойства кредита (Необходимость и сущность кредита)

Содержание:

Введение

Кредит во многом является условием и предпосылкой развития современной экономики и неотъемлемым элементом экономического роста.

Каждый из нас по мере сил и способностей стремится улучшить качество своей жизни. Одни стремятся к высоким зарплатам, другие занимаются

бизнесом, третьи просто надеются на удачу. Но все мы едины в своей цели - жить лучше. Вот зачем нужны кредиты - как средство повышения уровня жизни, это неплохой способ решить бытовые или личные проблемы.

Главной целью работы является рассмотрение форм, видов кредита и их свойств.

Реализация поставленной цели предполагает решение следующих задач:

- необходимость и сущность кредита, функции и принципы;

- современные формы и виды кредита;

Глава 1. Необходимость и сущность кредита

1.1 Сущность кредита

Преобладавшая до недавнего времени государственная форма собственности предполагала в основном централизованное бюджетное финансирование предприятий. Существовавшая ранее система, при которой бюджетные средства выделялись в рамках государственного планирования развития экономики, не учитывала необходимости четкого законодательного регулирования финансово-кредитных вопросов.

С развитием в нашей стране рыночных отношений, появлением предприятий различных форм собственности (как частной, так и государственной, общественной) особое значение приобретает проблема четкого правового регулирования финансово-кредитных отношении субъектов предпринимательской деятельности.

У предприятий всех форм собственности все чаще возникает потребность привлечения заемных средств для осуществления своей деятельности и извлечения прибыли. Наиболее распространенной формой привлечения средств является получение банковской ссуды по кредитному договору.

Кредит [kredo] – доверяю, [лат. Creditum] – ссуда.

Кредит – это разновидность экономической сделки, договор между юридическими и физическими лицами о займе, или ссуде. Один из партнеров (кредитор) предоставляет другому (заемщику) деньги (в некоторых случаях имущество) на определенный срок с условием возврата эквивалентной стоимости, как правило, с оплатой этой услуги в виде процента. Срочность, возвратность и, как правило, платность – принципиальные характеристики кредита.

Изобретение кредита, вслед за деньгами, является гениальным открытием человечества. Благодаря кредиту сократилось время на удовлетворение хозяйственных и личных потребностей.

Кредит во многом является условием и предпосылкой развития современной экономики, неотъемлемым элементом экономического роста. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые предприятия. Им пользуются как государства и правительства, так и отдельные граждане. Кредит обслуживает движение капитала и постоянное движение различных общественных фондов. Благодаря кредиту в народном хозяйстве производительно используются средства, высвобождаемые в процессе деятельности предприятий, в процессе выполнения государственного бюджета, а также сбережения населения и ресурсы банков.

Кредит, таким образом, представляет собой форму движения ссудного капитала, т.е. денежного капитала, предоставляемого в ссуду. Необходимость и возможность кредита обусловлена закономерностями кругооборота и оборота капитала, в процессе воспроизводства: на одних участках высвобождаются временно свободные средства, которые выступают как источник кредита, на других возникает потребность в них.

|

В обществе постоянно существуют |

||

|

Временно свободные денежные средства |

Кредит |

Временная потребность в дополнительных денежных ресурсах |

Предоставление денег (товаров) на принципах: возвратности, срочности и платности

1.2 Необходимость кредита

Кредит, как и деньги, является исторической категорией, возникает с момента возникновения товарно-денежных отношений. Товарное производство по существу является базой возникновения кредита.

Экономической основой появления и развития кредитных отношений является кругооборот и оборот капитала хозяйствующих субъектов.

Развитие товарно-денежных отношений означает, что субъекты хозяйствования экономики обособлены друг от друга. Средства каждого из них в процессе производства и обращения совершают индивидуальный кругооборот.

В ходе кругооборота и оборота средств хозяйствующих субъектов происходит постоянное изменение их потребности в денежных средствах. Это приводит к тому, что у одних производителей образуются временно-свободные денежные средства, в то время как у других возникает временная потребность в дополнительных денежных средствах.

Образование временно свободных денежных средств обусловлено следующими причинами:

- Происходит постепенное изнашивание основного капитала хозяйствующих субъектов.

В промежутке между частичной амортизацией и полным восстановлением основного капитала часть его стоимости оседает в виде временно свободных денежных средств.

- Реализация товаров во времени не совпадает с расходами на покупку сырья и материалов, выплатами заработной платы.

Поэтому часть выручки от продаж выступает в форме временно свободных денежных средств.

- В виде временно свободных денежных средств выступает часть прибыли, предназначенная для капитализации.

Потребность в дополнительных денежных средствах для обеспечения непрерывности процесса воспроизводства и начала или расширения практической деятельности может возникать по следующим основным причинам:

- Сезонность производства и обращения продукции вследствие чего в отдельные периоды у предприятий резко возрастает потребность в оборотном капитале.

- Несовпадение во времени поступлений выручки от продаж с расходами на покупку сырья, материалов и т.д.

- Постепенно накопление прибыли для капитализации.

Временно свободные денежные средства аккумулируются на счетах хозяйствующих субъектов в банках. Поскольку весь денежный оборот проходит по этим счетам.

Наиболее рациональным путем удовлетворения дополнительной потребности в денежных средствах является заимствование временно свободных денежных средств.

Таким образом, естественным источником покрытия временной потребности в дополнительных денежных средствах являются временно свободные денежные средства хозяйствующих субъектов, государства, населения.

У государства и населения также в процессе кругооборота их доходов могут наблюдаться несовпадения во времени поступлений доходов и осуществления расходов.

Временно свободные денежные средства могут предоставляться другим субъектам экономки только на возвратной основе. Благодаря этому механизму временно-свободные денежные средства всех субъектов экономики продолжают функционировать в рамках воспроизводственного процесса.

Следовательно, с помощью кредита разрешается противоречие между наличием временно свободных денежных средств у одних субъектов и временной потребностью в дополнительных денежных средствах у других.

Основными факторами, обуславливающими необходимость кредита, являются:

- получение достаточного размера средств для начала или расширения производственной деятельности и обеспечения непрерывности производственного цикла,

- использование временно свободных денежных средств может осуществляться только в том случае, если совпадают интересы владельца или распорядителя временно свободных средств и того, кто нуждается в дополнительных средствах.

1.3 Свойства кредита

Возвратность кредита. Этот принцип отражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности.

Принцип срочности кредита отражает необходимость его возврата не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном соглашении или заменяющем его документе.

Платность кредита. Этот принцип выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором. Практическое выражение рассматриваемый принцип находит в процессе установления величины банковского процента, выполняющего три основные функции:

- перераспределение части прибыли юридических и дохода физических лиц;

- регулирование производства и обращения путем распределения ссудных капиталов на отраслевом, межотраслевом и международном уровнях;

- антиинфляционная защита денежных накоплений клиентов банка при кризисных этапах развития экономики.

Ставка (или норма) ссудного процента, определяемая как отношение суммы годового дохода, полученного на ссудный капитал, к сумме предоставленного кредита выступает в качестве цены кредитных ресурсов.

Подтверждая роль кредита как одного из предлагаемых на специализированном рынке товаров, платность кредита стимулирует заемщика к его наиболее продуктивному использованию. Именно эта стимулирующая функция не в полной мере использовалась в условиях плановой экономики, когда значительная часть кредитных ресурсов предоставлялась государственным банковскими учреждениями за минимальную плату (1,5 - 5% годовых) или на беспроцентной основе.

Обеспеченность кредита. Этот принцип выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии.

Целевой характер кредита распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора, и находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля за соблюдением этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) процента.

Дифференцированный характер кредита. Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Практическая реализация принципа может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса).

Глава 2. Современные формы и виды кредита

2.1 Формы кредита

Товарная форма кредита исторически предшествовала денежной. В чистом виде она означает предоставление и возвращение ссуженной стоимости в форме товарных стоимостей. Преобладающей является денежная форма, когда предоставление кредита, его возврат и уплата процентов производится деньгами (банковский кредит, ипотечный и др.). В современных условиях товарная форма кредита обычно сочетается с денежной формой его погашения, например, лизинг, коммерческий кредит, продажа товаров в рассрочку платежа, прокат вещей.

Целей получения и объектов кредитования множество, но их можно сгруппировать в виде производительной и потребительской формы кредита. Производительная форма кредита предполагает использование его на цели производства и обращения, на производительные цели. Потребительская форма используется для потребительских нужд населения.

Основной формой кредита, из которой, по сути, проистекают все остальные, является банковский кредит, который представляет собой движение ссудного капитала, предоставляемого банками взаймы за плату во временное пользование.

Государственный кредит отражает кредитные отношения по поводу аккумуляции государством денежных средств для финансирования государственных расходов. Кредиторами выступают физические и юридические лица, заемщиком - государство в лице его органов.

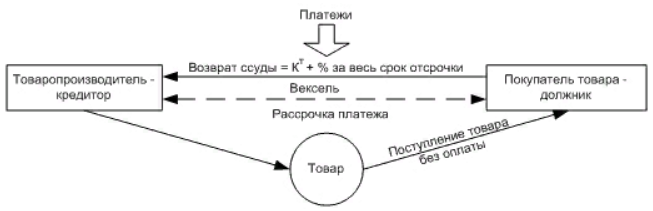

Коммерческий кредит характеризует кредитную сделку между предприятием - продавцом и покупателем. Кредит предоставляется в товарной форме в виде отсрочки платежа при продаже товара (услуги). Взамен покупатель выдает вексель с обязательством осуществить платеж в установленный срок и оплатить проценты.

Потребительский кредит отражает экономические отношения между кредитором и заемщиком по поводу кредитования конечного потребления. Кредит выдается населению для удовлетворения его потребительских нужд.

Лизинговый кредит - это отношения между юридически самостоятельными лицами по поводу передачи в лизинг основных средств производства или иного имущества в длительное пользование, а также финансирования приобретения движимого и недвижимого арендуемого имущества.

Ипотечный кредит - особый тип экономических отношений по поводу предоставления долгосрочных кредитов под залог недвижимого имущества.

Факторинг – операция, связанная с уступкой поставщиком (кредитором) другому лицу (фактору) подлежащих оплате плательщиком (должником) долговых требований (т.е. платежных документов за товары, работы, услуги) и передачей фактору права получения платежа по ним.

2.1.1 Коммерческий кредит

Коммерческий кредит – это кредит, предоставляемый функционирующими, хозяйствующими субъектами друг другу при продаже товаров с рассрочкой платежа. Это одна из ранних форм кредитных отношений. В его основе лежит отсрочка предприятием-продавцом оплаты товара и предоставление предприятием – покупателем векселя как его долгового обязательства оплатить стоимость покупки по истечении определенного срока. Наиболее распространены два вида векселя: простой , содержащий обязательства заемщика выплатить определенную сумму непосредственно кредитору, и переводной (тратта) – письменный приказ кредитора заемщику о выплате установленной суммы третьему лицу либо предъявителю векселя. Коммерческий заем является основой кредитной системы, он непосредственно обслуживает движение капитала в сфере производства. Этот кредит возможен только между фирмами, непосредственно связанными хозяйственными отношениями (лишь теми предприятиями, которые создают средства производства, и теми фирмами, которые их потребляют).

Коммерческий кредит имеет определенные недостатки:

· ограничение размерами резервного капитала кредита. Продажа с рассрочкой платежа возможна при наличии у кредитора излишка капитала;

· зависимость от условий его обратного притока. При спаде производства ссуды не возвращаются, и цепочка кредитных связей нарушается, а его размеры сокращаются;

· строго определенное направление, т.е. предоставляется одним предприятием другому, связанному с первым технологической цепочкой (например, завод по производству кожи оказывает коммерческий кредит фабрике по пошиву обуви).

На практике применяются следующие разновидности коммерческого кредита:

- с фиксированным сроком погашения;

- с возвратом после фактической реализации полученных в кредит товаров;

- по открытому счету, когда вторичная поставка товара на условиях коммерческого кредита осуществляется по погашению задолженности по предыдущей поставке.

2.1.1 Коммерческий кредит. Схема.

В развитых странах коммерческий кредит составляет 20-30% всех кредитных сделок. В России коммерческий кредит и учет векселей были развиты до 1917 г. и в период нэпа. Однако в ходе кредитной реформы 1930-1932 гг. коммерческий кредит (взаимное кредитование предприятиями друг друга) был ликвидирован. В то время считалось, что по мере роста общественного сектора хозяйства и разработки основ планирования экономики коммерческий кредит является тормозом на пути развития планового народного хозяйства, поскольку практическое воздействие государства через банк на распределение кредитных ресурсов при этом ограничивалось. Коммерческий кредит не использовался в СССР до 1988 г. В настоящее время в России и других государствах бывшего СССР коммерческий кредит разрешен.

С формированием и развитием рыночной экономики использование коммерческого кредита будет расширяться. Субъектами коммерческого кредита являются предприятия, выступающие в качестве заемщика. Это значит, что специализированные кредитные учреждения (банки) в этом случае прямого участия в сделке не принимают. Однако на практике в большинстве случаев коммерческий кредит переплетается с банковским: кредитор, имея обязательства заемщика - вексель, может учесть его в банке и получить под него банковский кредит. Но этот факт не устраняет главного признака коммерческого кредита - предоставление взаймы средств одной коммерческой структуры другой.

Коммерческий кредит в товарной форме имеет определённые ограничения в размере. Он ограничен размером товарного капитала или резервного капитала кредитора.

Расширению возможностей использования коммерческого кредита способствуют кредитные средства обращения и платежа: вексель, чек. Они используются не только как средство получения платежа, но и как средство обращения, благодаря способности обращаться.

Коммерческий кредит играет положительную роль в условиях отсутствия полноценной кредитной системы. Благодаря ему обеспечивается непрерывность кругооборота и оборота средств в промышленности и торговле. Так, коммерческий кредит сыграл положительную роль в восстановлении народного хозяйства после гражданской войны, в период НЭПа. Он широко применялся не только в частном секторе, но и при продаже продукции государственного сектора.

2.1.2 Банковский кредит

Банковский кредит предоставляется в виде денежных ссуд коммерческими банками и другими финансовыми учреждениями (финансовыми компаниями, сберегательными кассами и др.) юридическим лицам (промышленным, транспортным, торговым компаниям), населению, государству, иностранным клиентам. Банковский кредит превосходит границы коммерческого кредита по размерам. срокам, направлениям. Он имеет более широкую сферу применения.

Классифицировать банковский кредит можно в зависимости от срока назначения (для текущей деятельности или инвестиционной) и типа получателя.

Классификация банковских кредитов:

В зависимости от срока погашения выделяют кредиты:

- Онкольный - предоставляется фирме-заемщику без указания срока его использования с обязательством заемщика погасить его по первому требованию кредитора.

- Краткосрочный - кредит, выдаваемый на срок до одного года, предназначенный для формирования оборотных средств предприятий.

- среднесрочный;

- долгосрочный. Среднесрочный и долгосрочный кредитыимеют своей целью обеспечение потребностей в инвестициях.

По способу погашения различают кредиты:

- погашаемые единовременным взносом;

- погашаемые в рассрочку.

По способу взимания ссудного процента:

- плата в момент погашения ссуды

- плата равномерными взносами в течение всего срока действия кредитного договора

- оплата в момент выдачи кредита

В зависимости от наличия обеспечения различают:

- доверительные кредиты (бланковые)- применяются в процессе кредитования постоянных клиентов, которые пользуются полным доверием банка.

- обеспеченные кредиты;

- кредиты под финансовые гарантии третьих лиц .Реальным выражением финансовой гарантии служит юридически оформленное обязательство со стороны гаранта возместить фактически нанесенный кредитору ущерб при нарушении заемщиком условий кредитования.

По целевому назначению выделяют:

- кредиты общего характера - используются заемщиком по своему усмотрению для удовлетворения потребностей в финансовых ресурсах.

- целевые кредиты.

Банковские кредиты подразделяются на активные и пассивные. В первом случае банк выдает кредит, то есть выступает кредитором, во втором берёт кредит, то есть является заёмщиком. Банк может входить в кредитные отношения (брать или давать кредиты) и с другими банками (иными кредитными организациями), включая Центральный банк Российской Федерации, выполняя в зависимости от ситуации активную или пассивную функцию.

Основными принципами банковского кредитования являются:

- Принцип срочности, суть которого заключается в том, что денежные средства предоставляются на определенный срок, по истечении которого они должны быть возвращены банку. В случае несвоевременного возврата кредита с заемщика взимаются штрафные проценты.

- Принцип возвратности означает, что полученные денежные средства должны быть возвращены кредитору. Возврат может быть разовым или по частям. Он осуществляется перечислением денег со счета заемщика на корреспондентский счет банка.

- Принцип платности подразумевает, что за право пользования кредитом заёмщик должен заплатить оговоренную сумму процентов.

- Принцип обеспечения означает предоставление ссуды под обеспечение ее залогом имущества, банковскими гарантиями и иными предусмотренными законодательством способами.

- Принцип целевого предоставления кредита означает, что кредит выдается на определенные в договоре цели. В договоре предусматриваются меры контроля за целевым использованием кредита и санкции за нарушение данного условия.

Кроме того, в ещё одну группу можно выделить принципы кредитования, которые предназначены для «служебного пользования» сотрудниками банков и должны закрепляться в их внутренних документах в качестве элемента кредитной политики.

2.1.3 Государственный кредит

Государственный кредит – это совокупность экономических отношений, по которым с одной стороны в качестве кредитора, заемщика гаранта выступает РФ, субъект РФ, муниципальное образование, а с другой – юридические или физические лица, иностранные государства, международные организации и их физические и юридические лица.

В зависимости от того, кто является второй стороной, различают внутренний и внешний государственный кредит. Внутренний государственный кредит существует в следующих формах:

1) Выпуск займов, эта форма характерна тем, что временно-свободные денежные средства физических и юридических лиц привлекаются на финансирование общественных потребностей ( на покрытие бюджетного дефицита, путем выпуска и реализации государственных, ценных бумаг ). Все ценные бумаги государства имеют долговой характер. Основная форма государственных, ценных бумаг – облигации, их можно классифицировать по многим признакам:

- Срок ( кратко: до 1 года, средне: от 1 года до 5 лет, долго: от 5 до 30 лет)

- По методу выплаты дохода ( процентные - купонные, дисконтные - продажа со скидкой от номенала, а возврат по номеналу, выигрышные – доход получает не каждый владелец, а только некоторые )

- По методу размещения ( добровольные, принудительные – з/п выдается займами ).

2) Обращение части вкладов в государственные займы, реализуется через систему Сбербанков. Чаще всего реализуется в тоталитарном государстве, где государство держит банки под контролем. Государство получает кредит за счет части вкладов без ведома населения.

3) Заимствование средств общегосударственного ссудного фонда. Такая форма, в которой центральный банк передает часть кредитных средств непосредственно ( не сопровождая эту операцию покупкой государственных, ценных бумаг). Такая форма существует в тоталитарном государстве.

Все 3 формы объединяются тем, что государство выступает в качестве заёмщика.

4) Бюджетные кредиты – это такая форма в которой государство выступает как кредитор. Это форма государственной помощи юридическим лицам на принципе возвратности, срочности, платности. Общий объем средств, выделяемых в бюджет, ограничен. На кредит могут рассчитывать только те, в деятельности которых государство заинтересовано. Бюджетные кредиты не имеют коммерческой цели, а являются средством поддержки самых важных для экономики предприятий. Когда идет рассмотрение бюджета, утверждаются цели, условия и пределы бюджетного кредита.

5) Государство выступает гарантом. Правительство гарантирует займы, выпущенные нижестоящими органами власти и управления, а также отдельными предприятиями, которых государство хочет поддержать. В законе на следующий год устанавливаются верхние пределы государственных гарантий в валюте РФ и в иностранной валюте. Сумма гарантий, раннее выданных РФ-ей называется государственным долгом.

Управление государственным кредитом, связанное с обеспечением его деятельности в качестве заёмщика, кредитора и гаранта, является одним из направлений финансовой политики государства. Совокупность действий государства по управлению государственным кредитом включает:

Обслуживание и погашение государственного долга;

Выпуск и размещение новых облигационных займов:

Поддержание вторичного рынка долговых обязательств;

Регулирование рынка государственного кредита;

Выработка порядка, условий и форм предоставления государством кредитов.

Основными органами государственной власти, осуществляющими управление государственным кредитом, являются Министерство финансов, Центральный банк.

Целями управления государственным кредитом являются достижение экономических, социальных и политических целей, которые определяются современным состоянием социально-экономического развития страны, тенденциями и перспективами её развития.

Государственный кредит тесно связан с категорией государственного долга. Увеличение заимствований государством ведет к росту государственного долга. Под государственным долгом Российской Федерации понимаются её долговые обязательства перед юридическими и физическими лицами, иностранными государствами, международными организациями и иными субъектами международного права. Государственный долг обеспечивается всем находящимся в собственности государства имуществом, составляющим государственную казну.

Под государственным долгом субъекта Российской Федерации понимают совокупность его долговых обязательств, которые обеспечиваются всем находящимся в собственности субъекта РФ имуществом, составляющим его казну.

Долговые обязательства Российской Федерации в рамках категории «государственный кредит» могут существовать в следующей форме:

Кредитные соглашения и договоры, заключенные от имени Российской Федерации с кредитными организациями, иностранными государствами, международными организациями в пользу данных кредиторов;

Государственные долговые ценные бумаги, выпускаемые от имени Российской Федерации;

Договоры о предоставлении государственных гарантий Российской Федерацией, договоры поручительства Российской Федерации по обеспечению обязательств третьими лицами;

Соглашения и договоры, заключенные от имени Российской Федерации, о пролонгации и реструктуризации долговых обязательств государства прошлых лет;

Переоформление долговых обязательств третьих лиц в долговые обязательства Российской Федерации на основе принятых федеральных законов.

Сроки погашения долговых обязательств Российской Федерации и её субъектов не могут превышать 30 лет.

2.1.4 Потребительский кредит

Под потребительским кредитом понимают совокупность товарных и денежных ссуд, предоставляемых фирмами, банками и государством населению для удовлетворения его личных потребностей. В развитых странах потребительский кредит получил широкое распространение. В России такой кредит предоставляется как в товарной, так и в денежной форме.

Главными параметрами потребительского кредита являются:

1) доступность кредита,

2) величина процентной ставки;

3) сроки предоставления и погашения;

4) способность заемщика вернуть кредит.

Потребительские кредиты делятся на два основных вида:

- Кредит разового погашения. Этот вид потребительского кредита характеризуется тем, что заемщик берет на себя обязательства через определенный срок выплатить всю сумму целиком плюс сумму начисленных процентов;

- Кредит с рассрочкой платежа. По условиям потребительского кредита такого вида банк-кредитор выдает заемщику разом всю необходимую сумму кредита и заемщик ежемесячно, в соответствии с составленным графиком погашения, погашает эту сумму и проценты по кредиту.

Однако в зависимости от выполняемых функций потребительские кредиты можно условно разделить на три группы:

- Ипотечные кредиты, которые выдаются на покупку недвижимости.

- Ссуды на покупку автомобиля.

- Потребительские кредиты стандартного типа.

Последние, в свою очередь, также можно разделить на несколько условных групп:

1.Займ с обеспечением, роль которого обычно выполняет залог или поручительство, либо без него. Например, потребительский кредит под залог недвижимости или каких-либо других материальных ценностей. Также такой вид кредитования носит название ломбардный. Отличительная особенность его состоит в том, что банк, предоставляя человеку кредит, не проверяет его платежеспособность.

2.Также, кредит может быть обыкновенным или так называемым экспресс-займом. Экспресс кредиты оформляются достаточно быстро, буквально за пару часов, и требуют для оформления минимум документов. Как правило, это паспорт и любой второй документ удостоверяющий личность. Иногда банки требуют предоставить справку о доходах за определенный период времени. Только вот, проценты здесь будут несколько выше, чем по обыкновенному займу. Это происходит, потому что банки стараются максимально оградить себя от недобросовестных клиентов.

3.Также ссуда может быть единовременной или возобновляемой. В случае если ссуда является единовременной, то заимодатель получает всю сумму сразу, а не частями в течение определенного периоды времени, как во втором случае.

4.Также потребительский кредит различают по сроку действия на краткосрочные (сроком до одного года), среднесрочные(сроком до трех лет) и долгосрочные(сроком три года и более).

5.В зависимости от выдаваемой суммы на мелкие(сумма кредитования менее 20 тысяч рублей), средние (до 200 тысяч) и крупные(200 тысяч и более).

6.Погашаемые ежемесячноили единовременно.

Размер ставки по потребительским кредитам обычно зависит от того на какие цели и срок выдается ссуда. Большая часть всех займов приходится на приобретение различных товаров. Оформление документов происходит обычно прямо в самой торговой точки представителем банка, с которым у организации заключен договор. Вторая по популярности это ссуда на неотложные нужды. Здесь хочется отметить, что при обращении в банк будет необходимо указать точную причину, поскольку термин неотложные нужды можно трактовать достаточно широко.

Кредитование потребительских нужд населения осуществляется на тех же принципах, что и кредитование юридических лиц: возвратность, срочность, целевая направленность, платность, обеспеченность. Важным условием при выдаче ссуд является платежеспособность заемщика.

2.1.5 Международный кредит

Международный кредит представляет собой движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением товарных и валютных ресурсов.

Международный кредит в сфере международных экономических отношений выполняет следующие функции:

1. Перераспределение ссудных капиталов между странами, когда при его помощи происходит перелив капиталов в страны с низкой нормой прибыли, способствуя ее выравниванию и превращению в среднюю норму прибыли.

2. Экономизация издержек обращения в сфере международных экономических отношений путем замены золота как мировых денег такими орудиями обращения, как вексель, чек, банковские переводы, депозитные сертификаты, электронные деньги, а также СДР, ЭКЮ и твердые национальные валюты.

3. Ускорение концентрации и централизации капитала: во-первых, в результате ускорения процесса капитализации прибыли и получения дополнительной прибыли, в связи с привлечением иностранного капитала, во-вторых, с созданием транснациональных корпораций и транснациональных банков и, в-третьих, путем предоставления льготных международных кредитов крупным предприятиям.

4. Регулирование экономики страны — привлечение иностранных инвестиций, и в первую очередь капиталов международных валютно-кредитных и региональных организаций, что способствует росту ВНП и его распределению.

Выполняя указанные функции, международный кредит в то же время играет двойственную роль в экономике страны. С одной стороны, — позитивную, способствуя ускорению развития производительных сил, непрерывности процесса воспроизводства и его расширению, стимулируя внешнеэкономическую деятельность страны, создавая благоприятные условия для иностранных инвестиций, а также обеспечивая бесперебойность международных расчетов и валютных отношений. С другой стороны, - негативную, обостряя противоречия рыночной экономики, что проявляется в форсировании перепроизводства товаров, перераспределении ссудного капитала, усилении диспропорций общественного воспроизводства и конкурентной борьбы за рынки сбыта, сферы приложения капитала и источники сырья.

Формы международного кредита можно классифицировать по следующим признакам:

По назначению:

- коммерческие — непосредственно связаны с внешней тор- го влей и услугами;

- финансовые — прямые капиталовложения: строительство объектов, приобретение ценных бумаг, погашение внешней задолженности, валютная интервенция центрального банка;

- промежуточные — кредиты для обслуживания смешанных форм вывоза капитала, товаров, услуг, выполнение подрядных работ;

По форме предоставления:

- наличные (зачисляемые на счет и в распоряжение должника);

- акцептные (при согласии оплатить переводной вексель импортером или банком);

- депозитные сертификаты;

- облигационные займы;

По срокам:

- сверхсрочные (до трех месяцев);

- краткосрочные (до одного года). Отдельным видом выделяется кредитование внешней торговли, которое включает в себя кредитование экспорта и импорта в форме коммерческого и банковского кредита;

- среднесрочные (от одного года до пяти лет);

- долгосрочные (свыше пяти лет);

По обеспеченности:

- обеспеченные (товарными документами, векселями, ценными бумагами, недвижимостью, частью официальных золотых запасов, оцененных по средней рыночной цене);

- под обязательство должника (простой вексель с одной подписью);

По категориям кредиторов: частные, банковские, брокерские, правительственные, смешанные (с участием государства и частных компаний), межгосударственные кредиты международных финансово-кредитных институтов (на основе межправительственных соглашений).

Глава 3. Направления развития кредитных отношений в РФ

3.1 Общие тенденции развития современной кредитной системы России

Банковский сектор России в настоящее время претерпевает ряд существенных изменений. Данные изменения касаются не только качественных характеристик банковских продуктов и услуг, что обусловлено закономерным развитием рынка в результате внедрения новейших информационных технологий, но и системы регулирования банковской деятельности, а также структуры самого банковского рынка. К ключевым тенденциям развития банковского сектора в период с 2010 года по настоящее время, можно отнести значительное сокращение количества банков, рост концентрации активов в секторе и укрепление позиций крупнейших кредитных организаций. В настоящее время (на 01.04.2019 г.) в банковской системе РФ действует 473 кредитных организации. За последние девять лет их количество сократилось более чем в 2 раза: с 1058 на 01.01.2010 г. до 473 на 01.04.2019 г. (рис. 1). На начало 2019 г. насчитывалось 484 действующие кредитные организации, т. е. за 1 квартал 2019 г. количество банков сократилось на 11 единиц, или на 2,3 %.

Рис. 1. Динамика числа кредитных организаций в РФ.

Основным фактором снижения числа банков остается политика Центрального Банка, направленная на оздоровление банковского сектора. Данная политика проводится Банком России с 2013 года, и за последние пять лет (2014–2018 гг.) было отозвано в общей сложности 355 лицензий на осуществление банковских операций. Всего за девять лет лишились лицензий более 450 кредитных организаций, или более 43 % участников рынка, действовавших на начало 2010 года. Основными причинами отзыва лицензий являются: – высокорискованные бизнес-модели банков, предполагающие схемы кредитования их собственников за счет привлеченных ресурсов клиентов; – нарушение закона о противодействии отмыванию денег и финансированию терроризма (№ 115-ФЗ); – сомнительные/транзитные операции; – невыполнение требований регулятора, в частности, нарушение нормативов достаточности капитала и ликвидности. Максимальное число отозванных лицензий было зафиксировано в 2016 году, когда лицензий лишились 93 банка. В 2018 году было отозвано 57 лицензий. За 1 квартал 2019 г. отозваны лицензии у 9 кредитных организаций.

Рис. 2. Концентрация активов в банковском секторе РФ (кредитные организации ранжированы и сгруппированы по величине активов)

Заключение

Главной целью работы является рассмотрение форм, видов кредита и их особенностей, выявление основных проблем его формирования в России и перспектив развития.

Кредит – это разновидность экономической сделки, договор между юридическими и физическими лицами о займе, или ссуде. Один из партнеров (кредитор) предоставляет другому (заемщику) деньги (в некоторых случаях имущество) на определенный срок с условием возврата эквивалентной стоимости, как правило, с оплатой этой услуги в виде процента. Срочность, возвратность и, как правило, платность – принципиальные характеристики кредита.

Место и роль кредита в экономической системе общества определяются, прежде всего, выполняемыми им функциями, такими как: перераспределительная, экономии издержек обращения, ускорения концентрации капитала, обслуживания товарооборота и ускорения научно-технического прогресса. Кредит классифицируется по различным базовым признакам. В зависимости от того, какая представляется ссуда при кредитной сделке и кто является кредитором, различают пять самостоятельных форм кредита: коммерческий кредит, банковский кредит, государственный кредит, потребительский кредит и международный кредит.

Таким образом, кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег. Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а, следовательно, концентрации производства. Кредит стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства на основе достижений научно-технического прогресса.

Список использованной литературы:

1. Нешитой А.С. Финансы. Денежное обращение. Кредит: Учебник для вузов / Под ред. Проф. Г.Б. Поляка. – М.: ЮНИТИ-ДИАНА, 2-е изд. 2004. – 512 с.

2. Финансы. Денежное обращение. Кредит. Серия «Учебники Ф59 «Феникса» / Под ред. А.П. Ковалева. Ростов н/Д: Феникс, 2001. – 480 с.

3. Суэтин А.А. Международные валютно-финансовые отношения: учебник / А.А. Суэтин. – 2-е изд., испр. И доп. – М.: КНОРУС, 2005. – 288 с.

4. Финансы и кредит./ Под ред. М.В. Романовского, О.В. Врублевской / МФПУ "Университет", 2019 с.

5. Шереметьева М. П. Банковский сектор РФ: текущее состояние и тенденции развития // Молодой ученый. — 2019. — №21. — С. 277-279.

- Формы и виды кредита в современной экономике. Свойства кредита (Современные формы и виды кредита)

- Принципы перевода публицистических текстов (Публицистический текст как объект перевода)

- Лексические и грамматические различия британского и американского варианта английского языка (Американский вариант английского языка с позиции исторического аспекта)

- Психологические основы бизнес-тренинга как метода профессионального обучения(РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ И ИХ ОБСУЖДЕНИЕ)

- Функции операционных систем персональных компьютеров (Сравнительная характеристика операционных систем)

- Основы программирования на языке HTML (ФОᡃРМАТИРОВАНИЕ ТЕᡃКСТА, СИᡃМВОЛОВ)

- Правовая культура. Правовой нигилизм и правовой фетишизм.

- Одаренные дети: проблемы, поиски и пути их воспитания и обучения

- Японская модель менеджмента (Кодекс бусидо и его место в культурном коде Японии)

- Коммерческая деятельность розничного торгового предприятия и ее совершенствование

- роль шекспиризмов и вносимые ими изменения в современный английский язык

- Финансовая система РФ (Анализ финансовой системы РФ)