Изучение имущественного страхования и его значения в экономике.

Содержание:

ВВЕДЕНИЕ

В современных условиях глобализации финансовых систем развитие страховой деятельности становится одним из стратегических направлений социально-экономической политики государства, так как страховая отрасль вносит существенный вклад в экономический рост и призвана обеспечить высокий уровень активности. Согласно Стратегии социально-экономического развития страховой деятельности в России до 2020 года, страхование должно способствовать формированию эффективной пенсионной системы, совершенствованию процессов перераспределения экономических рисков и их управления, развитию малого и среднего бизнеса, защите прав страхователей.

Страхование как экономическая категория представляет собой систему экономических отношений, предполагающую создание форм и методов формирования целевых фондов денежных средств и их использование для компенсации ущерба при различных рисковых событиях и оказания помощи гражданам в случае непредвиденных жизненных обстоятельств. Страхование выступает, с одной стороны, как вид деятельности, приносящий доход, а с другой стороны, как средство защиты бизнеса и благополучия человека. Отметим, что вопросам развития страхования посвящено большое количество научных работ зарубежных и отечественных ученых. Так, экономическая необходимость использования страхования в целях защиты имущественных интересов обусловлена возникновением случайных, непредвиденных событий, имеющих не- благоприятные последствия. По мере укрепления российского страхового рынка вопросы совершенствования имущественного страхования приобретают особое значение.

Значимость определяется тем, что имущественное страхование позволяет обеспечить не только непрерывность социально-экономического развития, но и способствует минимизации потерь при наступлении страхового случая.

Страхование имущества в современном мире является наиболее распространенной сферой страхового рынка, включая в себя целый комплекс видов страхования (страхование грузов, всех видов транспорта, имущества физических и юридических лиц, залогового имущества, страхование ипотеки и т.д.).

Исследование проблемы страхования актуально для экономики современной России, и ее решение будет способствовать достижению важнейшей задачи текущего десятилетия - эффективному экономическому росту.

Необходимость анализа состояния и перспектив развития имущественного страхования в Российской Федерации, обуславливают актуальность выбранной темы исследования.

Целью работы является изучение имущественного страхования и его значения в экономике.

Для решения поставленной цели были поставлены следующие задачи:

- изучить теоретические основы роли имущественного страхования и его значения в экономике;

- провести анализ роли имущественного страхования в экономике России;

- провести анализ имущественного страхования в ООО СК «Зетта Страхование».

Предметом работы является имущественное страхование и его значение в экономике. Объектом работы является роль имущественного страхования в экономике России.

При подготовке работы были использованы такие информационные источники как специализированная профессиональная литература, материалы из СМИ, данные Интернет-ресурсов. Применены такие методы и приемы исследования как анализ, синтез, сравнение.

1. Теоретические основы имущественного страхования и его значения в экономике

1.1. Сущность, принципы и виды имущественного страхования

Переход страны к рыночной экономике стал сильнейшим импульсом для развития страхового дела. В России возник страховой рынок, который можно определить как особую сферу экономических отношений, где объектом купли-продажи выступает страховая защита, формируются спрос и предложение на неё [4, с. 45].

Объективная основа развития страхового рынка состоит в поддержании непрерывности воспроизводственного процесса путём оказания денежной помощи пострадавшим в случае непредвиденных неблагоприятных обстоятельств. Другой стороной страхового рынка является реализация денежных отношений на основе страхового фонда, который формируется страховыми организациями различных форм собственности [7, с. 117].

Страхование, как экономическая категория страхование-это система экономических отношений по поводу формирования и использования целевых (денежных) фондов, предназначенных для возмещения ущербов, вызванных различными неблагоприятными событиями (страховыми случаями, реализацией риска), а также для оказания помощи лицам, при наступлении определенных событий в их жизни (при накопительном страховании - дожитие, смерть, выход на пенсию, свадьба и т. д.)

В соответствии с законом Российской Федерации №4015-1 «Об организации страхового дела в Российской Федерации» от 27 ноября 1992 г. [2] страхование - отношения по защите интересов физических и юридических лиц, Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков.

Страхование - это способ защиты от рисков случайного характера, требующих значительных финансовых средств, которых у конкретного субъекта в нужный момент может не оказаться.

В соответствии с Законом «Об организации страхового дела в Российской Федерации» [2] статья 2 страхование - отношения по защите интересов физических и юридических лиц, Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков.

Д. А. Горулев пишет, что предназначение страхования и его отличие от других финансовых инструментов заключается в том, что страхование является одним из важнейших сегментов финансового рынка и одновременно инструментом защиты имущественных интересов субъектов хозяйственной деятельности [9, с. 139].

В настоящее время, в России застраховать можно практически все. Но страхование имущества является самым известным и наиболее популярным видом страхования [7, с. 119].

Афоничева Т. Е. считает, что страхование как система защиты имущественных интересов граждан, организаций и государства является необходимым элементом современного общества. Ведь страхование обеспечивает поддержание уровня жизни, а именно доходов людей при наступлении страховых случаев.

Имущественное страхование занимает первые позиции в структуре добровольного страхования в России.

Имущественное страхование представляет собой самостоятельную отрасль страхования. Имущественное страхование — это отрасль, обеспечивающая страховую защиту имущественных интересов страхователей и застрахованных, связанную с владением, использованием и распоряжением принадлежащим им имуществом, материальными ценностями [4, с. 47].

Согласно Гражданскому кодексу Российской Федерации под имущественным страхованием подразумевается процесс составления и исполнения договоров, в которых страховщик за определенную премию обязуется при наступлении страхового события возместить страхователю или другому лицу, в чью пользу заключен договор, убытки, причиненные застрахованному имуществу или иным имущественным интересам страхователя [7, с. 121].

В соответствии с Гражданским кодексом Российской Федерации [1] статья 929 по договору имущественного страхования могут быть, в частности, застрахованы следующие имущественные интересы:

1) риск утраты (гибели), недостачи или повреждения определенного имущества;

2) риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, также ответственности по договорам - риск гражданской ответственности;

3) риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов - предпринимательский риск.

Страхование имущества является одним из видов имущественного страхования, объектом которого выступают имущественные интересы, связанные с владением, пользованием и распоряжением имуществом. По договору страхования имущества может быть застрахован риск утраты.

Под имуществом при имущественном страховании понимается не только конкретный предмет, вещь, но и группа вещей, предметов, изделий, а также средства транспорта, грузы, государственное имущество и имущество граждан, финансовые риски и др.

Главная цель страхования имущества преследует компенсацию понесенных убытков, а не извлечение прибыли. Благодаря этому, величина возмещения должна соответствовать действительному размеру понесенных убытков.

Форма проведения страхования могут быть обязательной или добровольной.

Обязательное страхование осуществляется в силу закона, исходя из общественной целесообразности. При его проведении действует неограниченная по времени страховая ответственность по установленным законом объектам страхования и кругу страхователей она наступает автоматически.

В Российской Федерации страхование имущества не относится к обязательному виду страхования. Поэтому с юридической точки зрения обязать человека страховать имущество помимо его воли - значит ограничить его свободу распоряжаться своей собственностью [4, с. 48].

Добровольное страхование осуществляется в силу закона на добровольной основе. Закон определяет общие условия, а конкретные условия проведения страхования регулируются страховщиком в договоре страхования. Эта форма предоставляет возможность свободного выбора услуг на страховом рынке.

Страхователями имущества как собственники могут быть юридические и дееспособные физические лица.

Выгодоприобретателем является лицо, в пользу которого заключен договор страхования имущества. Им может быть юридическое или физическое лицо. Назначить выгодоприобретателя в личном страховании можно только при условии письменного согласия застрахованного. Если согласия нет, деньги будут выплачены застрахованному или его наследникам.

Выгодоприобретатель в страховании имущества обязан предоставить документ, подтверждающий его интерес в сохранении имущества, собственником или хранителем которого он является. Без такого документа назначенное лицо не сможет получить страховое возмещение.

В некоторых случаях выгодоприобретатель назначается в законодательном порядке и не может быть изменён.

В соответствии с Гражданским кодексом Российской Федерации [1] статья 931 неизменным выгодоприобретателем по закону считается:

1) лицо, которому был причинён вред, пострадавший (при страховании гражданской ответственности). Например, владелец машины, разбитой в результате дорожно-транспортного происшествия по вине застрахованного, сбитый пешеход, сосед с нижнего этажа, квартира которого подверглась затоплению из-за прорыва трубы в квартире застрахованного;

2) лицо, понесшее убытки в результате неисполнения застрахованным договорных обязательств(при страховании ответственности по договору);

3) сам страхователь (при страховании предпринимательского риска), если он организовал собственный бизнес и застраховал его на определённую сумму;

4) собственник или хранитель залога (при страховании залогового имущества). Владелец ипотечной квартиры или банк, в сейфе которого находятся, например, ценные бумаги, принятые на хранение в качестве залога.

Страхователь может одновременно быть выгодоприобретателем:

1) если страхователь застраховал сам себя от несчастного случая и не указал в договоре выгодоприобретателя;

2) при страховании предпринимательского риска;

3) при страховании собственного имущества.

Страховой деятельностью, подлежащей лицензированию, считается деятельность страховых организаций и обществ взаимного страхования (страховщиков), связанная с формированием специальных денежных фондов (страховых резервов), необходимых для предстоящих страховых выплат.

Лицензии выдаются на осуществление добровольного и обязательного личного страхования, имущественного страхования и страхования ответственности. Если предметом деятельности страховщика является исключительно перестрахование, то лицензия выдается на осуществление перестрахования. При этом в лицензиях указываются конкретные виды страхования, которые страховщик вправе осуществлять.

В Гражданском кодексе РФ [1] страхование подразделяется на две отрасли имущественное и личное (ст. 927, п. 1).

В соответствии с Законом «Об организации страхового дела в Российской Федерации» [2] статья 32.9 выделяет 23 лицензируемых вида страховой деятельности в рамках отраслей страхования (табл. 1).

Таблица 1

Классификация лицензируемых видов страхования в Российской Федерации

|

Отрасль страхования |

Виды страховой деятельности |

|

Личное страхование |

1) страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события; 2) пенсионное страхование: 3) страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика; 4) страхование от несчастных случаев и болезней; 5) медицинское страхование. |

|

Имущественное страхование |

6) страхование средств наземного транспорта (за исключением средств ж/д транспорта); 7) страхование средств железнодорожного транспорта; 8) страхование средств воздушного транспорта; 9) страхование средств водного транспорта; 10) страхование грузов; 11) сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных); 12) страхование имущества юридических лиц, за исключением транспортных средств и сельскохозяйственного страхования; 13) страхование имущества граждан, за исключением транспортных средств; 14) страхование гражданской ответственности владельцев автотранспортных средств; 15) страхование гражданской ответственности владельцев средств воздушного транспорта; 16) страхование гражданской ответственности владельцев средств водного транспорта; 17) страхование гражданской ответственности владельцев средств железнодорожного транспорта; 18) страхование гражданской ответственности организаций, эксплуатирующих опасные объекты; 19) страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг; 20) страхование гражданской ответственности за причинение вреда третьим лицам; 21) страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору. 22) страхование предпринимательских рисков; 23) страхование финансовых рисков. |

Классификация страхования имущества строится главным образом на учете одного из двух признаков: субъективного (кому принадлежит имущество) или объективного, определяющего, что, собственно, это имущество собой представляет [4, с. 53].

Таким образом, можно выделить: страхование имущества юридических лиц и страхование имущества физических лиц.

В свою очередь, эти группы в зависимости от конкретных объектов могут быть разделены на отдельные виды (табл. 2).

Таблица 2

Классификация страхования имущества в зависимости от объекта страхования.

|

Имущество, подлежащее страхованию |

|

|

Физическое лицо |

Юридическое лицо |

|

Недвижимое имущество: земельный участок, дом, дача, коттедж, квартира, комната, гараж, хозяйственные постройки, баня и др. |

Цех по производству продукции |

|

Движимое имущество: предметы интерьера, техника, коллекции, ювелирные изделия, автотранспорт и др. |

Корпус административного и промышленного назначения |

|

Домашние и сельскохозяйственные животные. |

Гараж, ангар |

|

Техника бытовая, компьютерная, электронная |

Складское помещение |

|

Гаджеты дорогостоящие |

Лаборатория |

|

Предметы роскоши, картины, антиквариат |

Оборудование технологическое и компьютерное, оргтехника |

|

Мебель, денежные средства, ценные бумаги, ячейки, депозиты, авторские права, патенты и др. |

Транспорт Мебель, витрины |

|

Инвентарь спортивного и охотничьего назначения и пр. |

Сырьё, готовая продукция и пр. |

Согласно положениям ч. 2 ст. 4 Закона о страховании, объектами имущественного страхования могут быть имущественные интересы. Интерес в страховании представляет собой отношение субъекта к конкретному объекту, однако страхованию будет подлежать не сам этот объект, а именно страховой интерес.

Согласно п. 2 ст. 929 ГК РФ по договору имущественного страхования могут быть застрахованы такие имущественные интересы, как риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц.

Имущественные интересы граждан и хозяйствующих субъектов могут проявляться при повреждении (разрушении) имущества, его гибели, уничтожении, затоплении, краже и т. п. Однако страхования имущества защищает указанные имущественные интересы только в случае, если они носят непреднамеренный (случайный) характер [4, с. 55].

Конкретные страховые случаи, устанавливаемые при страховании имущества, определяются характером страхового риска.

Такими рисками являются повреждение, уничтожение утрата имущества вследствие:

-пожара;

-стихийных бедствий (наводнений, засух, заморозков, землетрясений, бурь, ураганов, штормов, вихрей, цунами, града, оседаний грунта и др.);

-противоправных действий третьих лиц включая кражи и грабежи;

-падения метательных аппаратов или их обломков;

-взрыва паровых котлов, топливо-, газохранилищ, топливо-, газопроводов;

-аварии водопроводной, отопительной, канализационной систем;

-подтопление грунтовыми водами;

-непредвиденного отключения энергии, водоснабжения, подачи тепла;

-внутреннего возгорания оборудования, электроаппаратов, электроприборов.

Однако наличие одного лишь факта (повреждения, гибели, хищения имущества) недостаточно для возникновения обязательств страховщика по выплате страхового возмещения и права страхователя требовать такое возмещение. Для этого необходимы еще определенные экономические и юридические последствия повреждения, пропажи, хищения имущества. Последствиями, учитываемыми в страховании, являются ущерб или убыток.

К основным принципам имущественного страхования относятся [4, с. 57]:

1. Принцип страхового интереса, т. е. наличия юридически обоснованной финансовой заинтересованности страхователя в том, что застраховано.

2.Принцип высшей добросовестности партнеров по страховой сделке в отношении фактов, имеющих материальное значение. Данный принцип заключается в обязанности сторон страхового договора раскрывать друг другу все существенные обстоятельства, имеющие к нему отношение.

3.Принцип возмещения, когда страхователь имеет право получить только компенсацию ущерба, происшедшего в результате страхового события, но не прибыль.

4.Принцип непосредственной причины, т. е. право страховой организации выплачивать возмещение ущерба только по тем страховым событиям, которые указаны в полисе.

5. Принцип эквивалентности. За определенный отрезок времени (период страхования) должно достигаться экономическое равенство между общей суммой страховой нетто-премии, уплаченной конкретным страхователем за период, и совокупной суммой возмещения, выплаченной страховщиком в связи с наступлением страхового случая.

6.Принцип суброгации – т.е. регресса требования. Данный принцип реализуется в тех случаях, когда к страховщику, выплатившему страховое возмещение страхователю переходит право требования к причинителю вреда.

7.Принцип контрибуции связан с наличием расчетных отношений между страховыми компаниями при выявлении двойного страхования, сущность которого заключается в страховании одних и тех же имущественных интересов от одних и тех же рисков у двух или более страховщиков на совокупную сумму, превышающую действительную стоимость имущества. Таким образом, данный принцип предусматривает право страховщика в случае множественного страхования обратиться к другим страховщикам, участвовавшим в страховании данного объекта с предложением разделить убытки между ними.

8. Принцип исключения двойного страхования. Даже если страхователь заключил договоры страхования имущества сразу с несколькими страховщиками, и на сумму, превышающую действительную стоимость имущества, то размер страхового возмещения, полученного от всех страховщиков, не должен превышать фактической стоимости ущерба.

Из всех перечисленных принципов именно принцип возмещения в полной мере присущ только имущественному страхованию, поскольку он практически не применим в страховании жизни [4, с. 59].

Это же относится и к принципу контрибуции, так как в личном страховании не накладываются ограничения на суммарную страховую сумму по всем идентичным договорам, например на страхование жизни одного человека, заключенным с разными страховыми компаниями.

Цель имущественного страхования — возмещение ущерба.

Принцип возмещения ущерба состоит в том, что страхователь после наступления страхового случая должен быть поставлен в такое же финансовое положение, в котором он находился непосредственно перед ним.

Страхование имущества по своей сути является страхованием от убытков.

Экономическое содержание страхование имущества заключается в организации особого страхового фонда, предназначенного для возмещения ущерба его участникам, который возник в результате причинения вреда.

На правовое регулирование правоотношений по страхованию имущества направлена целая группа разноотраслевых нормативных актов.

1.2. Правовое регулирование имущественного страхования в Российской Федерации

Правовые нормы, регулирующие страховые отношения, содержатся в нормативных актах различной отраслевой принадлежности: конституционном, административном, налоговом, экологическом и других отраслях права, но приоритетное значение имеют акты гражданского законодательства, определяющие важнейшую часть страховых отношений - обязательства по страхованию. Совокупность нормативных актов, содержащих страховые нормы, образует комплексное, межотраслевое по своей природе законодательство о страховании.

Из нормативно-правовых актов самым главным, конечно же, является Конституция Российской Федерации, закрепляющая основные права и свободы граждан:

- гарантирует право на охрану жизни, здоровья и собственности (ст. 20, 35, 41);

- поощряет добровольное социальное страхование (ст. 39);

- гарантирует право на медицинскую помощь за счет страховых взносов (ст. 41).

Гражданско-правовые источники страхового права представляют собой определенную систему, центральное место в которой занимает Гражданский кодекс РФ [1]. Нормы Гражданского Кодекса регулируют гражданско-правовые страховые отношения - обязательства по страхованию, устанавливая для любой их разновидности общие правила. Поэтому Гражданский кодекс, прежде всего, следует относить к общим нормативным источникам страхового права.

Федеральный закон "Об ипотеке (залоге недвижимости)" от 16.07.1998 N 102-ФЗ прямо указывает на обязанность кредитора застраховать риски утраты или повреждения залоговой квартиры.

Следующим по уровню является специальный Закон от 27.11.1992 №4015-1 «Об организации страхового дела в Российской Федерации» [2]. Закон содержит нормы, определяющие требования, которым должны удовлетворять страховые организации, правила лицензирования их деятельности, правила обеспечения устойчивости финансового положения страховых организаций, надзор за их деятельностью. В то же время Закон содержит определения ряда основных страховых понятий, относящихся к гражданско-правовым отношениям в сфере страхования. Эти определения сохраняют свое значение и для гражданского права, поскольку данные понятия (термины) используются при регулировании страховых отношений гражданского права и разрешении возникающих из них гражданско-правовых споров.

Немаловажную роль в системе источников страхового права играют иные правовые акты - указы Президента РФ и постановления Правительства РФ. Ряд из них закладывает основы регулирования страховых отношений на законодательном уровне, в частности Указ Президента РФ от 06.04.1994 №667 «Об основных направлениях государственной политики в сфере обязательного страхования», Постановление Правительства РФ от 07.05.2003 №263 «Об утверждении правил обязательного страхования гражданской ответственности владельцев транспортных средств».

Необходимо акцентировать внимание и на указание Центрального банка Российской Федерации от 20 ноября 2015 года №3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования».

Правила страхования являются базовым правовым документом страховой организации, формирующим страховые отношения между страхователем (выгодоприобретателем) и страховщиком. Правила страхования разрабатываются и утверждаются страховщиком самостоятельно, с учетом требований действующего законодательства. В страховых кампаниях в основном применяются следующие Правила страхования имущества: Правила страхования имущества юридических и физических лиц от огня и других опасностей, Правила страхования грузов, Правила (общие условия) страхования средств автотранспорта, Правила страхования животных.

Кроме того, наибольшее значение оказывают договоры. Ведь договор страхования - это правовое средство индивидуального регулирования общественных отношений. Договор страхования- соглашение между страхователем и страховщиком, определяющие взаимные права и обязанности сторон по поводу передачи риска от страхователя к страховщику на определенных договором условиях и за определенную плату (страховую премию). Форма договора страхования- только письменная (ст. 940 ГК РФ).

Любой договор страхования в основном содержит в себе следующие разделы, отражающие основные договорные отношения сторон [4, с. 75]:

1) преамбула договора - стороны договора (включая реквизиты сторон, указываемые в основном в конце договора), представители сторон и основания их полномочий;

2) предмет договора - защита имущественных интересов страхователя (застрахованного) на случай наступления событий, оговоренных в договоре страхования;

3) объект страхования и его идентификация;

4) риски и страховые случаи, их идентификации;

5) страховая сумма (лимит ответственности страховщика) и страховая стоимость (для страхования имущества);

6) территория страхования;

7) сроки (периоды) страхования и действия договора страхования;

8) страховой тариф, страховая премия и порядок ее уплаты;

9) действия сторон при наступлении страхового случая (случая, имеющего признаки страхового);

10) порядок расчета и выплаты страхового возмещения (обеспечения);

11) исключения из страхового покрытия (оговорки страхования);

12) ответственность сторон за несоблюдение условия договора;

13) иные обязательства сторон;

14) порядок урегулирования споров;

15) особые условия (форс-мажор, регресс/суброгация, принцип наивысшей добросовестности, последствия увеличения степени риска);

16) дополнительные условия (франшиза, выгодоприобретатель/ застрахованный, приложения к договору).

Рассмотрим признаки договора страхования.

Прежде всего, надо отметить его двусторонний порядок.

Договор страхования является возмездным. Эта его особенность составляет один из конституционных признаков, достаточно четко выраженный в определении договоров имущественного и личного страхования (соответственно ст. ст. 929, 934, 954 ГК РФ и ст. 11 Закона РФ «Об организации страхового дела в Российской Федерации»).

Договор страхования соответствует норме п. 1 ст. 957, которая связывает вступление договора страхования в силу с моментом уплаты страховой премии или первого ее взноса. Эта норма является диспозитивной. Следовательно, договор, если только в нем не будет предусмотрено иное, т.е. вступление в силу с момента достижения согласия сторон, должен рассматриваться как реальный [4, с. 77].

Договор страхования приобретает черты условной сделки, так как право страхователя требовать от страховщика возмещения убытков (уплаты страховой суммы) возникает только с момента наступления страхового случая. Страховой случай обладает еще одной присущей условной сделке особенностью. Имеется в виду, что и условие, и страховой случай в равной мере представляют собой обстоятельства, относительно которых неизвестно, наступят они или не наступят (ст. 157 ГК РФ).

Наконец, договор страхования всегда срочный. Исходя из прямой зависимости срока действия договора и стоимости страхования, законодатель (ст. 942 ГК РФ) относит условие о сроке к существенным условиям договора страхования. Вопрос о возможности заключения договора страхования поднимается в ответ на письменную просьбу страхователя с заключением соответствующего договора.

Чтобы договор был заключен, стороны должны прийти к общему мнению о приемлемости условий договора страхования. Для этого, риск, страхуемый по договору, должен быть правильно идентифицирован и оценен [4, с. 78].

Таким образом, законодательная база, регулирующая страхование имущества, достаточно обширна и не исчерпывается приведенными выше документами. Каждый страхователь может самостоятельно изучить законодательные акты и соотнести их применимость к собственной ситуации с общим порядком регулирования страхования имущества законодателем.

2. Анализ роли имущественного страхования в экономике России

2.1. Анализ состояния рынка имущественного страхования в России

Анализируя текущее состояние страхового рынка в Российской Федерации можно говорить о положительной тенденции развития данного вида финансовых услуг. В таблице 3 представлены статистические данные об объемах страхового рынка в РФ с 2014 по 2017 годы.

Таблица 3

Данные об объемах страхового рынка в РФ с 2014 по 2017 годы [21]

|

Год |

Страховые премии, т.р. |

Страховые выплаты, т.р. |

Отношение выплат к премиям, в % |

|

2014 |

988 772 587 |

472 268 587 |

47,76 |

|

2015 |

1 023 819 318 |

509 217 477 |

49,74 |

|

2016 |

1 180 631 588 |

505 790 110 |

42,84 |

|

2017 |

1 278 841 595 |

509 722 126 |

39,86 |

С 2014 по 2017 годы страховые премии выросли в абсолютных значениях. Страховые выплаты также увеличивались на протяжении этого времени. Наибольший показатель отношения выплат к премиям зафиксирован в 2015 году в размере 49,74%, наименьший показатель в 2017 году (39,86%).

Для оценки динамики показателей страхования в Российской Федерации необходимо рассчитать прирост страховых премий и выплат в процентном соотношении (таблица 4).

Таблица 4

Динамика прироста сборов и выплат в 2014-2017 гг.

|

Год |

Прирост сборов, в % |

Прирост выплат, в % |

|

2014 |

9,27 |

12,2 |

|

2015 |

3,54 |

7,8 |

|

2016 |

15,32 |

-0,7 |

|

2017 |

8,32 |

+0,8 |

Согласно данным таблицы 4 в 2014 и 2015 годах прирост страховых выплат превышал прирост сборов. В 2016 и 2017 годах зафиксировано превышение прироста сборов над выплатами. Также, следует отметить, что в 2016 году страховые выплаты уменьшились на 0,7 % по сравнению с 2015 годом, но в 2017 году этот показатель вернулся к уровню 2015 года.

Имущественное страхование в Российской Федерации занимает достаточно большой объем рынка, поэтому данный вид страхования является индикатором развития рынка страхования в целом.

Далее необходимо проанализировать рынок имущественного страхования в Российской Федерации за период 2014-2017 годов.

Таблица 5

Данные об объемах имущественного страхования в РФ с 2014 по 2017 годы

|

Год |

Страховые премии, т.р. |

Страховые выплаты, т.р. |

Отношение выплат к премиям, в % |

Количество договоров страхования, единиц |

|

2014 |

480 813 822 |

238 354 253 |

49,6 |

40 345 009 |

|

2015 |

438 031 830 |

229 328 763 |

52,4 |

41 008 711 |

|

2016 |

459 851 300 |

171 304 964 |

37,3 |

63 506 298 |

|

2017 |

438 565 448 |

159 664 837 |

36,4 |

79 439 502 |

Согласно таблице 5, наибольший объем страховых премий и выплат по имущественному страхованию зафиксирован в 2014 году. В 2017 году зафиксировано наименьшая сумма страховых выплат в размере 159 миллиардов 664 миллионов рублей. Положительной тенденцией в имущественном страховании является то факт, что из года в год количество договоров страхования увеличивается. Так еще в 2014 году их количество составляло порядка 40 миллионов, то уже в 2017 году количество договоров страхования достигло 79 миллионов 439 тысяч единиц. Отношение выплат к премиям в 2017 году показали наименьшее значение с 2014 года в размере 36,4%.Этот показатель в 2014 и 2015 году равнялся 49,6 и 52,4% соответственно.

Также следует проанализировать имущественное страхование юридических лиц за период 2014-2017 годов (таблица 6).

Таблица 6

Данные об объемах имущественного страхования юридических лиц в РФ с 2014 по 2017 годы

|

Год |

Страховые премии, т.р. |

Страховые выплаты, т.р. |

Отношение выплат к премиям, в % |

Страховая сумма по договорам, т.р. |

|

2014 |

112 173 522 |

31 727 568 |

28,3 |

101 074 229 821 |

|

2015 |

99 993 967 |

34 050 052 |

34,1 |

105 364 048 509 |

|

2016 |

107 486 307 |

25 305 342 |

23,5 |

124 942 737 480 |

|

2017 |

95 988 475 |

36 598 289 |

38,1 |

139 275 967 031 |

Согласно таблице 6, имущественное страхование юридических лиц в 2017 году показывает наименьший объем страховых премий, чем годами ранее. В 2017 году зафиксирован наибольший показатель отношения выплат к премиям (38,1 %).Страховые выплаты также показали существенный рост в 2017 году. Все это показывает, что на данный момент имущественное страхование юридических лиц находиться в кризисном состоянии.

Далее необходимо провести аналогичный анализ имущественного страхования физических лиц.

Таблица 7

Данные об объемах имущественного страхования физических лиц в РФ с 2014 по 2017 годы

|

Год |

Страховые премии, т.р. |

Страховые выплаты, т.р. |

Отношение выплат к премиям, в % |

Страховая сумма по договорам, т.р. |

|

2014 |

38 613 135 |

6 320 755 |

16,4 |

14 292 235 169 |

|

2015 |

43 915 531 |

7 388 054 |

16,8 |

17 348 585 053 |

|

2016 |

51 444 463 |

8 320 768 |

16,2 |

12 467 737 155 |

|

2017 |

57 406 518 |

8 233 497 |

14,3 |

16 581 268 425 |

Согласно данной таблице, в 2017 году имущественное страхование физических лиц показывает улучшение показателей. Страховые премии возросли на 6 миллиардов рублей. Отношение выплат к премиям по сравнению с предыдущими тремя годами в 2017 году сократилось до 14,3%. Это говорит о том, что данный вид страхования стремительно развивается рынке страховых услуг в РФ.

Для более полного анализа текущего состояния имущественного страхования в Российской Федерации выделим пять самых крупных страховщиков имущества юридических (таблица 8) и физических лиц (таблица 9) в 2017 году.

Таблица 8

Топ-5 страховщиков имущества юридических лиц в 2017 году [21]

|

Страховщик |

Страховые премии, т.р. |

Страховые выплаты, т.р. |

Отношение выплат к премиям, в % |

Количество договоров страхования, шт. |

|

СОГАЗ |

54 451 255 |

6 668 798 |

12,2 |

32 849 |

|

ИНГОССТРАХ |

8 182 990 |

3 895 412 |

47,6 |

26 202 |

|

АЛЬФАСТРАХОВАНИЕ |

5 239 690 |

800 592 |

15,3 |

17 966 |

|

ВТБ СТРАХОВАНИЕ |

4 180 798 |

3 061 513 |

73,2 |

11 366 |

|

РЕСО-ГАРАНТИЯ |

3 130 990 |

549 613 |

17,6 |

31 475 |

Согласно данным таблицы 8, абсолютным лидером среди страховщиков имущества юридических лиц в 2017 году стала компания СОГАЗ. У данной компании наибольший объем премий и выплат, наименьшее отношение выплат к премиям (12,2), а также наибольшее количество договоров страхования. Самый высокий показатель отношения выплат к премиям в 2017 году зафиксирован у компании ВТБ СТРАХОВАНИЕ (73,2%).

Таблица 9

Топ-5 страховщиков имущества физических лиц в 2017 году

|

Страховщик |

Страховые премии, т.р. |

Страховые выплаты, т.р. |

Отношение выплат к премиям, в % |

Количество договоров страхования, шт. |

|

РОСГОССТРАХ |

16 243 381 |

2 731 203 |

16,8 |

5 191 327 |

|

СБЕРБАНК СТРАХОВАНИЕ |

9 361 943 |

259 673 |

2,8 |

7 355 195 |

|

ВТБ СТРАХОВАНИЕ |

8 961 761 |

993 682 |

11,1 |

4 047 946 |

|

РЕСО ГАРАНТИЯ |

4 037 080 |

806 316 |

20 |

1 347 707 |

|

АЛЬФАСТРАХОВАНИЕ |

3 790 289 |

756 237 |

19,9 |

12 001 084 |

Согласно данной таблице, по объему страховых премий и выплат Росгосстрах является лидером по страхованию имущества физических лиц в 2017 году. По количеству договоров страхования компания Альфастрахование в 2017 году показала наибольшее количество договоров (12 миллионов). По такому показателю как, отношение выплат к премиям компания Сбербанк-страхование показала наименьший показатель среди прочих компаний (2,8%).

В настоящее время в Российской Федерации имущественное страхование находится на этапе медленного развития. Однако в последние годы лишь страхование имущества физических лиц показывает устойчивый рост.

2.2. Проблемы и пути совершенствования имущественного страхования в России

Развитие страхового рынка в своей истории не было простым. Всегда существовали какие-то причины сдерживающие развитие страхования. Страховой рынок России характеризуется рядом проблем, от разрешения которых зависит не только его стабильность сегодня, но и существование завтра.

Движению страхования вперед очень серьезным образом мешает то, что существенной чертой господствующей на отечественном страховом рынке идеологии является игнорирование реальных интересов страхователя. В сложившейся системе отношений главной целью является страховщик, а страхователь - всего лишь средство, существование которого должно быть подчинено интересам страховщика.

Если оценить рынок страхования имущества можно столкнуться с неразвитостью рынка добровольного страхования в целом. Как со стороны страховых компаний, так и со стороны страхователей редко практикуются такие виды страхования, как: страхование рисков, страхование строительства.

Можно назвать несколько причин, по которым руководители неохотно идут на страхование имущества. Социально-политические причины обусловлены тем, что в России хозяева собственности появились около 20 лет назад. Нужно время, чтобы люди стали заботиться о своем имуществе, о его сохранности и приумножении.

Среди факторов, препятствующих этому виду страхования можно назвать следующие: не решена проблема недострахования, связанная с постоянным изменением стоимости застрахованных объектов из-за девальвации рубля; недостаточно проработаны коробочные решения, на которые сегодня делает ставку страхователь; стоимость имущественных программ защиты растет быстрее, чем цена в ДМС.

Важнейшим количественным показателем является число страховых компаний.

По данным Центробанка России [21], в 2017 году Банк России был вынужден отозвать лицензии у 61 страховой компании.

Следующим проблемным вопросом в развитие страхового рынка является ограниченность предложений. Сегодня российские страховщики предоставляют клиентам не более 50-70 страховых продуктов, в то время как в развитых зарубежных странах перечень страховых услуг насчитывает более 300 разнообразных видов. В виду нестабильности экономики страны практически отсутствуют долгосрочные накопительные программы, которые во многих странах являются приоритетными и пользуются популярностью у населения.

Также в настоящее время страховщику сложно отделить, в каком случае возникновение страхового случая связано с объективными обстоятельствами (действиями сил природы и т.п.), а в каком связано с намеренными действиями страхователя.

Если российские страховые организации, смогут преодолеть все вышеперечисленные проблемы, они получат очень мощные инструменты для дальнейшего роста страхового рынка, а также повысят конкурентоспособный спрос страховых услуг на внешнем рынке.

Основой рынка страховых услуг и резервом его развития является добровольное страхование. Самыми перспективными направлениями развития страхового рынка России в ближайшие годы будут добровольное имущественное, автострахование и ипотечное страхование.

В современном российском страховании есть комплекс проблем, требующих решения.

Для комплексного решения задач в направлении обеспечения устойчивого развития добровольного страхования необходимо реализовать следующий комплекс мер:

1) повышение клиентоориентированности страховщиков за счет переориентации ими подходов к осуществлению страховой деятельности на обеспечение приоритета удовлетворения потребностей в защите имущественных интересов всех категорий потенциальных страхователей и реализацию основной функции страхования — возмещение убытков по договорам страхования;

2) обеспечение правовых основ для расширения видов предоставляемых страховщиками услуг по добровольному страхованию и создание страховщиками широкой линейки продуктов по личному страхованию, страхованию жизни, в том числе предусматривающему различные направления инвестирования полученных страховщиками средств;

3) нормативно-правовое обеспечение расширения способов реализации страховых услуг, включая электронные продажи страховых услуг по отдельным видам страхования, установление обязательных для страховщиков правил при заключении ими договоров страхования в форме электронного документа, условий признания электронного полиса равнозначным страховому полису на бумажном носителе;

4) определение места, роли и порядка осуществления видов страхования, предусматривающих невысокие страховые суммы, ограниченный перечень рисков в договорах страхования, обеспечивающих их низкую стоимость, отличающихся простотой оформления договора страхования и урегулирования убытков, а также доступностью понимания для потребителей;

5) расширение практики применения стандартных условий добровольного страхования, страховой терминологии для упрощения понимания и выбора страхователями конкретных страховых услуг и повышения доверия к страховщикам и институту страхования;

6) расширение практики страхования имущественных интересов физических лиц при финансовом участии и предоставлении определенных гарантий органов государственной власти (например, страхование жилья), расширение региональных программ развития отдельных видов страхования с учетом отраслевой, географической, демографической и природно-климатической специфики субъектов Российской Федерации;

7) повышение страховых интересов физических и юридических лиц к страхованию имущества от стихийных бедствий природного характера, в том числе от пожаров, проработка многоуровневой системы взаимодействия органов государственной власти, хозяйствующих субъектов и страховщиков в целях формирования комплексного подхода к использованию механизмов страхования и возмещения вреда.

Рынок добровольного страхования в последние три года демонстрирует рост по данным ЦБ РФ.

Как уже говорилось выше, одной из немаловажных проблем является низкая активность и просвещенность в области страхования недвижимости.

На данный момент в стране по самым оптимистичным оценкам застраховано лишь 50% жилья. Необходима политика просвещения населения, социальная реклама и разъяснение необходимости и важности процедуры страхования недвижимого имущества.

Одним из показателей является показатель уровня страховых выплат (соотношение между размерами страховых выплат и страховых премий). По данным проведенного выше анализа уровень выплат, в 2017 г. - 36,8% по добровольному страхованию в целом и 31,2% по имущественному страхованию. Это означает, что страхователям через выплаты страхового возмещения было возвращено в среднем 34% уплаченных ими страховых взносов. В то же время обычно оптимальной величиной такого показателя принято считать в данном страховании 65-75%. Он характерен для страховых компаний развитых стран.

За последние пол года события в Российской Федерации, связанные с пожарами поднимают интерес различных организаций к страхованию жилых строений и иного имущества физических лиц. К сожалению, с января 2018 года произошло много чрезвычайных происшествий, которые уничтожают сотни домов, торговых центров и других зданий. И увы, не у каждого предприятия или физического лица есть запасной план предусмотреть все возможные неблагоприятные ситуации и подготовиться к их решению самым профессиональным способом. Поэтому по данным сайта Banki.ru, на страхование загородной недвижимости в настоящее время приходится около 90%. Это объясняется тем, что здесь риски более очевидны и имущество более уязвимое.

Также очень часто происходят происшествия во время отсутствия владельцев квартиры или загородного дома. Это может произойти во время отпуска или командировки, а также зачастую пожары происходят в новогоднюю ночь. Поэтому на наш взгляд, страховым компаниям следует больше предлагать такие продукты. Люди, которые уезжают в отпуск на 7—14 дней, будут обращать внимание на такие предложения, тем более что в период отсутствия владельца квартиры риски противоправных действий третьих лиц существенно возрастают. Но также нужно понимать, что любое краткосрочное страхование по цене менее выгодно, чем страхование на год. Ведь страхование на полгода — это не 50% от стоимости годового полиса, а немного дороже и составляет около 65—70%. Поэтому годовое страхование выгоднее, надежнее и удобнее: если клиент несколько раз в год уезжает, ему не нужно каждый раз страховаться заново.

Более того, не стоит забывать и об Интернет-страховании. В России пользователей Интернет много миллионов человек. С ростом благосостояния граждан и стабильной экономической ситуации в стране роль Интернет — страхования будет расти. Страховые компании тоже сократят на этом существенные расходы, делая страховой продукт более доступным и дешёвым.

Страхование имущества в настоящее время развивается благодаря автокредитованию и ипотеке. Программы автокредитования и ипотеки существенно упростили процесс приобретения транспортного средства и жилья. Это видно и по таким явлениям, как интенсивное пополнение частного автопарка, развернувшееся строительство домов. Также эти финансовые программы положительно повлияли на повышение страховой культуры населения. Во-первых, при оформлении кредита и ипотеки требуется участие страховщиков. Во-вторых, население стало задумываться о риске потери или причинения вреда своему имуществу. Тем более цены на квартиры постоянно поднимаются.

В настоящее время идет активное продвижение страховых продуктов в ипотечном кредитовании (необходимо налаживать связи с крупными банковскими игроками), а также страхование недвижимости физических лиц. Заметим, что развитие данного вида страхования связано не столько с активностью граждан в защите своей собственности от возможных рисков, сколько с необходимостью страховать имущество, передаваемого в залог кредитными организациями.

Что же касается столь обсуждаемой в последнее время темы введения обязательного страхования жилья, то отметим следующее. С точки зрения правовой стороны, то преграду создает само федеральное законодательство, так как формально заставить человека заключить договор страхования допустимо только в отношении его гражданской ответственности.

В соответствии с Гражданским кодексом Российской Федерации [1] статьей 935: говорится о том, что: «законом на указанных в нем лиц может быть возложена обязанность страховать: жизнь, здоровье или имущество других определенных в законе лиц на случай причинения вреда их жизни, здоровью или имуществу».

Что касается страхования такого объекта, как имущественный интерес, связанный с утратой, гибелью и повреждением имущества, то федеральный закон закрепил за ними добровольный характер.

Таким образом, не меняя гражданское и страховое законодательство в целом, обязать граждан страховать жилые помещения не представляется возможным.

Также изучая возможность введения обязательного страхования жилья, необходимо учитывать мнение, права и законные интересы страховщиков. Введение указанного страхования предполагает законодательного закрепления фиксированных тарифов, которые государство будет стараться сделать минимальными и возможными к уплате гражданами.

Подводя итог можно сказать о том, что реализация комплекса мер по развитию добровольного страхования имущества будет способствовать большему охвату потенциальных страхователей, обеспечит доступность страховых услуг для всех категорий граждан и юридических лиц, позволит освободить государство от избыточных расходов, ограничив его роль по возмещению вреда в результате чрезвычайных ситуаций случаями реализации особо крупных рисков. И, чтобы имущественное страхование набирало новые обороты в Российской Федерации, необходимо разрабатывать новые страховые продукты, выгодные для страхователя и стратегии по их внедрению, так же внести изменения в законодательную базу и активно воспитывать в гражданах понимание возможных рисков и их последствий.

Сущность вышеизложенного сводится к тому, что перспективы развития рынка страхования имущества почти все страховщики оценивают очень высоко. Ведь на страховании строений, зданий и имущества организаций можно собрать огромные суммы, особенно если вспомнить, что недвижимость стоит недешево.

3. Анализ имущественного страхования в ООО СК «Зетта Страхование»

3.1. Организационно-экономическая характеристика ООО СК «Зетта Страхование»

ООО «Зетта Страхование» (Zetta Insurance Company Ltd) – универсальная страховая компания, которая ранее называлась ООО СК «Цюрих», существует на российском рынке с 1993 года. С февраля 2015 года компания продолжила свою работу в России под брендом «Зетта Страхование». Ребрендинг стал шагом на пути расширения и развития бизнеса компании в России.

ООО «Зетта Страхование» специализируется на обслуживании физических и юридических лиц. В соответствии с Лицензиями ЦБ РФ СИ №1083, СЛ № 1083, ОС № 1083 – 3, ОС № 1083 – 4, ОС № 1083 – 5, ОС № 1083– 2 и ПС № 1083. Компания предоставляет более 90 программ страхования и перестрахования.

На территории РФ на 2016 год более 100 точек продажи полисов в 150 населенных пунктах, более 600 центров, где можно пройти техосмотр. В страховой компании работает 3500 человек – страховых агентов, компания имеет партнерство с 350 автомобильными диллерами в России и с тридцатью коммерческими банками. Клиентская база по России составляет более 650 тыс. жителей страны, а также компании малого и среднего бизнеса. Клиентами компании являются 626 000 частных лиц и 100 000 юридических. Наиболее известными среди них являются: ГК «Мега»; Siemens; Ericsson; Yves Rocher; Adidas AG; Cadbury; Porsche AG и другие. Предприятие идет в ногу со временем и уже сегодня есть возможность оформить электронный полис.

ООО «Зетта Страхование» является членом Всероссийского союза страховщиков, Российского союза автостраховщиков, Национального союза страховщиков ответственности, Ассоциации Европейского Бизнеса в Российской Федерации, а также ряда других профессиональных и отраслевых объединений.

Целью деятельности организации является удовлетворение страховых и связанных с ними потребностей предприятий, учреждений, организаций, граждан и их объединений, а также извлечение прибыли.

Миссия ООО СК «Зетта Страхование» является обеспечение стабильности общества через продвижение культуры страхования и надежную защиту, развитие профессиональной команды, объединенной корпоративной культурой управления по ценности.

Основными задачами компании являются: осуществление страховой деятельности, на основании Лицензии, а также других видов деятельности, не запрещенных Законодательством Российской Федерации, в целях получения прибыли.

В целях выполнения своих задач, ООО СК «Зетта Страхование» осуществляет следующие функции: принимает меры к выполнению плановых заданий, утвержденных Генеральным директором ООО СК «Зетта Страхование», и своевременному поступлению страховых платежей; обеспечивает развитие различных видов страхования; обеспечивает сохранность страховых платежей денежных средств, в части их надлежащего использования на предусмотренное целевое назначение; определяет убыток (материальный вред), причиненный в результате страховых событий; определяет порядок, размер и осуществляет на этом основании денежные выплаты в пределах лимита по возмещению убытков; осуществляет контроль за своевременным и правильным взиманием и перечислением страховых платежей; ведет учет и отчетность своей деятельности, в соответствии с действующим Законодательством Российской Федерации , а также предусмотренными внутренними документами.

Основным направлением деятельности ООО СК «Зетта Страхование» являются следующие категории страхования:

– страхование путешествий;

– автотранспортное страхование;

– медицинское страхование (ОМС);

– добровольное страхование (ДМС);

– социальное страхование;

– жизни и здоровья имущества ответственности перед третьими лицами ипотеки, кредитов, вкладов и прочее.

Российским гражданам ООО СК «Зетта Страхование» предлагает полный пакет страховых программ и дополнительных сервисных услуг по:

– ОСАГО, КАСКО, программа страхования рисков при автокредитовании);

– страхованию имущества (квартиры, загородного дома, дачи, домашнего и иного движимого и недвижимого имущества), в том числе страхование гражданской ответственности, страхование жилья на время отпуска и пр.);

– ипотечному страхованию;

– добровольному медицинскому страхованию для взрослых и детей;

– страхованию путешествующих по России и миру;

– страхованию жизни и пенсий, страхованию от несчастных случаев и болезней;

– страхованию путешествующих;

– иным видам страховых услуг.

Для крупных компаний, предприятий малого и среднего бизнеса ООО СК «Зетта Страхование» предлагает широкий ассортимент страховых продуктов и комплексных страховых программ, покрывающих все основные риски, существующие в их деятельности, а именно:

– страхование имущества, включая страхование зданий и сооружений, предметов залога, заклада или лизинга, машин и оборудования, строительно-монтажных рисков, грузоперевозок и т.д.;

– индивидуальные и комплексные программы автострахования, рассчитанные на крупные автопарки и отдельные транспортные средства;

– программы, входящие в социальный пакет: добровольное медицинское страхование персонала от несчастных случаев и болезней, страхование дополнительной пенсии и страхование выезжающих за рубеж;

– страхование гражданской и профессиональной ответственности юридических лиц;

– страхование рисков в агропромышленном комплексе;

– страхование специальных рисков (авиакосмических, морских).

В уставе страховой компании содержатся наименование, местоположение, размер уставного капитала, имущество общества, основные виды деятельности, права и обязанности акционеров, права и обязанности, ответственность страховщика. Уставный капитал Общества составляет 1 500 000 000 рублей и разделён на 1 500 000 000 обыкновенных акций, номинальной стоимостью по 10 рублей каждая. Имеет все действующие лицензии - СИ No 1083, СЛ No 1083, ОС No 1083, ОС No 1083, ОС No 1083, ОС No 1083, ПС No 1083. Сертификат соответствия No К 006344 удостоверяет качество услуг страховой компании применительно к страхованию и перестрахованию и соответствует ГОСТ ISO 9001-2011.

В соответствии с этим, ООО СК «Зетта Страхование» вправе заниматься страхованием имущества, страхованием жизни, а также осуществлять операции по перестрахованию.

«Зетта Страхование» - это высокопрофессиональная команда специалистов, которая имеет многолетний опыт работы в страховом бизнесе. Опираясь на приобретенный международный опыт, компания предлагает клиентам высокое качество сервиса и продукты по справедливой цене.

Главный офис ООО «Зетта Страхование» располагается в Москве. Решение о дальнейшем развитии страховой компании принимается в столице, после чего распоряжения уходят в региональные филиалы. Филиальная сеть включает 40 регионов.

В руководящий состав входят 6 директоров, которые территориально находятся в Москве, и 1 региональный директор.

Руководство в ООО СК «Зетта Страхование» осуществляют:

– Председатель совета директоров;

– Генеральный директор;

– Заместитель генерального директора, директор по урегулированию убытков, сервису и административным вопросам;

– Заместитель генерального директора – Операционный директор;

– Заместитель генерального директора – Финансовый директор;

– Заместитель генерального директора – Директор по методологии и андеррайтингу;

– Заместитель генерального директора – Директор по персоналу;

– Заместитель генерального директора – Директор региональной дирекции.

Рассмотрев основную характеристику, организационную структуру и основные бизнес-процессы ООО СК «Зетта Страхование», проведем анализ основных финансово-экономических показателей деятельности ООО СК «Зетта Страхование».

Анализ основных финансово-экономических показателей деятельности ООО «Зетта Страхование» осуществлен с помощью данных публикуемой финансовой отчетности в соответствии с Международными стандартами финансовой отчетности и Аудиторского заключения независимого аудитора.

Финансовую устойчивость страховой организации невозможно рассматривать на основании только одного показателя без учета взаимосвязей с другими. В зависимости от срока и периода страхования, особое значение имеет текущее финансовое положение страховщика или результаты его деятельности на перспективу. Проанализируем основные финансовые показатели, представленные в таблице 10.

Таблица 10

Основные финансовые показатели деятельности ООО «Зетта Страхование», тыс. руб. (2016-2018гг.).

|

Показатель |

2016 |

2017 |

2018 |

Темп роста, % |

|

Объем страховых премий |

5 675 153 |

6 417 763 |

6 648 435 |

117 |

|

Объем страховых выплат |

3 101 139 |

2 392 127 |

2 434 788 |

79 |

|

Прибыль до налогообложения |

119 971 |

332 130 |

778 438 |

649 |

|

Чистая прибыль за год |

100 763 |

264 283 |

707 546 |

702 |

Представленные данные позволяют сделать вывод о том, что наблюдается увеличение прибыли с 2016 по 2018 на 549%., а прибыли до налогообложения на 602%., что говорит о развитии компании и успешной ее работе на рынке страховых услуг. Так же объем страховых премий в 2018 году по сравнению с 2016 годом увеличился на 17%. Что нельзя сказать об объеме страховых выплат, на протяжении исследуемого периода произошло снижение на 21%.

Таблица 11

Показатели рентабельности ООО «Зетта Страхование» за 2016-2018гг.

|

Показатели |

2016 |

2017 |

2018 |

Темп роста, % |

|

Чистая прибыль, тыс. руб. |

100 763 |

264 283 |

707 546 |

702 |

|

Собственный капитал, тыс. руб. |

1 855 555 |

1 521 851 |

2 008 115 |

108 |

|

Объем страховых премий, тыс. руб. |

5 675 153 |

6 417 763 |

6 648 435 |

117 |

|

Рентабельность страховых операций на рубль собственного капитала, % |

5,4 |

17,3 |

35,2 |

652 |

|

Рентабельность страховых операций на рубль страховых премий, % |

1,8 |

4,1 |

10,6 |

589 |

В 2018 показатель рентабельности собственного капитала увеличился на 552%, также увеличилась рентабельность страховых операций с 1,8% до 10,6%. Это свидетельствует об улучшении финансово-хозяйственной деятельности компании ООО «Зетта Страхование», т.е. доходность компании от собственного капитала и страховых операций увеличилась с 2016 по 2018 год.

ООО «Зетта Страхование» является примером успешной страховой компании на территории России, которой доверяют многие граждане и предприниматели. Занимает лидирующие позиции в рейтингах, а также высоко оценивается независимыми экспертными агентствами. Она не останавливается в своем развитии, а действует на опережение, в частности в вопросах соблюдения требований Банка России.

В заключение данного раздела, следует отметить, что ООО «Зетта Страхование» является примером успешной страховой компании на территории России, которой доверяют многие граждане и предприниматели. Занимает лидирующие позиции в рейтингах, а также высоко оценивается независимыми экспертными агентствами.

3.2. Анализ эффективности имущественного страхования в ООО СК «Зетта Страхование»

Страхование имущества остается для участников рынка страхования одним из наиболее доходных видов деятельности. Рынок страхования имущества уже в течение длительного времени показывает стабильный рост.

Имущественное страхование занимает наибольшую долю в сегменте добровольного страхования, а его динамика внесла основной вклад в положительное развитие добровольного страхования в России.

Страхование имущества заключается в выплате компенсации за ущерб, нанесенный имуществу клиентов. Клиенты также получают возмещение за потерю дохода из-за невозможности использовать застрахованное имущество в своей экономической деятельности в результате наступления страхового события (например, при остановке производства).

Страхование недвижимости необходимо всем тем людям, которые заботятся о завтрашнем дне. Эксперты утверждают, что в страховании заинтересованы преимущественно граждане, которые имеют средний уровень доходов. Именно представители среднего класса довольно часто страдают от грабежей.

Страхование имущества в ООО СК «Зетта Страхование» осуществляется на основании законодательных нормативных документов, регулирующих страховую деятельность в РФ, а также на основании локальных нормативных документов («Правилам № 14/4 страхования имущества предприятий (организаций и учреждений) всех организационно-правовых форм», «Правила №12/3 страхования каско водных судов», «Правила №13/1 транспортного страхования грузов» и др. и руководства по андеррайтингу к данным видам страхования).

СК «Зетта Страхование» предоставляет, как физическим лицам страхование имущества, так и юридическим лицам.

Для анализа деятельности компании ООО СК «Зетта Страхование» и его специфики необходимо проанализировать структуру страхового портфеля.

Страховой портфель – совокупность видов страхования, находящихся на обслуживании страховщика. Страховой портфель является одним из основных факторов, оказывающих влияние на финансовую устойчивость страховщика.

Для формирования страхового портфеля страховые компании должны получить в органе государственного надзора за страховой деятельностью лицензию (разрешение на проведение страховых операций).

Благоприятными являются договоры страхования, которые в соответствии со сложившейся ситуацией являются прибыльными, так как данный вид страхования на сегодняшний день является наиболее востребованным в России.

Неблагоприятными являются договоры страхования, которые оказались убыточными.

Проанализируем показатели поступлений страховой компании за 2016-2018 гг., данные представлены в таблице 12.

Таблица 12

Динамика поступлений страхового портфеля ООО СК «Зетта Страхование», тыс.руб. (2016-2018 гг.).

|

Вид страхования |

2016 |

2017 |

2018 |

Темп роста, % |

|

Добровольное страхование, в том числе |

5 584 842 |

6 295 214 |

6 557 938 |

117 |

|

Имущественное страхование, в том числе |

2 994 836 |

3 671 426 |

3 918 414 |

131 |

|

Страхование имущества, в том числе |

2 836 813 |

3 419 586 |

3 636 640 |

128 |

|

Страхование средств транспорта, в том числе |

2 138 269 |

2 308 296 |

2 261 461 |

106 |

|

Автострахование (КАСКО) |

2 138 234 |

2 308 040 |

2 261 179 |

106 |

|

Страхование желдотранспорта |

35 |

256 |

282 |

806 |

|

Страхование имущества (кроме транспорта), в том числе |

37 681 |

50 071 |

48 993 |

130 |

|

Страхование грузов |

34 389 |

42 199 |

40 489 |

118 |

|

Агрострахование |

3 292 |

7 872 |

8 504 |

258 |

|

Страхование имущества юридических лиц и граждан, в том числе |

659 836 |

1 061 219 |

1 326 192 |

201 |

|

Страхование иного имущества юрлиц |

112 666 |

202 487 |

268 535 |

238 |

|

Страхование иного имущества граждан |

547 170 |

858 732 |

1 057 657 |

193 |

Из таблицы 12 видно, что за анализируемый период в структуре поступлений страхового портфеля страховой компании произошли следующие изменения: увеличился размер страховых поступлений по имущественному страхованию в целом на 31%, также небольшой рост можно наблюдать страхования средств транспорта на 6% и страхование имущества (кроме транспорта) на 30%. На протяжении трёх лет наибольшую долю в структуре страхового портфеля занимает страхование иного имущества. Поступления по данному виду страхования увеличились на 101%.

Считаем необходимым отметить, что из имущественных видов страхования в ООО СК «Зетта Страхование» не представлено страхование средств воздушного, водного транспорта.

Также можно сказать, что за анализируемый период (к 2018 году) наблюдается тенденция увеличения доли страховых премий компании ООО СК «Зетта Страхование».

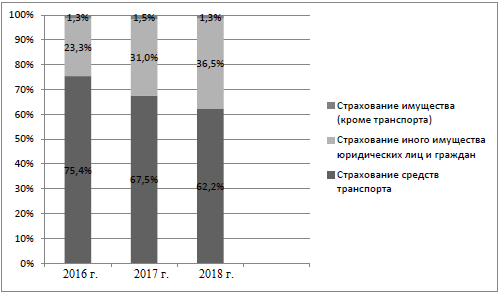

Представим структуру поступлений страхования имущества в компании в виде следующей нормированной гистограммы (рис. 1).

Рисунок 1 — Структура поступлений страхования имущества ООО СК «Зетта Страхование» за период 2016 – 2018 гг., %

Структура страхового портфеля страховой компании по поступлениям за 3 года показывает то, что основную долю имущественного страхования занимает страхование средств транспорта 62-76%. Поступления страхования имущества юридических лиц и граждан варьируются от 23 до 37%. И лишь малую часть каждый год занимает страхование имущества (кроме транспорта) 1%.

Таблица 13

Динамика выплат страхового портфеля ООО СК «Зетта Страхование», тыс.руб. (2016-2018 гг.).

|

Вид страхования |

2016 |

2017 |

2018 |

Темп роста, % |

|

Добровольное страхование,в том числе |

3 257 589 |

2 498 560 |

2 412 084 |

74 |

|

Имущественное страхование, в том числе |

1 871 458 |

1 294 023 |

1 222 468 |

65 |

|

Страхование имущества, в том числе |

1 792 182 |

1 250 145 |

1 197 381 |

67 |

|

Страхование средств транспорта, в том числе |

1 622 147 |

1 098 642 |

1 019 356 |

63 |

|

Автострахование (КАСКО) |

1 622 147 |

1 098 642 |

1 019 356 |

63 |

|

Страхование имущества (кроме транспорта), в том числе |

18 939 |

4 757 |

11 094 |

59 |

|

Страхование грузов |

17 760 |

3 772 |

9 388 |

53 |

|

Агрострахование |

1 179 |

985 |

1 706 |

145 |

|

Страхование имущества юридических лиц и граждан, в том числе |

151 096 |

146 746 |

166 931 |

110 |

|

Страхование иного имущества юридических лиц |

54 755 |

22 091 |

66 427 |

121 |

|

Страхование иного имущества граждан |

96 341 |

124 655 |

100 504 |

104 |

Динамика страхового портфеля страховой компании по выплатам за трехлетний период показывает то, что выплаты по имущественному страхованию на протяжении трех лет уменьшаются- темп роста составил 65%. Что касается непосредственно страхования имущества в целом, то на протяжении трех лет наблюдается снижение выплат на 33%.

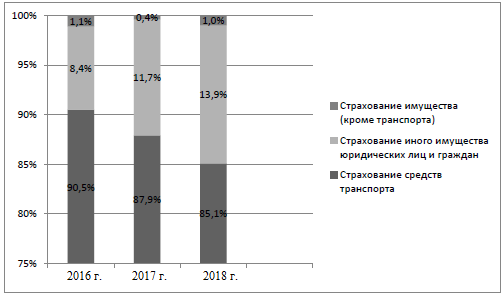

Представим структуру выплат страхования имущества в компании в виде следующей нормированной гистограммы (рис. 2).

Рисунок 2 — Структура выплат страхования имущества ООО СК «Зетта Страхование» по выплатам за период 2016 – 2018 гг., %

Структура страхового портфеля страховой компании по выплатам за 3 года показывает то, что основную долю имущественного страхования занимает страхование средств транспорта 85-91%. Выплаты страхования имущества юридических лиц и граждан варьируются от 8 до 14%.

Одним из важнейших показателей, характеризующих деятельность страховой компании, является убыточность страховых операций, который определяется как соотношения страховых выплат к страховым премиям.

Убыточность — важнейший экономический показатель, характеризующий деятельность страховой компании. В страховом деле показатель убыточности используется для оценки результатов хозяйственной деятельности страховщика. Убыточность как показатель хозяйственной деятельности страховщика определяется сопоставлением отрицательного финансового результата с доходами по той или иной группе страховых операций.

Рассчитаем величину данного показателя по страхованию имущества в ООО СК «Зетта Страхование» за период 2016-2018 гг. (таблица 14).

Таблица 14

Динамика убыточности выплат по страхованию имущества за период 2016–2018 гг., %

|

Вид страхования |

2016 |

2017 |

2018 |

|

Добровольное страхование |

58 |

40 |

37 |

|

Имущественное страхование |

62 |

35 |

31 |

|

Страхование имущества в целом |

63 |

37 |

33 |

|

Страхование средств транспорта |

76 |

48 |

45 |

|

Страхование имущества (кроме транспорта) |

50 |

10 |

23 |

|

Страхование иного имущества юридических лиц и граждан |

23 |

14 |

13 |

Самым убыточным видом страхования в страховом портфеле ООО СК «Зетта Страхование» в 2018 году является страхование средств транспорта, выплаты по которому составили 1 019 356 тыс. руб., а убыточность страховых выплат 45%.

В страховом портфеле ООО СК «Зетта Страхование» в 2018 году наиболее эффективным страхованием имущества является страхование иного имущества юридических лиц и граждан, его поступления составляют 1 326 192 тыс. руб., а убыточность страховых выплат составляет 13 %, что говорит о его прибыльности. К данной категории относятся страхование квартир, страхование дачного участка для граждан, а также здания, сооружения и готовую продукцию для юридических лиц.

В целом за период 2016 – 2018 гг. в страховом портфеле ООО СК «Зетта Страхование» эффективным видом имущественного страхования является страхование имущества юридических лиц и граждан. А наибольшие убытки ООО СК «Зетта Страхование» за весь период приносит страхование транспорта, поэтому данный вид страхования является самым неблагоприятным.

Таким образом, в целом убыточность в ООО СК «Зетта Страхование» по страхованию имущества по итогам трёх лет сокращается. И можно сделать вывод, что развитие страхования имущества способно приносить значительные для компании суммы страховых премий.

ЗАКЛЮЧЕНИЕ

Таким образом, уменьшая, или даже ликвидируя элемент риска во многих сферах жизни - и в бытовой, и в хозяйственной, в предпринимательской деятельности, страхование дает уверенность в завтрашнем дне и в целом в своём будущем. Уверенность же порождает интенсивность деятельности, более быстрое развитие всех составляющих нашего общества.

Наибольший объем страховых премий и выплат по имущественному страхованию зафиксирован в 2014 году. В 2017 году зафиксировано наименьшая сумма страховых выплат в размере 159 миллиардов 664 миллионов рублей. Положительной тенденцией в имущественном страховании является то факт, что из года в год количество договоров страхования увеличивается. Так еще в 2014 году их количество составляло порядка 40 миллионов, то уже в 2017 году количество договоров страхования достигло 79 миллионов 439 тысяч единиц. Отношение выплат к премиям в 2017 году показали наименьшее значение с 2014 года в размере 36,4%.Этот показатель в 2014 и 2015 году равнялся 49,6 и 52,4% соответственно.

Проанализировав в данной работе деятельность ООО СК «Зетта Страхование» мы сделали вывод, что данная страховая компания является достаточно платежеспособной. Страховые операции в основных позициях безубыточны, однако, выявлены наиболее убыточные виды страховых операций компании.

Для анализа деятельности ООО СК «Зетта Страхование» и ее специфики проведен анализ структуры страхового портфеля, подробно изучена страховая деятельности по основным видам имущественного страхования.

На протяжении трёх последних лет наибольшую долю в структуре страхового портфеля занимают страхование имущества юридических лиц и граждан. Небольшая доля и падение объемов страхования имущества связаны в первую очередь с нестабильной экономической ситуацией в стране. Хуже всего представлено в структуре видов страхования страхование средств транспорта. Таким образом, мы установили проблему несбалансированности страхового портфеля компании и необходимость оптимизации портфеля в дальнейшем.

Предложим наши рекомендации для оптимизации страхового портфеля, а именно по направлениям развития различных видов страхования.

Автострахование остается сегодня приоритетным направлением развития практически у всех страховых компаний, в том числе и для изучаемой нами организации. Наши рекомендации относительно развития данного вида заключаются в создании узкоспециализированных продуктов, учитывающих лишь определенные риски, и, таким образом, цена страхования становится более доступной для широкого круга страхователей. Также следует расширять спектр дополнительного сервиса.

В настоящее время идет активное продвижение страховых продуктов в ипотечном кредитовании (необходимо налаживать связи с крупными банковскими компаниями), а также страхование недвижимости физических лиц. Это, считаем, весьма перспективное и прибыльное направление.

Развитие вышеуказанных видов страхования позволит сделать страховой портфель организации более сбалансированным, финансово устойчивым, повысить прибыльность страховой деятельности, сформировать потенциал для дальнейшего развития организации, соответствующего последним тенденциям развития рынка страхования.

В заключение отметим, что в целом развитие страховой организации в современной обстановке возможно при условии смены целевой модели бизнеса, основой которого будет развитие за счет роста доли добровольного страхования.

Положительные прогнозы развития страхового рынка могут не оправдаться, если не будет проведена модернизация бизнеса страховых компаний в целом: страховщики должны переориентировать свой бизнес на страхователей, разумно ограничить комиссии страховым посредникам, создавать и поддерживать репутацию надежных партнеров. Поэтому необходимо разрабатывать новые страховые продукты, выгодные и направленные на страхователя.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 года № 14-ФЗ

- Закон РФ от 27.11.1992 N 4015-1 «Об организации страхового дела в Российской Федерации»

- Анциферов В.А. О моменте заключения договора имущественного страхования / В. А. Анциферов // Современное право. – 2018. – №12. – 38с.

- Архипов А. П. Страховое дело: учебное пособие. – М: МЭСИ, 2017. – 254 с.

- Ахвледиани Ю. Т. Страхование: учебник для студентов вузов / Ю. Т. Ахвледиани. – М.: ЮНИТИ-ДАНА, 2016. – 543 с.

- Бакиров А. Ф. Формирование и развитие рынка страховых услуг / А.Ф. Бакиров, Л.М. Кликич. – М.: Финансы и статистика, 2016. - 304 c.

- Балабанов И.Т. Страхование. Организация. Структура. Практика / И.Т. Балабанов, А.И Балабанов. – СПб: Питер, 2017. – 256 с.

- Белых B.C. Страховое право: учебник. – М.: ИНФРА-М, 2016. – 352 с.

- Быкова Н.Н. Сущность страхования и механизм реализации имущественного страхования на современном этапе // Вестн. НГИЭИ. - 2018. - № 12. - С. 139-144

- Гвозденко А. А. Основы страхования / А. А. Гвозденко. – М.: Финансы и статистика, 2017. – 320 c.

- Гинзбург А. И. Страхование: учебное пособие / А.И.Гинзбург – СПб.: Питер, 2016. – 176 с.

- Грачева Е. Ю. Правовые основы страхования: учебное пособие / Е. Ю. Грачева, О. В. Болтинова. – М.: Проспект, 2015. – 128 с.

- Орланюк-Малицкая Л.А. Страхование. Практикум: учебное пособие для академического бакалавриата / Л. А. Орланюк-Малицкая. – М.: Юрайт, 2017. – 575 с.

- Прокошин В. А. Финансово-правовое регулирование страховой деятельности в современной России / В.А. Прокошин, Н.Н. Косаренко. - М.: Флинта, 2016. - 208 c.

- Сплетухов Ю. А. Страхование / Ю.А. Сплетухов, Е.Ф. Дюжиков. – М.: ИНФРА-М, 2016. – 320 c.

- Тепкаева З.З. Страховой рынок России. Современное состояние и перспективы развития // Экон. науки. - 2018. - № 9 (141). - С. 51-56

- Федорова Т.А. Страхование: учебник. – М.: Экономистъ, 2017. – 875 с.

- Чернова Г.В. Страхование и управление рисками: учебник. – М.: Юрайт, 2016. – 766 с.

- Шихов А. К. Страхование: учебное пособие / А.К.Шихов. – М.: ЮНИТИ-ДАНА, 2017. – 431 с.

- Щербаков В.А. Страхование: учебное пособие / В.А.Щербаков. –М.: Кнорус, 2017. – 312 с.

- Центральный банк Российской Федерации [Электронный ресурс]. – Режим доступа: cbr.ru

- Имущественное страхование и его значение в экономике (Теоретические основы имущественного страхования и его значения в экономике )

- Договора и их виды, как одна из форм организации коммерческой деятельности по работе с контрагентами (на примере конкретной организации)

- Договора и их виды, как одна из форм организации коммерческой деятельности по работе с контрагентами (на примере конкретной организации) (Характеристика договоров)

- Соотношение формы и источника права

- Понятие и виды правосознания(Общая характеристика правосознания)

- Обучение персонала организации (На примере конкретной организации).

- Общая характеристика основных современных правовых семей (Понятие и структура правовой семьи. Соотношение понятий "правовая семья" и "правовая система" )

- Автоматизация продажи железнодорожных билетов ООО Шевчук

- Легальность и легитимность, понятие государственной власти

- Кредитная система РФ(Общая характеристика кредитных отношений)