Коммерческие банки, сущность и функции

Содержание:

Введение

Банки – это непременный атрибут товарно-денежного хозяйства. Банковская система страны - одно из главнейших звеньев ее экономики, можно сказать - ее кровеносная система. Во многом именно банковский сектор определяет уровень экономического развития, влияя на темпы экономического роста через инвестиции в различные сектора экономики. В то же время развитие банковской системы зависит и от внешних факторов: отношения между хозяйствующими субъектами, степени вмешательства государства в экономику и др. Проводимая в стране радикальная экономическая реформа предопределила новый этап развития банковской системы, способной эффективно накапливать и трансформировать финансовые ресурсы в реальный сектор экономики.

Банковская система, будучи одним из самых важных элементов экономики любого современного государства, оказывает огромное, разностороннее воздействие на жизнедеятельность общества в целом. Она не только обеспечивает аккумуляцию свободных денежных средств и их вовлечение в официальный оборот, но и является механизмом межотраслевого и межрегионального перераспределения денежного капитала, а также ключевым элементом расчетного и платежного механизмов хозяйственной системы страны.

Таким образом, банковская система играет исключительную роль в нормальном развитии экономики стран. Россия не является исключением, и при переходе к рынку в ней сложилась новая банковская система. Естественно, она имеет некоторые особенности, свои собственные сложности и пути их разрешения. Вся система в данный момент находится в стадии становления, и не может избежать кризисов и потрясений. Именно поэтому важно понять, как свести негативные последствия к минимуму.

Актуальность темы. Роль банков в экономике России сегодня высока, как никогда. Пожалуй, даже у самых консервативных жителей страны, убежденных, что «банк твой – враг твой», имеется какой-никакой счёт и пластиковая карточка. Таковы реалии сегодняшнего времени. Поэтому, дабы максимально безопасно жить в сформированных для нас экономических условиях, каждый из нас, невзирая на свои убеждения, должен чётко представлять, какова сегодня роль банков в экономике России, ведь это – основа основ нашего благополучия и стабильности.

Цель работы: рассмотреть сущность и функции коммерческих банков, их роль в экономике страны; выявить основные направления совершенствования деятельности.

В соответствии с поставленной целью необходимо решить следующие задачи:

- в 1 Главе изучить предпосылки возникновения коммерческих банков в России, сущность и функции;

- во 2 Главе проанализировать небанковские кредитно-финансовых институты в РФ;

Предметом исследования является деятельность коммерческих банков в России.

Объектом исследования являются коммерческие банки и их роль в экономике.

Методической базой для выполнения работы послужили труды ведущих российских и зарубежных специалистов в области финансов, кредита, банковского дела: Валинурова А.А., Ломакина О.Н., Воронин Д. В., Жарковская Е. П., Инюшин С.В., Иванова В.В., Орлова Н.В., Усоскин В.М., Скляров И., Хотеев Л., Штайнхер А. и других.

Глава 1 Сущность и понятие коммерческих банков

Банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Основное назначение банка - посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компании, брокерские, дилерские фирмы и т.д.

Коммерческий банк – вид банка, кредитная организация, специализирующаяся на предоставлении банковских услуг. Как правило, коммерческие банки универсальные, обслуживают как юридических, так и физических лиц.

В Российской Федерации создание и функционирование коммерческих банков основывается на Законе РФ «О банках и банковской деятельности в РФ». В соответствии с этим законом банки России действуют как универсальные кредитные учреждения, совершающие широкий круг операций на финансовом рынке: предоставление различных по видам и срокам кредитов, покупка-продажа и хранение ценных бумаг, иностранной валюты, привлечение средств во вклады, осуществление расчетов, выдача гарантий, поручительств и иных обязательств, посреднические и доверительные операции и т.п[1].

В России банки могут создаваться на основе любой формы собственности частной, коллективной, акционерной, смешанной. Не исключается возможность создания банков, основанных исключительно на государственной форме собственности, которые в соответствии с действующим законодательством могут осуществлять свою деятельность на коммерческой основе. Для формирования уставных капиталов российских банков допускается привлечение иностранных инвестиций. Решение об открытии каждого отдельного банка с участием иностранных инвестиций принимается Советом директоров Центрального Банка (ЦБ) Российской Федерации. ЦБ устанавливает лимит участия иностранного капитала в банковской системе страны. Ограничения на участие иностранного капитала преследуют цель создать наиболее благоприятные условия для становления отечественных коммерческих банков и защиты от экспансии зарубежных банков.

По способу формирования уставного капитала банки подразделяются на акционерные (открытого и закрытого типа) и паевые. Возможность создания банков, принадлежащих одному лицу (юридическому или физическому) исключается действующим законодательством, согласно которому уставный капитал банка формируется из средств не менее трех участников.

Для акционерного общества характерно, что собственником его капитала выступает само общество, т.е. банк. А паевые коммерческие банки собственниками своего капитала не являются, поскольку каждый из пайщиков сохраняет право собственности на свою долю капитала. Паевые коммерческие банки организованы на принципах общества с ограниченной ответственностью, т.е. общества ответственность каждого пайщика ограничена пределами его вклада в общий капитал банка. Расширение уставного фонда может осуществляться как за счет внесения участниками дополнительных взносов, так и за счет вступления в банк новых участников. Вопрос о вступлении новых участников и размерах их вклада в уставный фонд банка решается на общем собрании участников.

У банков, функционирующих как акционерное общество, уставный капитал разделен на определенное число акций равной номинальной стоимости, размещаемых среди юридических и физических лиц. Акционеры не вправе требовать от банка возврата этого вклада, что повышает устойчивость и надежность банка и создает для банка прочные основы для управления его ликвидностью.

Акционерные банки бывают закрытого и открытого типов. Акции закрытых банков могут переходить из рук в руки только с согласия большинства акционеров. Акции банков открытого типа могут переходить из рук в руки без согласия других акционеров и распространятся в порядке открытой подписки. Подписка на ценные бумаги считается открытой, если список покупателей ценных бумаг не утверждается заранее учредителями или руководящими органами банка-эмитента, и в результате эти бумаги может приобрести любое лицо. Открытая подписка требует от банка широкой информации о своей деятельности. (12)

Основными принципами деятельности коммерческого банка являются:

- самостоятельный выбор своих клиентов, вкладчиков и заемщиков;

- свободное распоряжение собственными и привлеченными ресурсами и доходами в рамках установленных законодательством;

- кредитование заемщиков в пределах фактически располагаемых банком ресурсов;

- ответственность за результаты своей деятельности перед клиентами и собственниками;

- самостоятельное определение условий совершения банковских операций;

- стремление к получению прибыли;

- уклонение от риска;

- предпочтение более ликвидных операций менее ликвидным;

- соблюдение законодательных норм и правил деятельности коммерческого банка[2].

Система целей коммерческого банка и как любого другого института определяется частными целями его участников. Применительно к коммерческому банку его участниками являются: собственники, управление, служащие банка, вкладчики, заемщики, другие клиенты, государство в лице центрального банка. Поэтому цели коммерческого банка, составляющие в совокупности систему, в приводимом примере разбиты по группам интересов, характерных для тех или иных участников банка. Система целей коммерческого банка с позиций двойственности сущности коммерческого банка представлена на рисунке 1.

Рисунок 1. - Система целей коммерческого банка

Одной из важных функций коммерческого банка является посредничество в кредите, которое они осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц.

Значение посреднической функции коммерческих банков для успешного развития рыночной экономики определяет его сущность и состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе. Денежные средства могут перемещаться от кредиторов к заемщикам и без посредничества банков, однако при этом резко возрастают риски потери денежных средств, отдаваемых в ссуду, и возрастают общие издержки по их перемещению, поскольку кредиторы и заемщики не осведомлены о платежеспособности друг друга, а размер и сроки предложения денежных средств не совпадает с размерами и сроками потребности в них. Коммерческие банки привлекают средства, которые могут быть отданы в ссуду, в соответствии с потребностями заемщиков и на основе широкой диверсификации своих активов снижают совокупные риски владельцев денег, размещенных в банке.

Вторая важнейшая функция коммерческих банков - стимулирование накоплений в хозяйстве. Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, должны не только максимально мобилизовать имеющиеся в хозяйстве сбережения, но и формировать достаточно эффективные стимулы к накоплению средств. Стимулы к накоплению и сбережению денежных средств формируются на основе гибкой депозитной политики коммерческих банков. Помимо высоких процентов, выплачиваемых по вкладам, кредиторам банка необходимы высокие гарантии надежности помещения накопленных ресурсов в банк. Созданию гарантий служит формирование фонда страхования активов банковских учреждений, депозитов в коммерческих банках.

Наряду со страхованием депозитов важное значение для вкладчиков имеет доступность информации о деятельности коммерческих банков и о тех гарантиях, которые они могут дать.

Третья функция банков - посредничество в платежах между отдельными самостоятельными субъектами[3].

Таким образом, банк выступает в качестве посредника в движении финансовых ресурсов (в первом случае от плательщика к получателю платежа, во втором, от кредитора к заемщику), поэтому в экономической литературе коммерческие банки рассматриваются в качестве финансовых посредников. Именно с этих позиций определяется понятие банка. Согласно российскому законодательству, банк - кредитная организация, которая имеет исключительное право осуществлять следующие банковские операции: привлечение во вклады средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет, открытие и ведение банковских счетов физических и юридических лиц.

Расчетные небанковские кредитные организации могут иметь различное функциональное назначение – обслуживание юридических лиц, в том числе кредитных организаций, на межбанковском, валютном рынках, на рынке ценных бумаг; проведение расчетов по пластиковым картам; инкассирование денежных средств, платежных и расчетных документов; кассовое обслуживание юридических лиц, операции по купле-продаже иностранной валюты в безналичной форме.

Небанковские кредитные организации инкассации на основании лицензии, выданной Банком России, вправе осуществлять только инкассацию денежных средств, векселей, платежных и расчетных документов.

Небанковские депозитно-кредитные организации на основании лицензии Банка России имеют право привлекать денежные средства юридических лиц во вклады, размещать их от своего имени и за свой счет, покупать и продавать иностранную валюту в безналичной форме, выдавать банковские гарантии, а также осуществлять иные сделки, не отнесенные законодательством к банковским операциям, в том числе: выдавать поручительства за третьих лиц, осуществлять доверительное управление денежными средствами или иным имуществом клиентов, проводить лицензионные операции и др. Следует отметить, что лицензия, выдаваемая этим кредитным организациям, может предусматривать проведение разрешенных им операций либо только в валюте Российской Федерации, либо и в валюте Российской Федерации, и в иностранной валюте.

Согласно действующему банковскому законодательству, в состав банковской системы Российской Федерации включаются также филиалы и представительства иностранных банков, на них распространяется российское правовое регулирование банковской деятельности. При этом иностранным банком считается банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Несмотря существующие различные виды коммерческих банков, все они имеют в своем составе органы, осуществляющие управление их деятельностью. Рассмотрим организационную структуру управления коммерческим банком на примере акционерного банка.

Типовая схема управления акционерным банком представлена на рисунке 2.

Общее собрание акционеров

Совет директоров (Совет банка)

Председатель Правления

Правление банка

Информирование Совета директоров о работе банка, связях с общественностью, перспективах развития банка и т.п. Управление оперативной деятельностью банка.

Включает в себя Председателя Совета директоров, вице-президентов, главного бухгалтера, иногда ревизора. Задачей Правления является организация и осуществление оперативного руководства деятельностью, выполнение решений общего собрания акционеров и Совета директоров, утверждение положений о структурных подразделениях, филиалах и представительствах банка, подбор и расстановка кадров.

Созывается не реже одного раза в год, право голоса имеют лишь владельцы обыкновенных акций, избирает Совет директоров, утверждает и вносит измерения в Устав Банка, положения о Совете директоров, Правлении банка, ревизионной комиссии, утверждает годовой отчет, распределяет прибыль и решает прочие важные вопросы.

Избирает Председателя Правления. Определение целей банка и формирование его политики, внесение изменений в Устав банка, определение размера дивидендов, организационной структуры банка, наем и увольнение руководящих работников, определение форм и видов отчетов, контроль за ссудами и инвестициями, проверка банковских операций, формирование маркетинговой политики и др.

Рисунок 2. - Типовая схема управления коммерческим банком акционерной формы собственности.

Типовая организационная структура включает функциональные подразделения и службы, число которых определяется экономическим содержанием и объемом выполняемых банком операций. По функциональному назначению могут быть сформированы следующие управления банка:

Кредитный комитет — разрабатывает кредитную политику банка;

Ревизионный комитет — проводит внешний обзор и оценку деятельности банка;

Управление планирования — занимается организацией коммерческой деятельности и управлением банковской ликвидностью, рентабельностью, экономическим анализом и изучением кредитоспособности клиента, разработкой основ и планов коммерческой деятельности, маркетингом и связями с общественностью;

Управление депозитных операций — проводит депозитные операции и занимается эмиссией и размещением собственных ценных бумаг (акций, облигаций, векселей, сертификатов);

Управление кредитных операций — занимается краткосрочным и долгосрочным кредитованием, лизингом, факторингом;

Управление посреднических и других операций — связано с проведением гарантийных операций и операций по доверенности, комиссионных операций, факторинговых и посреднических услуг, операций с ценными бумагами.

Управление организации международных банковских операций осуществляет валютные и кредитные операции с привлечением валютных вкладов, покупку валюты, предоставление валютных кредитов, проведение международных расчетов;

Учетно-операционное управление — включает операционный отдел, отдел кассовых операций, расчетный отдел, занимается проведением расчетно-кассового обслуживания клиентов.

Для обеспечения деятельности управлений в банке формируются службы, включающие административно-хозяйственный отдел, юридический отдел, где проверяется правильность документов, договоров; отдел кадров; отдел эксплуатации и внедрения вычислительной техники, обеспечивающий функционирование локальной сети банка; бухгалтерию.

Организационную структуру банка разрабатывает Совет директоров, она является индивидуальной для каждого банка и зависит от совокупности выполняемых банком операций. Основным требованием к организационной структуре является то, чтобы она способствовала эффективному управлению деятельностью банка. Также организационная структура может строиться по отраслевому или территориальному признаку.

Таким образом, банки можно классифицировать по форме собственности, характеру экономической деятельности, срокам выдаваемых кредитов, хозяйственному признаку, территории, размеру, объему и разнообразию операций, наличию филиальной сети. Деятельностью коммерческого банка акционерной формы собственности управляет общее собрание акционеров, однако фактически оно делегирует свои полномочия путем избрания Совета директоров, который как раз и руководит банком.

Кредитные организации являются основным звеном банковской системы. Они занимаются непосредственным обслуживанием хозяйствующих субъектов разных форм собственности и населения.

По действующему законодательству под кредитной организацией понимается юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России имеет право осуществлять банковские операции, предусмотренные законом.

Банковское законодательство Российской Федерации выделяет два вида кредитных организаций: банки и небанковские кредитные организации.

Банк – кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции[4]

– привлечение во вклады денежных средств физических и юридических лиц;

– размещение этих средств от своего имени и за свой счет на условиях возвратной платности и срочности;

– открытие и ведение банковских счетов физических и юридических лиц.

Все российские банки могут развиваться как универсальные, поскольку все они в настоящее время подчиняются единым нормам банковского законодательства, Банк России предъявляет к ним одинаковые требования, для всех установлены единые нормативы, реализующие их деятельность (за исключением Сбербанка). Универсальный статус не исключает возможности добровольной специализации банков на отдельных продуктах, операциях или видах деятельности. Добровольная специализация в рамках универсального статуса предполагает, что всю ответственность за решения по выбору сфер деловой активности несут сами банки и их учредители.

Глава 2. Характеристика небанковских кредитно-финансовых институтов

Специализированные кредитно-финансовые институты (СКФИ) или парабанковские учреждения – это юридические лица, которые оказывают специализированные виды кредитно-расчетных и финансовых услуг сопутствующие банковской деятельности.

СКФИ возникли в XIX веке. Длительное время они играли в денежно-кредитной сфере подчиненную роль, уступая коммерческим банкам, однако их роль резко возросла в странах с рыночной экономикой после Второй мировой войны. Это произошло, с одной стороны, из-за усиления значения операций, на которых специализировались эти институты, а с другой стороны, из-за проникновения этих финансово усилившихся специализированных институтов в сферу действия коммерческих банков. Примером могут служить пенсионные фонды, капиталы которых сильно возросли в последние десятилетия и которые являются на Западе одними из крупнейших покупателей ценных бумаг. [8,стр. 413]

К СКФИ, или парабанковские учреждения, отличает ориентация либо на обслуживание определенных типов клиентуры, либо на осуществление в основном одного или двух видов услуг. Их деятельность концентрируется в большинстве своем на обслуживании небольшого сегмента рынка (например, платежные системы факторинговых услуг).

Для СКФИ характерна двойная подчиненность: с одной стороны, будучи связанными, с осуществлением кредитно-расчетных операций, они вынуждены руководствоваться соответствующими требованиями центрального банка. С другой стороны, специализируясь на каких-либо финансовых, страховых, инвестиционных или иных операциях. СКФИ подпадают под регулирующие мероприятия соответствующих ведомств.

Тем самым низовые звенья кредитной системы могут находиться в двойном, тройном подчинении. И нередко случается так, что нормативные, обязательные для исполнения требования одного ведомства противоречат указаниям другого ведомства, что дает возможность кредитным институтам лавировать, используя более благоприятные для себя нормативные указания.

Для современного состояния российской экономики важно создание цивилизованной системы финансовых посредников, инвестиционных банков, которые выполняли бы присущие им функции аккумулирования свободных финансовых ресурсов, поиска надежных заемщиков и контроля за тем, чтобы деятельность последних обеспечивала высокую вероятность возврата полученных средств.

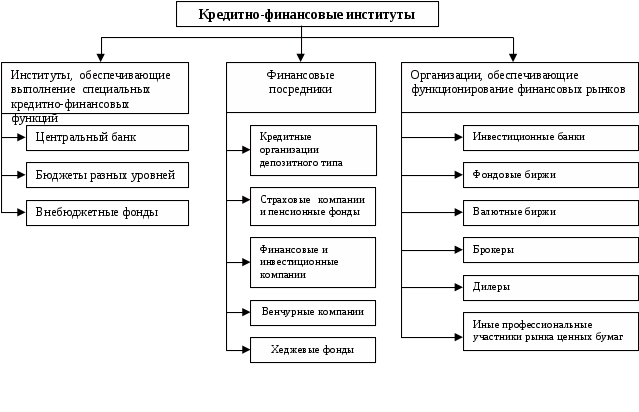

Рисунок 3. - Состав основных кредитно-финансовых институтов в развитых странах

К финансовым посредникам относят учреждения (институты), которые формируют свою ресурсную базу преимущественно за счет выпуска обязательств и используют эти средства на приобретение ценных бумаг и предоставление ссуд.

Наиболее распространенными финансовыми посредниками выступают учреждения депозитного типа. В развитых странах их услугами пользуется значительная часть населения, так как выплату доходов по депозитным счетам, как правило, гарантируют страховые компании, надежность которых обеспечивает государство. Привлеченные депозитными учреждениями средства используются для выдачи банковских, потребительских и ипотечных кредитов. Основными институтами данной группы являются коммерческие банки, сберегательные институты и кредитные союзы.

Коммерческие банки, как правило, предлагают самый широкий спектр услуг по привлечению денежных средств от экономических субъектов, временно располагающих таковыми, а также по представлению различных займов, кредитов. В силу огромной значимости коммерческих банков не только в функционировании денежно-кредитной системы государства, но и в развитии экономики в целом они являются объектом жесткого государственного контроля.

Особая роль коммерческих банков в формировании развитой рыночной системы предопределяется рядом обстоятельств.

Во-первых, коммерческие банки выступают в качестве расчетных и кассовых центров, осуществляющих перераспределение денежных потоков. Сбои в перераспределении расчетно-кассовых операций коммерческими банками ведут к хаусу в экономики.

Во-вторых, коммерческие банки занимают центральное место в системе кредитования экономических субъектов. Без развитой системы кредитования, а это характерно для современной российской экономики, неизбежны различного рода псевдорыночные отношения: бартерные операции, возникновение и разрастание системы неплатежей и т.п.

В-третьих, коммерческие банки занимают доминирующее положение в процессе эмиссии кредитных средств платежа.

В-четвертых, универсализация коммерческих банков, объединение различных кредитно-финансовых операций в одном институте (путь, по которому развиваются банки), безусловно, увеличивают их значимость в обеспечении успешного функционирования экономики.

В-пятых, аккумулируя значительные финансовые ресурсы, банки по каналам кредитной системы направляют их в наиболее перспективные в финансовом отношении предприятия, отрасли, способствуя тем самым структурной перестройке и росту экономики.

Характерной особенностью развития современной банковской системы являются интернационализация кредитных связей, рост операций транснациональных банков, т.е. банков национальных по капиталу и интернациональных по сфере деятельности. Международные депозитно-ссудные и расчетные операции транснациональных банков увеличиваются гораздо быстрее по сравнению с аналогичными внутренними операциями. Сфера международного банковского оборота постоянно расширяется.

Сберегательные институты являются специализированными финансовыми учреждениями, основными источниками средств которых выступают сберегательные вклады и разнообразные срочные потребительские депозиты. Эти институты заимствуют денежные средства на короткие сроки с использованием текущих и сберегательных счетов, а затем ссужают их на длительных срок под обеспечение в виде недвижимости. В состав этой группы входят сберегательные банки, ипотечные и другие специализированные кредитные учреждения.

Кредитные союзы являются институтами взаимного кредитования. Они принимают вклады физических лиц и кредитуют членов союза на приемлемых для тех условиях. Обязательства кредитных союзов формируются из сберегательных и чековых счетов (паев). Свои средства кредитные союзы предоставляют членам союза в виде краткосрочных потребительских ссуд. В кредитных союзах каждый член имеет один голос при принятии решений на общих собраниях союза независимо от количества сберегательных паев (депозитов), которыми он владеет в этом обществе. Членство в кредитном союзе, как правило, должно соответствовать «общим обязательным требованиям». Обычно кредитные союзы создаются по профессиональному признаку, либо по месту жительства, либо по религиозному признаку и т.п.

Таблица 1

Сравнительная характеристика коммерческих банков и небанковских кредитно-финансовых институтов

|

Признак |

Коммерческие банки |

Небанковские институты |

|

Цель |

Получение прибыли |

Получение прибыли |

|

Необходимость получения лицензии ЦБ РФ |

Необходимо и действуют тока в её рамках |

Необходима при этом имеют «двойное» подчинение как ЦБ РФ так и отраслевым органам |

|

Организационная форма |

ПАО, ООО |

В предусмотренных гражданским законодательством организационно-правовых формах |

|

Осуществление операций |

Могут выполнять любые банковские операции предусмотренные лицензией ЦБ РФ |

Не имеют право выполнять банковские операции. Перечень полномочий определен лицензией ЦБ РФ |

|

Наличие обязательного резервирования |

Необходимо и установлено ЦБ РФ |

Нет |

|

Депозиты |

Вправе привлекать от населения денежные средства на депозиты |

Не имеют права привлекать денежные средства в качестве депозитов. |

|

Направление деятельности |

Любые предусмотренные законодательством и лицензией конкретного банка. |

деятельность небанковских посредников является узко специализированной. Специализация небанковских посредников осуществляется по двум критериям: -по характеру привлечения свободных денежных средств кредиторов; -по тем дополнительным услугам, которые предоставляют финансовые посредники своим кредиторам. |

Заключение

Последовательно рассмотрев и проанализировав поставленные в курсовой работе задачи можно сделать выводы:

Ведущим звеном кредитной системы, обеспечивающим реализацию указанных функций кредита, является банк - коммерческое учреждение, которое привлекает денежные средства юридических и физических лиц и от своего имени реализует их на условиях возвратности, платности и срочности, а также осуществляет расчетные, комиссионно-посреднические и иные операции.

Реализация в России банковской реформы предусматривает активное преобразование кредитных учреждений второго уровня - коммерческих банков. Особое значение имеет анализ операций коммерческого банка – активных и пассивных. За последнее время произошли значительные изменения и сдвиги в ряде банков России. Появились банки-лидеры, сформировались основные направления банковской специализации, завершился раздел клиентской базы между финансовыми институтами.

Последние годы развития финансового рынка показали усиление значения коммерческих банков и их роли, проявившееся в активизации банковской деятельности с различными фондовыми ценностями на рынке ценных бумаг. Благодаря таким характеристикам, как стандартность и серийность, ценные бумаги могут интенсивно обращаться на финансовых рынках и, вследствие этого, становятся более привлекательными финансовыми инструментами для коммерческих банков, чем традиционные ссуды и депозиты.

Проанализировав динамику активов и пассивов коммерческих банков РФ можно сделать вывод, что источники средств в последние 3 года росли преимущественно за счет средств клиентов и вкладов физических лиц. Привлеченные средства направлялись в основном на кредитование.

Количество зарегистрированных коммерческих банков сокращается, но растет количество открываемых этими банками филиалов.

Также, я выявила основные проблемы коммерческих российских банков: низкая информационная прозрачность, рискованность банковской деятельности, проблема кредитоспособности предприятий и другие.

Далее в работе были предложены возможные пути улучшения деятельности коммерческих банков.

Таким образом цель работы была достигнута.

Коммерческие банки стали неизменной принадлежностью рыночной структуры. Коммерческие банки - главные центры кредитной системы. Современные коммерческие банки - это кредитно-финансовые учреждения универсального характера. Он не только принимает вклады населения, предприятий, выдает кредиты, но и выполняет финансовое обслуживание клиентов. Появляются новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживание клиентов. Идет поиск оптимальных форм устройства кредитной системы, эффективно работающего механизма на рынке капиталов, новых методов обслуживания коммерческих структур.

Создание устойчивой, гибкой и эффективной банковской инфраструктуры - одна из важнейших задач экономической реформы в России.

Список использованных источников

- Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 28.03.2017) "О Центральном банке Российской Федерации (Банке России)" //Собрание законодательства РФ", 15.07.2002, N 28, ст. 2790

- Федеральный закон от 02.12.1990 N 395-1 (ред. от 03.07.2016) "О банках и банковской деятельности" (с изм. и доп., вступ. в силу с 01.01.2017)//Собрание законодательства РФ", 05.02.1996, N 6, ст. 492

- Банковская система в современной экономике : учеб. пособие / под ред. О. И. Лаврушина. — М. : КноРус, 2011. — 360 с.

- Бровкина Н.Е. Закономерности и перспективы развития кредитного рынка в России. - М.: КноРус, 2013. - 248 с

- Жарковская, Е.П. Банковское дело: уч. пособие. – М.: Междунар. отношения, 2016. – 128с.

- Жуков, Е.Ф. Деньги, кредит, банки: учебник.– М.: ЮНИТА – ДАНА, 2015. – 159с.

- Коротаева Н. В. Современная банковская система России: институциональный аспект / Н. В. Коротаева // Саяпинские чтения : материалы круглого стола. Тамбов, 28 марта г. / под ред. А. А. Бурмистрова. — Тамбов : Изд-во Тамбов. гос. ун-та, 2014. — С. 59-65.

- Коротаева Н. В. Тенденции развития банковской системы в посткризисный период / Н. В. Коротаева, М. В. Болдырева // Актуальные инновационные исследования: наука и практика. — 2010. — № 2. — С. 14.

- Крис Скиннер. Будущее банкинга. Мировые тенденции и новые технологии в отрасли. - М.: ГревцовПаблишер, 2009. - 400 с.

- Кузнецова, Е.И. Деньги. Кредит. Банки: учебное пособие. – М.: ЮНИТИ-ДАНА, 2015. – 528 с.

- Максютов А.Л. Основы банковского дела: учебник. – М.: РОССПЕН, 2016. – 100с.

- Новые модели банковской деятельности в современной экономике : монография / под ред. О. И. Лаврушина. — М. : КноРус, 2015. — 168 с.

- Оношко О. Ю. Тенденции развития банковской системы Российской Федерации / О. Ю. Оношко, А. П. Кряжева, И. Д. Шигаева // Актуальные тенденции развития мировой экономики : материалы Междунар. науч.-практ. конф. Иркутск, 15-16 марта 2016 г. / под ред. А. П. Суходолова, Ж.-П. Гишара. — Иркутск : Изд-во Байкал. гос. ун-та, 2016. — 286 с.

- Осколкова Н. А. Система страхования вкладов как гарантия стабильности осуществления банковской деятельности / Н. А. Осколкова // Финансы и кредит. — 2016. — № 10 (682). — С. 23-32.

- Развитие банковской системы России в современных условиях / Н. В. Коротаева, Я. Ю. Радюкова, Н. Н. Пахомов, В. А. Савинков // Наука в современном информационном обществе : материалы VII Междунар. науч.-практ. конф. North Charleston, USA, 9-10 нояб. г. — CreateSpace, 2015. — Т. 2. — С. 236-241.

- Сибиряков, И.К. Коммерческий банк сегодня: учебник. - М.:ЮНИТИ – ДАНА, 2015. – 100с.

- Симановский А. Ю. Центробанк намерен удалить с российского рынка всех финансовых вампиров / А. Ю. Симановский // Российская газета. — 2015. — 8 июля.

- Хоменко Е.Г. Банковское право Российской Федерации: Учеб. пособие / Отв. ред. ЕЛО. Грачева. М.: Норма, 2012. – 257с.

- Эдвин Дж. Долан Деньги, банки и денежно-кредитная политика:учебник. – М.: Санкт-Петербург, 2016. – 220с.

- Яковлева К. О. Система страхования вкладов и ее роль в развитии ресурсной базы коммерческих банков / К. О. Яковлева // Теория и практика современной науки. — 2016. — № 1 (7). — С. 405-408.

-

Федеральный закон от 02.12.1990 N 395-1 (ред. от 03.07.2016) "О банках и банковской деятельности" (с изм. и доп., вступ. в силу с 01.01.2017)//Собрание законодательства РФ", 05.02.1996, N 6, ст. 492 ↑

-

Развитие банковской системы России в современных условиях / Н. В. Коротаева, Я. Ю. Радюкова, Н. Н. Пахомов, В. А. Савинков // Наука в современном информационном обществе : материалы VII Междунар. науч.-практ. конф. North Charleston, USA, 9-10 нояб. г. — CreateSpace, 2015. — Т. 2. — С. 238. ↑

-

Жарковская, Е.П. Банковское дело: уч. пособие. – М.: Междунар. отношения, 2016. С. 74 ↑

-

Жуков, Е.Ф. Деньги, кредит, банки: учебник.– М.: ЮНИТА – ДАНА, 2015. С. 74 ↑

- Профессионально-личностные деформации субъекта труда. Оценка уровня профессиональной деформации у педагогов.

- Проектирование интерьера (Особенности проектирования интерьера)

- История советской типографики.

- Цветопроба и ее роль в технологическом процессе

- «Графическое оформление упаковок экологических хозяйственных товаров»

- Роль мотивации в поведении организации (Понятие, принципы и теории мотивации)

- Коммерческая деятельность розничного торгового предприятия и её совершенствование (Исследование коммерческой деятельности торгового предприятия ООО «Kid-mag»)

- «Критерии отбора персонала.»

- Финансы акционерных обществ ПАО ЛУКОЙЛ

- Международный валютный фонд: цели, функции, особенности (Сравнительный анализ Международного валютного фонда и нового банка развития БРИКС)

- Моделирование предметной области «Управление портфелем продукции» с помощью UML (Выбор средства для моделирования бизнес-процессов)

- Особенности политики мотивации персонала организаций бюджетной сферы (Основные цели, функции и задачи деятельности Центра)