Кредит и его функции

Содержание:

ВВЕДЕНИЕ

Кредит выступает неотъемлемым элементом современной экономики. Осуществление хозяйственной деятельности юридическими лицами в различных сферах или же удовлетворение потребительских нужд населения требует соответствующего финансирования. Но часто эти лица испытывают нехватку собственных средств для покрытия текущих расходов, осуществления инвестиций, что компенсируется через предложения банков, располагающих временно свободными денежными средствами, осуществить кредитование.

Актуальность темы обусловливается стремительным развитием рынка кредитных операций, появлением новых форм современного кредитования с пониженными требованиями при выдаче кредита, необходимостью снижения кредитных рисков, отсутствием у населения четкого понимания механизма кредитования.

При этом кредитование является одним из приоритетных направлений деятельности банков, именно кредитные операции выступают одним из основных источников прибыли банка. Кредитные операции включают в себя различные направления кредитования, такие как кредитование физических лиц, кредитование корпоративных клиентов, кредитование субъектов малого бизнеса и другие. Кредитные операции отличаются друг от друга категориями заемщиков, условиями кредитования и степенью риска невозврата кредитных сумм.

В рамках осуществления кредитных операций заемщиками могут выступать различные категории клиентов, в том числе и с низким уровнем платежеспособности. В случае если кредиты выдаются несостоятельным заемщикам или заемщикам, имеющим сомнительное финансовое положение, вероятно появление риска невозврата кредитных сумм, т.е. кредитного риска, создающего ситуацию, опасную не только для интересов вкладчиков и акционеров, но и для самого финансово-кредитного института.

В связи с этим актуальным аспектом развития современной кредитной деятельности банков является решение проблемы возвратности кредитов, т.е. обеспечения исполнения заемщиками своих обязательств перед банком в срок и в полном объеме.

Кредитная работа требует исключительной важности при налаживании четких и эффективных механизмов кредитного процесса, как для самих банков, так и для экономики в целом. Создание указанных механизмов можно рассматривать как одну из важнейших задач, стоящих перед всей банковской системой России.

Целью работы является исследование проблем и перспектив развития кредита в России.

Задачи исследования:

1. Рассмотреть экономическое содержание, функции, формы кредита.

2.Определить правовые основы, осуществляющие законодательное регулирование кредитных отношений в Российской Федерации.

3. Провести анализ тенденций развития кредитования в России.

4. Выявить проблемы кредитования в России в современных условиях.

5. Рассмотреть перспективы развития кредита в России.

Предметом исследования выступает кредит и его функции в экономике.

Объектом исследования являются кредитные операции в России.

Информационная база написания работы представлена нормативно-правовыми актами банковского законодательства Российской Федерации, материалами банковской статистики, трудами отечественных и зарубежных экономистов, статьями в периодической печати.

Методологическую основу работы составляют всеобщий диалектический метод, общенаучные методы анализа, синтеза, систематизации, классификации, частно научные методы структурно-логического, структурно-функционального, статистического анализа.

Глава 1. Общая характеристика кредитных отношений

1.1. Экономическое содержание и функции кредита

Кредит – предоставление денег или товаров в долг и, как правило, с уплатой процента. Кредитные отношения не возникают в процессе производства, они только опосредуют этот процесс. Особенность кредитной сделки заключается в том, что каковы бы не были ее первоначальные условия, завершающая стадия всегда осуществляется в денежной форме[1]. В кредите находят выражение производственные отношения, когда хозяйствующие субъекты, государство, организации или отдельные граждане передают друг другу стоимость на условиях возвратности во временное пользование.

Согласно статье 819 Гражданского кодекса Российской Федерации[2], банковский кредит представляет собой «сделку, оформленную кредитным договором, по которой банк или любая кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее».

А.М. Тавасиев определяет кредит как «передачу заемщику (юридическому или физическому лицу) банком на основании специального письменного договора исключительно денежных средств (собственных средств банка и/или заемных) на определенный в таком договоре срок на условиях возвратности и платности в денежной же форме, подконтрольности, а также целевого использования и обеспеченности»[3].

Необходимость обеспечения непрерывности производства процесса воспроизводства является причиной возникновения функционирования кредитных отношений. При помощи кредита осуществляется процесс аккумуляции временно свободных денежных средств и их перераспределение.

Таким образом, банковский кредит представляет собой сделку по предоставлению кредитной организацией денежных средств заемщику на условиях кредитного договора, а заемщик, в свою очередь, обязуется возвратить полученную сумму вместе с уплатой процентов по кредиту.

В соответствии с Федеральным законом «О банках и банковской деятельности», к основным принципам кредитования относятся срочность, возвратность, платность, обеспеченность, целевое назначение[4].

Срочность – кредит всегда выдается на определенный срок, который всегда фиксируется в кредитном договоре. Сроки кредитования могут быть самыми разнообразными. Использование заемных средств сроком до года называется краткосрочным кредитом, использование заемных средств от года до 20 лет – долгосрочным кредитованием. Возвратность – по истечении срока кредитования заемные средства должны быть возвращены заемщиком в полном объеме. Платность – всегда должен начисляться процент за время использования заемных средств. Уровень оплаты услуг кредитной организации зависит как от требований внутренней кредитной политики государства, так и от условий работы самой кредитной организации[5].

Обеспеченность – не обязательно условие кредитования. Однако в неявном виде обеспеченность присутствует в кредитном договоре в обязательном порядке. По сути, это залог, под который выдается кредит. В том случае, когда залог явно не оговорен в договоре считается, что кредит оформлен под залог предстоящих доходов заемщика (зарплаты).

Целевое назначение – кредит никогда не выдается на бесцельное использование. Оформление займа всегда подразумевает использование средств на какие-либо цели: приобретение товаров и услуг, строительство, расширение производства или личные цели для потребительского кредита. Как правило, банки не контролируют целевое использование заемных средств. Исключением являются долгосрочное кредитование, которое характерно для юридических лиц[6].

Наиболее полно сущность кредита проявляется в следующих функциях:

1. Перераспределительная (при его помощи свободные денежные капиталы и доходы аккумулируются и превращаются в ссудный капитал, который передается за плату во временное пользование).

2. Эмиссионная (возникающий временный разрыв между поступлением и расходованием средств часто создает недостаток ресурсов, который может покрываться кредитом, частично замещая наличные деньги кредитными деньгами и ускорение обращения денег).

3. Контрольная функция - банк жестко контролирует этот кредит.

4. Ускорение научно-технического прогресса (в случае нехватки средств для развития производства используются кредитные средства, которые обеспечивают недостаток финансовых ресурсов для расширенного воспроизводства, нормального функционирования и развития НТП).

5. Обслуживание товарооборота (в сферу денежного обращения в условиях дефицита денежных ресурсов вводятся в оборот такие инструменты, как векселя, чеки, что обеспечивает замену наличных денег безналичными операциями и ускоряет механизм расчетов на рынке)[7].

В макроэкономическом масштабе значение ссудных операций состоит в том, что посредством них банки превращают бездействующие денежные фонды в действующие, стимулируя процессы производства, обращения и потребления. Назначением ссуд является удовлетворение индивидуальных потребностей заемщиков (производственных, торгово-посреднических, потребительских).

Структура банковского кредита включает в себя такие элементы, которые находятся в тесной взаимосвязи[8]:

1) субъект кредитования;

2) объект кредитования;

3) ссудный процент.

Субъекты кредитных отношений – это кредитор и заемщик.

Кредитор – сторона кредитных отношений, предоставляющая ссуду. Кредитором могут быть специальные кредитные организации, прежде всего, банки. Заемщик – сторона кредитных отношений, получающая кредит и обязанная возвратить полученную ссуду. Заемщиками могут выступать физические и юридические лица: предприниматели, государство, отдельные граждане.

Объектом кредитных отношений является ссудный капитал, который представляет собой денежный капитал, обособившийся от промышленного, имеющий особую форму движения и обладающий определенной спецификой. Стоимость ссудного капитала – это способность к обмену между кредитором и заемщиком, а потребительная стоимость – способность производить прибыль, часть которой заемщик отдает кредитору в виде ссудного процента. Ссудный процент – это своеобразная цена ссуженной стоимости, передаваемой кредитором заемщику во временное пользование с целью ее производительного потребления[9].

Осуществление кредитной работы подразумевает выделение различных видов и форм кредитных операций, направленных на различные категории заемщиков, а также направления использования кредитных сумм. Вид кредита определяется совокупностью свойств, которые характерны для конкретной кредитной сделки в экономическом и организационном отношении.

Таким образом, кредит представляет собой сделку по предоставлению кредитной организацией денежных средств заемщику на условиях кредитного договора, а заемщик, в свою очередь, обязуется возвратить полученную сумму вместе с уплатой процентов по кредиту. Кредитные операции имеют различные признаки классификации в зависимости от условий кредитования, видов заемщиков и кредиторов, целей кредитования, форм перечисления денежных средств.

1.2. Формы и виды кредита

Разные авторы предлагают различные классификации кредитов по некоторым признакам. Обобщая рассмотренные классификации, можно представить их в таблице 1.

Таблица 1

Классификации кредитов по различным признакам

|

Признак классификации |

Виды кредитов |

|---|---|

|

1. По экономическому назначению кредита |

1.1. Связанный (целевой); 1.2. Несвязанный (без указания конкретной цели). |

|

2. По форме предоставления кредита |

2.1. В безналичной форме: 1) зачисление безналичных денег на соответствующий счет заемщика, в том числе реструктуризация ранее выданного кредита и предоставление нового; 2) кредитование с использованием векселей банка; 3) в смешанной форме (сочетание 2-х предыдущих вариантов). 2.2. В налично-денежной форме (как правило, физическим лицам). |

|

3. По технике предоставления кредита |

3.1. Одной суммой; 3.2. С овердрафтом; 3.3. В виде кредитной линии: - простая (не возобновляемая) кредитная линия; - возобновляемая (револьверная) кредитная линия. 3.4. Комбинированные варианты. |

|

4. По способу предоставления кредита |

4.1. Индивидуальный (предоставляемый заемщику одним банком); 4.2. Синдицированный (несколькими банками); 4.3. Параллельные кредиты, в этом случае каждый банк проводит переговоры с клиентом отдельно, а затем, после согласования с заемщиком условий сделки, заключается общий договор. |

|

5. В зависимости от срока |

5.1. Краткосрочные (до 1 года); 5.2. Среднесрочные (от от 1 до 3 лет); 5.3. Долгосрочные (свыше 3 лет). |

|

6. По времени и технике погашения кредита |

6.1. Погашаемые одной суммой в конце срока; 6.2. Погашаемые равными долями через равные промежутки времени; 6.3. Погашаемые неравными долями через различные промежутки времени. |

|

7. Исходя из критерия платности |

7.1. Ссуды с рыночной процентной ставкой; 7.2. Ссуды с повышенной процентной ставкой; 7.3. Ссуды с льготной процентной ставкой. |

|

8. По способам взимания ссудного процента |

8.1. Ссуды, процент по которым выплачивается в момент ее общего погашения; 8.2. Ссуды, процент по которым выплачивается равномерными взносами заемщика в течение всего срока действия кредитного договора: 8.3. Ссуды, процент по которым удерживается банком в момент непосредственной выдачи заемщику ссуды. |

|

9. По способам предоставления кредита |

9.1. Компенсационные кредиты, направляемые на расчетный счет заемщика для компенсации последнему его собственных затрат, в т.ч. авансового характера; 9.2. Платные кредиты. В этом случае кредиты поступают непосредственно на оплату расчетно-денежных документов, предъявленных заемщику для погашения. |

|

10. По видам процентных ставок |

10.1. Кредиты с фиксированной процентной ставкой; 10.2. Плавающие процентные ставки; 10.3. Ступенчатые, которые периодически пересматриваются, используются в период сильной инфляции. |

|

11. По наличию обеспечения |

11.1. Доверительные ссуды; 11.2. Контокоррентный кредит; 11.3. Договор залога имущества; 11.4. Договор поручительства; 11.5. Гарантия; 11.6. Страхование кредитных рисков. |

|

12. По категориям заемщиков |

12.1. Аграрные ссуды; 12.2. Коммерческие ссуды, предоставляемые субъектам хозяйствования, функционирующим в сфере торговли и услуг; 12.3. Ссуды посредникам на фондовой бирже; 12.4. Межбанковские ссуды. |

Следовательно, кредитные операции имеют различные признаки классификации в зависимости от условий кредитования, видов заемщиков и кредиторов, целей кредитования, форм перечисления денежных средств.

Таким образом, осуществление кредитных операций банками предполагает выделение различных форм и видов.

1.3. Правовые основы кредитных отношений в РФ

Важным условием осуществления кредитного процесса является то, что применение любой формы кредита должно соответствовать существующим нормативным требованиям законодательным органов Российской Федерации. Рассмотрим уровни банковского законодательства в области осуществления кредитных операций.

Естественно, что первым по иерархическому признаку нормативным актом выступает Конституция РФ, принятая всенародным голосованием 12.12.1993 г. (с учетом поправок от 21.07.2014 № 11-ФКЗ), обладающая высшей юридической силой, прямым действием, а также применяющаяся на всей территории Российской Федерации. Именно в соответствии с Конституцией РФ издаются все иные нормативные акты.

На основании ст. 71 Конституции в ведении Российской Федерации находятся установление правовых основ единого рынка; финансовое, валютное, кредитное, таможенное регулирование, денежная эмиссия, основы ценовой политики; федеральные экономические службы, включая федеральные банки[10].

На основании конституции издаются Федеральные законы регулирующие, в том числе и кредитные отношения. К данному уровню нормативных актов относят Гражданский кодекс РФ 30 ноября 1994 года N 51-ФЗ. ГК РФ устанавливает общие положения, регулирующие порядок образования юридических лиц, которыми являются кредитные организации, способы обеспечения обязательств, в частности кредитных, принципы построения договорных отношений. Также ГК РФ рассматривает более детально такие понятия как заем и кредит. В гл. 42 «Заем и кредит» рассматривается порядок заключение кредитных договоров, а также сущность товарного и коммерческого кредитов[11].

Нормы гл. 42 устанавливают понятие кредитного договора, условия его заключения, а также взаимоотношения сторон, возникающие при предоставлении кредита. Глава 23 параграф 3 регулирует применение залога. В силу залога кредитор по обеспеченному залогом обязательству (залогодержатель) имеет право в случае неисполнения должником этого обязательства получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами лица, которому принадлежит это имущество (залогодателя), за изъятиями, установленными законом. ГК РФ содержит только общие принципы регулирования кредитной деятельности, более детально это делают основные законы банковской сферы[12].

Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» определяет перечень банковских операций, принципы взаимоотношений кредитных организаций с клиентами и государством, антимонопольные правила, принципы организации сберегательного дела. Данный Федеральный закон устанавливает предельные размеры кредитного риска. Федеральный закон № 86-ФЗ определяет правовой статус, цели деятельности, функции и полномочия единого и независимого субъекта первого уровня банковской системы Российской Федерации - Центрального банка РФ, который в частности осуществляет контроль за кредитной деятельностью коммерческих банков, а также сам может выступать в качестве участника кредитных отношений[13].

Также основным законом банковской сферы является Федеральный закон «О банках и банковской деятельности» от 2 декабря 1990 г. № 395-I. Данный закон, прежде всего, узаконивает такую банковскую операцию, как размещение кредитными учреждениями денежных средств от своего имени и за свой счет, что и выступает процессом кредитования[14].

Кроме этого, указанный закон определяет общие положения и требования к осуществлению деятельности кредитными организациями, видам, порядку осуществления банковских операций и сделок, требования к уставному капиталу, требования к кредитным организациям в отношении обязательного резервирования, осуществления защиты интересов клиентов кредитных организаций, обслуживания клиентов, а также взаимоотношения между кредитными организациями. Приведенное в ст.5 Закона разделение банковских услуг на банковские операции и иные банковские сделки основывается на том, что банковские операции являются исключительной прерогативой кредитных организаций: другие участники хозяйственной деятельности не могут осуществлять такие операции. Кредитная организация обязана определять в кредитном договоре полную стоимость кредита, предоставляемого заемщику - физическому лицу, а также указывать перечень и размеры платежей, связанных с несоблюдением им условий кредитного договора[15].

Кроме указанных законов в России действует еще ряд иных федеральных законов, регулирующих взаимоотношения, возникающие в процессе осуществления кредитных операций. К таким федеральным законом можно отнести:

Федеральный закон РФ «Об ипотеке (залоге недвижимости)» от 16.07.1998 г. № 102-ФЗ в части государственного регулирования, процедуры и регистрации ипотеки, как способа обеспечения кредитного обязательства[16];

Федеральный закон «О кредитных историях» от 30.12.2004 №218-ФЗ определяет понятие и состав кредитной истории, основания, порядок формирования, хранения и использования кредитных историй, регулирует связанную с этим деятельность бюро кредитных историй и другое[17];

Федеральный закон «О потребительском кредите (займе)» от 21.12.2013 № 353-ФЗ регулирует отношения, возникающие в связи с предоставлением потребительского кредита (займа) физическому лицу[18];

Федеральный закон «О валютном регулировании и валютном контроле» от 10 декабря 2003 г. №173-ФЗ в части предоставления кредитов в иностранной валюте и кредитных взаимоотношений между резидентами РФ и нерезидентами[19];

Федеральный закон «Об исполнительном производстве» от 2 октября 2007 г. № 229-ФЗ в части осуществления принудительного исполнения обязательств должников перед кредиторами, в том числе должников по кредитным обязательствам[20];

Особое место в системе регулирования кредитных отношений занимают акты Центрального Банка РФ и Президента РФ. В сфере регулирования кредитных отношений можно привести следующие акты ЦБ РФ:

1) Положение Банка России «О порядке формирования кредитными организациями резерва на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» от 26.03.2004 №254-П. Кредитные организации обязаны формировать резервы на возможные потери по ссудам в соответствии с порядком, установленным Положением[21];

2) Положение Банка России «Об организации внутреннего контроля в кредитных организациях и банковских группах» от 16.12.2003 г. №242-П. Данное положение определяет мероприятия внутреннего контроля по осуществлению кредитования банком[22];

3) Указание Банка России от 29 апреля 2014 года № 3249-У «О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа)»[23];

4) О предоставлении гарантий или поручительств по займам и кредитам: Указ Президента России от 23 июля 1997 года № 773[24].

Таким образом, рассмотрев систему нормативных актов, регулирующих осуществление кредитных операций в России можно заключить, что они достаточно многообразны и требуют строгого соблюдения со стороны в первую очередь кредиторов, но также и заемщиков.

Глава 2. Практика развития кредита в российской экономике

2.1. Особенности и тенденции развития кредита в России

В таблице 2 представлены данные, отражающие объем выдачи кредитов в России по итогам 2016-2018 гг.

Таблица 2

Динамика объема кредитов за период 2016-2018 гг., млн. руб.

|

Показатели |

2016 г. |

2017 г. |

2018 г. |

Темп прироста, % |

||

|

2017/2016 |

2018/2017 |

2018/2016 |

||||

|

Кредиты, выданные организациям |

27 156 608 |

30 863 291 |

33 646 019 |

13,65 |

9,02 |

23,90 |

|

Кредиты, выданные физическим лицам |

10 643 612 |

12 065 458 |

14 790 659 |

13,36 |

22,59 |

38,96 |

|

Всего |

37 800 220 |

42 928 749 |

48 436 678 |

13,57 |

12,83 |

28,14 |

Общий объем выданных кредитов в России в течение 2016-2018 гг. увеличивался. Так, в 2017 г. прирост по сравнению с 2016 г. составил 13,57%, а по итогам 2018 г. – 12,83% относительно прошлого года, составив 48 436 678 млн. руб. Общий рост в исследуемом периоде составил 28,14%.

Кредитование в большей степени осуществляется в отношении юридических лиц. Так, по итогам 2018 г. организациям было выдано кредитов на сумму 33 646 019 млн. руб., а физическим лицам – 14 790 659 млн. руб. В этот период на долю кредитов, выданных организациям, пришлось 69,46%, а на долю кредитов физическим лицам – 30,54% (рис. 1).

Рисунок 1. Структура кредитов за период 2016-2018 гг., млн. руб., %

Наряду с увеличением объемов кредитования происходит увеличение просроченной задолженности и ее доли в общем объеме выданных кредитов (таблица 3).

Таблица 3

Динамика объема просроченной задолженности по выданным кредитам за период 2016-2018 гг.

|

Показатель |

2016 г. |

2017 г. |

2018 г. |

Темп прироста, % |

||

|

2017/ 2016 |

2018/ 2017 |

2018/ 2016 |

||||

|

Объем кредитов, млн. руб. |

37 800 220 |

42 928 749 |

48 436 678 |

13,57 |

12,83 |

28,14 |

|

Объем просроченной задолженности, млн. руб. |

2 749 961 |

2 791 232 |

2 853 680 |

1,50 |

2,24 |

3,77 |

|

Доля просроченной задолженности, % |

7,27 |

6,50 |

5,89 |

- |

- |

- |

Объем просроченной задолженности вырос в 2017 г. на 1,50%, составив 2 791 232 млн. руб. (в 2016 г. – 2 749 961 млн. руб.). В 2018 г. прирост просроченной задолженности по выданным кредитам также увеличился – она превысила показатель прошлого года на 2,24%, составив 2 853 680 млн. руб. Общий прирост за два года составила 3,77% (рис. 2).

Рисунок 2. Изменение объема просроченной задолженности по выданным кредитам за период 2016-2018 гг., млн. руб.

При этом доля просроченной задолженности снизилась и составила 5,89% в 2018 г. (в 2016 г. она составляла 7,27%, а в 2017 г. – 6,50%). Снижение доли определено тем, что просроченная задолженность росла меньшими темпами относительно объемов кредитования. Это оценивается положительно и говорит о повышении качества кредитования в России. Большая часть просроченной задолженности была сформирована в результате кредитования физических лиц (таблица 4).

Таблица 4

Динамика объема просроченной задолженности по категориям заемщиков за период 2016-2018 гг., млн. руб.

|

Показатель |

2016 г. |

2017 г. |

2018 г. |

Темп прироста, % |

||

|

2017/ 2016 |

2018/ 2017 |

2018/ 2016 |

||||

|

Просроченная задолженность организаций |

857 942 |

848 868 |

760 360 |

-1,06 |

-10,43 |

-11,37 |

|

Просроченная задолженность физических лиц |

1 892 019 |

1 942 364 |

2 093 320 |

2,66 |

7,77 |

10,64 |

|

Всего |

2 749 961 |

2 791 232 |

2 853 680 |

1,50 |

2,24 |

3,77 |

По итогам 2018 г. их доля на рынке составила 73,36%, увеличившись относительно прошлых лет. Объем задолженности вырос с 1 892 019млн. руб. в 2016 г. до 2 093 3209 млн. руб. в 2018 г., т.е. на 10,64%.

Кредитование организаций было более качественным. Объем просроченной задолженности снизился с 857 942 млн. руб. в 2016 г. до 760 360 мн. руб. в 2018 г., т.е. на 11,37%. Их доля в общем объеме снизилась с 32,10% до 26,64%, соответственно.

Таблица 5

Доля просроченной задолженности по категориям заемщиков за период 2016-2018 гг., %

|

Показатель |

2016 г. |

2017 г. |

2018 г. |

Абсолютное изменение |

||

|

2017/2016 |

2018/2017 |

2018/2016 |

||||

|

Доля просроченной задолженности организаций |

3,16 |

2,75 |

2,26 |

-0,41 |

-0,49 |

-0,90 |

|

Доля просроченной задолженности физических лиц |

17,78 |

16,10 |

14,15 |

-1,68 |

-1,95 |

-3,63 |

Основным источником риска в банковском секторе России является кредитование физических лиц. В объеме выданных кредитов физическим лицам доля просроченной задолженности высока, хотя ее значение и снизилось в течение исследуемого периода: с 17,78% в 2016 г. до14,15% в 2018 г., т.е. на 3,63%. По кредитованию организаций отмечается оптимальная доля просроченной задолженности – она снизилась с 3,16% в 2016 г., до 2,26% в 2018 г.

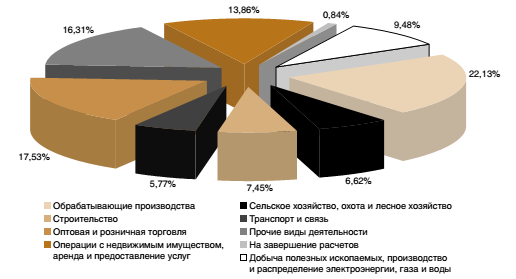

Что касается отраслей, к которым принадлежат кредитуемые предприятия, то наибольшее кредитование происходит в оптовой и розничной торговле, обрабатывающих производствах (рис. 3).

Рисунок 3. Структура кредитования юридических лиц в России по отраслям в 2018 году, %

Подводя итог по разделу, можно сделать вывод, что в банковской системе России по итогам 2016-2018 гг. сложились следующие тенденции:

- совокупный объем кредитов в банковском секторе вырос;

- больший объем кредитования приходится на юридических лиц;

- сектор кредитования характеризуется увеличением показателей просроченной задолженности;

- большая часть просроченной задолженности связана с кредитованием организаций, при этом опережающие темпы прироста имеет кредитование физических лиц;

- кредитование физических лиц является основным источником риска в банковском секторе России, поскольку доля просроченной задолженности в объеме кредитов, выданных этой категории высока, несмотря на снижение.

2.2. Преимущества и проблемы, связанные с развитием кредита

Процесс кредитования в России, в первую очередь банковского, в последнее время сталкивается с определенными трудностями и проблемами, закономерно вытекающими из характера внутренних и внешних экономических причин.

Финансовый кризис внес существенные коррективы в деятельность коммерческих банков, что в последующем отобразилось на кредитовании экономики страны. Финансовые учреждения стали более разборчивыми к потенциальным заемщикам. Кредитные комитеты более тщательно анализируют финансовое состояние клиента, оценивая всевозможные риски, имеют свои списки отраслей экономики, которые они не готовы кредитовать. И все же, решение о финансировании того или иного клиента принимается индивидуально, исходя из показателей финансовой устойчивости и платежеспособности заемщика[25].

В последние годы в сфере кредитования заметны ощутимые сдвиги: оценка платежеспособности и расчет графика платежей по кредиту проводят с учетом индивидуальных особенностей заемщика, растет доверие к тем клиентам, которые так или иначе смогли зарекомендовать себя с положительной стороны. Банки внедряют все больше целевых программ, ориентированных на конкретные потребности бизнеса. Сокращаются сроки рассмотрения кредитных заявок, увеличиваются сроки и суммы кредитов[26].

При этом нельзя сказать, что у банков растет желание к большему риску: надежность заемщика по-прежнему ставится во главу угла при рассмотрении кредитной заявки. Однако значительно расширился перечень способов, с помощью которых предприниматель может подтвердить устойчивость своего финансового положения. Раньше для предприятия малого или среднего бизнеса практически единственной возможностью получить кредит было предоставление ликвидного залога, стоимостью до 200–300% от суммы кредита, что для многих было либо невыгодно, либо недоступно[27].

Теперь весомым подтверждением добросовестности заемщика может служить стабильный объем ежемесячного оборота по банковскому счету или положительная кредитная история и необязательно в том банке, который выдает кредит. Сегодня предприятия могут выбирать из программ краткосрочного или долгосрочного кредитования.

Краткосрочные программы, как правило, имеют нецелевой характер или рассчитаны на пополнение оборотных средств. Долгосрочные программы предназначены для приобретения основных средств, развития или модернизации предприятия, в частности, для покупки транспорта, техники, оборудования, коммерческой недвижимости, оплаты капитального строительства, реконструкции и ремонта.

Реже встречаются специальные программы кредитования для торговых предприятий с сезонным характером бизнеса, для рефинансирования кредитов, полученных в других банках.

Обеспечением по кредиту может быть как залог недвижимости, автотранспорта, оборудования, товаров в обороте, ценных бумаг, так и поручительство владельца бизнеса для организаций, физических лиц – для индивидуальных предпринимателей. Также в качестве частичного обеспечения кредита принимаются гарантии и поручительства различных государственных структур по поддержке предпринимательства[28].

В начале 2017 года эксперты отмечают значительное увеличение количества выданных физическим лицам кредитов (в том числе, и новых кредитных карт) по сравнению с аналогичным периодом прошлого года, что свидетельствует о постепенном восстановлении у банков позиций на розничном кредитном рынке. По мнению россиян, условия банковских кредитных продуктов со второй половины 2016 года стали более благоприятными. Это связано, с тем, что банки снизили процентные ставки по кредитам, а также смягчили основные неценовые условия кредитования физических лиц по сравнению с 2015 годом. Во многом на это повлиял рост конкуренции между кредитно-финансовыми организациями на рынке банковских услуг и продуктов. Последствием смягчения условий банковского кредитования стало постепенное увеличение объемов кредитов, выданных физическим лицам[29].

В то же время, следует отметить, что современное состояние рынка банковского кредитования населения характеризуется рядом проблем, среди которых одной из важнейших является рост просроченной задолженности.

Наиболее развивающимся видом кредитования физических лиц является потребительское кредитование. Развитие рынка потребительского кредитования в Российской Федерации происходит в соответствии с общемировыми тенденциями и с учетом определенных особенностей.

На российском рынке потребительского кредитования происходят процессы, которые были характерны для трех разных этапов развития кредитования более развитых стран. Это касается как самих кредитных организаций, так и потребителей, которые предъявляют свои требования к розничным банкам:

- появляются и быстро развиваются специализированные розничные кредитные организации, которые демонстрируют высокий результат в продажах розничных банковских услуг (в частности, потребительское кредитование) в сравнении с банками, которые осуществляют традиционную модель розничного бизнеса;

- трансформируются существующие сети филиалов и отделений банков, интенсивно развиваются сети отделений новых форматов, которые ориентированы на более современные потребности клиентов;

- применяются инновационные для российского рынка потребительского кредитования технологии взаимодействия банка и клиентов;

- изменяется восприятие банков со стороны клиентов молодой и средней возрастной группы[30].

На развитие рынка потребительского кредитования в Российской Федерации оказывает влияние нестабильная экономическая ситуация в стране, низкий уровень жизни граждан в сравнении с другими развитыми странами, значительная дифференциация уровня жизни по регионам страны, не очень высокий уровень развитости современной коммуникационной технологии и проникновения розничных банковских услуг. Внешние факторы, обусловливающие особенности развития потребительского кредитования в стране, как сдерживают, так и стимулируют рынок, определяя его тенденции развития[31].

Вместе с этим, конкурентная среда представляет достаточно возможностей для развития рынка потребительского кредитования в Российской Федерации. Проблемы заключаются в неполном использовании возможностей рынка, что связано с отношением к нему как к специальной деятельности банков, так и с организацией их операционных работ. Основная проблема укрепления рыночных позиций розничных банков состоит в реализации внутренних факторов: отсутствие стратегического позиционирования банков, низкая операционная эффективность.

Результатом данной ситуации стало ограничение возможностей ценовой конкуренции, зачастую неэффективная рисковая политика, а также слабое применение современных информационных каналов взаимоотношений с клиентами в розничном бизнесе. В последние годы повышается уровень автоматизации потребительского кредитования на основе банковских автоматизированных систем и технологий дистанционного банковского обслуживания, что позволяет существенно расширить клиентскую базу кредитных организаций и предложение услуг[32].

Вместе с тем, на сегодняшний день на рынке кредитования происходит пересечение микрофинансовых организаций и банковской системы. При этом оценка предлагаемых условий выдачи похожих по характеристикам микрокредитов в микрофинансовой организации и в банке показывает существенные различия, прежде всего, в стоимости такого кредита. Процентная ставка по кредитам микрофинансовой организации состоит в диапазоне 1,8-2,0% в день, то есть 365-803% в перерасчете на год. При этом средняя ставка по потребительским кредитам в банках не превышала в 2017 году 30% годовых. Кроме того, выдача денежных средств с кредитных карт не требует уплаты процентов в процессе льготного периода[33].

Также деятельность банков в области кредитования ограничивается еще законодательным регулированием процентных ставок. Так, с 1 июля 2015 года вступила в силу статья 6 Федерального закона № 353 «О потребительском кредите (займе)», где указано, что Центральный банк России должен ежеквартально рассчитывать среднерыночное значение полной стоимости потребительского кредита[34].

Вместе с тем, кредитные организации, в свою очередь, должны обеспечивать такую полную стоимость потребительского кредита, которая не будет превышать рассчитанное среднерыночное значение не более чем на одну треть. Определение ставок регулируется Указанием Банка России от 29 апреля 2014 года № 3249-У «О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа)»[35]. Ограничения по полной стоимости кредита не распространяется на ипотечные кредиты и на кредиты для бизнеса. Кроме административной ответственности за нарушение требований по ограничению процентной ставки, к кредитным организациям будут применяться меры надзорного воздействия со стороны Центрального Банка России: могут выноситься предписания об ограничениях кредитных ставок или отдельных операций кредитной организации, также могут взыскать штраф, а в случае причинения крупного ущерба или многократного нарушения без исправления банки рискуют потерять лицензию.

Возможности скорейшего погашения кредита зависит от низкой процентной ставки, то есть наименьших расходов клиента. Однако, несмотря на указанные преимущества банков, падение спроса на их услуги связано с тем, что множество потенциальных заемщиков по причине систематической задержки выплат по ссудам ухудшили свою кредитную историю, тем самым были причислены к категории неблагополучных заемщиков. Вместе с тем, во время рассмотрения кредитной заявки все коммерческие банки обязательно проводят оценку заемщика на его платежную дисциплину по прошлым кредитам[36].

С уверенностью можно утверждать, что наибольшее количество проблем сложилось в части залогового кредитования, т.е. кредитования, при котором способом обеспечения возвратности кредитов выступает залог имущества. Залог является одним из наиболее надежных и эффективных способов обеспечения, но и наиболее трудным в применении.

В современных условиях можно выделить следующие проблемы, связанные с применением залога в обеспечительном механизме банковского кредитования: снижение ликвидности обеспечения. В банковской практике, а также согласно действующему федеральному стандарту в части оценки залога, ликвидность обеспечения представляет собой способность заложенного имущества перейти в денежную форму в определенные сроки без существенных потерь первоначальной залоговой стоимости. Именно ликвидность определят, насколько быстро и в какой сумме кредитор получит средства, невозвращенные ему заемщиком. Однако сегодня банки не защищены от рисков снижения ликвидности по причине воздействия таких факторов, как: невозможность реализации предмета залога на рынке по обоснованной стоимости в связи с изменением рыночной ситуации (изменение цен на недвижимость, нестабильность валюты, изменение уровня инфляции и пр.); ухудшение физического состояния имущества; изменение нормативно-правовых подходов к оценке залога. Существование таких рисков приводит к тому, что срок реализации заложенного имущества увеличивается, банк своевременно не возвращает свои средства и несет финансовые потери, в том числе, в виде увеличения расходов на реализацию залога, недополучения доходов от не выданных кредитов[37]; недостаточность принятого обеспечения. Эта проблема проявляется в том, нередко при банковском кредитовании под залог стоимость заложенного имущества не покрывает в полной мере объем кредитных обязательств заемщика. Наиболее часто возникновение этой проблемы происходит по причине неправильной оценки имущества, реже – в результате неверных действий сотрудников залогового подразделения банка, например, в результате неправильного расчета залогового дисконта, влияющего на сумму выданного кредита.

Оценку залога осуществляют организации, работающие в сфере оценочной деятельности. Для оценки они используются способы, установленные законодательством – затратный, сравнительный, доходный. Оценщик выбирает один из трех подходов, на основании которого определяется стоимость залога. На практике могут возникать случаи, когда применение указанных способов привело к неверной оценке и стоимость реализованного имущества оказывается ниже долга по кредитным обязательствам, обеспечивая финансовые потери кредитору.

Правильная оценка залогового имущества при банковском кредитовании является важным фактором снижения кредитных рисков и необходимым действием при рассмотрении вопроса о возможности выдачи кредита. В связи с этим существует необходимость повышения достоверности оценки залога, например, за счет законодательного закрепления требований к использованию независимым оценщиком одновременно двух методов оценки[38].

Таким образом, использование способов обеспечения возвратности кредитов является основной для более качественного банковского кредитования. Основными проблемами, с которыми сталкиваются банки, являются риски недостаточной стоимости обеспечения, его утраты, невозможности привлечения должников к ответственности и пр.

2.3. Перспективы развития кредита в России

Учитывая существующие тенденции развития кредитования, можно прогнозировать, что рост конкуренции будет способствовать дальнейшему снижению ставок и улучшению условий кредитования в части сроков и сумм кредитов. При этом банки будут продолжать повышать качество обслуживания клиентов, сроки рассмотрения кредитных заявок будут сокращать до минимума, применяя современные банковские технологии.

В то же время банки должны охотнее идти навстречу потребностям конкретного заемщика, в частности, предоставляя возможность погашения кредита по индивидуальному графику, отсрочки по выплате основного долга. Также должны получить еще большее распространение льготы для клиентов с положительной кредитной историей и постоянных клиентов[39].

Главной перспективой развития способов обеспечения банковского кредитования, которую в 2018 году назвал Центральный банк РФ, является реформирование залогового обеспечения. Центральным банком РФ был опубликован доклад «О совершенствовании регулирования залогового обеспечения», в котором определены основные перспективы развития кредитования под залог. Регулятор не случайно выбрал данный способ в качестве объекта реформирования. Это связано с тем, что именно залог создает основу для обеспечительного механизма банковского кредитования, именно он способен с наибольшей долей вероятности возместить банку кредитные средств и расходы, связанные с нарушением заемщиком условий кредитного договора. Но, по мнению Центрального банка РФ, сегодня банковское кредитование под залоговое обеспечение функционирует по типу ломбарда, что не отвечает современным тенденциям и не обеспечивает необходимый уровень качества кредитования. По оценкам Центрального банка РФ проведение этой реформа растянется на несколько лет, а ее первый этап будет осуществляться в течение 3-5 ближайших лет[40].

Итак, основываясь на мнении Центрального банка РФ, можно выделить следующие перспективы развития залога в рамках обеспечительного механизма банковского кредитования:

Изменение правил формирования резервов на возможные потери по ссудам с учетом залогового обеспечения. Сегодня законодательство предусматривает, что при выдаче обеспеченных кредитов банки имеют право уменьшить размер формируемых резервов на возможные потери. Это приводит к снижению расходов банков, но одновременно выступает источником рисков, учитывая проблемы, которые могут возникнуть с залогом

Поэтому Центральный банк РФ считает, что необходимо ужесточить требования к банкам относительно ликвидности принимаемого в обеспечение имущества и коэффициентов снижения резервных требований по нему. Это стимулирует банки к осуществлению более взвешенной оценки кредитных рисков и формированию объективных резервов, что повысит качество их кредитных портфелей.

Центральный банк РФ предлагает разделить принимаемое обеспечение на три категории качества: к первой отнесены собственные долговые ценные бумаги банка-кредитора; ко второй – залог имущества, которое может быть реализовано в течение не боле чем 180 дней; к третьей – отдельные виды обеспечения со сроком реализации не более 270 дней. Для каждой категории рассматривается возможность установления коэффициентов (индексов) категории качества обеспечения, которые будут применяться при расчете резервов[41].

Итак, данное направление развитие призвано дисциплинировать банки при принятии залогового обеспечения, т.е. принимать наиболее ликвидное имущество, объективно оценивать риски невозврата кредитных средств при его реализации, и формировать адекватные резервы на возможные потери по ссудам.

Расширение надзорного инструментария Центрального банка РФ. В рамках данного направления развития предусмотрено введение запретов на изменение и прекращение договоров об обеспечении кредитной сделки. Предполагается, что Центральный банк РФ будет рассматривать возможность реализации банками предметов залога. Эта мера направлена на сохранение ликвидных активов банков, обеспечение их платежеспособности, а также защиту интересов клиентов банка, в случае если речь идет о недобросовестном выводе обеспечения из банка. В качестве одного из вариантов данного направления рассматривается закрепление права Центрального банка РФ вводить запрет на изменение и прекращение договора залога, если такое обеспечение учтено при формировании резерва, в случае значительного ухудшения финансового положения заемщика, возникновения реальной угрозы интересам кредиторов (вкладчиков) такого банка и признаков, свидетельствующих о вероятности вывода залогов[42].

Введение ответственности в отношении банков за нарушение запретов на вывод заложенного имущества. Данное направление предусматривает введение административной и уголовной ответственности в отношении руководства банков и их должностных лиц при совершении противоправных действий при залоговом кредитовании.

Развитие обеспечительного механизма в банковском кредитовании должно осуществляться и с позиции банков. Несмотря на то, что выдаче кредитов предшествует разносторонний анализ кредитоспособности заемщика, все же полностью исключить кредитный риск невозможно. Поэтому при заключении кредитного договора банк совместно с заемщиком определяет конкретный способ обеспечения его возврата. При этом показатели развития рынка кредитования в РФ свидетельствуют о том, что в последние годы объем необеспеченных кредитов увеличивается. Например, банк все чаще выдают потребительские кредиты без условия предоставления обеспечения, что отрицательно влияет на качество их кредитных портфелей.

Для обеспечения возврата кредитов банки используют способы, предусмотренные действующим законодательством, в частности, залог, поручительство, неустойка, независимая гарантия. Однако наиболее распространенными являются первые три способа. В случае с потребительским кредитованием чаще всего используется только один способ обеспечения обязательств – поручительство физических лиц в сочетании с неустойкой. Развитие иных способов обеспечения потребительских кредитов представляется важным для банковской практики, так как позволит банкам избежать имущественных потерь и добиться надлежащего исполнения обязательств заемщиками[43].

С точки зрения показателей развития деятельности кредитных организаций, в ближайший год прогнозируется падение их прибыли. В 2018 году кредитные организации получили рекордную за последний семь лет прибыль. В отношении пяти крупнейших организации она составила 1,1 трлн. рублей. В значительной степени этому способствовало увеличение объемов кредитования. Особенно активно росло ипотечное кредитование. Так, объемы выданных ипотечных кредитов достигли 2,3 трлн. рублей, что выше показателей 2017 года на 36,7%. Граждане РФ пытались в 2018 году успеть взять ипотечные кредиты по низким ставкам, которые в начале 2019 года начали расти из-за повышения ключевой ставки регулятора[44].

Падение прибыли также связывают с объемами кредитования в стране. В частности, в 2019 году достаточно сложным для кредитных организаций станет привлечение качественных заемщиков, от которых и зависит доходность кредитных операций. Снижение качества кредитования заставит банки доначислять резервы по проблемным кредитам.

Повышение ключевой ставки заставило кредитные организации поднять процентные ставки, ввиду чего произойдет потеря части заемщиков. К тому же ужесточается проверка данных заемщиков, чтобы не выдавать кредиты клиентам с низким уровнем доходов. Из-за этого увеличится доля займов граждан в микрофинансовых организациях и снизится в банках. Таким образом, достичь высоких показателей прибыли в 2019 году кредитным организациям будет сложно[45].

Таким образом, развитию обеспечительного механизма в банковском кредитовании уделяется значительное внимание, как стороны регулятора банковской системы, так и со стороны самих банков. Главной перспективой развития способов обеспечения банковского кредитования, которую в 2018 году назвал Центральный банк РФ, является реформирование залогового обеспечения. Это связано с тем, что именно залог создает основу для обеспечительного механизма банковского кредитования. Направлениями развития здесь выступают: изменение правил формирования резервов на возможные потери по ссудам с учетом залогового обеспечения; расширение надзорного инструментария Центрального банка РФ; введение ответственности в отношении банков за нарушение запретов на вывод заложенного имущества.

ЗАКЛЮЧЕНИЕ

Таким образом, кредит представляет собой сделку по предоставлению кредитной организацией денежных средств заемщику на условиях кредитного договора, а заемщик обязуется возвратить полученную сумму вместе с уплатой процентов. Кредитные операции имеют различные признаки классификации в зависимости от условий и целей кредитования, видов заемщиков и кредиторов и др. К 2018 году кредитование развивается, прежде всего, за счет кредитов физическим лицам, а сумма ссудной задолженности юрлицам сокращается, несмотря на преобладание ее доли в кредитном портфеле. При этом качество кредитного портфеля физических и юридических лиц ухудшается. Снижение реальных доходов населения и финансовых результатов компаний, рост безработицы, уменьшение платежеспособности заемщиков негативно повлияли на тенденции развития кредитования. Несмотря на объективные трудности, которые сегодня испытывает рынок кредитования в России из-за удорожания стоимости привлекаемых средств и ухудшения финансового положения заемщиков, кредитные программы по-прежнему предоставляются в широком диапазоне. Однако в условиях повышенных рисков банки вынуждены жестко подходить к оценке финансовой состоятельности заемщиков.

Развитию обеспечительного механизма в банковском кредитовании уделяется значительное внимание, как стороны регулятора банковской системы, так и со стороны самих банков. Главной перспективой развития способов обеспечения банковского кредитования, которую в 2018 году назвал ЦБ РФ, является реформирование залогового обеспечения. Это связано с тем, что именно залог создает основу для обеспечительного механизма банковского кредитования. Направлениями развития здесь выступают: изменение правил формирования резервов на возможные потери по ссудам с учетом залогового обеспечения; расширение надзорного инструментария ЦБ РФ; введение ответственности в отношении банков за нарушение запретов на вывод заложенного имущества.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Конституция РФ, принятая всенародным голосованием 12.12.1993 г. (с учетом поправок от 21.07.2014 № 11-ФКЗ) [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- Гражданский кодекс РФ 30 ноября 1994 года N 51-ФЗ [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- О Центральном банке Российской Федерации (Банке России): Федеральный закон от 10 июля 2002 г. № 86-ФЗ [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- О банках и банковской деятельности: Федеральный закон от 2 декабря 1990 г. № 395-I [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- Об ипотеке (залоге недвижимости): Федеральный закон от 16.07.1998 г. № 102-ФЗ [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- О кредитных историях: Федеральный закон от 30.12.2004 №218-ФЗ [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- О потребительском кредите (займе): Федеральный закон от 21.12.2013 № 353-ФЗ [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- О валютном регулировании и валютном контроле: Федеральный закон от 10 декабря 2003 г. №173-ФЗ [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- Об исполнительном производстве: Федеральный закон от 2 октября 2007 г. № 229-ФЗ [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- О предоставлении гарантий или поручительств по займам и кредитам: Указ Президента России от 23 июля 1997 года № 773 [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- О порядке формирования кредитными организациями резерва на возможные потери по ссудам, по ссудной и приравненной к ней задолженности: Положение Банка России от 26.03.2004 №254-П [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- Об организации внутреннего контроля в кредитных организациях и банковских группах: Положение Банка России от 16.12.2003 г. №242-П [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа): Указание Банка России от 29 апреля 2014 года № 3249-У [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019).

- Статистический бюллетень Банка России. – М.: ЗАО «АЭИ «Прайм», 2019. - №2. – 265 с.

- Банковское дело: учебник / Т. М. Костерина. – 3-е изд., перераб. и доп. – Москва: Издательство Юрайт, 2018. – 332 с.

- Банковское дело: учебник для бакалавров / А. М. Тавасиев. – Москва: Издательство Юрайт, 2017. – 647 с.

- Богачев, А.С. Кредитование малого и среднего бизнеса: ситуация в регионах России / А. С. Богачев, Н. С. Довбий // Вестник Южно-Уральского государственного университета. - 2018. - № 1. - С. 28-34.

- Вершинин, С. А. Анализ банковского кредитования субъектов и объектов рынка // Молодой исследователь Дона. – 2018. - №11. – С 142-149.

- Гайнетдинова, Г.Ф. Актуальные проблемы и дальнейшие перспективы развития потребительского кредитования в РФ / Гайнетдинова Г.Ф., Булатова А.И. // Инновационная наука. – 2018. - №5-1. – С. 87-91.

- Гончарова, Е. В., Гаркавенко Ю. В. Механизмы совершенствования процесса кредитования физических лиц российским коммерческим банком // Концепт. - 2018. - № 3. – С. 1-3.

- Доклад «О совершенствовании регулирования залогового обеспечения» [Электронный ресурс]. – Режим доступа: https://www.cbr.ru/press/event/?id.

- Зонова, Е. Д., Залог как форма обеспечения возвратности банковского кредита / Е. Д. Зонова, Е. В. Каранина // В сборнике: Проблемы развития экономических систем: вызовы современности Материалы III Международной научно-практической конференции. – 2018. – С. 145-149.

- Киктенко, С.А. Кредитование и методики оценки кредитоспособности физических лиц // Вестник Таганрогского института управления и экономики. - №1. - С.146-150

- Кравец, Л.Г. Организация кредитного процесса в российских банках: проблемы и совершенствование / Кравец, Л.Г. Кучерявая Л.В. // Вестник Саратовского государственного социально-экономического университета. – 2018. - №3. – С. 129-134.

- Лаврушин, О. И. Банковское дело: современная система кредитования: учебное пособие / О. И. Лаврушин, О. Н. Афанасьева. - 7-е изд., перераб. и доп.. - М.: КноРус, 2016. - 360 с.

- Орлова, И.А. Социально-экономическая роль банковского кредитования населения, тенденции и направления развития / И.А. Орлова, Я.В. Фроленко // Закономерности и тенденции формирования системы финансово - кредитных отношений: сборник статей международной научно-практич. конференции. - 2017. - С. 284-287.

- Попов, М.В. Актуальные проблемы банковского кредитования реального сектора экономики / Попов М.В. Трифонов Д. А. // Вестник Саратовского государственного социально-экономического университета. – 2018. - №2. – С. 156-159.

- Тарасенко О. А. Малое и среднее предпринимательство: трансформация российской системы кредитования и микрофинансирования // Вестник Пермского университета. – 2018. - №39. – С. 99-102.

- Флигинских Т. Н. Основные тенденции развития банковских кредитных продуктов для физических лиц / Флигинских Т. Н., Тарасова Т.Ю., Олейви Х.З., Букреева Л.М. // Гуманитарные, социально-экономические и общественные науки. – 2018. - №4. – С. 78-81.

- Хусаинова Е.А., Ширеков А., Шамсов Р.Р. Кредитование в коммерческих банках // Научные исследования. – 2019. - №5. – С. 24-25

- Якунина, И. А. Способы обеспечения исполнения обязательств по кредиту / И. А. Якунина, Е. А. Виноградова // В сборнике: Молодежь и XXI век - 2018 Материалы VIII Международной молодежной научной конференции. – 2018. – С. 310-314.

-

Орлова, И.А. Социально-экономическая роль банковского кредитования населения, тенденции и направления развития / И.А. Орлова, Я.В. Фроленко // Закономерности и тенденции формирования системы финансово - кредитных отношений: сборник статей международной научно-практич. конференции. - 2017. - С. 284. ↑

-

Гражданский кодекс РФ 30 ноября 1994 года N 51-ФЗ [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019). ↑

-

Банковское дело: учебник для бакалавров / А. М. Тавасиев. – Москва: Издательство Юрайт, 2017. – С. 149. ↑

-

О банках и банковской деятельности: Федеральный закон от 2 декабря 1990 г. № 395-I [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019). ↑

-

Там же ↑

-

О банках и банковской деятельности: Федеральный закон от 2 декабря 1990 г. № 395-I [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019). ↑

-

Банковское дело : учебник / Т. М. Костерина. – 3-е изд., перераб. и доп. – Москва: Издательство Юрайт, 2018. – С. 102. ↑

-

Лаврушин, О. И. Банковское дело: современная система кредитования: учебное пособие / О. И. Лаврушин, О. Н. Афанасьева. - 7-е изд., перераб. и доп.. - М.: КноРус, 2016. - С.15. ↑

-

Лаврушин, О. И. Банковское дело: современная система кредитования: учебное пособие / О. И. Лаврушин, О. Н. Афанасьева. - 7-е изд., перераб. и доп.. - М.: КноРус, 2016. - С.16. ↑

-

Конституция РФ, принятая всенародным голосованием 12.12.1993 г. (с учетом поправок). ↑

-

Гражданский кодекс РФ 30 ноября 1994 года N 51-ФЗ. ↑

-

Гражданский кодекс РФ 30 ноября 1994 года N 51-ФЗ. ↑

-

О Центральном банке Российской Федерации (Банке России): Федеральный закон от 10 июля 2002 г. № 86-ФЗ ↑

-

О банках и банковской деятельности: Федеральный закон от 2 декабря 1990 г. № 395-I ↑

-

О банках и банковской деятельности: Федеральный закон от 2 декабря 1990 г. № 395-I ↑

-

Об ипотеке (залоге недвижимости): Федеральный закон от 16.07.1998 г. № 102-ФЗ ↑

-

О кредитных историях: Федеральный закон от 30.12.2004 №218-ФЗ ↑

-

О потребительском кредите (займе): Федеральный закон от 21.12.2013 № 353-ФЗ. ↑

-

О валютном регулировании и валютном контроле: Федеральный закон от 10 декабря 2003 г. №173-ФЗ. ↑

-

Об исполнительном производстве: Федеральный закон от 2 октября 2007 г. № 229-ФЗ. ↑

-

О порядке формирования кредитными организациями резерва на возможные потери по ссудам, по ссудной и приравненной к ней задолженности: Положение Банка России от 26.03.2004 №254-П . ↑

-

Об организации внутреннего контроля в кредитных организациях и банковских группах: Положение Банка России от 16.12.2003 г. №242-П. ↑

-

О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа): Указание Банка России от 29 апреля 2014 года № 3249-У ↑

-

О предоставлении гарантий или поручительств по займам и кредитам: Указ Президента России от 23 июля 1997 года № 773 ↑

-

Кравец, Л.Г. Организация кредитного процесса в российских банках: проблемы и совершенствование / Кравец, Л.Г. Кучерявая Л.В. // Вестник Саратовского государственного социально-экономического университета. – 2018. - №3. – С. 129. ↑

-

Вершинин, С. А. Анализ банковского кредитования субъектов и объектов рынка // Молодой исследователь Дона. – 2018. - №11. – С 144. ↑

-

Богачев, А.С. Кредитование малого и среднего бизнеса: ситуация в регионах России / А. С. Богачев, Н. С. Довбий // Вестник Южно-Уральского государственного университета. - 2018. - № 1. - С. 29. ↑

-

Вершинин, С. А. Анализ банковского кредитования субъектов и объектов рынка // Молодой исследователь Дона. – 2018. - №11. – С 144. ↑

-

Флигинских, Т. Н. Основные тенденции развития банковских кредитных продуктов для физических лиц / Флигинских Т. Н., Тарасова Т.Ю., Олейви Х.З., Букреева Л.М. // Гуманитарные, социально-экономические и общественные науки. – 2018. - №4. – С. 79. ↑

-

Хусаинова, Е.А. , Ширеков А. , Шамсов Р.Р. Кредитование в коммерческих банках // Научные исследования. – 2019. - №5. – С. 24 ↑

-

Киктенко, С.А. Кредитование и методики оценки кредитоспособности физических лиц // Вестник Таганрогского института управления и экономики. – 2019. - №1. - С.146. ↑

-

Киктенко, С.А. Кредитование и методики оценки кредитоспособности физических лиц // Вестник Таганрогского института управления и экономики. – 2019. - №1. - С.148 ↑

-

Тарасенко, О. А. Малое и среднее предпринимательство: трансформация российской системы кредитования и микрофинансирования // Вестник Пермского университета. – 2018. - №39. – С. 99. ↑

-

О потребительском кредите (займе): Федеральный закон от 21.12.2013 № 353-ФЗ [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019). ↑

-

О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа): Указание Банка России от 29 апреля 2014 года № 3249-У [Электронный ресурс: Правовой сайт Консультант плюс] – Режим доступа: www.consultant.ru (дата обращения: 26.08.2019). ↑

-

Гайнетдинова, Г.Ф. Актуальные проблемы и дальнейшие перспективы развития потребительского кредитования в РФ / Гайнетдинова Г.Ф., Булатова А.И. // Инновационная наука. – 2018. - №5-1. – С. 88. ↑

-

Якунина, И. А. Способы обеспечения исполнения обязательств по кредиту / И. А. Якунина, Е. А. Виноградова // В сборнике: Молодежь и XXI век - 2018 Материалы VIII Международной молодежной научной конференции. – 2018. – С. 310. ↑

-

Зонова, Е. Д., Залог как форма обеспечения возвратности банковского кредита / Е. Д. Зонова, Е. В. Каранина // В сборнике: Проблемы развития экономических систем: вызовы современности Материалы III Международной научно-практической конференции. – 2018. – С. 145. ↑

-

Гончарова, Е. В., Гаркавенко Ю. В. Механизмы совершенствования процесса кредитования физических лиц российским коммерческим банком // Концепт. - 2018. - № 3. – С. 3. ↑

-

Доклад «О совершенствовании регулирования залогового обеспечения» [Электронный ресурс]. – Режим доступа: https://www.cbr.ru/press/event/?. ↑

-

Доклад «О совершенствовании регулирования залогового обеспечения» [Электронный ресурс]. – режим доступа: https://www.cbr.ru/press/event/?id. ↑

-

Зонова, Е. Д., Залог как форма обеспечения возвратности банковского кредита / Е. Д. Зонова, Е. В. Каранина // В сборнике: Проблемы развития экономических систем: вызовы современности Материалы III Международной научно-практической конференции. – 2018. – С. 147. ↑

-

Якунина, И. А. Способы обеспечения исполнения обязательств по кредиту / И. А. Якунина, Е. А. Виноградова // В сборнике: Молодежь и XXI век - 2018 Материалы VIII Международной молодежной научной конференции. – 2018. – С. 311 ↑

-

Хусаинова, Е.А. , Ширеков А. , Шамсов Р.Р. Кредитование в коммерческих банках // Научные исследования. – 2019. - №5. – С. 24-25 ↑

-

Хусаинова, Е.А. , Ширеков А. , Шамсов Р.Р. Кредитование в коммерческих банках // Научные исследования. – 2019. - №5. – С. 25 ↑

- Страхование как инструмент минимизации кредитного риска (Анализ и оценка страхования кредитных рисков в банке «Банк Уралсиб»)

- Разработка концепции и планирование инновационного проекта по совершенствованию производства

- Менеджмент как организационно-целевое управление(Понятие менеджмента, состав основных категорий)

- Жизненный цикл организации и управление организацией (Анализ поведения компании ПАО «Колос» на стадии жизненного цикла)

- История развития программирования в России

- История развития товароведения. Содержательные контуры товароведения как науки в мясоперерабатывающей промышленности

- Презумпции и фикции в праве

- Место и роль общей теории права и государства в системе социальных и юридических наук (Соотношение теории государства и права с гуманитарными и отраслевыми юридическими науками)

- Понятие и классификация юридических фактов (Классификация юридических фактов. Юридический состав)

- Сравнительный анализ компетенций менеджеров и предпринимателей менеджеров и предпринимателей в российских компаниях (Профессиональные компетенции, необходимые для управления современной организацией)

- ФОРМЫ ПРАВЛЕНИЯ (РЕСПУБЛИКАНСКАЯ ФОРМА ПРАВЛЕНИЯ: ПОНЯТИЕ, ПРИЗНАКИ, ВИДЫ И ПЕРСПЕКТИВЫ ИСТОРИЧЕСКОГО РАЗВИТИЯ. Президентская республика: признаки и особенности формирования)

- Формы правления