Налоги как цена услуг государства (Анализ налоговой системы РФ. Перспектива развития)

Содержание:

ВВЕДЕНИЕ

В настоящее время налоги и налоговая система-это не только источники бюджетных поступлений, но и важнейшие структурные элементы экономики. Без формирования подходящей модели налоговой системы, правильного выбора инструментов налогового регулирования невозможна реализация эффективной налоговой системы, а следовательно, и преобразования экономики.

В этой связи выделим проблемы, которые возникают при созданииналоговых систем:

1. в основном высокие ставки подоходного налога;

2. выбор налогового инструмента в соответствии с целями государственного регулирования экономической системы;

3. несправедливое изъятие любых денежных средств, поступивших на счета предприятий, в уплату НДС;

4. уклон от платежей физических лиц;

5. недостаточная четкость и ясность положений нормативных документов по налогообложению, их противоречивость и запутанность;

6. во многих случаях бедные фактически платят большую часть своего дохода в виде налогов.

Решение выделенных пунктов способствует увеличению государственного бюджета, развитию общества и улучшению его благополучия; минимизации проблем налогообложения и созданию эффективной налоговой системы.

Цели данной курсовой работы: изучить налоговые системы разных стран, их особенности и дальнейшие перспективы развития.

Исходя из поставленной цели следует решить следующие задач теоретического и прикладного характера: раскрыть сущность налоговой системы, рассмотреть функционирование налоговой системы; провести сравнение налоговых инструментов, которые применяют страны; изучить налоговую политику России; оценить совершенствование налоговых механизмов.

Объектом данной работы являются налоговые системы зарубежных стран и Российской Федерации, а предметом – изучение особенностей налоговых систем.

Структура данной курсовой работы определена введением (актуальность выбранной темы, цели работы, задачи, предмет); основной частью, состоящей из двух глав. Первая глава раскрывает сущность и роль налоговой системы, инструментов налогового регулирования. Вторая глава акцентирует внимание на особенности налоговых систем разных стран. В структуру также входят заключение, список использованной литературы и приложения.

Теоретическими и методологическими основами исследования послужили труды и публикации отечественных и зарубежных ученых, электронные ресурсы. В процессе исследования применялись методы историко- логического анализа, сравнения, обобщения.

Информационную основу исследования составили данные Федеральной службы государственной статистики, нормативно-правовые документы Российской Федерации, статистические данные зарубежных стран, информация и данные, опубликованные в документах официальных органов власти и институтов поддержки, материалы российских и международных конференций.

1. Теоретические основы и исследования налоговых систем государства

1.1 Сущность и роль налоговой системы

«Каково государство, таковы и налоги» - эта старая истина выражается в принципах построения налоговой системы. Чтобы понять налоговую систему следует разобрать понятие налог и его проявление в деятельности государства, так как налоговая политика должна опираться на теорию налогов.

История налогов насчитывает тысячелетия, которые обобщают в три этапа. Первый этап – это становление налогообложения в Древнем мире и в средние века, характеризуется бессистемностью налоговых выплат. В Древнем Риме сумма налога определялась материальным положением физического лица. XVI век в Европе известен введением регалий (лесная, монетная).

Второй этап с конца XVII до XIX характеризуется развитием разовых платежей до налоговых систем. Там же появилась теория налогообложения А.Смита.

Третий этап – это преобразование сложившегося налогообложения. До сих пор налоговая система является неидеальной, поэтому с Древнего мира и по настоящее время ученые анализируют проблемы и методики налогообложения, а государства проводят налоговые реформы.

В России налоговые системы развивались постепенно. Сначала была дань (первый налог на Руси в IX веке), ее заменил налог «дым», оплатить который можно было любыми предметами потребления или плугом (денежная единица). Изменения произошли только в XIII веке при Иоане III. Он ввел косвенные и прямые налоги. Во времена СССР до 1920-х было 86 видов платежей.

Особое значение в истории развития налоговых систем России имеют 1930 и 1990 года. 1930 известен по проведению налоговой реформы, в результате которой упразднили систему акцизов, а платежей стало всего два:

налог с оборота и отчисления от прибыли. 14 июля 1990 приняли первый нормативный акт – Закон СССР №1560-I «О налогах с предприятиями, объединений и организаций». К концу 1991 года система была сформирована. Таким образом, несмотря на длительные преобразования в России, до сих пор происходит совершенствование налогового законодательства.

Вернемся ко второму этапу. А. Смит утверждал, что каждый гражданин обязан платить налоги. Принцип справедливости А.Смита имел теоретическое и практическое значение. Теоретическая основа проявлялась в равномерности и всеобщности налога, на практике принцип стал лозунгом борьбы с налоговой льготой того времени. Признание всеобщности налогообложения отражено в конституциях таких стран, как Франция, Бельгия или США с конца XVIII века. Однако итальянский политик Ф.С. Нитти допускал исключения, его поддерживал К.Эеберг. Например, служащие большим семьям могли не платить налог на мелкие расходы. Взгляды Ф. Нитти были противоречивые в отношении распространенных мнений. Так он утверждал, что глупо искать в изъятии налога какую-то цель, ведь это не соответствует определению обложения. Обложение – это обязанность лица внести определенные денежные суммы, устанавливаемые государственными органами. Иллюстрировал Ф.Нитти это на примере армян, бедные слои населения которых платят иногда больше сборов, чем более свободные. На данном примере итальянского политика роль распределительной функции налогообложения отсутствует, но к этому мы вернемся позже.

Складывается впечатление, что точного определения налога нет вовсе, каждый трактует его по-разному. Данное умозаключение подтверждают слова Ф.Менькова, что определение налога, которое бы менялось вместе с политическими, экономическими и социальными отношениями, быть не может.

Мы можем лишь утверждать о фискальном предназначении. Отсюда определениями налога считают:

- «экономически выраженное существование государства» (К. Маркс)

- «та часть богатства, которую граждане принудительно отдают государству на цели удовлетворения коллективных потребностей» (Ф.Нитти)

В соответствии с Налоговым кодексом РФ (статья 8) налог – это «обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств».

Таким образом, налог принимаем за экономическую основу государственной деятельности. Возникает вопрос: а можно ли измерить такую величину? Да, при этом учитывают долю бюджетных расходов стран в общем объеме созданного в стране продукта или оценивают удельный вес всех налоговых поступлений в ВВП (налоговую нагрузку). Как же тогда определять объемы расходов государственного бюджета? Все зависит от задач и целей государства. Действительно, налог имеет особое значение в государственном бюджете. Именно налоговая политика, базирующаяся на теории налогообложения, определяют налоговую систему.

Налоговые системы имеют национальные особенности, которые формируются в соответствии с определенными принципами. Фундаментальные принципы были разработаны еще А. Смитом и доработаны другими учеными.

Рациональное налогообложение основывается на принципах:

1. справедливость, то есть равномерное распределение налога между гражданами;

2. определенность (сумма заранее известна налогоплательщику);

3. удобство для налогоплательщика;

4. экономия (сокращение издержек взимания налогов).

Проанализировав труды зарубежных и отечественных ученых, можно сделать вывод о том, что на сегодняшний день не существует общего перечня и определения принципов налогообложения. Тем не менее, основные принципы налогообложения, на примере Российской Федерации, сформулированы в части 1 Налогового кодекса РФ.

Любые меры, действия или нововведения оцениваются. Без внимания не осталась и налоговая система. Критерии оценки налоговой системы приведены в Таблице 1.

Для того, чтобы определиться с целями и задачами реформирования системы налогообложения, важно понимать функции налогов, роль, которую они играют в системе государственных и муниципальных финансов, а именно: фискальная функция, означающая, что за счет налогов формируется доходная база бюджетов всех уровней; стимулирующая, или регулирующая, — означает, что государство через финансовую политику влияет на процессы воспроизводства, накопления капитала, величину платежеспособного спроса.

Главной функцией налоговой системы считают фискальную. Прочие функции – ослабление различия общества по доходам; воздействие на структуру и объем производства через механизм спроса и предложения; стимулирование научно-технического прогресса; регулирование внешнеэкономической деятельности.

Целями налоговой системы Российской Федерации на данный момент являются стимулирование инновационной активности, а также поддержка введения и реализации инноваций. Отметим, что бюджетная устойчивость – постоянная функция системы налогообложения. Большое значение имеет также экологическая направленность налоговой системы. Охрана окружающей среды требует огромных общественных затрат, которые также частично через налоги должны покрывать производители и потребители продукции, товаров и услуг.

Необходимо отметить что, все элементы, образующие налоговую систему, носят вторичный характер по отношению к ней самой. То есть, совокупность функций и свойств, возникающих в налоговой системе, является первичной, а свойства и функции каждого элемента этой системы – вторичны. Например, если налог является основным носителем фискальной функции, то в целом налоговая система может носить социальную направленность.

Таблица 1 – критерии оценки налоговой системы

|

Критерий |

ОПИСАНИЕ |

|

Простота |

Налоговая система должна быть простой. Простота означает возможность администрирования на основе простых и понятных процедур. |

|

Принцип гибкости |

Возможность адаптации налоговой системы и изменению налоговых ставок, налоговой базы, а также наличие процедур для урегулирования возможных конфликтов между налогоплательщиками и налоговыми органами. |

|

Экономическая нейтральность |

Фактор, который учитывает влияние налога на сектор экономики, лежащей вне общественного, т. е вопрос о воздействии налогов на аллигацию ресурсов в сфере производства и поставки частных благ. По принципу эк. нейтральности налоги делятся на искажающие и неискажающие. Искажающий налог-это такой налог , при введении которого экономический субъект принимает иное решение об аллигации ресурсов, чем до введения налога. Неискажающий налог такого влияния на экономику не оказывает. |

|

Равенство обязательств |

Означает, что дифференциация налогов не может осуществляться н основе имущественного благосостояния гражданина. Налогом должно облагаться , во первых, производство, а во вторых потребление. Осуществляется на основе двух принципов: принцип получаемых выгод, указывает на различие в полезности действий государства для разных видов налогоплательщиков: принцип платежеспособности, имеется в виду реальная возможность того или иного гражданина платить налоги. |

|

Принцип удобства |

Каждый налогоплательщик извещается о налоговых сборах, которые он обязан оплатить. |

|

Принцип справедливости |

Означает всеобщность налогообложения. Каждый налогоплательщик обязан участвовать в пополнении бюджета РФ. |

При рассмотрении налоговой системы необходимо наибольшее внимание уделять изучению той сети многочисленных связей, которые возникают между ее элементами при функционировании самой системы. В качестве иллюстрации действия данного принципа приведем следующий пример.

Элемент налоговой системы «органы, управления налоговой системой» находится в тесной взаимосвязи с таким элементом, как, «налогоплательщики и налоговые агенты». Четкое соблюдение сотрудниками налоговых органов норм налогового законодательства приводит к улучшению налоговой дисциплины налогоплательщиков, следствием чего является повышение коэффициента собираемости налогов и относительная стабильность формирования доходной части государственного бюджета. То есть, структура связей, возникающая между элементами налоговой системы, обуславливает определенные характеристики самой налоговой системы.

Таким образом, изучение сущности и роли налоговой системы позволило сделать вывод, что развитая экономика возможна при грамотной и продуманной налоговой политике. Налоговые системы постоянно совершенствуются реформированием, развитием механизмов налогообложения, стимулированием инновационной деятельности и снижением налоговой нагрузки. Только правильное взаимодействие понимания функций налогов, задач государственного регулирования и элементов системы способно обеспечить создание эффективной налоговой системы.

1.2 Основные инструменты налогового регулирования

Налоговое регулирование– это основной фактор воздействия государства на экономику, способствующий воздействию на экономическую и социальную сферы общества.

Различают следующие цели налогового регулирования:

- фискальную, направленную на максимальное наполнение бюджета засчет налогов;

- регулирующую, направленную на достижение баланса как между разнообразными слоями общества, так и между государственными и частными интересами (если перед налоговой системой стоит регулирующая цель, то налоговое бремя пропорционально распределено между различными участниками хозяйственных отношений);

- стимулирующую. Если перед системой налогообложения поставлена стимулирующая цель, то наблюдается ослабление налогового бремени в одних областях и его усиление в других. Так, если деятельность является невыгодной, но важной в социальном плане, то налоги для нее уменьшаются, а экономически выгодные сферы бизнеса облагаются сборами по повышенным ставкам.

Государство, корректируя параметры налоговой системы, устанавливает виды налогов, их элементы, льготы. Но самой главной целью налогового регулирования государством должно быть не покрытие бюджетных дефицитов, а накопление сбережений граждан для дальнейшего экономического развития.

Инструментами налогового регулирования являются субъекты налога (плательщики), объекты (попадают под налогообложение) и база налогообложения (величина объекта), ставки налогов, источники выплаты налоговых платежей, льготы, санкции, сроки перечисления налоговых платежей и предоставления отчетов в Государственную инспекцию.

Основные задачи этих инструментов:

1. расширение налогового потенциала с помощью обновления производства, увеличения числа налогоплательщиков;

2. наблюдение и контроль действий налогоплательщика с целью уплаты налогов;

3. выявление резервов роста налоговых поступлений в бюджет государства.

Мировая налоговая практика выработала комплекс принципов организации системы налогового стимулирования. Например, применение налоговых льгот не должно наносить ущерба ни доходам бюджета, ни корпоративным и личным экономическим интересам. Для того, чтобы налоговое регулирование стало эффективным необходимо соблюдение баланса интересов сторон налоговых отношений и контролирование государством последствий предоставления налоговых льгот.

Применение налоговых кредитов ведет к стимулированию развития приоритетных отраслей. Деятельность организаций регулируется налоговыми ставками, то есть, снижение налоговых ставок приводит к увеличению инвестиций и увеличению производства. Таким образом, происходит стимулирование малого предпринимательства.

Для устойчивого развития экономики и роста доходов на федеральном, региональном и местном уровнях необходимо постоянное стимулирование инвестиционной деятельности. Инвестиции влияют на воспроизводственный процесс с долгосрочной перспективой. Их количество определяется средствами предприятий, в России они составляют более половины общего объема инвестиций. На первый взгляд могло показаться, что государству выгодно увеличивать ставку налога. На самом деле необходимо правильно регулировать налоговую нагрузку. Только правильное налоговое регулирование и использовании основных инструментов способствуют эффективному экономическому развитию страны.

1.3 Налоговая система в экономике и механизм ее функционирования

Проблема создания налоговой системы и механизм ее функционирования в экономике многогранная. До сих пор нет определенного мнения относительно налогового механизма, поэтому рассмотрим его с точки зрения двойственного характера его природы.

Основой налогового механизма является налог в качестве категории финансов. Субъективная составляющая механизма обуславливает возможность изменения инструмента в зависимости от этапа экономического развития. Параметры экономической модели определяют существование налогового механизма. Элементы налогового механизма: планирование, регулирование контроль. Налоговое планирование позволяет оценивать хозяйственную ситуацию, вырабатывать концепции налогообложения, утверждать бюджет по налогам. Налоговое регулирование воздействует на инвестиционные процессы, балансирует бюджет, было рассмотрено в предыдущей главе. Последний элемент отвечает за правильность исчисления налогов, за полноту поступления налогов и обязательных платежей в бюджет. Для полного понимания налогового механизма, мы представили его отличия на макро- и микроэкономических уровнях в приложении А.

Налоговый механизм приводит в действие законодательно оформленную налоговую систему в соответствии с принятой правительством концепции, стратегией и тактикой налоговой политики. Содержание налогового механизма – это совокупность подсистем налогообложения и администрирования. Первая отвечает за налоги и сборы с физических и юридических лиц. Вторая составляющая контролирует выполнение обязанностей налогоплательщиками. Только правильно сформированная налоговая политика и баланс трех элементов механизма ведет к эффективному налогообложению.

Денежные единицы перемещаются от потребителей к бизнесу, когда потребители покупают товары или услуги. Правительство полагается на налоговые поступления от экономики. Бизнес оплачивает налог с продаж, исходя из цены товара. Другие налоги включают корпоративный подоходный налог, основанный на прибылях бизнеса.

Налогоплательщики платят подоходный налог и налог в фонд заработной платы федеральному правительству и могут также уплачивать подоходный налог государственным и местным органам власти. Как правило, чем больше доход, тем больше платит налогоплательщик.

Когда экономика растет, потребители зарабатывают больше и делают больше покупок. Они могут покупать большие дома (таким образом, увеличивая доходы от налога на имущество), путешествовать больше (увеличивая доходы от налога на бензин) и так далее. Следовательно, правительство собирает больше налогов и имеет больше денег, которые можно потратить.

Таким образом, налоговая система в настоящее время выступает как один из основных инструментов регулирования экономики и социальной сферы, так как с ее помощью государство может оказывать влияние на распределение национального дохода.

2. Особенности налоговой системы в России

2.1 Налоговые системы зарубежных стран

От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства. Именно налоговая система на сегодняшний день оказалась, пожалуй, главным предметом дискуссий о путях и методах реформирования, равно как и острой критики.

Рассмотрим налоговые системы зарубежных стран.

Налоговая система в Австралии осложняется федеральной структурой. Налоги могут взиматься федеральным правительством, правительством штата и местными органами власти. В течение трех финансовых лет (с 1 июля 2014 года по 30 июня 2017 года) правительство ввело Временный сбор за ремонт бюджета в размере 2% к предельной ставке налога, увеличив максимальную ставку индивидуального предельного налога до 47%.

Только федеральное правительство взимает подоходный налог. Пособие по персональному налогу составляет 18 200 австралийских долларов, после чего ставки налога варьируются от 19% до 45%. Прибыль от прироста капитала рассматривается как часть дохода для целей налогообложения.

В Канаде как федеральное правительство, так и правительства провинций взимают подоходный налог с общего налогооблагаемого дохода человека. На федеральном уровне имеется личное пособие в размере 11 038 канадских долларов, после чего ставки налога варьируются от 15% до 29%. Провинциальные налоговые ставки варьируются от 4% до 25,75%, где каждая провинция имеет свои собственные прогрессивные масштабы (за исключением Альберты, которая имеет фиксированную ставку). Только половина прироста капитала считается доходом - другая половина освобождается.

У Франции есть своя специфическая система налогообложения. В рамках мер жесткой экономии Франции была начислена надбавка за высокие доходы за доходы, полученные в 2012, 2013 и 2014 годах. Это дополнительно 3% для одного человека, где доход составляет от 250 000 до 500 000 евро за каждую часть (ничего не требуется из семьи) и 4% для дохода, превышающего 500 000 евро на каждую деталь для отдельного лица; 3% для семьи. Если доход превышает 1 000 000 евро за штуку, ставка составляет 4% независимо от семейных обстоятельств.

Налогооблагаемый доход, подлежащий оценке – это общий доход домашнего хозяйства. Чтобы избежать более высоких ставок налога, если существует высокий доход, семья делится на несколько частей. Также делится и общий доход. Затем ставки шкалы подоходного налога применяются к этому более низкому показателю, и, рассчитав подоходный налог, он умножается на количество частей.

Швейцария является страной со сложной налоговой системой. Швейцарская конфедерация, кантоны и муниципалитеты могут взимать налоги. Таким образом, оплачиваемая сумма налога на прибыль зависит не только от кантона, но и от административного района.

Приложенные в федеральном порядке налоги включают НДС в размере 8% от большинства товаров и услуг (хотя для некоторых товаров, таких как продукты питания, книги, применяется льготная ставка 2,4%); налог на удержание в размере 35% от дохода от, например, дивиденды, проценты по кредитам, лотерейные призы и частные пенсионные выплаты; и гербовую пошлину на доходы, например, продажи акций и облигаций.

Налоги, применяемые на уровне кантона, включают налоги на имущество (как по стоимости продажи, так и по любой прибыли), налоги на наследство, право собственности на собаку, владение автотранспортными средствами и билеты в театр.

Налоговая система США похожа на российскую своим федеративным устройством. Она имеет 3 уровня: федеральный, уровень штатов и муниципальных образований.

Федеральные налоги имеют прогрессивный характер, то есть с увеличением объекта налогообложения растет и налоговая ставка, «штатные» и местные налоги могут рассчитываться по регрессивной ставке. Хотя налоговая система США состоит их 3 уровней, законодательство четко не делит действующие налоги на федеральные, налоги штатов и местные. Каждый штат имеет право утверждать собственные налоги, достаточно лишь соблюдать законодательные требования.

Одновременное обложение одними и теми же налогами федеральным правительством, властями штатов и местными органами управления. К примеру, население штата может уплачивать по 2 вида подоходного и поимущественного налога, 3 вида акциза в разные уровни бюджета. Компании уплачивают корпорационный налог на федеральном уровне. В большинстве штатов им еще придется платить этот же налог, но уже в бюджет штата.

В отличие от Российской системы платежи на социальное обеспечение работников могут осуществлять не только компании, но и сами работники. В целом налоговая система США обеспечивает 30% ВВП страны. Налоговая нагрузка США признана одной из самых низких среди индустриальных стран.

В заключение хочется отметить, что, несмотря на определенные плюсы и минусы, нельзя какую-либо из налоговых систем назвать хорошей или плохой. Каждая из них по-своему хороша для своего государства. Налоговые системы многих государств складывались не одно столетие. Невозможно одну налоговую систему заменить другой. Это реально лишь при условии корректирования принципов налогообложения под экономические условия определенного государства.

2.2 Выборы налоговых инструментов в регулировании экономики зарубежных стран, Российской Федерации

Развитие экономического потенциала в Российской Федерации в современных условиях в первую очередь обусловлено совершенствованием налоговой системы. В свете поставленных задач о необходимости реформирования системы налогообложения особое место занимают налоговые механизмы, направленные на повышение роли субъектов предпринимательской деятельности в системе доходности бюджета государства.

В финансовом и экономическом плане привлекают налоговые реформы. Проблема формирования понятия налоговой системы в отечественной литературе обусловлена поиском наиболее эффективных инструментов. Для реализации всего вышеперечисленного необходимо взаимодействие государства, права и экономики. Это определяет типология государства, основанная на признаках экономических отношений.

Для государств с развивающейся рыночной экономикой характерно частичное вмешательство государства в экономические процессы. Особое место занимает налоговая политика. Такие страны получают возможность для формирования средств механизма правового действия, исходя из возникновения новых отраслей права. И тут особое внимание уделяют налоговому праву.

Если уровень развития экономики на рынке высок, то мы наблюдаем минимум регулирования государством экономических процессов. При этом государство способно формировать собственные материальные ресурсы.

Успешное развитие налоговой политики – это качественная реализация государством своей функции социального регулятора. Таким образом, государство собирает налоги и пополняет бюджет, мотивируя рост производства, устанавливая оптимальный размер налога для налогоплательщиков.

При исследовании механизма взаимодействие государства, права и экономики особое внимание следует уделить исследованию содержания понятия налоговой системы, которая также зависит и от инструментов налогового регулирования.

Рассмотрим на примерах и проанализируем статистические данные по регулированию экономики разными странами. Исходя из того, что в России, а также в зарубежных странах основными инструментами фискального регулирования являются налоговые ставки и проведено сравнение налоговых ставок и льгот нескольких развитых стран: США, Великобритании, Германии, Франции, России. Сначала рассмотрим налог на доходы физических лиц.

Развитие экономического потенциала в РФ в современных условиях в первую очередь обусловлено совершенствованием налоговой политики. В свете поставленных задач о необходимости реформирования системы налогообложения особое место занимают налоговые механизмы, направленные на повышение роли субъектов предпринимательской деятельности в системе доходности бюджета государства.

В финансовом и экономическом плане привлекают налоговые реформы. Проблема формирования понятия налоговой политики в отечественной литературе обусловлена поиском наиболее эффективных инструментов. Для реализации всего вышеперечисленного необходимо взаимодействие государства, права и экономики. Это определяет типология государства, основанная на признаках экономических отношений.

Для государств с развивающейся рыночной экономикой характерно частичное вмешательство государства в экономические процессы. Особое место занимает налоговая политика. Такие страны получают возможность для формирования средств механизма правового действия, исходя из

возникновения новых отраслей права. И тут особое внимание уделяют налоговому праву.

Если уровень развития экономики на рынке высок, то мы наблюдаем минимум регулирования государством экономических процессов. При этом государство способно формировать собственные материальные ресурсы.

Успешное развитие налоговой политики – это качественная реализация государством своей функции социального регулятора. Таким образом, государство собирает налоги и пополняет бюджет, мотивируя рост производства, устанавливая оптимальный размер налога для налогоплательщиков.

При исследовании механизма взаимодействие государства, права и экономики особое внимание следует уделить исследованию содержания понятия налоговой политики, которая также зависит и от инструментов налогового регулирования.

Рассмотрим на примерах и проанализируем статистические данные по регулированию рыночной экономики разными странами. Исходя из того, что в России, а также в зарубежных странах основными инструментами фискального регулирования являются налоговые ставки и проведено сравнение налоговых ставок и льгот нескольких развитых стран: США, Великобритании, Германии, Франции, России. Сначала рассмотрим налог на доходы физических лиц (НДФЛ). Таблица 2 показывает, что во всех представленных странах предусмотрены дифференцированные ставки налогов на личные доходы.

Таблица 2 – ставки НДФЛ, НДС в разных странах на период 2017 года

|

Страны |

Ставка налога на личные доходы |

Ставка подоходного налога |

Ставка НДС |

|

США |

10-39,6% |

15-35% |

- |

|

Великобритания |

10-50% |

20 и 23% |

17,5% |

|

Германия |

0-45% |

15%+5,5%+(7-17,5% налог на торговлю) |

19% |

|

Франция |

0-41% |

33.33% |

19,6% |

|

Россия |

13% |

20% |

18% |

Рисунок 3 – Ставки НДФЛ, НДС в разных странах за период 2017 года

США ставка налога зависит от суммы налогооблагаемого дохода и статуса налогоплательщика. Максимальная ставка налога составляет 39,6%, что относительно других стран не такая высокая.

В Германии и Франции существует система семейного налогообложения. В этом случае семья сдает декларацию, такая система особенно выгодна, когда разница в доходах супругов высока, так как это приводит к экономии при выплате в общем налоговом режиме. Стоит отметить, что относительные ставки держатся примерно в одном диапазоне.

В Великобритании подоходный налог с физических лиц начисляется не по общему доходу, а по частям. В России пять ставок налога на доходы физических лиц: 9,13, 15, 30 и 35%. Основная ставка НДФЛ – 13%. Различные налоговые ставки устанавливаются в зависимости от доходов и категорий налогоплательщиков.

Таким образом, самая высокая ставка НДФЛ у Великобритании.

Следует отметить, что в этих странах действуют специальные вычеты. Например, в США существуют вычеты для иждивенцев и благотворительных организаций. В соответствии с НК Российской Федерации предусматриваются налоговые вычеты (например, статья 220. Имущественные налоговые вычеты).

Налоговые вычеты РФ:

1. социальные (компенсация затрат на себя и на родных: на лечение, наобучение, благотворительные цели);

2. стандартные (для категории работающих родителей);

3. профессиональные (частным предпринимателям, творческим людям отчисления за авторские права, юристам);

4. имущественные (для людей, получивших прибыль от продажи собственности).

Потеря российского бюджета из-за предоставления льгот приравнивается к 409 млрд рублей в год. Налоговые льготы РФ нуждаются в реформировании, правильной организации и оценке рентабельности. Как показывает международная практика, льготы устанавливают на отрасли, в которых необходимо краткосрочное развитие. Установление льгот зависит от политики в сфере экономики, науки.

Из приведенных примеров видно, что действующие в РФ налоговые ставки не так высоки, как в других развитых странах. Проблема налогообложения России не в высоких ставках, а в менталитете людей и желании налоговых органов выполнять фискальную функцию, а не регуляторную. В связи с этим, устанавливать более высокую процентную ставку нецелесообразно, так как налогоплательщики будут искать лазейки.

Основываясь на опыте зарубежных стран, налоговая политика России нуждается в прочной научной базе и ужесточении налогового администрирования, либо стимулированием предпринимательской инициативы.

Достаточным вопросом налогообложения в России можно считать низкорентабельные компании, которые в Канаде невозможны. Следовательно, стоит минимизировать налоговые платежи. Возможно, такая ситуация обусловлена тем, что российские предприниматели неспособны отслеживать свои расходы. При этом российские компании не стремятся максимизировать налоговую прибыль, а стараются всеми способами получить убыток, так как в соответствии со статьей 283 Налогового кодекса РФ они могут перенести полученный убыток на будущее в течение ближайших 10 лет.

Для решения этой проблемы было бы интересно рассмотреть опыт Австрии. В Австрии обязательным минимумом предусмотрена уплата корпоративного налога, которая не зависит от результатов деятельности компании. Сумма минимального налога предусмотрена отдельно для обществ с ограниченной ответственностью и акционерных обществ. Сумма минимального корпоративного налога для вновь созданных компании в первый год работы сокращаются. Если компания получает убыток, то уплата минимального корпоративного налога все равно требуется. Его стоимость переносится на будущее, чтобы получить прибыль.

Инструменты налогового регулирования во всех странах одинаковые, но имеют некоторые особенности, связанные с разным уровнем экономического развития. Изучение инструментов налогового регулирования показало, что как в России, так и за рубежом основными инструментами являются налоговые ставки и налоговые льготы. Результаты показали, что действующие в России налоговые ставки не столь высоки по сравнению со ставками в развитых странах. Таким образом, для достижения стабильного экономического развития страны необходим точный выбор фискальных инструментов и методик оценки их эффективности.

2.3 Анализ налоговой системы РФ. Перспектива развития

В основу налоговой системы Российской Федерации заложен налоговый федерализм. Цель налогового федерализма в разграничении и распределении налогов между уровнями бюджетной системы страны, то есть это совокупность отношений в налоговой сфере между Российской Федерацией и субъектами РФ, органами местного самоуправления.

Задача налогового федерализма – обеспечение единства России и ее стабилизация в социально-экономическом плане. Налоговый федерализм предполагает не только разграничение федеральными законодательными актами налогов между уровнями власти, а при их недостаточности на территориальном уровне – распределение федеральных регулирующих налогов между ними по нормативам, но и, что очень важно, предоставление налоговой инициативы региональным и местным органам власти в пределах единого налогового пространства в стране.

Для оценки налоговой политики, кроме критериев, описанных ранее, используют показатель налоговой нагрузки. Этот показатель необходим для анализа последствий в результате проведения налоговых реформ. Отметим, что не учитывается ВВП «теневой экономики» и корректировки за счет вычетов, производимые в следующем календарном году, а также таможенные платежи и отчисления в социальные фонды. Поэтому невозможно точно оценить эффективность налоговой политики с помощью показателя налоговой нагрузки.

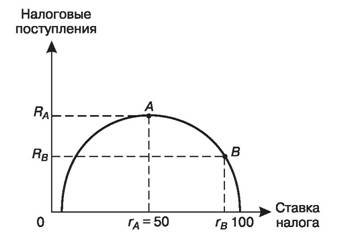

Налоговая нагрузка определяется налоговым пределом – величина, которая показывает предельный уровень налогообложения. Он в свою очередь определяется кривой Лаффера. С ее помощью можно определить взаимосвязь между ставками налогов и государственными налоговыми поступлениями. Приложение Б - изображение крива Лаффера. Функция показывает зависимость налоговых поступлений от налоговой ставки. За увеличением налоговой ставки следует увеличение налоговых поступлений до точки Tmax. Дальнейшее уменьшение необходимо для экономической активности хозяйствующих субъектов. Вследствие сокращения налоговых ставок возникает сокращение поступлений в бюджет государства в краткосрочном периоде. В долгосрочном периоде налоговые ставки обеспечивают рост сбережений, инвестиций и занятости. Отсюда произойдет

максимизация объема государственных доходов. На практике кривая не имеет особого применения, так как невозможно определить на какой стороне окажется экономика страны на данный период и тот факт, что на объем инвестиций влияют не только налоговые ставки. Поэтому эффект Лаффера не принес ожидаемых результатов.

Качество системы налогообложения проявляется через ее эффективность. Вопросы расходов государства и налогообложения важны в стране с рыночной экономикой. Так как решения, принятые предпринимателями и хозяйственными субъектами, могут привести к спаду и инфляции. Правительство – регулятор социально-экономических отношений, поэтому правительственные решения влияют на увеличение общего благосостояния.

На данный момент нехватка финансовых ресурсов является одной из самых острых проблем экономики нашей страны. Финансовые ресурсы рассматривают как важный источник пополнения государственного бюджета и развития рыночных отношений. Кроме того, бюджет позволяет обществу страны развиваться.

Для современной налоговой политики России характерно множество проблем, одной из которых является фискальный характер, присущий налоговой политике в части косвенного налогообложения. Данная проблема затрудняет межотраслевые небанковские переливы капитала и ставит барьеры на пути развития финансовых операций. В этой связи кажется несправедливым изъятие любых денежных средств в уплату НДС.

В настоящее время нормативные документы по налогообложения имеют нечеткий и противоречивый характер. Ошибки по исчислению налогов неизбежны. Так же необходимо отметить конфликтность налоговых правоотношений. Например, налоговые органы Российской Федерации применяют меры принуждения к налогоплательщикам, которые нуждаются в защите. Так как налоговым органам выгодно устанавливать финансовые санкции, то их деятельность до сих пор остается неэффективной.

Существуют и другие проблемы в налоговой система России, например, необходимость борьбы с подпольной алкогольной продукцией. Налог на доходы физических лиц (НДФЛ) один из важных экономических рычагов государства, образующих его бюджет. К основным проблемам НДФЛ относятся:

1. достижение оптимума экономической эффективности и социальной справедливости налогов;

2. низкий прожиточный уровень в стране;

3. невозможность обеспечения полноценных сборов налогов;

4. выбор ставки налога.

Это лишь небольшой круг проблем системы налогообложения Российской Федерации. Решение этих проблем стимулирует развитие экономики и социальный прогресс в стране. Совершенствование налоговой политики России способствует решению всех практических вопросов и достойному развитию.

Государственной власти необходимо поменять налоговое регулирование и внести изменения в систему налогообложения. Правильная реализация при помощи методов регулирования – это удовлетворение государством общественных интересов.

Во-первых, налоговой политике Российской Федерации необходима реформа в сфере налоговых взаимоотношений. Она необходима для формирования эффективного налогового механизма, увеличения доходов бюджетов хозяйствующих субъектов, стимулирования инвестиционных процессов, налогового контроля.

Анализ системы налогообложения Российской Федерации показал, что:

1. удельный вес убыточных предприятий составляет 20-40% (уменьшение амортизационных отчислений, изношенные основные фонды);

2. понижение инвестиционной привлекательности зарубежных инвесторов;

3. нет четких задач для инвестиционной политики.

В связи с предоставленными выше условиями делаем вывод, что поддержка инвестиционной деятельности для Российской Федерации возможна с помощью предоставления льгот отраслям экономики и регионам. В противном случае, необходимо создание условий для самофинансирования предпринимательской деятельности.

Во-вторых, необходимо принять ряд мер для совершенствования налоговой системы России:

- конкретизировать нормативно-правовые документы в области налогов;

- основа налогового администрирования основывалась не только наисторическом опыте, но и на внешней и внутренней средах;

- повысить квалификацию работников налоговых органов;

- проверять работу налогового законодательства;

- ввести прогрессивную ставку налога.

По введению ставки налога обсуждается много вариантов. Законопроект предлагает сохранить действующую ставку 13% только для дохода до 2 млн рублей в месяц. Если доход превышает данную сумму до 100 млн рублей, ставка увеличивается до 25%. До 200 млн рублей ставка 35%, от этой суммы- 50%. Правительство не согласно с данными ставками, ссылаясь на стабильность действующей ставки налога.

Практика 1990-х годов показала, что повышение налогового бремени влечет за собой закрытие многих предприятий. Кризис влечет за собой обострение экономической ситуации в стране, что отрицательно сказывается на бизнесе – увеличивается себестоимость продукции и снижается доходность.

Важнейшим направлением налоговой политики в ближайшие несколько лет будет гармонизация законодательных стран – членов ЕвраАзЭС, особенно в части косвенных налогов (НДС, акцизов) с целью развития взаимной торговли.

В настоящее время налоговой политике необходимо совершенствование в условиях дефицита федерального бюджета. Он обусловлен снижением курса рубля, повышением цен на импортные товары, возвращением Крыма, дешевой нефтью.

Ранее было отмечено, что основной целью налоговой политики Российской Федерации на 2016-2018 года является антикризисная направленность. Документ «Основные направления налоговой политики Российской Федерации на 2016 год и плановый период 2017-2018 годов», опубликованный 27 июля 2015 года содержит информацию о налоговой нагрузке страны в сравнении с другими, результаты налоговой политики предыдущего года, методы и инструменты для реализации стратегии. Главная идея окончательной версии документа – налоговая система РФ не подлежит глобальным изменениям в настоящее время. Но систему ожидают следующие изменения:

1. налоговое стимулирование посредством уменьшения оплачиваемого налога на прибыль на суммы капитальных вложений;

2. снижение налоговой ставки до 1%;

3. патенты для самозанятых физических лиц без наемных работников;

4. возможность налогоплательщиков получать информацию о последствиях сделки с налоговыми инспекциями;

5. увеличение порогового значения стоимости амортизируемого имущества вплоть до 80-100 тыс. рублей;

6. совершенствование системы налоговых режимов;

7. индексация ставок акцизов;

Немаловажной задачей является работа по ужесточению мер, направленных на противодействие использования налогоплательщиками схем уклонения от уплаты законов.

Как видим, большинство направлений и инструментов налоговой

политики связаны с выполнением фискальной функции налоговой системы. Не менее важной является развитие регулирующей функции налогов с использованием налоговых льгот. Исследования Счетной палаты показывают, что рост налоговых льгот приводит к росту налоговых расходов. Целый ряд льгот имеет социальную направленность. Несмотря на рост количества налоговых льгот не достигается ожидаемый социально-экономический результат. Отсюда возникает слабая реализация регулирующей функции.

Краткий анализ основных тенденций изменения налоговой системы Российской Федерации позволяет сделать вывод о недостаточной реализации регулирующей и социальной функций налогов. Для этого необходимо сократить до минимума налоговые льготы по региональным и местным налогам. Необходимо также установить приоритетные направления налогового стимулирования, развить инновационную деятельность, рынок ценных бумаг, поддерживать многодетные семьи. Совершенствование и развитие налоговой системы Российской Федерации оказывает положительное влияние на социально-экономическую направленность страны и деловую активность.

Государственной власти необходимо поменять налоговое регулирование и внести изменения в систему налогообложения. Правильная реализация при помощи методов регулирования – это удовлетворение государством общественных интересов.

Во-первых, налоговой политике Российской Федерации необходима реформа в сфере налоговых взаимоотношений. Она необходима для формирования эффективного налогового механизма, увеличения доходов бюджетов хозяйствующих субъектов, стимулирования инвестиционных процессов, налогового контроля.

Анализ системы налогообложения Российской Федерации показал, что:

1. удельный вес убыточных предприятий составляет 20-40% (уменьшение амортизационных отчислений, изношенные основные фонды);

2. понижение инвестиционной привлекательности зарубежных инвесторов;

3. нет четких задач для инвестиционной политики.

В связи с предоставленными выше условиями делаем вывод, что поддержка инвестиционной деятельности для Российской Федерации возможна с помощью предоставления льгот отраслям экономики и регионам. В противном случае, необходимо создание условий для самофинансирования предпринимательской деятельности.

Во-вторых, необходимо принять ряд мер для совершенствования налоговой системы России:

- конкретизировать нормативно-правовые документы в области налогов;

- основа налогового администрирования основывалась не только на историческом опыте, но и на внешней и внутренней средах;

- повысить квалификацию работников налоговых органов;

- проверять работу налогового законодательства;

- ввести прогрессивную ставку налога.

По введению ставки налога обсуждается много вариантов. Законопроект предлагает сохранить действующую ставку 13% только для дохода до 2 млн рублей в месяц. Если доход превышает данную сумму до 100 млн рублей, ставка увеличивается до 25%. До 200 млн рублей ставка 35%, от этой суммы –50%. Правительство не согласно с данными ставками, ссылаясь на стабильность действующей ставки налога.

Практика 1990-х годов показала, что повышение налогового бремени влечет за собой закрытие многих предприятий. Кризис влечет за собой обострение экономической ситуации в стране, что отрицательно сказывается на бизнесе – увеличивается себестоимость продукции и снижается доходность.

Важнейшим направлением налоговой политики в ближайшие несколько лет будет гармонизация законодательных стран – членов ЕвраАзЭС, особенно в части косвенных налогов (НДС, акцизов) с целью развития взаимной торговли.

В настоящее время налоговой политике необходимо совершенствование в условиях дефицита федерального бюджета. Он обусловлен снижением курса рубля, повышением цен на импортные товары, возвращением Крыма, дешевой нефтью.

Ранее было отмечено, что основной целью налоговой политики Российской Федерации на 2016-2018 года является антикризисная направленность. Документ «Основные направления налоговой политики Российской Федерации на 2016 год и плановый период 2017-2018 годов» содержит информацию о налоговой нагрузке страны в сравнении с другими, результаты налоговой политики предыдущего года, методы и инструменты для реализации стратегии. Главная идея окончательной версии документа – налоговая система РФ не подлежит глобальным изменениям в настоящее время.

Но систему ожидают следующие изменения:

1. налоговое стимулирование посредством уменьшения оплачиваемого налога на прибыль на суммы капитальных вложений;

2. снижение налоговой ставки до 1%;

3. патенты для самозанятых физических лиц без наемных работников;

4. возможность налогоплательщиков получать информацию о последствиях сделки с налоговыми инспекциями;

5. увеличение порогового значения стоимости амортизируемого имущества вплоть до 80-100 тыс. рублей;

6. совершенствование системы налоговых режимов;

7. индексация ставок акцизов;

Немаловажной задачей является работа по ужесточению мер, направленных на противодействие использования налогоплательщиками схем уклонения от уплаты законов.

Как видим, большинство направлений и инструментов налоговой политики связаны с выполнением фискальной функции налоговой системы. Не менее важной является развитие регулирующей функции налогов с использованием налоговых льгот. Исследования Счетной палаты показывают, что рост налоговых льгот приводит к росту налоговых расходов. Целый ряд льгот имеет социальную направленность. Несмотря на рост количества налоговых льгот не достигается ожидаемый социально-экономический результат. Отсюда возникает слабая реализация регулирующей функции.

Краткий анализ основных тенденций изменения налоговой системы Российской Федерации позволяет сделать вывод о недостаточной реализации регулирующей и социальной функций налогов. Для этого необходимо сократить до минимума налоговые льготы по региональным и местным налогам. Необходимо также установить приоритетные направления налогового стимулирования, развить инновационную деятельность, рынок ценных бумаг, поддерживать многодетные семьи. Совершенствование и развитие налоговой системы Российской Федерации оказывает положительное влияние на социально-экономическую направленность страны и деловую активность.

ЗАКЛЮЧЕНИЕ

В результате проведенного исследования необходимо сделать следующие выводы. Разработка и выбор оптимальной теоретической концепции развития налоговой системы, ее реализация на практике – все это в совокупности определяет налоговую политику.

В России налоговая система развивалась постепенно и совершенствуется до сих пор. Налоговая система в настоящее время выступает как один из основных инструментов регулирования экономики и социальной сферы.

При разработке налоговой системы необходимо учитывать мнение всех сторон налоговых отношений. С одной стороны, это стремление субъектов экономики к минимизации налогов, а с другой - интересы государства. Для продуманной налоговой политики одним из самых важных моментов является правильное определение оптимального размера налогового бремени. Для этого необходимо провести серьезную аналитическую работу по достижению компромисса между государством и налогоплательщиком.

Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой. Устанавливая налоги, субъекты и объекты налогообложения, налоговые базы, ставки налогов, льготы и санкции, изменяя условия налогообложения, государство стимулирует предпринимательскую деятельность в одних направлениях и стимулирует в других, исходя из общенациональных интересов.

Изучение инструментов налогового регулирования показало, что как в России, так и за рубежом основными инструментами являются налоговые ставки и налоговые льготы. Действующие в России налоговые ставки не столь высоки по сравнению со ставками в развитых странах. А изучение тенденций развития налоговой системы страны позволяет сделать вывод о недостаточной реализации социальной и регулирующей функций налогов.

Продолжается работа по введению единого социального налога, единой ставки подоходного налога, по изменению механизма взимания налогов у налогоплательщиков и упрощению механизма налогообложения.

Совершенствование налоговой системы необходимо для формирования эффективного налогового механизма, увеличения доходов бюджетов хозяйствующих субъектов, стимулирования инвестиционных процессов, налогового контроля. Поэтому требуется проверка налогового законодательства, введение прогрессивной ставки налога, повышение инвестиционной активности и предпринимательской деятельности.

В работе были затронуты как теоретические, так и практические проблемы функционирования налоговой системы зарубежных стран и нашей страны на современном этапе развития. И хотя реформирование ее идет, сейчас налоговая система России еще нуждается в дальнейшем совершенствовании.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Малис, Н.И. Налоговая политика государства. Учебник и практикум для

академического бакалавриата / Н.И. Малис – М.: Издательство Юрайт,

2014. — 388 с.

2. Ганусенка, Е.В. Налоговая политика в механизме взаимодействия

государства, права и экономики / Е.В. Ганусенка // Сибирский

юридический вестник. – 2017 – №1. – С. 15-22.

3. Конституция России // Информационная система «Гарант».

4. Цирихова, З.В. Основные направления налоговой политики на 2016-2018

годы / З.В. Цирихова, Д.Н. Хинчагашвили // Научные известия. – 2016 -

№5 – С. 54-57.

5. Голуб, Д.С. Новые тенденции в налоговой политике России / Д.С. Голуб

// Вестник университета. – 2017. – №3. – С. 100-104.

6. Данькина, И.А. Проблемы налогообложения в России / И.А. Данькина,

А.С. Клевкова // Символ науки. – 2016. - №11-1. – С. 44-47.

7. Алексейчева, Е.Ю. Налоги и налогообложение. Учение для бакалавров /

Е.Ю. Алексейчева, Е.Ю. Куломзина, М.Д. Магомедов – М.: Издательско-

торговая корпорация «Дашков и К», 2017. – 300 с.

8. Налоговый кодекс России (часть первая) // Информационная система

«Гарант»

9. Налоговый кодекс России (часть вторая) // Информационная система

«Гарант»

10. Economics Discussion [Электронный ресурс]: платформа для студентов –

Режим доступа: http://www.economicsdiscussion.net (дата обращения:

15.04.2018)

11. Пансков, В.Г. Налоги и налогообложение. Учебник и практикум для

прикладного бакалавриата / В. Г. Пансков. — 5-е изд., перераб. и доп. —

М.: Издательство Юрайт, 2016. — 382 с.

35

12. Косов, М.Е. Финансы и кредит. Учебное пособие/ М.Е. Косов – М.:

Юнити-Дана, 2015. – 303 с.

13. Мельникова, И.Д. Развитие налоговой системы в рыночной экономике

России / И.Д. Мельникова, В.И. Ахмеева // Материалы V Междунар.

студенческой электронной науч. конф. , 15 февраля – 31 марта 2013 г.

14. Гончаренко Л.И. Налоговая политика государства: нужна ли смена

модели в условиях современного экономического кризиса / Л.И.

Гончаренко, Н.И. Малис // Экономика. Налоги. Право. – 2015. - №3. – С.

152-156.

15. Налоговая аналитика: официальный сайт Федеральной налоговой

службы РФ [Электронный ресурс]. – Режим доступа:

http://analytic.nalog.ru/portal/index.ru-RU.htm (дата обращения: 26.04.2018).

16. Худяев, П.В. Инструменты налогового регулирования в финансовом и

реальном секторах экономики/ П.В. Худяев // Вестник университета. –

2013. - №5. – С. 104-107.

17. Цирихова, З.В. Основные направления налоговой политики на 2016-2018

годы/ З.В. Цирихова, Д.Н. Хинчагашвили // Научные известия. – 2016. -

№5. – с. 54-57.

18. Турчина, О.В. Проблемы повышения эффективности налогового

контроля России / О.В. Турчина // Налоги. - 2013. - №4. - С. 3-6.

19. Глущенко, Я. С. Цели и задачи реформирования налоговой системы РФ /

Я.С. Глущенко, М.С. Егорова // Молодой ученый. — 2015. — №11.4. —

С. 74-76

20. Лыкова, Л.Н. Налоговые системы зарубежных стран: учебник для

бакалавриата и магистратуры / Л. Н. Лыкова, И. С. Букина. — М.:

Издательство Юрайт, 2015. — 429 с.

21. Попова, Л.В. Налоговые системы зарубежных стран: учебно-

методическое пособие / Л.В. Попова, И.А. Дрожжина, Б.Г. Маслов. – М.:

Дело и Сервис, 2008. - 368 с.

22. Минфин России [Электронный ресурс] – Режим доступа:

https://www.minfin.ru/ru (дата обращения: 21.05.2018).

Приложение А

Приложение Б

Кривая Лаффера

- История развития средств вычислительной техники ( Развитие средств вычислительной техники до 20 столетия )

- Финансовая система РФ (Структура финансовой системы. Понятие и элементы финансовой системы РФ)

- Роль денежного рынка в экономике (Происхождение, и сущность функции денег)

- Создание электронного учебника по любой теме из курса "Информатика и программирование"

- Влияние информационных сетей на становление современного общества (Классификация информационных сетей)

- Управление поведением в конфликтных ситуациях (АНАЛИЗ КОНФЛИКТНЫХ СИТУАЦИЙ И ПУТИ ИХ РАЗРЕШЕНИЯ В КАРАОКЕ-КЛУБЕ «ШАЛЯПИН»)

- Оборотные активы предприятия (Анализ состояния оборотных активов и эффективности их использования на примере ООО «Спецмонтаж»)

- Управление финансовыми рисками на предприятии. Анализ и оценка банковских рисков коммерческого банка (на материалах ПАО Сбербанк)

- Мотивация и ее теория (Дизайн функциональных обязанностей и мотивация)

- История развития прикладного программного обеспечения (Классификация и характеристики программных средств ПК)

- Проектирование реализации операций бизнес-процесса «Управление документооборотом» (Характеристика существующих бизнес-процессов. Информационная модель и её описание)

- Виды и состав угроз информационной безопасности (Анализ видов и состава угроз информационной безопасности)