Налоги с физических лиц и их экономическое значение (Становление системы налогообложения физических лиц в Российской Федерации)

Содержание:

ВВЕДЕНИЕ

Принятие в России нового Налогового кодекса выявило ряд острых проблем, требующих решения в ближайшее время. Многие из них связаны с введением новых ставок и льгот на доходы физических лиц. Существующий подход к налогообложению граждан не изменил коренным образом имеющиеся недостатки законодательства.

Налоговая политика в нашей стране направлена исключительно на поддержание бюджета, а не производителя. А принятые изменения в Налоговом кодексе, по моему мнению, не снимают налогового бремени с предприятий, зато «облегчили» жизнь состоятельных граждан [3].

В условиях рыночной экономики роль и значение налогов резко возрастает. Налоговая система оказывает существенное воздействие на экономику в целом. Она играет регулирующую роль в финансово-хозяйственной деятельности отдельных предприятий и в целом по стране.

Налоги в Российской Федерации уплачивают физические и юридические лица. Основными видами налогов, обеспечивающих большую долю поступлений в бюджет, являются: налог на прибыль, налог на добавленную стоимость, акцизы и налог на доходы физических лиц.

Актуальность данной темы обусловлена тем, что налог на доходы физических лиц является основным в системе налогообложения населения. Налог на доходы физических лиц входит в пятерку налогов, обеспечивающих большую часть поступлений в федеральный бюджет России.

Налог с доходов физических лиц является одним из экономических рычагов в руках государства, с помощью которого оно должно решать зачастую трудно совместимые задачи[15]:

1) обеспечивать достаточные поступления в бюджеты всех уровне;

2) регулировать уровень доходов населения и соответственно структуру личного потребления и сбережения граждан;

3) стимулировать наиболее рациональное использование получаемых доходов;

4) помогать наименее защищенным категориям граждан.

Налогообложение доходов физических лиц обеспечивает стабильные доходы бюджета за счет повышения ставок налога по мере роста заработков граждан.

Целью настоящей работы является рассмотрение налогов с физических лиц и их экономического значения.

В соответствие с поставленной целью задачами настоящей работы является [9]:

1) дать общую характеристику налога на доходы физических лиц;

2) раскрыть понятие налога на доходы физических лиц;

3) выявить сущность и особенности налога на имущество физических лиц;

4) показать экономическое значение налогов с физических лиц;

5) изучить правила перечисления (уплаты) налогов с физических лиц в бюджет и предложить пути совершенствования;

Структурно работа состоит из введения, трех глав, заключения и списка литературы.

1. СТАНОВЛЕНИЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ФИЗИЧЕСКИХ ЛИЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1. Налоговый статус физических лиц

Лица, имеющие постоянное местожительство в Российской Федерации, – это:

1) лица, включая иностранцев и лиц без гражданства, проживающие на ее территории не менее 183 дней в календарном году (в течение одного или нескольких периодов);

2) лица, не имеющие постоянного местожительства в Российской Федерации, и проживающие на ее территории менее 183 дней в календарном году.

«В календарном году» означает, что понятие "резидент" отражает проживание лица в Российской Федерации строго в пределах одного календарного года и не может быть распространено на более длительные периоды. Иными словами, резидентство в России устанавливается ежегодно.

В некоторых странах периодом для определения резидентства служит не календарный, а налоговый год, который может и не совпадать с календарным.

В тех случаях, когда временного критерия недостаточно для определения места налогообложения лица (например, возникает двойноерезидентство), используются такие дополнительные признаки[6]:

1) место расположения привычного (постоянного) жилища;

2) центр жизненных интересов (личные и экономические связи);

3) место обычного проживания;

4) гражданство.

Национальными законодательствами и международными соглашениями устанавливается строгая последовательность применения этих критериев для определения местожительства человека. Если в результате последовательного применения этих критериев все-таки невозможно определить государство, где человек имеет постоянное местожительство, этот вопрос решается в процессе переговоров налоговых или финансовых органов заинтересованных государств.

Персональные налоги основаны на принципе учета фактической платежеспособности конкретного субъекта обложения. Юридическая конструкция этих налогов предполагает, что размер и порядок налогообложения зависят в первую очередь от характеристик плательщика (налоговый резидент или нерезидент национальное лицо или иностранное и др.). При этом статус субъекта налогообложения определяется на основе критериев, не связанных с объектом налога. Типичным примером такого налога является налог на доходы физических лиц. Для определения условий взимания этого налога, прежде всего, необходимо установить статус получателя дохода. Так, любые доходы нерезидентов облагаются в Российской Федерации налогом по ставке 30%, в то время как с доходов налоговых резидентов страны налог уплачивается, как правило, по ставке 13%.

Возраст лица не влияет на его статус налогоплательщика. Так, обязанным заплатить подоходный налог может быть ребенок, получивший доход. Такие лица участвуют в налоговых отношениях через законных представителей – родителей, попечителей и др. НК РФ не определяет субъектов, которые признаются законными представителями физических лиц. Ими признаются лица, выступающие в качестве представителей физических лиц в соответствии с гражданским законодательством РФ [11].

Взаимодействие бюджетов всех уровней и единство бюджетной системы страны обеспечивается посредством налоговой политики. Часть федеральных налогов и один региональный (на имущество предприятий) имеют статус закрепленных доходных источников. Доходы по этим налогам полностью или в твердо фиксированной доле (в процентах) на постоянной либо долговременной основе поступают в соответствующий бюджет, за которым они закреплены. Федеральный транспортный налог полностью закреплен за бюджетом субъекта РФ. По трем федеральным налогам – гербовому сбору, государственной пошлине, налогу с наследуемого и даруемого имущества, имеющим статус закрепленных доходных источников, все суммы поступлений зачисляются в местный бюджет.

Другая группа федеральных налогов – НДС, акцизы, налог на прибыль предприятий и организаций, подоходный налог с физических лиц – являются регулирующими доходными источниками. Доходы по этим налогам используются для регулирования поступлений в нижестоящие бюджеты в виде процентных отчислений от налогов либо по ставкам (нормативам), утвержденным в законодательном порядке. Отчисления по регулирующим доходам зачисляются непосредственно в региональные бюджеты, а ставки (нормативы) отчислений определяются при утверждении федерального бюджета. В свою очередь представительный орган субъекта РФ устанавливает ставки (нормативы) отчислений по регулирующим налоговым доходам в местные бюджеты при утверждении своего регионального бюджета.

При удержании налога с дивидендов у источника выплаты сумма налога на доходы физического лица, подлежащая уплате в бюджет, уменьшается на сумму уплаченного налога на прибыль, относящуюся к части прибыли, распределяемой в пользу налогоплательщика в виде дивидендов. Организация, выплачивающая дивиденды, должна удостовериться, выплачиваются эти доходы налоговым резидентам России или лицам, не обладающим таким налоговым статусом.

Не исключено, что, опасаясь ошибки при определении налогового статуса акционера и применения к ним налоговых санкций за неправомерные действия, организации будут удерживать налог в полном объеме, предоставляя тем самым налогоплательщику возможность самостоятельно решать с налоговыми органами вопрос о возврате излишне уплаченного налога. Но при этом, если сумма налога на прибыль превысит сумму налога с дивидендов физических лиц, разница из бюджета не возмещается.

В первую очередь при планировании сделки анализируется налоговый статус контрагента. Так, существенное значение имеет тот факт, является ли контрагент плательщиком налога на добавленную стоимость. От этого будет зависеть возможность отнесения налога на добавленную стоимость на расчеты с бюджетом. Так же следует учитывать необходимость удержания подоходного налога в сделках с физическими лицами удержание налога на доходы и НДС с иностранных предприятий и так далее.

Следовательно, в случаях, когда сотрудник органов налоговой полиции находится не при исполнении своих служебных обязанностей (к сожалению, этот момент не определяется ни в Законе, ни в Положении и можно исходить лишь из аналогии с сотрудниками милиции или военнослужащими) и причиняет какой-либо вред гражданину либо юридическому лицу, возникает деликтное обязательство, должником по которому является уже не сотрудник органа налоговой полиции, а конкретное физическое лицо, которое несет самостоятельную ответственности

1.2. История становления системы налогов и сборов с физических лиц в России

Основы налоговой системы и система налогового законодательства РФ формируются в октябре – декабре 1991 г. Принимаются законы, регламентирующие порядок взимания НДС, акцизов, подоходного налога с физических лиц, земельного налога и налогов, зачисляемых в дорожные фонды, и т.д. Вступает в силу Закон РФ от 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации». Помимо перечисленных налогов в 1990-х гг. были установлены и взимались следующие платежи: НДС, акцизы, налог на доходы банков, налог на доходы от страховой деятельности, налог с биржевой деятельности, налог на операции с ценными бумагами, отчисления на воспроизводство минерально-сырьевой базы, платежи за пользование природными ресурсами, налог на прибыль предприятий, подоходный налог с физических лиц, налоги, уплачиваемые в дорожные фонды, налог с продаж, упрощенная система налогообложения, таможенная пошлина, государственная пошлина, гербовый сбор, сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний, налог с имущества, переходящего в порядке наследования и дарения, и т.д. В законодательные акты, устанавливающие эти платежи, зачастую вносились изменения, а также вводились новые налоги. Налоги республик в составе Российской Федерации, краев, областей, автономных областей, автономных округов были представлены налогом на имущество, лесным доходом, платой за воду, забираемую промышленными предприятиями из водохозяйственных систем, сбором на нужды образовательных учреждений. В систему местных налогов входили налог на имущество физических лиц, земельный налог, налог на рекламу, налог на строительство объектов производственного назначения в курортной зоне и т.д., а также были предусмотрены многочисленные сборы.

В 1998 г. принята первая часть Налогового кодекса Российской Федерации, в 2000 г. – отдельные главы второй. В настоящее время продолжается совершенствование налогового законодательства РФ, процесс его кодификации: принимаются новые главы части второй НК, которые заменяют законы 1991 – 1998 гг. о соответствующих налогах.

В 1990 г. в системе Министерства финансов СССР была создана Главная государственная налоговая инспекция. Указом Президента РСФСР от 18 марта 1992 г. было образовано Главное управление налоговых расследований при Госналогслужбе РСФСР, преобразованное через год в самостоятельный правоохранительный орган в сфере налогообложения – Федеральную службу налоговой полиции РФ. В 2003 г. Федеральная служба налоговой полиции была ликвидирована, а ее функции переданы созданной в структуре МВД России Федеральной службе по расследованию экономических и налоговых преступлений.

В марте 2004 г. в результате системного изменения структуры федеральных органов исполнительной власти было упразднено Министерство Российской Федерации по налогам и сборам. Функции по общей выработке стратегии развития государственной политики и ведомственному нормотворчеству в налоговой сфере были переданы Минфину России. Функции по надзору и контролю в сфере налогообложения закреплены за вновь созданной Федеральной налоговой службой, деятельность которой курирует Минфин России.

Таким образом, ля расчета налога на доходы физических лиц важно определить налоговый статус работника. Другими словами, является ли он резидентом РФ или нет. От ответа на этот вопрос зависит ставка налога (из данного правила есть исключения, мы их отметим) и предоставление стандартных налоговых вычетов. При этом налоговый статус зависит от количества дней, проведенных в РФ. Разберемся, какими документами можно подтвердить нахождение работника в России.

2. ОСОБЕННОСТИ ОРГАНИЗАЦИИ НАЛОГООБЛОЖЕНИЯ ФИЗИЧЕСКИХ ЛИЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ

2.1. Виды налогов, взимаемых с физических лиц в российской федерации

Налоговая система России – совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке с плательщиков – юридических и физических лиц на территории России.

В Российской Федерации устанавливаются следующие виды налогов и сборов [2]:

1) федеральные налоги и сборы;

2) региональные налоги и сборы;

3) местные налоги и сборы.

Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные НК РФ[3].

Налоги, взимаемые государством с населения, выполняют функции, свойственные налогам вообще. Но при этом они служат и средством индивидуальной связи гражданина с государством или органами местного самоуправления, отражают его индивидуальную причастность к государственным и местным делам, позволяют ощущать себя активно действующим членом общества по отношению к этим делам, дают основание для контроля за ними, а также ответственности государства и органов местного самоуправления перед налогоплательщиками. Разумеется, в таком аспекте можно рассматривать взаимоотношения и с организациями, однако именно с гражданами он проявляется особенно четко в силу своей непосредственной связи с ними.

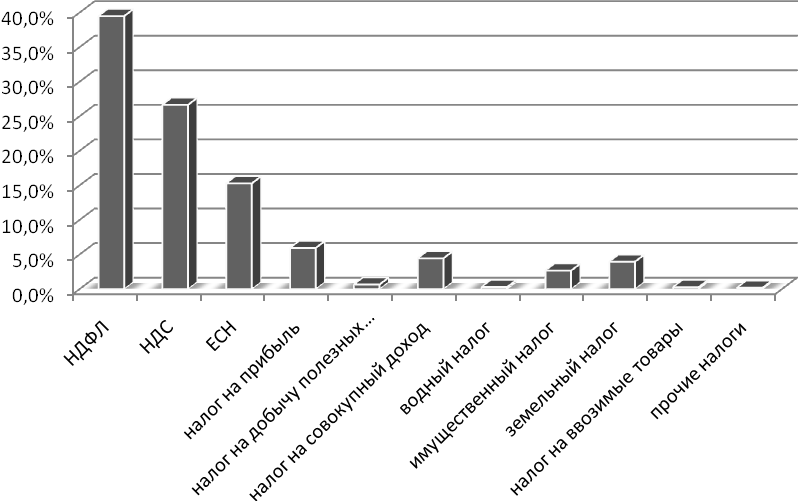

Налог на доходы физических лиц по сумме поступлений в бюджеты муниципальных образований занимает 1 место и является основным налогом с населения, за ним следует налог на добавленную стоимость – 26,7%.

Рисунок 1 – Состав и доли налогов в бюджете Челябинской области в 2018 году.

Основная доля налоговых платежей обеспечена налогами на доходы физических лиц, добавленную стоимость на товары, реализуемые на территории РФ, и единым социальным налогом, зачисляемым в федеральный бюджет.

В систему налогов с физических лиц по законодательству РФ входят: подоходный налог (с принятием НК РФ называется налогом на доходы физических лиц – НДФЛ); налоги на имущество; налоге имущества, переходящего в порядке наследования или дарения. Помимо них физические лица уплачивают целевые и общие с организациями налоги:

1) земельный налог;

2) налог с владельцев транспортных средств и другие платежи, зачисляемые в дорожные фонды;

3) единый налог на вмененный доход для определенных видов деятельности;

4) местные налоги, устанавливаемые по решению органов местного самоуправления (налог на рекламу, другие налоги).

Кроме того, с граждан в соответствующих случаях взимается значительное число разнообразных сборов, пошлин и других обязательных платежей, включенных в налоговую систему РФ [14].

В соответствии с НК РФ число налогов с физических лиц несколько сокращается, хотя из этого не вытекает обязательное уменьшение налогового бремени, т.е. общего размера суммы налоговых платежей. Последнее зависит от ставок и льгот по налогам, определения налоговой базы по объекту налогообложения и других факторов. В НК РФ, в частности, не упоминаются целевые налоги, подлежащие зачислению в дорожные фонды, называется лишь один – дорожный налог. Но основные налоги – НДФЛ и налог на имущество – сохранены. Переведен на уровень местного налог на наследование или дарение. Сохранены и пошлины (государственная и таможенная) и ряд сборов. Все они также распределены по трем территориальным уровням.

Федеральные налоги и сборы следующие [4]:

1) Налог на добавленную стоимость;

2) Акцизы;

3) Налог на доходы физических лиц;

4) Налог на прибыль организаций;

5) Налог на добычу полезных ископаемых;

6) Водный налог;

7) Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8) Государственная пошлина;

9) Налог на дополнительный доход от добычи углеводородного сырья.

Региональные налоги [5]:

1) Налог на имущество организаций;

2) Налог на игорный бизнес;

3) Транспортный налог.

Местные налоги [20]:

1) Земельный налог;

2) Налог на имущество физических лиц;

3) Торговый сбор.

Налоговая система России регулярно подвергается критике, как со стороны бизнеса, так и со стороны оппозиции. Но последнее время, с усугублением кризиса, недовольство существующей системой налогов и сборов высказывают и структурообразующие организации.

2.2. Экономическое значение налогообложения физических лиц

Налоги с населения как основной источник финансовых ресурсов государства известны с незапамятных времен, выступая необходимым элементом экономических отношений с момента возникновения государства и разделения общества на классы.

Налоги с ФЛ можно рассматривать в единстве экономического, финансового и политического аспекта.

Экономический аспект определяется процессом отчуждения части собственности плательщиком в пользу государства.

Финансовый аспект – характеризуется обязательностью налогового платежа в денежной форме и наполнением бюджетов разных уровней налоговыми платежами.

Политический аспект – состоит в воспроизводстве системы государственной власти, в согласовании интересов тех или иных слоев общества.

Экономическая сущность налогов с физ. лиц характеризуется денежным отношением, складывающимся у государства с физическими лицами в процессе формирования бюджета и внебюджетных фондов.

Налоги служат средством индивидуальной связи гражданина с федеральной властью и местными органами самоуправления. Они отражают его причастность к формированию общегосударственных доходов и управлению ими, позволяют ощутить себя активным членом общества, дают основание для контроля за эффективным использованием государственных бюджетных и внебюджетных ресурсов, формируемых налогоплательщиками [10].

Экономическая сущность налогов с населения выражается в их функциях: фискальной и регулирующей.

В разных странах существуют различные формы и виды налогов с населения, но в основе их общие принципы налогообложения:

1) всеобщность охвата налогами;

2) применение пропорциональных или прогрессивных ставок налога на доходы, что позволяет уплачивать лишь часть дохода;

3) широкое применение косвенных налогов.

Согласно действующему законодательству граждане РФ, иностранные граждане и лица без гражданства, проживающие и получающие доходы в России или являющиеся собственниками объектов обложения, исполняют налоговую обязанность.

Эти три категории налогоплательщиков объединены общим термином – физические лица.

Существуют налоги, общие для юридических и физических лиц.

Налоги взимаются разными способами: например, налог на доходы физических лиц – безналичным и декларационным, налог на имущество – по платежным поручениям.

Все налоги, плательщиками которых выступают физ. лица объединены в три группы:

1) налоги, непосредственно взимаемые с населения (налог на доходы физ. лиц, налог на имущество);

2) косвенные налоги, взимаемые с потребителей (НДС, акцизы);

3) налоги и общие платежи в целевые бюджетные и внебюджетные фонды.

Налоги с населения как основной источник финансовых ресурсов государства известны с незапамятных времен, выступая необходимым элементом экономических отношений с момента возникновения государства и разделения общества на классы.

Налоги с физических лиц можно рассматривать в единстве экономического, финансового и политического аспекта.

Экономический аспект определяется процессом отчуждения части собственности плательщиком в пользу государства.

Финансовый аспект – характеризуется обязательностью налогового платежа в денежной форме и наполнением бюджетов разных уровней налоговыми платежами.

Политический аспект – состоит в воспроизводстве системы государственной власти, в согласовании интересов тех или иных слоев общества.

Экономическая сущность налогов с физических лиц характеризуется денежным отношением, складывающимся у государства с физическими лицами в процессе формирования бюджета и внебюджетных фондов.

Налоги служат средством индивидуальной связи гражданина с федеральной властью и местными органами самоуправления. Они отражают его причастность к формированию общегосударственных доходов и управлению ими, позволяют ощутить себя активным членом общества, дают основание для контроля за эффективным использованием государственных бюджетных и внебюджетных ресурсов, формируемых налогоплательщиками.

Социально-экономическая сущность, внутреннее содержание налогов проявляется через их функции.

Функция налога – это проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов.

Налоги выполняют три важнейшие функции: фискальную, социальную и регулирующую.

Фискальная функция налогов

Посредством фискальной функции реализуется главное общественное назначение налогов – формирование финансовых ресурсов государства, аккумулируемых в бюджетной системе и внебюджетных фондах и необходимых для осуществления собственных функций.

Во всех государствах, при всех общественных формациях налоги в первую очередь выполняли фискальную функцию, т.е. обеспечивали финансирование общественных расходов, в первую очередь расходов государства. Другие источники финансирования бюджетных доходов не идут ни в какое сравнение с налоговыми платежами. Первая в историческом плане и важнейшая на сегодняшний день фискальная функция налогов настолько очевидна, что о ней едва ли стоит писать подробнее. Следует лишь отметить, что фискальная функция налогов превалирует в ущерб двум другим функциям в развивающихся странах, а так же в развитых странах в период экономических и военно-политических потрясений.

Социальная функция налогов

Социальная функция выражается в поддержании социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними.

Как уже отмечалось, налоги играют важную роль в социально-политической жизни человечества. Специальные разделы по ним содержатся в партийных и правительственных программах, о них спорят на заседаниях парламентов, ведут межгосударственные переговоры, пишут научные труды, их обсуждают на международных форумах. Обычно налоги обещают снизить во время предвыборных кампаний и часто повышают между выборами.

Наряду с распределением собственности, доходами и ценами налоги являются центральной линией социальной борьбы в странах с рыночной экономикой. По результатам социологических опросов большинство граждан считают, что они платят слишком высокие налоги, что другие социальные группы платят слишком низкие налоги и что государство расходует слишком мало средств на обеспечение их материального благосостояния и слишком много отдаёт другим.

Принцип взимания налогов в зависимости от способности налогоплательщика породил систему прогрессивного налогообложения: чем выше доход, тем непропорционально большая часть его изымается в виде налога. Принцип пропорционального налогообложения предусматривает одинаковую долю налога в доходах независимо от их величины. Регрессивные ставки налога означают уменьшение доли налога в доходе по мере возрастания дохода [13].

На практике встречаются все три принципа взимания налогов, социальные последствия которых бывают совершенно противоположными.

Налоги на корпорации и на личные доходы чаще всего рассчитываются по прогрессивной шкале, т.е. на первый взгляд отвечают принципу социальной справедливости. Однако именно эти налоги обычно являются предметом политической борьбы. Партии и профсоюзы левой ориентации во многих странах считают, что шкала прогрессии налогов по отношению к высоким доходам недостаточно крута, что наиболее обеспеченные слои населения и фирмы, получающие сверхприбыли, должны ещё больше платить в бюджет.

Социальные взносы и налоги на собственность носят пропорциональный характер. Самыми социально несправедливыми являются косвенные налоги, т.е. налог на добавленную стоимость, акцизы и таможенные пошлины, так как они перекладываются через цены на потребляемые товары и услуги в одинаковой степени для лиц с высокими и низкими доходами, поглощая относительно более высокую долю доходов низкооплачиваемых слоёв.

По мере усложнения социальных отношений, их обострения в периоды кризисов, революционных ситуаций, после Первой и Второй мировых войн, в конце 60-х гг. налоговые системы развитых стран всё в большей степени ориентировались на выполнение социальных функций. Особенно сильное воздействие на социальную ориентацию налогов имела конфронтация капиталистической и социалистической систем и нахождение у власти во многих странах социал-демократических правительств [22]. Однако гибель социализма как мировой системы и длительная депрессия в Северной Америке и Западной Европе, породившая массовую безработицу, ослабили давление групп организованных интересов рабочих и служащих, объединений крестьян, лиц свободных профессий, студентов, пенсионеров на государство в целях расширения социальных гарантий, снижения налогов с заработной платы.

Социально ориентированные налоги распространяются на многодетные семьи, семьи, где есть инвалиды и ветераны, переселенцев из-за границы на свою историческую родину. Пониженные налоги платят крестьяне, ремесленники, мелкие и средние предприниматели, особенно впервые начинающие своё дело. Такие налоги носят не только социальный, но и регулирующий характер. Социальную и в то же время регулирующую направленность носит уменьшение налоговой базы для семей, в которых кто-нибудь учится в высшем учебном заведении или на курсах повышения квалификации, в которых часть доходов идёт на строительство, покупку, реконструкцию жилья или загородного дома. Социальная направленность разрешённого уменьшения налоговой базы и ставок очевидна, хотя воспользоваться этим могут только относительно обеспеченные слои населения. Но и регулирующая функция здесь налицо. Оживление жилищного строительства создаёт дополнительный спрос на строительные материалы, машины и услуги, санитарное и электрическое оборудование, способствует росту занятости, а позднее ведёт к увеличению спроса на мебель, технические товары длительного пользования, бытовую электронику, посуду, бельё и другое.

Установление социально ориентированных налогов ведёт к сокращению поступления налогов в бюджет и, по сути, равнозначно социальным расходам бюджета, С помощью социально ориентированных налогов, как и с помощью социальных выплат, государство осуществляет перераспределение чистого национального продукта в целях укрепления социальной стабильности общественного строя [7].

С тех пор, как государство посчитало необходимым активно участвовать в организации хозяйственной жизни в стране, у функции появилось регулирующее свойство, которое осуществляется через налоговый механизм. Регулирующая функция налогов заключается в установлении и изменении системы налогообложения; определении налоговых ставок, их дифференциации, предоставление налоговых льгот – освобождение от налогов части прибылей и капитала с условием их целевого использования в соответствии с задачами государственной экономической политики.

Эта функция заключается в том, что через систему дифференцированных налоговых ставок и льгот можно влиять на процесс общественного воспроизводства: стимулировать развитие отдельных отраслей, расширять и сокращать платёжеспособный спрос населения и т.д.

Таким образом, важную регулирующую роль играет сама система налогообложения, применяемая правительством [19].Экономическая сущность налогов с населения выражается в их фискальной и регулирующей функциях.Налоги на доходы физических лиц относятся к группе общегосударственных налогов. При этом регламентация по взиманию налогов на доходы физических лиц, как правило, отнесена к исключительной компетенции центрального уровня власти. На общегосударственном уровне определяются объекты налогообложения, методика определения налогооблагаемого дохода, уровень общенациональных станок, условия и размеры предоставляемых универсальных и специальных вычетов и зачетов, общие условия предоставления и получения налоговых льют, сроки и порядок уплаты налогов и предоставления отчетности. На региональном и местном уровнях обычно могут изменяться лишь размеры ставок по дополнительным налогам или надбавкам к общенациональным налогам на доходы.

3. ПОРЯДОК ИСЧИСЛЕНИЯ НАЛОГОВ С ФИЗИЧЕСКИХ ЛИЦ И ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГООБЛОЖЕНИЯ ФИЗИЧЕСКИХ ЛИЦ В РОССИИ

3.1. Порядок исчисления налога на доходы физических лиц

В разных странах существуют различные формы и виды налогов с населения, но в основе их общие принципы налогообложения [15]:

1) всеобщность охвата налогами;

2) применение пропорциональных или прогрессивных ставок налога на доходы, что позволяет уплачивать лишь часть дохода;

3) широкое применение косвенных налогов.

Согласно действующему законодательству граждане РФ, иностранные граждане и лица без гражданства, проживающие и получающие доходы в России или являющиеся собственниками объектов обложения, исполняют налоговую обязанность.

Эти три категории налогоплательщиков объединены общим термином – физические лица.

Существуют налоги, общие для юридических и физических лиц.

Налоги взимаются разными способами: например, налог на доходы физических лиц – безналичным и декларационным, налог на имущество – по платежным поручениям.

Все налоги, плательщиками которых выступают физические лица объединены в три группы [9]:

1) налоги, непосредственно взимаемые с населения;

2) косвенные налоги, взимаемые с потребителей;

3) налоги и общие платежи в целевые бюджетные и внебюджетные фонды.

В силу того, что налоги несут не только фискальную, но и регулирующую функцию, налоговая политика, как средство прямого и косвенного воздействия на граждан, играет особую роль в реализации социальной функции государства.

В большинстве развитых стран налогам придается особое значение в решении социальных проблем общества. Налогообложение физических лиц является эффективным инструментом реализации задач социальной политики, обеспечения достойного уровня жизни населения, действенным способом социальной поддержки, обеспечения социальной справедливости [16].

Продуманная, социально ориентированная налоговая политика создает предпосылки для вовлечения все большего количества граждан в предпринимательскую деятельность, формирует базу для интенсивного развития производства и, следовательно, способствует формированию предпосылок для роста налоговых поступлений. Посредством умелой налоговой политики, государство создает мощную базу для экономических преобразований, основанную на человеческом факторе, развитии человеческого потенциала [21].

В России, несмотря на то, что с 1917 года законодательно установлен налог на доходы с физических лиц, целостной, стабильной концепции формирования социальной направленности налогообложения доходов физических лиц не сложилось. Вместе с тем, согласно седьмой статье Конституции РФ: «Российская Федерация социальное государство, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека» [18].

Формирование социальной направленности налогообложения доходов физических лиц посредством их объективной количественной и качественной оценки, является одним из важных условий реализации государством социальной функции.

По оценкам специалистов до сих пор не существует теории, с помощью которой можно однозначно и точно спрогнозировать влияние налогового регулирования на процессы социально-экономического развития, поведение субъектов экономических отношений.

В мире используется множество моделей, концепций социальной политики и социального налогообложения, которые можно классифицировать с позиций социального или субсидиарного государства и соответствующей налоговой политики: социально-нагруженной или либерально-ограниченной. Концепция социального государства предполагает обязанности государства по обеспечению высокого уровня жизни и созданию условий для всестороннего развития личности каждого человека. Концепция субсидиарного государства, напротив, предполагает предоставление гражданам лишь минимальных гарантий и помощь государства только ограниченному кругу лиц, которые по тем или иным причинам не могут сами обеспечить себе достойный уровень жизни. Большинство членов общества, уплачивая налоги, должны получать высокие доходы благодаря своей самостоятельной, инициативной деятельности.

Для социального государства характерен принцип социальной справедливости, создания в идеале равных возможностей всем членам общества через систему финансовых, налоговых и социальных мер поддержки, переход от политического и правового равенства граждан к их социальному равенству, обеспечение приемлемого уровня жизни для социально незащищенных слоев и отдельных граждан, возможность самообеспечения, повышения своего благосостояния. Социальное государство в качестве конституционного принципа зафиксировано в конституциях Японии, ФРГ, Италии, Испании, Португалии, Швеции и др.

Социальная функция и направленность налогообложения напрямую связаны с моделью финансового обеспечения социальной политики. Социальная функция НДФЛ реализуется посредством сокращения неравенства в распределении доходов, воздействия на уровень доходов, сбережений населения, объем, динамику и структуру внутреннего спроса, качество жизни, демографические и др. показатели социальной сферы. С помощью налога на доходы государство оказывает влияние на социальное обеспечение, охрану здоровья, материнства, детства, медицинскую помощь, общедоступность и бесплатность образования, мотивации труда, реализацию гражданами права на труд, защиту от безработицы, трудовые взаимоотношения в сфере производства, обращения, управления, культуры, науки и др. [4].

Анализ научных исследований, опыта развитых стран, свидетельствует о возрастании связи социальной функции государства с социальной направленностью налогообложения. Вместе с тем, в науке и практике понимание роли и значения, специфики социальной направленности налогообложения сложилось не сразу. Во многом этому способствовало выделение из финансовой науки налогообложения как самостоятельной научной дисциплины, формулирование научно-теоретических взглядов на налог и налогообложение, его природу и функции.

Так, если А. Смит проведя классификацию налогов, выделил прямые налоги и косвенные, указал на их фискальную и регулирующую функцию, то Дж.М. Кейнс обращает внимание на распорядительную или социальную, контрольную, политическую функции.

Переход в теории и практике с позиций налога на доходы как вынужденной меры к осознанию объективной необходимости и обязанности каждого уплачивать налоги, предопределил всеобщность данного вида налогообложения. Единственным основанием для неуплаты налога на доходы становится материальное положение субъекта налогообложения.

О сложности введения налога на доходы свидетельствует то, что во Франции с 1848 по 1914 год было разработано порядка 50 проектов налога на доходы, в США необходимость введения налога на доходы обсуждалось на протяжении более пятидесяти лет, в России, от первого опыта применения в 1812 году до принятия закона о налоге на доходы в 1916 году, прошло более ста лет [2].

Регулирующая функция налогов на доходы физических лиц в решении задач социальной политики в ведущих зарубежных странах получила свое преимущественное развитие после второй мировой войны, когда было осознано влияние налоговой политики на процессы накопления капитала, ускорение его концентрации и централизации, платежеспособный спрос населения и др.

В настоящее время в США, где налог на доходы с физических лиц формирует более 40% доходной части федерального бюджета, в Германии и Англии, где доля налога на доходы в бюджете составляет более 30%, во Франции, где налог на доходы занимает второе место среди источников бюджетных доходов, данный налог играет существенную роль в обеспечении финансами реализации социальной политики государства [20].

Устанавливая налоги на доходы физических лиц, сокращая налоговые обязательства, или полностью освобождая от уплаты налога на доходы различные категории населения, осуществляя поддержку слоев населения с низкими доходами, стимулируя развитие семьи, получение образования, вводя льготы по налогу на доходы в зависимости от расходов понесенных налогоплательщиками на содержание детей в детских дошкольных учреждениях, их обучение, повышение собственной квалификации, оказание помощи престарелым лицам и многое др., государство берет на себя заботы по обеспечению социальной стабильности и справедливости.

С социально-экономической точки зрения основным вопросом политики социальной направленности налогообложения является выбор модели и момента применения налога. Подвергаясь периодическому реформированию, система подоходного обложения населения в развитых странах обеспечивает баланс целей экономической и социальной политики государства.

Кроме этого, реформирование налоговых систем направлено: на расширение базы обложения путем включения доходов ранее освобожденных от налогообложения; снижение прогрессии ставок и сокращение числа разрядов шкалы обложения.

Социальная функция и направленность налогообложения характеризуется: размером налогового потенциала; уровнем налоговой нагрузки; удельной налоговой нагрузкой; степенью выравнивания дохода различных категорий налогоплательщиков на принципах социальной справедливости и равенства и др. Действующие в мировой практике классические схемы вертикального и горизонтального выравнивания налогового бремени направлены на обеспечение социальной функции налогообложения.

3.2. Порядок исчисления земельного налога и транспортного

Земельный налог должны платить владельцы участков земли, а также те, кто имеет на них право пожизненного владения по наследству или право постоянного пользования. Порядок исчисления земельного налога установлен в гл. 31 НК РФ. Налог на землю должны платить юридические и физические лица, в том числе предприниматели, исходя из кадастровой стоимости и назначения участка [1].

Необходимость расчета налога на землю зависит от того, кто является владельцем участка земли. Порядок исчисления и уплаты земельного налога устанавливается местными властями муниципалитетов.

Сумма налога на землю, подлежащая уплате за год, рассчитывается как произведение налоговой базы и ставки налога.

Базой для расчета выступает стоимость участка по кадастру на 1 января года, за который рассчитывается налог. Стоимость участка по кадастру на дату постановки на учет применяется в случае образования нового участка земли. Информацию о стоимости можно узнать через интернет-сайт Росреестра, выбрав сервис «Справочная информация по объектам недвижимости».

Налоговый кодекс предусматривает два размера ставок по земельному налогу в таблице 1.

Таблица 1 – Земельный налог [17].

|

Ставка налога |

Назначение земельного участка |

|

0,3 |

1) сельскохозяйственное назначение земли жилищного фонда и инфраструктуры; 2) земли, предназначенные для строительства жилья земли садоводства, огородничества, животноводства, дачного, подсобного хозяйства 3) земли, ограниченные в обороте для обеспечения таможенных нужд, безопасности и обороны |

|

1,5 |

прочие земельные участки |

Пример расчета земельного налога при возникновении права собственности:

На земельный участок, предназначенный для сельскохозяйственного использования, получено право собственности 14 марта 2016 года. Стоимость участка по кадастру на начало 2016 года – 3650000 рублей. Ставка налога – 0,3 %.

Поскольку земельный участок находился в собственности неполный год, то в порядке исчисления земельного налога необходимо учитывать число месяцев владения участком. В расчете будет применяться коэффициент 10/12 (март учитывается в качестве полного месяца).

3650000 х 0,3 % х 10 / 12 = 9125 рублей.

В отношении земельных участков, приобретенных в собственность гражданами для индивидуального жилищного строительства, исчисление суммы налога производится с учетом коэффициента 2 в течение периода проектирования и строительства, превышающего 10-летний срок, вплоть до государственной регистрации прав на построенный объект недвижимости.

В соответствии с Налоговым кодексом РФ сроки уплаты налога вводятся нормативными правовыми актами органов местного самоуправления. При этом они вправе предусмотреть в решении уплату в течение налогового периода не более двух авансовых платежей по налогу для плательщиков, являющихся физическими лицами, уплачивающих налог на основании налогового уведомления.

На сегодняшний день в Кабардино-Балкарии зарегистрировано 122 муниципальных образования, и все они приняли решения об установлении земельного налога. В большинстве из них определены три авансовых платежа по сроку уплаты – 30 апреля, 31 июля и 31 октября.

Земельный налог с физических лиц начисляется налоговыми органами и уплачиваются гражданами на основании уведомлений, направляемых в их адрес из инспекций. В случае неполучения налогового уведомления, плательщикам следует обращаться в инспекцию по месту жительства.

Транспортный налог является региональным налогом и вводится на территории конкретного субъекта РФ соответствующим законом субъекта РФ. При этом законодательные органы субъекта РФ уполномочены определять ставку налога в пределах, установленных ст. 361 НК РФ, порядок и сроки его уплаты, форму отчетности по данному налогу.

Плательщиками транспортного налога признаются юридические и физические лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, облагаемые транспортным налогом.

В число транспортных средств, которые являются объектом обложения транспортным налогом, входят автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством РФ.

Не облагаются транспортным налогом следующие транспортные средства [10]:

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил, полученные через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности организаций, основным видом деятельности которых является осуществление пассажирских и грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины, зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и приравненная к ней служба;

7) транспортные средства, находящиеся в розыске при условии подтверждения факта их угона документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы [3].

Федеральным законом от 29.11.2004 г. №141-ФЗ Налоговый кодекс Российской Федерации дополнен главой 31 «Земельный налог», и с 1 января 2006 года утратил силу Закон Российской Федерации от 11.10.1991 г. №1738–1 «О плате за землю»[20].

Земельный налог является местным налогом, и в соответствии со статьей 387 главы 31 НК РФ устанавливается нормативными правовыми актами представительных органов муниципальных образований.

Плательщиками земельного налога признаются физические лица, обладающие земельными участками на праве собственности, праве постоянного пользования или праве пожизненного наследуемого владения.

Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения.

Налоговая база для каждого плательщика – физического лица устанавливается налоговыми органами на основании сведений, которые представляются в налоговые инспекции органами, осуществляющими ведение государственного земельного кадастра – о кадастровой стоимости земельных участков; органами, осуществляющими регистрацию прав на недвижимое имущество и сделок с ним – о лицах, на которых зарегистрированы земельные участки; органами муниципального образования – чтобы объединить объект налогообложения с плательщиком, а так же получить сведения о земельных участках и их владельцах, которые не прошли регистрацию в соответствии с Федеральным законом от 21.07.1997 №122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним». Все эти органы представляют сведения, по формам, утвержденным Министерством финансов Российской Федерации [22].

Налоговая база в отношении земельных участков, находящихся в общей совместной собственности, определяется для каждого из плательщиков, являющихся собственниками данного земельного участка, в равных долях.

Кодексом установлены категории льготников, налогооблагаемая база у которых уменьшается на 10 тыс. рублей. К ним относятся:

1) Герои Советского Союза и Российской Федерации, полные кавалеры ордена Славы;

2) инвалиды, имеющие III степень ограничения способности к трудовой деятельности, а также лица, имеющие 1 и 2 группу инвалидности, установленную до 1 января 2004 года без вынесения заключения о степени ограничения способности к трудовой деятельности;

3) инвалиды с детства;

4) ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

5) физические лица, имеющие право социальной поддержки в соответствии с Законом РФ «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» и приравненные к ним лица.

Уменьшение налоговой базы на не облагаемую налогом сумму, производится на основании документов, подтверждающих право на уменьшение налоговой базы, представляемых плательщиком в инспекцию орган по месту нахождения земельного участка.

Местные органы власти имеют право устанавливать дополнительные категории плательщиков, имеющих право пользоваться льготами по уплате земельного налога [7].

Следовательно, что право на льготы носит заявительный характер. Поэтому плательщик, при наличии у него оснований для пользования льготой должен представить соответствующее заявление в налоговый орган. Однако нередко льготники не считают необходимым заявлять о своем праве на льготу, следствием чего является направление извещения об уплате земельного налога в адрес такого лица.

3.3. Пути совершенствования налогообложения физических лиц

Налоговые системы в ведущих странах Запада сейчас достигли, возможно, пика своего развития. В прошлом налоги бывали и более высокими и более многочисленными, но никогда в истории они не составляли столь мощную и всеобъемлющую структуру. Налоги стали одним из основных предметов международных споров, нередко главной мотивацией для принятия решений в финансовой политике компаний и даже смыслом и основой существования некоторых государств.

Кроме федерального налога на доходы, существуют налоги штатов и местные индивидуальные налоги на доходы. Ставки налогов штатов варьируются от 1,4% до 12% и имеют прогрессивный характер. Соответственно, личные доходы, получаемые на территории конкретных штатов, облагаются по разным ставкам [9].

Налогом может облагаться либо отдельный человек, либо семья. В последнем случае суммируются все виды доходов членов семьи в год. Исчисление налога производиться следующим образом. Суммируются все полученные доходы: заработная плата. Доход от предпринимательской деятельности, пенсии и пособия, выплачиваемые частными пенсионными и страховыми фондами, государственные пособия свыше определенной суммы, доход от ценных бумаг и т.д. [4]. Доход от продажи имущества и ценных бумаг облагается либо специальным налогом, либо в составе личного дохода. Также доход в виде дивидендов по акциям или облагается особым налогом, или входит в состав личного дохода,

Из полученного таким образом совокупного валового дохода вычитаются деловые издержки, связанные с его получением. После вычитания затрат получается чистый доход плательщика. Далее из величины чистого дохода вычитаются необлагаемый минимум доходов. Кроме необлагаемого минимума, чистый доход уменьшается на взносы в благотворительные фонды, налоги, уплаченные властям штата, местные налоги, проценты, полученные от ценных бумаг местных органов управления, суммы алиментов, расходы на медицинское обслуживание, проценты по ипотечному долгу в залог недвижимости. Путем данных вычетов образуется налогооблагаемый доход.

В Германии ситуация иная. Согласно концепции «социальной рыночной экономики» государство берет на себя значительные обязательства по социальному обеспечению граждан. Для их финансирования необходимы относительно высокие налоговые отчисления работающих граждан.

Как и в США, семейные налогоплательщики могут избрать форму налогообложения либо как индивидуалов, либо как семьи в качестве единого налогоплательщика.

Ввиду столь сложной системы различных налоговых вычетов при определении налогооблагаемой базы по налогу на доходы семьи и учета различных существенных факторов, во Франции непосредственным расчетом суммы налога на доходы занимаются налоговые службы. Для информирования населения о налоговых ставках и методиках расчета по данному налогу существуют специализированные сайты в Интернете, где можно в режиме онлайн с определенной долей достоверности рассчитать уплачиваемую сумму налога за налогооблагаемый год.

В целом налог на доходы составляет 20% от налоговых доходов бюджета. В дальнейшем правительство использует поступления от налога на доходы для проведения своей социальной политики – в условиях неразвитости общественных фондов потребления налог на доходы является инструментом стимулирования семьи и оказания помощи малоимущим. Кроме того, на налог на доходы также возложены функции стимулирования вкладов населения в сбережения, недвижимость и покупку акций [14].

Эти обстоятельства создают сложную систему расчета налога и применения многочисленных льгот и вычетов. Так, из 25 млн. плательщиков фактически платят налог только 15 млн. Потенциальными плательщиками являются все физические лица страны, а также предприятия и кооперативы, не являющиеся акционерными обществами.

Налог вычисляется по единой прогрессивной шкале, но вместе с тем он учитывает экономические, социальные, семейные условия и возраст каждого плательщика. Ставки налога зависят от доходов и изменяются от 0 до 49,58%, причем ежегодно налоговая шкала уточняется, позволяя учесть инфляционные процессы, а сам налог на доходы должен уплачиваться всеми проживающими во Франции с доходов, полученных в стране и заграницей с учетом соглашений.

Принципиальная особенность налога на доходы заключается в том, что обложению подлежит доход не физического лица, а семьи. В соответствии с законодательством Франции семья может являться самостоятельной единицей налогообложения. При этом под «семьей» понимаются супруги и их дети, не достигшие 18 лет, а также дети, не состоящие в браке и моложе 21 года, либо студенты моложе 25 лет. Кроме того, недееспособные и проходящие военную службу, независимо от возраста, имеют право присоединить свой доход к доходу одного из родителей. В этом случае доход этих детей либо учитывается при применении так называемой «системы семейных коэффициентов», либо родители имеют право на вычет в размере 4570 евро на каждого ребенка [6].

По общему правилу, доход детей, состоящих в браке, облагается отдельно от их родителей. Однако если один из состоящих в браке детей попадает в любую из перечисленных выше категорий, он имеет право присоединить свой доход к доходу родителей, после чего родители имеют право только на вычет в размере 4570 евро на каждого ребенка.

На западе сейчас обсуждается ряд интересных проектов упрощения системы налогообложения вплоть до перехода к системе единого налога на расходы, при которой обложению будут подвергаться только потребительские расходы граждан, а все виды накоплений и инвестиций получат полную свободу от налогов как общественно полезные и поддерживаемые государством. Однако на пути этих проектов еще остается слишком много препятствий как административно-технического, гак и психологического характера.

Что же касается снижения налоговых ставок, то эти процессы идут практически во всех странах, и страны. Наиболее «продвинутые» в этом направлении, добиваются наибольших успехов в экономическом и социальном развитии.

В России на данном этапе наблюдается постоянный отток национального капитала за рубеж и низкий встречный приток иностранного капитала. В результате своей налоговой политики Россия не только теряет позиции на мировом рынке, но и фактически блокирует создание нормальных рыночных отношений в собственной экономике.

Западные налоговые механизмы, перенесенные на российскую почву, теряют эффективность и проявляют себя негативным образом. Дело в том, что на Западе действует уже сложившаяся рыночная экономика с прочными демократическими традициями, а в России только начинается процесс ее формирования и пока нет ее важнейшей основы – многочисленного среднего класса. В России пока отсутствуют условия, которые на протяжении многих лет определяют развитие системы налогообложения в западных странах [11]. Однако опыт развитых стран может быть перенесен на российскую почву не путем слепого копирования, а путем корректировки существующей системы налогообложения физических лиц.

Так, например, переход к дифференцированной системе налогообложения доходов физических лиц обеспечил бы равномерность налогообложения, то есть реальную зависимость суммы налога от величины доходов. Однако, при излишне высоких ставках налога вследствие особенностей российского менталитета повлекут за собой сокрытие реальных доходов у высокообеспеченного класса.

Следовательно, на основании ст. 226 НК РФ налоговый агент обязан исчислять и удерживать НДФЛ с доходов налогоплательщика. Если налоговый агент не может удержать исчисленную сумму налога, то в течение одного месяца со дня окончания налогового периода он должен письменно уведомить налогоплательщика, а также направить в налоговый орган сведения о налогоплательщике и сумме налога.

Заключение

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. Налоги, взимаемые государством с населения, выполняют функции, свойственные налогам вообще. Но при этом они служат и средством связи гражданина с государством или органами местного самоуправления, отражают индивидуальную причастность налогоплательщика к процессам государственного или местного уровня.

Налоги позволяют гражданину ощущать себя активно действующим членом общества. Проведенный в курсовой работе анализ действующей в настоящее время системы исчисления и удержания налогов с физических лиц показывает, что они, как и вся налоговая система России, находятся в постоянном развитии.

Налогообложение – это система распределения доходов между налогоплательщиками и государством, налоги представляют собой обязательные платежи в бюджет, взимаемые государством на основе закона для удовлетворения общественных потребностей. В первой главе работы рассмотрены основные положения налогового статуса физических лиц.

Статус физического лица не требует специального подтверждения, а, следовательно, статус физического лица как налогоплательщика, подтверждать нет необходимости. В разделе рассмотрены основные обязанности налогоплательщиков – физических лиц. Налогоплательщики – физические лица, не занимающиеся предпринимательской деятельностью, являются плательщиками пяти налогов и государственной пошлины. Максимально справедливое перераспределение доходов при минимальном ущербе интересов налогоплательщиков – физических лиц от налогообложения, является основной задачей налоговой системы. Эта проблема осложняется тем, что на разных этапах экономического развития приоритет может отдаваться либо экономической эффективности, либо социальной справедливости, в соответствии, с чем и выбирается шкала налогообложения.

Поэтому, проводя мероприятия по их реформированию необходимо учитывать интересы обеих сторон. Необходимо постоянно анализировать ситуацию в мировой, российской экономике и, исходя из имеющихся возможностей, изыскивать варианты поддержки участников экономической деятельности, стимулировать темпы роста экономики, в том числе и с помощью механизмов налоговой политики. Введение новых законов о налогах должно иметь место в исключительных случаях.

Именно стабильность позволяет населению страны доверять государству. Анализируя соответствие налогов с физических лиц принципу стабильности можно отметить следующее. Во второй главе рассмотрены особенности организации налогообложения физических лиц в Российской Федерации, экономическое значение налогообложения физических лиц и виды налогов, взимаемых с физических лиц в Российской Федерации. Налог на доходы физических лиц является наиболее стабильным.

В части налога на имущество, необходимо рекомендовать повсеместное введение налога на недвижимость, что должно стать основным этапом в реформировании системы поимущественного налогообложения в Российской Федерации, так как это позволит не только сократить количество поимущественных налогов с физических лиц, но и установить единую налоговую базу, как кадастровая стоимость. В части транспортного налога необходимо отметить, что налоговые ставки по данному налогу привязаны к мощности двигателя. При этом данный налог уплачивается как юридическими, так и физическими лицами, но разницы в величине налоговой ставки не предусмотрено.

Список использованной литературы

1. Конституция Российской Федерации от 12 декабря 1993 года // Российская газета №256 от 25 декабря 1993 года

2. Налоговый кодекс Российской Федерации (Части I и II). – М., 2013

3. Закон РФ от 09.12.1991 № 2003-1 (ред. от 02.12.2013) «О налогах на имущество физических лиц» // «Российская газета», № 36, 14.02.1992

4. Агафонова М.Н. Налог на доходы физических лиц. - М, 2016

5. Акимова В.М. Комментарий (постатейный) к главе 23 Налогового кодекса Российской Федерации «Налог на доходы физических лиц» - М., 2016

6. Александров И.М. Налоговые системы России и зарубежных стран. – М.: «Бератор-Пресс», 2015

7. Брызгалин А.В., Берник В.Р., Головкин А.Н. Налог на доходы фи-зических лиц. Сложные вопросы. Из практики налогового консультирования // Налоги и финансовое право. – 2017. - № 7. С. 12-28

8. Вишневский В., Липницкий Д. Оценка возможностей снижения на-логового бремени в переходной экономике // Вопросы экономики.-2017.-№ 4. - С.107-132.

9. Волкова Н.Д., Лихтерман С.С., Ревазов М.А. Налоговая система России. – М.: МГГУ, 2015.

10. Каширина М.В. Налоги и налогообложение: Учебное пособие. – М.: МГЭИ, 2015

11. Кириллова О.С., Муравлева Т.В. Налоги и налогообложение. Курс лекций. – М., 2015

12. Колчин С.П. Налогообложение. Учебное пособие. – М., 2017

13. Комментарий к Налоговому кодексу РФ части первой / Под ред. Петровой Г.В. - М., 2016

14. Кучеров И.И. Налоговое право зарубежных стран: Курс лекций. – М.: Центр-ЮрИнфоР, 2016.

15. Кучеров И.И. Налоговое право России: Курс лекций. – М. Учебно-консультационный центр «ЮрИнфоР», 2015.

16. Налоги и налогообложение. 7-е изд. / Под ред. М.В. Романовского, О.В. Врублевской. - СПб.: Питер, 2017.

17. Налоги: Учебн. пособие / Под ред. Д.Г. Черника. 8-е изд., перераб. и доп. - М.: Финансы и статистика, 2017

18. Толкушкин А.В. Комментарий к главе 23 Налогового кодекса Российской Федерации «Налог на доходы физических лиц». - М.: Экономистъ, 2015.

19. Шепенко Р.А. Налоговое право Гонконга. – М.: Вузовская книга, 2016.

20. Официальный сайт Министерства финансов РФ [Электронный ресурс] – Режим доступа: www.minfin.ru (дата обращения 23.11.2019 год).

21. Официальный сайт Администрации Президента РФ [Электронный ресурс] – Режим доступа: http://president.kremlin.ru (дата обращения 23.11.2019 год).

22. Официальный сайт Федеральной службы государственной статистики [Электронный ресурс] – Режим доступа: http://www.gks.ru (23.11.2019 год).

- Формы и методы организации розничной продажи товаров (Магазин Перекрёсток)

- Основы программирования на языке HTML (СИНТАКСИС HTML-ТЕГОВ )

- Эффективность менеджмента организации (Значение и понятие эффективности менеджмента организации)

- Прямые налоги и их место в налоговой системе РФ (Прямое налогообложение)

- Человеческий фактор в управлении организацией (Основные черты управленческого профессионализма. Взаимосвязь качества труда и профессионализма сотрудников)

- Стандарты управления проектами (Современная концепция управления проектами)

- Сетевая Экономика. Цифровизация государственных услуг.

- Организационная культура и ее роль в современных организациях (Леруа Мерлен)

- Статус нотариуса (Гарантии статуса нотариуса)

- Первичные учетные документы для целей налогового учета (Применение первичных документов)

- Отличие бухгалтерского учета от налогового учета (Порядок их формирования)

- Социальное страхование (Понятие, значение и задачи социального страхования)