Налоговая система РФ и проблемы еe совершенствования

Содержание:

ВВЕДЕНИЕ

Существует много экономических рычагов, при их помощи государство оказывает влияние на экономику рынка, важную позицию захватывают налоги. Эффективная налоговая политика значится главной в постоянном созревании экономики Российской Федерации. Посредством влияния на хозяйственную деятельность и индивидуальные средства, а еще через бюджетные перераспределительные ходы формирования процесса дел создаются инвестиционные условия в стране, так же создание обстоятельств для исполнения политических, экономических и социальных функций государства. Актуальность темы курсовой работы заключается в том, что проблемам налогов и современной налоговой политики Российской Федерации сегодня уделяется довольно пристальное внимание, так как от того, насколько правильно построена система налогообложения, насколько продумана налоговая политика государства, зависит эффективное функционирование всего народного хозяйства. Наибольшую актуальность набирают вопросы формирования, и функционирования результативной налоговой политики в нестабильной обстановке. Начало форКонец формы Одним из главных основных составляющих с повышением увеличения эффектной результативности налоговой политики как важного звена экономически индустриальной политики страны является исследование и большое обширное применение на родине и за рубежом.

Цель курсовой работы – изучение налоговой политики в современной России, ее функций и направления реформирования. Объект исследования - налоговая политика государства. Предмет исследования - направления реформирования налоговой политики. Для достижения цели поставлены следующие задачи: 1) Определить нормативно – правовую базу финансовой политики. 2) Охарактеризовать сущность и основные трактовки. 3) Выделить элементы и цели, а также виды налоговой политики.

Сделать анализ важнейших направлений реформирования налоговой политики в современной России.

Основным материально-денежным возможным резервом страны являются налоговые сборы, в следствии этого действенное правление налоговыми сборами можно считать основой муниципального управления.

Развитая индустриальная политика вероятна при сформированной системе органов государственной руководящие властью, грамотной и обмысленной налоговой политике. В нашем государстве временной промежуток развития системной конструкции сбора налогов не завершился, следовательно, говорить о сильной налоговой политике не стоит.

Государство обширно пользуется налоговой политикой (например, гибкое правление объемом изымаемой в виде налогов доли внутреннего валового продукта (ВВП)) в свойстве определенного регулятора влиятельного воздействия на отрицательные стороны рынка. От того, в какой степени, верно, построен порядок обложения налогом, зависит действенное функционирование всего народного хозяйства. Налоговая политика относится к косвенным методам государственного регулирования, так как она лишь обеспечивает условия экономической заинтересованности или незаинтересованности в деятельности юридических и физических лиц и не строится на базе властно-распорядительных отношений. Одновременно налоговая политика как косвенный метод государственного регулирования более гибко воспринимается экономикой и поэтому более широко применяется в рыночных системах, чем методы прямого государственного регулирования.

Глава 1 .Современное состояние системы налогообложения в России

1.1 Нормативно - правовая база налогообложения государства, ее составляющие

Финансовая политическая линия Российской Федерации есть совместность методик и событий страны, направленных на внедрение денежных средств для упрочнения собственного запаса резервов (экономического, политического, военного, экологического, социального).

Объектом управления являются большое количество денежных отношений.

Субъекты управления - организационные структуры, которые осуществляют функции управления.

Цель управления финансами заключается в обеспечении:

- относительного баланса экономических интересов государства юридических и физических лиц;

- бездефицитный бюджет;

- устойчивость национальной валюты как основополагающего элемента экономических взаимоотношений.

Методы государственного регулирования включают в себя:

1 Прямое административное воздействие, а именно:

- лицензирование предпринимательской деятельности;

- финансовое дотирование и авансирование;

- проведение системы мер социальных гарантий и финансовой охраны в отношении малообеспеченных слоев народонаселения;

- использование финансовых санкций в отношении нарушителей финансовой дисциплины.

2 Косвенные методы, в состав которых входят:

- вырабатывание конкуренции;

- снабжение стабильного функционирования расчетно-платежных отношений;

- проведение результативной таможенной политики;

- содействие развитию рынка капитала.

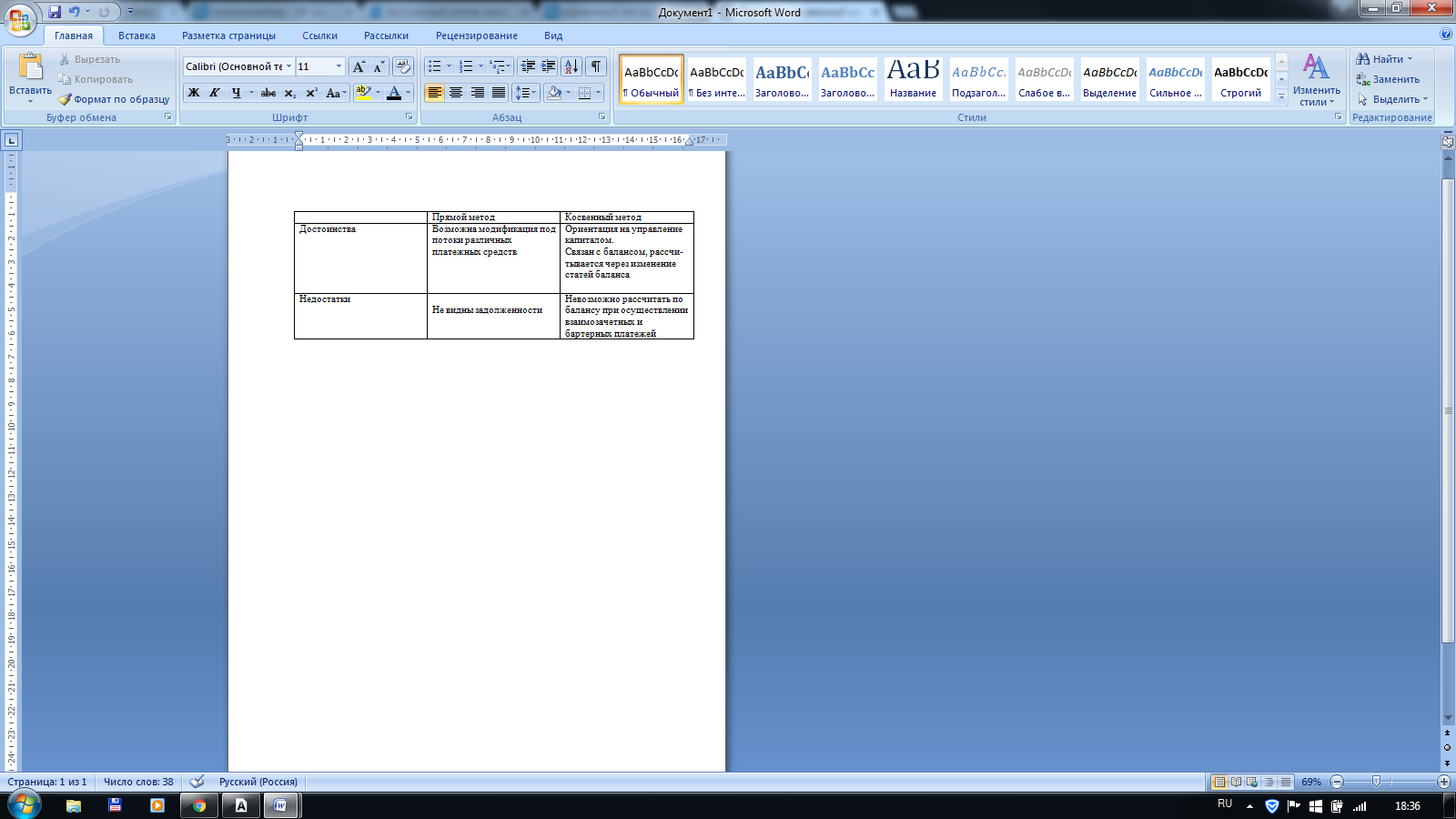

Таблица 1.1 – Сравнение методов

Составляющие финансовой политики:

Составляющие финансовой политики:

1 Денежная политика представляется совокупностью действий в области валютного обращения, обращенная на подавление инфляции и выравнивание платежного баланса страны.

2.Кредитная политика, представляет совокупностью экономических способов и юридических норм, обращенных на подчинение кредитным капиталом.

3 Бюджетная политика – это активность аппарата правления по составлению и выполнению бюджета страны и регионов. Главным соглашением экономной политики проявляется сбалансированность бюджетов различных уровней. Бюджетная политика тесновато объединена с налоговой политикой.

4.Валютная политика - активность аппарата правления по урегулированию денежными операциями и управлению денежными ресурсами. Ее кругом занятия является денежный рынок зарубежной валюты, а так же драгоценные камни и металлы.

5.Налоговая политика - система мероприятий страны в сфере обложения налогом. Предоставленная политика проявляется в нахождении размеров налогового бремени на людей и субъекты, закрепленные в Налоговом кодексе РФ.

Таким образом, налоговая политика выступает в роли системы мероприятий страны в сфере налогов. Финансовая дисциплина верно определила и выделила главные взгляды налогообложения, т.е. базисные идеи и расположения, используемые в налоговой области, а так же применяемые при развитии налоговой политики.

Впервые главные расположения в сфере обложения налогом были выражены Адамом Смитом (основной его труд – книга " О имуществе народов ", 1776 года). Соответственно его понятию, есть три родника имущества: земля – труд – капитал. Отсюда и различные формы налогообложения. Также разрешено разглядывать налоги на отдельные источники заработка; налоги на всю совокупность заработков. Следует заметить, что Адам Смит установил именитые критерии (взгляды) налогообложения:

1 налоги должны выплачивать всем в согласовании с заработком;

2 налог следует определить заблаговременно;

3 налог нужно взыскивать в комфортное для плательщика время;

4 взимание налогов обязано быть дешевым.

В будущем финансовая наука доказала немало здравых выводов для налоговой политики. К примеру: преобладание косвенной системы обложения налогом, максимально более комфортной для формирования доходов активов, что может привести к последующему обеднению существенной массы граждан, так как тягота налогов выпадает на конечного потребителя товаров и услуг, т.е. большая масса народонаселения, обладающее доходами на уровне прожиточного минимума. Доставляется рациональным отметить, что это возражение устроено на условно сравнительном уровне потребления при разных уровнях дохода. При всем том надлежит принять во внимание, что не всё убеждения и выводы отыскивают применение на практике. Дело в том, что как на материально-денежную политику в едином, так и на налоговую политику, а именно оказывают сильное воздействие интересы различных муниципальных, социальных групп, лобби; а еще личные интересы управляющих государства.

Нынешняя налоговая политика в РФ скована с проведением налогового преобразования, целью которой служит приобретение рационального сравнения стимулирующей и фискальной значением налогов.

1.2 Налоговая система: сущность, основные трактовки

Слово " политика " владеет в российском языке немалым количеством смыслов, из которых, именно налоговую политику, наиболее четким может признать определение " художества муниципального управления". Следовательно, под налоговой политикой имеется ввиду " художество налогового управления ", где под субъектом управления конкретно подразумевается правительство, а объектом управления являются налоги, а так же налоговая система. Налоговая политика – комплект правовых событий органов обладающие властью и управления, устанавливающий целенаправленное использование налоговых законов.

Это в том же духе правовые нормы реализации налоговой техники при урегулировании, планировании и контроле муниципальных заработков. Налоговая политика выражается долей финансовой политики. Содержание и цели налоговой политики определены социально-экономическим режимом сферы и социальными слоями, находящимися у власти. Экономически доказанная налоговая политика идет к цели оптимизации централизации денежных средств чрез налоговую систему. В обстоятельствах рыночных отношений налоговая политика применяется государством для перераспределения государственного заработка в целях модификации строения изготовления, территориального экономического формирования, величины рентабельности народонаселения.

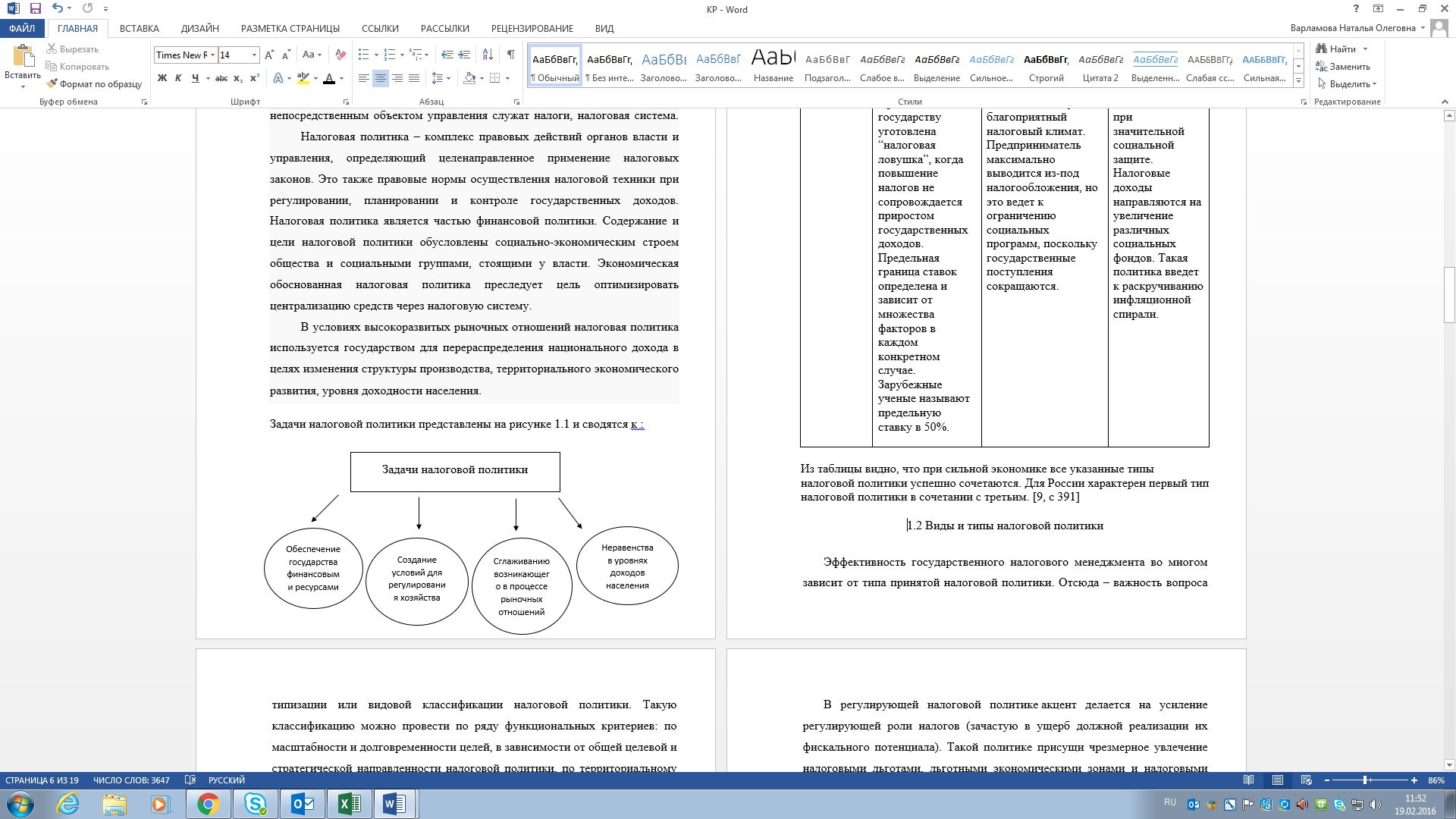

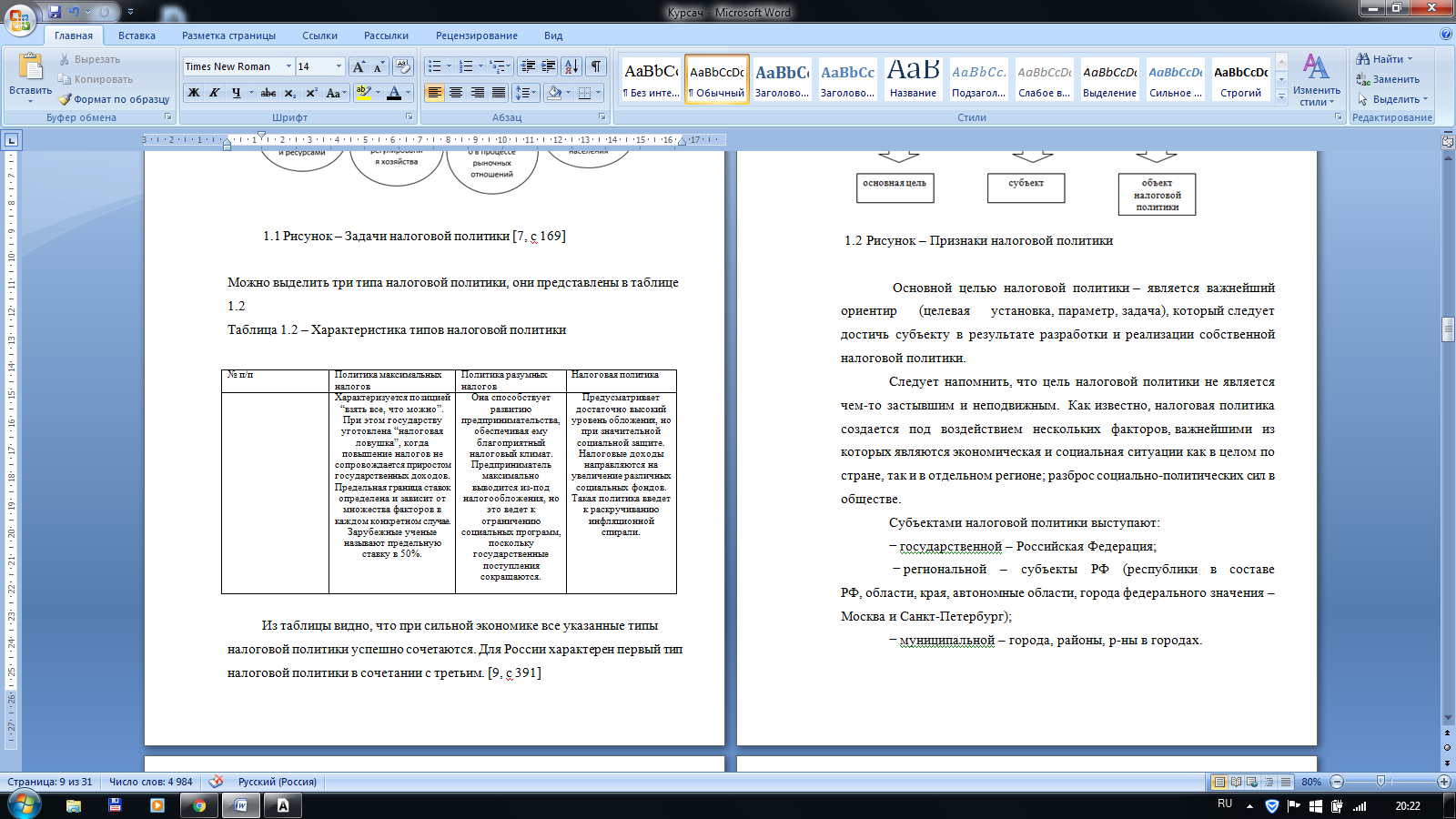

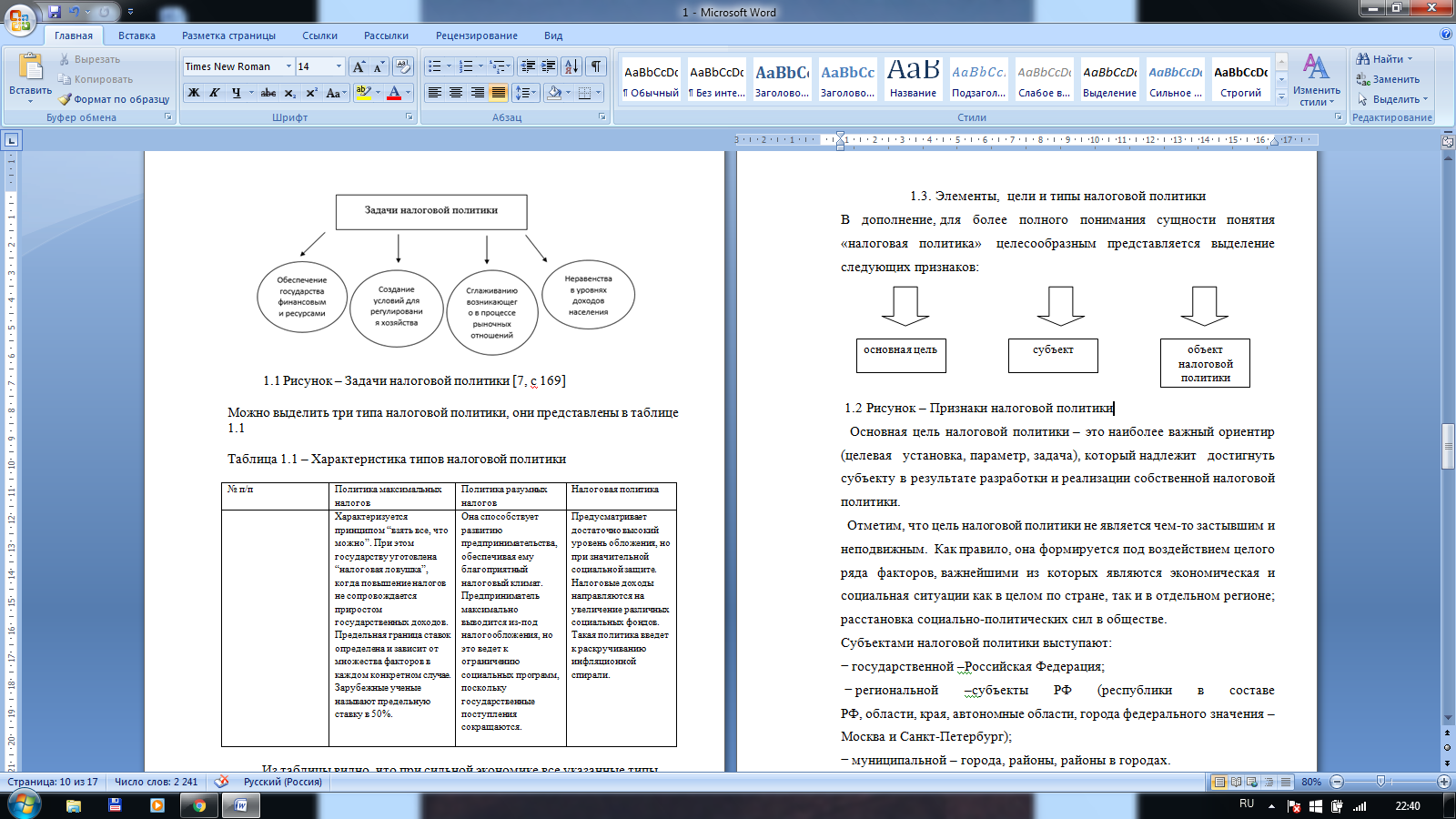

Задачи налоговой политики представлены на рисунке 1.1 и сводятся к:

-

- Рисунок – Задачи налоговой политики [7, c 169]

Можно выделить три типа налоговой политики, они представлены в таблице 1.2

Таблица 1.2 – Характеристика типов налоговой политики

Из таблицы видно, что при интенсивной экономике вышеуказанные типы налоговой политики удачно совмещаются. Для Российской Федерации присущ первый тип налоговой политики в совмещении с третьим. [9, c 391]

1.3. Элементы, цели, виды и типы налоговой политики

В добавление, для наиболее совершенного осмысливания сущности мнения " налоговая политика " целесообразным представляется различение последующих признаков:

1.2 Рисунок – Признаки налоговой политики

Существенной целью налоговой политики – выражается самый важный ориентир, какой-никакой следует достичь субъекту вследствие разработки и исполнения личной налоговой политики.

Следует напомнить, что цель налоговой политики не выражается чем-то замершим и бездвижным. Как известно, налоговая политика создается под воздействием нескольких факторов, основными из которых служат экономические и социальные обстоятельства как единое по стране, так и в отдельном регионе; разброс социально-политических сил в обществе. Субъектами налоговой политики выступают:

− государственной – Российская Федерация;

− региональной – субъекты РФ (республики в составе РФ, области, края, автономные области, города федерального значения – Москва и Санкт-Петербург);

− муниципальной – города, районы, р-ны в городах.

Можно отметить, что любой субъект налоговой политики подключает в себя налоговое подчинение в пределах возможностей, поставленных Налоговым Кодексом. Как правило, субъекты Федерации и муниципалитеты владеют преимуществом гипнотизировать и аннулировать налоги в пределах списка региональных и местных налогов, веденного ФЗ НК. Вместе с тем, им представляются необъятные способности по снижению налоговых ставок, в определении распорядка и временных отрезков уплаты налогов.

В процессе налоговой политики, субъекты владеют всеми шансами воздействовать на экономические пристрастия налогоплательщиков, формировать такие состояния их хозяйствования, которые максимально доходны как для самих налогоплательщиков, так и для экономики в целом.

Основами налоговой политики выступают:

1) Научно доказанный подход к налоговой политике в согласовании с закономерностями публичного развития и заключениями экономической и финансовой наук.

2) Учет: − специфика теоретических исторических внешних и внутренних условий; − географическое расположение; − истинные экономические вероятности страны. 3) Исследование происхождения налоговой политики, прославленного опыта, вскрытие передовых тенденций, применимых на должном историческом этапе созревания экономической стратегии конкретной страны. 4) Учет многоотраслевой структуры и многоуровневого характера (в условиях бюджетного федерализма) российской экономики. 5) Применение многовариантных расплат при формировании концепции налоговой политики и предвидение вероятных положительных и отрицательных результатов наложения должных налоговых сценариев на конкретную экономическую обстановку в государстве на основе обширного использования разнообразных экономико-математических методов.

Цели налоговой политики складываются под влиянием цельного ряда обстоятельств, важными из которых являются по экономике индустриально индустриальная и общественная обстановка в государстве, расстановка социально-политических сил в обществе.

В нынешних обстоятельствах страны с раскрученной рыночной экономикой воплощают в жизнь налоговую политику для достижения вытекающих главных целей:

-участливость государства в урегулировании экономики, устремленной на поощрение или ограничение хозяйственного занятия, а также и в общем воспроизводстве;

-снабжение нужд уровней власти в финансовых ресурсах, неполных для провидения экономической и общественной политики, а также для выполнения должными органами власти и правления, порученных на них функций;

- снабжение государственной политики урегулирования доходов.

В теории налогообложения принято выделять:

- фискальную,

- экономическую,

- стимулирующею,

- экологическую,

- контрольную,

- международную цели налоговой политики.

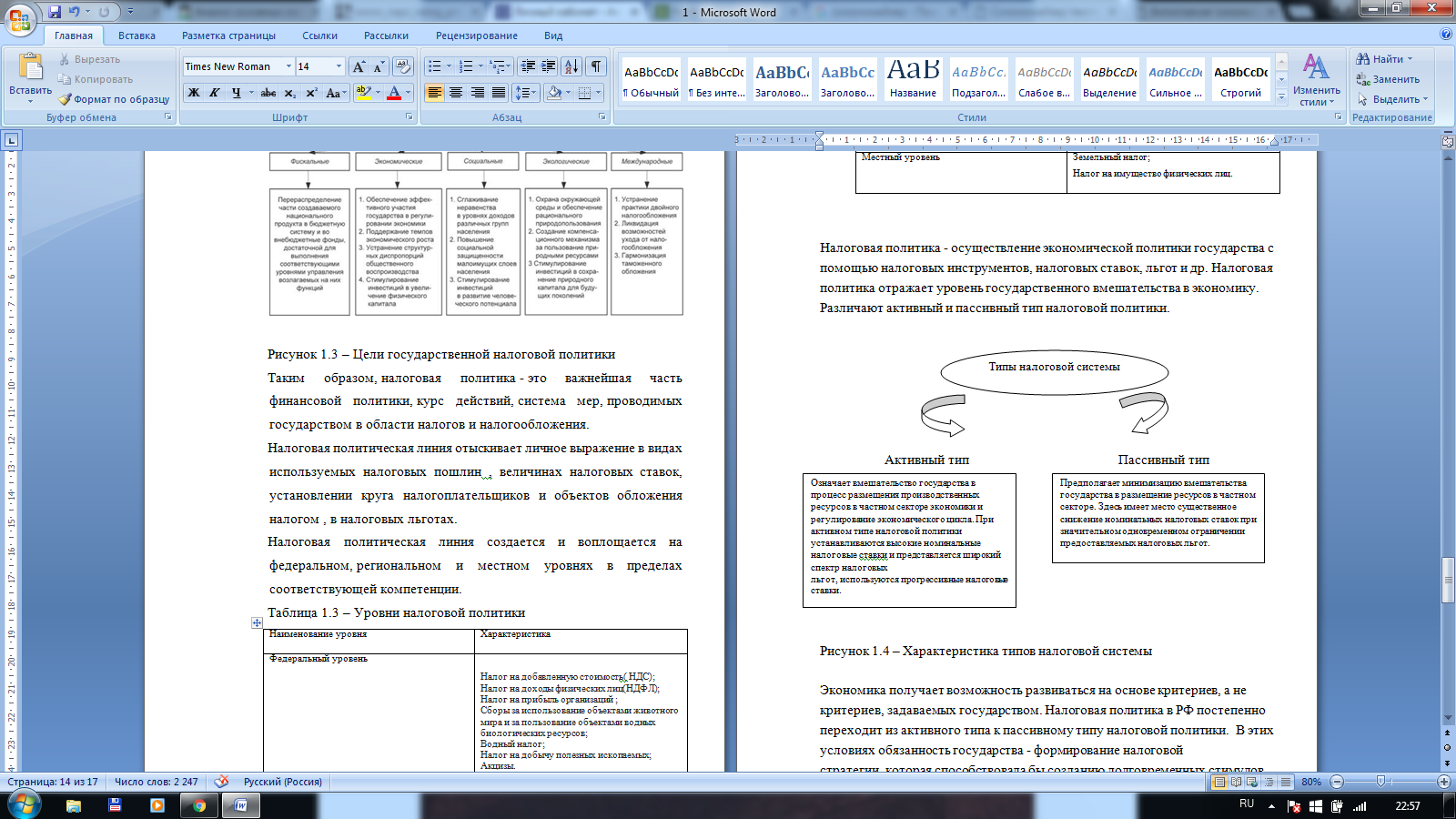

Рисунок 1.3 – Цели государственной налоговой политики

Подводя итог, налоговая политика – одна из главных частей финансовой политики, направление воздействий, система мер, обходимых государством в области налогов и налогообложения.

Налоговая политическая линия отыскивает личное выражение в видах используемых налоговых пошлин, величинах налоговых ставок, установлении круга налогоплательщиков и объектов обложения налогом , в налоговых льготах.

Налоговая политическая линия создается и воплощается на федеральном, региональном и местном уровнях в пределах соответствующей компетенции.

Таблица 1.3 – Уровни налоговой политики

|

Наименование уровня |

Характеристика |

|

Федеральный уровень |

Налог на добавленную стоимость( НДС); Налог на доходы физических лиц(НДФЛ); Налог на прибыль организаций ; Сборы за использование объектами животного мира и за пользование объектами водных биологических ресурсов; Водный налог; Налог на добычу полезных ископаемых; Акцизы. |

|

Региональный уровень |

Транспортный налог; Налог на игорный бизнес; Налог на имущество организаций. |

|

Продолжение таблицы 1.3 |

|

|

Местный уровень |

Земельный налог; Налог на имущество физических лиц. |

Налоговая политика - реализация экономической политики страны с содействием налоговых инструментов, налоговых ставок и льгот. Налоговая политика воспроизводит уровень персонального вмешательства в экономику. Различают активный и пассивный тип налоговой политики.

Рисунок 1.4 – Характеристика типов налоговой системы

Экономика обретает потенциал вырабатывать на основании мерок, а не мерок, задаваемых государством. Налоговая политика в РФ понемногу переключается из активного типа к пассивному типу налоговой политики. В предоставленных обстоятельствах долг государства - создание налоговой стратегии, которая споспешествовала бы произведению длительных стимулов вырабатывания роста производства. Главными целями и задачами налоговой политики РФ, которые смогут снабдить бюджетное наполнение независимой страны должны быть следующие:

Адекватность зачислений в бюджет, т.е. налоговые зачисления, обязаны стать достаточными для ощутимо нужного снабжения муниципальных затрат, к тому-же, не подавляя предпринимательскую функциональную энергичность.

Начало формы

Экономическая нейтральность, которая охватывает в общности введения косвенных налоговых пошлин ко всем формам применения, исключая из потребления производственные нужды.

Налоговая политика не может мешать росту издержек и инвестиций.

Налоговая справедливость, которая имеет горизонтальные и по вертикали нюансы. При этом горизонтальные аспекты обозначают одинаковость воздействия законодательного акта для всех участвующих партнеров экономически индустриальных взаимных отношений , а по вертикали - возможны вероятности учета различий для отдельных участников.

Низкие ставки налогов. Собственно размеры ставок показывают влияние на негативное действие со стороны участников экономических взаимоотношений, так как чем они меньше, тем ниже потребность сторониться их.

Доходчивость и бесхитростность налоговых законов. Эта задача числится максимально важной по причине возможности увеличения доверия со стороны налогоплательщиков к разнообразным расплатам на разнообразных уровнях контроля.

Рисунок 1.5 - Цели и задачи налоговой политики РФ

Продолжение рисунка 1.6

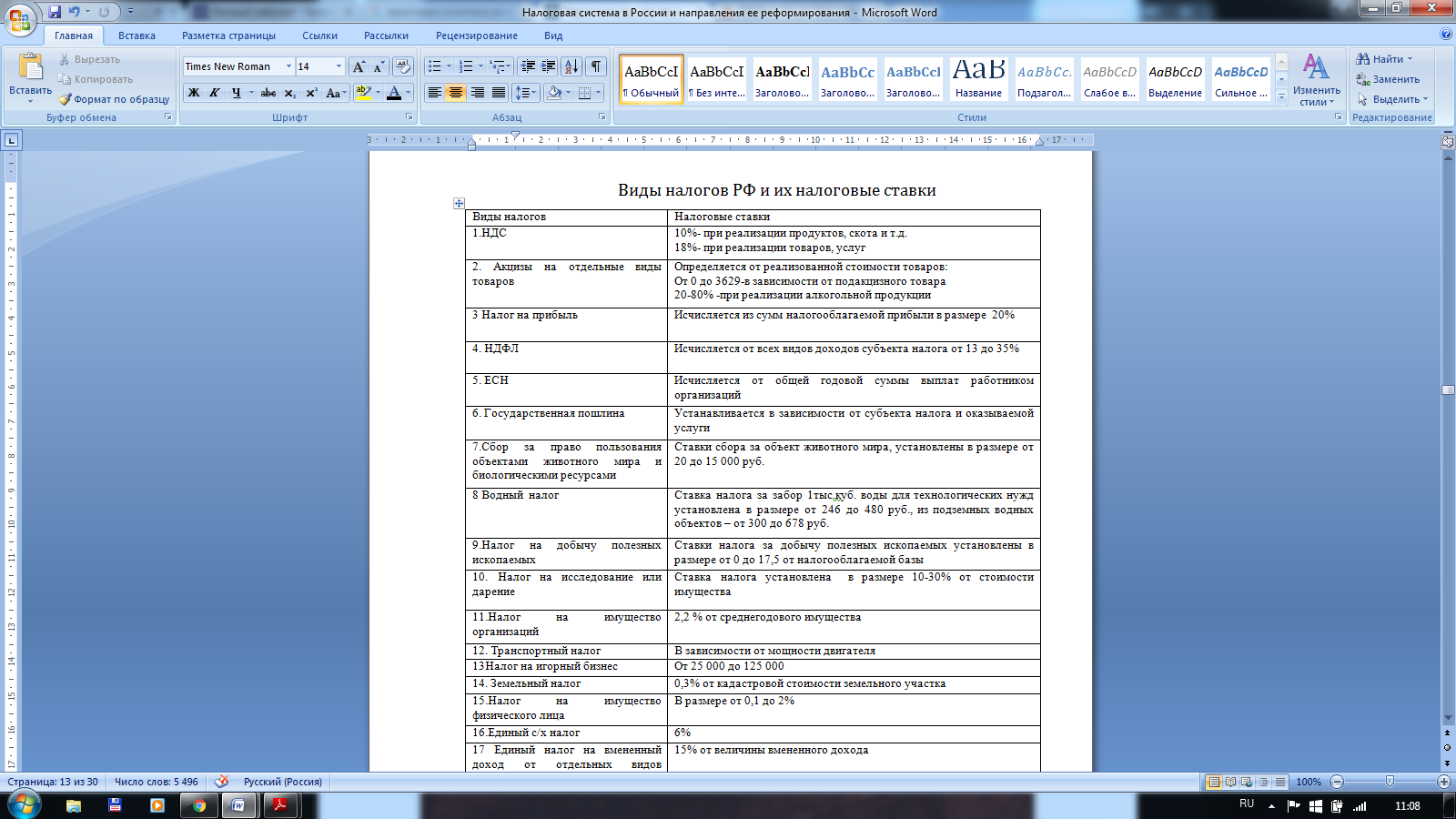

Рисунок 1.6 – Виды налогов РФ и их налоговые ставки

За соблюдением контроля законодательства Российской Федерации о налогах и сборах занимается Федеральная налоговая служба РФ.

Глава 2. Основные направления реформирования налоговой системы Российской Федерации на 2016-2017 гг. и перспективы планирования на 2018 г.

2.1 Анализ и оценка налоговой нагрузки

Одной из основополагающих по главному особенных свойств налоговой политики актуальной на сегодня в России проявляется модернизированное развитие обложения налогом имущества и прибыли физиологических и юридически должностных лиц. Несовершенство системных конструкций сбора налогов многонациональной России вгоняет: к утечке денежных средств за границу, процессу формирования теневой экономики, массовым увиливаниям предприятий от уплаты налогов. К главным причинам увиливания предприятий от оплаты налога можно отнести: тяготу налогового бремени, ограниченные знания в области налогового законодательства, меркантильный умысел предпринимателей, нежелание осуществлять собственные обязанности пред государством, конечное на прямую стеснено с ментальностью российского народа. [1] Еще одной из соответственных моменту особенных свойств является излишне высочайшая долевая часть косвенных налоговых пошлин . По потребительно-покупательским товарам физиологические лица являются в основном главными носителями косвенных налоговых пошлин . Косвенные налоговые сборы имеют регрессивный нрав , что приводит к существенному понижению актуального яруса степени малообеспеченных слоев живущих граждан , а это, в свое время , является причиной недостаточной реализации социальной функции российских налоговых пошлин . [2, 5] В налоговой политике процветающей России фискальная назначенная функция значения является первостепенной , это ещё одна из специальных свойств , которая негативно оказывает эффект с воздействием влияния на развитие народа традиционного хозяйства государства. Налоги обязаны стать не только главным источником формирования муниципального финансового сбережения, но и мощным стимулом к развитию производства государства. [3]. Также непостоянность из Российских налоговых пошлин, систематическое преобразование ставок и привилегий играют плохую роль обязанность на пути процесса формирования страны . Нестабильность системы сбора налогов в России это одна из важных проблем налогообложения. [4] Вопросами налоговой политики России на макроэкономическом уровне являются: - неровное разделение налогового гнета между добросовестными и отклоняющимися налогоплательщиками; - недоступность благоприятного налогового режима для частных инвестиций в экономику; - высочайшая нагрузка на фонд оплаты труда; - недоступность налогоплательщиков среднего класса, собственно что считается предпосылкой переложения налогов на производственную сферу. Проблемами налоговой политики России на микроэкономическом уровне являются: - запутанность и разноречивость множества руководств и объяснений Министерства финансов РФ и Федеральной налоговой службы; - расхождения меж стереотипами налогового и бухгалтерского учета, приводящие к трудо-затратному исчислению налогооблагаемой прибыли; - каждомесячные авансовые платежи множества налогов, собственно что приводит к вымыванию личных оборотных средств предприятий; - множественность налогов. При выработке основополагающих направлений налоговой политики необходимо квалифицировать ярус налоговой нагрузки в российской экономике. При экспертном анализе налоговой нагрузки в индустриальной политике слишком важно принимать во внимание 2 мотива, оказывающих воздействие на характер и интерпретацию выводов из такого экспертного анализа. Во-первых, для государств, налоговые доходные активы которые в наибольшей степени зависят от внешнеторговой ценовой политики состояния обстановки, можно разделить налоговые доходы, обусловленные колебаниями таковой состояния обстановки, а так же налоговые доходы, которые больше устойчивы к ней. В той самой связи можно разделить конъюнктурную и структурную составляющие налоговой нагрузки. Конъюнктурная компонента налоговых доходных активов обоснована только колебаниями состояния обстановки по всему миру рынков, на которых торгуются экспортируемые из государства продукты. Так же можно сказать, что структурная конструктивная компонента налоговой нагрузки – это такой ярус нагрузки, который формируется при среднемноголетней внешнеэкономической конъюнктуре и охарактеризовывает ярус нагрузки на реальный сектор экономики. Вся совокупность обстоятельств анализа уровня и динамики доходов бюджетной системы РФ является главным с точки зрении налоговой системы , так как это дает нам сглаживание колебаний доходов, что требует настройки налоговой системы и различность подходов к обложению налогом в различных секторах экономики. В Таблице 2.1 представлены показатели доходов бюджета правительства РФ в 2011 – 2017 годах. Ниже представленные данные говорят, что размер налоговых доходов (рассчитывается как сумма поступлений всех налогов и сборов, таможенных пошлин, страховых взносов на обязательное государственное социальное страхование и прочих платежей), характеризуемая как доля ВВП, на протяжении последних шести лет снизилась на 3,2 % : с 36,5 % к ВВП в 2011 году до 33,3 % к ВВП в 2017, году.

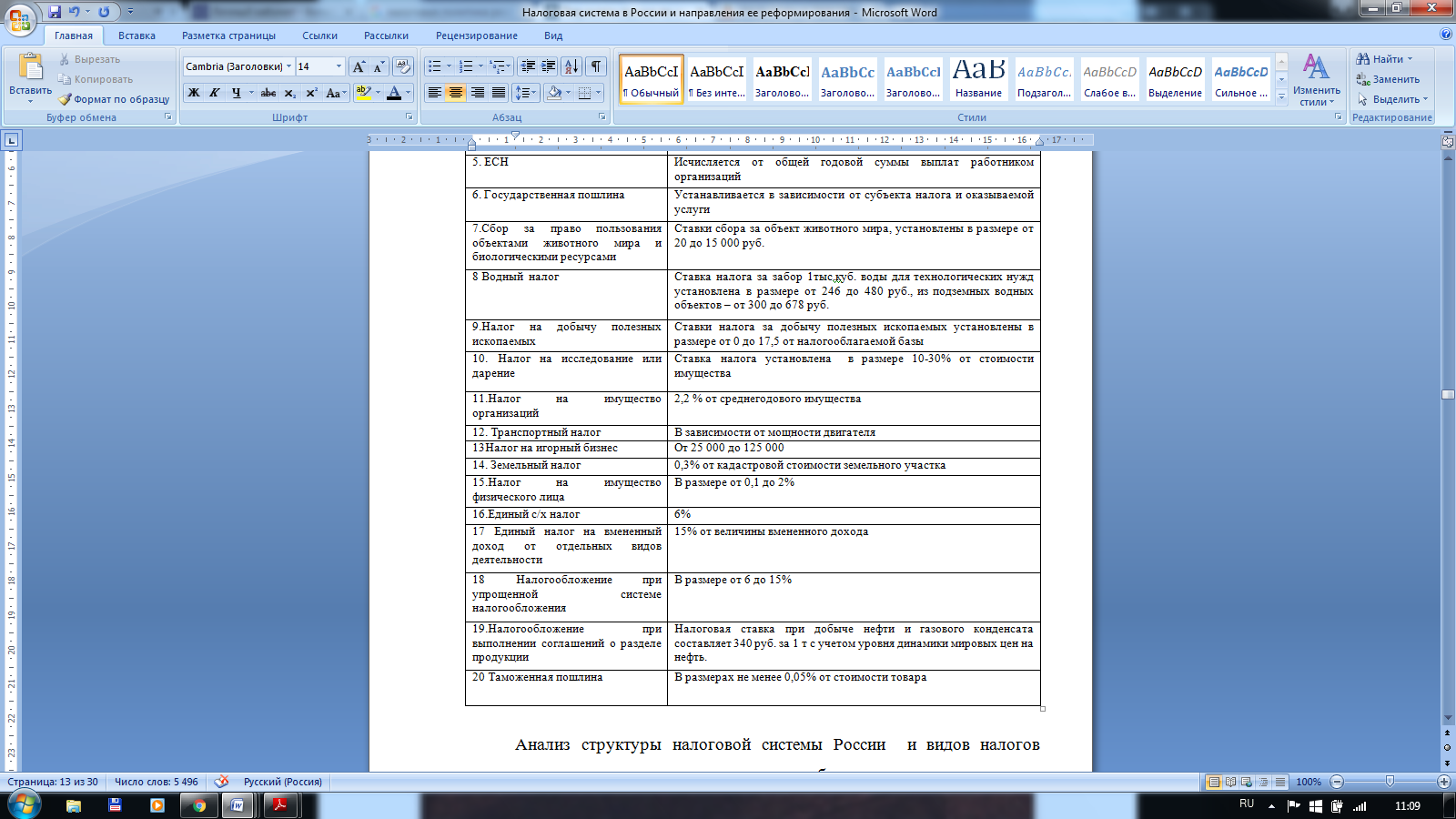

Таблица 2.1 - Доходы бюджета расширенного правительства Российской Федерации в 2011 – 2017 гг. (% к ВВП)

Как следует из таблицы, что налоговая нагрузка по некоторым видам налогов в России, а конкретно, на налог на добычу полезных ископаемых и вывозные таможенные пошлины, так как в России значительную долю доходов бюджета собирают доходы, получаемые от них (Таблица 2.2).

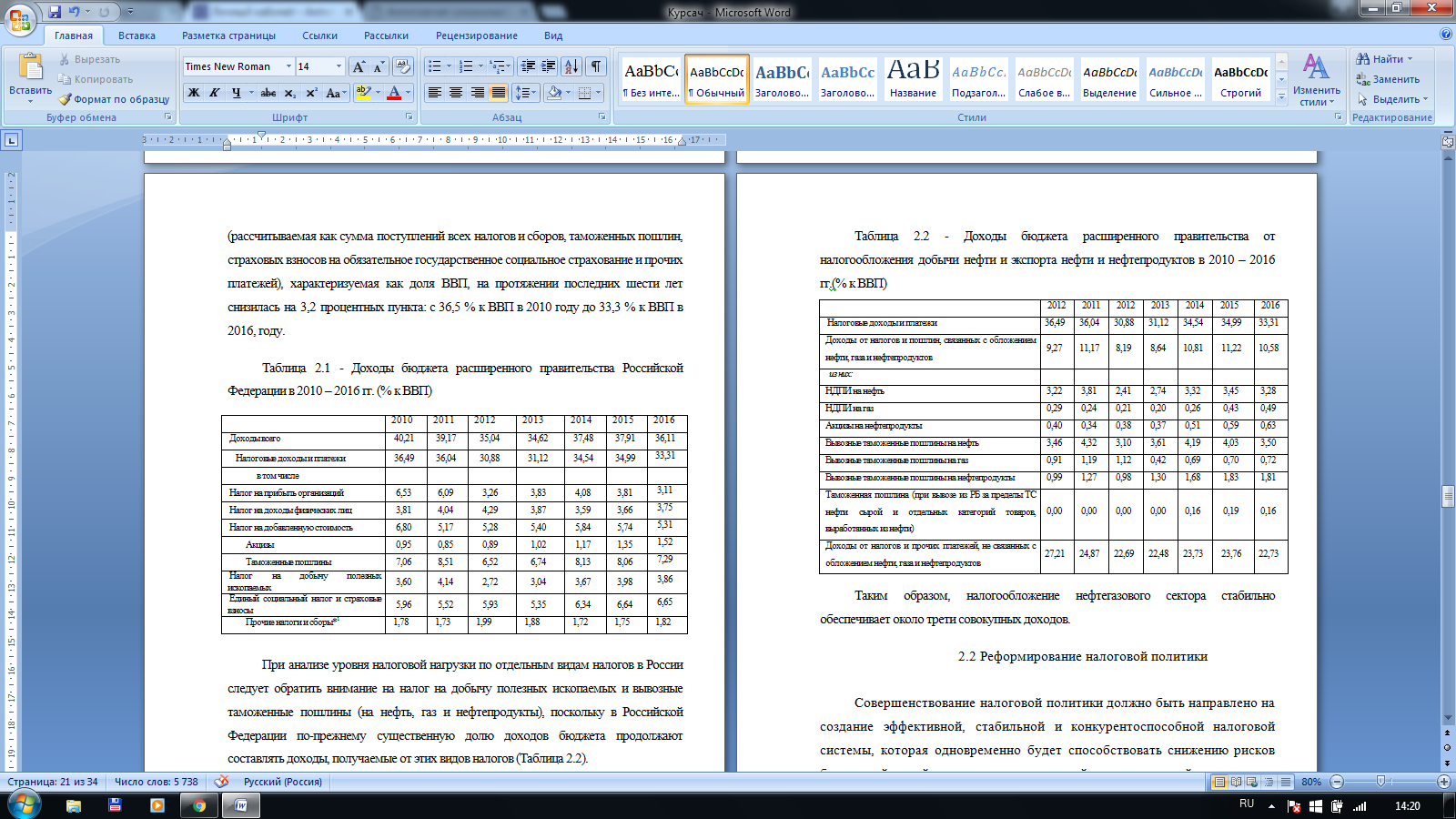

Из таблицы 2.2 видно, что доходы от налогов и пошлин, связанных с обложением нефти, газа и нефтепродуктов, составляют практически 1/3 от всей величины уровня налоговых изъятий в ВВП.

Таблица 2.2 - Доходы бюджета расширенного правительства от налогообложения добычи нефти и экспорта нефти и нефтепродуктов в 2011 – 2017 гг.(% к ВВП)

|

|

2013 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|---|---|---|---|---|---|---|---|

|

Налоговые доходы и платежи |

36,49 |

36,04 |

30,88 |

31,12 |

34,54 |

34,99 |

33,31 |

|

Доходы от налогов и пошлин, связанных с обложением нефти, газа и нефтепродуктов |

9,27 |

11,17 |

8,19 |

8,64 |

10,81 |

11,22 |

10,58 |

|

из них: |

|||||||

|

НДПИ на нефть |

3,22 |

3,81 |

2,41 |

2,74 |

3,32 |

3,45 |

3,28 |

|

НДПИ на газ |

0,29 |

0,24 |

0,21 |

0,20 |

0,26 |

0,43 |

0,49 |

|

Акцизы на нефтепродукты |

0,40 |

0,34 |

0,38 |

0,37 |

0,51 |

0,59 |

0,63 |

|

Вывозные таможенные пошлины на нефть |

3,46 |

4,32 |

3,10 |

3,61 |

4,19 |

4,03 |

3,50 |

|

Вывозные таможенные пошлины на газ |

0,91 |

1,19 |

1,12 |

0,42 |

0,69 |

0,70 |

0,72 |

|

Вывозные таможенные пошлины на нефтепродукты |

0,99 |

1,27 |

0,98 |

1,30 |

1,68 |

1,83 |

1,81 |

|

Таможенная пошлина (при вывозе из РБ за пределы ТС нефти сырой и отдельных категорий товаров, выработанных из нефти) |

0,00 |

0,00 |

0,00 |

0,00 |

0,16 |

0,19 |

0,16 |

|

Доходы от налогов и прочих платежей, не связанных с обложением нефти, газа и нефтепродуктов |

27,21 |

24,87 |

22,69 |

22,48 |

23,73 |

23,76 |

22,73 |

Как видно, что налогообложение нефтегазового сектора стабильно обеспечивает около 1/3 совокупных доходов.

2.2. Реформирование налоговой системы

Совершенствование налоговой политики должно быть непременно ориентировано на возникновение действенной , неизменно постоянной и конкурентоспособной системной конструкции сбора налогов , которая в туже часы станет содействовать понижению рисков по бюджетному сбережению доступной стойкости в среднесрочной и длительной надежде на будущее. Основными назначенными мишенями налоговой политики, как и раньше, остаются с выручка инновационной современной деятельности, а еще с выручкой деятельности в области образования и здравоохранения. Значительными мерами в принимаемых налоговых новациях являются:

1 Налоговое стимулирование инновационной деятельности и развития человеческого капитала.

В Бюджетном письме Президента РФ В.В. Путина о бюджетной политике в 2015-2017 гг. предусмотрено понижение на 2013-2014 гг. совокупного тарифа обязательных страховых взносов для малого бизнеса и некоммерческих организаций, осуществляющих основную деятельность в области социального обслуживания населения, а также благотворительных организаций и организаций, применяющих упрощенную систему налогообложения, до 20 %.

2 Налоговое стимулирование развития человеческого капитала.

Совершенствование конструктивных порядков стимулирующих вычетов при исчислении налога на доходные активы соотечественников. Первым шагом являются предложения по повышению величины габарита предоставляемого налогоплательщикам шаблонного налогового вычета на всякого третьего и дальнейшего ребенка . Например, вычет 3 тыс. руб. станет предоставляться на третьего и дальнейшего малыша . Одновременно подлежит отмене деятельный стандартный налоговый вычет в 400 рублей, предоставляемый в текущее время для всех.

3 Мониторинг эффективности налоговых льгот.

Регулярное проведение экспертного анализа востребованности поставленных механических приспособлений налогового стимулирования и налоговых привилегированных привилегий проявляется одним из принципиальных составляющих в налоговой политики, так как повышение численности предоставляемых привилегированных привилегий в отсутствие информационных известий об их эффективности приводит к выпадающим доходам по досягаемости приемлемой по финансовому сбережению системы, но и дискредитирует саму идею предоставления налоговых льгот. Проведение разбора востребованности налоговых стимулирующих устройств вырабатывается на основе отчетности Федеральной налоговой службы, основываемой на базе данных, хранящиеся в налоговых декларациях, предоставляемые в налоговые органы.

Для проведения прогноза с оценками в имеющиеся модели содержания налоговых заявительных провозглашений были внесены конфигурации перемены, направленные на обретение материалов и известий, характеризующих количественные характеристики употребления налогоплательщиками определенного перечня налоговых льгот. Проведенный экспертный анализ разрешит сделать выводы о степени востребованности и досягаемости конкретных привилегий, о итогах их внедрения исходя из убеждений реального соотношения поставленным назначенным целям, что разрешит отказаться от внедрения неких привилегий, прикрыть вероятности для минимизации обложения налогом, а еще перераспределить «налоговые расходы» финансового сбережения, осуществляемые в облике налоговых привилегий, на больше востребованные направления. В эту группу неизбежно можно отнести развитие форм прогноза с оценками зачисления страховых взносов (не относятся к налогам) во внебюджетные фонды и разработку повторной объективной отчетности. 4 Акцизное налогообложение.

В прогнозный временной промежуток государство продолжит воплощать в жизнь политику обгоняющего роста ставок акцизных сборов на индивидуальную подакцизную продукцию, а именно, на спиртную и табачную продукцию.

5 Налогообложение природных ресурсов.

С 2012 года производится политика по последовательному повышению ставок НДПИ на газ. В 2012 году ставка определена на уровне с 237 рублей за 1000. куб. м. С 2014 года ставка будет определена на уровне 509 рублей и далее будет индексироваться до уровня 582 рублей в 2015 году и 622 рублей в 2016 году.

6 Налог на недвижимость.

В настоящее время главные составляющие налогообложения по налогу на недвижимость определены. Проводится работа по определению величин налоговых вычетов для нахождения налоговой базы при исчислении налога на недвижимость.

7. Кроме исполнения мер во взаимоотношении налогов и неизбежных сборов в 2014 году были переделаны прежде принятые решения по установлению величины ставок страховых взносов в государственные (территориальные) внебюджетные фонды. С начала протекающего года базовая ставка страховых взносов была повышена с 26% до 34 %. С 2015 года случилось ее снижение до уровня 30% .

Вместе с тем с целью возмещения финансовых потерь бюджета Пенсионного фонда при его несбалансированности с 2015 года довольно ввести регрессивную ставку обложения доходов поверх порогового уровня (баз. уровень – 10 %). Вышеуказанные постановления выказываются временными и распространяются на 2016-2017 годы. За этот период следует в срочной форме принять обдуманные обоснованные решения по модификации пенсионной системы и уменьшению нагрузки на расходную долю федерального бюджета.

Рассмотрим перспективы в области налоговой политики России на период 2016 – 2017 годов:

- содействие и притягивание инвестиций, раскручивание человеческого капитала;

- модифицирование налогообложения финансовых инструментов и основание Международного финансового центра;

- простота налогового учета и нахождение близкой связи с бухгалтерским учетом;

- совершенствование налоговых соглашений для исполнения инвестиционной деятельности на отдельных территориях;

- реорганизация налогообложения торговой деятельности;

- обложение налогом добычи полезных ископаемых;

- улучшение страховых взносов;

- совершенствование обложение налогом недвижимого имущества физических и юридических лиц;

- акцизное обложение налогом;

- противодействие уклонению от налогообложения с применением низконалоговых юрисдикций;

- реорганизация налогового администрирования.

Остановимся детально на рассмотрении весомых преобразований для большинства налогоплательщиков. Улучшение обложения налогом физиологических лиц ставится в планы связать с привлечением и помощью личных инвестиций и развитием человеческого капитала. Налоговая система России на предоставленном этапе является не безупречной. Министерство финансов РФ и Федеральная налоговая служба беспрестанно привносят коррективы в налоговый кодекс, подразумевая совершенствование величины обложения налогом и экономического состояния страны. Так же, имеется и негативный момент, стесненный с изменчивостью налоговой политики. И в данное время важнейшими вопросами налоговой политики России выражаются собственно в изменчивости и недочетах налогового законодательства.

ЗАКЛЮЧЕНИЕ

Основным недостатком функционирующей налоговой системы числится то, что финансово-правовое урегулирование и ее прогресс основывается на преобразовании налоговой системы в основном на прямые налоги, налоги на потребление, а также на углубление налогового пресса во взаимоотношении физических лиц при всех изъянах системы подоходного обложения налогом. В этой круге была и есть подобный вопрос, что представительные органы РФ, субъектов Федерации и муниципальных образований не принимают во внимание научные посылки ученых в области налогов и обложения налогом государства. Именно поэтому правовая налоговая концепция РФ сформировала только совместные принципы урегулирования налоговой системы для того, чтобы снабдить формирование конституционных норм РФ. Если же говорить о вопросах нынешней налоговой концепции РФ, то вначале следует сказать о проблеме налогового администрирования, так как налоговая система РФ все так же остается слишком громоздкой, растратой и непродуктивной. Большое количество налогов, а так же и присутствие огромного количества бюрократических операций повергают к существенному росту трудоемкости, как налогового учета, так и налоговой проверки. Проблему стимулирования воздействия системы обложения налогом на финансовую занятие предприятий, формирование производства и финансовое формирование государства в целом, служит в настоящее время одной из существенных задач страны. Налоги обязаны делиться в одинаковой степени между федеральным центром и регионами. Тем не менее, самые актуальные налоги (НДС, акцизы, налог на прибыль) уходят в Москву, а другие на месте надлежащим образом не собираются. Некоторые местные налоги впринципе никак не окупают расходы на их сбор (прим. налог на собак). Еще один вопрос состоит в том, что наравне с законами функционируют многочисленные подзаконные акты: указания, дополнения, изменения к ним, разъяснения и т.д. Это, как никак, усложняет работу самих налоговых служб. Этого сложно избежать из-за высокого динамизма процессов, которые происходят в хозяйственной жизни страны. На данный момент очень большой и спорный вопрос – это тяжесть налогового бремени. Так же проблема состоит и в неравномерности распределения налогов меж категорий налогоплательщиков. Так же не предусмотрена последовательность и соответствие уровня налоговых отчислений плательщиков в зависимости от уровня доходов. А так же можно сказать, что все внимание налоговой службы направлено на тех плательщиков налогов, которых легко проверить, так например мелкие и средние предприниматели, когда основная часть увиливает от оплаты налогов, как на законном, так и на незаконном основании. Помимо посильной помощи формирования плательщиков современная налоговая политика обращена на всякое препятствование такому развитию.

Отметим также следующие недостатки действующей системы налогов:

- НДФЛ совершенно не способствует смягчению неравенства в распределении доходов и практически обратился в косвенный налог на заработную плату;

- налог на прибыль и налог на имущество организаций нешуточно замедляют рост в реальном производственном секторе;

- НДС «штрафует» импорт новой техники и современных технологий, надобных для освежения производственного потенциала страны, а так же время неоправданно поощряет экспортеров необработанного природного продукта.

Можно сказать, что отрицательный социально-экономический эффект (включая фискальный) от использования данных видов налогов в России связан не только с их природой, сколько с видоизменившимися в стране общественными условиями. Данные налоги становились и вводились в действие в соглашениях промышленного капитализма, когда ход денег уравновешивался ходом материальных ценностей. В нынешних условиях финансового капитализма, где объем финансовых оборотов в сотни, раз превосходит оборот реальных товаров, где основная масса доходов вырабатывает в сфере услуг, финансовых операций, в сфере оборота фиктивного капитала, традиционные виды налогов оказываются непригодными для улавливания значительной, а иногда даже и большей части доходов, реализуемых в обществе. Вследствие, надо реформировать налоговую систему ее кардинальная перемена повергнет за собой только отрицательные последствия. Несомненно, налоговые реформы будут обходиться исходя из того, что имеющаяся система всех налогов, механизмов их исчисления и методов проверки не должна принципиально модифицироваться. Сейчас же наблюдается тенденция к уменьшению налоговых ставок и уменьшению налогового бремени.

СПИСОК ЛИТЕРАТУРЫ

- Налоговый Кодекс РФ, часть вторая - СПб: ИГ «Весь», 2016.- 992с.

- Гражданский кодекс РФ, часть первая: Федеральный закон от 30 ноября 1994г.. №51-ФЗ; часть вторая: Федеральный закон от 26 января 1996 г. №14-ФЗ; часть третья: Федеральный закон 26 ноября 2001г. №146-ФЗ (с изм. и доп.)

- Ворожбит О.Ю. Налоговая политика государства и её влияние на развитие предпринимательства // Территория новых возможностей. Вестник Владивостокского государственного университета экономики и сервиса. - 2012. - № 5. - С. 9-16.

- Евстигнеев Е.Н. Налоги и налогообложение.-М.:ИНФРА-М,2014.-320с.

- Миляков Н.В. Налоговое право.-М.:ИНФРА.-М,2015-383с.

- Волкова Г.А. Налоги и налогообложение,Г.А.Волкова.-М:Юнити-Дана,2012.-415с.

- Перов А.В.Толкушкин А.В. Налоги и налогообложение:учебник.-М.:Юрайт,2013.-809с.

- Кашин, В.А. Налоговая политика России на современном этапе / В. А. Кашин // Финансы. – 2014. - № . – С. 3-7.

- Едронова, В.Н. Проблемы и тенденции развития региональной налоговой политики [Текст] / В. Н. Едронова, Н.Н. Мамыкина // Финансы и кредит. - 2015. - № 12.- С. 2-7.

- Закупень Т.В. “Некоторые аспекты налоговой политики” – // Финансы. – 2016. - № 5. - с. 30.

- Корень А.В., Першина В.В. Актуальные проблемы и пути совершенствования налога на доходы физических лиц в Российской Федерации // Глобальный научный потенциал. - 2015. - № 5 (38). - С. 63-65.

- Караваева И.В. Отечественная налоговая политика в условиях посткризисной ситуации // Вестн. Моск. ун-та. Сер. 6. Экономика. - 2012. - N 4.

- Маневич В.Е. О роли монетарной и финансовой политики в России в период кризиса и после него//Вопросы экономики. - 2015. - №12. - С. 30.

- Мукабенова А.В. Проблемы формирования доходов консолидированного бюджета субъектов Федерации / А.В. Мукабенова // Молодой ученый. -2013. - №12. -С. 250.

- Налоговая политика России на 2015-2017 годы: основные направления и план действий // Финансы. - 2014. - N 7.

- Пансков В.Г. О возможных направлениях налоговой политики // Финансы. - 2013. - N 5.

- Пупкова Г.А.Налоговая политика государства — основной инструмент стимулирования инвестиционной деятельности // Российское предпринимательство. — 2013.

- Сайфиева С.Н. Российская финансовая и налоговая политика: современное состояние и перспективы развития // ЭКО - 2013. - № 2. - С. 97-116.

- Симонов В.В., Сулакшин С.С., Подпорина И.В., Погорелко М.Ю. Бюджет и налоги в экономической политике России//Монография - М.: Научный эксперт, 2016.

- Старостин А.М., Хачатрян А.П. Государственная налоговая политика: основная проблематика / Политические науки №3. 05.2014. http://www.online-science.ru/m/products/politicks-nauki/gid507/pg1/

- http://www.consultant.ru/

- https://www.nalog.ru/rn77/

- Взаимосвязь права и государства.

- Государственное социальное страхование (ормы и виды обязательного социального страхования в РФ)

- Классификация систем защиты программного обеспечения (защита программного обеспечения )

- Применение объектно-ориентированного подхода при проектировании информационной системы (Декомпозиция информационных систем)

- Анализ стратегии ценовой дискриминации в отрасли (Сущность ценовой дискриминации)

- Учет наличных денежных средств в кассе предприятия (Теоретические основы)

- Ипотека в гражданском праве (Основания возникновения ипотеки)

- Цель и задачи налогового учета (Сущность, функции налогов )

- Исследование теоретической (сущность, особенности, классификация социального страхования) и практической сторон (ФСС) социального страхования, также выявление его роли в современных условиях.

- Права и обязанности прокурора в оперативно-розыскной деятельности (основные направления прокурорского надзора за соблюдением прав и свобод человека и гражданина при осуществлении ОРД)

- Добросовестная и недобросовестная ценовая конкуренция.

- Аналитические регистры налогового учета по налогу на прибыль (на примере ООО Стелла)