Общие положения по выполнению кассовых операций. Понятие операционной кассы ( Понятие кассовых операций )

Содержание:

ВВЕДЕНИЕ

Денежные отношения представляют собой сложный комплекс, отражающий различные стороны воспроизводственного процесса. Деньги обслуживают весь оборот стоимости национального продукта. И правда, все созданные продукты и услуги, предназначенные для производственного или личного потребления, принимают товарную форму и реализуются за соответствующую денежную сумму. С помощью денег осуществляются формирование и распределение доходов, в том числе стоимости прибавочного продукта, а также кредитное перераспределение временно высвобождающихся средств.

Наличные деньги используются в подавляющей части во взаимоотношениях государства, субъектов хозяйствования при выплате доходов населению, также при оплате населением товаров, услуг, налогов и т. п. Все лица используют для расчетов наличные деньги, все большую популярность также приобретает безналичный расчет. Могут использоваться наличные деньги и в расчетах между субъектами хозяйствования за приобретаемые товары и при других платежах, однако предельные суммы таких платежей ограничиваются.

При этом для хорошо налаженного учета денежных средств необходим их эффективный контроль и особые правила. Для этого существует порядок ведения кассовых операций в Российской Федерации — это специализированная система учета деятельности по движению наличных денежных средств в кассе учреждения. Нормативы по ведению дисциплины обязан применять любой экономический субъект, работающий с наличностью.

Объект изучения курсовой работы - кассовые операции, а предмет – ведение кассовых операций

В данной работе целью можно назвать подробное изучение тонкостей учета и ведения кассовых операций.

Для достижения поставленной цели решались следующие задачи:

- рассмотреть значение понятия "кассовые операции" и "операционная касса";

- изучить нормативно-правовую базу учета кассовых операций;

- рассмотреть порядок документального оформления учета кассовых операций и процесс его ведения;

- выяснить какие изменения в ведении кассовых операций произошли в 2020 году .

При подготовке работы автором были использованы различные источники информации: учебные пособия, научные публикации, федеральные законы, информация из сети Интернет в сфере бухгалтерии.

ГЛАВА 1.

1.1. Понятие кассовых операций.

Одним из важнейших процессов в работе организаций и предприятий, предлагающих товары и услуги, является процесс ведения кассовых операций, потому что они непосредственно работают с наличными денежными средствами. Для успешной деятельности необходимо соблюдение определенных правил. Для этого существуют кассовые операции.

Кассовые операции – операции, связанные с приемом, хранением и выдачей денег и денежных документов.

В Российской Федерации кассовые операции регламентируются Банком России. Основным документом для кредитных организаций является положение ЦБ РФ № 630-П от 29 января 2018 года «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации»[1], для всех остальных юридических лиц - «Порядок ведения кассовых операций в Российской Федерации» (утвержден решением совета директоров ЦБ 22 сентября 1993 года № 40).

На предприятиях за работу с кассой отвечает специальный сотрудник – кассир (или - в небольших организациях - бухгалтер-кассир). С этим человеком должен быть подписан договор о полной материальной ответственности за сохранение денег и денежных документов. Наличность и денежные документы хранятся в кассе - специально оборудованном помещении или сейфе.

Основные правила, которым необходимо следовать при совершении кассовых операций, могут быть сведены к четырем пунктам. При этом за нарушение этих правил налагается штраф.

1) Соблюдение лимита остатка денежных средств. Этот лимит согласовывается с банком, осуществляющим РКО организации. Ежегодно организации должны предоставлять расчет максимально допустимого остатка на конец рабочего дня в кассе по соответствующей форме в банк для утверждения. Если это не сделано, считается, что лимит остатка денежных средств в кассе равен нулю, т. е. все деньги в полном объеме должны ежедневно сдаваться в банк. При этом большинство бухгалтеров небольших предприятий решают проблему самым простым и законным способом: те средства, которые нельзя хранить в кассе, выдаются под отчет сотрудникам, например руководителю или владельцу компании.

2) Использование наличной выручки должно согласовываться с банком и ограничено конкретным перечнем расходов на выплату зарплаты, пособий, премий, закупку сельхозпродукции, скупку тары и вещей у населения, командировочные расходы, хозяйственные нужды. При этом запрещено вносить наличные денежные средства из кассы организации на банковские счета других юридических и физических лиц.

3) Соблюдение предельного размера расчетов наличными между юридическими лицами, который регулируется указанием ЦБ РФ «Об установлении предельного размера расчетов между юридическими лицами» от 20 июня 2007 года № 1843-У[2]. На начало 2021 года это ограничение составляет 100 тыс. рублей по одной операции. Все расчеты сверх данной суммы должны проводиться в безналичной форме. Это ограничение относится только к сделкам между юрлицами, юрлицами и индивидуальными предпринимателями, а также между индивидуальными предпринимателями. При этом оно не действует на расчеты между юридическими и физическими лицами, то есть не ограничивает, например, продажу чего-либо за наличные рядовому покупателю.

4) Применение контрольно-кассовой техники при продаже товаров, работ, услуг за наличный расчет: в установленных случаях обязана применяться контрольно-кассовая техника, включенная в Государственный реестр. Причем кассовые аппараты должны задействоваться и при использовании банковских карт, несмотря на то что формально операция проводится в безналичной форме.

В итоге мы видим, что эти правила регламентируются законодательно, а нарушение проведения кассовых операций на основании ст. 15.1 Кодекса об административных правонарушениях наказывается штрафом в размере от 4 тыс. до 5 тыс. рублей для должностных лиц и от 40 тыс. до 50 тыс. - для самой организации[3].

Один из способов проведения кассовые операции проводится как правило в операционной кассе.

Она обычно используется в банковских учреждениях и в коммерческих предприятиях. В обоих случаях предполагается, что касса расположена на удалении от центрального офиса организации, а выручка после закрытия рабочей смены передается в главную кассу компании. Правовая регламентация вопросов по работе операционного типа касс у субъектов хозяйствования осуществляется положениями следующих документов:

- Указание ЦБ РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У (ред. от 19.06.2017).

- Закон о ККТ от 22.05.2003 № 54-ФЗ (ред. от 03.07.2018).

- Правила эксплуатации ККМ, утвержденные Минфином РФ, № 104 от 30.08.1993.

- План счетов, утв. Приказом Минфина от 31.10.2000 г. № 94н (ред. от 08.11.2010).

Операционная касса – специальное подразделения Банка, осуществляющего расчетно-кассовое обслуживание на территории предприятия.

Она также необходима предприятиям, предлагающим товары и услуги населению, например автосалонам, магазинам бытовой электроники, крупным магазинам розничной торговли, ювелирным магазинам, предприятиям оптовой торговли, риэлторским и туристическим компаниям.

Операционная касса является универсальным инструментом для работы с наличными денежными средствами и позволяет: за оплату товара вносить иностранную валюту, которая конвертируется в рубли, рублевый эквивалент зачисляется на счет организации, отказаться от собственной кассы, что исключает недостачи, ежедневные отчеты, пересчет денег, оформление кассовых документов, доставку наличности в банк, экспертизу купюр на подлинность и т. д.

1.2. Нормативно-правовая база учета кассовых операций.

Изучив в предыдущем параграфе понятие кассовых операций мы уснили, что под ними подразумеваются действия, связанные с платежами, осуществляемыми путем наличных расчетов. А также узнали, что они управляются законами.

Компетенцию по организации наличного денежного обращения на территории Российской Федерации, а также функции по определению порядка ведения кассовых операций законодатель возложил на Банк России (статья 34 Федерального закона от 10 июля 2002 года №86-ФЗ "О Центральном банке Российской Федерации (Банке России)")[4].

Нормативными правовыми документами, регулирующими наличное денежное обращение в Российской Федерации и определяющими порядок ведения кассовых операций, являются:

- Федеральный закон " О бухгалтерском учете" от 21 ноября 1996 года № 129- ФЗ, в соответствии с которым внесение исправлений в кассовые и банковские документы не допускается;

- "Положение о правилах организации наличного денежного обращения на территории Российской Федерации" от 5 января 1998 года №14-П , утверждено Советом директоров Банка России 19 декабря 1997 года, протокол № 47 (в ред. Указаний ЦБ РФ от 22.01.1999 № 488-У,от 31.10.2002 № 1201-У), в соответствии с которым устанавливается лимит денежных средств в кассе организации;

- "Порядок ведения кассовых операций в Российской Федерации", утвержден Советом Директоров Банка России от 22 сентября 1993 года №40, Письмо ЦБ Российской Федерации от 4 октября 1993 года № 18 (в ред. письма ЦБ РФ от 26.02.96 № 247). Порядок ведения кассовых операций в Российской Федерации содержит общие положения о порядке ведения кассовых операций и устанавливает процедурные правила по следующим разделам:

- прием, выдача наличных денег и оформление кассовых документов;

- ведение кассовой книги и хранение денег;

- ревизия кассы и контроль за соблюдением кассовой дисциплины;

- Постановлением Госкомстата России от 18 августа 1998 года № 88 "Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации (в ред. Постановлений Госкомстата РФ от 27.03.2000 № 26, от 03.05.2000 № 36);

- Постановление Госкомстата России от 24 марта 1999 года № 20 "Об утверждении порядка применения унифицированных форм первичной учетной документации", предприятиям не разрешается вносить дополнительные реквизиты в унифицированные формы по первичному учету кассовых операций.

Центральный Банк Российской Федерации в соответствии с предоставленными полномочиями, устанавливает некоторые условия денежного обращения и разъясняет особенности применения в практической деятельности положений "Порядка ведения кассовых операций":

- Письмо ЦБ РФ от 17 февраля 1994 года №14-4/35 "О разъяснениях по применению "Порядка ведения кассовых операций в Российской Федерации";

- Письмо ЦБ РФ от 16 марта 1995 года №14-4/95 "О разъяснениях по отдельным вопросам "Порядка ведения кассовых операций в Российской Федерации" и условий работы с денежной наличностью".

- Приказ Минфина Российской Федерации от 31 октября 2000г. №94н "Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению" (в ред. Приказа Минфина РФ от 18 сентября 2006 № 115н);

Говоря о кассовых операциях, всегда подразумеваются действия, связанные с платежами, осуществляемыми путем наличных расчетов.

В соответствии с Конституцией Российской Федерации (статья 75), рубль является законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории Российской Федерации (статья 140 Гражданского кодекса Российской Федерации), а также включает деньги в перечень объектов гражданских прав (статья 128 ГК РФ).

Бухгалтерский учет денежных средств, имеет важное значение для правильной организации денежного обращения, укрепления платежной дисциплины, эффективного использовании финансовых ресурсов.

Целью бухгалтерского учета денежных средств является контроль за соблюдением кассовой дисциплины, правильностью и эффективностью использования денежных средств, обеспечение сохранности денежной наличности и документов в кассе.

Из этой цели вытекают следующие основные задачи учета и контроля денежных средств:

- проверка правильности документального оформления и законности операций с денежными средствами, своевременное и полное отражение их в учете;

- обеспечение своевременности, полноты и правильности расчетов по всем видам платежей и поступлений;

- своевременное выявление результатов инвентаризации денежных средств и документов ;

- обеспечение сохранности денежных средств и документов в кассе, бесперебойное удовлетворение денежной наличностью всех неотложных нужд предприятия.

В соответствии с положениями Порядка ведения кассовых операций в Российской Федерации, руководители предприятий обязаны оборудовать кассу, обеспечить сохранность денег в помещении кассы, а также при доставке их из учреждения банка и сдаче в банк. В тех случаях, когда по вине руководителей предприятий не были созданы необходимые условия, обеспечивающие сохранность денежных средств при их хранении и транспортировке, они несут в установленном законодательством порядке ответственность.

Помещение кассы должно быть изолировано, а двери в кассу во время совершения операций - заперты с внутренней стороны. Доступ в помещение кассы лицам, не имеющим отношения к ее работе, воспрещается.

Все наличные деньги и ценные бумаги на предприятиях хранятся, как правило, в несгораемых металлических шкафах, а в отдельных случаях - в комбинированных и обычных металлических шкафах, которые по окончании рабочего дня закрываются ключом и опечатываются печатью кассира. Ключи от металлических шкафов и печати хранятся у кассиров, которым запрещается оставлять их в условленных местах, передавать посторонним лицам либо изготавливать неучтенные дубликаты.

Учтенные дубликаты ключей в опечатанных кассирами пакетах, шкатулках и т.п. хранятся у руководителей предприятий. Не реже одного раза в квартал проводится их проверка комиссией, назначаемой руководителем предприятия, результаты ее фиксируются в акте.

При обнаружении утраты ключа руководитель предприятия сообщает о происшествии в органы внутренних дел и принимает меры к немедленной замене замка металлического шкафа.

Хранение в кассе наличных денег и других ценностей, не принадлежащих данному предприятию, запрещается.

После издания приказа (решения, постановления) о назначении кассира на работу руководитель предприятия обязан под расписку ознакомить его с Порядком ведения кассовых операций в Российской Федерации, после чего с кассиром заключается договор о полной материальной ответственности.

Кассир в соответствии с действующим законодательством о материальной ответственности рабочих и служащих несет полную материальную ответственность за сохранность всех принятых им ценностей и за ущерб, причиненный предприятию, как в результате умышленных действий, так и в результате небрежного или недобросовестного отношения к своим обязанностям.

Кассиру запрещается передоверять выполнение порученной ему работы другим лицам.

На предприятиях, имеющих одного кассира, в случае необходимости временной его замены, находящиеся у него под отчетом ценности немедленно пересчитываются другим кассиром, которому они передаются, в присутствии руководителя и главного бухгалтера предприятия или в присутствии комиссии из лиц. С этим работником заключается договор о полной материальной ответственности.

На малых предприятиях, не имеющих в штате кассира, обязанности последнего могут выполняться главным бухгалтером или другим работником по письменному распоряжению руководителя предприятия при условии заключения с ним договора о полной материальной ответственности.

1.3. Документальное оформление и учет кассовых операций в организации.

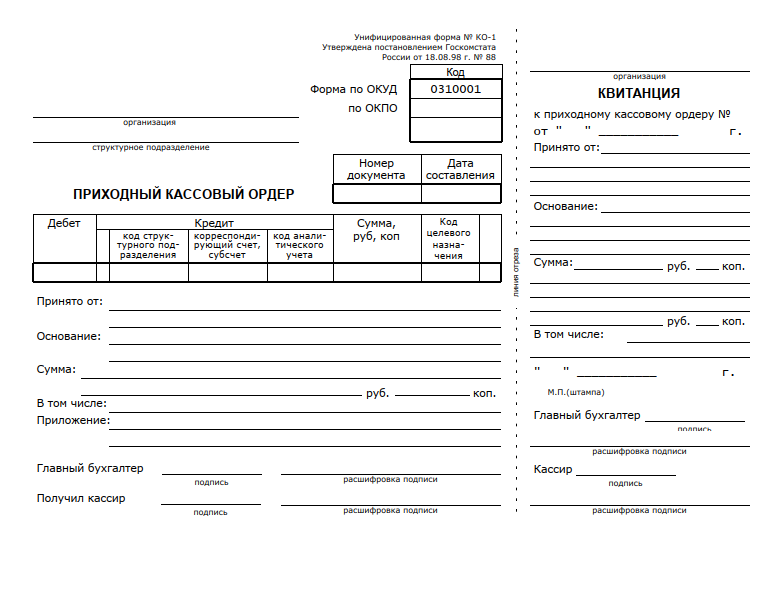

Для оформления и учета хозяйственных операций по движению наличных денежных средств установлены определенные унифицированные формы первичной учетной документации по учету кассовых операций (см. табл.1.1.)[5]:

|

№ формы |

Наименование формы |

|

КО-1 |

Приходный кассовый ордер |

|

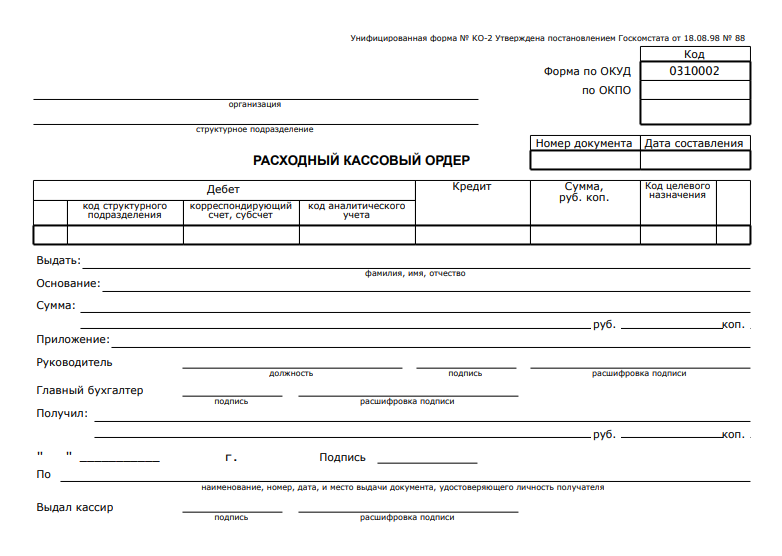

КО-2 |

Расходный кассовый ордер |

|

КО-3 |

Журнал регистрации приходных и расходных кассовых документов |

|

КО-4 |

Кассовая книга |

|

КО-5 |

Книга учета принятых и выданных кассиром денежных средств |

Таблица 1.1. Унифицированные формы первичной учетной документации по учету кассовых операций.

Помимо указанных выше форм первичной учетной документации по учету кассовых операций каждая организация обязана использовать также документы, формы которых установлены ЦБ России, в частности, кассовую заявку (форма №0408027) и денежный чек.

Наличные денежные средства организация, как правило, получает со своего расчетного счета, открытого в обслуживающем банке в соответствии с установленным порядком.

Для получения наличных денежных средств с расчетного счета в банке на заработную плату и иные расходы организациям необходимо ежеквартально представлять в обслуживающие банки кассовые заявки по форме №0408027.

До наступления очередного (следующего) квартала организация в текущем квартале составляет и подает в банк кассовую заявку, в которой показывают источники поступления наличных денежных средств в организацию и направления их расходования в течение квартала.

Кассовая заявка подается в банк в двух экземплярах, один из которых с отметкой банка затем возвращается организации и хранится в бухгалтерии.

Поступление и расход наличных денег раскрываются в заявке с разбивкой данных за соответствующий квартал прошлого года, предыдущий квартал и предполагаемые прогнозные значения на следующий квартал.

Кассовая заявка подписывается руководителем организации и главным бухгалтером и заверяется печатью организации.

Получение наличных денежных средств из банка осуществляется в порядке и в пределах, установленных законодательством РФ, на основании надлежащим образом оформленного документа специальной формы – денежного чека.

Обслуживающий банк выдает организации денежные чеки в виде чековой книжки, содержащей, как правило, 25 или 50 чеков.

Банк осуществляет выдачу чековой книжки на основании заявления организации и взимает определенную плату за каждую выданную книжку. Выданные чековые книжки и номера чеков фиксируются в "Карточке с образцами подписей и оттиска печати" данной организации.

Денежный чек представляет собой приказ организации обслуживающему банку о выдаче с расчетного счета организации указанной в чеке суммы наличных денег.

Каждый отдельный чек состоит из корешка чека и отрезной части чека (собственно чека) с контрольной маркой, расположенной в верхнем правом углу чека. Все эти части одного конкретного чека имеют одинаковый порядковый номер (буквенные и цифровые коды), например чек АЛ 1233598.

При выдаче чековой книжки банк на лицевой стороне каждого чека указывает данные о чекодателе (наименование организации и номер расчетного счета организации) и ставит штамп с названием банка на месте реквизита " наименование учреждения банка".

Для получения наличных денег по чеку организация должна заполнить чек в соответствии с установленным порядком его заполнения.

Порядок заполнения чека, как правило, указывается на обороте обложки чековой книжки. Одновременно с составлением чека должны быть заполнены все реквизиты корешка чека. В соответствии с установленным порядком заполнения все записи на корешке чека и непосредственно на чеке производятся от руки чернилами или шариковой ручкой черного или синего цвета.

Корешок заполненного чека остается в чековой книжке, а отрезная часть (собственно чек) представляется в банк для получения наличных денег. После выплаты наличных денег чек остается в кассе банка.

Никакие поправки в тексте чека не допускаются, так как делают чек недействительным.

Если допущена ошибка при составлении чека, то его перечеркивают и на нем делается надпись "Аннулирован". Аннулированный (испорченный) чек должен оставаться в чековой книжке. Затем заполняется новый (следующий по номеру) чек. Корешки оплаченных и испорченных чеков, а также испорченные чеки организация-чекодатель обязана хранить не менее трех лет.

В случае закрытия расчетного счета организация обязана возвратить банку полученные им ранее чековые книжки с неиспользованными корешками и чеками с указанием в сопроводительном письме номеров неиспользованных чеков.

Поступление наличных денег в кассу, в том числе по чеку, оформляют приходными кассовыми ордерами (форма № КО-1).

Приходный кассовый ордер состоит из двух частей: самого приходного ордера и квитанции к нему.

Приходный кассовый ордер применяется для оформления поступления наличных денег в кассу организации как в условиях методов ручной обработки данных, так и при обработке информации с применением средств вычислительной техники.

Прием наличных денег по приходным кассовым ордерам может производиться только в день их составления. Лица, вносящие денежные средства, представляют в бухгалтерию организации сопроводительные документы (кассовые и товарные чеки, авансовые отчеты и т.п.), отражающие совершенные хозяйственные операции. На основании предоставленных документов, подтверждающих факт совершения хозяйственной операции, работник бухгалтерии выписывает в одном экземпляре приходный кассовый ордер и квитанцию к нему, которые подписываются главным бухгалтером или лицом, на это уполномоченным.

При составлении приходного кассового ордера ему присваивается очередной порядковый номер и до передачи в кассу он регистрируется бухгалтерией в журнале регистрации приходных и расходных кассовых документов (форма № КО-3). Как правило, нумерация приходных кассовых ордеров начинается с начала года с порядкового номера один (№ 1] и продолжается до конца текущего года.

Суммы операций в приходных кассовых ордерах указываются и цифрами, и прописью.

В приходных кассовых ордерах и квитанциях к ним по строке "Основание" указывается содержание хозяйственной операции (например, получено по чеку с таким-то номером). В случае если по приходному кассовому ордеру на основании кассовых чеков оформляется поступление выручки, то по строке "В том числе" должна указываться сумма НДС, которая записывается цифрами. Если продукция, работы, услуги не облагаются налогом, делается запись "без налога (НДС)".

По строке "Приложение" перечисляются прилагаемые первичные и другие документы с указанием их номеров и дат составления.

При реализации товаров (работ, услуг) с применением контрольно-кассовой техники (ККТ) допускается составление первичного учетного документа не реже одного раза в день по окончании дня на основании кассовых чеков.

При получении приходных кассовых ордеров кассир обязан проверить:

- наличие на документах подписи главного бухгалтера или лица, на это уполномоченного;

- правильность оформления полученных документов;

- наличие сопроводительных документов, прилагаемых к приходным кассовым ордерам;

- соответствие хозяйственной операции, указанной в приходном кассовом ордере, наименованию операции в квитанции к нему.

При приеме денег кассир обязан проверить соответствие сумм вносимых денежный средств суммам, указанным в сопроводительных документах, приходном кассовом ордере и квитанции к нему.

После получения наличных денег приходный кассовый ордер и квитанция к нему немедленно подписываются кассиром, а квитанция к приходному кассовому ордеру заверяется печатью (штампом) кассира. Подписанная и заверенная печатью (штампом) квитанция к приходному кассовому ордеру вручается кассиром лицу, внесшему наличные деньги, или прикладывается к выписке из банка (при поступлении наличных денег по чеку).

Операции по поступлению денежных документов в кассу организации также оформляются приходными кассовыми ордерами.

Выдача наличных денег из касс организаций производится по расходным кассовым ордерам (форма № КО-2) или надлежащим образом оформленным другим документам.

К таким документам, например, относятся платежные и расчетно-платежные ведомости, по которым выдается зарплата работникам организации, заявления на выдачу денег и др. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером организации или лицами, на это уполномоченными.

В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях и др. имеется разрешительная надпись руководителя организации, подпись его на расходных кассовых ордерах не обязательна.

При выдаче денег по расходному кассовому ордеру или заменяющему его документу отдельному лицу кассир обязан потребовать предъявления документа (паспорта или другого документа), удостоверяющего личность получателя, записывает наименование и номер документа, кем и когда он выдан и отбирает расписку получателя. Если заменяющий расходный кассовый ордер документ составлен на выдачу денег нескольким лицам, то получатели также предъявляют указанные документы, удостоверяющие их личность, и расписываются в соответствующей графе платежных документов. Однако в последнем случае запись о данных документа, удостоверяющего личность, на денежном документе, заменяющем кассовый расходный ордер, не производится.

Расписка в получении денег может быть сделана получателем только собственноручно чернилами или шариковой ручкой с указанием полученной суммы: рублей - прописью, копеек цифрами. При получении денег по платежной (расчетно-платежной) ведомости сумма прописью не указывается.

Выдача денег лицам, не состоящим в списочном составе организации, производится по расходным кассовым ордерам, выписываемым отдельно на каждое лицо, или по отдельной ведомости на основании заключенных договоров. Выдачу денег кассир производит только лицу, указанному в расходном кассовом ордере или заменяющем его документе.

Если выдача денег производится по доверенности, оформленной в установленном порядке, в тексте ордера после фамилии, имени и отчества получателя денег бухгалтерией указываются фамилия, имя и отчество лица, которому доверено получение денег.

Если выдача денег производится 'по ведомости, перед распиской в получении денег кассир делает надпись: "По доверенности". Доверенность остается как приложение к расходному кассовому ордеру или ведомости.

Для учета денег, выданных кассиром из кассы организации другим кассирам или доверенному лицу (раздатчику), а также учета возврата наличных денег и кассовых документов по произведенным операциям, применяется Книга учета принятых и выданных кассиром денежных средств (форма № КО-5).

Оплата труда, выплата пособий по социальному страхованию и стипендий производится кассиром по платежным (расчетно-платежным) ведомостям без составления расходного кассового ордера на каждого получателя.

Разовые выдачи денег на оплату труда отдельным лицам производятся, как правило, по расходным кассовым ордерам.

По истечении установленных сроков оплаты труда, выплаты пособий по социальному страхованию и стипендий кассир должен:

- в платежной (расчетно-платежной) ведомости против фамилии лиц, которым не произведены указанные выплаты, поставить штамп или сделать отметку от руки: "Депонировано";

- составить реестр депонированных сумм;

- в конце платежной (расчетно-платежной) ведомости сделать надпись о фактически выплаченных и подлежащих депонированию суммах, сверить их с общим итогом по платежной ведомости и скрепить надпись своей подписью;

- записать в кассовую книгу фактически выплаченную сумму и указать в ведомости номер расходного кассового ордера.

- Бухгалтерия производит проверку отметок, сделанных кассиром в платежных (расчетно-платежных) ведомостях, и подсчет выданных и депонированных по ним сумм.

- Депонированные суммы сдаются в банк, и на сданные суммы составляется один общий расходный кассовый ордер.

- Выдача наличных денег из кассы (выручка, депонированные суммы и т.д.) для их сдачи в банк и зачисления на расчетный счет организации также осуществляется на основание расходных кассовых ордеров.

- Расходный кассовый ордер выписывается в одном экземпляре и подписывается руководителем организации и главным бухгалтером, а затем регистрируется в журнале регистрации приходных и расходных кассовых документов (форма № КОЗ).

- В расходном кассовом ордере по строке "Основание" указывается содержание хозяйственной операции, а по строке "Приложение" перечисляются прилагаемые первичные " другие документы с указанием их номеров и дат составления. Операции по выдаче денежных документов из кассы организации также оформляются расходными кассовыми ордерами.

- Приходные кассовые ордера и квитанции к ним, расходные кассовые ордера и заменяющие их документы должны быть заполнены бухгалтерией четко и ясно чернилам, шариковой ручкой или выписаны на пишущей или вычислительной машине. Подчистки, помарки и исправления в этих документах не допускаются.

- Если допущена ошибка в таких документах (кроме денежного чека), то они уничтожаются и вместо них составляются новые документы.

- Сдача наличных денег в банк осуществляется по установленной форме объявления на взнос наличными (форма № 0402001).

Объявление на взнос наличными подписывается лицом, вносящим деньги в банк.

Объявление состоит из трех частей: непосредственно объявления на взнос наличными, квитанции и ордера.

Первая часть объявления на взнос наличными остается в кассе банка. Вносителю денег выдается квитанция, которую он представляет в кассу организации. В кассе организации квитанция прилагается к расходному кассовому ордеру, по которому были выданы деньги для их сдачи в банк.

Ордер выдается организации на следующий день вместе с выпиской из банка, в которой отражено поступление сданных денег на расчетный счет организации.

При осуществлении расчетов наличными деньгами в организации должна вестись кассовая книга установленной формы (форма № КО-4).

Кассовая книга является учетным регистром, в котором отражаются в хронологическом порядке все совершенные организацией кассовые операции, подтвержденные рассмотренными ранее первичными учетными документами.

Каждая организация ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана печатью на последней странице, где делается запись "В этой книге пронумеровано и прошнуровано____листов". Общее количество прошнурованных листов в кассовой книге заверяется подписями руководителя и главного бухгалтера организации. Записи в кассовой книге ведутся в двух экземплярах через копировальную бумaгу чернилами или шариковой ручкой. Записи кассовых операций начинаются со строки "Остаток на начало дня".

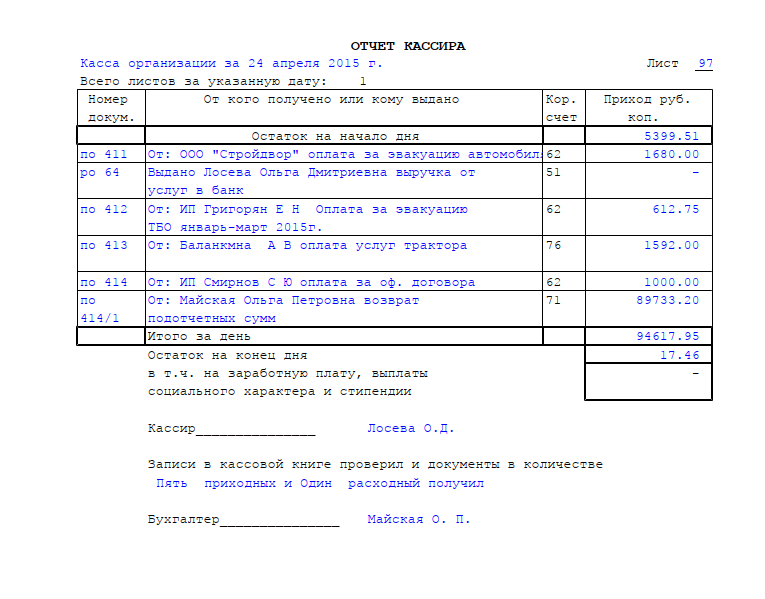

Вторые экземпляры листов должны быть отрывными и служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры листов нумеруются одинаковыми номерами.

Подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, а также главного бухгалтера организации.

Записи в кассовую книгу производятся кассиром сразу же после получения или выдачи денег по каждому ордеру или другому заменяющему его документу.

Ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день, выводит остаток денег в кассе на следующее число и передает в бухгалтерию в качестве отчета кассира второй отрывной лист с приходными и расходными кассовыми документами под расписку в кассовой книге.

При условии обеспечения полной сохранности кассовых документов кассовая книга может вестись автоматизированным способом. Нумерация листов кассовой книги в этих машинограммах осуществляется автоматически в порядке возрастания с начала года.

Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера организации.

В соответствии с Планом счетов бухгалтерского учета, утвержденным Министерством Финансов РФ, в бухгалтерском учете организации, для учета наличия и движения денежных средств в кассе, используется активный счет - 50 "Касса". Сальдо счета указывает на наличие суммы свободных денег в кассе предприятия на начало месяца. Оборот дебету счета отражает поступление денежных средств и денежных документов в кассу организации, по кредиту - выплата денежных средств и выдача денежных документов из кассы организации. К счету 50 "Касса" могут быть открыты субсчета:

- 50-1 "Касса организации",

- 50-2 "Операционная касса",

- 50-3 "Денежные документы".

На субсчете 50-1 "Касса организации" учитываются денежные средства в кассе организации. Когда организация производит кассовые операции с иностранной валютой, то к счету 50 "Касса" должны быть открыты соответствующие субсчета для обособленного учета движения каждой наличной иностранной валюты. На субсчете 50-2 "Операционная касса" учитывается наличие и движение денежных средств в кассах товарных контор (пристаней) и эксплуатационных участков, остановочных пунктов, речных переправ, судов и т.п. Он открывается организациями при необходимости. На субсчете 50-3 "Денежные документы" учитываются находящиеся в кассе организации почтовые марки, марки государственной пошлины, вексельные марки, оплаченные авиабилеты и др. Денежные документы учитываются на счете 50 "Касса" в сумме фактических затрат на приобретение. Аналитический учет денежных документов ведется по их видам. Типовые бухгалтерские проводки по счету 50 "Касса", приведены в таблице 1.2[6].

|

№ п/п |

Содержание хозяйственной операции |

Корреспонденция счетов |

|

|

Дебет |

Кредит |

||

|

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 |

Оприходованы в кассу наличные денежные средства, снятые с расчётного счёта Оприходована в кассу наличная иностранная валюта, снятая с валютного счёта Оприходованы в кассу наличные денежные средства, излишне уплаченные поставщику Оприходованы в кассу наличные денежные средства, поступившие от покупателей Оприходованы в кассу наличные денежные средства, полученные от подотчетного лица Оприходованы в кассу наличные денежные средства, полученные от сотрудников в возмещение материального ущерба Оприходованы в кассу наличные денежные средства, внесённые в качестве вклада в уставной капитал Поступили в кассу наличные денежные средства за проданные товары в организациях розничной торговли и сферы услуг Поступили в кассу наличные денежные средства от продажи прочего имущества организации Оприходован излишек наличных денег, выявленный при инвентаризации Сданы наличные денежные средства из кассы на расчётный счёт Выплачена работникам из кассы заработная плата Выданы под отчёт наличные денежные средства Отражена недостача наличных денег в кассе, выявленная при инвентаризации Списаны на убытки наличные деньги и денежные документы, утраченные в связи с чрезвычайными обстоятельствами |

50 50 50 50 50 50 50 50 50 50 51 70 71 94 99 |

51 52 60 62 71 73-2 75-1 90-1 91-1 91-1 50 50 50 50 50 |

Таблица 1.2 Типовые бухгалтерские проводки по счету 50 "Касса".

В соответствии с Положением о правилах организации наличного денежного обращения на территории Российской Федерации ,предприятия могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банками, по согласованию с руководителями предприятий. При необходимости лимиты остатков касс пересматриваются.

Предприятия обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с обслуживающими банками.

Предприятия имеют право хранить в своих кассах наличные деньги, сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию не свыше 3 рабочих дней, включая день получения денег в банке.

Кассовые операции оформляются типовыми межведомственными формами первичной учетной документации для предприятий и организаций, которые утверждены Госкомстатом Российской Федерации.

Прием наличных денег кассами предприятий производится по приходным кассовым ордерам (КО-1).

Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам (КО-2) или надлежаще оформленным другим документам (платежным ведомостям (расчетно-платежным) (ф.№Т-53), заявлениям на выдачу денег, счетам и др.) с наложением на этих документах штампа с реквизитами расходного кассового ордера.

Приходные кассовые ордера и квитанции к ним, а также расходные кассовые ордера и заменяющие их документы должны быть заполнены бухгалтерией четко и ясно чернилами, шариковой ручкой или выписаны на машине (пишущей, вычислительной). Подчистки, помарки или исправления в этих документах не допускаются.

В приходных и расходных кассовых ордерах указывается основание для их составления, и перечисляются прилагаемые к ним документы.

Выдача приходных и расходных кассовых ордеров или заменяющих их документов на руки лицам, вносящим или получающим деньги, запрещается.

Прием и выдача денег по кассовым ордерам может производиться только в день их составления.

Выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе, в оправдание остатка наличных денег в кассе не принимается. Эта сумма считается недостачей и взыскивается с кассира. Наличные деньги, не подтвержденные приходными кассовыми ордерами, считаются излишком кассы и зачисляются в доход предприятия.

Приходные и расходные кассовые ордера или заменяющие их документы немедленно после получения или выдачи по ним денег подписываются кассиром, а приложенные к ним документы погашаются штампом или надписью "Оплачено" с указанием даты (числа, месяца, года).

Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов.

Для осуществления расчетов наличными деньгами должно так же вести кассовую книгу по установленной форме (КО-4) в которой учитывают все поступления и выдачи наличных денег предприятия.

Предприятие ведет только одну кассовую книгу, она пронумерована, прошнурована и опечатана сургучной или мастичной печатью. Записи в кассовой книге ведутся в 2-х экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными и служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры листов нумеруются одинаковыми номерами.

Контроль над правильным ведением кассовой книги возлагается на главного бухгалтера предприятия.

При незначительном количестве кассовых операций допускается составлять кассовый отчет не за день, а в целом за несколько дней.

Данные из кассового отчета в бухгалтерии переносят в журнал - ордер №1 по кредиту 50 счета, а по дебету счета в ведомость №1. В журнале - ордере №1 и в ведомости к журналу ордеру №1 в этом случае в графе "Дата" указываются начальные и конечные, за которые был составлен кассовый отчет.

Организация может выдать наличные денежные средства под отчет на хозяйственные нужды и другие нужды. Срок, на который выдаются наличные денежные средства, законодательно не ограничен, но он может и должен устанавливаться приказом руководителя организации. Приказом может быть утвержден перечень хозяйственных операций, оплачиваемых за наличный расчет; перечень должностей или список лиц, допущенных к их осуществлению; предельные размеры сумм, выдаваемых в подотчет по каждому виду операций, сроки сдачи авансового отчета.

В течение трех рабочих дней после окончания такого срока работник, получавший деньги под отчет, обязан отчитаться за потраченные деньги, предъявить авансовый отчет (Ф №АО-1) с приложением документов, подтверждающих расходы, или вернуть остаток неизрасходованных денег, если таковой имеется.

Следует отметить так же что, порядок проведения инвентаризации кассы дополнительно регулируется Порядком ведения кассовых операций в Российской Федерации.

Сроки и порядок проведения инвентаризации кассы и денежных средств, хранящихся на расчетных и других счетах в банке, устанавливаются руководителем организации и закрепляются в учетной политике.

1.4. Порядок ведения кассовых операций.

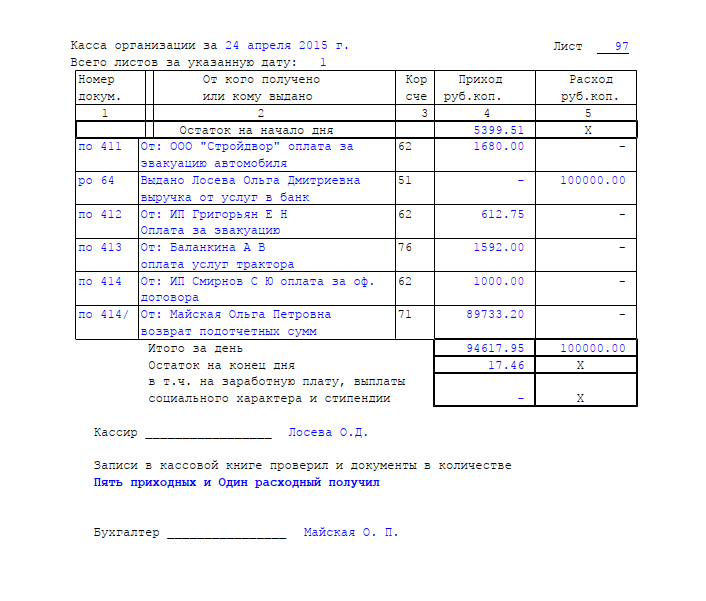

Все операции по кассе организации отражаются в кассовой книге[7] предприятия, которая ведется изо дня в день по всем видам деятельности. Данный регистр составляет кассир на основании приходных и расходных ордеров, а правильность ее заполнения контролирует главный бухгалтер. При проверке кассы банк и налоговые органы в первую очередь запрашивают именно этот документ, так как в нем содержится вся информация о наличных денежных потоках фирмы.

Указание Банка РФ №3210-У от 11 марта 2014 определяет как правильно вести кассовую книгу.

Она должна быть в организации одна независимо от используемых систем налогообложения, за исключением компаний, которые выступают платежными агентами или банковскими платежными агентами в силу действия одноименных договоров. В соответствии с законодательством они должны организовать раздельный учет собственных средств и поступлений по агентским договорам.

Если фирма имеет обособленной подразделения, в нем также должна вестись отдельная кассовая книга. При этом если подразделение имеет свой баланс, то копии листов книги, заверенные печатями и подписями в отчетные периоды передаются в головную компанию. Если оно не выделено на отдельный баланс, то в самом структурном подразделении остаются заверенные копии, а оригиналы направляются в вышестоящую организацию.

Для индивидуальных предпринимателей возможен упрощенный порядок ведения операций по кассе, который в случае составления специальных регистров (книга доходов и расходов), разрешает не вести этот документ.

Кассовая книга заполняется на год, в выходные и праздничные дни можно не заполнять.

В организациях должна использоваться унифицированная форма КО-4. Составление кассовой книги может осуществляться двумя способами — вручную и с использованием специализированной программы.

Для ручного заполнения применяются типографские журналы, состоящие из двух частей. Первая – вкладной лист, вторая отрываемая часть – отчет кассира. Книгу необходимо пронумеровать, прошнуровать и скрепить печатью фирмы. Она подписывается директором и главным бухгалтером. При этом обязательно нужно указать количество листов.

Бывает два вида таких регистров с вертикальной и горизонтальной ориентациями. В кассовой книге с вертикальной ориентацией заполняется сразу два листа: первый ручкой, второй под копирку. С горизонтальной ориентацией необходимо согнуть лист формы КО-4 пополам, первую половину заполнять ручкой, вторую – под копирку.

Ведение кассовой книги с использованием специализированных программ предполагает распечатку работником в конце рабочего дня отчета кассира, который также скрепляется со всеми пко и рко и передается главному бухгалтеру. По истечении отчетного года кассир отправляет на печать все вкладные листы книги, сшивает их и скрепляет подписями директора, главного бухгалтера, печатью организации. Нумерация осуществляется программой самостоятельно, на последней странице указывается сколько всего листов за отчетный период.

Кассир на начало и на конец каждого отчетного периода считает остатки денежных средств, суммируя итого по поступлению и расходованию наличности за день. При этом он должен проверять соблюдение лимита кассы, то есть соизмерять остаток на конец дня с максимально разрешенным размером денег, который можно хранить здесь.

Если работник кассы видит, что возможно превышение установленного норматива, он должен сдать деньги в банк. Лучше всего это делать в течение дня предварительно.

Она включает титульный лист, на котором нужно заполнить информацию о названии организации (полное или сокращенное), код ОКПО и структурное подразделение. Там же надо записать период, в течение которого оформляется этот регистр.

Вкладной лист и отчет кассира отличаются только их названиями, заполняются они совершенно одинаково.

Вверху документа указывается текущая дата, а также порядковый номер листа.

В табличной части документа делается запись об остатке денег в кассе на начало дня. Он должен соответствовать остатку на конец предыдущего дня.

Далее кассир по мере совершения операций, заносит данные в соответствующие графы книги. В графе «Номер документа» записывается номер пко или рко. В следующем столбике необходимо указать Ф.И.О. человека или наименование юридического лица и Ф.И.О. его представителя, которые являются либо вносителями, либо получателями денежных средств. В графе «Корреспондирующий счет» заполняется соответствующий код из Плана счетов организации.

В столбцах «Приход» и «Расход» указываются вносимые или выдаваемые суммы в рублях с копейками. Завершая день, кассир считает итоги по поступлениям и расходованию денежных средств и записывает их в строку «Итого за день». Затем работник кассы высчитывает остаток денег на конец дня: остаток на начало плюс приход минус расход.

После этого он сверяет фактический остаток с получившимся. Строка «в т.ч. на заработную плату, выплаты» заполняется когда производится выплата заработной платы или стипендии, и отражает остаток денег в кассе, предназначенных для оплаты труда.

Завершив проверку, кассир подписывает отчет, складывает и считает документы. В кассовой книге необходимо указать прописью количество приходников и расходников за день. Затем документы сшиваются и передаются в бухгалтерию. Проверив отчет кассира, главный бухгалтер на нем ставит свою подпись.

В организации в зависимости от количества составляемых кассовых документов на один день может приходится несколько листов. В этом случае идет сквозная их нумерация. Например, за 24 апреля 2015 – листы 97 и 98, за 25 апреля — лист 99.

В кассовую книгу, заполненную вручную, можно вносить исправления. Если надо откорректировать данные, не связанные с пересчетом остатков денег, делается прочерк неправильной записи и указывается нужное значение. Исправление визируется подписями главного бухгалтера и кассира. В случае, если исправления влияют на остаток, необходимо перечеркнуть весь лист и сделать надпись «Аннулировано».

Денежные потоки на предприятии могут идти двумя способами — безналичными и наличными средствами. Налаичные деньги в организации хранятся, приходуются, выдаются через кассу компании. На поступление денег составляется приходный кассовый ордер (ПКО или его еще сокращенно называют “приходник”)[8]. Источниками поступления могут быть выручка от покупателей и заказчиков, возвраты подотчетных сумм, заработной платы и другие средства. Для осуществления регистрации расхода денежных средств в организации применяется расходный кассовый ордер (РКО)[9].

Указание ЦБ РФ разрешает с 2014 года использовать не только унифицированные формы расходников. Данные документы выписываются кассиром, главным бухгалтером или просто бухгалтером. Они могут составляться вручную или с использованием специализированной программы. После этого на нем ставится разрешительная подпись руководителя и документ передается в кассу для дальнейшей выдачи денег.

Если осуществляется выплата средств в подотчет, то перед оформлением РКО обязательно необходимо в произвольном виде составить заявление с указанием направления расходования (приобретение материалов, оплату услуг и т. д.), суммы, и срока, в течение которого получатель должен отчитаться за нее либо сдать неиспользованные средства.

Документ получает кассир, который осуществляет проверку правильности заполненных данных, подписей руководства, а потом фиксирует расходный ордер в журнале регистрации. После этого работник кассы проверяет личные документы у получателя средств, отражает их сведения в рко и производит выплату денег.

Заработную плату работники организации могут получать наличными средствами по расчетно-платежным или платежным ведомостям, при закрытии которых на общие суммы составляются расходные ордера.

В РКО запрещено производить какие-либо исправления. При их совершении, расходник подлежит переоформлению.

Для индивидуальных предпринимателей, применяющих специализированные налоговые регистры (книга доходов и расходов), Банк России ввел упрощенный порядок ведения операций по кассе, в соответствии с которым они могут не составлять расходники.

ГЛАВА 2.

2.1. Последние изменения в законодательстве в порядке ведения кассовых операций.

Центральный банк периодически пересматривает правила ведени кассовых операций и вносит некоторые изменения. Это делается для улучшения этогоо процесса, а также для устранения попытки проводить денежные операции, минуя государство.

С 30 ноября 2020 года работают новые правила для кассовых операций.

Порядок ведения кассовых операций регулируется Указанием ЦБ от 11.03.2014 № 3210-У. Последние поправки к нему утверждены указанием ЦБ от 05.10.20 № 5587-У и вступают в силу с 30 ноября 2020 года. Эти изменения касаются следующих категорий:

- юридических лиц и ИП, в том числе из реестра МСП;

- работодателей, которые выдают сотрудникам деньги под отчёт;

- организаций с обособленными подразделениями.

Центробанк убрал требования к заявлению работника на получение подотчётных средств. Раньше в нём должны были содержаться сумма наличных, срок, на который они выдаются, подпись руководителя и дата. Теперь достаточно просто заявления, требований к его содержанию нет. Позже ЦБ может установить форму такого заявления.

Также в указаниях прописали, что можно составить один распорядительный документ на несколько выдач наличных. Подотчётное лицо в документе тоже может быть не одно. Главное — указать ФИО всех подотчётников, суммы денег и сроки, на которые их выдали. Раньше ЦБ тоже разрешал составлять один приказ на несколько подотчётов, но теперь правило правило закрепили официально, чтобы не было споров.

Больше нет обязательного срока для сдачи в бухгалтерию авансового отчёта и подтверждающих документов. Раньше работник должен был отчитаться в течение трёх рабочих дней:

- либо со дня выхода на работу,

- либо со дня, следующего за истечением срока, на который выданы деньги.

Теперь руководители сами решают, когда работникам отчитываться. Новый срок надо прописать в локальных документах или указывать в каждом приказе о выдаче денег под отчёт.

Кассир теперь дополнительно должен будет проверять платежеспособность наличных по требованиям п. 1 Указаний Банка России от 26.12.2006 № 1778-У. Платежеспособными считаются деньги, которые не содержат признаков подделки и повреждений, за исключением следующих:

- банкноты — загрязнение, износ, надрывы, потертости, небольшие отверстия, проколы, надписи, пятна, оттиски штампов, отсутствие углов или краёв;

- монеты — мелкие механические повреждения.

Если деньги повреждены, но всё ещё платежеспособны, кассир обязан их принять.

К выдаче повреждённых денег ЦБ отнёсся гораздо строже. В указаниях прописали, что кассир не должен выдавать наличные, у которых есть хотя бы одно из повреждений (абз. 6-15 п. 2.9 Положения ЦБ от 29.01.2018 № 630-П):

- загрязнения поверхностей, которые снизили яркость рисунка более чем на 8 %;

- посторонние надписи, рисунки, штампы;

- контрастные пятна с диаметром от 5 мм;

- разрывы краёв длиной от 7 мм;

- сквозные отверстия и проколы диаметром от 4 мм;

- надрывы, заклеенные скотчем;

- утраченные углы площадью от 32 мм²;

- утраченные края, если банкнота уменьшилась на 5 мм или больше;

- частично утраченный из-за потёртости или обесцвечивания красочныйслой.

Если есть хотя бы одно повреждение из вышеназванных, деньги надо сдать в банк.

Кассир обязан проверить, что выдаёт деньги тому человеку, который указан в документах. Раньше требования к проверке были серьёзнее: надо было запрашивать паспорт, предусматривался особый порядок работы с доверенностью. Теперь это не обязательно: кассир сам может решать, как проверить получателя.

Обособленные подразделени теперь могут не вести кассовую книгу, если не хранят наличные и после каждой смены передают их в кассу юрлица.

До поправок все ОП, которые принимали и выдавали наличные, должны были вести кассовую книгу. Если расчётного счёта не было, обязанность тоже сохранялась. За отсутствие своей книги налоговики штрафовали компании на 50 тыс. рублей, а руководителей на 5 тыс. рублей.

До поправок кассовые операции разрешали вести с использованием программно-технических средств. Сейчас это положение конкретизировали: можно проводить их с помощью автоматических устройств, которые работают без кассира.

Такие устройства должны соответствовать параметрам:

- принимать и выдавать наличные;

- распознавать хотя бы четыре защитных признака на банкнотах (абз. 14–19 п. 1.1 положения ЦБ от 29.01.2018 № 630-П).

Принимать извлечённые из автомата наличные надо по ПКО, а загрузку автомата деньгами оформлять РКО.

Таким образом, нововведения этого года значительно упростили процесс ведения кассовых операций, что непосредственно приведет к более эффективному и удобному прооцессу.

ЗАКЛЮЧЕНИЕ.

В время написания данной курсовой работы был изучен процесс ведени кассовых операций и понятие операционной кассы. Для начала мы разобрались, что такое кассовые операции и выяснили, что они регламентируются Банком России. При этом необходимо выполнение некоторых правил:

1) Соблюдение лимита остатка денежных средств, который согласовывается банком;

2) Использоование наличных средств также согласовывается с банком и ограничивается определенным перечнем расходов;

3) Соблюдение предельного размера расчетов наличными между юридическими лицами, который регулируется Банком России, сейчас он составлет 100 000 рублей на одну операцию, осталное в безналичной фрме.

4) Использование контрольно-кассовой техники при продаже товаров и услуг за наличные средства.

Несоблюдение этих правил влечет к наложению штрафов организации до 50 000 рублей.

Операционные кассы могут использоваться не только банками, но и коммерческими организациями, они явлются боолее универсальными и позволяют вносить иностранную валюту за оплату товаров и услуг, отказаться от обычной кассы, потому то это позволяет избежать недостачи, ежедневные отчеты, пересчет денег, оформление кассовых документов, доставку наличности в банк, экспертизу купюр на подлинность и т. д.

Также изучили, какие именно правовые документы, законы и положения регламентируют процесс ведения кассовых операций. А бухгалтерский учет имеет важное значение для правильной организации денежного обращения и управления финансовой дисциплиной, а также для формирования определенных условий для осуществления всего этого процесса.

Необходимы определенные бухгалтерские знания, чтобы все документы были корректно оформлены и вовремя подписаны руководителем или главным бухгалтером. Их мы тоже изучили, познакомившись с такими понятиями, как кассовая книга, приходный и расходный ордера. Не маловажно соблюдать правила ведени кассвых операций: в определенные сроки делать необходимые записи и отчетности, например, отчет о сданных в кассу денежных средств или их расходы, инвентаризация и хранение кассы.

Периодически в законодательстве вносятся изменения для более эффективной и удобной организацией ведения кассовых операций, в 2020 году они также произошли.

Таким образом, ведение кассовых операций - это сложный и ответственный процесс, в котором участвует даже государство. А руководитель предприятия и бухгалтер должны четко следовать правилам и порядкам ведения и учета кассовых операций, чтобы достичь хроших финансовых результатов и не получить штраф.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Федеральный закон " О бухгалтерском учете" от 21 ноября 1996 года № 129-ФЗ.

2. Налоговый кодекс РФ.

3. "Порядок ведения кассовых операций в Российской Федерации", утвержден Советом Директоров Банка России от 22 сентября 1993 года № 40, Письмо ЦБ Российской Федерации от 4 октября 1993 года № 18 (в ред. письма ЦБ РФ от 26.02.96 № 247).

4. "Положение о правилах организации наличного денежного обращения на территории Российской Федерации" от 5 января 1998 года №14-П, утверждено Советом директоров Банка России 19 декабря 1997 года, протокол № 47 (в ред. Указаний ЦБ РФ от 22.01.1999 № 488-У,от 31.10.2002 № 1201-У).

5. Приказ Минфина Российской Федерации от 31 октября 2000 года № 94н "Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению" (в ред. Приказа Минфина РФ от 18 сентября 2006г. № 115н).

6. Письмо ЦБ РФ от 17 февраля 1994 года №14-4/35 "О разъяснениях по применению "Порядка ведения кассовых операций в Российской Федерации".

7. Письмо ЦБ РФ от 16 марта 1995 года №14-4/95 "О разъяснениях по отдельным вопросам "Порядка ведения кассовых операций в Российской Федерации" и условий работы с денежной наличностью".

8. Банк В.Р., Семенов С.К. Организация и бухгалтерский учет банковских операций: Учеб. пособие. — М.: Финансы и статистика, 2004. - 352 с.

9. Бухгалтерский (финансовый, управленческий) учет: учебник, ВУЗ/ Кондраков Н.П. -М.: Велби , 2008. - 448 с.

10. Бухгалтерский учет: учебник/А.С.Бакаев [и др.]; под.ред. П.С. Безруких. 4-е изд., перераб. И доп.-М.: Бухгалтерский учет,2008.- 719 с.- (библиотека журнала "Бухгалтерский учет").

11. Булатов М.А., Булатова З.Г., Бухгалтерский учет товарных и кассовых операций в торговых организациях: Учебное пособие. М.: "Экономика" - 2010, - 406 с.

12. Основы бухгалтерского учета: учеб. пособ./ Р.А.Алборов. -М.: Дело и сервис, 2006.- 288 с.

13. Электронный ресурс: Консультант плюс, "Положение Банка России от 29.01.2018 N 630-П (ред. от 07.05.2020) "О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации" (URL: http://www.consultant.ru/document/cons_doc_LAW_300754/0b427cdd9eecbbf6cd562d33e9e6194a7108a4fb/)

14. Электронный ресурс: Консультант плюс, Указание Банка России от 20.06.2007 N 1843-У (ред. от 28.04.2008) "О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя" (Зарегистрировано в Минюсте РФ 05.07.2007 N 9757) (URL: http://www.consultant.ru/document/cons_doc_LAW_69580/)

15. Электронный ресурс: Консультант плюс, Федеральный закон "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗ (URL: http://www.consultant.ru/document/cons_doc_LAW_37570/)

16. Тавасиев А.М., Эриашвили Н.Д. "Банковское дело", Учебник для средних профес. учеб. заведений / Под ред. проф. А.Н. Тавасиева, ЮНИТИ-ДАНА, Единство, Москва 2009 г.

ПРИЛОЖЕНИЕ

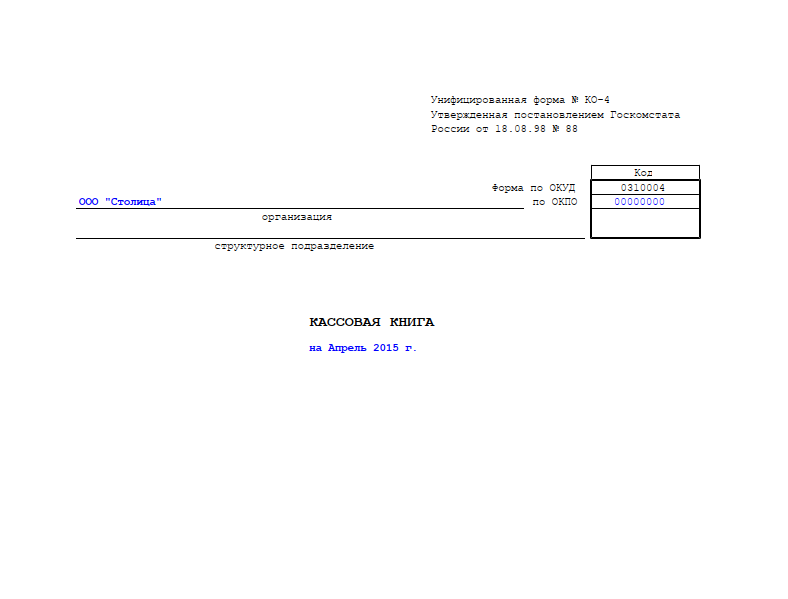

Приложение 1. Образец кассовой книги.

Приложение 2.

Приложение 3.

-

Электронный ресурс: Консультант плюс, "Положение Банка России от 29.01.2018 N 630-П (ред. от 07.05.2020) "О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации" (URL: http://www.consultant.ru/document/cons_doc_LAW_300754/0b427cdd9eecbbf6cd562d33e9e6194a7108a4fb/) ↑

-

Электронный ресурс: Консультант плюс, Указание Банка России от 20.06.2007 N 1843-У (ред. от 28.04.2008) "О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя" (Зарегистрировано в Минюсте РФ 05.07.2007 N 9757) (URL: http://www.consultant.ru/document/cons_doc_LAW_69580/) ↑

-

Налоговый кодекс РФ ↑

-

Электронный ресурс: Консультант плюс, Федеральный закон "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗ (URL: http://www.consultant.ru/document/cons_doc_LAW_37570/) ↑

-

взято из Булатов М.А., Булатова З.Г., Бухгалтерский учет товарных и кассовых операций в торговых организациях: Учебное пособие. М.: "Экономика" - 2010, - 406 с. ↑

-

взя то из: Бухгалтерский (финансовый, управленческий) учет: учебник, ВУЗ/ Кондраков Н.П. -М.: Велби , 2008. - 448 с. ↑

-

см. Приложение 1. ↑

-

см. Приложение 2. ↑

-

см. Приложение 3. ↑

- Управление запасами ( Классификации и функции запасов предприятия )

- Выбор стиля руководства в организации

- Финансовая политика и ее реализации в РФ

- Менеджмент (по отраслям). Управление запасами

- Понятия и признаки государства (Территориальная организация населения и публичная (государственная) власть )

- Счета и двойная запись (Элементы метода бухгалтерского учета: счета бухгалтерского учета и двойная запись)

- Понятие и виды правосознания ( Теоретические подходы к определению сущности и классификации правосознания )

- Понятие и виды толкования правовых норм (Особенности официального толкования правовых норм)

- Отладка и тестирование программ: основные подходы и ограничения (Разработка проекта тестирования программы «Помощник администратора»)

- Корпоративная культура в организации (Основные подходы к определению понятия «корпоративной культуры»)

- Японский опыт управлениями человеческих ресурсов, его анализ, профессиональный опыт

- Процессы принятия решений в организации (Сущность процесса принятия управленческого решения на предприятиях)