Организация кассовой работы в банке

Содержание:

Введение

Практика организации кассовой работы и учета кассовых операций в коммерческом банке. Существующая практика деятельности коммерческих банков выработала определенные приемы и правила выполнения банковских операций, которые обеспечивают необходимые результаты. Так, в научной литературе операционная техника в коммерческих банках представлена в качестве совокупности правил и технических приемов по совершению и оформлению расчетно-денежных операций, их учету и контролю. При этом ряд факторов оказывается существенное влияние на операционную технику в коммерческом банке. Например, к таким факторам можно отнести размер банка, его территориальное размещение, использование в работе программных и иных технических средств, совокупность выполняемых банком операций и др.

В организации и проведении учетно-операционной работы в банках принимают участие работники бухгалтерии — одного из структурных подразделений банка. Возглавляющий бухгалтерию главный бухгалтер выполняет организаторские и контролирующие функции.

Состав, структура бухгалтерии и распределение функций определяются размером банка, банковскими операциями, уровнем компьютеризации работы бухгалтерии и другими факторами.

Объект исследования – коммерческий банк ПАО Сбербанк.

Предмет исследования отношения по организации кассовой работы в коммерческом банке.

Цель курсовой работы - изучить организацию кассовых операций как с теоретической, так и с практической стороны на примере ПАО Сбербанк.

Задачи курсовой работы:

· рассмотреть понятие и виды кассовых операций в банке;

- охарактеризовать организацию кассовой работы в банке;

- рассмотреть нормативно – правовую базу регулирования кассовых операций;

- раскрыть организацию кассовой работы в банке на примере

ПАО «Сбербанк»

Теоретическая основа курсовой работы. При написании курсовой работы были изучены законодательные и нормативные документы, регулирующие деятельность коммерческих банков по организации кассовой работы.

Методы исследования. Для решения поставленных задач применялись методы анализа и синтеза, дедуктивный и индуктивный метод, методы классификаций и системный подход

Структура курсовой работы определилась исходя из целей и задач исследования, и состоит из таких частей как введение; две главы основной части, заключение, список использованных источников.

Глава 1. Теоретические аспекты организации кассовой работы в банке

1.1 Понятие и виды кассовых операций в банке

В настоящее время деньги выступают неотъемлемым атрибутом хозяйственной деятельности организаций. В связи с этим все сделки, связанные с поставками товарно-материальных ценностей и оказанием различного рода услуг, завершаются денежными расчетами. Расчеты могут осуществляться как в наличной, так и в безналичной формах. Организация кассового обслуживания является "визитной карточкой" любого банка.

Эффективность деятельности кредитной организации напрямую зависит от оперативности получения информации и ее качества. К сожалению, не всем банкам присущ высокий уровень организации кассовых операций.

Кассовые операции - это операции кредитной организации по приему и выдаче денежных средств и других ценностей клиентам банка, а также пересчет, обмен, упаковка и хранение банкнот и монет в национальной и иностранной валютах [13, С. 17].

Выделяют следующие виды кассовых операций:

- операции по приему, выдаче, хранению, инкассации, подкреплению наличной валютой;

- операции инкассации банкомата;

- операции купли-продажи монет, драгоценных металлов;

- банкнотные сделки;

- работа с поврежденными, сомнительными, имеющими признаки подделки денежными знаками иностранных государств (группы государств);

- операции по хранению, инкассации и подкреплению чеками в уполномоченных банках, их филиалах, дополнительных офисах и иных внутренних структурных подразделениях. [15,С. 137]

На данный момент кассовые операции являются приоритетным направлением работы банковских структур. По своей сути они состоят из нескольких компонентов: прием финансовых ресурсов, выдача финансовых средств, а также их зачисление на счет и хранение в банке.

Для того, чтобы работа банка была прибыльной для его учредителей, нужно, в первую очередь, удовлетворять запросы своих клиентов. Чем больше будет налажена работа коллектива, тем больше клиенты будут полагаться на банк и доверять в пользование ему свои денежные средства.

Очевидно, что из кассовых операций состоит вся работа коммерческого банка. Принимая денежные ресурсы от вкладчиков, банк увеличивает свой резерв и, тем самым, проводит активные операции, от которых получает прибыль.

Для приема и выдачи денежных средств и других ценностей в банке создается кассовый узел, который включает следующие подразделения:

- приходную;

- расходную;

- приходно-расходную;

- кассу пересчета;

- вечернюю кассу и т.д.

Отдел кассовых операций возглавляет заведующий кассой (старший кассир), который непосредственно руководит отделом и контролирует работу данного подразделения банка.

В каждой кредитной организации создается операционная касса - это совокупность денежной наличности, которая находится в банке и используется для выполнения кассовых операций. Данные операции по проведению налично- денежных расчетов осуществляются через кассовое подразделение на основе договора, заключаемого между банком и клиентом и за проведение которых банк требует определенное вознаграждение.

Кассовые операции в банке осуществляются кассиром на основании распоряжения ответственного исполнителя, которое необходимо оформить соответствующими кассовыми документами. После проверки законности и правильности оформления кассовых операций менеджер счета подписывает документы, регистрирует их в кассовых журналах и передает кассиру.

Центральный Банк РФ устанавливает определенные правила ведения кассовых операций в банках РФ.

В соответствии с положением ЦБ РФ от 24.04.2008 № 318-П "О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации" [3] предусмотрены следующие "правила ведения кассовых операций в кредитных организациях:

- общий порядок ведения кассовых операций (обязанности и ответственность работников кассы, требования к кассовым помещениям и т.д.);

- правила перевозки денежных знаков;

- правила хранения денежных знаков;

- порядок определения платежеспособности денежных документов;

- порядок замены и уничтожения поврежденных банкнот".

С каждым работником банка заключается договор о полной индивидуальной материальной ответственности. Кассиры операционной кассы должны иметь образцы подписей руководителей банка, операционистов и бухгалтерского персонала, в полномочия которых входит подписание приходных и расходных кассовых документов; бухгалтер же снабжается образцами подписей кассиров.

В любом учреждении банка на кассиров заводят личное дело, в котором содержатся заявление о приеме на работу, а также договор о полной индивидуальной материальной ответственности.

На сегодняшний день кассовые операции банков проводятся во многих случаях через банкоматы или платежные терминалы. Они, без участия программиста, осуществляют всю его работу. После проведения любой операции посредством банкомата / платежного терминала, клиенту предоставляется квитанция, на которой указывается название банка, вид банковской операции, сумма, время и номер операции.

Для того, чтобы получить пластиковую карту и проводить свои кассовые операции при помощи банкомата, клиенту следует заключить договор с банком. В договоре обуславливаются права и обязанности сторон.

Для проведения кассовых операций необходимы кассовые активы. К таким активам относится наличность банка (банкноты/монеты для выдачи денежных ресурсов, предоставления кредитов и займов, размена денег, оплаты текущих расходов банка и т.д.), резерв наличных средств в Национальном Банке (резерв, который устанавливается в соответствии с обязательствами банка по депозитам), корреспондентские счета в других банковских структурах (остатки денежных ресурсов банка для взаимного оказания услуг) и другое.

Банковским структурам следует не забывать о том, что наличие в нужном размере кассовых активов является самым главным условием функционирования банка. Отсутствие кассовых активов приводит к потере авторитетности банка, а тем самым и к потере наработанных клиентов.

1.2 Характеристика организации кассовой работы в банке

Практика организации кассовой работы и учета кассовых операций в коммерческом банке

Существующая практика деятельности коммерческих банков выработала определенные приемы и правила выполнения банковских операций, которые обеспечивают необходимые результаты. Так, в научной литературе операционная техника в коммерческих банках представлена в качестве совокупности правил и технических приемов по совершению и оформлению расчетно-денежных операций, их учету и контролю. При этом ряд факторов оказывается существенное влияние на операционную технику в коммерческом банке. Например, к таким факторам можно отнести размер банка, его территориальное размещение, использование в работе программных и иных технических средств, совокупность выполняемых банком операций и др.

В организации и проведении учетно-операционной работы в банках принимают участие работники бухгалтерии — одного из структурных подразделений банка. Возглавляющий бухгалтерию главный бухгалтер выполняет организаторские и контролирующие функции.

Состав, структура бухгалтерии и распределение функций определяются размером банка, банковскими операциями, уровнем компьютеризации работы бухгалтерии и другими факторами.

Главный бухгалтер определяет конкретные обязанности работников учетно-операционного аппарата. При необходимости могут создаваться специальные отделы, например: отдел учета операций в национальной валюте, отдел учета операций в иностранной валюте, отдел кассовых операций, отдел внутрибанковского учета, кредитный отдел, отдел депозитов, отдел ценных бумаг, отдел учета деятельности филиалов и др. Организация работы учетно-операционного аппарата банка строится по принципу ответственных исполнителей.

Конкретные обязанности работников учетно-операционного аппарата устанавливаются главным бухгалтером. Ответственному исполнителю поручается единолично оформлять и подписывать расчетно-денежные документы по установленному кругу операций. Работа ответственных исполнителей связана также с контролем, оформлением расчетно-денежных документов и отражением в учете банковских операций.

Ведение счетов распределяется между ответственными исполнителями с учетом номеров балансовых счетов первого или второго порядка, при этом обязательным условием является ведение одним ответственным исполнителем расчетного и ссудных счетов одного клиента .

Ответственный исполнитель при работе с документами на бумажном носителе завершение операции оформляет своей подписью, при этом исполнитель несет ответственность за правильность совершаемой бухгалтерской операции в банке. Работая непосредственно на компьютере и создавая электронный документ, ответственный исполнитель также несет ответственность за правильность его оформления. В этом случае авторство в оформлении документа фиксируется в специальном поле в записи электронного документа. В это поле может заноситься кодовое обозначение ответственного исполнителя. Это происходит автоматически, а кодовое обозначение связывается с паролем, под которым ответственный исполнитель начинает работу с компьютерной системой.

Банк России уделяет большое внимание кассовым операциям коммерческого банка, а именно приему, выдаче, размену, обмену, обработке, включающей в себя пересчет, сортировку, формирование, упаковку наличных денег. Он четко регламентировал организацию и проведение этих операций, опубликовав 24 апреля 2008 г. Положение № 318-П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации» [2]. Кассовые операции могут совершаться как в месте нахождения банка или филиала (в кассовом узле), так и вне места нахождения коммерческого банка или филиала (во внутреннем структурном подразделении кредитной организации). Кассовый узел банка может иметь сложную структуру. Состав возможных подразделений кассового узла показан на рис. 1.

Рисунок 1. Состав кассового узла коммерческого банка

Организует и контролирует работу кассового узла банка заведующий кассой. Как правило, для своей работы он имеет отдельное помещение. Основная работа в кассовом узле коммерческого банка происходит в создаваемых кассах: приходных, расходных, приходно-расходных, вечерних, разменных, пересчета денежной наличности [19, С. 101].

Виды и количество таких касс зависит от характера деятельности банка и объема выполняемых операций. Приходная касса банка осуществляет прием наличных денег от граждан и организаций (физических и юридических лиц) в течение операционного дня. Эта касса осуществляет также прием от организаций денежной наличности в средствах упаковки. Расходная касса выполняет выдачу денежных средств как физическим, так и юридическим лицам.

Последним выдача денег производится при предъявлении денежных чеков. Приходно-расходная касса производит как прием, так и выдачу наличных денег. Проведение приходных и расходных операций с проверкой правильности оформления документов клиентами банка осуществляет кассир-операционист рассмотренных касс. Деньги, принятые приходной или приходно-расходной кассой, зачисляются на соответствующие счета до окончания операционного дня.

Вечерняя касса в коммерческом банке функционирует для приема наличных денег после окончания операционного дня. Так, вечерняя касса обеспечивает более эффективное обслуживание юридических лиц, позволяя сдавать им выручку, которая поступила за день. Однако вечерние кассы не выполняют расходные операции. Деньги, которые были приняты вечерней кассой, должны быть зачислены банком на счета не позднее утра следующего рабочего дня.

Для размена денег создается разменная касса. Касса пересчета создается для проверки и подсчета денег. Она осуществляет прием денежной наличности от инкассаторов в течение операционного дня, пересчет сумок с денежной наличностью, а также прием денежной наличности и пересчет сумок с ней от работников вечерней кассы. Пачки банкнот, мешки с монетой, сумки с наличными деньгами должны храниться в хранилище ценностей. Банк сам определяет виды ценностей и порядок их хранения. Хранилище оборудуется таким образом, чтобы обеспечить полную сохранность ценностей. Банки осуществляют также инкассацию денежной выручки юридических лиц. Это позволяет ускорить обращения наличности и своевременное их зачисление на счета предприятий и организаций.

1.3 Нормативно - правовая база регулирования кассовых операций

Установление правил ведения кассовых операций является прерогативой Банка России (ст. 34 Федерального закона от 10.07.2002 № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" [1]).

На сегодняшний день существует 2 основных действующих документа, разработанных Банком РФ и регулирующих эти правила:

- предназначенное для банков "Положение о порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации", утвержденное Банком РФ от 24.04.2008 № 318-П.

Данное Положение определяет порядок ведения кассовых операций банками с наличными рублями при осуществлении банковских операций и других сделок, порядок работы с вызывающими сомнение в платежеспособности денежными знаками Банка России, неплатежеспособными, денежными знаками Банка России, наличие признаков подделки которых не вызывает сомнения у кассового работника кредитной организации, а также устанавливает правила хранения, перевозки и инкассации наличных денег в кредитных организациях на территории РФ. Документ содержит признаки ветхих банкнот (рублей РФ). Этот нормативный акт Банка России содержит ряд форм кассовых документов;

- созданное для юридических лиц и ИП указание Банка РФ от 11.03.2014 № 3210-У "О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства" [3].

Кроме того, документами, регламентирующими порядок проведения и отражения в бухгалтерском учете кассовых операций в банках, являются:

- Указание ЦБ РФ от 14.08.2008 № 2054-У "О порядке ведения кассовых операций с наличной иностранной валютой в уполномоченных банках на территории Российской Федерации" [4], которое устанавливает порядок ведения кассовых операций в уполномоченных банках с денежными знаками иностранных государств.

- Указание ЦБ РФ от 30.07.2014 № 3352-У "О формах документов, применяемых кредитными организациями на территории Российской Федерации при осуществлении кассовых операций с банкнотами и монетой Банка России, банкнотами и монетой иностранных государств (группы иностранных государств), операций со слитками драгоценных металлов, и порядке их заполнения и оформления" [5], содержащее формы кассовых документов для банков, введенные с 01.11.2014 года, а именно: Объявление на взнос наличными, Приходный кассовый ордер, Расходный кассовый ордер, Приходно-расходный кассовый ордер, Ордер по передаче ценностей, Валютный кассовый ордер, Препроводительная ведомость к сумке. В Указании 3352-У дается описание реквизитов (полей) каждого кассового документа, а также порядок его заполнения и оформления;

- Инструкция Банка России № 136-И от 16.09.2010 "О порядке осуществления уполномоченными банками (филиалами) отдельных видов банковских операций с наличной иностранной валютой и операций с чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте, с участием физических лиц" [13] устанавливает порядок осуществления уполномоченными банками отдельных видов банковских операций с наличной иностранной валютой и операций с чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте, с участием физических лиц.

- Бухгалтерский учет в банке по этим операциям осуществляется в соответствии с Указанием Банка России от 13.12.2010 № 2538-У "О порядке бухгалтерского учета уполномоченными банками (филиалами) отдельных видов банковских операций с наличной иностранной валютой и операций с чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте, с участием физических лиц" [14];

- Указание Банка России № 2060-У от 27.08.2008 "О кассовом обслуживании в учреждениях Банка России кредитных организаций и иных юридических лиц" - нормативный акт Банка России, регламентирующий процедуру сдачи и получения денежной наличности в кассе ЦБ РФ;

- Инструкция Банка России № 131-И от 04.12.2007 "О порядке выявления, временного хранения, гашения и уничтожения денежных знаков с радиоактивным загрязнением" - документ о необходимости осуществлять банками радиоционный контроль в отношении денег. Денежные знаки с радиоактивным загрязнением (ДЗРЗ) банкам нужно выявлять, временно хранить, уничтожать;

- Указание Банка России № 2248-У от 05.06.2009 "Об условиях и порядке приема на экспертизу и обмена банкнот Банка России, окрашенных специальной краской, на территории Российской Федерации" [7], согласно которому кредитные организации имеют право использовать специальные контейнеры для перевозки наличных денег.

При несанкционированном вскрытии такого спецконтейнера или превышения запрограммированного временного интервала банкноты внутри спецконтейнера окрашиваются несмываемой краской (портятся), делая преступления бессмысленными. Даже если преступникам удастся открыть контейнер, окрашенные чернилами банкноты не будут иметь ценности. Заменить окрашенные купюры может только кредитная организация (владелец спецконтейнера) и только в Центральном банке РФ. Указанием № 2248-У ЦБ РФ определил порядок приема на экспертизу и обмена купюр, окрашенных специальной краской, предназначенной для предотвращения хищения наличных денег при их перевозке и хранении на территории РФ;

- Указание Банка России от 26.12.2006 № 1778-У "О признаках платежеспособности и правилах обмена банкнот и монеты Банка России" [3], которое устанавливает признаки платежеспособности банкнот и монеты Банка России и правила обмена поврежденных банкнот и монеты Банка России;

- Указание Банка России от 16.07.2010 № 2481-У "О порядке ведения и оформления кредитными организациями кассового журнала по приходу 0401704 и кассового журнала по расходу 0401705" [12], которое устанавливает порядок ведения и оформления кассового журнала по приходу 0401704 и кассового журнала по расходу 0401705 при осуществлении кредитными организациями (филиалами кредитных организаций) и внутренними структурными подразделениями кредитных организаций кассовых операций. Формы кассовых журналов по приходу и по расходу приводятся в приложениях к Указанию № 2481-У;

- Указание Банка России от 07.10.2013 № 3073-У "Об осуществлении наличных расчетов" устанавливает предельный размер (лимит) расчетов наличными деньгами в рублях и иностранной валюте между юридическими лицами, а также между индивидуальными предпринимателями или юрлицами и ИП; запрещает расходовать поступившие в кассы участников наличных расчетов наличные деньги на иные цели, кроме тех, что прямо разрешены данным Указанием. Указание не распространяется на банковские операции и наличные расчеты между физическими лицами. Наличные расчеты в рублях и иностранной валюте между юрлицами и физлицами могут осуществляться без ограничения по сумме;

- Инструкция Банка России от 10.06.2013 № 143-И "О порядке работы с банкнотами иностранных государств (группы иностранных государств), сданными уполномоченными банками для проведения проверки подлинности в учреждения Банка России" устанавливает порядок работы кредитных организаций с банкнотами иностранных государств, сданными для проведения проверки подлинности (то есть на экспертизу) в учреждения Банка России. Сомнительные банкноты принимаются учреждением Банка России на экспертизу на основании Заявления, форма которого установлена данной Инструкцией № 143-И. На основании проведенных исследований эксперт Банка России составляет и подписывает Акт экспертизы денежных знаков по форме 0402156, которая также установлена Инструкцией;

- Указание Банка России от 22.07.2013 № 3028-У "О порядке открытия (закрытия) и организации работы передвижного пункта кассовых операций банка (филиала)", согласно которому банки и филиалы банков вправе открывать передвижные пункты кассовых операций (ППКО), которые являются внутренним структурным подразделением банка, организованным на базе автотранспортного средства. О принятом решении об открытии ППКО (или изменении его реквизитов, закрытии ППКО) банк направляет уведомление в ТУ Банка России по форме приложения к данному Указанию;

- Указание Банка России от 01.07.2009 № 2255-У "О правилах учета и хранения слитков драгоценных металлов в кредитных организациях на территории Российской Федерации" устанавливает правила учета и хранения слитков драгоценных металлов в кредитных организациях (филиалах) при осуществлении операций с драгоценными металлами с клиентами - юрлицами (в том числе с другими кредитными организациями), индивидуальными предпринимателями, а также физическими лицами;

- Указание Банка России от 22.07.2014 № 3338-У "О порядке проведения территориальными учреждениями Банка России проверок соблюдения кредитными организациями требований к счетно-сортировальным машинам, применяемым при обработке банкнот Банка России, предназначенных для выдачи клиентам" устанавливает порядок проведения территориальными учреждениями Банка России проверок соблюдения кредитными организациями требований к счетно-сортировальным машинам, применяемым кредитными организациями при обработке российских банкнот, предназначенных для выдачи клиентам, установленных пунктами 1.1 и 2.11 Положения Банка России № 318-П;

- Указание Банка России от 22.12.2014 № 3502-У "О порядке проведения тестирования оборудования для совершения операций с денежной наличностью, предполагаемого к использованию кредитными организациями при приеме, выдаче и обработке денежной наличности, на соответствие требованиям нормативных актов Банка России" [21] устанавливает порядок проведения в Банке России тестирования счетно-сортировальных машин, программно-технических средств, конструкция которых предусматривает прием рублевых банкнот от клиентов для совершения операций с денежной наличностью, предполагаемых к использованию кредитными организациями и т.д.

Последние принципиальные нормативные изменения процедуры ведения кассовых операций в кредитных организациях вступили в силу 1 ноября 2014 г. в соответствии с Указаниями Банка России от 30.07.2014 N 3053-У (изменения в Положение Банка России от 24.04.2008 N 318-П "О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации наличных денег в кредитных организациях на территории Российской Федерации") и от 30.07.2014 N 3352-У (устанавливает формы и порядок заполнения кассовых документов, применяемых при совершении кассовых операций с наличной валютой РФ, наличной иностранной валютой, драгоценными металлами, а также порядок заполнения указанных документов). Изменения эти были не всегда однозначными с точки зрения удобства и, главное, сроков непосредственной их реализации, но в целом позитивными, направленными на совершенствование кассовой работы, - "правильные" изменения в "правильный" документ.

У банков было достаточно времени на реализацию новых требований, на выяснение спорных или не до конца ясных вопросов с соответствующими подразделениями Банка России, проведение доработок ИТ-систем и др. В целом, кто хотел выполнить новые требования - тот их выполнил, кто готов рисковать навлечь на себя штрафные санкции со стороны регулятора - тот рискует.

Кассовая работа - очень значимый участок работы банка прежде всего за счет высокого уровня риска утрат ценностей. Кроме того, участок достаточно затратный. Поэтому основными задачами банка в части организации кассовой работы (естественно, помимо качественного и бесперебойного обслуживания клиентов) можно назвать минимизацию рисков утрат ценностей и снижение стоимости кассовых процессов для банка.

В соответствии с Положением Банка России от 16.12.2003 N 242-П "Об организации внутреннего контроля в кредитных организациях и банковских группах" и п. 12 Приложения 2 к Положению N 242-П кредитная организация обязана принять внутренние документы, связанные с осуществлением внутреннего контроля, регламентирующие совершение кассовых операций, инкассацию денежных средств и других ценностей.

Однако это верхушка айсберга. Можно составить внутренний регламент, отвечающий всем требованиям Банка России, но он не будет работать. Для того чтобы он работал, в банке необходима система административного и методологического регулирования кассовых процессов, четко обозначенный "владелец" этих процессов, а также система контрольных мероприятий, реализуемых "владельцем" процесса (помимо СВК и СВА). То есть необходим эффективный механизм организации, управления и контроля кассовых процессов (что, в общем-то, справедливо не только для кассы), закрепленный во внутренних организационных и нормативных документах банка.

Физически такая система может представлять собой совокупность следующих документов:

- базового управляющего документа - политики по управлению процессом, определяющей права, полномочия и обязанности "владельца" процесса и иных подразделений банка в рамках всех кассовых процессов, порядок взаимодействия со смежными службами и собственно с кассовыми подразделениями в рамках методического регулирования, материально-технического обеспечения, организационно-штатных мероприятий, договорной работы и др.;

- методических внутренних нормативных документов по подпроцессам, предусматривающих контрольные точки в рискованных участках;

- контрольных документов - процедуры контроля за состоянием кассовой работы, включающей в себя методики проверок, удаленных контрольных мероприятий, систему внутренней отчетности по кассе и др.

Очень важно наличие в банке подразделения, ответственного за кассу целиком.

С одной стороны, это удобно руководству банка: есть с кого спрашивать и при должной организации работы становится понятно, на что идут выделяемые на кассу деньги, с другой - централизация в одних руках управляющих функций, если к этим рукам прилагается голова, обладающая необходимыми компетенциями, позволяет выстроить работу кассовых процессов "как часы".

Четкая формализация прав, обязанностей и полномочий "владельца" процесса во внутреннем нормативном (а не организационном, по типу положения о подразделении), утвержденном руководителем банка документе дает руководителю подразделения - "владельцу" процесса формализованные инструменты для решения стоящих перед его подразделением задач и отстаивания интересов подразделения перед смежниками (юристами, бухгалтерией, кадрами, хозслужбой, сетью и т.д.).

Как правило, "владелец" процесса сам разрабатывает и обеспечивает утверждение методологических документов по процессу. При этом допустим и методологический аутсорсинг - выделенные подразделения банка, специализирующиеся на разработке внутренних регламентов (конечно, если они обладают необходимыми компетенциями по кассе).

В этой ситуации в политике по управлению процессом необходимо прописывать запрет на любое изменение методологии кассовых процессов без согласования с подразделением - "владельцем" процесса.

Это же относится к любым договорам, заключаемым объектами сети банка и затрагивающим вопросы деятельности кассы (перевозок, инкассации, технического обслуживания кассовой техники, закупок этой техники, расходных материалов и др.).

Кроме того, в целях разгрузки высшего менеджмента и ускорения реагирования на потребности бизнеса эффективно показывает себя опыт делегирования "владельцу" процесса права подписания ряда распорядительных или нормативных документов, относящихся к текущей организации работы.

Например, в соответствии с п. 1.6 Указания Банка России от 14.08.2008 N 2054-У "перевозка, инкассация наличной иностранной валюты, чеков (в том числе дорожных чеков), номинальная стоимость которых указана в иностранной валюте, а также хранение в уполномоченном банке, ВСП чеков (в том числе дорожных чеков), номинальная стоимость которых указана в иностранной валюте, осуществляются в порядке, определенном уполномоченным банком".

Безусловно, при организации перевозок банк не делает различий между ценностями (рубли, валюта, внебаланс и др.), перевозка, инкассация всех ценностей организуются по единым принципам. Тем не менее, если возникает ситуация, когда необходимо принять срочное решение по разовой перевозке, к примеру, бланков чеков или бланков векселей в другой город, в региональный филиал банка способом, существенно более дешевым, нежели применяемые банком стандартные способы, прописание такой процедуры, по нашему мнению, может и должно делегироваться с уровня руководителя банка на уровень "владельца" кассовых процессов.

Перечислим некоторые вопросы (полномочия), которые на практике могут быть без проблем делегированы на уровень "владельца" процесса "кассовые операции" (для всех или отдельных кассовых подразделений) путем предоставления права утверждения следующих распорядительных документов:

- об утверждении размера минимального остатка хранения денежной наличности (включая валюту РФ и иностранную валюту) опционально по отдельным кассовым подразделениям либо по всей сети;

- об определении должностных лиц, ответственных за сохранность ценностей в кассовом подразделении;

- о возложении на кассового работника обязанностей бухгалтерского работника (механизм "прямого" возложения либо через утверждение типовых должностных инструкций);

- о возложении на кассового работника обязанностей контроля за пересчетом наличных денег, а также за загрузкой денежной наличности в банкомат (механизм, аналогичный указанному в предыдущем абзаце);

- о создании комиссии по уничтожению не востребованных клиентом неплатежеспособных денежных знаков;

- об определении состава ревизионной комиссии (включая указание на лиц, допущенных присутствовать при ревизии, - сотрудников аудита, иных контролирующих служб);

- об определении необходимости проведения ревизий ценностей в кассовых подразделениях;

- о создании комиссии для рассмотрения случая выявления денежного знака, имеющего радиоактивное загрязнение, а также для уничтожения (гашения) радиоактивного денежного знака иностранного государства;

- об определении перечня видов иностранных валют, с которыми работает то или иное кассовое подразделение банка, и необходимости работы с монетой иностранных государств (данное решение согласовывается с бизнес-подразделениями);

- об утверждении графиков сменности кассовых работников, должностных лиц, ответственных за сохранность ценностей (при посменном режиме работы кассы);

- о закреплении (переносе) процесса загрузки (разгрузки) банкоматов за тем или иным кассовым подразделением, в том числе отдельных элементов указанного процесса (формирования (пересчета) кассет, хранения ключей и др.);

- об установлении лимитов максимального остатка наличных денег в кассах и (или) банкоматах (как для целей управления ликвидностью, так и для целей страхования ценностей при хранении);

- об определении места хранения кассовых документов (в случае если по умолчанию они не могут храниться в кассовом узле).

Все эти документы отражают текущую специфику кассовой работы, и делегирование их на уровень центра компетенций банка по кассовой работе логично и целесообразно.

Также одной из значимых функций центра компетенций по кассовой работе является взаимодействие с контролирующими органами - как внутренними, так и внешними.

Порой при проверке кассовой работы ответственный сотрудник (заведующий кассой, кассир) не всегда может объяснить проверяющему, почему тот или иной участок работы организован именно так, а не иначе, даже если у него есть регламентирующий документ.

В результате акт проверки может содержать информацию о нарушениях, фактически нарушениями не являющихся (с соответствующими последствиями для конкретной кассы, филиала или банка в целом). Чтобы этого не произошло, необходимо "замкнуть" общение кассовых подразделений с представителями любых проверок на центр кассовых компетенций - информирование о факте начала проверки, предоставление проверяющим любых пояснений и подписание актов проверок только после согласования с центром кассовых компетенций.

Это же относится к переписке с регулятором: любое направление запроса в Банк России по тематике кассовых операций необходимо осуществлять либо через центр кассовых компетенций, либо по согласованию с ним. Это позволит своевременно и централизованно актуализировать внутреннюю нормативную базу и внутренние кассовые процессы согласно полученным разъяснениям.

Глава 2. Организация кассовой работы в банке на примере ПАО «Сбербанк»

2.1. Краткая характеристика деятельности ПАО «Сбербанк»

ПАО «Сбербанк России» сегодня — это кровеносная система российской экономики, треть ее банковской системы.

На долю лидера российского банковского сектора по общему объему активов приходится 28,7% совокупных банковских активов (по состоянию на 1 января 2018 года).

Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам.

ПАО «Сбербанк России» сегодня крупнейший банк РФ — это 12 территориальных банков и более 16 тысяч отделений по всей стране, в 83 субъектах Российской Федерации, расположенных на территории 11 часовых поясов.

Только в России у ПАО «Сбербанк России» более 110 миллионов клиентов — больше половины населения страны, а за рубежом услугами ПАО «Сбербанк России» пользуются около 11 миллионов человек.

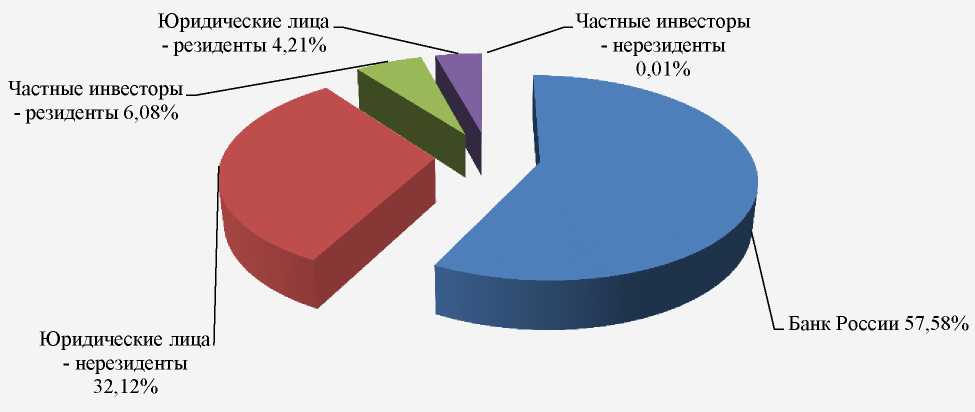

ПАО «Сбербанк России», основной учредитель которого –Банк России, являющийся держателем контрольного пакета акций, а именно на 29.12.2016 года его доля составляла 60,57%. Кроме Банка России, акционерами ПАО «Сбербанк России» являются юридические и физические лица.

Другими акционерами Банка являются международные и российские инвесторы.

Структура акционеров ПАО «Сбербанк России» представлена на рисунке1.

Рисунок 1. Структура акционеров ПАО «Сбербанк……»

ПАО «Сбербанк России» осуществляет свою деятельность на основании Генеральной лицензии на осуществление банковских операций №1481 от 11.08.2015 г. Банк имеет генеральную лицензию на осуществление банковских операций

В спектр услуг банка, предоставляемых клиентам, входят: кредитование физических и юридических лиц, вклады, банковские карты, инвестиции и ценные бумаги, банковские переводы, операции с валютными ценностями и дорожными чеками, операции с драгоценными металлами, аренда сейфов и пр.

Рассмотрим основные экономические показатели деятельности ПАО «Сбербанк России».

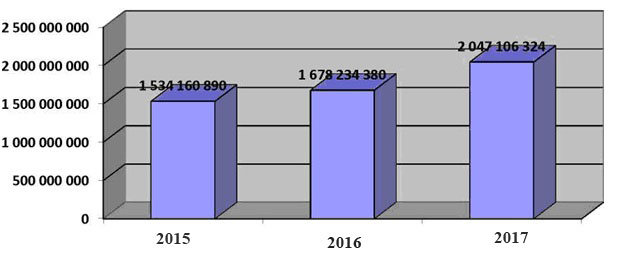

В течение периода с 01.01.15 г. по 01. 01.17 г. ПАО «Сбербанк» динамично развивался и достиг увеличения следующих показателей:

1) собственного капитала с 1 534 160 890 тыс. руб. вырос до 2 047 106 324 тыс. руб. (рисунок 3);

Рисунок 3. Динамика собственного капитала ПАО «Сбербанк», тыс. руб.

Увеличению показателей послужило увеличение объемов приносящих доход активов и успешно проведенные эмиссии акций, что позволило банку увеличить размер прибыли, получаемой от использования собственных средств

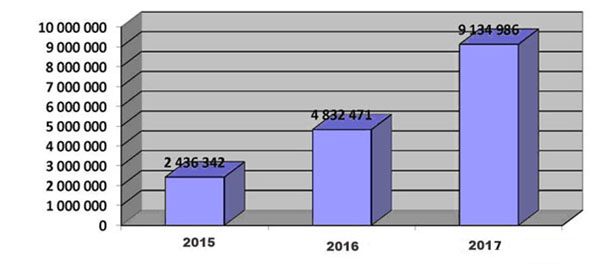

2) активы выросли с 2 436 342 тыс. руб. до 9 134 986 тыс. руб. Их рост произошел в основном за счет кредитования клиентов (рис. 4)

Рисунок 4. Динамика активов ПАО «Сбербанк», тыс. руб.

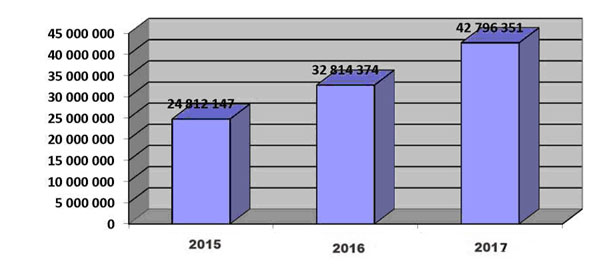

3) основные средства увеличились, с 24 812 147 тыс. руб. до 42 796 351 тыс. руб. (рисунок 5).

Рисунок 5. Динамика основных средств ПАО «Сбербанк», тыс. руб.

В течение периода с 01.01.15 г. по 01.01.17 г. динамика полученной прибыли Сбербанка имеет возрастающую динамику, что характеризует деятельность банка как устойчивую.

Анализ структуры финансовых ресурсов ПАО «Сбербанк» показал, что наибольшая доля приходится на привлеченные средства. За весь исследуемый период структура пассивов банка не подверглась серьезным изменениям. С 2015 года доля собственных средств банка уменьшилась на 2,74 % и на 2017 год составила 8,02 % . Доля обязательств банка увеличилась с 89,24 % до 91,98% .

Анализируя стоимость привлеченных ресурсов, можно сказать, что средняя ставка привлечения ресурсов имела тенденцию на повышение на протяжении всего анализируемого периода, достигнув значения 3,92 % в 2017 г.

Рост средней стоимости привлечения средств отражает большую тенденцию роста ставок в период кризиса. Для того чтобы операции банка придерживались нужного уровня использовались инструменты привлечения средств от Банка России.

Положительным моментом стало замедление темпов роста операционных расходов в 2017 году по сравнению с предыдущим годом. Однако, в 2017 году чистая прибыль банка снизилась на 22,14 % по сравнению с 2016 годом. На снижение чистой прибыли банка повлияло увеличение темпов роста расходов, негативные изменения в структуре расходов, а также существенный рост расходов на создание резервов на возможные потери.

Следовательно, экономическое положение банка характеризуется как стабильное.

Система корпоративного управления Сбербанка представляет собой систему органов управления и контроля, созданных в соответствии с требованиями законодательства Российской Федерации, регулятора, Московской Биржи, а также с учетом рекомендаций Базельского комитета по банковскому надзору.

Созданная в Банке система органов управления и контроля устанавливает правила и процедуры принятия корпоративных решений, обеспечивает управление и контроль деятельности Банка, регулирует взаимоотношения между акционерами (собственниками), Наблюдательным советом, менеджментом и иными заинтересованными лицами.

На рис. 2 описана система корпоративного управления Банка

Рисунок 2. Система корпоративного управления Банка

На текущий момент действующая система корпоративного управления отвечает интересам устойчивого развития бизнеса Банка, обеспечивая одновременно защиту прав и законных интересов акционеров.

Общее собрание акционеров является высшим органом управления Банка, принимающим решения по основным вопросам его деятельности.

Порядок подготовки и проведения общего собрания акционеров регулируется «Положением об Общем собрании акционеров ПАО «Сбербанк России».

Руководство текущей деятельностью Банка осуществляется исполнительными органами - Президентом, Председателем Правления и Правлением Банка.

Для осуществления контроля за финансово-хозяйственной деятельностью Банка годовым общим собранием акционеров избирается Ревизионная комиссия.

Сбербанк имеет уникальную и не имеющую аналогов на рынке банковских услуг организационную структуру. В систему Сбербанка России входят региональные банки и учреждения более низкого уровня: филиалы и отделения.

Организационная структура банка представлена следующим образом:

- Сбербанк (как головная контора);

- Территориальные банки;

- Отделения;

- Филиалы и агентства.

2.2 Организация кассовой работы в ПАО Сбербанк

Для приёма и выдачи денег, других ценностей в каждом филиале Сбербанка РФ имеется отдел кассовых операций, в котором могут быть приходные, расходные, приходно-расходные, вечерние кассы, кассы для размена денег, кассы для пересчёта денежной выручки. Касса пересчёта выручки создаётся в тех банках, куда поступает выручка через инкассаторский аппарат. Вечерние кассы существуют только для приёма денег в вечернее время. Количество касс зависит от объёма и характера деятельности банка.

Банки принимают наличные деньги при личной явке клиента и в его присутствии, в баулах и от инкассаторов.

Чаще всего приходные кассы принимают деньги по объявлению на взнос наличными деньгами.

При взносе денег по объявлениям клиент передаёт их операционисту, ведущему его лицевой счёт. После проверки и соответствующей обработки указанный документ передаётся операционистом в приходную кассу. Объявление состоит из трёх частей: объявления, квитанции и ордера, которые заполняются вносителем денег.

В этом объявлении указывают: от кого принимаются деньги, на какой счёт они зачисляются, сумма цифрами и прописью, назначение взноса. В ордере указывают символ кассовых оборотов, например, символ поступлений выручки торговых предприятий - 02, символ поступлений на счета во вклады граждан - 16.

При взносе денег по объявлениям операционные работники проверяют правильность заполнения документа, ставят свою подпись и заносят в кассовый журнал по приходу все реквизиты по данной денежной операции: род операции (03); номер документа; счёт, на который зачисляются деньги; символ кассовых оборотов; сумму документа.

Кассир принимает деньги от клиента с полистным пересчётом. Сейчас все банки снабжены специальными машинами для счёта денег. Если вноситель сдаёт деньги для зачисления на разные счета по нескольким документам, кассир должен принять деньги по каждому документу отдельно.

Возможна сдача денег через аппарат инкассации. Приём сумок с деньгами от аппарата инкассации после окончания операционного дня осуществляют вечерние кассы. При приёме сумок кассир вечерней кассы проверяет накладные и явочную карточку. В накладной указываются сумма денег в сумке, номер счёта, на который должны быть зачислены деньги, символы кассовых оборотов, опись сдаваемых денег. Кассир сверяет пломбы на сумках с имеющимися у него образцами оттисков пломбиров. Бухгалтер-контролёр регистрирует сумки в журнале учёта принятых сумок с денежной наличностью, в котором отмечаются номера сумок, сумма по накладным. В журнале ставят подписи инкассаторы, кассир и бухгалтер-контролёр. Приём сумок производится от старшего инкассатора в присутствии всех инкассаторов бригады. После приёма сумок кассир и бухгалтер-контролёр подписывают два экземпляра маршрутного листа и выдают инкассаторам второй, скреплённый печатью кассы.

Об общем количестве принятых сумок с денежной наличностью составляется справка, в которой указываются количество принятых сумок на объявленную сумму, сумма наличностью в сумках. После сопоставления фактического наличия денег с данными препроводительных ведомостей на утро следующего дня заведующий кассой передаёт накладные для оформления операций по зачислению денег в операционную кассу и на счета клиентов, а препроводительные ведомости подшиваются в кассовые документы.

Новым видом услуг по приёму денег является приём денежной наличности в бауле. Клиенты приносят баулы сами и оставляют их для пересчёта и приёма денег в приходной кассе. В баул клиентом вкладываются препроводительная ведомость и покупюрная опись денег, находящихся в бауле. Кассир приходной кассы пересчитывает деньги в присутствии контролёра. Работу контролёра осуществляет заведующий кассой. После пересчёта денег кассир составляет контрольную ведомость с указанием суммы вложенных в баул денег, суммы излишков или недостач (если такие имеются), фамилий кассира и контролёра, принимавших деньги. Составляется и купюрная опись - справка о количестве денежных билетов, обнаруженных в сумке с выручкой. Позже из операционного отдела приносят два экземпляра приходного кассового ордера на сумму фактически принятых денег. Кассир подписывает оба экземпляра кассового ордера. Второй экземпляр отдаётся операционному работнику, а первый подшивается в кассовые документы дня.

Выдача денег предприятиям, организациям и учреждениям на выплату заработной платы, стипендий и пр. производится коммерческими банками в сроки, установленные коллективными договорами, постановлениями правительства, распоряжениями министерств. Сроки выдачи сообщаются предприятиями и организациями в представляемых ежеквартально кассовых заявках.

При согласовании с предприятиями, организациями и учреждениями конкретных сроков выдачи денег на заработную плату коммерческие банки учитывают необходимость распределения выдач по возможности равномерно по дням месяца в целом по банку. Учреждения банков осуществляют контроль за соблюдением установленных сроков выдачи заработной платы, что обеспечивает бесперебойное и своевременное удовлетворение обоснованных требований хозяйства на наличные деньги. Выдача наличных денег на выплату заработной платы и стипендий по срокам, приходящимся на субботу и воскресенье, может быть произведена в четверг и пятницу.

Для регулирования кассовых ресурсов коммерческие банки составляют календарь выдач заработной платы и других видов оплаты труда рабочих и служащих.

Основными документами при выдаче денежных средств расходными кассами являются чеки и расходные кассовые ордера.

К началу каждого рабочего дня отделом денежного обращения определяется величина выплат наличных денег из кассы банка. С учётом этого для совершения расходных операций заведующий кассой выдаёт под отчёт кассирам расходных касс необходимую сумму денег под расписку в книге учёта принятых и выданных денег. В книгу записывается сумма денег, которую заведующий кассой выдаёт кассиру в начале рабочего дня. В конце дня в книгу заносится сумма неизрасходованных средств, которую кассир расходной кассы сдаёт заведующему. Деньги расходной кассы выдаются в основном по денежным чекам из денежных чековых книжек. Для получения чековой книжки нужно предоставить банку соответствующее заявление. Чековая книжка, выдаваемая предприятию, содержит 50 или 25 чеков. Чековая книжка представлена: а) самими чеками - по ним предприятие получает деньги, они остаются в банке в документах дня; б) корешками чеков, они остаются у предприятия и служат основанием для составления кассовых документов.

Реквизиты чека:

1) серия (одна для одной чековой книжки);

2) номер;

3) номер расчётного счёта владельца;

4) печать предприятия;

5) подписи руководителя предприятия, главного бухгалтера и лица, получающего деньги по чеку;

6) дата;

7) сумма чека цифрами и прописью;

8) место;

9) фамилия, имя и отчество лица, получающего деньги;

10) наименование учреждения банка;

11) цели, на которые получены наличные деньги, и соответствующие им символы;

12) отметки, удостоверяющие личность получателя;

13) дата оплаты чека;

14) подпись контролёра, бухгалтера и кассира банка;

15) для бюджетных организаций - свободный остаток сметных ассигнований на соответствующий квартал (без учёта суммы по данному чеку).

Реквизиты корешка чека:

1) номер;

2) серия;

3) сумма чека;

4) дата выдачи;

5) инициалы кассира;

6) подписи руководителей предприятия;

7) дата получения чека;

8) подпись кассира.

Существуют определённые правила заполнения и использования чека:

1) чек заполняется от руки, чернилами или шариковой ручкой;

2) свободное место впереди и после суммы руб. прочёркивается двумя линиями;

3) сумма прописью указывается с начала строки с большой буквы.

Денежные чеки предприятия, организации вначале представляют операционным работникам. Операционист тщательно проверяет чек - сверяет соответствие печати и подписей должностных лиц предприятия с имеющимися у него образцами. Полученные деньги должны расходоваться на те цели, которые указаны в чеке.

Проверив правильность заполнения чека, операционист отрезает от чека контрольную марку и передаёт её получателю денег для предъявления в кассу. Затем на основании чека заполняется кассовый журнал по расходу: род операции (03); номер документа (три последние цифры по номеру чека); счёт клиента, с которого будут списаны деньги; символы кассовых операций (выдачи на оплату труда - 407, пенсии и пособия - 506, на хозяйственные расходы - 539 и т.д.); суммы по символам и общая сумма документа. Далее чек передаётся операционным работником в кассу. Получив чек, кассир проверяет подписи операционного работника и контролёра, сличает сумму на чеке цифрами и прописью, проверяет, есть ли расписка клиента в получении денег. Затем вызывает получателя денег по номеру чека, спрашивает сумму, которую тот получает. После этого сверяет номер контрольной марки с номером на чеке и приклеивает марку к чеку. Далее кассир подготавливает необходимую сумму денег, выдаёт их и после этого подписывает чек.

Снятие денег со счёта клиента производится в день получения их в кассе.

Из расходной кассы деньги могут выдаваться по расходным кассовым ордерам, которые выписываются бухгалтерией. При погашении ценных бумаг банка, выдаче вкладов гражданам, выдаче под отчёт работникам банка командировочных, представительских и при других расходах выписывается расходный кассовый ордер. В ордере указывают, кому и на какие цели выдаются деньги, номер счёта, на который они будут зачислены.

Заключение

Кассовые операции - это операции кредитной организации по приему и выдаче денежных средств и других ценностей клиентам банка, а также пересчет, обмен, упаковка и хранение банкнот и монет в национальной и иностранной валютах.

Выделяют следующие виды кассовых операций:

- операции по приему, выдаче, хранению, инкассации, подкреплению наличной валютой;

- операции инкассации банкомата;

- операции купли-продажи монет, драгоценных металлов;

- банкнотные сделки;

- работа с поврежденными, сомнительными, имеющими признаки подделки денежными знаками иностранных государств (группы государств);

- операции по хранению, инкассации и подкреплению чеками в уполномоченных банках, их филиалах, дополнительных офисах и иных внутренних структурных подразделениях.

Для приема и выдачи денежных средств и других ценностей в банке создается кассовый узел, который включает следующие подразделения:

- приходную;

- расходную;

- приходно-расходную;

- кассу пересчета;

- вечернюю кассу и т.д.

В соответствии с положением ЦБ РФ от 24.04.2008 № 318-П "О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации" предусмотрены следующие "правила ведения кассовых операций в кредитных организациях:

- общий порядок ведения кассовых операций (обязанности и ответственность работников кассы, требования к кассовым помещениям и т.д.);

- правила перевозки денежных знаков;

- правила хранения денежных знаков;

- порядок определения платежеспособности денежных документов;

- порядок замены и уничтожения поврежденных банкнот".

С каждым работником банка заключается договор о полной индивидуальной материальной ответственности. Кассиры операционной кассы должны иметь образцы подписей руководителей банка, операционистов и бухгалтерского персонала, в полномочия которых входит подписание приходных и расходных кассовых документов; бухгалтер же снабжается образцами подписей кассиров.

Банк России уделяет большое внимание кассовым операциям коммерческого банка, а именно приему, выдаче, размену, обмену, обработке, включающей в себя пересчет, сортировку, формирование, упаковку наличных денег. Он четко регламентировал организацию и проведение этих операций, опубликовав 24 апреля 2008 г. Положение № 318-П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации».

Кассовые операции могут совершаться как в месте нахождения банка или филиала (в кассовом узле), так и вне места нахождения коммерческого банка или филиала (во внутреннем структурном подразделении кредитной организации). Кассовый узел банка может иметь сложную структуру.

Установление правил ведения кассовых операций является прерогативой Банка России (ст. 34 Федерального закона от 10.07.2002 № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" [1]).

На сегодняшний день существует 2 основных действующих документа, разработанных Банком РФ и регулирующих эти правила:

- предназначенное для банков "Положение о порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации", утвержденное Банком РФ от 24.04.2008 № 318-П.

- созданное для юридических лиц и ИП указание Банка РФ от 11.03.2014 № 3210-У "О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства" .

ПАО «Сбербанк России» сегодня крупнейший банк РФ — это 12 территориальных банков и более 16 тысяч отделений по всей стране, в 83 субъектах Российской Федерации, расположенных на территории 11 часовых поясов.

Только в России у ПАО «Сбербанк России» более 110 миллионов клиентов — больше половины населения страны, а за рубежом услугами ПАО «Сбербанк России» пользуются около 11 миллионов человек.

Для приёма и выдачи денег, других ценностей в каждом филиале Сбербанка РФ имеется отдел кассовых операций, в котором могут быть приходные, расходные, приходно-расходные, вечерние кассы, кассы для размена денег, кассы для пересчёта денежной выручки. Касса пересчёта выручки создаётся в тех банках, куда поступает выручка через инкассаторский аппарат. Вечерние кассы существуют только для приёма денег в вечернее время. Количество касс зависит от объёма и характера деятельности банка.

Банки принимают наличные деньги при личной явке клиента и в его присутствии, в баулах и от инкассаторов.

Выдача денег предприятиям, организациям и учреждениям на выплату заработной платы, стипендий и пр. производится коммерческими банками в сроки, установленные коллективными договорами, постановлениями правительства, распоряжениями министерств. Сроки выдачи сообщаются предприятиями и организациями в представляемых ежеквартально кассовых заявках.

Основными документами при выдаче денежных средств расходными кассами являются чеки и расходные кассовые ордера.

К началу каждого рабочего дня отделом денежного обращения определяется величина выплат наличных денег из кассы банка. С учётом этого для совершения расходных операций заведующий кассой выдаёт под отчёт кассирам расходных касс необходимую сумму денег под расписку в книге учёта принятых и выданных денег. В книгу записывается сумма денег, которую заведующий кассой выдаёт кассиру в начале рабочего дня. В конце дня в книгу заносится сумма неизрасходованных средств, которую кассир расходной кассы сдаёт заведующему. Деньги расходной кассы выдаются в основном по денежным чекам из денежных чековых книжек. Для получения чековой книжки нужно предоставить банку соответствующее заявление. Чековая книжка, выдаваемая предприятию, содержит 50 или 25 чеков. Чековая книжка представлена: а) самими чеками - по ним предприятие получает деньги, они остаются в банке в документах дня; б) корешками чеков, они остаются у предприятия и служат основанием для составления кассовых документов.

Список использованных источников

- Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 27.12.2018) "О Центральном банке Российской Федерации (Банке России)" (с изм. и доп., вступ. в силу с 01.01.2019) [Электронный документ]//Режим доступа: http://www.consultant.ru

- Положение о порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации" (утв. Банком России 29.01.2018 N 630-П) (Зарегистрировано в Минюсте России 18.06.2018 N 51359)[Электронный документ]//Режим доступа: http://www.consultant.ru

- Указание Банка России от 11.03.2014 N 3210-У (ред. от 9.06.2017)"О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства"(Зарегистрировано в Минюсте России 23.05.2014 N 32404) [Электронный документ]//Режим доступа: http://www.consultant.ru

- Указание Банка России от 14.08.2008 N 2054-У (ред. от 30.07.2014) "О порядке ведения кассовых операций с наличной иностранной валютой в уполномоченных банках на территории Российской Федерации"(Зарегистрировано в Минюсте России 25.08.2008 N 12166) [Электронный документ]//Режим доступа: http://www.consultant.ru

- Указание Банка России от 30.07.2014 N 3352-У "О формах документов, применяемых кредитными организациями на территории Российской Федерации при осуществлении кассовых операций с банкнотами и монетой Банка России, банкнотами и монетой иностранных государств (группы иностранных государств), операций со слитками драгоценных металлов, и порядке их заполнения и оформления"(Зарегистрировано в Минюсте России 24.09.2014 N 34110) [Электронный документ]//Режим доступа: http://www.consultant.ru

- Указание Банка России от 27.08.2008 N 2060-У (ред. от 6.01.2017)

"О кассовом обслуживании в учреждениях Банка России кредитных организаций и иных юридических лиц" (Зарегистрировано в Минюсте России 05.09.2008 N 12240) [Электронный документ]//Режим доступа: http://www.consultant.ru

- Указание Банка России от 05.06.2009 N 2248-У (ред. от 01.09.2014)"Об условиях и порядке приема на экспертизу и обмена банкнот Банка России, окрашенных специальной краской, на территории Российской Федерации"(Зарегистрировано в Минюсте России 13.07.2009 N 14322) [Электронный документ]//Режим доступа: http://www.consultant.ru

- Акатьева М.Д. Наличные расчеты с применением контрольно-кассовой техники и бланков строгой отчетности//Бухгалтерский учет в издательстве и полиграфии. 2014. № 2 (170). С. 20-24.

- Акашева В.В., Тоняева Е.А. Новый порядок ведения кассовых операций и расчетов наличными//Молодой ученый. 2014. № 18. С. 327-329.

- Бермас Е.В. Практика организации кассовой работы и учета кассовых операций в коммерческом банке//Молодой ученый. 2016. № 9-2 (113). С. 10-12.

- Брагина Э.Н., Чернухина Ю.А. Направления анализа состава и структуры расчетно-кассовых операций подразделения коммерческого банка//Экономика и предпринимательство. 2016. № 1-1 (66). С. 888-892.

- Воронова М.А. Современные проблемы расчетно-кассового обслуживания клиентов в коммерческих банках//Academy. 2017. № 3 (18). С. 39-42.

- Гаврилин А.В., Варганов Д.Ю. Проблемы осуществления кассовых операций банков//Современные тенденции развития науки и технологий. 2016. № 10-9. С. 13-20.

- Гаврилин А.В., Варганов Д.Ю. Современные тенденции осуществления кассовых операций банков//Современные тенденции развития науки и технологий. 2016. № 10-9. С. 24-31.

- Омарова О.Ф. Документальное оформление кассовых операций банка//Актуальные вопросы современной экономики. 2014. № 2. С. 136-138.

- Омарова О.Ф. Нормативная база организации расчетно-кассовых операций в банковском секторе//Научное обозрение. Серия 2: Гуманитарные науки. 2014. № 4-5. С. 167-169.

- Полухина И.В. Организация внутреннего контроля кассовых операций в коммерческом банке//В сборнике: апрельские научные чтения имени профессора Л. Т. ГИЛЯРОВСКОЙ материалы IV Международной научно-практической конференции. Министерство образования и науки РФ; ФГБОУ ВО "Воронежский государственный университет". 2015. С. 203-207.

- Разумовская В.И. Механизм осуществления расчетно-кассовых операций в банковском учреждении//В сборнике: Аналитические и финансово-экономические аспекты развития региональной экономики Сборник научных трудов по материалам 80-й ежегодной научно-практической конференции молодых ученых. Ставропольский государственный аграрный университет. 2015. С. 76-79.

- Севек Р.М., Кызыл-оол Н.В., Чамдыылай Б.В. Расчетно-кассовое обслуживание клиентов коммерческих банков//В сборнике: Инновационное развитие современной науки: проблемы, закономерности, перспективы сборник статей VI Международной научно-практической конференции : в 2 ч.. 2018. С. 100-102.

- Снурник А.О. Проблемы кассовых операций//В сборнике: динамика взаимоотношений различных областей науки в современных условиях сборник статей по итогам Международной научно-практической конференции : в 3 ч.. 2018. С. 143-146.

- Формы и системы оплаты труда на предприятии (Понятие и сущность заработной платы)

- Виды кредитных операций и кредитов (на примере городского отделения №2363 Сбербанка России (ПАО).

- Функционально-стилистические аспекты перевода ораторской речи

- Употребление Present Perfect в современном английском языке

- Гендерные различия проявлений профессионального стресса (Понятие профессионального стресса и основные подходы к его изучению)

- Система психофизиологического профессионального отбора и диагностики профпригодности

- Маркетинговые структуры предприятия (теоретические аспекты) (Понятие о маркетинге)

- Лексико-грамматические трансформации

- Особенности перевода заголовков: на примере заголовков статей политической тематики

- Маркетинговые структуры предприятия (теоретические аспекты)

- Лексико-грамматические трансформации (Основные проблемы перевода художественного текста)

- Контроль за оперативно-розыскной деятельностью