Организация кассовой работы в кредитных организациях

Содержание:

Введение

Актуальность темы: Операции, связанные с обработкой наличных денег и кассовые операции в коммерческих банках являются одним из трудоемких и затратных операций из-за больших оборотов денежной наличности в банковской системе, несмотря на их рентабельность.

Расчетно-кассовое обслуживание клиентов в коммерческих банках, включающее в себя открытие и ведение банковских счетов юридических и физических лиц, является для банков очень важным и прибыльным видом деятельности.

Расчетно-кассовое обслуживание в совокупности с проведением операций по привлечению денежных средств физических и юридических лиц во вклады и размещением этих средств от имени и за счет банка являются классическими банковским операциями.

Проблема организации и обслуживания налично-денежного обслуживания в коммерческом банке актуальна, поскольку, во-первых, модернизация технологических процессов работы с наличностью является приоритетом стратегического развития того или иного банка и одним из важнейших инструментов управления затратами коммерческого банка, а во-вторых, затраты на обработку наличных денежных средств и кассовые операции в коммерческих банках достаточно высокие, что порой приведут к завышению тарифов на кассовые операции, снижая конкурентоспособности того или иного коммерческого банка.

По этой причине необходимо развивать, усовершенствовать процесс кассового обслуживания, преодолевать возникающие проблемы.

Вопросы расчетно-кассовой деятельности коммерческих банков отражены в научных трудах таких российских авторов, как: Белоглазова Г.Н., Доруховская Е.В., Жаровня А.Г., Жуков Е.Ф., Коробова Г.Г., Конвисарова Е.В., Костерина Т.М., Королев А.А., Кривошапова С.В., Крилевский Н.А., Кровелицкая Л.П., Лаврушин О.И., Литвин Е.А, Тавасиев А.М. и других.

Несмотря на имеющуюся научную проработку, до настоящего времени проблема оптимизации и совершенствования расчетно-кассового обслуживания в банках является малоизученной и требует дополнительного исследования.

Объект исследования – система кассовой работы в банках на примере ПАО «Сбербанк России».

В качестве предмета исследования выступает формы и методы организации и обслуживания налично-денежного обращения в коммерческом банке.

Цель работы: Рассмотреть особенности организации кассовой работы в банках.

Задачи работы:

- Рассмотреть сущность и особенности организации кассовой работы в банке;

- Изучить практику организации кассовой работы в коммерческом банке;

- Дать, характеристику деятельности ПАО «Сбербанк России»

- Исследовать общие вопросы организации кассовой работы;

- Провести анализ факторов, оказывающих влияния на расчетно-кассовое обслуживание клиентов в ПАО «Сбербанк России»;

- Предложить мероприятия, направленные на совершенствование расчетно-кассового обслуживания клиентов ПАО «Сбербанк России».

Информационно-эмпирическую базу работы составили федеральные законодательные акты и нормативные документы Банка России, регулирующие деятельность банков, официальные данные Федеральной службы государственной статистики России, статистические и информационно-аналитические данные Банка России, данные публикуемой отчетности коммерческих банков, научные труды ученых-экономистов.

В процессе исследования были использованы учебные пособия, монографии, а также опубликованные в научных журналах статьи.

1. Теоретические основы организации кассовой работы в кредитных организациях

1.1. Сущность и особенности организации кассовой работы банка

Кассовые операции любого банка включают в себя операции, которые относятся к инкассации, приему, выдаче и хранению наличности, иностранной валюты и прочих ценностей.

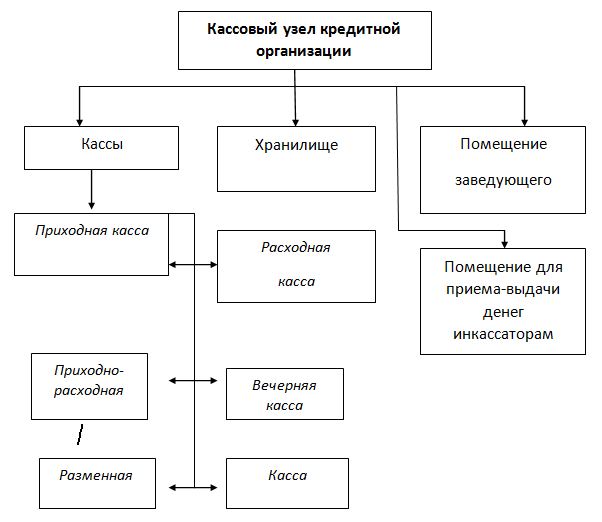

Для того чтоб осуществлять кассовое обслуживание юридических и физических лиц, коммерческими банками формируются кассовые узлы по месту своего положения [2, с. 144].

Кассовый узел кредитной компании включает в себя несколько помещений: хранилища ценностей, сейф или кладовую, операционную кассу, которая может быть расходной, приходной, приходно-расходной, кассовые залы для граждан, кассу пересчета, вечернюю кассу, функциональные и вспомогательные помещения, помещения приема и выдачи денежных средств инкассаторам.

В процессе развития территориальных учреждений Центрального Банка коммерческие учреждения открывают оборудованные операционные кассы, помимо кассового узла [4, с. 171].

Создание данных касс осуществляется для улучшения обслуживания граждан в сфере совершения операций приема, выдачи вкладов, покупки ценных бумаг, приема различных платежей от физических лиц.

Операционная касса, которая находится вне кассового узла, может располагаться на предприятиях, помимо вышеназванных операций она осуществляет выдачу средств по оплате труда, выплаты социального характера, а также прочие операции, лицензия на совершение которых есть у кредитной организации [19, с. 136].

Банк может открывать банкоматы и прочие платежные и расчетные терминалы.

Во главе кассового подразделения стоит заведующий кассой, обладающий материальной ответственностью за сохранность данных ему ценностей.

Он руководит работой кассы, организуя непрерывное и четко кассовое обслуживание потребителей. Непосредственно операции с наличностью осуществляются кассовыми и инкассаторскими работниками, которые несут полную ответственность в области хранения вверенных им ценностей [19, с. 138].

По объявлениям на взнос наличности осуществляется прием денежных средств в приходной кассе банка.

В этом случае операционный работник должен проверить правильность формирования объявления, отражая сумму средств в журнале прихода и перенося ее в кассу. Данное заявление подписывается кассовым работником, а также к нему прикладываются квитанция и ордер, ставится печать. Далее квитанция выдается клиенту.

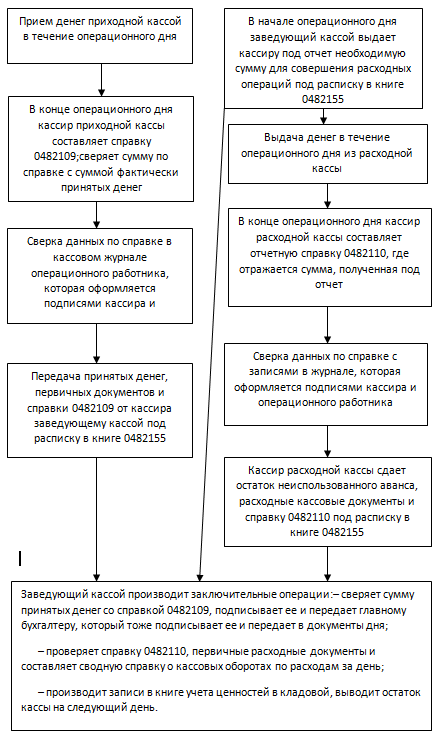

По завершению операционного дня кассовым работником с помощью приходных документов составляется справка о сумме принятых за день денег и числе поступивших в кассу денежных документов [4, с. 172].

Работник должен сверить сумму фактических и принятых денег. Также, указанные в справках кассовые обороты, должны быть сверены с записями в кассовых журналах каждого операционного работника.

Особенности работы с наличными средствами.

Денежную наличность, которую в течение операционного дня работники принимают в кассу, необходимо вместе с переходными документами и справками о сумме принятых средств и числе поступивших в кассу денежных средств, сдать заведующему кассой.

Это осуществляется написанием определённой расписки в книге учета принимаемых и выдаваемых ценностей или денег [2, с. 150].

Вся совокупность поступивших наличных денег должна быть оприходована в операционную кассу и зачислена на определённый счет в этот же рабочий день.

Если банк принимает деньги от клиентов в вечерние кассы или в послеоперационное время, то средства необходимо зачислить на определенные счета клиентов банка не позже следующего рабочего дня. Выдача наличных денег предприятиям осуществляется по денежным чекам. Для того чтобы получить наличность, клиент должен предъявить денежный чек операционным работникам [4, с. 173].

После определенной проверки клиенту выдается контрольная марка денежного чека с целью предъявления в кассу.

После получения денежного чека кассовым работником должны быть еще раз проверены реквизиты и выданы деньги получателю с подписанием чека. Когда завершается операционный день, кассовым работником должна быть сверена сумма получаемых им подотчёт средств от заведующего кассой с суммой, которая указана в расходных ордерах [2, с. 175].

Сравнение должно происходить с фактическим остатком денег, на что должна быть составлена справка о сумме выдаваемых денег и получаемой в подотчет суммой. Работник подписывает данную справку и приводит кассовые обороты, после сверки с записями в кассовых журналах.

Сверку оформляют с помощью подписи кассового работника в кассовом журнале и подписи операционных работников.

Кассовая работа с клиентами банка.

Организация кассовой работы банка включает в себя прием денег за коммунальные услуги, налоговые и прочие платежи. Осуществление данных платежей производится по извещениям и квитанциям [19, с. 142].

Операции в области приема и выдачи наличных денег со счетов и по вкладам должны быть подтверждены соответствующими записями в книжке, которая остается у клиента.

По завершению операции в области приема коммунальных и прочих платежей, кассовый работник должен поставить на квитанции, которую возвращает клиенту, штамп контрольно-кассового аппарата.

По окончанию операции с наличностью и прочими ценностями кассовые работники должны сдать заведующему кассой имеющиеся денежные средства вместе с кассовыми справками [19, с. 146].

Заведующий кассой принимает деньги, документы и справки от кассового работника, проверяет заверенные операционными работниками суммы кассовых оборотов, которые указаны в справках.

Также заведующий проверяет количество и суммы сданных кассовыми работниками документов и средств по данным справкам. Далее заведующий в соответствии с данными справок кассовых работников должен составить сводную справку, содержащую обороты за весь день [1, с. 133].

По ней он может сверить итоги сводной справки о кассовых оборотах с бухгалтерскими данными, впоследствии заверенные подписью главного бухгалтера [9, с. 163].

После того, как сверены кассовые обороты за день, заведующим кассой записывается в книгу учета приход и расход денег, выводится остаток наличности денег в операционной кассе, остаток прочих ценностей на начало следующего дня, заверяется подписями должностных лиц, ответственных за сохранение этих средств.

1.2. Практика организации кассовой работы в коммерческом банке

Существующая практика деятельности коммерческих банков выработала определенные приемы и правила выполнения банковских операций, которые обеспечивают необходимые результаты.

Возглавляющий бухгалтерию главный бухгалтер выполняет организаторские и контролирующие функции [9, с. 167].

Состав, структура бухгалтерии и распределение функций определяются размером банка, банковскими операциями, уровнем компьютеризации работы бухгалтерии и другими факторами.

Главный бухгалтер определяет конкретные обязанности работников учетно-операционного аппарата.

При необходимости могут создаваться специальные отделы, например: отдел учета операций в национальной валюте, отдел учета операций в иностранной валюте, отдел кассовых операций, отдел внутрибанковского учета, кредитный отдел, отдел депозитов, отдел ценных бумаг, отдел учета деятельности филиалов и др. [3, с. 10]

Организация работы учетно-операционного аппарата банка строится по принципу ответственных исполнителей. Конкретные обязанности работников учетно-операционного аппарата устанавливаются главным бухгалтером [12, с. 161].

Ответственному исполнителю поручается единолично оформлять и подписывать расчетно-денежные документы по установленному кругу операций. Работа ответственных исполнителей связана также с контролем, оформлением расчетно-денежных документов и отражением в учете банковских операций.

Ведение счетов распределяется между ответственными исполнителями с учетом номеров балансовых счетов первого или второго порядка, при этом обязательным условием является ведение одним ответственным исполнителем расчетного и ссудных счетов одного клиента [7, с. 158].

Ответственный исполнитель при работе с документами на бумажном носителе завершение операции оформляет своей подписью, при этом исполнитель несет ответственность за правильность совершаемой бухгалтерской операции в банке.

Работая непосредственно на компьютере и создавая электронный документ, ответственный исполнитель также несет ответственность за правильность его оформления.

В этом случае авторство в оформлении документа фиксируется в специальном поле в записи электронного документа.

В это поле может заноситься кодовое обозначение ответственного исполнителя.

Это происходит автоматически, а кодовое обозначение связывается с паролем, под которым ответственный исполнитель начинает работу с компьютерной системой. Банк России уделяет большое внимание кассовым операциям коммерческого банка, а именно приему, выдаче, размену, обмену, обработке, включающей в себя пересчет, сортировку, формирование, упаковку наличных денег [12, с. 166].

Рассмотрим некоторые виды операций, совершаемых в кассовых подразделениях коммерческих банков.

Прием денежной наличности от организаций в приходную кассу кредитной организации производится по объявлениям на взнос наличными, представляющим собой комплект документов, состоящий из объявления, ордера и квитанции. Организации могут вносить наличные деньги только на свой банковский счет.

Операционный работник проверяет правильность заполнения объявления на взнос наличными, оформляет его, отражает сумму денег в кассовом журнале по приходу и передает объявление на взнос наличными в кассу [14, с. 139].

Получив объявление на взнос наличными, кассовый работник приходной кассы проверяет наличие и тождественность подписи операционного работника имеющемуся образцу, сличает соответствие суммы цифрами и прописью, вызывает вносителя денег и принимает от него банкноты.

Принятая в течение операционного дня денежная наличность вместе с приходными документами и справкой о сумме принятых денег и количестве поступивших в кассу денежных документов сдается заведующему кассой под расписку в книге учета принятых и выданных денег (ценностей) [16, с. 133].

От организаций может приниматься денежная наличность, упакованная в инкассаторские сумки, специальные мешки, кейсы, другие средства для упаковки денег, обеспечивающие их сохранность при доставке и не позволяющие осуществить их вскрытие без видимых следов нарушения целости.

Все поступившие в течение операционного дня наличные деньги должны быть оприходованы в операционную кассу в тот же день. Прием денежной наличности от организаций, сумок с денежной наличностью и другими ценностями от инкассаторов после окончания операционного дня кредитной организации производится вечерними кассами [16, с. 135].

Пересчет денег из сумок, доставленных инкассаторами, производится кассовыми работниками в присутствии работника кассы пересчета, выполняющего контрольные функции.

Пересчет денежной наличности, поступившей в вечернюю кассу, производится не позднее следующего рабочего дня.

При обнаружении сомнительного денежного знака кассовый работник дополнительно проставляет на оборотной стороне приходного документа реквизиты указанного денежного знака: достоинство, год образца (выпуска), а также серию и номер сомнительного денежного знака – для банкнот. При обнаружении нескольких сомнительных денежных знаков проставляется также их сумма [18, с. 127].

Операционный работник выписывает на сомнительный денежный знак мемориальный ордер в двух экземплярах, на оборотной стороне второго экземпляра которого указывает реквизиты сомнительного денежного знака. Кассовый работник подписывает два экземпляра мемориального ордера, проставляет на втором экземпляре печать кассы и выдает клиенту. Первый экземпляр мемориального ордера помещается в кассовые документы.

В кассе пересчета на выявленные неплатежные, сомнительные денежные знаки, поступившие в сумке с оформленной к ней препроводительной ведомостью, составляется акт [2, с. 148].

Клиент может сдать в кредитную организацию сомнительные денежные знаки для их передачи на экспертизу в расчетно-кассовый центр Банка КР. Сомнительные денежные знаки принимаются кредитной организацией по заявлению и описи, составленными клиентом [18, с. 129].

На основании заявления и описи операционный работник кредитной организации на сумму принимаемых сомнительных денежных знаков оформляет мемориальный ордер в двух экземплярах и передает их вместе с заявлением и описью клиента в кассу.

Выдача наличных денег организациям с их банковских счетов производится по денежным чекам. Для получения наличных денег клиент предъявляет денежный чек операционному работнику.

После соответствующей проверки ему выдается контрольная марка от денежного чека для предъявления в кассу. После поверки кассовый работник выдает наличность клиенту [14, с. 155].

Прием и выдача денежной наличности гражданам, а также сотрудникам кредитной организации производятся по приходным и расходным кассовым ордерам.

На приходных и расходных кассовых ордерах проставляются обязательные реквизиты: дата; фамилия, имя, отчество клиента или другие данные клиента, позволяющие его идентифицировать и отраженные в заключенном с ним договоре банковского вклада; номер счета в кредитной организации; прописью сумма денег, подлежащая зачислению на счет или списанию со счета; подписи клиента, операционного работника, кассового работника [16, с. 139].

Прием денег за коммунальные, налоговые и другие платежи (далее по тексту – платежи) производится по извещениям и квитанциям установленных форм.

После совершения операции по приему платежа кассовый работник проставляет на квитанции, возвращаемой клиенту, оттиск штампа контрольно-кассовой машины или программно-технического средства, обеспечивающего реализацию требований, предъявляемых к контрольно-кассовым машинам, или выдает клиенту вместе с квитанцией распечатку печатающего устройства.

Для осуществления кассового обслуживания населения в послеоперационное время кредитной организации или в выходные, праздничные дни кассовому работнику выдается необходимая сумма денег авансом по расходному кассовому ордеру [16, с. 142].

Сумма выданного аванса учитывается на балансовых счетах для учета наличных денежных средств по лицевому счету кассы осуществляющей операции по обслуживанию населения в послеоперационное время кредитной организации, в выходные, праздничные дни.

Для подкрепления банкомата и изъятие из него денежной наличности назначается ответственные работники, один из которых является кассовым или инкассаторским работником. Подкрепление банкомата производиться по письменной заявке данного работника, которому выдаются по расходному ордеру необходимая сумма денег.

Он же выводит из банкомата распечатку о сумме денежной наличности, выданной на основании карточек и находящейся в банкомате на момент вскрытия, и изымает кассеты из банкомата, загружает подготовленные кассеты в банкомат и выводит из банкомата распечатку, подтверждающую факт вложения денег [4, с. 153].

На основании распечатки банкомата операционный работник выписывает приходный ордер на сдаваемую в кассу денежную наличность и расходный кассовый ордер для отражения по картсчетам клиентов.

Кассовые операции могут совершаться как в месте нахождения банка или филиала (в кассовом узле), так и вне места нахождения коммерческого банка или филиала (во внутреннем структурном подразделении кредитной организации).

Кассовый узел банка может иметь сложную структуру. Состав возможных подразделений кассового узла показан на рис. 1. [20, с. 133]

Рисунок 1.1 - Состав кассового узла коммерческого банка [20, с. 133]

Организует и контролирует работу кассового узла банка заведующий кассой.

Как правило, для своей работы он имеет отдельное помещение. Основная работа в кассовом узле коммерческого банка происходит в создаваемых кассах: приходных, расходных, приходно-расходных, вечерних, разменных, пересчета денежной наличности [3, с. 11].

Виды и количество таких касс зависит от характера деятельности банка и объема выполняемых операций.

Приходная касса банка осуществляет прием наличных денег от граждан и организаций (физических и юридических лиц) в течение операционного дня. Эта касса осуществляет также прием от организаций денежной наличности в средствах упаковки.

Расходная касса выполняет выдачу денежных средств как физическим, так и юридическим лицам. Последним выдача денег производится при предъявлении денежных чеков [14, с. 165].

Приходно-расходная касса производит как прием, так и выдачу наличных денег. Проведение приходных и расходных операций с проверкой правильности оформления документов клиентами банка осуществляет кассир-операционист рассмотренных касс.

Вечерняя касса в коммерческом банке функционирует для приема наличных денег после окончания операционного дня. Так, вечерняя касса обеспечивает более эффективное обслуживание юридических лиц, позволяя сдавать им выручку, которая поступила за день.

Однако вечерние кассы не выполняют расходные операции. Деньги, которые были приняты вечерней кассой, должны быть зачислены банком на счета не позднее утра следующего рабочего дня. Для размена денег создается разменная касса [3, с. 12].

Касса пересчета создается для проверки и подсчета денег.

Она осуществляет прием денежной наличности от инкассаторов в течение операционного дня, пересчет сумок с денежной наличностью, а также прием денежной наличности и пересчет сумок с ней от работников вечерней кассы.

Пачки банкнот, мешки с монетой, сумки с наличными деньгами должны храниться в хранилище ценностей [15, с. 184].

Банк сам определяет виды ценностей и порядок их хранения.

Хранилище оборудуется таким образом, чтобы обеспечить полную сохранность ценностей.

Банки осуществляют также инкассацию денежной выручки юридических лиц [14, с. 167].

Это позволяет ускорить обращения наличности и своевременное их зачисление на счета предприятий и организаций.

В пределах коммерческого банка разрабатываются свои инструкции и положения, которые не должны противоречить федеральному, отраслевому и региональному законодательству, что является локальным уровнем регулирования деятельности. К примеру, на данный уровень можно отметить Учетную политику организации, положение о премировании и т.д.

Итак, кассовые операции – это операции по приему и выдаче наличных денежных средств. Более широко кассовые операции можно определить как операции, связанные с движением наличных денежных средств, а также формированием, размещением и использованием денежных средств на различных активных счетах коммерческого банка и счетах клиентов коммерческого банка.

Кассовое подразделение кредитной организации создается для комплексного кассового обслуживания юридических и физических лиц и обработки денежной наличности.

Основными видами кассовых операций являются:

·прием и выдача денежной наличности;

·кассовое обслуживание банкоматов, касс вне банка, обменных пунктов;

·доставка и инкассация денежных средств и ценностей;

·хранение ценностей.

2. Организация особенности кассовой работы на примере ПАО «Сбербанк России»

2.1. Характеристика деятельности ПАО «Сбербанк России»

ПАО «Сбербанк России» берет свое начало в 1841 году. На тот момент организация еще не являлась столь значительной по размерам и влиянию.

Все, что представлял Сбербанк того времени - это сберегательная касса, имеющая два крохотных помещения в Санкт - Петербурге и Москве, со штатом сотрудников общей численностью не превышающей двадцать человек [23].

В наше время банк остается самым крупным на всей территории Российской Федерации.

Банк России в свое время очень помог выстоять организации во время дефолта в 1998 году, и до последнего момента предприятие является любимым творением государства. За все время своего существования, можно заметить стабильность организации, конкурентный настрой, желание постоянно совершенствоваться и развиваться.

Это настоящая команда профессионалов, знающих свое дело и готовых помогать людям.

В настоящее время это крупнейший банк страны, которым руководит Герман Греф, контрольный пакет фирмы принадлежит государству (более 60%).

Организация насчитывает более одиннадцати тысяч дополнительных офисов, девяноста пяти филиалов и пяти тысяч ВСП (внутренних структурных подразделений), также существует один филиал в Индии (г. Нью - Дели), численность персонала по последним данным превышает двести шестьдесят тысяч сотрудников [23].

Любое предприятие преследует свои цели, которые бы могли охарактеризовать их специфику и смысл общего дела.

Новшества в развитии Сбербанка, его задачи диктуют определенные требования к сотрудникам, 35 определение и понимание ими корпоративных ценностей, осознание принципов деятельности которые отражены в миссии Сбербанка.

Миссия организации выделяет главную задачу экономики России и исключительную роль общества – обеспечение стабильности и уверенности. Миссия Сбербанка четко выражает свою ответственность перед клиентами, что то, ради чего они стараются – это, реализация и помощь в осуществлении целей в финансовой сфере своих потребителей.

Перечень оказываемых услуг организации невероятно велик. Начиная с классических операций по обслуживанию физических лиц: помощь в пользовании терминалами и средствами коммуникаций, до более сложных: открытие счета, оплата услуг, переводы, покупки ценных бумаг, металлов или монет и т.д. [23]

Среди всего вышеперечисленного, особой популярностью пользуются: оплата штрафов, коммунальных услуг, детских садов и т.д. Чтобы идти в ногу со временем, организации приходится ежедневно вносить коррективы в структуру своей деятельности.

Так для упрощения работы и большего комфорта потребителей, в банке существуют электронные аппараты, обратившись к которым, пользователь может за короткое время с пользой для себя произвести необходимые операции, например, снять или положить на счет средства. Одним из последних и постоянно совершенствующимся достижением работы является «Сбербанк онлайн».

Количество пользователей каждый день растет и на данный момент составляет около 13 миллионов. Преимущество данной системы заключается в универсальности использования.

С помощью онлайн - помощника, любой владелец смартфона, может управлять своими денежными средствами, пополнять баланс, переводить средства, оплачивать счета и выполнять множество других операций, не выходя из дома или находясь далеко от населенного пункта.

Деятельность банка преследует следующие цели: - привлечение средств, посредствам сотрудничества клиентов с банком; - организация расчетов и обслуживания юридических и физических лиц; - осуществление работ с валютой и ценными бумагами, а также с другими операциями; - гарантировать сохранность средств, доверенных организации [23].

Полное название организации на данный момент звучит как: Публичное акционерное общество «Сбербанк России» (сокр. ПАО «Сбербанк России» или СБ РФ).

Филиалы имеют право осуществлять операции от имени Сбербанка.

К таким операциям относят: - осуществлять операции по вкладам; - принимать платежи; - оформлять кредиты физических и юридических лиц; - координировать действия, проводимые с ценными бумагами, лотерейными билетами; - оказание индивидуальных услуг - сейфов для хранения предметов представляющих ценность; - предоставление услуг: консультаций, трастовых, брокерских и лизинговых сделок; - возлагать на себя ответственность от лица банка, как финансового учреждения, уполномоченного совершать действия и операции, не противоречащие Российскому законодательству; - координировать действия связанные с расчетными счетами своих клиентов, своевременно выполнять предписанные действия; - осуществлять работу инкассации; - осуществление операций по обмену, продаже, покупке валюты и других операций, допускающих Центробанком; - обеспечение гарантий клиенту, за сохранность вложений или других операций которые согласно лицензии уполномочено выполнять отделение. - операции, по работе с персоналом Сбербанка, а также лиц, уволенных, вновь принятых или первично пришедших для трудоустройства. - работа с беременными женщинами, прибывающими в декрете, или пенсионерами; - проведение собеседования, обучения, тренингов. Единая система Сбербанка России состоит из множества элементов – внутренних структурных подразделений (ВСП) [23].

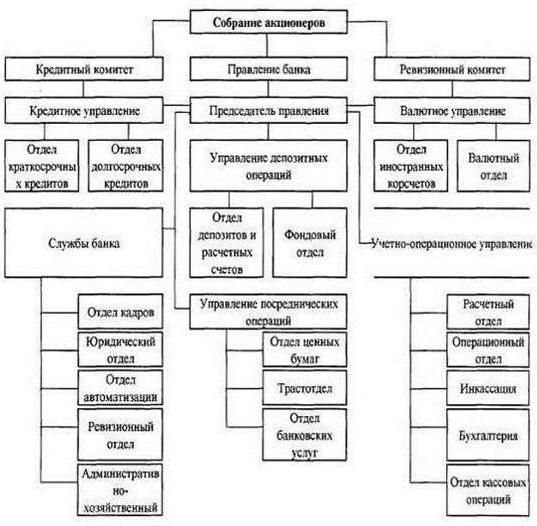

Организационная структура управления ПАО Сбербанка России представляет собой линейно-функциональную структуру.

Ее также называют штабной. При данном виде организационной структуры функциональные руководители составляют штаб линейного руководителя.

Конкретность заданий в совокупности с возможностями управления многоцелевой аудиторией помогают банку повысить качество принимаемых решений и координировать действия персонала.

Организационная структура ПАО «Сбербанк России» представлена в приложении А.

Для более глубокого анализа упростим задачу и примем для рассмотрения дополнительный офис города Тольятти.

Не его основе будут проводиться исследования эффективности, производительности.

Организационная структура дополнительного офиса № 6991/0677 выглядит следующим образом:

Рисунок 2.1 – Организационная структура УДО №7003/0727 ПАО Сбербанк [23]

УДО №7003/0727 ПАО Сбербанк входит в общую структуру Сбербанка, то есть является филиалом по обслуживанию физических и юридических лиц, а также работы с акционерами.

В процессе функционирования, данное отделение следует правилам, прописанным в трудовом законодательстве, законодательстве РФ, правилами и уставами Центробанка, а также положениями, принятыми к использованию в дополнительных офисах «Сбербанка России».

Дополнительный офис, оказывая услуги, вступает в деловые отношения между офисом (от лица организации) и физическим или юридическим лицом.

Наравне с другими дополнительными офисами, данное отделение имеет отдельный баланс, который в свою очередь является частью общего баланса банка.

К внутреннему структурному подразделению (ВСП) офиса относятся: - старший менеджер по обслуживанию; - менеджер по продажам; - заместитель руководителя дополнительного офиса; - руководитель дополнительного офиса; - консультант; - менеджер по обслуживанию.

Кроме этого, в рассматриваемом дополнительном офисе находится персонал, занимающийся работой с кадрами [27].

Данный вид сотрудников в штат ВСП не входит.

В отделе по работе с персоналом присутствуют: - начальник отдела; - главный инспектор; - инспектор; - старший инспектор; - ведущий экономист; - ведущий инспектор.

Деятельность двух этих структур протекает на разных этажах одного офиса.

Отдел по работе с персоналом расположен на втором этаже, а работа с клиентами проходит на первом этаже офиса.

2.2. Общие вопросы организации кассовой работы

Основным нормативным документом, регулирующим организацию кассовой работы в банках, является Положение ЦБ РФ № 630-П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России» от 29 января 2018 года [1].

Банк России устанавливает общие правила организации кассовой работы в коммерческих банках, которые устанавливают:

- общий порядок организации и ведения кассовой работы;

- правила перевозки и хранения банкнот, монеты и других ценностей;

- порядок определения банкнот, имеющих признаки подделки и неплатежеспособности;

- порядок замены и уничтожения банкнот ЦБ РФ.

Каждая кредитная организация (например, коммерческий банк и его филиалы) по месту своего нахождения создают кассовый узел и денежное хранилище, в соответствии с требованиями ЦБ РФ к их техническому состоянию.

Кассовый узел используется для осуществления кассового обслуживания граждан, предприятий и организаций, а также для осуществления всех видов операций с наличными деньгами и иными ценностями. Размеры помещений и их количество устанавливаются банками самостоятельно, исходя из масштабов деятельности и объемов совершаемых операций.

Банки осуществляют следующие виды кассовых операций [1]:

- прием, выдачу и размен банкнот и монеты ЦБ РФ;

- обмен рублевой наличности, в том случае если она имеет признаки неплатежеспособности;

- обработку денежной наличности, а именно – пересчет, сортировку банкнот в пачки, в кассеты, формирование монеты в мешки, а также в другие средства упаковки;

- обмен рублевой денежной наличности на иностранную валюту и наоборот;

- кассовое обслуживание клиентов, к которому относятся следующие операции – по приему денежной наличности от юридических лиц, индивидуальных предпринимателей и физических лиц (граждан) для зачисления на их счета, а также операции по выдаче им денежных средств с одновременным списанием с их счетов.

По согласованию с РКЦ ЦБ РФ, где у коммерческого банка открыт корреспондентский счет, устанавливается лимит наличных денег в операционной кассе головного банка, его филиалов и дополнительных офисов. Фактический остаток наличных денег в кассе должен быть не менее суммы установленного лимита [6, с. 84].

Размер лимита зависит от масштабов и объемов деятельности каждого конкретного коммерческого банка. Наличные деньги необходимы банку для удовлетворения всех требований клиентов по получению денежной наличности со своих счетов.

Все операции с наличными деньгами и другими ценностями совершаются в помещениях банка, а также его внутренних структурных подразделениях, оборудованных в соответствии с требования ЦБ РФ, которые заключается в следующем [6, с. 85]:

- такие помещения, располагаются таким образом, чтобы исключить в них нахождение любых посторонних лиц, кроме кассовых и инкассаторских работников;

- такие помещения оборудуются отдельным входом, который охраняется сотрудником охраны и техническими средствами охраны и наблюдения;

- эти помещения должны быть оснащены пожарной и охранной сигнализацией с выводом сигнала на подразделение охраны банка;

- хранилищем денежных средств и ценностей является специально оборудованная сейфовая комната с металлическими шкафами и сейфами не ниже 1-го класса устойчивости.

Кредитная организация может застраховать всю денежную наличность и иные ценности, находящиеся в ее операционной кассе. Также многие кредитные организации страхуют здоровье и жизнь кассовых и инкассаторских работников [6, с. 87].

Работа с наличными деньгами осуществляется кассовыми работниками, а непосредственно перевозку и инкассацию наличных денег осуществляют инкассаторские работники, с которыми заключаются договоры о полной материальной ответственности. Кассовым и инкассаторским работникам в соответствии с Положением ЦБ РФ № 630-П запрещается [1]:

- «… выполнять поручения клиентов по осуществлению операций с наличными деньгами по банковским счетам, счетам по вкладам, минуя бухгалтерских работников, при отсутствии системы контроля, предусмотренной в пункте 2.6 настоящего Положения;

- убирать из поля зрения клиента принимаемые от него, выдаваемые ему наличные деньги, документы до окончания операции и выдачи клиенту подписанного кассовым работником экземпляра приходного, расходного кассового документа с проставленным оттиском штампа кассы;

- хранить на рабочем столе кассового работника ранее принятые от клиентов наличные деньги;

- уничтожать, производить гашение сомнительных, имеющих признаки подделки денежных знаков Банка России, в том числе путем проставления оттисков штампов, пробивания отверстий, разрезания, а также выдавать, возвращать их клиенту…».

Также банк (кредитная организация) осуществляет, как правило, самостоятельно инкассацию собственных денежных средств из РКЦ ЦБ РФ (со своего корреспондентского счета) и обратно. Также может оказывать услуги своим клиентам, юридическим лицам и индивидуальным предпринимателем, по инкассации и доставке денежных средств и других различных ценностей [6, с. 88].

Для эффективного обслуживания своих клиентов, а также обработки наличных денежных средств, каждая кредитная организация создает аппарат кассовых подразделений, который состоит из следующих видов касс – приходных, расходных, приходно-расходных, вечерних, касс пересчета. Количество таких касс, их штат работников, а также техническое обеспечение, зависят от характера и объемов деятельности каждой кредитной организации.

К основным задачам деятельности кассовых подразделений кредитных организаций (банков) относятся [10, с. 31]:

- расчетно-кассовое обслуживание населения (граждан РФ) в рублях и иностранной валюте;

- осуществление безналичных переводов без открытия счета по поручению физических лиц с использование различных систем денежных переводов;

- осуществление различных видов кассовых операций по поручению физических лиц, а именно – обмен (покупка и продажа) иностранной валюты, прием иностранной валюты на вклады и выдача со счетов с использованием, в том числе, банковских карт;

- прием и выдача денежной наличности юридических лиц и индивидуальных предпринимателей;

- организация работы с наличными деньгами при использовании банкоматов;

- обработка и пересчет денежной наличности, в том числе, выявление поддельных и сомнительных банкнот, а также банкнот, которые имеют признаки неплатежеспособности;

- обеспечение бесперебойного и эффективного кассового обслуживания всех клиентов банка [10, с. 33];

- обеспечение надлежащего хранения денежной наличности и других ценностей (драгоценных металлов, ценных бумаг, бланков строгой отчетности и т.д.);

- обеспечение установленного законом порядка приема, обработки, хранения и выдачи наличных денег и иных ценностей из касс и кладовых (хранилища) кредитной организации (банка);

- проводит профилактические мероприятия, направленные на устранение растрат, хищений, просчетов и иных злоупотреблений в кассовой работе;

- организация устранения недочетов, выявленных в ходе ревизий и проверки организации кассовой работы, а также выявление случаев растрат, хищений и иных злоупотреблений;

- проведение политики автоматизации кассовой работы, повышающей производительность труда кассовых работников банка;

- организация и осуществления мероприятий, направленных на повышение квалификации и профессионализма кассовых и инкассаторских работников банка [10, с. 34].

Кассовое подразделение любой кредитной организации (банка) возглавляется заведующим кассой, с которым заключается договор о полной материальной ответственности. Сохранность денежных средств и иных ценностей обеспечивают руководитель банка, главный бухгалтер и заведующий кассой, также они несут всю ответственность за своевременность и законность всех видов осуществляемых банком кассовых операций.

Структуру кассового подразделения банка упрощенно можно представить в виде следующей схемы (Приложение 1) [10, с. 35].

Все проводимые кассовые операции в банке также можно представить в виде таблицы (Приложение 2) [10, с. 38].

В современной кредитной организации (банке) кассовая работа ориентирована на максимальное использование средств автоматизации и современных информационных технологий.

Автоматизация кассовых процессов позволяет значительно увеличить производительность труда кассовых работников, точность исполнения кассовых операций, скорость обслуживания клиентов банка, точность отражения кассовых операций в бухгалтерском учете и отчетности, значительно упростить и поднять качество контроля кассовых операций.

В целом все вышеперечисленное позволяет значительно сократить себестоимость кассовых операций в кредитной организации.

Осуществление кассовых операций банка можно представить в виде следующей схемы (Приложение 3) [10, с. 40].

В условиях неустойчивости экономической среды банк стремится сохранить и преумножить денежные средства клиентов.

Сбалансированная политика и грамотно составленные тарифы банка на расчетно-кассовое обслуживание способствуют росту его финансовых показателей.

Банк стремится максимизировать прибыль при поддержании достаточного уровня капитала банка и ликвидности баланса. На протяжении 2018 года банк продолжал увеличивать собственную ресурсную базу путем привлечения новых клиентов.

2.3. Анализ факторов, оказывающих влияния на расчетно-кассовое обслуживание клиентов в ПАО «Сбербанк России»

ПАО Сбербанк производит кассовое обслуживание в валюте и в рублях, как нерезидентов РФ, так и резидентов, при этом предоставляет весь комплекс услуг, возможных на Российском банковском рынке.

Неоспоримо высокое качество обслуживания в отделениях ПАО Сбербанк обеспечивается высокой квалификацией операционистов и персонала, а также за счет применения передовых технологий в сфере банковских услуг.

Клиентским РКО занимается выделенная структура – операционный отдел. В состав операционного отдела входят [11, с. 23]:

– отделы, непосредственно обслуживающие клиентов, выполняющие операции зачисления и списания средств на счета клиентов;

– отделы, которые работают с отправкой и приемом платежей, выписок по корреспондентским счетам;

– кассовый узел, проводящий все операции с денежными средствами.

В соответствии с имеющимися положениями и другими правовыми актами организацию и бесперебойность расчетов в нашей стране обеспечивает соблюдение следующих принципов:

– требование платежа, выставляется только после отгрузки товара, что бы не была допущена задержка платежа;

– платежи по счетам можно производить только с согласия клиентов– это должно препятствовать доступу банка к средствам клиентов;

– формы расчетов и виды платежей, предприятия могут выбирать по своему усмотрению [11, с. 24].

Данные принципы предусматривают, что расчеты осуществляются по банковским счетам, открытым в соответствии с действующим законодательством.

Обязательно наличие акцепта (согласия на платеж), реализуется применением платежного документа свидетельствующего о распоряжении владельца на списание средств, или специального акцепта документов, выписанных получателями средств (например, платежного требования, переводного векселя).

Очень важным фактором осуществления безналичных расчетов является принцип срочности, система организованна так, что максимально сокращается срок проведения платежа.

Следующий фактор – это принцип безусловного выполнения обязательств участников расчетов [11, с. 25].

Принцип обеспеченности тесно связан с принципом срочности платежа, поскольку для соблюдения срочности платежа требуется наличие у плательщика или его гаранта достаточных ликвидных средств, необходимых для погашения обязательств перед получателем средств.

Проведение безналичных расчетов с счетами клиентов возможно такими формами, установленными законодательством: расчеты по аккредитиву, платежными поручениями; расчеты чеками; расчеты по инкассо.

При выполнении расчетов по платежному поручению банк обязуется по данному поручению за счет средств плательщика, перевести указанную денежную сумму на указанный в поручении счет в срок, установленный законом или в более короткий срок, если это предусмотрена договором банковского обслуживания счета.

С использованием платежных поручений могут производиться [11, с. 27]:

- переводы денежных средств за приобретенные товары, оказанные работы и услуги;

- переводы денежных средств в различные бюджеты и внебюджетные фонды;

- переводы денежных средств по погашению кредитов (займов), а также депозитов и уплаты издержек по ним;

- для других переводов денежных средств, предусмотренных законодательством РФ, либо договором.

Согласно условий основного договора платежное поручение может использоваться для предварительной оплаты работ, товаров и услуг, либо для выполнения постоянных платежей [11, с. 28].

При недостатке средств на счете плательщика, платежные поручения перемещаются в картотеку внебалансовых счетов N 90902 "Расчетные документы, не оплаченные в срок". Порядок оплаты платежных поручений –в порядке их поступления и поступления денежных средств в порядке очереди, установленной законами.

При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива (банк-эмитент), обязуется произвести платежи в пользу получателя средств по представлении последним документов, соответствующих всем условиям аккредитива, либо предоставить полномочие другому банку (исполняющий банк) произвести такие платежи.

В качестве исполняющего банка может выступать банк-эмитент, банк получателя средств или иной банк.

Аккредитив обособлен и независим от основного договора.

Банки могут открывать следующие формы аккредитивов [17, с. 65]:

– покрытые (депонированные);

– непокрытые (гарантированные);

– отзывные, либо безотзывные.

При открытии депонированного аккредитива банк (эмитент) перечисляет сумму аккредитива (покрытие) за счет средств плательщика или предоставленного ему в распоряжение кредита.

При открытии гарантированного аккредитива банк предоставляет выполняющему банку право списать средства с корреспондентского счета эмитента в пределах установленной суммы аккредитива, либо определяет в аккредитиве способ возмещения банку сумм, оплаченных по аккредитиву с учетом его условий [17, с. 66].

Списание денежных средств с счета эмитента по гарантированному аккредитиву и порядок возмещения средств по непокрытому аккредитиву определяется отдельным соглашением между банками. Порядок возмещения средств по непокрытому аккредитиву плательщиком определяется в договоре между банком-эмитентом и плательщиком.

Об открытии аккредитива и его условиях банк-эмитент сообщает получателю средств через исполняющий банк либо через банк получателя средств с согласия последнего.

Платеж по аккредитиву производится в безналичном порядке.

Передача документов об открытии аккредитива и его условиях, о подтверждении аккредитива, об изменении условий аккредитива или его закрытии, а также о согласии банка на принятие (отказе в принятии) представленных документов может осуществляться банками с использованием любых средств связи, позволяющих достоверно установить отправителя документа [17, с. 67].

С клиентами заключается договор, в котором регулируются размер и порядок оплаты банковских услуг при расчетах по аккредитивам.

Чек оплачивается плательщиком за счет денежных средств чекодателя. Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

Плательщик по чеку обязан удостовериться в подлинности чека.

Бланки чеков являются бланками строгой отчетности и учитываются на внебалансовом счете N 91207 "Бланки строгой отчетности".

Внутрибанковские правила проведения операций с чеками, определяющие порядок и условия их использования, должны предусматривать: форму чека, перечень его реквизитов (обязательных, дополнительных) и порядок заполнения чека; перечень участников расчетов данными чеками; срок предъявления чеков к оплате; условия оплаты чеков; ведение расчетов и состав операций по чекообороту; бухгалтерское оформление операций с чеками; порядок архивирования чеков [17, с. 68].

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа.

Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другой банк (исполняющий банк).

Расчеты по инкассо осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).

Платежные требования и инкассовые поручения предъявляются получателем средств к счету плательщика через банк, обслуживающий получателя средств [22, с. 438].

Получатель средств представляет в банк указанные расчетные документы вместе с реестром, переданных на инкассо расчетных документов установленной формы. В реестр могут включаться по усмотрению получателя средств платежные требования или инкассовые поручения.

Все документы, поступающие в операционное время в бухгалтерские службы, в том числе из филиалов, подлежат оформлению и отражению по счетам кредитной организации в этот же день. Бухгалтерскими записями также оформляются операции по счетам аналитического учета внутри одного счета второго порядка.

По масштабу деятельности, в частности, по количеству и объему переводов денежных средств, платежная система Сбербанка является одной из крупнейших платежных систем в Российской Федерации.

По результатам отчета в 2017 г. общая сумма распоряжений составила 1245 млрд. рублей, в том числе распоряжений на перевод денежных средств с использованием платежных карт 23,5 млрд. рублей; распоряжений на перевод без открытия банковского счета 6,3 млрд. рублей.

За 1 квартал 2018 года участниками было направлено распоряжений в иностранной валюте в рублевом эквиваленте на общую сумму 66,4 млрд. рублей в количестве 3,9 тыс. штук [24].

Платежная система Сбербанка признана социально значимой как соответствующая критерию, предусмотренному пунктом 1 части 2 статьи 22 Закона о национальной платежной системе.

Основой выполнения расчетно-кассовых операций является платежная система ПАО Сбербанк, далее – ПС (регистрационное свидетельство № 0025 от 30.04.2013).

Расчеты в ПС Сбербанк осуществляются в валюте РФ и иностранной валюте в соответствии с законодательством РФ и договором банковского счета, заключенного между оператором и участником.

ПАО Сбербанк как оператор ПС совмещает функции оператора услуг платежной инфраструктуры, в том числе является единственным расчетным центром ПС Сбербанка [23].

Другие расчетные центры для осуществления переводов в рамках ПС Сбербанка не привлекаются.

В ПС Сбербанка расчеты осуществляются в объемах и пределах, определяемых непосредственно участниками в пределах остатка средств, размещенных ими на своих банковских счетах.

Порядок взаимодействия оператора и участника устанавливается заключаемыми между ними договорами банковского счета и договором присоединения, предусматривающими принятие участником условий правил в целом без каких-либо изъятий и оговорок, где, в том числе, четко прописаны критерии окончательности переводов денежных средств в рамках ПС Сбербанк.

Преимущества системы расчетно-кассового обслуживания обеспечиваемого в рамках действия ПС ПАО Сбербанк [22, с. 440]:

- надежность проведения операций, в том числе за счет собственной расчетной системы Сбербанка;

- широкий выбор видов иностранных валют для проведения расчетных операций;

- крупнейшая в России сеть банкоматов и офисов, выполняющих расчетные операции;

- высокоуровневое обслуживание и консалтинг внешнеэкономической деятельности, валютного контроля;

- доступ к современным дистанционным сервисам, позволяющий получить банковское обслуживания без посещения отделения;

- специальные предложения от дочерних компаний и партнеров Банка по финансовым и нефинансовым сервисам;

- доступ к кредитным продуктам для бизнеса;

- удобная линейка депозитов для корпоративных клиентов [23].

Однако, несмотря на, отмеченные достоинства, всегда найдутся недовольные уровнем и возможностями расчетно-кассового обслуживания, предоставляемого в отделении.

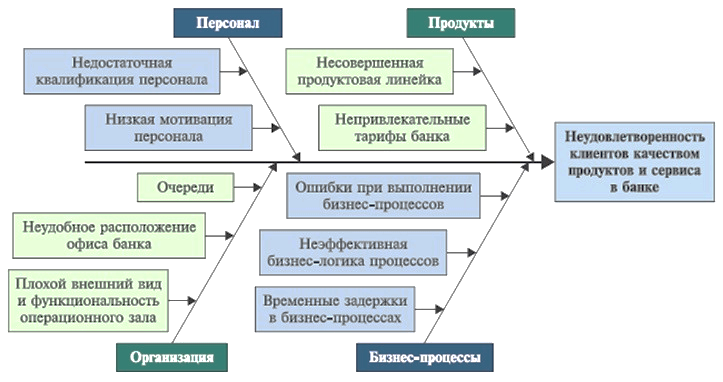

Анализ возможных направлений, по которым могут быть выявлены проблемы и как следствие реализованы мероприятия на повышение эффективности расчетно-кассового обслуживания, позволил выделить следующие ошибки.

Рисунок 2.2. – Недостатки организации расчетно-кассового обслуживания [22, с. 442]

Таблица 2.1

Анализ финансовых показателей ПАО Сбербанк в 2016-2018 гг. [23]

|

Основные показатели |

2016 г. |

2017 г. |

2018 г. |

Абсолют. изменение 2016-2018 гг., (+/-) |

Темп прироста 2016-2018 гг., % |

|

Активы, млн. руб. |

21 721 078 |

23 158 920 |

26 899 930 |

5 178 852 |

23,84 |

|

Пассивы, млн. руб. |

18 892 158 |

19 799 772 |

23 099 634 |

4 207 476 |

22,27 |

|

Капитал, млн. руб. |

3 124 381 |

3 668 107 |

4 243 762 |

1 119 381 |

35,83 |

|

Процентные доходы, всего, млн. руб. |

2 079 766 |

2 032 171 |

2 093 458 |

13 692 |

0,67 |

|

Чистые процентные доходы, млн. руб. |

1 201 559 |

1 301 788 |

1 366 137 |

164 578 |

13,70 |

|

Процентные расходы, всего, млн. руб. |

878 207 |

730 382 |

727 321 |

-150 886 |

-17,20 |

|

Прибыль до налогообложения, млн. руб. |

647 895 |

845 886 |

1 002 271 |

354 376 |

54,70 |

|

Прибыль за отчетный период, млн. руб. |

498 289 |

653 565 |

782 182 |

283 893 |

56,97 |

По данным таблицы активы банка с 2016 года по 2018 год увеличились на 5 178 852 млн. руб. или на 23,84% и составили 26 899 930 млн. руб.

На увеличение активов повлиял рост чистой ссудной задолженности, объема размещенных средств в Банке России и чистых вложений в ценные бумаги, а также иные финансовые активы, имеющиеся в наличии для продажи.

Пассивы с 2016 года увеличились с 18 892 158 млн. руб. до 23 099 634 млн. руб., что на 4 207 476 млн. руб. больше.

Капитал по состоянию на 1 января 2019 года составил 4 243 762 млн. руб., что на 35,83 % больше 2016 года. Рост капитала обусловлен действием разнонаправленных факторов таких как: заработанная прибыль за 2018 год, выплата дивидендов по итогам 2017 года [23].

Процентные доходы банка увеличились на 0,67 % до 2 093 458 млн. руб. с 2016-2018 гг., на фоне роста кредитного портфеля и снижения ставок по выдаваемым кредитам.

Рисунок 2.3. - Динамика основных финансовых показателей ПАО Сбербанк в 2016-2018 гг., млн. руб. [23]

Чистый процентный доход за период с 2016 года по 2018 год увеличился на 13,7 % и составил 1 366 137 млн. руб. Главный фактор роста – увеличение объема работающих активов.

Процентные расходы показали снижение (-17,2 %) на фоне сокращения средней стоимости заемных средств и составили 727 321 млн. руб., что на 150 886 млн. руб. меньше 2016 года.

Прибыль до налогообложения в 2018 году составила 1 002 271 млн. руб. что на 354 376 млн. руб. больше 2016 года. Темп прироста составил 54,7 %.

Прибыль за отчетный период с 2016 года по 2018 года возросла на 56,97 % или на 283 893 млн. руб. и составила 782 182 млн. руб.

3. Мероприятия, направленные на совершенствование расчетно-кассового обслуживания клиентов ПАО «Сбербанк россии»

В настоящее время предоставление услуг в рамках расчетно-кассового обслуживания в большинстве банков очень похожее, поэтому для укрепления своих позиций на рынке, банкам необходимо обратить внимание на ряд направлений, требующих совершенствования и развития. В разрезе расчетно-кассового обслуживания коммерческих банков можно выделить следующие проблемы [5, с. 113]:

- комплексность обслуживания;

- клиенто ориентированность персонала банка;

- снижение трудозатратности расчетно-кассовых операций;

- сокращение времени клиента на получение услуг;

- безопасность клиентов.

Рассмотрим вышеперечисленные проблемы подробнее и попробуем предложить способы по их решению и совершенствованию расчетно-кассовой деятельности в банке.

Комплексное обслуживание - основная задача в развитии расчетно-кассового обслуживания.

Для удержания клиентов банку важно, чтобы он пользовался более чем одним банковским продуктом, а также, чтобы в рамках обслуживания в одном банке клиент мог реализовать все свои финансовые потребности.

Для улучшения направления комплексности обслуживания банку можно предложить провести маркетинговый анализ потребностей клиентов, а также изучить и принять во внимание опыт ведущих коммерческих банков.

К тому же, для развития расчетно-кассовых операций важно не только определить потребности клиента, но и понять, что влияет на его выбор: стоимость услуги, удобство ее использования, информированность о возможностях пользования услугами и прочее. В данной ситуации кажется целесообразным провести пересмотр финансовой политики банка, а также улучшением качества предлагаемых продуктов и составление грамотной тарифной политики [5, с. 114].

Следующей важной проблемой является клиенто-ориентированность коммерческого банка. Клиенту важно почувствовать, что он не безразличен банку, и приходя туда, он надеется, что ему помогут решить определенные проблемы. Комфортная обстановка, доверительное общение с сотрудниками, попытка предугадывать желания клиента, все это влияет на то, какой банк клиент выберет для обслуживания всех своих счетов и реализации интересующих его услуг.

Клиенто- ориентированность банка — это не только улыбки персонала. Здесь также важную роль играют банковские продукты, интернет-банк, сеть банкоматов, эффективное обучение специалистов и многое другое. Все эти факторы зависят от большого количества людей и отделов. Но клиентам, как правило, не важно, что происходит «внутри», банк для клиента — это то, что он видит непосредственно. Его не волнует, как банк разрабатывает линейку продуктов или обучает персонал. Ему важно, чтобы он получил свои услуги быстро и с минимальными затратами сил и времени [5, с. 115].

Для решения данной проблемы банку следует уделить внимание бизнес-тренингам, повышению квалификации и клиенто - ориентированности своего персонала, ведь каждый сотрудник, особенно расчетно-кассового отделения, является «лицом» банка.

Расчетно-кассовое обслуживание связано с выполнением огромного количества стандартных операций. Большое количество времени в банке тратится на обработку финансовых и юридических документов.

Такой процесс является достаточно трудоемким и может снизить качество обслуживания клиентов банка, потому что вместо того, чтобы уделить внимание решению нестандартных финансовых задач и выявлению потребностей клиента, сотрудники заняты выполнением повседневных расчетно-кассовых операций.

Таким образом, возникает необходимость снижения трудозатратности расчетно-кассового обслуживания.

Способом решения вышеупомянутой проблемы, является внедрение и использование современных технологий, модернизация используемого программного обеспечения, которые позволят усовершенствовать бизнес-процессы в сфере расчетно-кассовых операций, делая предоставление данных услуг более простым и быстрым [5, с. 116].

Применение новых компьютерных технологий позволяет не только снизить трудозатратность операций, но и сократить банковские расходы на содержание персонала.

Кроме того, при развитии и автоматизации процессов обслуживания клиентов, в банках снижается стоимость операций, и, как следствие, тарифы, что влечет поток новых клиентов.

Также можно отметить, что одной из потребностей современных клиентов, в особенности корпоративных, является возможность решать задачи из офиса, с помощью интернета и телефона, без посещения офисов банка.

В этом случае решением проблемы сокращения затраченного на получение услуги времени клиента является система «Интернет-банк», которая позволяет организовать документооборот по безбумажной технологии [5, с. 117].

Системы удаленного банковского обслуживания предоставляют клиентам обширные возможности: возможность сделать распоряжение по счету на расстоянии, защита от несанкционированного доступа, получение справочной информации о движениях по счету, получение выписок по счетам в режиме реального времени, хранение платежных документов в архиве.

Способом экономии времени и денежных средств банка при проведении операций по пополнению и обналичиванию счетов корпоративных клиентов становятся корпоративные карты.

Такие карты значительно упрощают процесс управления счетом организации. Благодаря корпоративным картам клиент может управлять своими счетами, как из своего офиса, так и в любой точке, и даже находясь в командировке.

Безопасность денежных средств клиента на современном этапе -основополагающая банковская проблема.

Она рассматривается как с точки зрения сохранности денежных средств, так и с точки зрения сохранности информации о клиентских данных и сохранения банковской тайны.

Основной целью создания системы информационной безопасности является обеспечение защищенного хранения информации на разных носителях, защита данных, передаваемых по каналам связи, разграничение доступа к различным видам документов, создание резервных копий, послеаварийное восстановление и т.д. [5, с. 118]

Защита данных достигается путем реализации комплекса организационных (документированные процедуры и правила работы с разными видами информации, средствами защиты и т.п.) и технических (аппаратные и программные средства контроля доступа, антивирусная защита и т.п.) мероприятий.

Информационной безопасности можно достичь за счет использования современных технологий защиты информации: сертифицированных ФСБ средств криптографической защиты, современных протоколов защиты данных, передаваемых через Интернет (SSL/TLS) и специфических внутренних механизмов защиты подсистемы, а стабильность - за счет промышленных веб-серверных приложений.

Современные банки, стремясь обезопасить своих клиентов от мошеннических действий, активно внедряют новые продукты.

Например, современные способы хранения ключей электронной подписи - крипто- и смарткарты, Safe Touch для считывания этих карт, позволяющий визуально контролировать содержание передаваемых на подпись электронных документов.

В настоящее время банковский рынок непрерывно совершенствуется. Банки стремятся улучшить эффективность своих бизнес-процессов для поддержания конкурентоспособности на финансовом рынке, совершенствуя и внедрения новые технологии для осуществления расчетно-кассовых операций. Реализация данных направлений позволит достичь эффективности в развитии расчетно-кассового обслуживания и повысить финансовую прибыль и устойчивость банка.

На основании проведённого исследования возможно предложить следующие направления совершенствования проведения кассовых операций в ПАО «Сбербанк России» [5, с. 119]:

·минимизация остатков денежных средств в кассе;

Включение данного направления в мероприятия по совершенствованию кассовых операций связано с тем, что кассовые резервы есть фактическая иммобилизация ресурсов банка. Доходность кредитных операций в 1,5 раза выше, чем доходность от расчетных операций по кассе. В связи с этим, необходимо уменьшение остатка по кассе (с учетом соблюдения нормативов), что позволит увеличить процентные доходы.

·организация системы безналичных платежей через пластиковые карты.

На сегодняшний день большинство кредитов, получаемых клиентами банка, выдаются им в наличной форме. Недостаток данного подхода в следующем:

·банк лишается части активов;

·необходимо задействовать в процессе выдачи кредита кассовых работников, что означает также накладные расходы на проведение данной операции в виде зарплаты кассиров;

Предлагается рассмотреть возможность внедрение безналичной выдачи кредита на пластиковую карту с тем, чтобы клиент имел возможность снятия кредита в банкоматах банка. Это позволит как разгрузить кассу банка, так и снизит отток ресурсов из банка.

·минимизация остатков средств в банкоматах;

·внедрение системы снятия средств по корпоративным картам.

С целью уменьшения объёмов работы кассы, а также снижения накладных расходов, предлагается рассмотреть возможность внедрения системы выдачи наличных средств юридическим лицам и индивидуальным предпринимателям через корпоративные пластиковые карты [5, с. 119].

Данное предложение направлено на уменьшение объёмов ручной работы персонала банка, прежде всего – операционного отдела, а также на повышение качества услуг, предоставляемых банком своим клиентам.

Достоинством такого подхода является то, что для снятия денег клиенты могут самостоятельно перечислять средства на картсчет, указывая необходимые реквизиты.

Снятие будет происходить в момент, удобный для клиента, кроме того, снятие может производиться (с уплатой комиссионных), даже в чужом банкомате в другом городе.

В настоящее время деятельность ПАО Сбербанка должна ориентироваться на совершенствование организации банковских процессов, совершенствования расчетно-кассового обслуживания, и методов деятельности бизнес – процессов для снижения издержек и продвижения продукции.

Заключение

Кассовые операции - это операции по приему, хранению, выдаче наличных средств и оформлению денежных (кассовых) документов, осуществляемых физическими и юридическими лицами.

В настоящее время предоставление услуг в рамках расчетно-кассового обслуживания в большинстве банков очень похожее, поэтому для укрепления своих позиций на рынке, банкам необходимо обратить внимание на ряд направлений, требующих совершенствования и развития.

Для совершенствования обслуживания клиентов были предложены следующие меры: индивидуальный подход к каждому клиенту, комплексность обслуживания, разработка новых способов предоставления стандартных банковских услуг, экономящих время клиентов и стоимость обслуживания, повышение квалификации и клиенто- ориентированности персонала.

А также использование современных технологий, автоматизация бизнес-процессов, модернизация используемого программного обеспечения, развитие и совершенствование системы удаленного банковского обслуживания для экономии времени клиентов, усиление информационной безопасности с целью сохранения денежных средств клиента и его личных данных.

Учитывая, что услуги по расчетно-кассовому обслуживанию для всех банков примерно одинаковые, а что-то новое уже предложить проблематично, основной упор банки делают на качество предоставляемых услуг.

Усиление конкуренции между банками за привлечение клиентов требует от банков и других кредитных учреждений особого внимания к проблеме организации отношений с клиентами, расширения круга банковских услуг, повышения их качества, установления партнерских отношений между банком и его клиентами. Каждый банк стремится улучшить качество обслуживания и предлагаемых банковских продуктов.

Анализ расчетно-кассовой деятельности банка «НЕЙВА» ООО позволяет сделать вывод, что банк повышает с каждым годом качество услуг, предоставляемых клиентам, стремясь удовлетворять их потребности, расширять ассортимент продуктов и оставаться конкурентоспособным на региональном банковском рынке.

Для совершенствования расчетно-кассового обслуживания в ПАО «Сбербанк России» были предложены следующие меры:

внимание к потребностям каждого клиента, индивидуальный подход, комплексность обслуживания;

разработка новых способов предоставления стандартных банковских услуг, экономящих время клиентов и стоимость обслуживания;

проведение маркетингового анализа потребностей клиентов, изучение опыта ведущих банков;

использование бизнес-тренингов для повышения квалификации и клиенто-ориентированности своего персонала;

использование современных технологий, автоматизация бизнес-процессов, модернизация используемого программного обеспечения;

сокращение бумажного оборота, перевод документов в электронный формат;

развитие и совершенствование системы удаленного банковского обслуживания для экономии времени клиентов;

усиление информационной безопасности с целью сохранения денежных средств клиента и его личных данных.

Реализация данных направлений позволит достичь эффективности в развитии расчетно - кассового обслуживания и повысить финансовую прибыль и устойчивость банка.

Список использованных источников

- Положение Банка России от 29.01.2018 N 630-П "О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации" (Зарегистрировано в Минюсте России 18.06.2018 N 51359)// http://www.consultant.ru

- Белоглазова Г.Н. Деньги, кредит, банки. М.: Высшее образование, 2017. - 108 с.

- Бермас Е. В. Практика организации кассовой работы и учета кассовых операций в коммерческом банке // Молодой ученый. - 2018. - №9.2. - С. 10-15.

- Валенцева Н.И. Банковское дело: учебник / О.И. Лаврушин, Н.И. Валенцева. – М.: КноРус, 2017. – 800 c.

- Доруховская Е.В., Конвисарова Е.В. Перспективы развития расчетно-кассового обслуживания юридических лиц на примере Банка «ТААТТА» АО / Е.В. Доруховская, Е.В. Конвисарова // Международный журнал прикладных и фундаментальных исследований. – 2018. – № 6. – С. 113-119.

- Жаровня А.Г. Проблемы и перспективы развития расчетно-кассового обслуживания корпоративных клиентов / А.Г. Жаровня // Наука сегодня: глобальные вызовы и механизмы развития. – 2018. – № 7. – С.84-88.

- Костерина Т.М. Банковское дело: учебник для бакалавров / Т.М. Костерина. – М.: Юрайт, 2017. – 170 с.

- Кровелицкая Л.П., Белоглазова Г.Н. Банковское дело: учебник / Л.П. Кровелицкая, Г.Н. Белоглазова. – М.: Финансы и статистика, 2017. – 126 с.

- Курбатов А.Я. Банковское право России: учебник для магистров. / А.Я. Курбатов. – М.: Юрайт, 2018. – 525с.

- Королев А.А. Организация расчетно-информационного обслуживания корпоративных клиентов в банке // Методический журнал «Расчеты и операционная работа в коммерческом банке». - 2019. - № 1 (66). - С. 22-44.

- Кривошапова С.В., Литвин Е.А. Актуальные проблемы и перспективы развития расчетно-кассовых операций клиентов кредитными организациями РФ / С.В. Кривошапова, Е.А. Литвин // Современные научные исследования и инновации. – 2019. – № 11. – С. 23-28.

- Лаврушин О.И. Банковское дело: учебник / О.И. Лаврушин. – М.: Финансы и статистика, 2018. – 296 с.

- Мотовилов, О.В. Банковское дело: учебник / О.В. Мотовилов, С.А. Белозеров. – М.: Проспект, 2017. – 408 c.

- Ольхова Р.Г. Банковское дело: управление в современном банке: учебное пособие / Р.Г. Ольхова. – М.: КноРус, 2017. – 304 c.

- Перетятько Н.М. Банковское дело. Управление в современном банке: учебное пособие / Н.М. Перетятько, А.А. Рождествина. – М.: КноРус, 2018. – 304 c.

- Печникова А.В., Маркова О.М., Стародубцева Е.Б. Банковские операции: учебник / А.В. Печникова, О.М. Маркова, Е.Б. Стародубцева. – М.: ФОРУМ, 2017. – 214 с.

- Руфкин А. В., Греков И. Е. Совершенствование расчётно-кассового обслуживания // Молодой ученый. - 2018. - №12.5. - С. 65-68.

- Тавасиев А. М. Банковское дело: управление кредитной организацией: учеб. пособие / А. М. Тавасиев. – 2-е изд., перераб. и доп. – М.: Дашков и К, 2018. – 639 с.

- Тавасиев А.М. Базовые операции для клиентов: учебник / А.М. Тавасиев. – М.: Финансы и статистика, 2016. – 304 с.

- Фаронов В.В. Банковское дело (для бакалавров): учебник / В.В. Фаронов. – М.: КноРус, 2018. – 800 c.

- Чалдаева Л.А. Финансы, денежное обращение и кредит: учеб. для бакалавров / Л. А. Чалдаева. – М.: Юрайт, 2017. – 540 с.

- Шегурова В. П., Морозкина Т. С. Новое в порядке ведения кассовых операций // Молодой ученый. - 2018. - №20. - С. 438-444.

- Официальный сайт Центрального банка Российской Федерации: https://www.cbr.ru

- Отчет о финансовых результатах кредитной организации: публичное акционерное общество «Сбербанк России» за 2018 год [Электронный ресурс]. – Режим доступа: https://2018.report-sberbank.ru

- Отчет о финансовых результатах кредитной организации: публичное акционерное общество «Сбербанк России» за 2016 год [Электронный ресурс]. – Режим доступа: https://2016.report-sberbank.ru

- Сбербанк сегодня [Электронный ресурс]. – Режим доступа: https://www.sberbank.com/ru/about

Структура кассового подразделения банка [10, с. 35]

Таблица - Кассовые операции кредитных организаций [10, с. 38]

|

Содержание операции |

Место проведения |

Документ |

|

1. Прием денежной наличности от организаций |

Приходные кассы. Вечерние кассы |

Объявление на взнос наличными |

|

2. Прием денежной наличности через инкассаторов |

Приходные кассы. Вечерние кассы. |

Препроводительная ведомость. |

|

3. Выдача денежной наличности организациям |

Расходные кассы |

Денежный чек |

|

4. Размен денежной наличности организациям |

Разменные кассы |

|

|

5. Прием и выдача денежной наличности физическим лицам |

Приходно-расходные кассы |

Приходные и расходные кассовые ордера |

|

6. Выдача и прием денежной наличности через банкоматы |

Место установки банкоматов |

Приходные и расходные кассовые ордера |

|

7. Выдача и прием денежной наличности через электронных кассиров |

Место установки электронных кассиров |

Приходные и расходные кассовые ордера |

|

8. Прием денежной наличности через автоматические сейфы |

Место установки автоматических сейфов |

Препроводительная ведомость |

|

9. Пересчет, сортировка, упаковка денежной наличности |

Кассы пересчета |

Рисунок - Порядок ведения кассовых операций [10, с. 40]

- Менеджмент человеческих ресурсов

- Корпоративная культура организации

- Методики выявления стилей мышления: сравнительный анализ исследовательских подходов

- Методики выявления стилей мышления: сравнительный анализ исследовательских подходов

- Теория государства и права (раскрытие особенностей и характерных черт)

- Понятие, признаки и факторы разнообразия форм государственного устройства

- Банки и небанковские кредитные организации: общее и особенное на примере банков и кредитных организаций РФ

- Порядок обработки, формирования и упаковки наличных денег (порядка обработки, формирования, упаковки и хранения наличных средств и банковских ценностей)

- Теории происхождения государства (Возникновение государства)

- Понятие пенсии по случаю потери кормильца (Потеря кормильца как правое основание)

- Понятие пенсии по случаю потери кормильца (Размер пенсии по случаю потери кормильца)

- Современный банковский маркетинг: методы и тенденции развития