Основные этапы формирования налогового учета в России (Этапы развития налогового учета)

Содержание:

Введение

Актуальность. На современном этапе налогового реформирования налоговый учет стал неотъемлемой частью всего учета организации.

С момента принятия первого Налогового Кодекса, в налоговой политике государства произошли значительные изменения. После вступления в действие 01.01.2002 года Главы 25 «Налог на прибыль организаций» механизм налогообложения прибыли претерпел значительные изменения.

Для того чтобы правильно и последовательно понимать сущность какого-либо явления, необходимо подробно рассмотреть историю его становления и развития.

Цель работы состоит в исследовании основных этапов формирования налогового учета в России.

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть сущность налогового учета;

- исследовать этапы развития налогового учета в России;

- представить краткую характеристику ООО «Свтрейд»

- рассмотреть ведение налогового учета в организации;

- определить пути совершенствования налогового учета в ООО «Свтрейд».

Объект исследования – ООО «Свтрейд»

Предметом исследования являются этапы развития налогового учета в России.

Теоретическую и методологическую основу исследования составили научные труды, представленные в отечественной литературе в области налогового и бухгалтерского учета; публикации в периодических изданиях

Информационной базой исследования послужили: законодательные и нормативные акты по вопросам налогового и бухгалтерского учета.

Структура работы. Работа включает введение, три главы, заключение, список литературы.

Глава 1. Теоретические основы развития налогового учета в России

1.1.Понятие налогового учета

В Российской Федерации инициатива выделения налогового учёта из системы бухгалтерского учёта принадлежит специалистам из контролирующих органов. Именно эти специалисты стали считать, что потребность в налоговом учете вызвана разнообразием, а также сложностью выявления объектов и исчисления показателей, которые необходимы для определения точного размера налоговых обязательств и представления их в налоговой отчетности[1].

Налоговый учёт получил свой официальный статус в 2002 году с вступлением в силу 25 главы Налогового Кодекса Российской Федерации (далее по тексту – НК РФ) «Налог на прибыль организаций». В соответствии с НК РФ под налоговым учетом понимается … «система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом»[2].

Цель налогового учёта заключается в правильности и максимальной достоверности учёта расчетов между организациями, хозяйствующими субъектами, либо коммерческими банками с государственными органами. А также, перед налоговым учётом стоит такая цель, как обеспечение информацией как внутренних, так и внешних ее пользователей для контроля своевременности, правильности и полноты уплаты и исчисления в государственный бюджет[3]. Налоговый учет осуществляется с целью формирования полной и достоверной информации о порядке учета для целей налогообложения.

Одной из главных задач налогового учёта является установление суммы платежей в государственный бюджет и задолженность перед ним по налогу на прибыль на определенную дату времени.

Под объектом налогового учёта понимаются хозяйственные операции, которые осуществляет налогоплательщик в течение отчетного (налогового) периода.

В основе бухгалтерского учёта лежит сбор и регистрация информации путём её документирования[4]. Налоговый же учёт, в отличие от бухгалтерского, состоит из этапа обобщения информации. Однако было бы неправильно говорить о налоговом учёте только в узком смысле, налоговый учет в широком смысле – представляет собой учет для целей расчета каждого вида налогов. Нормативно он не определен, но требования его ведения содержатся в законодательстве в косвенных нормах. Обратимся к иностранной литературе[5].

Смысл понятия «налоговый учет» по сравнению с отечественной трактовкой потерян не был. Налоговый учет сравнительно легок в объяснении, хотя в нем очень много нюансов по его ведению и исполнению. Короче говоря, существует множество правил налогового учета и нормативных актов. Соблюдение этих правил и положений имеют решающее значение для предотвращения штрафов. Таким образом, налоговый учет представляет собой сочетание юридических и финансовых знаний наряду с предоставленной налоговой документацией[6].

Внутренние пользователи информации налогового учета – это администрация организации, а именно: собственники и управленческий персонал, например, топ-менеджеры и руководители среднего звена, аудиторы. На основе полученной информации и анализу данные лица могут произвести работу над налоговым планированием, что приведет к минимизации налоговых потерь и повышению эффективности работы организации в будущем[7].

К внешним пользователям информации, в первую очередь, относятся налоговые службы и консультанты по налоговым вопросам. Налоговые органы следят за правильностью формирования налоговой базы, производят проверку налоговых расчетов, а также контроль над поступлением налогов в государственную казну. Консультанты по налоговым вопросам могут дать рекомендации по оптимизации налоговых платежей и дать направление налоговой политики для администрации организации[8].

Интересы пользователей информации налогового учета также различны. Например, интерес государства, выраженный через налоговые органы, обуславливается, во-первых, в создании дополнительных рабочих мест и, во-вторых, в изъятии в государственный бюджет части доходов хозяйствующего субъекта через систему налогообложения. Также для налоговых органов немаловажно соблюдать правильность исчисления налогооблагаемой прибыли, так как для держателей акций, скорее всего, самый большой интерес представляет прибыль, из которой потом будут выплачиваться дивиденды. Интерес собственников выражается в возможности получения прибыли и дивидендов в долгосрочном аспекте. Интерес работников можно выразить тем, что сами работники готовы сократить свои трудовые затраты на составление налоговой отчетности. Основанием для данного суждения послужил такой факт, что группа бухгалтеров, которая занимается составлением и подготовкой отчетности, представляет собой, как правило, группу наемных работников[9].

Даже порой должность главного бухгалтера занимает лицо, не являющееся акционером, то есть участником данной организации, в которой и производится составление отчетности. Но не стоит забывать, что даже наемные работники чувствуют косвенную зависимость величины их заработной платы от успехов организации, на которой они выполняют свою работу. Но даже и эта зависимость может быть настолько низкой, если организация крупная, а должность работника на ней не особо высока.

Изучая вопрос налогового учета необходимо разобрать его общие положения. Для этого обратимся к статье 313 НК РФ, в которой, прежде всего, сказано, что налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных именно налогового учета. Согласно данной статье, налоговый учет представляет собой особую систему по обобщению информации с целью определения налоговой базы по налогу, ссылаясь на первичные документы организации, которые сгруппированы в соответствии с порядком[10]. Все данные должны содержаться в регистрах налогового учета. В таких случаях, когда в регистрах бухгалтерского учета содержание информации является недостаточным для определения налоговой базы, налогоплательщик имеет полное право самостоятельно дополнить регистры учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо налогоплательщик вправе вести самостоятельно регистры налогового учета.

НК РФ гласит о том, что налоговый учет осуществляется в целях формирования достоверной, а также полной информации о порядке учета для налогообложения операций, которые налогоплательщик осуществляет в течение налогового периода. Налоговый учет организуется налогоплательщиком самостоятельно, ссылаясь на принципы последовательности применения правил, норм налогового учета, то есть он применяется от одного налогового периода к другому последовательно. В отличие от бухгалтерского учета, ведение налогового учета устанавливается самим налогоплательщиком и закрепляется в учетной политике, для целей последующего налогообложения, далее порядок ведения утверждается соответствующим приказом руководителя. Исходя из этого, налоговые органы не могут установить и навязать обязательные формы документов для ведения налогового учета. В случае, если налогоплательщик начинает заниматься новыми видами деятельности, НК РФ гласит, что данный налогоплательщик также в обязательном порядке должен отразить в своей учетной политике принципы и порядок отражения для целей налогообложения и этих видов его деятельности[11].

Информация, содержащаяся в налоговом учете, должна содержать порядок формирования доходов и расходов, порядок определения доли расходов, которые учитываются для целей налогообложения в текущем отчетном (налоговом) периоде, сумму остатка расходов, либо убытков, которая подлежит отнесению на расходы в последующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности перед государственным бюджетом.

Перейдем к рассмотрению необходимых и достаточных документов, определенных статьей 313 Налогового Кодекса Российской Федерации для подтверждения данных налогового учета. В-первую очередь необходимыми документами считаются первичные учетные документы, включая и справку бухгалтера хозяйствующего субъекта. Затем данный список пополняют аналитические регистры налогового учета. Немаловажно иметь расчет налоговой базы. Первичный учетный документ должен быть составлен при совершении сделки, операции, либо непосредственно после ее окончания, если во время совершения такова возможность не представилась. Обязательными реквизитами первичного учетного документа должны являться: его наименование, дата составления, наименование экономического субъекта, составившего данный документ, содержание факта хозяйственной жизни субъекта, величина данного факта хозяйственной жизни субъекта в натуральном или денежном измерении, включая и единицу измерения, указание должностей лиц, совершивших данную сделку и ответственного за ее оформление, а также подписи вышеуказанных лиц с указанием их фамилий и инициалов для возможности дальнейшей идентификации данных лиц. Данный документ может быть составлен как на бумажном носителе, так и в электронном виде, подписанный электронной подписью[12].

Содержащаяся информация в налоговом учете, а также данные первичных документов, представляют собой налоговую тайну. А лица, которые, так или иначе, получили доступ к данной информации, обязуются хранить налоговую тайну, так как за ее разглашение они несут ответственность, установленную действующим законодательством[13].

Подводя итоги нужно сказать о том, что налоговый учет был введен сравнительно недавно, создав тем самым некие трудности для хозяйствующих субъектов. Это обуславливается тем, что теперь нужно вести два учета: бухгалтерский и налоговый, что повысило затраты на ведение двух данных отчетов. Также у налогового учета отсутствуют какие-либо нормативные документы, регламентирующие его ведение, а существуют только рекомендации, что создает также некие трудности по его ведению. Это можно отнести к минусам создания данного учета.

К главному плюсу налогового учета можно отнести тот факт, что его создание и ведение отметает проблему налоговых проверок. Конечно, налоговые органы не перестанут вовсе устраивать налоговые проверки, но при этом все данные экономического субъекта будут «на лицо», если проверка ему все-таки грозит.

1.2. Этапы развития налогового учета

До 1992 г. выполнение задач по исчислению налогов и сборов всецело решалось бухгалтерским учетом. Официально понятие «налоговый учет» появилось только в НК РФ в 2001 г. Однако формирование системы налогового учета началось намного раньше.

1. Начальный этап развития и становления системы налогового учета начался в 1992 г., и ее отдельные элементы были регламентированы следующими документами:

— Законом РФ от 27.12.1991 № 2116-1 «О налоге на прибыль предприятий и организаций»;

— постановлением от 05.08.1992 № 552 «Положение по составу затрат, включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли»;

— Инструкцией Госналогслужбы России от 06.03.1992 № 37 «О порядке исчисления и уплаты налога на прибыль»[14].

В указанных документах были определены основные понятия налогового учета, используемые при расчете налоговой базы по налогу на прибыль[15].

Для предприятий, осуществляющих реализацию продукции (работ, услуг) по ценам ниже себестоимости, под выручкой для целей налогообложения понималась сумма сделки, определяемая исходя из сложившихся рыночных цен в регионе на момент сделки[16].

Прибыль от реализации продукции (работ, услуг) определялась как разница между выручкой от реализации (без НДС и акцизов) и затратами, включаемыми в себестоимость продукции (работ, услуг) для целей расчета налога на прибыль. Перечень затрат, включаемых в себестоимость, устанавливался постановлением от 05.08.1992 № 552[17].

В «Отчете о финансовых результатах и их использовании» себестоимость продукции формировалась с учетом затрат, учитываемых при расчете налога на прибыль, установленных постановлением от 05.08.1992 № 552. «Затраты, не включаемые в себестоимость», возмещались за счет «Нераспределенной прибыли» (чистой прибыли) и не формировали прибыль до налогообложения, то есть бухгалтерский учет финансовых результатов был привязан к налоговому учету. Например, в подп. «ж» п. 2 постановления от 05.08.1992 № 552 указано: «Платежи за предельно допустимые выбросы (сбросы) загрязняющих веществ в природную среду осуществляются за счет себестоимости продукции (работ, услуг), а платежи за превышение их — за счет прибыли, остающейся в распоряжении природопользователей»[18].

Очевидно, что при таком отражении затрат в бухгалтерской отчетности искажались показатель себестоимости продукции (работ, услуг), показатель прибыли до налогообложения и показатель нераспределенной прибыли.

2. Наиболее важные шаги на пути разделения бухгалтерского и налогового учетов, а также формирования идеологии налогового учета связаны с принятием постановления Правительства РФ от 01.07.1995 № 661, внесшим существенные изменения и дополнения в постановление от 05.08.1992 № 552. С этого момента возросли функции контроля государства над формированием налоговой базы по налогу на прибыль[19].

Все затраты организации, связанные с производством и реализацией продукции, в полном объеме формировали фактическую себестоимость продукции в БУ, в то время как для целей налогообложения выручка и затраты корректировались с учетом нормативных документов. Понятие «затраты за счет чистой прибыли» применительно к затратам для налогообложения перестало использоваться в нормативных документах[20].

На практике термин «затраты за счет чистой прибыли» до сих пор используется некоторыми бухгалтерами и финансистами[21].

Были внесены существенные изменения в инструкцию Госналогслужбы России от 10.08.1995 № 37 «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций». Форма «Расчет налога от фактической прибыли» была дополнена «Справкой о порядке определения данных, отражаемых по строке 1», в которой приводился пересчет прибыли (убытка) по данным БУ в прибыль для налогообложения[22].

Прибыль по данным бухгалтерского учета (бухгалтерская прибыль) пересчитывалась в налогооблагаемую прибыль путем корректировок, производимых в связи с различиями в учете доходов и расходов между БУ и НУ. Именно с введением такого порядка расчета налоговой базы по налогу на прибыль БУ был отделен от НУ. Данный порядок используется в настоящее время в случае, если НУ по налогу на прибыль в организации ведется на основании БУ, а не автономно[23].

3. Следующим важным этапом можно считать введение в действие в 1998 г. части первой НК РФ, поскольку в ней были даны некоторые важные понятия, касающиеся налогового учета:

- в п. 1 ст. 54 НК РФ указано, что налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров БУ и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением;

- даны определения обязательств налогоплательщиков, их прав и ответственности, прав налоговых органов;

- приведены определения материальной выгоды, реализации, элементов налогов;

- приведены определения рыночной цены для целей налогообложения (ст. 40 НК РФ)[24].

4. Значительным этапом стало введение в действие с 1 января 2001 г. части второй НК РФ, в которую было включено понятие «Налоговый учет». С 1 января 2002 г. введена новая форма налоговой декларации по налогу на прибыль, в которой доходы и расходы сформированы по данным налогового учета[25].

5. В 2003 г. приказом Минфина России от 19.11.2002 № 114н вводится ПБУ 18/02 «Учет расчетов по налогу на прибыль». Были внесены новые статьи в формы № 1 «Бухгалтерский баланс» и № 2 «Отчет о прибылях и убытках» — расчеты по отложенным налогам на прибыль. Несмотря на то, что данное положение является бухгалтерским стандартом, его основные положения используются в НУ налога на прибыль[26]. Например, классификация разниц в учете доходов и расходов между БУ и НУ на постоянные разницы и временные разницы позволяет контролировать налоговую базу по налогу на прибыль текущего и последующих периодов.

ПБУ 18/02 было введено в соответствии с Программой реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности (утвержденной постановлением Правительства РФ от 06.03.1998 № 283)[27].

С 1 января 2002 по 29 июня 2012 г. в гл. 25 НК РФ было внесено немало поправок, но все изменения практически не касались основных статей по налоговому учету ст. 313 «Налоговый учет. Общие положения» и ст. 314 «Аналитические регистры налогового учета», которые были приняты в 2002 г. Федеральным законом «О внесении изменений и дополнений в часть II НК РФ и в отдельные законодательные акты РФ» № 57-ФЗ от 29.05.2002 г.

Также Федеральным законом от 28.11.2015 № 325-ФЗ внесены поправки в часть первую НК РФ, направленные на стабильность структуры консолидированной группы налогоплательщиков и исключение возможностей периодического изменения ее состава.

В частности, поправками в п. 7 ст. 252 НК РФ увеличен минимальный период, на который создается консолидированные группы налогоплательщиков (КГН) – с двух до пяти налоговых периодов по налогу на прибыль организаций. Уточнены и требования к договору о создании КГН, включая запрет в течение 2016-2017 гг. налоговым органам регистрировать договоры о создании КГН, а также изменения в них, связанные с присоединением к такой группе новых организаций (за исключением случаев реорганизации участников группы).

В связи со вступлением в силу с 1 января 2016 г. ряда изменений в гл. 25 «Налог на прибыль организаций» НК РФ уточнен порядок исчисления и уплаты этого налога. С 1 января 2016 г. право уплачивать только квартальные авансовые платежи по итогам отчетного периода (квартала) смогут организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии со ста. 249 НК РФ.

Выводы

В ст. 313 НК РФ определено, что налоговый учет – система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ.

В статье 11 НК РФ введено понятие учетной политики для целей налогообложения, что подразумевает и ведение учета в целях налогообложения, то есть как раз налогового учета.

В целях совершенствования налогового учета, на наш взгляд, целесообразно внести в ст. 11 НК РФ понятие налогового учета, определив его как «Систему обобщения информации для определения налоговой базы, суммы налога и иных необходимых показателей по соответствующему налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ». Внести в соответствующие главы части 2 НК РФ дополнения по ведению налогового учета на основе норм ст. 313, 314 НК РФ, либо перенести содержание этих статей из главы 25 НК РФ в часть 1 НК РФ, распространив на все налоги, а не только на налог на прибыль организаций.

Развитие налогового учета в России прошло ряд этапов. Для установления взаимосвязи между данными бухгалтерского и налогового учета было разработано и введено в действие Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02. Основной целью ПБУ 18/02 является установление альтернативного механизма расчета величины налоговой базы по налогу на прибыль на основе данных бухгалтерского учета. Предлагаемый в ПБУ 18/02 механизм расчета базируется на том допущении, что формирование прибыли как в бухгалтерском, так и в налоговом учете осуществляется на основе одних и тех же хозяйственных операции, совершенных организацией в течение отчетного периода.

Глава 2. Анализ ведения налогового учета в ООО «Свтрейд»

2.1 Технико-экономическая характеристика ООО «Свтрейд»

Основной целью своей деятельности, являясь коммерческой организацией, ООО «Свтрейд» преследует извлечение прибыли. ООО «Свтрейд» осуществляет свою деятельность в соответствии с законодательством РФ. ООО «Свтрейд» - оптово-розничное торговое предприятие (магазин, реализующий канцелярские товары).

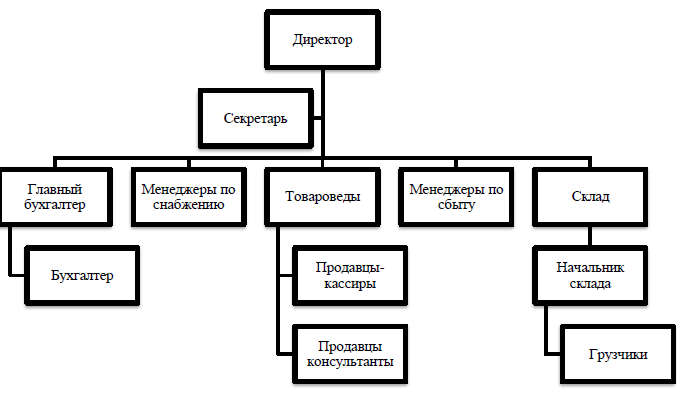

Организационная структура ООО «Свтрейд» является линейно-функциональной (рисунок 1).

Рисунок 1. Организационная структура управления ООО «Свтрейд»

Рисунок 1. Организационная структура управления ООО «Свтрейд»

Главной целью предприятия является получение прибыли и удовлетворение потребностей покупателей. Продажа товаров осуществляется традиционным методом через прилавок. Высшим руководящим органом магазина является директор, ему подчиняются бухгалтер, продавцы, товаровед и менеджер по снабжению.

В таблице 1 представлены основные технико-экономические показатели деятельности предприятия за 2015-2017 гг.

Таблица 1

Основные технико-экономические показатели ООО «Свтрейд»

|

Показатели |

2015 г. |

2016 г. |

2017 г. |

Изменение 2017/ 2015 (+,-) |

Темп роста, % |

|

Выручка, тыс. руб. |

33 370 |

64 552 |

13 227 |

-20173 |

-60,36 |

|

Себестоимость продаж, тыс. руб. |

24772 |

45381 |

16364 |

-8408 |

-33,94 |

|

Прибыль от продаж, тыс. руб. |

8 598 |

19 171 |

-3 137 |

-11735 |

-136,9 |

|

Прибыль до налогообложения, тыс. руб. |

9 267 |

19 118 |

8 501 |

-766 |

-8,26 |

|

Чистая прибыль, тыс. руб. |

6 975 |

14 514 |

7 219 |

244 |

3,49 |

|

Стоимость основных средств, тыс. руб. |

2648 |

6541 |

5590 |

-951 |

-14,54 |

|

Стоимость активов, тыс. руб. |

29976 |

41340 |

35776 |

-5564 |

-13,46 |

|

Собственный капитал, тыс. руб. |

12881 |

21948 |

20479 |

-1469 |

-6,69 |

|

Заемный капитал, тыс. руб. |

17095 |

19392 |

15297 |

-4095 |

-21,12 |

|

Численность работников, чел. |

123 |

123 |

132 |

9 |

10,73 |

|

Производительность труда, тыс. руб. |

270,3 |

524,81 |

100,2 |

-170.1 |

-37,06 |

|

Фондоотдача, руб. |

12,6 |

9,86 |

2,37 |

-9.87 |

-18,8 |

|

Оборачиваемость активов, раз |

1,11 |

1,56 |

0,37 |

-0,74 |

-33,3 |

|

Рентабельность собственного капитала по чистой прибыли, % |

54,14 |

66,13 |

35,25 |

-18,89 |

-65,1 |

|

Рентабельность продаж, % |

25,76 |

29,7 |

-23,7 |

-49,46 |

-92 |

|

Рентабельность капитала по прибыли до налогообложения, % |

30,91 |

46,24 |

23,76 |

-7,15 |

-7,6 |

Как видно из представленной таблицы 1 в ООО «Свтрейд» в 2017 г.

существенно понизились доходы по обычным видам деятельности, так в сравнении с 2015 г. выручка от реализации услуг понизилась на 60,36%.

При этом в 2017 г. возрастают прочие доходы на 11 109 тыс. руб. по сравнению с 2015 г. Чистая прибыть предприятия в 2017 г. повышается на 244 тыс. руб. или 3,49%.

2.2. Особенности ведения налогового учета в ООО «Свтрейд»

ООО «Свтрейд» применяет упрощенную систему налогообложения.

Положительный момент такого налогового режима для налогоплательщиков оправдывает существенное снижение налогового бремени по сравнению с общеустановленной системой налогообложения, в снижении налоговой нагрузки, упрощении налогового и бухгалтерского учета и отчетности для малых предприятий и индивидуальных предпринимателей. Однако, в соответствии с опубликованным Письмом Минфина России от 13 апреля 2009 г. № 07-05-08/156 общества с ограниченной ответственностью, применяющие упрощенную систему, также не могут отказаться от ведения бухгалтерского учета.

Применение упрощенной системы налогообложения для налогоплательщиков существенно снижает налоговую нагрузку по сравнению с общеустановленной системой налогообложения. Данные меры принимаются правительством для стимулирования развития в сфере индивидуального предпринимательства, получения доходов малого бизнеса и индивидуальных предпринимателей из теневого бизнеса в легальный.

Для налогоплательщиков, применяющих УСНО, налоговым периодом является календарный год, который состоит из трех отчетных периодов. Отчетные периоды - первый квартал, полугодие, девять месяцев календарного года.

Размер налога определяется налогоплательщиком самостоятельно по итогам налогового периода - соответствующая налоговой ставке процентная доля налоговой базы.

Налоговые ставки: 6% (от доходов); 15% (от доходов, уменьшенных на величину расходов). Законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15% в зависимости от категорий налогоплательщиков. ООО «Свтрейд» применяет налоговую ставку – 6%.

Проанализируем налоговую нагрузку предприятия (таблица 2).

Таблица 2

Расчет налоговой нагрузки ООО «Свтрейд» (тыс. руб.)

|

Показатель |

2015 г. |

2016 г. |

2017 г. |

Изменение, +/- |

|

Доходы предприятия, тыс. руб. |

390640 |

278725 |

62845 |

-327795 |

|

Налог по УСН |

23438,4 |

16723,5 |

3770,7 |

-19667,7 |

|

Транспортный налог |

1408 |

1951 |

73 |

-1335 |

|

Страховые взносы |

98855 |

163981 |

104633 |

5778 |

|

ИТОГО |

514341 |

461381 |

171322 |

-343020 |

Как видно из представленной таблицы 2 при используемом режиме

налогообложения налоговая нагрузка ООО «Свтрейд» имеет отрицательную

динамику прямо пропорционально отрицательной динамике доходов предприятия.

Налогоплательщик, применяющий УСНО и выбравший в качестве объекта налогообложения доходы, может снизить сумму налога за определенный налоговый период на сумму страховых взносов на обязательное пенсионное страхование, которые были уплачены за тот же период времени, в соответствии с законодательством Российской Федерации об обязательном пенсионном страховании, а также на сумму выплаченных работникам пособий по временной нетрудоспособности.

Однако, сумма налога не может быть снижена более чем на 50% по страховым взносам на обязательное пенсионное страхование. Налогоплательщики, которые приняли в качестве объекта налогообложения доходы, уменьшенные на величину расходов, такое снижение суммы налога осуществить не могут, потому как указанные взносы и пособия входят в состав расходов при определении налоговой базы.

ООО «Свтрейд» подает налоговую декларацию по единому налогу по итогам налогового периода. Налоговую декларацию представляет не позднее 31 марта года, следующего за истекшим налоговым периодом.

За нарушение установленных сроков установлены соответствующие взыскания. ООО «Свтрейд» соблюдает общий порядок ведения кассовых операций, представляет статистические отчетности, исполняют обязанности налоговых агентов, ведет налоговый учет доходов и расходов в Книге учета доходов и расходов, бухгалтерский учет основных средств и нематериальных активов, учет показателей по прочим налогам, сборам и взносам.

Сумма налога исчисляется ООО «Свтрейд» самостоятельно по итогам налогового периода как соответствующая налоговой ставке процентная доля налоговой базы.

Далее проведем анализ эффективности налогового планирования ООО «Свтрейд» с помощью коэффициентного метода в таблице 3.

Эти данные подтверждают снижение величины чистой прибыли организации по отношению к рублю налоговых платежей, а также увеличение общего налогового бремени по отношению к объему выручки.

Таблица 3

Показатели эффективности налогового планирования ООО «Свтрейд» (в %)

|

Показатели |

2015 |

2016 |

2017 |

Среднее значение за |

|

Коэффициент эффективности налогообложения (прибыль/общая сумма налоговых платежей) |

0.21 |

0.06 |

0.08 |

0.12 |

|

Налогоемкость реализации продукции (общая сумма налоговых платежей/ объем реализации продукции) |

0.4 |

0.41 |

0.83 |

0.55 |

|

Коэффициент налогообложения издержек (сумма налоговых платежей, входящих в состав издержек/сумма издержек (затрат) организации) |

0.4 |

0.54 |

0.82 |

0.59 |

|

Коэффициент налогообложения прибыли (сумма налоговых платежей, утачиваемых за счет прибыли/сумма балансовой прибыли) |

0.09 |

0.04 |

0.31 |

0.15 |

Как показывают частные коэффициенты, такое изменение произошло за

счет увеличения платежей по налогам, уплачиваемым из прибыли (коэффициент налогообложения прибыли увеличился более чем в 3,4 раза, коэффициенты налогообложения издержек - более чем в 2 раза). Однако, по сравнению с общим режимом налогообложения, УСНО обладает положительными характеристиками.

УСНО применяется добровольно, то есть организации и индивидуальные предприниматели самостоятельно решают, стоит им переходить на этот режим или нет. Аналогичное правило действует и в отношении прекращения права применять этот специальный налоговый режим (за исключением случаев принудительного лишения такого права, предусмотренных п. 4 ст. 346.13 НК РФ). Упрощенная система распространяется на всю предпринимательскую деятельность организации, то есть полностью заменяет собой общий режим налогообложения. Организации, применяющие УСНО. освобождаются от обязанности ведения бухгалтерского учета, исключая бухгалтерский учет основных средств и нематериальных активов организации.

Следовательно, они не представляют бухгалтерскую отчетность в налоговый орган. Это заметно облегчает ведение учета. Тем не менее, практика хозяйствования показывает, что хозяйствующие субъекты, которые применяют упрощенный режим налогообложения, предпочитают вести бухгалтерский учет и составлять бухгалтерскую отчетность для целей контроля внутри организации. У налогоплательщика имеется право выбора объекта налогообложения: доходы или доходы, уменьшенные на размер расходов. Целью введения УСНО является стимулирование развития предпринимательской деятельности в сфере малого и среднего бизнеса, уровень развития которого в значительной степени определяет уровень экономического развития страны в целом. Одна из функций налоговой системы заключается в стимулировании развития перспективных отраслей и сфер экономики. Для выполнения данного свойства, наряду с основным режимом налогообложения, существуют специальные налоговые режимы. УСНО - один из них. УСНО - это налоговый режим с особым порядком исчисления налогов.

Порядок ведения налогового учета существенно отличается от правил, установленных бухгалтерским законодательством.

Различия между бухгалтерским учетом и налоговым правом влечет за собой ряд проблем, связанных с налоговым законодательством. В настоящее время в РФ фактически сложилась ситуация приоритета норм налогового законодательства над нормами иных отраслей права. Единственный, очевидный вывод из всего выше сказанного состоит в том, что законодателям все же необходимо обеспечить такую технологию создания нормативных и законодательных актов, которые бы не толкали предприятия на поиски ответов на вопросы, какое же законодательство в данном случае лучше нарушить.

Глава 3. Пути совершенствования ведения налогового учета в ООО «Свтрейд»

Бухгалтерский и налоговый учет имеют множество отличий, в связи с чем ООО «Свтрейд» приходится вести двойную бухгалтерию, что требует дополнительных временных и материальных затрат. Именно поэтому возникает необходимость упрощения налогового учета, максимального приближения его показателей к системе бухгалтерского учета, что является чрезвычайно важным моментом в отношении повышения контролируемости хозяйственных операций и предупреждения уклонений от налогообложения.

Учетная политика является одним из основных документов, устанавливающих правила ведения в организации бухгалтерского и налогового учета. Сближение бухгалтерского и налогового учета логично обосновано, поскольку: учет двух систем ведется бухгалтерскими службами; обе системы являются нормативно регулируемыми; обе системы формируют обязательную внешнюю отчетность. Поэтому, формируя учетную политику с применением одинаковых способов в бухгалтерском и налоговом учете, бухгалтерская служба достигает оптимизации своей работы.

Система налогового и бухгалтерского учета имеет расхождения. Правила учета объектов для целей налогообложения не всегда совпадают с правилами, установленными в нормативных документах, регламентирующих бухгалтерский учет.

При этом самыми распространенными расходами, оказывающими влияние на различие показателей бухгалтерского и налогового учета в ООО «Свтрейд», являются: амортизационные отчисления; амортизационная премия; нормируемые расходы; списание товарных запасов.

Самый распространенный способ сближения налогового и бухгалтерского учета, который применим для большинства организаций, - это выбор и закрепление в учетной политике одинаковых методов амортизации основных средств.

Амортизацию в налоговом учете можно начислять либо линейным, либо нелинейным методом (п.2. ст. 259 НК РФ). В бухучете организация может предусмотреть один из четырех способов: линейный, способ уменьшаемого остатка, способ списания стоимости по сумме чисел лет срока полезного использования и способ списания стоимости пропорционально объему продукции или работ (п.18 ПБУ 6/01). Таким образом, линейный способ является общим для обоих учетов.

В целях устранения расхождений в суммах начисленной амортизации следует и в бухгалтерском и налоговом учете ООО «Свтрейд» при установлении срока полезного использования руководствоваться Классификацией основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1 (п. 1. ст. 258 НК РФ).

Однако стоимость объекта основных средств в бухгалтерском и налоговом учете может не совпадать. Например, такие виды расходов как расходы на командировки и консультации, связанные с приобретением основного средства, в налоговом учете можно учесть по-разному. Их можно либо включить в его первоначальную стоимость, либо отразить как прочие расходы (п. 1 ст. 257, пп. 12 и 15 п. 1 ст. 264 НК РФ). В бухгалтерском же учете указанные расходы увеличивают первоначальную стоимость объекта основных средств (п. 8 ПБУ 6/01). Но в данном случае организации придется отказаться от оптимизации налога на имущество и налога на прибыль.

Начиная с 1 января 2016 г. для целей налогообложения прибыли вводимое в эксплуатацию имущество признается амортизируемым, если его первоначальная стоимость превышает 100 тыс. руб., а не 40 тыс. руб., как это было в 2015 г. Амортизируемое имущество включает в себя основные средства и нематериальные активы. Поэтому налоговые изменения влияют на налоговый учет и основных средств и нематериальных активов. В бухучете аналогичные изменения не произошли, увеличить этот лимит организации не могут.

Объекты длительного использования, введенные в эксплуатацию начиная с 01.01.2016, первоначальной стоимостью свыше 40 тыс. руб. и до 100 тыс. руб. включительно в бухгалтерском учете будут включены в состав основных средств, которые подлежат амортизации, а в налоговом учете они будут отнесены к материальным расходам.

В целях сближения бухгалтерского и налогового учета в учетной политике для целей налогообложения в ООО «Свтрейд» следует установить, что стоимость таких основных средств подлежит постепенному списанию в течение срока их использования, который должен быть установлен одинаковым и в бухгалтерском и налоговом учете. Согласно п. 9 ст. 258 НК РФ организациям предоставлено право включать в состав расходов отчетного периода не более 10% первоначальной стоимости основных средств, а по средствам, относящимся к третьей – седьмой группам - не более 30%. В бухгалтерском учете отсутствует понятие амортизационной премии. И в случае, предусмотрения в налоговом учете начисления амортизационной премии возникают различия в формировании расходов в бухгалтерском и налоговом учете.

Расходы на продажу, осуществленные ООО «Свтрейд» в течение отчетного периода, как следует из п. 1. ст. 318 НК РФ подразделяются на прямые и косвенные. В целях сближения бухгалтерского и налогового учета рекомендуется в налоговом учете ООО «Свтрейд» включить в состав прямых расходов все те затраты, которые в бухгалтерском учете отражаются на счете 44 «Расходы на продажу», следствием будет идентичность оценки в обоих видах учета.

К одному из способов сближения учетов относится выбор одинаковых методов оценки товаров. Согласно пп. 5 и 6 ст. 254 НК РФ материальные расходы можно уменьшить на стоимость остатков материально-производственных запасов, не использованных на конец месяца. Методика расчета должна быть утверждена как приложение к учетной политике для целей налогообложения.

Согласно п.9 ПБУ 10/99 в бухгалтерском учете общехозяйственные расходы признаются в себестоимости в себестоимость продаж полностью в том отчетном году, в котором они были осуществлены. В налоговом учете управленческие расходы считаются косвенными и поэтому в полном объеме относятся к расходам текущего отчетного или налогового периода (пп. 18 п. 1 ст. 264 и п. 2 ст. 318 НК РФ). В учетной политике для целей бухгалтерского учета ООО «Свтрейд» предусмотреть один из способов их списания или на счет 44 «Расходы на продажу» или на счет 90 «Продажи».

В целях сближения налогового и бухгалтерского учета, целесообразно в учетной политике для целей бухгалтерского учета предусмотреть списание управленческих расходов в дебет счета 90 «Продажи» без предварительного их распределения между разными видами деятельности.

Списание коммерческих расходов в бухгалтерском и налоговом учете в целом отражение в налоговом и бухгалтерском учете коммерческих расходов схоже с отражением управленческих расходов. В бухгалтерском учете коммерческие расходы можно либо сразу списать в дебет счета 90, либо предварительно распределить между реализованными и нереализованными товарами (п.9 ПБУ 10/99). В первом случае организация учтет всю сумму коммерческих расходов за отчетный период, во втором - лишь ту их часть, которая относится к реализованным товарам. В налоговом учете коммерческие расходы так же относятся к косвенным и полностью признаются в месяце их осуществления за исключением только тех расходов, которые подлежат нормированию,

Таким образом, чтобы сблизить налоговый и бухгалтерский учет, опираясь на п. 20 ПБУ 10/99 в учетной политике для целей бухгалтерского учета следует прописать, что коммерческие расходы отчетного месяца подлежат списанию в дебет счета 90 без распределения между реализованными и нереализованными товарами.

В бухгалтерском учете организация обязана создавать резервы по сомнительным долгам. Однако, конкретной методики образования данного резерва бухгалтерским законодательством не предусмотрено, организации разрабатывают ее самостоятельно и обозначают ее в учетной политике для целей бухгалтерского учета. В связи с этим ООО «Свтрейд» рекомендуется формировать резерв по сомнительным долгам в бухгалтерском учете по тем же правилам, что и в налоговом учете, тем самым можно сблизить бухгалтерский и налоговый учет.

Можно сделать вывод, что для совмещения бухгалтерского и налогового учета можно закрепить в учетной политике такой вариант, при котором конкретный доход или расход отражается в обоих учетах одинаково.

Выводы

В целях сближения бухгалтерского и налогового учета ООО «Свтрейд» рекомендовано:

- выбор и закрепление в учетной политике одинаковых методов амортизации основных средств;

- при установлении срока полезного использования руководствоваться Классификацией основных средств, включаемых в амортизационные группы;

включить в состав прямых расходов все те затраты, которые в бухгалтерском учете отражаются на счете 44 «Расходы на продажу», следствием будет идентичность оценки в обоих видах учета;

- предусмотреть списание управленческих расходов в дебет счета 90 «Продажи» без предварительного их распределения между разными видами деятельности.

- коммерческие расходы отчетного месяца списывать в дебет счета 90 без распределения между реализованными и нереализованными товарами.

- формировать резерв по сомнительным долгам в бухгалтерском учете по тем же правилам, что и в налоговом учете, тем самым можно сблизить бухгалтерский и налоговый учет.

Заключение

В ст. 313 НК РФ определено, что налоговый учет – система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ.

В статье 11 НК РФ введено понятие учетной политики для целей налогообложения, что подразумевает и ведение учета в целях налогообложения, то есть как раз налогового учета.

В целях совершенствования налогового учета, на наш взгляд, целесообразно внести в ст. 11 НК РФ понятие налогового учета, определив его как «Систему обобщения информации для определения налоговой базы, суммы налога и иных необходимых показателей по соответствующему налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ». Внести в соответствующие главы части 2 НК РФ дополнения по ведению налогового учета на основе норм ст. 313, 314 НК РФ, либо перенести содержание этих статей из главы 25 НК РФ в часть 1 НК РФ, распространив на все налоги, а не только на налог на прибыль организаций.

Развитие налогового учета в России прошло ряд этапов. Для установления взаимосвязи между данными бухгалтерского и налогового учета было разработано и введено в действие Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02. Основной целью ПБУ 18/02 является установление альтернативного механизма расчета величины налоговой базы по налогу на прибыль на основе данных бухгалтерского учета. Предлагаемый в ПБУ 18/02 механизм расчета базируется на том допущении, что формирование прибыли как в бухгалтерском, так и в налоговом учете осуществляется на основе одних и тех же хозяйственных операции, совершенных организацией в течение отчетного периода.

Порядок ведения налогового учета существенно отличается от правил, установленных бухгалтерским законодательством.

Различия между бухгалтерским учетом и налоговым правом влечет за собой ряд проблем, связанных с налоговым законодательством. В настоящее время в РФ фактически сложилась ситуация приоритета норм налогового законодательства над нормами иных отраслей права. Единственный, очевидный вывод из всего выше сказанного состоит в том, что законодателям все же необходимо обеспечить такую технологию создания нормативных и законодательных актов, которые бы не толкали предприятия на поиски ответов на вопросы, какое же законодательство в данном случае лучше нарушить.

В целях сближения бухгалтерского и налогового учета ООО «Свтрейд» рекомендовано:

- выбор и закрепление в учетной политике одинаковых методов амортизации основных средств;

- при установлении срока полезного использования руководствоваться Классификацией основных средств, включаемых в амортизационные группы;

- включить в состав прямых расходов все те затраты, которые в бухгалтерском учете отражаются на счете 44 «Расходы на продажу», следствием будет идентичность оценки в обоих видах учета;

- предусмотреть списание управленческих расходов в дебет счета 90 «Продажи» без предварительного их распределения между разными видами деятельности.

- коммерческие расходы отчетного месяца списывать в дебет счета 90 без распределения между реализованными и нереализованными товарами.

- формировать резерв по сомнительным долгам в бухгалтерском учете по тем же правилам, что и в налоговом учете, тем самым можно сблизить бухгалтерский и налоговый учет.

Список литературы

№ 5-3 (10-3). С. 401-406.

.

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 29.07.2017) (с изм. и доп., вступ. в силу с 01.10.2017).

- Абакарова А.А.Этапы становления налогового учета в России // Актуальные вопросы современной экономики. 2014. № 4. С. 12-19.

- Агаев Х.Ф., Ибрагимова А.Х. Проблема взаимодействия бухгалтерского и налогового учета // Новая наука: Проблемы и перспективы. 2017. Т. 1. № 3. С. 3-5.

- Барулин, С.В. Налоговый менеджмент: учебник/ Барулин С.В., Ермакова Е.А., Степаненко В.В. - М.: Дашков и К, Ай Пи Эр Медиа, 2017. - 332 c.

- Гаджиев, Магомедова История становления и развития налогового учета // Экономика и предпринимательство. 2015. № 4-2 (57-2). С. 724-727.

- Голдина А.А., Кулахметова К.Х. Становление и развитие налогового учета а России // В сборнике: Актуальные проблемы налогообложения и развития ключевых сфер экономики. Сборник научных статей VII Всероссийской научно-практической заочной конференции с международным участием. Под общей редакцией Н.В. Свиридовой, Е.А. Бадеевой, Ю.В. Малаховой, А.А. Акимова. 2016. С. 22-27.

- Куджева А.А. Этапы становления и развития налогового учета в России // В сборнике: Проблемы реформирования бухгалтерского учета в соответствии с МСФО. Международная научно-практическая студенческая конференция: сборник научных трудов. Ставропольский государственный аграрный университет; Гродненский государственный аграрный университет (Беларусь); Полтавская государственная аграрная академия (Украина). 2015. С. 96-98.

- Лермонтов, Ю.М. Выработка банком эффективной налоговой политики / Ю.М. Лермонтов /Налогообложение и отчетность в коммерческом банке /. - 2015. - №12. – с. 33-37.

- Мамрукова О. Налоги и налогообложение. Учебное пособие. – М.: Омега-Л, 2015. – 407с.

- Милохина С.А. История развития налогового учета в России // В сборнике: Проблемы реформирования бухгалтерского учета в соответствии с МСФО. Международная научно-практическая студенческая конференция: сборник научных трудов. Ставропольский государственный аграрный университет; Гродненский государственный аграрный университет (Беларусь); Полтавская государственная аграрная академия (Украина). 2015. С. 115-118.

- Молодушкин А.Б.Становление системы налогового учета в РФ // В сборнике: Проблемы экономики в современном мире и роль бухгалтерского учета и аудита в их решении Материалы международной научно-практической конференции [Электронный ресурс]. Под научной редакцией М.И. Кутера. 2017. С. 281-285.

- Музалева И.А. Проблемы взаимодействия систем бухгалтерского и налогового учета // В сборнике: Молодежь и научно-технический прогресс Сборник докладов IX международной научно-практической конференции студентов, аспирантов и молодых ученых: в 4 томах. 2016. С. 332-334.

- Оканова, Т.Н. Налогообложение коммерческой деятельности: учебное пособие для студентов вузов/ Оканова, Т.Н - М.: ЮНИТИ-ДАНА, 2014. - 287 c.

- Оробинская И.В., Брянцева Л.В., Полозова А.Н., Маслова И.Н. Эволюция нормативно-правового регулирования политики налогового учета в организациях // Вестник Воронежского государственного аграрного университета. 2017. № 1. С. 216-221.

- Поленова С.Н. Эволюция налогового учета: институциональные последствия // Аудит и финансовый анализ. 2015. № 2. С. 22-25.

- Разуваева К.В. Содержание этапов становления и развития налогового учета в Российской Федерации // Вестник Пермского университета. Серия: Экономика. 2013. № 4 (19). С. 100-107.

- Рожнова Д.Н. Проблемы законодательного регулирования налогового учета // Векторы развития современной науки. 2016. № 1 (3). С. 160-162.

- Сайдулаев Д.Д., Курбанов С.А. Налоговый учет: актуальные проблемы теории и практики // Science Time. 2015. № 9 (21). С. 260-274.

- Сурина Е., Раджабова М.Г. Этапы становления налогового учета в России // В сборнике: Экономика и банковская система: теория и практика материалы заочной международной научно-практической конференции. ФГБОУ ВО "Дагестанский государственный университет"; ФГАОУ ВО «Северо-Кавказский федеральный университет»; ФГОБУ ВО «Финансовый Университет при Правительстве РФ». 2016. С. 350-355.

- Халяпина О.Г., Зоз В.В. Проблемы и перспективы развития налогового учета // В сборнике: ВОПРОСЫ СОВРЕМЕННОЙ ЭКОНОМИКИ И МЕНЕДЖМЕНТА: СВЕЖИЙ ВЗГЛЯД И НОВЫЕ РЕШЕНИЯ Сборник научных трудов по итогам международной научно-практической конференции. 2015. С. 73-75.

- Шахбанов Р.Б. Эволюция становления и проблемы налогового учета в современной России // Экономика и предпринимательство. 2014. № 10 (51). С. 159-163.

- Шпинта О.И. Становление налогового учета в Российской Федерации // В сборнике: ИННОВАЦИОННОЕ РАЗВИТИЕ СОВРЕМЕННОЙ НАУКИ Сборник статей Международной научно-практической конференции: в 9 частях. Ответственный редактор А.А. Сукиасян. 2014. С. 329-332.

- Шулякова Т.А., Рец В.В.Развитие налогового учета в современных условиях // Политика, экономика и социальная сфера: проблемы взаимодействия. 2016. № 8. С. 101-107.

- Sheila Shanker: Accounting Methods: Cash Vs. Accrual / Sheila Shanker // Accrual Accounting. – US, 2017. 23 p.

-

Рожнова Д.Н. Проблемы законодательного регулирования налогового учета // Векторы развития современной науки. 2016. № 1 (3). С. 160-162. ↑

-

Налоговый кодекс Российской Федерации часть 2 (НК РФ ч.2) от 05.08.2000 года № 117-ФЗ (ред. от 25.12.2016) ↑

-

Барулин, С.В. Налоговый менеджмент: учебник/ Барулин С.В., Ермакова Е.А., Степаненко В.В. - М.: Дашков и К, Ай Пи Эр Медиа, 2017. - 332 c. ↑

-

Музалева И.А. Проблемы взаимодействия систем бухгалтерского и налогового учета // В сборнике: Молодежь и научно-технический прогресс Сборник докладов IX международной научно-практической конференции студентов, аспирантов и молодых ученых: в 4 томах. 2016. С. 332-334. ↑

-

Сайдулаев Д.Д., Курбанов С.А. Налоговый учет: актуальные проблемы теории и практики // Science Time. 2015. № 9 (21). С. 260-274. ↑

-

Sheila Shanker: Accounting Methods: Cash Vs. Accrual / Sheila Shanker // Accrual Accounting. – US, 2017. 23 p. ↑

-

Лермонтов, Ю.М. Выработка банком эффективной налоговой политики / Ю.М. Лермонтов /Налогообложение и отчетность в коммерческом банке /. - 2015. - №12. – с. 33-37. ↑

-

Мамрукова О. Налоги и налогообложение. Учебное пособие. – М.: Омега-Л, 2015. – 407с. ↑

-

Оканова, Т.Н. Налогообложение коммерческой деятельности: учебное пособие для студентов вузов/ Оканова, Т.Н - М.: ЮНИТИ-ДАНА, 2014. - 287 c. ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 29.07.2017) (с изм. и доп., вступ. в силу с 01.10.2017). ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 29.07.2017) (с изм. и доп., вступ. в силу с 01.10.2017). ↑

-

Агаев Х.Ф., Ибрагимова А.Х. Проблема взаимодействия бухгалтерского и налогового учета // Новая наука: Проблемы и перспективы. 2017. Т. 1. № 3. С. 3-5. ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 29.07.2017) (с изм. и доп., вступ. в силу с 01.10.2017). ↑

-

Поленова С.Н. Эволюция налогового учета: институциональные последствия // Аудит и финансовый анализ. 2015. № 2. С. 22-25. ↑

-

Абакарова А.А.Этапы становления налогового учета в России // Актуальные вопросы современной экономики. 2014. № 4. С. 12-19. ↑

-

Оробинская И.В., Брянцева Л.В., Полозова А.Н., Маслова И.Н. Эволюция нормативно-правового регулирования политики налогового учета в организациях // Вестник Воронежского государственного аграрного университета. 2017. № 1. С. 216-221. ↑

-

Шпинта О.И. Становление налогового учета в Российской Федерации // В сборнике: ИННОВАЦИОННОЕ РАЗВИТИЕ СОВРЕМЕННОЙ НАУКИ Сборник статей Международной научно-практической конференции: в 9 частях. Ответственный редактор А.А. Сукиасян. 2014. С. 329-332. ↑

-

Халяпина О.Г., Зоз В.В. Проблемы и перспективы развития налогового учета // В сборнике: ВОПРОСЫ СОВРЕМЕННОЙ ЭКОНОМИКИ И МЕНЕДЖМЕНТА: СВЕЖИЙ ВЗГЛЯД И НОВЫЕ РЕШЕНИЯ Сборник научных трудов по итогам международной научно-практической конференции. 2015. С. 73-75. ↑

-

Милохина С.А. История развития налогового учета в России // В сборнике: Проблемы реформирования бухгалтерского учета в соответствии с МСФО. Международная научно-практическая студенческая конференция: сборник научных трудов. Ставропольский государственный аграрный университет; Гродненский государственный аграрный университет (Беларусь); Полтавская государственная аграрная академия (Украина). 2015. С. 115-118. ↑

-

Разуваева К.В. Содержание этапов становления и развития налогового учета в Российской Федерации // Вестник Пермского университета. Серия: Экономика. 2013. № 4 (19). С. 100-107. ↑

-

Шахбанов Р.Б. Эволюция становления и проблемы налогового учета в современной России // Экономика и предпринимательство. 2014. № 10 (51). С. 159-163. ↑

-

Шулякова Т.А., Рец В.В.Развитие налогового учета в современных условиях // Политика, экономика и социальная сфера: проблемы взаимодействия. 2016. № 8. С. 101-107. ↑

-

Куджева А.А. Этапы становления и развития налогового учета в России // В сборнике: Проблемы реформирования бухгалтерского учета в соответствии с МСФО. Международная научно-практическая студенческая конференция: сборник научных трудов. Ставропольский государственный аграрный университет; Гродненский государственный аграрный университет (Беларусь); Полтавская государственная аграрная академия (Украина). 2015. С. 96-98. ↑

-

Гаджиев, Магомедова История становления и развития налогового учета // Экономика и предпринимательство. 2015. № 4-2 (57-2). С. 724-727. ↑

-

Молодушкин А.Б.Становление системы налогового учета в РФ // В сборнике: Проблемы экономики в современном мире и роль бухгалтерского учета и аудита в их решении Материалы международной научно-практической конференции [Электронный ресурс]. Под научной редакцией М.И. Кутера. 2017. С. 281-285. ↑

-

Голдина А.А., Кулахметова К.Х. Становление и развитие налогового учета а России // В сборнике: Актуальные проблемы налогообложения и развития ключевых сфер экономики. Сборник научных статей VII Всероссийской научно-практической заочной конференции с международным участием. Под общей редакцией Н.В. Свиридовой, Е.А. Бадеевой, Ю.В. Малаховой, А.А. Акимова. 2016. С. 22-27. ↑

-

Сурина Е., Раджабова М.Г. Этапы становления налогового учета в России // В сборнике: Экономика и банковская система: теория и практика материалы заочной международной научно-практической конференции. ФГБОУ ВО "Дагестанский государственный университет"; ФГАОУ ВО «Северо-Кавказский федеральный университет»; ФГОБУ ВО «Финансовый Университет при Правительстве РФ». 2016. С. 350-355. ↑

- Инновационные технологии в сфере торговли (Проблемы организации )

- Анализ деятельности спортивной организации на примере Electronic Sports League

- Разработка клиентского приложения передачи электронной почты с применением протоколов SMPT и UDP на платформе Win32

- Выбор приоритетного варианта сокращения персонала (Персонал предприятия )

- ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КОММЕРЧЕСКИХ РИСКОВ И МЕТОДЫ ИХ СНИЖЕНИЯ

- Права потребителей на информацию о товарах

- Автоматизация продаж в “Московская афиша” (Характеристика предприятия и его деятельности)

- Понятие правонарушения (Состав правонарушения )

- Роль мотивации в поведении в организации. Выполнил: Полищук Н.В.

- Выбор стиля руководства в организации (Анализ методов и стилей руководства предприятием Завод «Полимир» ОАО «Нафтан»)

- Система управления персоналом в современной организации ( ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ОРГАНИЗАЦИИ СИСТЕМЫ УПРАВЛЕНИЯ ПЕРСОНАЛОМ НА ПРЕДПРИЯТИИ )

- Налоговая система РФ и проблемы ее совершенствования (Сущность и роль)