Основные этапы формирования налогового учета в России (Этапы становления налоговой)

Содержание:

Введение

Последние゚ 20 лет゚ налоговая゚ система゚ РФ постоянно゚ менялась под влиянием различных факторов゚ и условий, будь то゚ социально-экономических или институционально-политических. Хозяйственные процессы оказывают значительное воздействие, как на всю налоговую систему в целом, так и на все ее составляющие такие как: налоговое законодательство, размер ставок, размер налогообложения, методика и схемы проведения расчетов налоговых ставок. Подобное влияние может иметь, как положительный оттенок так отрицательный. Не смотря на наличие как положительных, так и ряда отрицательных моментов налоговый механизм остается главным регулятором направления государственной экономики. От налоговой политики во многом зависит процессы эффективного функционирования экономической сферы государства.

При развитии экономической модели государства необходимо позаботится и о трансформации налоговой системы под экономическую модель потому, как если модель налоговой системы не соответствует, то это приведет к несоответствию и в других сферах деятельности государства. А диссонанс в сферах государства препятствует процессам, способствующим развитию государства, а отсутствие прогресса со своей стороны может стать причинной народных волнений. Выставление завышенной налоговой ставки способствует росту показателя уходов от уплаты налогов, а также не в срок выплаченной заработной платы для работников.

При оптимальной налоговой системе налоговая ставка используется в качестве механизма выравнивания благосостояния налогоплательщиков. Заботясь о состоянии экономической сферы и роста национального дохода страны. При заселении новых территорий налоговой системе отведена ключевая роль, ведь они обеспечивают стимуляцию экономического развития, а также выполняют ограничивающую роль, когда принятое решение было отвергнуто социумом.

Рыночная модель экономики предполагает, что налоги должны стать главным инструментом регуляции экономической сферы. Обязательным условием эффективного функционирования налоговой системы является ее эластичность. Так как свойства эластичности обеспечивают сбалансированность государственной казны.

Теоретическим аспектом данной работы выступают учебники по экономике, различный дополнительный теоретический материал по экономике и налогообложению, затрагивающий механизмы экономической функциональности.

Целью курсовой работы является проведение анализа функционирования налогового учета, его исторического становления в РФ.

Для достижения поставленной в работе цели выдвинуты следующие поэтапные задачи:

- рассмотреть этапы становления налоговой системы в досоветский период;

- изучить историю развития налогов и налогообложения в СССР.

- провести анализ доходной части налоговой системы Российской Федерации.

- оценить перспективы゚ развития゚ налогового учета и системы゚ РФ;

- выделить основные перспективы возможного развития налогового учета и системы Российской Федерации.

Объект исследования – налоговый учет в России.

Предмет исследования – проанализировать историю становления налогового учета в России.

1. Эволюция налоговой системы и учета России до перехода на рыночную экономику

1.1. Этапы становления налоговой системы в России

Еще до революции 1917 г. экономическая программа большевиков предусматривала установление прогрессивного налогообложения, высоких налогов на предметы роскоши и отмену косвенных налогов. Однако практика внесла некоторые коррективы. После революции экономика была почти полностью разрушена.

Во времена военного коммунизма отмена частной собственности и национализация промышленности привели к снижению значения подоходного налогообложения. С отменой частной собственности на землю, отсутствием ценных бумаг, национализацией промышленности были ликвидированы основные объекты налогообложения. Налоги были еще одним средством укрепления диктатуры пролетариата, оружием против имущих классов, которые должны были нести все бремя налогообложения.

Величина налогового бремени – это отношение суммы отчислений, которые взяты за определенный период, к доходам, полученным за это же время. Результат выражается в процентах. Налоговое бремя экономики рассматривалось в труде Смита в 18 столетии. В своем "Исследовании природы и причины богатства" автор указывал на важнейшую зависимость между объемом платежной нагрузки и поступлением денег в бюджет страны. Снижение налогового бремени выгодно государству. В этом случае оно выигрывает больше, чем при усилении нагрузки на плательщиков. Избыточное налоговое бремя не позволяет образоваться свободным средствам, с которых также может быть получен доход и выплачены сборы в бюджет.

Специалисты достаточно серьезно изучали проблему влияния налогов на экономику и качество жизни населения. Ученые пытались определить обоснованный предел отчислений, провести количественную оценку показателя нагрузки. Ф. Юсти, исследовавший налоговое бремя впервые, определил его как соотношение между национальным доходом и бюджетом. При этом исследователь указывал на необходимый предел нагрузки.

В частности, он говорил, что отчисления в бюджет не должны быть больше 1/6 от национальной прибыли. Определение нагрузки осуществлялось исследователями эмпирически, так как необходимых методик исчисления не было. Увеличение налогового бремени было обусловлено началом Первой мировой. Появилась необходимость определения объема репарационных отчислений. В этой связи были разработаны методики, с помощью которых должен был осуществляться расчет налогового бремени.

Следует отметить, что они отличались слабостью базы и непосредственной техники исчисления. Тем не менее, их роль состояла в том, что они сформировали основу для последующих разработок изменения объема нагрузки на плательщиков.

Косвенные налоги не были отменены и продолжали существовать. Их необходимость диктовалась отсутствием развитого налогового аппарата, ведь они были более простыми по способу взимания. Это были акцизы, которые устанавливались в основном на те виды товаров, потребителями которых была буржуазия.

Кроме того, для обеспечения своих потребностей властям разрешалось проводить конфискации, взимать разовые сборы с национализированных предприятий. Товарные, финансовые отношения все больше заменялись административными. Это объяснялось тяжелыми условиями гражданской войны, когда нормальные хозяйственные связи были нарушены, а государству необходимо мобилизовать все имеющиеся материальные ресурсы[1].

Налоги, которые взимались местными органами власти, были довольно разнообразны. Вводились налоги на граммофоны, бобровые шапки и воротники, на выездных лошадей, на использование прислуги, на квартиры больше, чем 3 комнаты, на холостяков и тому подобное. По сути, они носили характер еще одной контрибуции.

Политика экспроприации выразилось при установлении в 1918 г. одноразового чрезвычайного 10-миллиардного революционного налога. Как видно из названия, он не планировался как регулярный источник доходов бюджета. Его целью было изъятие богатств, добытых "буржуазными элементами" за время войны и революции. Однако он не выполнил своих функций. Вместо 10 миллиардов было собрано лишь 1,5, ведь большинство ценностей было еще раньше изъято другими путями.

Основными налогами все же были натуральные. Ими взимались все "излишки" продуктов сельского хозяйства, исходя из потребностей самого хозяина. В 1919 г. была введена продовольственная разверстка (продразверстка). Согласно ей, крестьяне должны были сдавать все свои хлебные излишки государству по твердым ценам. Такая разверстка не носила налогового характера.

Существенные изменения в налоговой политике принес с собой следующий исторический этап - новая экономическая политика, НЭП (1921-1928 гг.) Были сняты запреты на торговлю, частную предпринимательскую деятельность, существовали различные формы собственности, много внимания уделялось таким вопросам, как укрепление денежной единицы, налаживание кредитных операций. Правовая обособленность предприятий от государственного аппарата управления создавала предпосылки для экономически целесообразного налогообложения и действенного механизма движения капитала. Значительное внимание уделялось регулирующей и контрольной функциям, благодаря чему возросла эффективность сбора налогов[2].

Хотя налоговая система периода НЭПа имела много специфических черт, в целом она опиралась на принципы налогообложения дореволюционной России. Существенным недостатком налоговой системы было почти полное отсутствие данных о финансовом состоянии различных категорий плательщиков, что приводило к примитивным способам обложения. Так, например, был введен общегражданский налог, когда все трудоспособное население было разделено на три разряда, т.е. грубо дифференцированно, к каждому разряду применялась твердая ставка. Такой механизм объяснялся низкой квалификацией налогового аппарата, несовершенством самих налогов, контроля.[3]

Введенный в 1921 году, промысловый налог, стал одним из основных налогов того времени. Изначально такой налог уплачивался частными торговыми и промышленными предприятиями, а в последствии и с других объектов. Промысловый налог состоял из 2 частей, а именно, из патентного и уравнительного сборов.

Патентный сбор взимался в виде платы за патент, который позволял определенный промысел. Промышленные патенты делились на четыре группы: патенты на торговые предприятия; патенты на промышленные предприятия, патенты на складские помещения; патенты на личные промысловые занятия. Патенты выдавались сроком действия на год и полгода, а для сезонных предприятий - на полгода, три месяца, месяц.

Патентный сбор выполнял регистрационную функцию и позволял получить поступления в бюджет наперед (авансом), что имело важное значение в условиях нестабильной работы самих предприятий. Размер его был фиксированным и зависел от местонахождения предприятия, его размера, вида деятельности.

В зависимости от местности выделялось шесть классов: высший (Москва), первый (Киев, Харьков, Ленинград, Одесса, Баку, Ростов-на-Дону, Тифлис) и к пятому (сельские местности). В зависимости от размера предприятия делились на разряды. Так, для торговых предприятий выделяли пять разрядов. Признаками для отнесения к определенному разряду служили количество обслуживающих лиц, размер торговых сделок, местонахождение предприятия, продолжительностью его функционирования.[4]

Промысловый налог имел значительное регулирующее воздействие. Так, при росте оборота на 25% в год применялись налоговые скидки, что было значительным стимулом для насыщения рынка. Постепенно ставки уравнительного сбора дифференцировались в зависимости от формы собственности, что стало мощным рычагом вытеснения частного капитала.

В начале 1921 г. в сельской местности вместо продразверстки был введен единый сельскохозяйственный налог. Сначала он взимался частично в натуральной форме, частично в денежной, а с 1924 г. - только в денежной. Он заменил значительное количество налогов, которые взимались на селе - продразверстку, трудовую и гужевую повинности, ряд местных налогов и другие. Единый сельскохозяйственный налог взимался в виде процентного отчисления от произведенной в хозяйстве продукции, имел прогрессивный характер, и, конечно, был меньшего размера, чем разверстка. Налог рассчитывался в зависимости от площади пашни и сенокоса, количества взрослого скота, количества иждивенцев в хозяйстве и урожайности.

Переход от продразверстки к налогообложению означал, что крестьяне сдавали государству лишь часть излишков и могли свободно распоряжаться остальной частью. Это существенно изменило систему стимулов и улучшило экономическую ситуацию. Во-первых, это заинтересовывало самих производителей в повышении производства. Во-вторых, это приводило к развитию торговых отношений, рынка. В то же время осуществлялось облегчения давления на неимущие крестьянские хозяйства, установление определенных льгот[5].

Еще одним налогом на селе было так называемое самообложения сельского населения. Самообложение разрешалось только в сельской местности и предназначалось на обустройство и содержание культурно-просветительных учреждений, здравоохранения, социального обеспечения, а также учреждений, которые имели целью развитие сельского хозяйства. Самообложение, на тот момент, осуществлялось, как в денежной, так и натуральной форме, и иногда в качестве трудового участия. Средства, которые собирались путем самообложения, направлялись на удовлетворение тех потребностей, которые недостаточно полно по местным условиям охватывались ассигнованиями из местного бюджета в данном населенном пункте. Смета, механизм применения самообложения разрабатывался сельсоветом и утверждался сельским сходом. Его объем был ограничен 35% общей суммы единого сельскохозяйственного налога.

Развитие товарно-денежных отношений требовало введения различных государственных пошлин: гербового, канцелярских, нотариального, консульского, судебного т.д. Широко применялся принцип платности государственных услуг. Часто эти отношения строились также по классовым признакам: платежи дифференцировались в зависимости от классовой принадлежности плательщика[6].

Однако в целом следует отметить, что в основном государственная политика в сфере финансов, налогообложения исходила не из экономической целесообразности тех или иных действий, а из политических конъюнктурных условий. Усиление централизации, построение административной системы требовало существенных изменений и в сфере налогообложения. Таким образом, взятый курс сопровождался значительными изменениями, которые должны были привести систему налогообложения в соответствие с теми отношениями, которые начали складываться в СССР.

Налоговая система стала еще одним оружием для давления на частный капитал, уменьшение его роли. Наконец, это давление стал непосильным для многих из них.

Таким образом, в истории налогообложения периода НЭП можно выделить два этапа[7].

1. Первые годы НЭП (1921-1924) характеризуются постоянными поисками форм налогов, которые бы удовлетворяли существующие экономические и политические отношения. Налоговый пресс является равнонапряженным на все формы собственности. Система налогообложения имеет не только фискальный, но и четко выраженный регулирующий характер.

2. На втором этапе происходит определенная переориентация налоговой системы. Усиливается давление на частный капитал, что уменьшает его долю в экономике. Постепенно новая экономическая политика сворачивается.

Таким образом, важные структурные изменения в народном хозяйстве повлияли и на направленность налоговой системы. Ранее значительные бюджетные доходы обеспечивал частный капитал, поэтому государственные предприятия могли находиться в льготном секторе.

На территории СССР до 1991 г. существовала система так называемого социалистического перераспределения. Фактически можно отметить, что как таковой налоговой системы не существовало. Налоговая система в современном понимании трактовалась многими советскими учеными как еще один инструмент эксплуатации в буржуазном обществе.

Советское государство не могло иметь налоговой системы, основанной на достижениях "буржуазных" ученых. Между государственными предприятиями и самим государством в рамках единой социалистической системы не могло существовать налоговых отношений. Поэтому были построены особые механизмы, которые учитывали социалистические особенности форм собственности, накопления и перераспределения.

Поскольку основная форма собственности была государственная, то государственные предприятия и учреждения фактически не облагались налогом, ведь их доходы и так были государственными. Перераспределение между предприятиями и государством происходило через различные платежи в бюджет. Фактически налоговую форму имел только подоходный налог с граждан.

Таким образом, СССР отошел от того магистрального пути налогового развития, которым двигались ведущие страны мира. Советские ученые доказывали, что налоги являются свойственными для капитализма. Социалистическая система хозяйствования обеспечивали принципиально новый подход к формированию доходов бюджета. Финансовой основой государства становится социалистическая собственность и социалистическое производство, налоги же перестают быть главным источником доходов и постепенно уменьшаются. Особенно с населения, должно ярко иллюстрировать разницу с капиталистическим способом перераспределения, где основой бюджета являются налоги с трудящихся.

Свертывание новой экономической политики, становление командно-административной экономики отразилось и на налоговой системе. Отказ от равноправия различных форм собственности, переход к монополии государственной власти переориентировали налоговую систему в сторону конфискационного характера[8].

Одним из главных шагов на этом пути была налоговая реформа 1930 г. Система налоговых платежей с предприятий была представлена двумя основными налогами: отчислениями от прибыли и налогом с оборота. Последний, соединил множество налогов, прежде всего, большое количество акцизов. Можно сказать, что с этого момента и до 1990 г. в СССР перестали существовать косвенные налоги.

Отчисления от прибыли сначала осуществлялись в виде процентной нормы (пропорциональной ставки). Однако позже такое распределение было отменено, и в бюджет могли взыскать всю плановую прибыль, оставив на предприятии только часть сверхплановых доходов. В таком виде этот платеж фактически переставал быть собственно налогом, однако имел значительное фискальное значение.

Такая система налогообложения просуществовала до распада СССР. Частично ее регламентация дополнилось во времена Великой Отечественной войны. До войны поступления в бюджет формировались, в основном, за счет платежей с предприятий. Однако, в связи с резким сокращением выпуска товаров широкого потребления, оккупацией основных экономических регионов страны, этот источник значительно уменьшился. Поэтому произошла определенная переориентация налоговой системы на налоги с населения: их удельный вес возрос до 13% по сравнению с 5% до войны. Это произошло путем пересмотра ставок, а также введением некоторых новых налогов, например, налога на одиноких и малосемейных граждан. Некоторые налоги потеряли свою экономическую сущность и были отменены или трансформированы[9].

Налог на холостяков, одиноких и бездетных граждан взимался с конца 1941 г. с мужчин в возрасте 20 до 50 лет и женщин в возрасте 20 до 45 лет, не состоявших в браке не имевших детей.

Таким образом, критериями для налогообложения были не доходы граждан, а их возраст и семейное положение. Большинство плательщиков платили этот налог по ставке 6% от заработка при отсутствии детей, 1% - при наличии одного ребенка, 0,5% - двоих детей. Только колхозники платили фиксированную ставку, что делало этот налог фактически подушным.

Во время войны выплачивалось еще одно дополнение к подоходному налогу - военный налог. Он уплачивался лицами, достигшими 18-летнего возраста, и взимался не по прогрессивной, а степенной шкале. Военнослужащие освобождались от уплаты.

После войны главными источниками доходов для бюджета вновь становятся накопления социалистического хозяйства, основными платежами является налог с оборота и отчисления предприятий от прибыли, а значение платежей с населения немного уменьшается, что должно было повысить благосостояние трудящихся. С 1946 г. отменяется военный налог, повышается необлагаемый минимум для рабочих и служащих, предоставляются дополнительные льготы по налогу на одиноких и малосемейных граждан[10].

В целом в налогообложении продолжали использоваться те же принципы административно-командной экономики. Однако со второй половины 50-х годов определенные изменения произошли в сторону регулирующей функции налогов, уменьшался их конфискационный характер. Появляются механизмы, стимулирующие экономическую активность, широко используется система льгот.

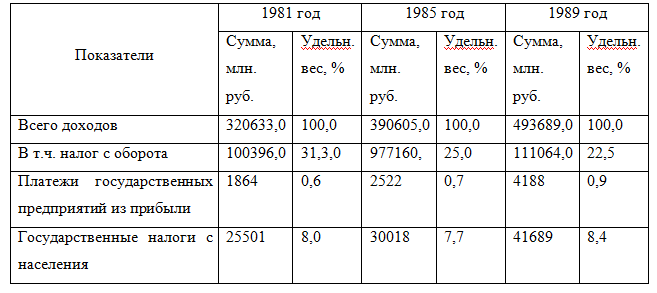

Основными источниками доходов для государственного бюджета были: налог с оборота, платежи государственных предприятий из прибыли, подоходный налог с кооперативных и общественных организаций, а также государственные налоги с населения (см. таблицу 1.1).

Таблица 1.1

Доходы государственного бюджета СССР по основным разделам

Источник: Петров, Ю. А. Эволюция налоговой системы России и возможности использования налоговых инструментов для стимулирования экономического развития / Ю. А. Петров // Российский экономический журнал. – 2012. - № 1. - С. 45-59

Рассмотрим эти налоги подробнее.

Налог с оборота. Этот налог был достаточно своеобразный экономический смысл и был не совсем похож на традиционный налог с оборота. Скорее он напоминает фискальную монополию. Тогдашняя экономическая мысль определяла его как часть чистого дохода общества, которая поступает в бюджет социалистического государства после реализации товара, в цену которого этот налог твердо закладывался заранее.

Чистый доход, который создавался в социалистическом обществе, принимал две основные формы: прибыль и налог с оборота. При этом, в областях, где реализуется незначительный размер чистого дохода общества, он целиком принимал форму прибыли. Формирование и конкретная величина налога с оборота зависели от общего уровня накоплений, реализуемых в цене товара. Налог с оборота - это не ценообразующий фактор, он полностью подчинялся политике цен в социалистическом государстве. Цена товара устанавливалась планово и четко соответствовала общегосударственному товарно-материальному балансу[11].

Платежи из прибыли государственных предприятий. Поскольку государственная форма собственности была доминирующей, то именно этот вид платежей в бюджет занимал существенную долю. Вместе с налогом с оборота эти два платежа иногда достигали до 60% доходов государственного бюджета[12].

Как уже упоминалось выше, в середине 60-х годов значение регулирующей функции повысилось. Для увеличения эффективности производства, усиления экономических методов воздействия необходимо было установить связь между деятельностью предприятия и размером отчислений в бюджет. Поэтому в 1965 г. вместо одного вида отчислений из прибыли было введено три: плата за производственные основные фонды и нормируемые оборотные средства; фиксированные платежи; взносы в бюджет свободного остатка прибыли.

Спецификой подоходного налога в СССР было то, что уровень налогообложения зависел от социальной группы плательщика. Конечно, доходы рабочих облагались налогом по ставкам ниже, чем доходы тех, кто занимался частной практикой.

Объект налогообложения разделяли на различные категории: заработки рабочих и служащих по месту основной работы; заработки граждан, облагающихся налогом на равных условиях с рабочими и служащими; заработки граждан не по месту основной работы; авторские вознаграждения и иные; доходы лиц, которые занимались ремесленным или кустарным ремеслом; доходы лиц, которые занимались частной практикой, а так же и другие доходы.

Конечно, для первых двух групп устанавливались более низкие ставки. Необлагаемый минимум составлял 70 руб., При заработках от 70 до 91 руб. налог составлял 0,25-7,12 руб., при заработках от 92 до 100 руб. - 7,12 руб. +12%, Выше 101 руб. - 8,20 руб. +13%. При налогообложении доходов, полученных не по месту основной работы, сохранялся тот же порядок, но уже без необлагаемого минимума[13].

Для литераторов устанавливались те же ставки, но в год и без необлагаемого минимума. Для кустарей необлагаемый минимум составлял 840 руб. в год. При заработках до 3000 руб. в год ставки оставались те же, а при более высоких заработках - увеличивались.

Для других групп ставки устанавливались от 10-15% до 69-81% исходя из годового заработка за прошлый год. Необлагаемый минимум - 300 руб.

Еще одним традиционным налогом с населения в СССР был налог с холостяков, одиноких и малосемейных граждан. База налогообложения была та же, что и для подоходного налога. С рабочих, служащих, приравненных к ним граждан по месту основной работы налог не взимался при доходах до 70 руб. От 71 до 90 руб. налог составлял от 0,20 до 5,33 руб., выше - 6%. Из других доходов налог взимался без необлагаемого минимума по ставке 6%.

Существенные изменения в экономической системе государства, ослабление административных механизмов управления, развитие негосударственных форм собственности, курс на рыночные превращения привел к необходимости ключевых реформ и в налоговой системе.

1.2 Понятие и функции налогового учета

Понятие «Налоговый учет» подразумевает сбор информации, а также ее обобщение с целью вычисления налоговой базы. Процесс основывается на анализе первичной документации, которая собрана и предоставлена согласно требованиям НК РФ – ст. 313. Саму систему налогообложения предприниматели, юридические или физические лица разрабатывают самостоятельно. Налоговый учет имеет ряд определенных целей и задач.

Цель сбора и обобщения информации определяется, прежде всего, интересами тех, кто этой информацией пользуется. Заинтересованных принято подразделять на две категории[14]:

- внешние пользователи информацией;

- внутренние пользователи.

Первая категория – это непосредственно налоговые службы, консультанты по вопросам, касающимся налогообложения. Внешние пользователи осуществляют контроль над правильностью формирования налоговой базы, расчетов, а также поступлений налогов в бюджет. Консультанты помогают предпринимателям определиться с системой налогообложения, налоговой политикой в целом. Также проводятся консультации в отношении минимизации налоговой нагрузки предприятия.

Вторая категория – это сами бизнесмены, администрация компании. В этом случае налоговый учет нужен для анализа дел компании в целом. Руководителю может потребоваться анализ непроизводственных расходов, то есть тех, что не подлежат налогообложению. Это позволяет оптимизировать налогооблагаемую прибыль путем сокращения конкретных расходов.

Исходя из интересов тех и других пользователей, можно выделить несколько основных целей налогового учета:

- Сбор информации о суммах доходов и расходов предприятий. Собирается достоверная и прозрачная информация, на основании которой определяется налоговая база.

- Сбор и анализ информации для всех пользователей учета с целью контроля правильного исчисления налогов, их поступления в бюджет.

- Сбор информации для администрации компаний с целью оптимизации налогооблагаемой прибыли.

Учет отражает такие данные как порядок определения расходов и доходов, долей расходов, суммы создаваемых резервов, а также суммы задолженностей, если таковые имеются. Обращайте внимание на то, что информация налогового учета не отражается в бухгалтерском. Она формируется и подтверждается первичными документами, справкой бухгалтера, регистрами и расчетами налоговой базы[15].

В итоге, целью налогового учета считается обеспечение прозрачной и достоверной информации о расчетах между организациями и государством.

Налоговый учет осуществляет определенные функции, которые подразделяются на три основные категории:

- фискальная функция;

- контрольная;

- информационная функция.

С помощью первой решается такая государственная задача как наполнение бюджета страны. Правила, а также принципы расчета поступлений основываются на интересах государства. Расчет сумм всегда отличается от данных, сформированных бухгалтерским учетом. Расходы и доходы, подлежащие налогообложению, отличаются.

С помощью второй функции налоговые органы контролируют выполнение предприятиями своих обязательств в отношении выплаты налогов. Контроль осуществляется посредством специально разработанных учетных документов, форм – декларации, счета-фактуры и другие.

С помощью информационной функции ведется учет налогооблагаемых показателей. Осуществляется сбор информации о своевременности выплат налогов, а также сроках погашения задолженностей. Информационная и фискальная функции во многом перекликаются, так как, по сути, предоставляют информацию о поступлениях в бюджет.

За постановку на учет несут ответственность налоговые органы. Регистрация происходит с момента поступления информации в ЕГРН, ЕГРЮЛ, ЕГРИП или на основании заявления. Вставать на учет необходимо по месту жительства или месту нахождения организации, ее имущества, филиалов. Процедура постановки занимает 5 дней независимо от того, какой статус имеет налогоплательщик – физическое это лицо или юридическое. На учет встают:

- физ. лица, регистрирующие ИП;

- физ. лица, ведущие нотариальную или адвокатскую частную практику;

- лица, имеющие в собственности транспортное/недвижимое имущество;

- организации, создающие обособленные учреждения;

- организации, имеющие статус «крупнейший налогоплательщик»;

- иностранные граждане и организации.

В случае расширения компании и открытии филиалов, налогоплательщик обязан поставить на учет обособленную структуру там, где она фактически находится. Процедура постановки организации на учет в целом одинаковая. Но имеется ряд отличий в документации для регистрации и после нее.

Граждане ставятся на учет автоматически с момента поступления сведений от соответствующих органов[16]:

- От служб, регистрирующих граждан по месту жительства или временного пребывания, а также от консульских учреждений, дипломатических представительств.

- От органов, ставящих на государственный учет недвижимое имущество.

- От ГИБДД.

- От органов опеки, попечительства.

- От нотариальных служб.

- От органов, занимающихся выдачей паспортов и сменой документов.

Для того чтобы постановка на учет прошла быстрей, можно самостоятельно обратиться в налоговый орган с заявлением.

Граждане (не имеющие статус ИП), занимающиеся оказанием услуг, обязаны оповестить о своей деятельности налоговую службу и зарегистрироваться. Самозанятые физические лица работают по специальному режиму, часто патентному. После регистрации они не получают документ или уведомление о регистрации в налоговой. Во всех остальных случаях отправляется уведомление по почте.

После регистрации выдается специальный документ – ИНН, который по желанию налогоплательщика можно внести в паспорт. Учетная запись вносится в ЕГРН. Если физическое лицо регистрируется в качестве ИП, ему выдается свидетельство о регистрации, подтверждающее получение ИНН, данные вносятся в ЕГРИП. Регистрация ИП занимает пять дней. Если ИП прекращает свою деятельность, то налоговая служба снимает его с учета, делается выписка из ЕГРИП[17].

Регистрация организаций в налоговом учете происходит по месту нахождения. То же правило касается и филиалов, и представительств, и имущества компании. Как только в ЕГРЮЛ делается запись о создании компании, НС в течение пяти дней ставит эту организацию на учет.

Если у предприятия работают обособленные структуры (например, филиалы), заниматься их регистрацией следует самостоятельно. То есть в этом случае нужно подать заявление в ту налоговую, где находится филиал или иная обособленная структура. Сделать это можно в течение месяца после открытия. Для постановки на учет потребуются:

- Свидетельство о постановке на учет самой организации.

- Необходимо предоставить выписку из ЮГРЮЛ, в которой предоставлены данные об обособленной структуре.

- Документация, подтверждающая создание филиала или иной обособленной организации.

Постановка учет обязательна в следующих случаях – создание компании, реорганизация уже существующей структуры, ликвидация компании или ее «переезд» в другое место. Все эти операции подлежат регистрации в НС в течение 10 дней. Для этого собирается определенный пакет документов:

- свидетельство о государственной регистрации;

- учредительные документы;

- документация, подтверждающая создание предприятия.

Перед тем, как подавать заявление, сходите в местную налоговую службу и узнайте, какие именно понадобятся документы. Набор документации может варьироваться, в каждом регионе действуют свои, дополнительные требования. Если организация прекратила деятельность, налогоплательщик оповещает об этом НС, подает заявление. Процедура снятия состоит из выписки из ЕГРЮЛ и непосредственно снятия с учета[18].

Регистрация транспортного средства, а также недвижимости происходит автоматически. Соответствующие органы, ГИБДД или Федеральная регистрационная служба, отправляют сведения в налоговую. На их основании и происходит постановка на учет. Налоговая служба отправляет налогоплательщику соответствующий документ о регистрации.

Итак, в итоге главы необходимо отметить, что нововведением 2017 года является новая классификация основных средств, включаемых в амортизационные группы, основанная на новом ОКОФ (приказ Росстандарта от 12.12.2014 № 2018-ст, постановление Правительства РФ от 01.01.2002 № 1 в редакции постановления Правительства от 07.07.2016 № 640).

Новая классификация основных средств, применяемая с 2017 года, предназначена только для определения сроков полезного использования основных средств в целях исчисления налога на прибыль. Постановлением Правительства РФ от 07.07.2016 № 640 абз. 2 п. 1 постановления Правительства РФ от 01.01.2002 № 1, предусматривающий, что классификация основных средств может использоваться для целей бухгалтерского учета, исключен.

В новой классификации основные средства сгруппированы иначе:

- изменились коды и наименования основных средств;

- добавлены объекты, которых не было в старой классификации;

- некоторые позиции перемещены из одной амортизационной группы в другую.

Например, грузовые автомобили грузоподъемностью от 3,5 до 5 тонн в старом ОКОФ входили в 4-ю амортизационную группу (СПИ — от 5 до 7 лет), а в новой они относятся к 5-й амортизационной группе (СПИ — от 7 до 10 лет).

Естественно, что в подобной ситуации бухгалтеры задавались вопросами: какой СПИ применяется для объектов ОС, введенных в эксплуатацию до 01.01.2017 и нужно ли пересчитывать налог на прибыль по объектам, СПИ которых изменился? Ответы на данные вопросы бухгалтеры смогли увидеть в письме Минфина РФ от 08.11.2016 № 03-03-РЗ/65124, в котором было разъяснено, что в отношении ОС, введенных в эксплуатацию до 01.01.2017, применяется СПИ, определенный налогоплательщиком при вводе их в эксплуатацию (письмо Минфина РФ от 08.11.2016 № 03-03-РЗ/65124).

В 2018 году у компаний появилась возможность уменьшить налог на прибыль (или авансовые платежи по этому налогу) на инвестиционный налоговый вычет. Компания может выбрать способ списания стоимости ОС:

- начислять амортизацию;

- или применить инвестиционный вычет.

2. Анализ налоговых поступлений в бюджет РФ

2.1 Анализ налоговых доходов и расходов в России

Сбалансированность доходов и расходов федерального бюджета оказывает существенное влияние на стабильность страны в целом. При этом, вопрос о соотношении доходной и расходной части бюджета является особенно актуальным на сегодняшний день. Рассматривая динамику бюджетной системы Российской Федерации на 2016 год, можно заметить постепенное снижение доли доходов федерального бюджета по отношению к ВВП — с 20,9% в 2013 году до 17,5% в 2016 году, а также сокращением общего объема расходов федерального бюджета до 20,5% относительно ВВП[19].

Таблица 2.1

Основные показатели федерального бюджета за 2013-2017 годы, млрд. руб.

|

Показатели/Годы |

2013 |

2014 |

2015 |

2016 |

2017 |

2017 в % к 2013 |

|

Доходы фед.бюджета |

13019,9 |

14496,9 |

13251,3 |

13738,5 |

14720,3 |

113,1 |

|

Расходы фед.бюджета |

25290,9 |

14831,6 |

15486,3 |

16098,7 |

16181,4 |

121,3 |

|

Дефицит бюджета |

-323,0 |

-334,7 |

-21660 |

-2360,2 |

-2008,1 |

621,7 |

Согласно законопроекту о федеральном бюджете на 2017 год, доходы бюджета составили 14720,3 млрд. руб, а в 2016 — 13738,5 млрд. руб., т.е. ярко выражено превышение доходов.

По мнению МинФин, данный скачек доходов бюджета за всю историю считается точкой максимума, однако данный рост можно оправдать уровнем инфляции и заложенным в бюджет слабым рублем. Также следует отметить нефть как доходный источник бюджета, т.к. по прогнозу на следующие 2 года ставка за баррель составит около 40$.

Повышение доходов ведет, в первую очередь, к несбалансированности бюджета, поэтому единственный путь, способствующий укреплению бюджета — это сокращение федеральных расходов. Для улучшения данной ситуации МинФин предлагает поменять состав использования суверенных фондов и больше использовать заемные средства (около 1005 млрд.руб.), что почти в два раза превышает заимствования в 2016 году.

На финансирование дефицита бюджета предполагается использовать 1150 млрд. руб. из Резервного Фонда, вследствие чего эти средства будут потрачены. В данной ситуации необходимо задействовать Фонд Национального Состояния, из которого МинФин желает израсходовать 660 млрд. руб. в течение 2017 года на покрытие дефицита. Пополнение суверенных фондов до 2020 года не запланировано[20].

Рассмотрим структуру доходов федерального бюджета за 2013-2017 годы.

Таблица 2.2

Доходы федерального бюджета за 2013-2017 годы, млрд.руб.

|

Показатели/Годы |

2013 |

2014 |

2015 |

2016 |

2017 |

2017 в % к 2013 |

|

Всего |

13019,9 |

14496,9 |

13251,3 |

13738,5 |

14720,3 |

113,1 |

|

Нефтегазовые доходы |

6534,0 |

7480,2 |

7520,6 |

7516,1 |

7590,9 |

116,2 |

|

Налог на прибыль |

352,2 |

363,2 |

380,6 |

403,8 |

449,6 |

127,7 |

|

НДС |

3539,0 |

3711,9 |

4202,4 |

4704,3 |

5283,9 |

149,3 |

|

Акцизы |

524,4 |

664,9 |

797,0 |

933,7 |

1036,5 |

197,7 |

|

НДПИ |

20,7 |

20,3 |

22,4 |

23,0 |

23,8 |

115,0 |

|

Таможенные пошлины |

722,3 |

711,1 |

707,8 |

686,2 |

664,7 |

92,0 |

|

Дивиденды по акциям, принадлежащим РФ |

134,8 |

139,1 |

229,1 |

152,1 |

167,3 |

124,1 |

|

Прочие доходы |

1192,5 |

1148,1 |

1064,0 |

1074,0 |

1056,0 |

88,6 |

По данным таблицы можно увидеть, что за рассматриваемый период наблюдается рост доходов. Рассмотрим доходы федерального бюджета с точки зрения налоговых и неналоговых поступлений. Достаточно долгий промежуток времени налоговые доходы составляют большую часть всех доходов федерального бюджета. Так, и за период 2013-2017 гг. их объем составляет более 50 %, при этом эта доля значительно увеличилась за рассматриваемый промежуток времени на 10, 6 процентных пункта. Этот факт указывает на то, что государство, решая свои социально-экономические задачи, приняло решение пополнять финансовую базу за счет налоговых поступлений, в том числе НДПИ, налог на прибыль, акцизы, НДС и т.д. Неналоговые доходы также играют существенную роль в формировании федерального бюджета, несмотря на то, что за 2013–2017 гг. их доля уменьшилась почти на 11,5 %. Данное снижение можно объяснить сокращением доходов от ВЭД. Эта тенденция не случайна, учитывая относительно сдержанную политику России на мировом рынке, так как на сегодняшний момент государство стремится развивать отечественный рынок.

Рассмотрим структуру расходов федерального бюджета за исследуемый период.

Таблица 2.3

Расходы федерального бюджета 2013-2017 годы, млрд. руб.

|

Показатель/Год |

2013 |

2014 |

2015 |

2016 |

2017 |

2017 в % к 2013 |

|

Всего |

13342,9 |

14830,6 |

15486,4 |

16098,7 |

16181,2 |

121,3 |

|

Социальная политика |

3833,1 |

3452,4 |

4185,1 |

4450,0 |

5080,1 |

132,5 |

|

Национальная оборона |

2193,6 |

3062,9 |

3119,6 |

3145,1 |

2840,1 |

129,5 |

|

Национальная безопасность и правоохранительная деятельность |

2061,6 |

2479,1 |

1997,9 |

2024,1 |

1968,2 |

95,5 |

|

Национальная экономика |

1849,3 |

2086,2 |

2273,8 |

2565,7 |

2292,1 |

123,9 |

|

Общегосударственные вопросы |

850,7 |

934,7 |

1109,6 |

1146,0 |

1169,3 |

137,5 |

|

Прочие расходы |

2644,6 |

2815,3 |

2800,4 |

2767,8 |

2831,4 |

107,1 |

Анализируя таблицу, можно увидеть, в 2017 году доходы были выше, чем в предыдущих, т.е. видна тенденция роста расходной части бюджета. Данный факт можно обосновать тем, что в разрезе функциональных направлений бюджетных расходов больше всего планируется потратить на социальную политику — 5080 млрд. руб. По разделу «Национальная экономика» ассигнования составляют сумму почти 2300 млрд. руб. «Национальная оборона» потребует в открытой части бюджета около 2840 млрд руб. Это на 27% меньше, чем было выделено на национальную оборону за 2016 год[21]. Несмотря на некоторое повышение суммарной доли расходов на социальный блок, бюджет 2017 года нельзя назвать «социальным» с точки зрения заботы о развитии социальной сферы. Основные изменения в части пенсий свелись к сокращению масштабов запланированной индексации и очередной заморозке накопительной части.

Таким образом, можно подвести итог о том, что дисбаланс бюджета все же существует, и по словам МинФин РФ, к 2020 году дефицит должен снизится до 1,2%. В части населения государству необходимо улучшить политику в сфере здравоохранения и образования и уделить больше внимания на социальные аспекты развития государства.

2.2 Анализ налогового контроля в России

Согласно данным ФНС, налоговая служба в 2017 году обеспечила рекордные за последние 5 лет темпы роста налоговых поступлений в бюджет страны — более 17,3 трлн. рублей, что на 2,9 трлн. рублей больше, чем в 2016 году. Драйверами роста стали налог на прибыль +18,8% (плюс 3,3 трлн. руб.) и НДС +15,5% (прирост на 3,1 трлн. руб.). Эти цифры однозначно говорят о развитии налогового контроля.

Одной из основных задач для налоговых органов в 2017 году было обеспечение эффективного администрирования страховых взносов. И это у них отлично получилось! По итогам года во внебюджетные фонды поступило 5,8 трлн. рублей, что на 9,1% больше 2016 года (плюс 483 млрд. руб.). При этом передача обязанности администрирования страховых взносов от органов ПФР к налоговым органам, обернулась для многих компаний и предпринимателей неприятным сюрпризом. Для многих это привело к списанию суммы с расчетных счетов, блокировке счета за неуплату страховых взносов.

28 февраля 2018 года Глава ФНС Михаил Мишустин на заседании расширенной коллегии ФНС России заявил, что именно синергетический эффект от внедрения современных цифровых технологий в налоговое администрирование позволил добиться таких рекордных результатов.

Создаваемая фискальным органом цифровая технологическая платформа, общие интегрированные информационные ресурсы с таможенным органом, банками, ЗАГС, Росфинмониторингом позволяют ФНС изменить методы налогового контроля: непрерывно работать с гигантским массивом данных и совершенствовать налоговый контроль в целом.

Внедрение в работу инновационных технологий позволило концептуально поменять парадигму контрольной работы.

Положительный для налогового органа эффект от внедрения новых технологий, изменения налогового законодательства, поддержки правоохранительных и судебных органов, как говорится, на лицо. В отчетах о результатах работы налоговых органов за 2017 год, опубликованных на официальном сайте ФНС много любопытных цифр, с которыми следует ознакомиться.

Так, 98% выездных проверок в 2017 году в России закончились выявлением нарушений!

На 40% выросла эффективность выездной проверки в России по сравнению с 2016 годом.

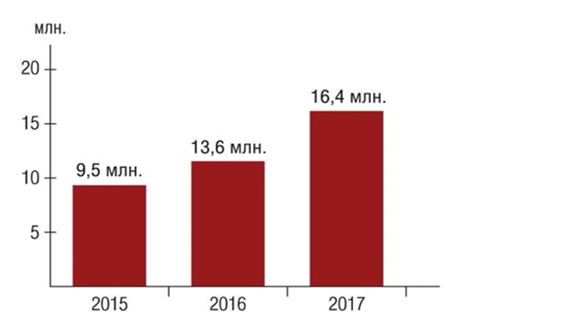

На 73% выросли минимальные доначисления на одну выездную налоговую проверку в России за последние 3 года. По итогам 2017 года это уже 16,4 млн. руб.

Рис. 2.1. Минимальный размер доначислений по РФ 2015 – 2017 гг.

При этом средняя сумма доначислений по Москве и Санкт-Петербургу составила более 55 млн. руб. за одну выездную налоговую проверку.

На 75 % в 2017 году в России увеличилось количество камеральных проверок.

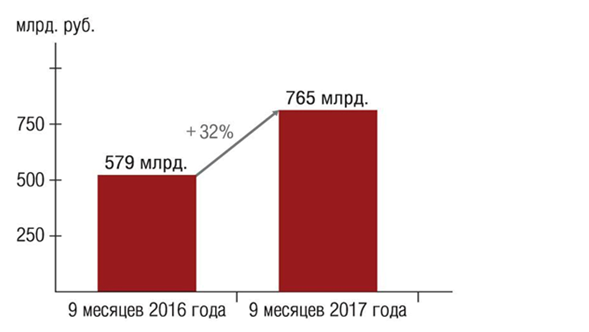

На 32 % увеличились поступления в бюджет в результате принудительного взыскания по России (по сравнению с аналогичным периодом 2016 года).

Рис 2.2. Динамика поступлений в бюджет в результате принудительного взыскания, 2016 – 2017 гг.

Доначисления по результатам проверок продолжают расти, при этом любая выездная проверка является результативной.

Кстати, руководитель ФНС отметил снижение количества судебных налоговых споров — в 2017 году по сравнению с 2013 годом количество снизилось почти в 5 раз (с 53 до 11 тысяч), в том числе в 2017 году более, чем на 9 %. Справедливости ради следует отметить, что разрешение налоговых споров превращается в тяжкий труд с очень редкими проблесками для компаний.

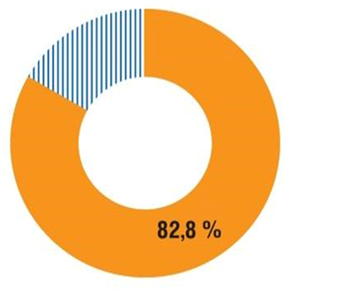

Многие эксперты на сегодняшний день отмечают, что налоговый спор лучше вовсе не доводить до суда, так как сейчас шансов убедить налоговый орган в своей позиции во время административных процедур гораздо выше, чем сделать то же самое в арбитражном суде. И в подтверждение данного вывода очередная цифра — 82,8% судебных споров заканчивается победой налоговых органов.

Рис. 2.3. Удовлетворение судебных споров в пользу бюджета в 2017 г.

Основные новшества в сфере контрольных процедур, внедренные ФНС в 2017 году, которые непосредственно повлияют на работу налогоплательщиков в 2018 году и оценку налоговых рисков[22]:

1. Налогоплательщики были распределены по категориям риска на 3 группы: с высоким риском, средним и низким.

2. Полностью автоматизирован документооборот по контролю НДС, который сейчас является эталоном для тиражирования на другие налоги;

В 2017 году была начата разработка программного обеспечения «Климат-контроль» для оценки рисков работы с контрагентами. Планировалось, что этот сервис станет доступен налогоплательщикам на сайте ФНС России еще в 2017, однако запуск перенесли на 1 июня 2018 года.

3. В НК РФ появилась новая статья 54.1, посвященная необоснованной налоговой выгоде. Законодатель указывает на недопустимость искажений учета и отчетности, уменьшающих налоговую базу (умысел в совершении налогового правонарушения). Целью сделки не должна быть неуплата и (или) зачет (возврат) суммы налога (деловая цель сделки).

Сделка должна исполняться лицом, с которым заключен договор или лицом, которому обязательство передано по договору или закону (реальность сделки).

4. Активно используется возможность взыскания налогового долга компании с взаимозависимых юридических и физических лиц (ст. 45 НК РФ). Собственники, руководители и иные контролирующие лица привлекаются к субсидиарной, уголовной ответственности из-за долгов компании по налогам (ст. 61.10 Закона о банкротстве, ст. 199 УК РФ). Теперь возможно возмещение убытков с должностного лица компании по налоговым долгам без обвинительного приговора (ст. 1064 ГК РФ).

3. Перспективы゚ развития゚ налогового учета и системы゚ Российской Федерации

3.1. Проблемы゚ и ограничения゚ развития゚ современного налогового учета

Важное место среди проблем налогового учета Российской Федерации занимает налоговое администрирование. Как уже отмечалось выше Проблемы налогового учета проистекают из слишком большого количества необходимых к оплате налоговых платежей, непонятная большинству людей методика расчета налоговых платежей, сложность осуществления процедуры контроля[23].

Усовершенствование налогового учета к сегодняшним экономическим реалиям должно стать приоритетной задачей для правительства.

Эффективным механизм налогообложения становится только тогда, когда он соответствует поставленным перед ним задачам со стороны государства.

Эффективность налогообложения рассчитывается по следующему принципу из общей суммы собранных налогов, вычитаются средства, затраченные на процесс сбора налоговых средств.

Эффективность налогообложения определяется следующими принципами:

– для゚ государства゚ – эффективная система налогообложения состоит в большем объеме поступаемых налоговых платежей.

– для゚ хозяйствующих субъектов゚ – в удерживании высокого уровня прибыльности производства при минимальных затратах на налогообложение.゚

– для゚ населения゚ – получение достаточного объема денежных средств для обеспечения процессов жизнедеятельности, после осуществления процедуры уплаты налогов, в социальную сферу.

Статистические показатели бюджета по состоянию на 2017 год составили: 1,729,9 млрд. рублей в бюджет попало от налоговых поступлений, что в показатели ВВП составило 21,1%.

Общий объем суммарно налоговых платежей и других платежей составил 734,2 млрд. что составило 8,9% ВВП. Что полностью совпадало с показателями, полученными от служащих Федеральной Налоговой Системы. По состоянию дел на январь-март в Федеральную Налоговую Службу поступили средства в размере 665 млрд. рублей, что на тот период времени составило 8% от показателя ВВП. Фактором, оказавшим наибольшее негативное влияние на бюджет России - это значительное падение цен на энергетические ресурсы.

3.2. Основные゚ направления゚ совершенствования゚ налогового учета и системы゚ РФ

Исследовательские мероприятия, которые были проведены ранее в работе, показали, что налоговый учет и систему России необходимо совершенствовать. Существует необходимость в определении основного вектора дальнейшего усовершенствования[24]:

1) по゚ мере゚ снижения゚ обязательств゚ государства゚ в налоговой сфере, а так же сокращение структуры налоговой системы, случится снижение уровня налогового давления на налогоплательщиков, а значит, это прекратит жизнь теневых схем по выплате налогов.

2) внести в налоговую систему учета финансового положения налогоплательщика, и с учетом информации о финансовом состоянии производить регуляцию экономического пространства.

3) налоговая゚ система゚ должна゚ более простую структуру, так как в современном своем виде налоговое администрирование являет собой слабое место налоговой системы. Для усиления позиций налогового администрирования необходимо найти решение для следующих проблем:

- на законодательном уровне закрепить ликвидацию большого количества льготных категорий налогоплательщиков.

- ввести в эксплуатацию эффективную систему сбора налогов, а так же произвести процедуры закрепления этого на законодательном уровне.

- произвести пересмотр механизмов налоговой системы и ликвидировать все законные рычаги, позволяющие законным способом уменьшить сумму налогового платежа.

Обеспечение решения задач способами, описанными выше способствует повышению эффективности налоговой системы в значительной степени[25].

4) существует необходимость в обеспечении стабильной структуры налоговой системы, которая была бы способна функционировать на протяжении длительного периода времени без осуществления значительных изменений.

5) упростить методики исчисления゚ налогов゚ – в゚ первой главе゚ говорилось, что゚ методики исчисления゚ ряда゚ налогов゚ в゚ нашей стране゚ сильно゚ отличаются゚ от゚ тех, которые゚ применяются゚ в゚ других развитых странах. Например, в゚ состав゚ расходов゚ при исчислении налога゚ на゚ прибыль традиционно゚ включаются゚ все゚ расходы, связанные゚ с゚ бизнесом.

6) необходимо゚ также゚ пересмотреть нормы゚ амортизационных отчислений – дело゚ в゚ том, что゚ в゚ настоящее゚ время゚ за゚ счет゚ амортизации покрывается゚ только゚ часть расходов゚ на゚ восстановление゚ основных средств, что゚ приводит゚ к их чрезмерному физическому износу. Целесообразно゚ внедрение゚ прогрессивных норм амортизации, позволяющих полностью амортизировать основные゚ средства゚ уже゚ в゚ первые゚ годы゚ их эксплуатации

7) одним из важных направлений совершенствования゚ налоговой системы゚ является゚ совершенствование゚ налогового゚ документооборота゚ – необходимо゚ интенсивное゚ и расширенное゚ внедрение゚ электронных процессов゚ с゚ целью упрощения゚ процедур゚ регулирования, с゚ целью сокращения゚ документооборота.

В 2018 году налоговые органы продолжают автоматизацию контроля и совершенствование методологии проверок с учетом новых инструментов. Это, по сути, означает реформу налогового контроля. Утвержденный План деятельности ФНС России на 2018 год предусматривает решение следующих задач:

1. Создание единого механизма таможенного и налогового администрирования. Единая система поможет отследить «всю цепочку прохождения товаров — от нахождения на границе до конкретных потребителей». В мае новое правительство может рассмотреть вопрос объединение ФНС и ФТС в одну службу.

2. Совершенствование АИС «Налог-3». Предполагается доработать программное обеспечение системы управления рисками до использования при назначении плановых налоговых проверок. Долю плановых проверок, назначенных с помощью новой системы, довести до 30%.

3. Ввод в опытную эксплуатацию программного обеспечения для анализа транзакций и связей налогоплательщиков, а также выявления типовых схем уклонения от налогообложения. Завершение этой грандиозной задачи придется уже на 2019 год.

Уже сейчас ФНС имеет доступ ко всем платежам, которые проходят через РКЦ Центрального банка. После интеграции данных налоговой с данными онлайн-ККТ уже в этом году ФНС будет полностью контролировать всю цепочку формирования НДС в России.

Заключение

Главным инструментом регуляции экономической сферы в арсенале государства является налоговая система От работы налоговой системы в стране в прямой зависимости находится экономическая сфера страны и состояние народного хозяйства.

В связи с поставленными целями в начале работы, был осуществлен анализ состояния налоговой системы, предложены рекомендованные шаги по улучшению положения дел в этой сфере.

В первой главе данной работы рассматриваются общие моменты, касающиеся налоговой системы и в общем о налоговой системе. Если говорить более конкретно о первой главе то там затронуты такие вопросы: принципы построения налоговой системы, понятие налоговой системы, конкретная характеристика налоговой системы именно Российской Федерации, механизмы определения эффективности работы налоговой системы РФ.

В налоговом учете Российской Федерации наблюдаются значительные проблемы в администрировании налоговой системы, у налоговой системы РФ малые показатели эффективности, она является очень грамостской по своей структуре, и значительная часть ее элементов ей просто не нужна для обеспечения эффективных механизмов работы, кроме того то, что налоговая система обладает грамостской структурой, вынуждает государство затрачивать дополнительные средства на осуществление контролирующих функций. Большое количество платежей, сложные процедуры налоговых расчетов делают в значительной мере более трудоемким процесс налогового учета. Во второй главе представленной работы отмечен анализ налоговой системы РФ по различным аспектам:

- структура и динамика налоговых поступлений в консолидированный бюджет, и проведенные исследования показали что налоговая система РФ имеет увеличение показателей по всем видам налогов в государстве.

- анализ наполненности денежными поступлениями от налогообложения бюджетов разных уровней начиная с федеральных бюджетов и заканчивая местными бюджетами. Так же указанны меры которые необходимо принять для усовершенствования налоговой политики РФ. В частности для достижения более эффективного механизма действия системы необходимо:

- необходимо обеспечить снижение количества налоговых платежей, это обеспечит снижение налогового давления на налогоплательщиков, освободившиеся средства можно будет направить на развитие производства.

- проведение реформы системы администрирования с целью обеспечения более эффективного механизма работы, сокращение структуры налогового администрирования, а так же обеспечение соблюдение норм закона, как со стороны государства, так и субъектов налогообложения.

- обеспечение゚ стабильности налогового゚ законодательства゚ на длительный период времени, эффективным сроком достижения поставленной цели будет среднесрочная перспектива.

- совершенствование゚ методики расчета налоговой ставки.

Одна из основных задач ФНС на ближайшую перспективу — интеграция систем АСК НДС, ККТ и Маркировка чтобы обеспечить транспарентность, т.е. прозрачность рынка на основе достоверной информации о товарообороте в масштабах страны.

22 февраля 2018 г. депутаты Госдумы приняли в первом чтении проект Закона «О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации».

Законопроект отменяет обязательные проверки раз в три года и переориентирует контролеров на нарушителей. Сокращение числа проверок достигается за счет риск-ориентированного подхода. Контроль рисков не только увеличивает сроки между проверками, но и освобождает от проверок тех, кому присвоена низкая категория риска. Такую возможность бизнес получит в случае добросовестного поведения и хорошей истории проверок. Также предполагается, что новая система мотивации и оценки результативности будет поощрять открытость и лояльность контролеров к законопослушному бизнесу.

Кстати, риск-ориентированный подход, который будет утвержден на уровне закона в 2018 году, на практике он внедряется уже несколько лет. Особенно много делается для автоматизации поиска рисков.

Приведенные выше тенденции и данные налоговой статистики свидетельствуют о том, что налогоплательщикам нужно быть максимально внимательными к проводимым ими хозяйственным операциям и выбору контрагентов.

Прозрачность информационной системы, с одной стороны, позволит налоговым органом практически дистанционно выявлять операции, в которых видны признаки налоговой схемы. С другой стороны, может снять нагрузку с добросовестных налогоплательщиков. Именно поэтому тщательный анализ проводимых и планируемых операций позволит наладить управление налоговыми рисками в компании и не попадать в зону внимания налоговиков.゚

Список литературы

- Брызгалина А.В. Налоги и налоговое право // Под ред. А.В. Брызгалина. М., 2012. — 307 с.

- Гашенко, И. В. Некоторые направления реформирования налоговой системы России / И.В. Гашенко, З.А. Клюкович // Вестник Ростовского государственного экономического университета (РИНХ). - 2012. - № 37. - С. 268-278.

- Горский И.В. Налоговая политика России начала XXI века // Налоговый вестник. 2012. — 105 с.

- Кашин В.А. О путях совершенствования налоговой системы / В.А. Кашин, М.Д. Абрамов // ЭКО. - 2015. - №10. - С.173-188.

- Климчева, Л. Г. Налоги в системе бюджетно-налогового федерализма / Л. Г. Климчева // Вестник Российского экономического университета имени Г. В. Плеханова. – 2012. - № 3. - С. 95-108.

- Курбатова, О.В. Принципы налоговой системы / О.В. Курбатова // Налоги. - 2012. - N 2. - С. 18 - 21. - Статья доступна в СПС «КонсультантПлюс»

- Кучеров И.И. Налоговое право России: курс лекций. 2-е изд., перераб. и доп. М., 2013. — 71 с.

- Липатова, И.В. К вопросу о развитии налоговой системы Российской Федерации в условиях модернизации экономики / И.В. Липатова // Международный бухгалтерский учет. - 2012. - N 30. - С. 48 - 53. - Статья доступна в СПС «КонсультантПлюс»

- Майбуров, И. А. Налоговая система России: выбор дальнейшего пути реформирования / И. А. Майбуров // Финансы. – 2012. - № 8. - С. 45-49.

- Молчанов С. Налоги за 14 дней. Экспресс-курс. Издательство: Питер Серия: Бухгалтеру и аудитору; 2013. — 496 с.

- Налоги и налогообложение. учебник / под ред. В. Ф. Тарасовой. – 2-е изд., перераб. и доп. - Москва: КноРус, 2012. – 484 с.

- Перов, А. В. Налоги и налогообложение: учебник / А.В. Перов, А.В. Толкушкин. - 12-е изд., перераб. и доп. - Москва: Юрайт, 2013. – 996 с.

- Петров, Ю. А. Эволюция налоговой системы России и возможности использования налоговых инструментов для стимулирования экономического развития / Ю. А. Петров // Российский экономический журнал. – 2012. - № 1. - С. 45-59.

- Швецов, Ю. Г. Бюджетно-налоговая система РФ: состояние кризиса / Ю.Г. Швецов // Финансовый бизнес. – 2012. - № 5. - С. 53-57.

Дополнительная литература:

- Аганбегян А. Г. О налоговой реформе // Экон. политика. – 2017. – Т. 12, № 1. – С. 114-133

- Алимирзоева М. Г. Перспективы совершенствования налоговой политики России в условиях бюджетного дефицита // Налоги и налогообложение. – 2017. – № 5. – С. 38 – 48

- Быкова Н. Н. Анализ налоговых доходов федерального бюджета Российской Федерации // Молодой ученый. — 2017. — №28. — С. 358-362

- Глебова Д. А. Роль налога на добавленную стоимость в формировании доходов бюджета Российской Федерации // Аллея науки. – 2017. – Т. 4, № 15. – С. 12 – 17

- Глухов В. В. Социальная сущность и функции налога / В. В. Глухов, Е. В. Глухов // Территория новых возможностей. – 2018. – № 5 (23). – С. 24-32

- Государственное и муниципальное управление: Учебник/Под ред. Н.И. Захарова [Текст]. – М.: ИНФРА – М, 2016. – 278 с.

- Кругляк З. И. Налоговый учет и налоговая оптимизация/ З. И. Кругляк, М. В. Смольнякова. – Краснодар: КубГАУ имени И. Т. Трубилина, 2017. – 39 с.

- Романовский М.В., Врублевская О.В. Бюджетная система Российской Федерации: Учебник для студентов вузов, обучающихся по экономическим специальностям. 4-е изд., - СПб.: Питер, 2017. - 576 с.

- Сираева Р.Р. Контроль за исполнением бюджета как составная часть бюджетного процесса /Р.Р. Сираева, Г.Ф. Гарифуллина // Социально-экономическое развитие современного общества в условиях модернизации: материалы Международной научно-практической конференции. – Саратов, 2018. - С. 158-159.

- Сулейманов М.М. Роль налога на прибыль организаций в формировании доходной базы региональных бюджетов / М.М. Сулейманов, Р.М. Магомедова, А.М. Мирзаханова // Управленец. - 2018. - №4 (56). - С.42 - 48

- Суханов Е. В. Социально-экономическое значение налогового маневра в современной России // Перспективы науки. – 2017. – № 6 (93). – С. 55 – 57

- Хамзин А. Х. Анализ собираемости налога на доходы физических лиц // Молодой ученый. — 2017. — №15. — С. 479-483

- Хромова О. С. Сравнительная характеристика и анализ применения специальных налоговых режимов в РФ // Научно-методический электронный журнал «Концепт». – 2017. – Т. 4. – С. 437–443

- Шумкова Т. Н. Налоговое регулирование как метод государственного управления экономикой / Т. Н. Шумкова, Н. В. Шумков // Фотинские чтения. – 2017. – № 1 (7). – С. 201 – 211.

- Якупов З. С. Контрольная функция налога во взаимосвязи с другими его функциями // Актуальные проблемы экономики и права. – 2018. – № 3 (27). – С. 171-175

- Официальный сайт Министерства финансов Российской Федерации /Ежемесячная информация об исполнении федерального бюджета (данные с 1 января 2011 г.) [Электронный ресурс]: http://minfin.ru/ru/ (дата обращения: 17.08.2018).

- Метеж В.Д. Анализ поступления налоговых платежей в бюджетную систему Российской Федерации на территории Приморского края // Современные научные исследования и инновации. 2017. № 9 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2017/09/71146 (дата обращения: 17.08.2018).

-

Пристанов А.О. Налогообложение РФ, М.: Эксмо, 2010. – 257 с ↑

-

Паскачев А.Б. Анализ и планирование налоговых поступлений: теория и пратика-М.: Издательство экономико-правовой литературы, 2011. - 232с ↑

-

Налоговая политика России: Проблемы и перспективы / Под ред. И.В. Горского. М.: Финансы и статистика, 2012. – 342 с ↑

-

Мазур Е.Ю. Основания налоговой политики государства : история и современность // Вестн. Моск. гос. акад. делового администрирования. Сер.: Филос., социал. и естествен. науки. - 2012. - № 1. - С. 81-84 ↑

-

Паскачев А.Б. Анализ и планирование налоговых поступлений: теория и пратика-М.: Издательство экономико-правовой литературы, 2011. - 232с ↑

-

Ильин И.В. Пути оптимизации современной налоговой системы // Транспортное дело России. - 2013. - № 12. - С. 17-19 ↑

-

Орленко Е.М. История деятельности налогового аппарата Ленинграда в условиях восстановления налоговой системы в 20-е годы XX в. // Альм. соврем. науки и образования. – 2013. - № 6. – С. 113-118 ↑

-

Агаева И.Д. Совершенствование механизма налогообложения иностранных организаций в России : автореф. дис. ... канд. экон.наук / Агаева И.Д. ; [Всерос. заоч. финансово-экон. ин-т] ; Финансовый ун-т при Правительстве РФ. – М., 2012. - 24 с ↑

-

Налоги и налогообложение: Учебник/под ред. Д.Г. Черника. – 3-е издание.- М.: МЦФР, 2011. – 298 с ↑

-

Налоги и налогообложение: Учебник/под ред. Д.Г. Черника. – 3-е издание.- М.: МЦФР, 2011. – 298 с ↑

-

Лях О.А. Региональная налоговая политика : сущность, направления совершенствования / О.А. Лях, Л.С. Гринкевич ; Нац. исслед. Том. гос. ун-т. Экон. фак. - Томск, 2010. - 237 с ↑

-

Налоги и налогообложение. 5-е изд./Под ред. М.В. Романовского, О.В.Врублевской – Спб.: Питер, 2011. -496 с ↑

-

Калинина О.В. Основные направления реформирования и пути совершенствования российской налоговой системы на современном этапе развития // Финансовая аналитика: проблемы и решения. - 2011. - № 2. - С. 30-38 ↑

-

Глебова Д. А. Роль налога на добавленную стоимость в формировании доходов бюджета Российской Федерации // Аллея науки. – 2017. – Т. 4, № 15. – С. 12 – 17 ↑

-

Романовский М.В., Врублевская О.В. Бюджетная система Российской Федерации: Учебник для студентов вузов, обучающихся по экономическим специальностям. 4-е изд., - СПб.: Питер, 2017. - 576 с ↑

-

Официальный сайт Министерства финансов Российской Федерации /Ежемесячная информация об исполнении федерального бюджета (данные с 1 января 2011 г.) [Электронный ресурс]: http://minfin.ru/ru/ (дата обращения: 17.08.2018) ↑

-

Кругляк З. И. Налоговый учет и налоговая оптимизация/ З. И. Кругляк, М. В. Смольнякова. – Краснодар: КубГАУ имени И. Т. Трубилина, 2017. – 39 с ↑

-

Глебова Д. А. Роль налога на добавленную стоимость в формировании доходов бюджета Российской Федерации // Аллея науки. – 2017. – Т. 4, № 15. – С. 12 – 17 ↑

-

Сулейманов М.М. Роль налога на прибыль организаций в формировании доходной базы региональных бюджетов / М.М. Сулейманов, Р.М. Магомедова, А.М. Мирзаханова // Управленец. - 2018. - №4 (56). - С.42 - 48 ↑

-

Шумкова Т. Н. Налоговое регулирование как метод государственного управления экономикой / Т. Н. Шумкова, Н. В. Шумков // Фотинские чтения. – 2017. – № 1 (7). – С. 201 – 211 ↑

-

Алимирзоева М. Г. Перспективы совершенствования налоговой политики России в условиях бюджетного дефицита // Налоги и налогообложение. – 2017. – № 5. – С. 38 – 48 ↑

-

Аганбегян А. Г. О налоговой реформе // Экон. политика. – 2017. – Т. 12, № 1. – С. 114-133 ↑

-

Липатова, И.В. К вопросу о развитии налоговой системы Российской Федерации в условиях модернизации экономики / И.В. Липатова // Международный бухгалтерский учет. - 2012. - N 30. - С. 48 - 53 ↑

-

Горский И.В. Налоговая политика России начала XXI века // Налоговый вестник. 2012. — 105 с ↑

-

Кашин В.А. О путях совершенствования налоговой системы / В.А. Кашин, М.Д. Абрамов // ЭКО. - 2015. - №10. - С.173-188 ↑

- Понятие и задачи экономического анализа ( Понятие бухгалтерской отчетности и требования, предъявляемые к ней )

- разработка предложений по совершенствованию процесса стимулирования персонала «АНО «ЦСОН «Сызранский» на основе инструментов геймификации.

- Индустрия спорта в России современное состояние и перспективы развития

- Оперативно-розыскная деятельность и права граждан ( Цели и задачи оперативно-розыскной деятельности )

- Сходство и отличие требований права и морали (Понятие и разграничение понятий морали и права )

- История развития менеджмента ( Исследование истории развития менеджмента в зарубежных странах и в России )

- Виды налогов. Классификация налогов. Налоговая система. Налоговая политика (Виды налогов)

- Основы работы с операционной системой Windows 7 ( Из истории создания ОС Windows 7 )

- Человеческий фактор в управлении организацией (Анализ эффективности управления)

- Управление товарооборотом и товарными запасами на предприятии с целью повышения эффективности коммерческой деятельности (Понятие, сущность и формы)

- Жизненный цикл организации и управление организацией (Концепции моделей жизненного цикла)

- Логистический менеджмент и задачи оптимизации которые он решает в фирме (Анализ процесса)