Основные этапы формирования налогового учёта в России (История становления налогового учёта в России)

Содержание:

Введение

История налогообложения в России - сложное переплетение и взаимодействие нескольких основных тенденций.

Первая тенденция - периодическое постепенное разрастание числа налоговых платежей и податей, заканчивающееся налоговой реформой, целью которой является упрощение податной системы и сокращение общего числа налогов. Спустя некоторое время после завершения реформы число налогов вновь начинает возрастать, давая начало следующему циклу реформирования.

Вторая тенденция - постоянное противопоставление прямых и косвенных налогов, попытки увеличить долю прямого налогообложения, которые, в конечном счете, приводили к обратному результату - росту косвенного налогообложения.

Третья тенденция - постоянные колебания от акцизного налогообложения алкогольной продукции и винно-водочных изделий к государственной монополии на эту группу товаров (винные откупа, казенная монополия).

Актуальность изучения процессов становления российского налогового учёта не вызывает сомнения, без знания истории развития налогообложения невозможно предложить оптимальные для отечественных условий пути совершенствования и модернизации налогового учёта. Научная актуальность исследования заключается в рассмотрении направлений налоговой политики на 2019-2020 годы. Практическая значимость исследования состоит в выявлении проблем налогового учёта и путей их решения в современных условиях.

Целью написания данной курсовой работы является исследование процесса становления и развития налогового учёта России. Для этого необходимо решить следующие задачи:

- изучить теоретические и исторические аспекты становления налогового учёта России;

- охарактеризовать современную систему налогового учёта России;

- изучить зарубежный опыт становления и развития налогового учёта и выявить возможности его применения в отечественной практике;

- исследовать перспективы развития налогового учёта Российской Федерации.

Объектом исследования в курсовой работе является система налогового учёта Российской Федерации, предметом исследования - этапы становлении и развития налогового учёта России.

Методологической основой работы послужили результаты исследований по данным проблемам авторов, таких как Бондарева Н.А., Малис Н.И., материалы периодической печати, НК РФ, электронные ресурсы.

Структура работы: курсовая работа состоит из введения, трех глав с параграфами, заключения и списка использованной литературы.

В первой главе рассмотрены исторические предпосылки возникновения налогового учёта. Во второй главе показаны основные этапы развития налогового учёта в РФ. В третьей главе представлены основные направления налоговой политики России на 2019-2020 годы и раскрыты проблемы современного налогообложения.

ГЛАВА 1. История становления налогового учёта в России

1.1 Возникновение и развитие налогообложения

История налогов насчитывает тысячелетия. Они выступили необходимым звеном экономических отношений с момента возникновения государства и разделения общества на классы, когда зарождающиеся социально-государственные механизмы первобытного общества потребовали соответствующего финансирования.[12, стр. 34] По словам английского экономиста С. Паркинсона: «Налогообложение старо, как мир, и его начальная форма возникла, когда какой-нибудь местный вождь перегораживал устье реки, место слияния двух рек или горный перевал и взимал плату за проход с купцов и путешественников". [14, стр. 176]

В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определённая сумма денежных средств, которые могут быть собраны только посредством налогов.

В современном обществе налоги - основной источник доходов государства. Кроме этой чисто финансовой функции, налоги используются для экономического воздействия государства на общественное производство, его динамику и структуру, на развитие научно-технического прогресса.

По Налоговому кодексу РФ налог - это обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований (п.1 ст.8 НК РФ). [1]

Налоги подразделяются на прямые и косвенные, причем это подразделение известно с глубокой древности. Критерием такого деления является теоретическая возможность переложения налогов на потребителей. Данный критерий предполагает, что окончательным плательщиком прямых налогов становится тот, кто получает доход, владеет имуществом, в то время как окончательным плательщиком косвенных налогов выступает потребитель товара, на которого налог перекладывается путем надбавки к цене. Следует иметь в виду, что это именно теоретическое предположение, ибо на практике может происходить иное. Прямые налоги при определенных обстоятельствах также могут оказаться переложенными на потребителя через механизм роста цен. Косвенные налоги не всегда могут быть в полном объеме переложены на потребителя, поскольку рынок необязательно в прежнем объеме примет товар по повышенным ценам. [5, стр. 34]

Проблемы налогообложения постоянно занимали умы экономистов, философов, государственных деятелей самых разных эпох. Фома Аквинский (1226 - 1274) определял налоги как дозволенную форму грабежа. Ш. Монтескье (1689-1755) полагал, что ничто не требует столько мудрости и ума, как определение той части, которую у подданных забирают, и той, которую оставляют им. А один из основоположников теории налогообложения Адам Смит (1723-1790) говорил о том, что налоги для тех, кто их выплачивает - признак не рабства, а свободы.

1.2 Российские налоги: от Древней Руси до Средневековья

Итак, как уже говорилось выше, налоговая система возникла и развивалась вместе с государством. На самых ранних стадиях государственной организации формой налогообложения можно считать жертвоприношение, которое далеко не всегда было добровольным, а являлось неким неписаным законом.

Финансовая система Древней Руси стала складываться только с конца IX века в период объединения древнерусских племен и земель. Основной формой налогообложения того периода выступали поборы в княжескую казну, которые именовались «дань». Первоначально дань носила нерегулярный характер в виде контрибуции с побежденных народов. Так, в русской летописи «Повести временных лет» перечисляются народы «иже дань дают Руси». Со временем, дань выступила систематическим прямым налогом, который уплачивался деньгами, продуктами питания и изделиями ремесла. Дань взималась повозом, когда она привозилась в Киев, а также полюдьем, когда князья или его дружины сами ездили за нею. Единицей обложения данью в Киевском государстве служил «дым», определявшийся количеством печей и труб в каждом хозяйстве. [12, стр. 104]

Косвенные налоги взимались в форме торговых и судебных пошлин. Особое распространение получил так называемый «мыт» — пошлина, взимаемая при провозе товаров через заставы у городов и крупных селений.

Князь Олег Вещий (умер в 912 году), объединивший в результате походов вокруг Киева земли кривичей, северян, вятичей, тиверцев и другие, кроме дани, обязал покоренные племена поставлять ему воинов. Размер дани выступал постоянным источником внутригосударственных конфликтов. Так, великий киевский князь Игорь по свидетельству историков был убит в 945 году древлянами при попытке вторично собрать с них дань.

В период феодальной раздробленности Руси большое значение приобрели пошлины за провоз товаров по территории владельца земли, причем пошлины взимались за каждую повозку. Именно с этого момента зафиксированы первые попытки налоговой оптимизации: купцы максимально нагружали товарами свои повозки, причем так, что иногда «товары выпадывали». В качестве контрмеры местные князья ввели правило, согласно которому товар, выпавший из повозок переходил в их собственность. Так и родилась русская поговорка: «Что с воза упало, то пропало». [14, стр.102]

В XIII веке после завоевания Руси Золотой Ордой иноземная дань выступила формой регулярной эксплуатации русских земель. Взимание дани началось после переписи населения, проведенной в 1257–1259 годы монгольскими «численниками» под руководством Китата, родственника великого хана. Единицами обложения были: в городах - двор, в сельской местности - хозяйство. Известно 14 видов «ордынских тягостей», из которых главными были: «выход» («царева дань»), налог непосредственно на монгольского хана; торговые сборы («мыт», «тамка»); извозные повинности («ям», «подводы»); взносы на содержание монгольских послов («корм») и другие. Ежегодно из русских земель в виде дани уходило огромное количество серебра. «Московский выход» составлял 5-7 тысяч рублей серебром, «Новгородский выход» - 1,5 тысячи рублей. Данные поборы истощали экономику Руси, мешали развитию товарно-денежных отношений.

Уплата сборов первоначально контролировалась чиновниками хана на местах - баскаками. В XIII веке дань собирали уполномоченные ханом купцы - «бесермены», откупавшие у него это право. Однако из-за народных восстаний «бесермены» были изгнаны из всех русских городов и функции по сбору дани перешли русским князьям. [9, стр. 14]

Великий Московский князь Иван III Васильевич (1462-1505 гг.) в 1476 году полностью отказался от уплаты дани. Налоговая система была реформирована Иваном III, который отменив выход, ввел первые русские косвенные и прямые налоги. Основным прямым налогом выступил подушный налог, взимаемый в основном с крестьян и посадских людей.[9, стр. 16] Особое значение при Иване III стали приобретать целевые налоговые сборы, которые финансировали становление молодого Московского государства. Их введение обуславливалось необходимостью осуществления определенных государственных расходов: пищальные (для литья пушек), полоняничные (для выкупа ратных людей), засечные (для строительства засек-укреплений на южных границах), стрелецкая подать (на создание регулярной армии) и прочие. [12, стр. 132]

В царствование Ивана III закладываются первые основы налоговой отчетности. К этому времени относится и введение первой налоговой декларации - «сошного письма». Площадь земельных площадей переводилась в условные податные единицы «сохи», на основании которых осуществлялось взимание прямых налогов.

Несмотря на политическое объединение русских земель, финансовая система России в XV-XVII веках была чрезвычайно сложна и запутана. Каждый приказ (ведомство) российского государство отвечал за взимание какого-то одного налогового платежа.

В царствование царя Алексея Михайловича (1629—1676 гг.) система налогообложения России была упорядочена. Так в 1655 году был создан специальный орган - Счетная палата, в компетенцию которой входил контроль за фискальной деятельностью приказов, а также исполнение доходной части российского бюджета.

В связи с постоянными войнами, которая вела Россия в XVII веке, налоговое бремя было чрезвычайно огромным. Введение новых прямых и косвенных налогов, а также повышение в 1646 году акциза на соль в четыре раза, привело к серьезным народным волнениям и соляным бунтам. [9, стр. 21]

Промахи в финансовой и налоговой политике государства настоятельно требовали подведения теоретической базы для деятельности государства на фискальном поле.

Эпоха реформ Петра I (1672—1725 гг.) характеризовалась постоянной нехваткой финансовых ресурсов на ведение войн и строительство новых городов и крепостей. К уже традиционным налогам и акцизам добавлялись все новые и новые, вплоть до знаменитого налога на бороды. В 1724 году, взамен подворного обложения Петр I ввёл подушный налог, которым облагалось все мужское население податных сословий (крестьяне, посадские люди и купцы). Налог шел на содержание армии и был равен 80 копеек в год с 1 души. Раскольники платили налог в двойном размере.

В результате введения Петром I подушной подати и повышения ее размера удельный вес прямых налогов в 1724 году увеличился до 55%. Проводя реформы налоговой системы, царь пытался увеличить доходы государства «без тягости народа». Для этого, по его мнению, необходимы были справедливость и равенство в податях с учетом доходов. Прямые налоги обеспечивали более половины бюджетных доходов, а вторую половину составляли косвенные налоги. Главными в их числе были питейные доходы. Их доля в бюджетных доходах достигала 25 %.[12, стр. 166]

Кроме того, в связи с учреждением специальной государственной должности - прибыльщик, чьей обязанностью было «сидеть и чинить государю прибыль» количество налогов регулярно увеличивалось. Так были введены гербовый сбор, подушный сбор с извозчиков, налоги с постоялых дворов и другие. С церковных верований также взимался соответствующий налог.

В период правления Екатерины II (1729-1796 гг.) система финансового управления продолжала совершенствоваться. Так, в 1780 году по указу Екатерины II были созданы специальные государственные органы: экспедиция государственных доходов, экспедиция ревизий, экспедиция взыскания недоимок. Для купечества была введена гильдейская подать — процентный сбор с объявленного капитала, причем размер капитала записывался «по совести каждого».

Основной чертой налоговой системы XVIII века было большое значение косвенных налогов по сравнению с налогами прямыми. Косвенные налоги давали 42% государственных доходов, причем почти половину этой суммы по-прежнему приносили питейные налоги. [4, стр.86]

Вплоть до середины XVIII века в русском языке для обозначения государственных сборов использовалось слово «подать». Впервые же в отечественной экономической литературе термин «налог» употребил в 1765 году известный русский историк А. Поленов (1738-1816 гг.) в своей работе «О крепостном состоянии крестьян в России». А с XIX века термин «налог» стал основным в России при характеристике процесса изъятия денежных средств в доход государства. [14, стр. 67]

1.3 Налоги ХIХ-ХХ веков

Начало XIX века характеризуется развитием российской финансовой науки. Так, в 1810 году Государственным Советом России была утверждена программа финансовых преобразований государства - знаменитый «план финансов», создателем которого выступил выдающийся русский экономист и государственный деятель М. Сперанский (1772-1839 гг.). Многие принципы налогообложения и идеи организации государственных расходов и доходов, изложенные в этой программе, не потеряли актуальности до сих пор.

В 1818 году в России появился первый крупный труд в области налогообложения - «Опыт теории налогов», автором которого выступил выдающийся русский экономист, участник движения декабристов Н. Тургенев (1789-1871 гг.). [12, стр. 196] Данное произведение и сейчас является классическим исследованием основ государственного налогообложения, а также подробно рассматривает историю российского податного дела.

Во второй половине XIX века большое значение приобретают прямые налоги. Основным налогом выступала подушная подать, которая с 1863 года стала заменяться налогом с городских строений. Полная отмена подушной подати началась в 1882 году. Вторым по значению налогом выступал оброк - плата казенных крестьян за пользование землей.

Особую роль начинают играть специальные налоги: сборы за проезд по шоссейным дорогам, налог на доходы с ценных бумаг, квартирный налог, паспортный сбор, налог на страховой пожарный полис, сбор с железнодорожных грузов, перевозимых большой скоростью и другие. [9, стр. 37] В этот же период начинает развиваться система земских (местных) налогов, которые взимались с земли, фабрик, заводов и торговых заведений.

Становление российской налоговой системы продолжалось своим чередом вплоть до революционных событий 1917 года. В дореволюционной России основными являлись следующие налоги: акцизы на соль, керосин, спички, табак, сахар; таможенные пошлины; промысловый налог; алкогольные акцизы и другие.

В 1898 году Николай II ввел промысловый налог, игравший большую роль в экономике государства. В этот период большое значение имел налог с недвижимого имущества. Кроме того, отмечается рост налогов, отражающих развитие новых экономических отношений в России, в частности, сбор с аукционных продаж, сбор с векселей и заемных писем, налоги за право торговой деятельности, налог с капитала для акционерных обществ, процентный сбор с прибыли, налог на автоматический экипаж, городской налог за прописку и т.д.

После революции 1917 года основным доходом молодого советского государства выступили эмиссия денег, контрибуция и продразверстка, поэтому первые советские налоги не имели большого фискального значения и имели ярко выраженный характер классовой борьбы. Например, декретом СНК от 14 августа 1918 года был введен единовременный сбор на обеспечение семей красноармейцев, который взимался с владельцев частных торговых предприятий, имеющих наемных работников. Кроме того, декретом ВЦИК и СНК от 30 октября 1918 года был введен единовременный чрезвычайный десятимиллиардный революционный налог, которым была обложена городская буржуазия и кулачество.

Однако построение финансовой системы Советской республики основывалось на словах В. Ленина, сказанных им в 1919 году: «В области финансов РКП будет проводить прогрессивный подоходный и поимущественный налог во всех случаях, когда к этому представляется возможность…». В эпоху диктатуры пролетариата и государственной собственности на важнейшие средства производства финансы государства должны строиться на непосредственном обращении известной части доходов от различных государственных монополий на нужды государства".

Первые налоговые преобразования относятся к эпохе НЭПа. Интересно отметить, что переход на новые экономические отношения в Советской России начались с доклада В. Ленина от 15 марта 1921 года, посвященного в первую очередь налоговым преобразованиям - «О замене продразверстки продовольственным налогом". В этот же период закладываются основы налоговой системы советского государства.

Необходимо отметить, что на развитие советского налогообложения в начале 20-х годов большое влияние оказало налоговое устройство дореволюционной России вплоть до воспроизводства ряда её черт. Среди прямых налогов выделялись промысловый налог, которым облагались торговые и промышленные предприятия, а также подоходно-имущественный налог. В отношении последнего необходимо отметить, что он выполнял и политическую функцию - по мере роста капитала и имущества ставка налога увеличивалась по прогрессии.

В связи с непоследовательностью и бессистемностью проведения экономической политики к концу 20-х годов в СССР сложилась сложная и громоздкая система бюджетных взаимоотношений - действовало 86 видов платежей в бюджет, что вызывало необходимость совершенствования финансовой системы страны.

Начиная с 30-х годов роль и значение налогов в СССР резко уменьшаются, налоги выполняют несвойственные им функции. Налоги используются как орудие политической борьбы с кулаками и частными сельхозпроизводителями. Постепенно, в связи с изменением и ужесточением внутренней политики СССР, свертывания НЭПа, индустриализацией и коллективизацией, система налогообложения была заменена административными методами изъятия прибыли предприятий и перераспределением финансовых ресурсов через бюджет страны. Фискальная функция налога практически утрачивает свое значение. [9, стр. 49]

В 1930-1932 годах в СССР была проведена кардинальная налоговая реформа (постановление ЦИК и СНК СССР от 2 сентября 1930 года), в результате которой была полностью упразднена система акцизов, а все налоговые платежи предприятий (около 60) были унифицированы в двух основных платежах - налоге с оборота и отчислениях от прибыли. Были объединены некоторые налоги с населения и значительное их число отменено. Вся прибыль промышленных и торговых предприятий, за исключением нормативных отчислений на формирование фондов, изымалась в доход государства. Таким образом, доход государства формировался не за счет налогов, а за счет прямых изъятий валового национального продукта, производимых на основе государственной монополии. [14, стр. 234]

Существование налогов в этой ситуации теряло свой смысл. Существующие налоги с населения не имели большого значения в бюджете государства. Однако в связи с началом Великой Отечественной войны были введен военный налог (отменен в 1946 году). Кроме того, 21 ноября 1941 года Указом Президиума Верховного Совета СССР с целью мобилизации дополнительных средств для оказания помощи многодетным матерям был введен налог на холостяков, одиноких и малосемейных граждан. По словам Н. Хрущева «это правильный, хороший закон, он приносит пользу нашему государству» содействует росту населения страны.[5, стр. 291] Это налог не имел аналогов в истории и помимо СССР был установлен также в Монголии. Несмотря на его временный характер, вызванный сугубо демографическими проблемами СССР в послевоенный период, этот налог просуществовал вплоть до начала 90-х годов.

Основным налоговым платежом того периода выступал налог с оборота, своего рода акциз на товары народного потребления — хрусталь, мебель, кофе, автомобили, спиртное и другие. Достаточно сказать, что в 1954 году поступления от налога с оборота составляли 41% в составе всей доходной части бюджета. [9, стр. 54]

Смена высшего руководства страны и проведение тех или иных политических компаний непосредственно отражалась на советских налогах. Программа Н. Хрущева по «активному строительству коммунизма» привела к отмене в мае 1960 года налога с заработной платы рабочих и служащих. В третьей Программе КПСС, принятой на XXII съезде КПСС 31 октября 1961 года предполагалась полная отмена налоговых платежей с населения.

К началу реформ середины 80-х годов более чем 90% Государственного бюджета Советского Союза, как и его отдельных республик, формировалось за счет поступлений от народного хозяйства. Налоги с населения (прямые) занимали незначительный удельный вес, примерно 7–8% всех поступлений бюджета.

В период 80-х - начала 90-х годов налоговая система выступила в роли дестабилизирующего фактора отечественной экономики: существовавшая практика взимания налоговых платежей в виде отчислений от прибыли и налога с оборота способствовала снижению эффективности функционирования производства, тормозила его научно-техническое развитие, стимулировала разбалансирование товарного рынка. Не будучи приспособленной к новым условиям развивающихся рыночных отношений, она не обеспечивала запланированных объемов финансовых поступлений, перестала выполнять в полной мере свою основную функцию - фискальную.

Кардинальные преобразования в экономике России на рубеже 80-90-х годов, интеграция постсоциалистической системы в единый мировой хозяйственный комплекс потребовали создания новой налоговой системы.

Эпоха перестройки и постепенного переход на новые условия хозяйствования с середины 80-х годов объективно вызвала возрождение отечественного налогообложения. Уже в конце 80-х годов предпринимается серьезная попытка повысить налоговые ставки на прибыль кооперативов.

14 июля 1990 года был принят Закон СССР «О налогах с предприятий, объединений и организаций» — первый унифицированный нормативный акт, урегулировавший многий налоговые правоотношения в стране. В некоторой своей части этот Закон действует до сих пор. [14, стр. 270]

В этот же период налоги становятся инструментом политической борьбы. В результате конфликта между Президентом СССР Горбачёвым и Председателем Верховного Совета РСФСР Б. Ельциным на территории России вводится особый «суверенный» режим налогообложения: Верховный Совет РСФСР принимает Закон «О порядке применения Закона СССР «О налогах с предприятий, объединений и организаций», согласно которому для предприятий, находящихся под российской, а не союзной юрисдикцией, устанавливался более благоприятный налоговый режим в виде снижения налоговых ставок и определенных налоговых льгот. Данное положение стимулировало компанию по «переподчинению» предприятий и направление всех налоговых потоков в российский, а не в союзный бюджет.

Августовские события 1991 года ускорили процесс распада СССР и становления России как политически самостоятельного государства. Молодому российскому государству срочно было необходимо создать свою систему формирования доходной части бюджета. [15, стр. 147] Именно в этот период была осуществлена широкомасштабная комплексная налоговая реформа, были подготовлены и приняты основополагающие налоговые законы: Закон Российской Федерации от 27 декабря 1991 года «Об основах налоговой системы в Российской Федерации", Закон Российской Федерации от 27 декабря 1991 года «О налоге на прибыль предприятий и организаций", Закон Российской Федерации от 6 декабря 1991 года «О налоге на добавленную стоимость", Закон Российской Федерации от 7 декабря 1991 года «О подоходном налоге с физических лиц".

ГЛАВА 2. Эволюция налоговой системы в РФ

2.1 Объективная необходимость возникновения налогового учёта

Налоговый учёт — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ.

В первые годы становления рыночных отношений в России после 1991 года бухгалтерский учет носил в значительной степени фискальный характер, т.е. был направлен в основном на получение данных для расчета налоговых платежей. Это привело к возникновению ряда противоречий между налогообложением и системой финансового учёта. [18, стр. 49]

Во-первых, хотя налоговые платежи рассчитываются в основном по данным бухгалтерского учета, цели и задачи последнего совершенно иные.

В соответствии с Законом РФ «О бухгалтерском учете» основными целями ведения бухгалтерского учета являются:

• обеспечение единообразного ведения учета имущества, обязательств и хозяйственных операций, осуществляемых организациями;

• составление и представление сопоставимой и достоверной информации об имущественном положении организаций и их доходах и расходах, необходимой пользователям бухгалтерской отчетности.

Другие законодательные акты по бухгалтерскому учету, в частности Положение по бухгалтерскому учету «Учетная политика предприятия» (ПБУ 1/98) и Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) также однозначно определяют, что бухгалтерский учет хозяйственных операций не ориентирован на реализацию каких-либо фискальных функций. [16, стр. 74]

Во-вторых, традиционное представление о налогообложении как о разновидности «бухгалтерской» деятельности перестало отвечать фактической ситуации и вызывало постоянные изменения, как в инструкциях, так и в законах по отдельным налогам. В результате совершенствование системы налогообложения привело к усложнению расчета налогов. Особенно это коснулось основных налоговых платежей, составляющих большую часть доходных поступлений бюджета.

Для расчета налогов стало необходимым проводить специальные расчеты дополнительно к бухгалтерским данным, доначисления ряда налогов согласно законодательству о налогообложении. Так, при реализации продукции (работ, услуг) по цене ниже рыночной налогоплательщики выполняли арифметическое доначисление (так называемый «налоговый дисконт») для целей налогообложения по налогу на прибыль, по налогу на добавленную стоимость, по акцизам и ресурсным платежам. [8, стр. 58]

Попытка отразить вышеуказанные чисто «налоговые» операции в бухгалтерском учете предприятия неизбежно приводила к искажению многих финансовых показателей (например, выручки от реализации продукции, работ, услуг), что вводило в заблуждение пользователей финансовой отчетности предприятия: собственников, акционеров, банков и т.д.

Таким образом, сложилась ситуация, когда самой системы бухгалтерского учета стало недостаточно для выполнения тех или иных задач налогообложения. Именно эта недостаточность, а в ряде случаев и противоречивость данных двух систем и явилась предпосылкой возникновения налогового учета и разработки специальных законодательных актов в области налогового учета.

2.2 Этапы развития налогового учёта в РФ

Налоговый учёт в России имеет относительно недавнюю историю. Современная учетная система России формировалась на основе англосаксонской модели. Понятие «налоговый учёт» для российской практики относительно новое. Как отдельный вид учёта налоговый учёт долгое время именовался «учётом для целей налогообложения». Появление же самого налогового учёта в России и закрепление его как термина сопряжено с введением в действие 25 главы налогового кодекса РФ (далее НК РФ) «Налог на прибыль организаций». [7, стр. 28] Однако можно выделить ряд этапов, способствовавших появлению термина «налоговый учёт» в законодательстве РФ.

Первый этап развития и становления налогового учёта начался 1 января 1992 года. С этого времени в российском законодательстве появляются первые элементы налогового учёта. Согласно п. 5 ст. 2 Закона РФ «О налоге на прибыль предприятий и организаций» было впервые предусмотрено, что «для предприятий, осуществляющих прямой обмен или реализацию продукции, работ и услуг, по ценам ниже себестоимости, под выручкой, для целей налогообложения, понимается сумма сделки, которая определяется исходя из рыночных цен реализации аналогичной продукции». Таким образом, выручка стала определяться не по цене реализации, а по мифической среднерыночной цене, независимо от того, была ли фактическая цена реализации выше или ниже фактической себестоимости. В результате возникло первое отличие налогового и бухгалтерского учёта, введенное в действие. Кроме того, уже в этот период для целей налогообложения и для целей бухгалтерской отчетности стали использоваться специализированные показатели. [19, стр. 128] Так, если показатель прибыли, полученной организацией за отчетный период, отражаемый по строке 090 «Отчеты о финансовых результатах и их использовании» (форма № 2), имел наименование «Балансовая прибыль или убыток», то по строке 1 «Расчета налога от фактической прибыли» показатель прибыли уже имел иное наименование − «Валовая прибыль». Согласно приложению № 4 к инструкции ГНС РФ от 6 марта 1992 года № 4 «О порядке исчисления и уплаты в бюджет налога на прибыль организаций», валовая прибыль, отражаемая по строке 1 расчета, определяется исходя из прибыли по бухгалтерскому учёту с учётом её уменьшения (увеличения) при расчете результата от сделок по реализации продукции по цене не выше себестоимости.

Второй этап начался с декабря 1994 года. Конфликт между бухгалтерским учётом и учётом для целей налогообложения особенно обострился в 1994 году, когда предпринимательские круги выступили против учёта для целей налогообложения курсовых разниц, возникающих вследствие изменения курса рубля. До конца 1994 года согласно п. 14 Положения о составе затрат к налогооблагаемым доходам относились положительные курсовые разницы. В конце 1994 года был принят Федеральный закон от 03.12.1994 №54-ФЗ «О внесении изменений и дополнений в Закон РФ «О налоге на прибыль предприятий и организаций». Смысл Закона заключался в том, что в целях налогообложения по прибыли валовая выручка предприятий уменьшалась на сумму положительных курсовых разниц. То есть по бухгалтерскому учёту из-за курсовой разницы возникала прибыль, а по налоговому учёту она отсутствовала. [19, стр. 132] Согласно этому Закону впервые конфликт между бухгалтерским и налоговым учётом был разрешен в пользу последнего, то есть было принято решение о том, что налоговый учёт имеет преимущество перед бухгалтерским учётом для целей налогообложения.

В результате второго этапа налоговой реформы окончательно разделились понятия бухгалтерского учёта доходов и затрат от их налогового учёта. Изменение бухгалтерского и налогового учёта потребовало корректировки отчетности. В результате были разработаны и приняты соответствующие формы отчетности и порядок их заполнения. Так, показатель балансовой прибыли предприятия, отражаемый по строке 090 формы №2 «Отчета о финансовых результатах и их использовании», мог не соответствовать показателю строки «Расчет налога от фактической прибыли».

Третий этап формирования и развития налогового учёта начался 1 июля 1995 года принятием Правительством РФ постановления №661 «О внесении изменений и дополнений в положение о составе затрат по производству и реализации продукции (работ и услуг), включаемых в себестоимость продукции (работ и услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли». [19, стр. 133] В соответствии с указанным постановлением было установлено, что все затраты организации, связанные с производством продукции, в полном объеме формируют фактическую себестоимость, тогда как для целей налогообложения затраты корректируются с учётом утвержденных лимитов, норм и нормативов.

С этого момента государство отказалось от функции контроля над формированием фактической себестоимости и сосредоточилось на максимальном взимании налогов. То есть фактическая себестоимость, и себестоимость для целей налогообложения окончательно стали самостоятельными понятиями, отличными друг от друга. Согласно данному положению не все фактические затраты можно отнести к затратам в целях налогообложения. [19, стр. 141] Список налоговых затрат был четко ограничен Положением о составе затрат и не подлежал расширенному толкованию. При этом были определены виды затрат, которые должны были корректироваться:

• затраты на содержание автотранспорта;

• компенсации за использование личного транспорта в служебных целях;

• командировочные расходы;

• представительские расходы;

• затраты на обучение;

• расходы на рекламу;

• уплаченные банку проценты за кредиты.

На практике это привело к тому, что бухгалтерский учёт на предприятии стал выполнять две самостоятельные функции: с одной стороны, он обеспечивал достоверные данные о полной себестоимости, с другой стороны, он обеспечивал учёт расходов в целях налогообложения.

Четвертый этап становления налогового учёта начался 19 октября 1995 года, когда Министерством финансов РФ был издан приказ №115 «О годовой бухгалтерской отчетности организаций за 1995 год» и для целей налогообложения определяющим фактором стала учётная политика. [19, c.145] В учётной политике стали определять дату возникновения налогового обязательства либо на дату отгрузки, либо на дату платежа. Налоговый учёт на дату платежа, который предпочтительнее для предприятия, дополнительно усложнил работу главного бухгалтера. Появились приложения к декларации по налогу на прибыль.

Возникновение налоговых обязательств по оплате, принятой в учётной налоговой политике, стало отражаться с учётом кассового метода начисления налогов.

Метод начисления налогов по отгрузке всегда был предпочтительнее для интересов государства. Государство всегда пыталось перевести налоговый учёт предприятий на учётную политику согласно отгрузке. Для целей ведения финансового учёта все предприятия должны были определять выручку на момент отгрузки, а точнее, на момент перехода права собственности. Как только возникло понятие отгрузки (перехода права собственности), потребовался нормативный документ, который регламентировал бы это понятие. Эту функцию выполнил Гражданский кодекс РФ (ГК РФ). [6, c.25] Переход права собственности на момент оплаты должен оговариваться отдельным пунктом договора поставки.

Пятый этап. Наступление пятого этапа было связано с принятием части первой НК РФ 31 июля 1998 года. Тем самым вводилось единообразное определение обязательств налогоплательщиков, их прав и ответственности, прав налоговых органов, перечень федеральных и местных налогов, порядок их взыскания. При этом часть первая НК РФ не описывала налогообложение по конкретным видам налогов. Эти функции впоследствии были возложены на часть вторую НК РФ, вступившую в силу с 1 января 2001 года.

В данной части НК РФ было определено описание порядка исчисления и взимания конкретных налогов (НДС, акцизы, НДФЛ, ЕСН и другие). Принятые позже главы части второй НК РФ описывают конкретный механизм взимания по соответствующему налогу.

Шестой этап начался с принятия части второй НК РФ 5 августа 2000 года. Таким образом, в 2001 году со вступлением в силу гл. 21 «Налог на добавочную стоимость» Кодекса в налоговом законодательстве появилось понятие «учётная политика для целей налогообложения». [6, c.235] Значение этого понятия в НК РФ не раскрыто, но анализ положений п. 12 ст. 167 НК РФ дает возможность определить основные положения, регламентирующие применение учетной политики в целях налогообложения.

Седьмой этап становления налогового учета начался в 2002 г. и продолжается в настоящее время. С 1 января 2002 г. ст. 313 НК РФ вводится понятие налогового учета на законодательном уровне.

Таким образом, на протяжении девяти лет - с 1992 по 2001 - для целей налогообложения прибыли использовались данные бухгалтерского учета и применялась система корректировок бухгалтерских показателей, которая не приводила к лишним трудозатратам, а также не вызывала неясностей у налогоплательщиков и налоговых органов. Однако количество корректировок к 1999 году стало огромным, подготовка декларации по налогу на прибыль – трудозатратной.

Введение самостоятельного налогового учета в 2002 году было в первую очередь для облегчения налогового контроля.

Рассмотрение этапов становления и развития налоговой системы РФ, а также выявление существующих на данный момент проблем налоговой системы, позволили отметить «плюсы и минусы» налогового законодательства РФ и обнаружить потребность в его изменении и совершенствовании.

Кроме этого нужно отметить, что ничто не стоит на месте, все развивается. Развивается и налоговая система. Вместе с ней развиваются граждане страны, повышается их налоговая культура. Государство стремится к тому, чтобы налоги и сборы выполняли социально-экономическую функцию. Достигается это путем изменения процентных ставок, процесса уплаты налога и т.д.

ГЛАВА 3. Налоговая политика России на 2019-2020 годы

3.1 Цели и задачи налогообложения РФ на 2019-2020 годы

Первоочередной задачей фискальной политики на 2019-2020 годы является контроль налоговых поступлений для роста ВВП и эффективное использование собранных налогов на нужды страны.

Правительство РФ пытается обновить налоговую систему для повышения прибыли в бюджет и уменьшения налогов предприятиям. [3]

Приоритетные цели налогообложения РФ 2019-2020:

- Создание условий для удобной оплаты налогов с прибыли для всех категорий субъектов РФ;

- Регулирование производств и применений налоговой базы в экономике РФ.

Цели базируются на единых принципах для всех категорий власти:

- Одинаковые условия налогообложения для различных уровней власти;

- Однократность налогообложения;

- Стабильность и понятность налоговой системы;

- Гибкость системы налогообложения для эффективности взаимодействия бизнеса и государства;

- Простота;

- Доступность. [3]

Налоговая система России делится на три группы налогов, которые подлежат оплате согласно Налогового кодекса РФ:

1. Налоги, сборы и пошлины федерального уровня. НДС, акцизы, таможенные пошлины, которые должны быть обязательно уплачены в РФ.

2. Налоги и сборы регионального уровня. Налоги и сборы уплачиваются на территории определенных субъектов России.

3. Местные налоги и сборы. Уплачиваются на территории определенных муниципальных организаций и регулируются органами местного самоуправления.

Россия – огромное поле для предпринимательской деятельности, но из-за налоговой нагрузки, которая значительно выше по сравнению с другими странами российские предприниматели не создают конкуренции друг другу. Плановый период по регулированию налоговой системы в 2019-2020 годах пока не предусматривает сокращения налоговой нагрузки на предпринимателей. [3]

Целевые направления и шаги к совершенствованию налогообложения:

- Корректировка системы налогового федерализма;

- Корректировка налоговой системы, как единый понятный и неизменный механизм для оплаты различных платежей в отчетный годовой период;

- Консолидирование мелких налогов;

- Внедрение новых налоговых ставок для российских предпринимателей;

- Урезание некоторых льгот и послаблений из налоговой системы;

- Повышение экологических штрафов и налогов.

Налоговая политика на ближайшие два года обосновывает решения инфляцией, санкциями, необходимостью вывода экономики из тени. Вопрос в верности принимаемых мер, не произойдет ли упадок среднего и малого бизнеса России, которая по предпринимательской деятельности и так находится только на 62 строчке в мире. [3]

3.2 Проблемы налогообложения в РФ и методы регулирования

Одной из острых экономических проблем в России является обход уплаты налогов с получаемого дохода. Юридические и физические лица, сознательно обходя налоговые платежи, не участвуют в росте бюджета и ВВП страны.

Министерство финансов принимает меры для вывода экономики РФ из тени, применяя всевозможные методы вплоть до корректировки налогового законодательства. [3]

Минфин упрощает сбор налогов, для этого введены:

- Ревизия действующих сборов с целью выявления налоговых платежей, не учтенных в НК РФ для их внесения;

- Процедура отмены контроля за стоимостью по договорам организаций, работающих в пределах одного региона России;

- Льготная система налогообложения для организаций в некоторых субъектах России;

- Совершенствование системы оплаты НДС;

- Повышение акцизов;

- Налог на недвижимость физлиц при некорректно оформленном праве собственности;

- План работы над налогом на добычу полезных ископаемых для аккумулирования налогов от деятельности в бюджет без повышения налогов;

- Меры по перерасчет пеней для юридических лиц;

- Разработка отмены существующих льгот. [3]

Информацию о вводимых налогах Министерство Финансов публикует в открытом доступе на своем сайте.

Исходя из этого понятно, какие меры будут приняты для вывода бизнеса из тени, и какая поддержка будет оказана бизнесу для развития.

Текущие планы Минфина не одобряются предпринимателями, которые ожидали послабления налогов, поэтому прогнозируемая эффективность мер может не совпасть с результатом. [3]

Новые виды налогов:

- Использование онлайн-касс для розницы, что позволит ФНС видеть все продажи;

- Курортный сбор;

- Экологические налоги;

- Транспортный налог;

- Налог на имущество;

- Самозанятые граждане обязаны отчислять в определенные законом фонды сумму по фиксированной ставке от своего дохода;

- Изменение ставки НДФЛ.

Дмитрий Медведев с экспертами при обсуждении вопроса об увеличении НДФЛ пришли к выводу, что нет необходимости принимать такие меры.

Согласно поручению президента РФ Владимира Путина, все изменения налогообложения должны быть проработаны экспертами, и общество должно быть проинформировано о нововведениях. [3]

В. Путин давал обещание не увеличивать налоги и говорил он о неиндексируемых федеральных налоговых ставках: НДФЛ, НДС, взносы, налог на прибыль. Но с 01.01.2019 истек срок обещания. Поэтому разработанные ранее изменения в налоговой политики снова рассматриваются экспертами:

- Увеличение минимального размера оплаты труда;

- Увеличение ставки по обязательным страховым взносам;

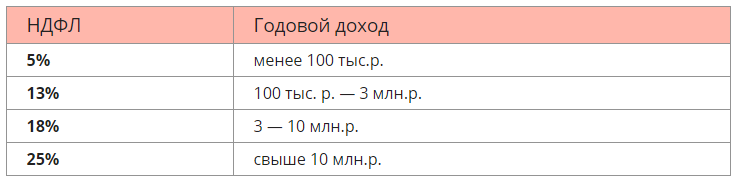

- Изменение ставки НДФЛ с учетом разницы суммы годового дохода физлица.

Разумный и оправданный в глазах бедного населения подход:

3.3 Мнение экспертов об эффективности мер для выхода бизнеса из тени

В малом и среднем бизнесе наблюдается снижение деловой активности наряду с оттоком капитала в предыдущем году почти в три раза. Предприниматели налоговые нововведения 2019-2020 воспринимают как угрозу бизнесу. [3]

Решения для выхода бизнеса из тени нужно принимать в отношении бизнеса и очень аккуратно.

Э. Набиуллина порекомендовала депутатам понимать, что наполнение бюджета новыми налогами краткосрочно. Введение и увеличение налогов уменьшит доходы населения, что влечет за собой еще большую социальную напряженность. Уменьшится покупательский спрос, за ним и предложение товаров и услуг, что приведет к упадку производства, сокращению зарплат, штата и, в итоге, к спаду экономику. [3]

Имеет ли под собой повышение налогов статистические измерения в разрезе хотя бы пяти лет?

А. Кудрин – первый финансист РФ, считает повышение налогов бессмыслицей. Относительно цен на нефть в текущем и прогнозируемом 2020 году не было смысла поднимать налоги. Бюджет обеспечен и глобальных расходов не планируется.

Социальное обеспечение уже заложено в бюджет.

Алексей Кудрин считает неправильным шагом увеличение НДС и критикует уровень нищеты в России, которого, по его мнению, быть не должно при таком уровне и росте ВВП. Такой уровень бедности населения России, при нашем ВВП, позорен.

Изменения налогового законодательства с 2019 года, вероятно, самые радикальные за последнее десятилетие. Они касаются налогов (и сопутствующих им платежей) как для физлиц, так и для организаций.

Основные изменения налогового законодательства 2019 году касаются разных сфер взаимодействия ФНС и налогоплательщиков. По многим платежам изменились ставки, принципы определения налоговой базы. Появились новые платежи в бюджет, были откорректированы правила осуществления ряда текущих обязательств налогоплательщиков и агентов. [3]

- НДС увеличен с 18 до 20%;

- Отмена подачи декларации о доходах при применении онлайн-касс;

- Налог на движимое имущество ЮЛ отменяется;

- При регистрации предприятия в электронном виде отменяется госпошлина;

- Фиксированные страховые взносы и отмена налогов на компенсации проезда до пункта отпуска рабочим Крайнего Севера;

- Расширение списка сферы деятельности для применения патента ИП;

- Индексация акцизов на 2021 год по уровню инфляции;

- Введение функции оплаты налогов в МФЦ. [3]

Стратегия правительства РФ на 2019-2020 год – это разумный подход к налоговой системе для успешного внедрения цифровых технологий и ведения честного бизнеса. Разработкой направлений занимается Министерство финансов России, которое анализирует рациональную налоговую нагрузку, опираясь на мировую и внутреннюю экономику.

Заключение

Налоговый учёт и налоговая система являются одними из главных элементов рыночной экономики. Они выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот, несомненно, играет отрицательную роль, особенно в период перехода российской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день - главная проблема реформы налогообложения.

Жизнь показала несостоятельность сделанного упора на чисто фискальную функцию налоговой системы: обирая налогоплательщика, налоги душат его, сужая тем самым налогооблагаемую базу и уменьшая налоговую массу.

На сегодняшний день существует огромный, причем теоретически обобщенный и осмысленный, опыт взимания и использования налогов в странах Запада. Но ориентация на их практику весьма затруднена, поскольку было бы совершенно неразумно не уделять первостепенное внимание специфике экономических, социальных и политических условий сегодняшней России, ищущей лучшие пути реформирования своего народного хозяйства.

Необходимо обратить внимание на положительные тенденции в сфере реформирования налоговой системы в последнее время. К их числу можно отнести: объединение законодательства о налогообложении в Налоговый кодекс РФ, что позволяет максимально избегать разногласий в вопросах налогообложения; отмена налоговых льгот, следовательно - ликвидация некоторых каналов ухода от налогообложения.

Общая либерализация налоговой системы способствовала некоторому сокращению теневого сектора экономики и легализации доходов, ранее укрывавшихся от налогообложения.

Список использованной литературы

- Налоговый кодекс Российской Федерации часть 2 (НК РФ ч.2). Правовой сайт «Консультант плюс» [Электронный ресурс] http://www.consultant.ru/document/cons_doc_LAW_28165/

- Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 годов. Информационно-правовой портал «Гарант» [Электронный ресурс] https://www.garant.ru/products/ipo/prime/doc/71966310/

- Налоговая политика государства на 2019-2020 годы. https://g2020.su/nalogovaya-politika-rossii-na-2019-2020-gody/

- Алексеев, В. В. Формирование современной налоговой системы России: истоки и уроки / Алексеев В. В., Алексеев А. В. // Вестн. Рос. Акад. наук. 2012. Т.74. № 9. - 897с.

- Баташева, Ф. А. Проблемы современной налоговой системы РФ и предложения по ее совершенствованию // Молодой ученый. — 2015. — №17. – 675c.

- Башкатов, В.В. История становления и развития налогового учета // Научный журнал КубГАУ - Scientific Journal of KubSAU. 2011. №68. С.233-246

- Бодрова, Т.В. Налоговый учет и отчетность. М.: Издательско-торговая корпорация «Дашков и Ко», 2010. 480 с.

- Бондарева, Н.А. Налоги и налогообложение: учеб. пособие / Н.А. Бондарева. – М.: Московский финансово-промышленный университет «Университет», 2014. – 328 с. С.201 – 210.

- Вайсберг, В. // Коммерсант «Об основных направлениях налоговой реформы» — 2014. — № 9/П. — 56c.

- Вещунова, Н. Л. Бухгалтерский и налоговый учёт / Н. Л. Вещунова. - 3-е издание переработанное и дополненное. - М. Проспект: ОАО «Тверской орден Трудового Красного Знамени полиграфкомбинат детской литератыры им. 50-летия СССР», 2009. - 848 с.

- Григорьева, К.С. Эффективность налоговой системы РФ на современном этапе // Вестн. Том. гос. ун-та. 2008. №317.С.177-179.

- Иванова, Л. Н., Миллер Н. В. История и теоретические основы налогообложения: Учебное пособие. - Омск: Изд-во ОмГТУ, 2008. - 214 с.

- Кругляк, З.И. Налоговый учет и отчетность в современных условиях: Учебное пособие / З.И. Кругляк, М.В. Калинская. - М.: НИЦ ИНФРА-М, 2013. - 352 c.

- Кучеров, И. И. Налоговое право России: Курс лекций. 2-е изд., перераб. и доп. М., 2013 -387c.

- Малис, Н.И. Налоговый учет: Учебное пособие / Н.И. Малис, А.В. Толкушкин. - М.: Магистр, НИЦ ИНФРА-М, 2012. - 576 c.

- Мороз, В.В. Налоговая система РФ на современном этапе ее развития // Бизнес в законе. 2013. №6. С.250-252.

- Нестеров, Г.Г. Налоговый учет: Учебник / Г.Г. Нестеров, А.В. Терзиди. - М.: Рид Групп, 2012. - 304 c.

- Разуваева К. В. Содержание этапов становления и развития налогового учета в Российской Федерации // Вестник ПГУ. Серия: Экономика. 2013. №4 (19). С.100-107

- Тюмина, М.А. Налоговый учет и отчетность: учеб. пособие Ростов н/Д: Феникс, 2008. 345 с.

- Адекватность и эквивалентность перевода. Модели перевода

- Заимствования в английском языке (Заимствование как универсальное явление)

- Заимствования в английском языке (Заимствование как универсальное явление, его важность как фактора развития и изменения лексической системы языка)

- Адекватность и эквивалентность перевода. Модели перевода (Понятие перевода. Модели перевода)

- Жизненный цикл организации и управление организацией (Основные понятия жизненных циклов)

- Основные этапы формирования налогового учета в России (Понятие и сущность налогового учёта)

- Корпоративная культура в организации (Структура и содержание корпоративной культуры)

- Управление закупками в ресторанах различных форматов.

- Роль кадровой службы в формировании и реализации кадровой стратегии (Кадровая служба организации – понятие и сущность)

- Особенности кадровой стратегии организаций реального сектора экономики (Основные черты и формы кадровой стратегии)

- Механизм перераспределения мировых финансовых ресурсов (Теоретические основы международных финансовых ресурсов)

- Финансовая политика и её реализация в РФ (Финансовая политика: терминологические определения)