Особенности управления организациями в современных условиях и пути его совершенствования (ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СИСТЕМЫ УПРАВЛЕНИЯ ОРГАНИЗАЦИИ)

Содержание:

ВВЕДЕНИЕ

Экономическая деятельность современных российских банков протекает в условиях, которые имеют три характерные отличительные черты. Это – динамичность, многообразие и интегрированность. В таких экономических условиях прежние неповоротливые структуры организаций с жестко закрепленными функциями подразделений и обязанностями работников не годятся. Сегодня нужны гибкие, приспосабливающиеся структуры, которые меняются вместе с внешней средой.

Современный банк взаимодействует с огромным числом различных объектов: акционерами, клиентами, партнерами, центральным банком, органами власти, банками – корреспондентами, населением, конкурентами, средствами массовой информации, страховыми и инвестиционными компаниями, пенсионными фондами и т.д. И к каждому из этих объектов нужен свой подход, своя стратегия. И все это многообразие усугубляется еще и тем, что все объекты связаны не только с банком, но и между собой множеством нитей – экономических, информационных, политических, морально-психологических, административных, постоянно влияют друг на друга. А значит, изменение взаимодействия банка с любым из этих объектов влечет за собой изменение отношений и с остальными.

Именно поэтому в практику управления банками привлекается такой инструмент как реструктуризация. Реструктуризация банковского сектора сопровождается интернационализацией бизнеса, диверсификацией банковских продуктов, интеграцией банков с небанковскими организациями. Теоретические и прикладные аспекты этих новых процессов в банковском бизнесе недостаточно изучены, что предопределяет актуальность и своевременность настоящего исследования.

В настоящее время организации имеют широкие возможности для достижения конкурентных преимуществ на рынке как в силу высоких темпов развития научно-технического прогресса, так и благодаря эволюции менеджмента как науки и практики управления. Между тем, эти возможности создают и определенные сложности в деятельности организаций, поскольку современные технологические решения, как правило, требуют новых организационных подходов в их реализации. Поэтому сегодня проблемы и научно-технического развития, и организационного совершенствования компаний должны рассматриваться неразрывно. В этой связи немаловажную роль играет развитие систем управления современными организациями, направленное на разработку новых организационных решений, позволяющих их менеджменту своевременно реагировать на меняющиеся условия и вызовы конкурентной среды. Уже созданные в компаниях системы управления также требуют обновления и совершенствования, и это касается как отдельных их элементов, так и всей системы в целом. В связи с этим возникает объективная необходимость углубленного исследования систем управления организациями, поскольку в рыночных условиях система управления сама определяет цель организации, выбирает стратегию действия, изыскивает и распределяет средства для решения поставленных задач, несет ответственность за правильность и своевременность выполнения принятых решений. Это тем более важно, что существенным недостатком управления современными организациями как сложными системами является во многих случаях практическое отсутствие целостного подхода. Между тем, для его понимания и реального применения в деятельности организаций следует учитывать, что отдельные части системы управления настолько тесно связаны между собой множеством прямых и обратных связей, что изменение в одной из них может повлечь значительные изменения в других. Поэтому даже созданные в организациях системы управления нередко оказываются неэффективными и слабо связаны с результативностью работы организации, достижением ею серьезных конкурентных преимуществ в том сегменте рынка, где она себя позиционирует.

Объектом исследования работы является ПАО «Сбербанк России». Предметом исследования, в свою очередь, является система управления ПАО «Сбербанк России».

Целью исследования является разработка проекта совершенствования системы управления ПАО «Сбербанк России».

Для достижения поставленной цели необходимо решить следующие задачи:

- изучение теоретических аспектов системы управления банка;

- анализ финансовых показателей деятельности и организации управления ПАО «Сбербанк России»;

- выявление существующих проблем системы управления;

- определение возможных путей решения существующих проблем.

Теоретическая значимость исследования заключается в возможности применения представленного теоретического материала, а также полученных выводов и заключений в сфере управления в дальнейших исследованиях. Практическая значимость исследования заключается в возможности использования в ПАО «Сбербанк России» предложенных путей решения проблем системы управления организации.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СИСТЕМЫ УПРАВЛЕНИЯ ОРГАНИЗАЦИИ

Система управления организации: понятия и сущность

Система управления организацией включает в себя совокупность всех служб организации, всех подсистем и коммуникаций между ними, а также процессов, обеспечивающих заданное функционирование.

Управление организацией – это непрерывный процесс влияния на производительность работника, группы или организации в целом для наилучших результатов с позиций достижения поставленной цели. «Управлять – значит, вести предприятие к его цели, извлекая максимальные возможности из всех имеющихся в его распоряжении ресурсов», – так охарактеризовал процесс управления Г. Файоль[1].

Файоль выдвинул положение о том, что человек, выполняющий чисто управленческие функции, должен уметь применять эти способности в других отраслях и даже на других направлениях своей профессиональной карьеры. Так, руководитель в сфере бизнеса может успешно работать в качестве администратора в здравоохранении или в школе подготовки кадров для бизнеса, армейский генерал может на соответствующем уровне заниматься гражданской службой. В качестве примеров приводится Д. Эйзенхауэр — генерал армии, президент Колумбийского университета и президент США, или Р. Макнамарра — офицер стратегической службы, позднее один из директоров компании "Форд мотор" и президент Международного банка реконструкции и развития. В книге "Общий и промышленный менеджмент" Файолем также была развита идея подготовки кадров менеджмента. Файоль был убежден в том, что отсутствие в его время школ, где можно было овладеть управленческим мастерством, объясняется тем, что не было единой общей теории управления («администрирования науки» или «административной теории»), которую можно было бы в этих школах преподавать. Подготовка управленческих кадров должна стать заботой школы, семьи, деловых компаний и государства. Если бы семья больше внимания уделяла принципам и практике ведения домашнего хозяйства, то идеи менеджмента "естественным образом" проникали бы в сознание ребенка и создавали основу для дальнейшего их развития в школе. Образование в высшей школе должно иметь общий характер, но при этом дополняться учебным курсом менеджмента. Компании должны организовывать у себя практические семинары и поощрять все формы обучения менеджменту сотрудников, в то время как государство должно подать пример и ввести курс менеджмента в государственную систему образования.

Управлять – значит предвидеть, организовывать, распоряжаться, координировать и контролировать. Предвидеть, то есть учитывать грядущее и вырабатывать программу действия. Организовывать, то есть строить двойной, материальный и социальный, организм предприятия. Распоряжаться – заставлять персонал надлежаще работать. Координировать – связывать, объединять, гармонизировать все действия и все усилия.

При таком понимании управление не является ни исключительной привилегией, ни лично присваиваемой обязанностью начальника или директоров предприятия; это функция, разделяемая между головой и членами социального тела, подобно другим существенным функциям.

Административная функция ясно отличается от пяти других существенных функций. Важно не смешивать ее с правлением. Править — значит, вести предприятие к его цели, стремясь извлечь, возможно, большие выгоды из всех ресурсов, которыми оно располагает; значит обеспечить действие шести существенных функций. Управление же является лишь одной из шести функций, действие которых должно быть обеспечено правлением.

Процесс управления предусматривает согласованные действия, которые и обеспечивают, в конечном счете, осуществление общей цели или набора целей, стоящих перед организацией. Для координации действий должен существовать специальный орган, реализующий функцию управления. Поэтому в любой организации выделяются управляющая и управляемая части.

При планировании и организации работы руководитель определяет, что конкретно должна выполнить данная организация, когда, как и кто, по его мнению, должен это сделать. Если выбор этих решений сделан эффективно, руководитель получает возможность координировать усилия многих людей и сообща реализовывать потенциальные возможности группы работников. К сожалению, руководители часто ошибочно полагают, что если некая организационная структура или некий род деятельности прекрасно «работают» на бумаге, то они также хорошо будут «работать» и в жизни. Но это далеко не так. Руководитель, чтобы эффективно двигаться навстречу цели, должен координировать работу и заставлять людей выполнять ее. Менеджеров часто называют исполнительными руководителями, потому что главный смысл их деятельности состоит в том, чтобы обеспечить исполнение работы данной организации.

В управляющую часть входит дирекция, менеджеры и информационные подразделения, обеспечивающие работу руководящего звена. Эту часть организации принято называть административно-управленческим аппаратом. Входным воздействием и конечным продуктом управляющей части является информация.

Управляющее звено – необходимый элемент любой организации. На этом уровне принимаются управленческие решения как результат анализа, прогнозирования, оптимизации, экономического обоснования и выбора альтернативы из множества вариантов достижения поставленной цели. Управленческое решение принимается с целью преодоления возникшей проблемы, которая представляет собой не что иное, как реальное противоречие, требующее своего разрешения.

Заметим, что управленческое решение – это результат коллективного творческого труда. Оно всегда носит обобщенный характер. Даже когда руководитель самостоятельно принимает решение, то коллективный интеллект в явной или неявной форме влияет на процесс разработки индивидуального управленческого решения.

Управляемая часть – это различные производственные и функциональные подразделения, занятые обеспечением производственного процесса. То, что поступает на вход управляемой части, и то, что является ее выходом, зависит от типа организации. Так, например, если речь идет о деловой организации, осуществляющей управление финансами, скажем, о банке, то на его вход поступают денежные средства или их заменители (ценные бумаги, векселя, акции и т.п.). Выходом является информация по управлению финансовыми потоками и денежными средствами. Во многих случаях банк осуществляет выплату наличных денежных средств[2].

Чтобы координировать действие управляемой части, необходимо использовать систему научного управления, обоснованную Ф. Тейлором в его книге "Принципы научного управления", вышедшей в свет в 1911 году. Ф. Тейлор впервые отделил процесс планирования труда от самого труда, выделив, таким образом, одну из основных управленческих функций. Основные положения системы научного управления по Тейлору формулируются следующим образом:

- создание научного фундамента, заменяющего собой традиционные, практически сложившиеся методы работы;

- отбор и обучение сотрудников на основе научных критериев;

- взаимодействие между администрацией и исполнителями с целью практического внедрения научно разработанной системы организации труда;

- равномерное распределение труда и ответственности между администрацией и исполнителями.

Позже Г. Эмерсон сформулировал 12 принципов производительности труда, относящиеся к звену управления организацией, определив истинную миссию и назначение управленческого труда:

- отчетливо поставленные цели;

- здравый смысл;

- компетентная консультация;

- дисциплина;

- справедливое отношение к персоналу;

- быстрый, надежный, полный, точный, постоянный учет;

- диспетчирование;

- нормирование операций;

- эффективное планирование;

- нормализация условий труда;

- стандартные письменные инструкции;

- вознаграждение за производительность.

Наиболее четко задачи управления организацией сформулировал Г. Файоль, ученик и последователь Ф. Тейлора и один из основателей научной теории управления. Он выделил 6 областей деятельности предприятия, которыми необходимо управлять: техническую, коммерческую, финансовую, бухгалтерскую, административную и защитную. По его мнению, наиболее характерными задачами звена управления являются:

- планирование общего направления действия и предвидение конечного результата;

- "организовывание", т.е. распределение и управление использованием материальных и человеческих ресурсов;

- выдача распоряжений для поддержания действий работников в оптимальном режиме;

- координация различных действий для достижения общих целей;

- выработка норм поведения членов организации и проведение мероприятий по соблюдению этих норм;

- контроль за поведением членов организации.

Особенностью деятельности деловой организации в наши дни является работа в условиях острой конкуренции не только внутри страны, но и на межгосударственном уровне.

Современная система управленческих функций может быть представлена следующим перечнем основных задач:

- координация и интеграция усилий членов организации в направлении достижения общей цели;

- организация взаимодействия и поддержание контактов между рабочими группами и отдельными членами организации;

- сбор, оценка, обработка и хранение информации;

- распределение материальных и людских ресурсов;

- управление кадрами (разработка системы мотиваций, борьба с конфликтными ситуациями, контроль деятельности членов организации и групп);

- контакты с внешними организациями, ведение переговоров, маркетинговая и рекламная деятельность;

- инновационная деятельность;

- планирование, контроль за исполнением решений, коррекция деятельности в зависимости от изменения условий работы.

Безусловно, здесь приведен далеко не полный перечень задач, которые зачастую приходится решать руководителю организации, менеджеру и структурным подразделениям звена управления. В связи с этим в современной науке управления принято говорить об искусстве управления и сравнить его со сложной комбинационной игрой. Решение многих из указанных задач возможно только при условии использования в процессах управления самых современных средств обработки информации и коммуникационных связей.

При анализе приведенного выше перечня задач управления, становится очевидным, что проблемы управления современной организацией в основном связаны:

- с усложнением структуры организации;

- с развитием средств коммуникации как внутри организации, так и в общении с внешним миром;

- с наличием большого количества конкурентов, в связи со значительным развитием производства во всем мире;

- с необходимостью создания гибкой системы экономической и психологической мотивации, способствующей повышению заинтересованности работников в достижении цели, стоящей перед организацией.

Часть деловой организации, реализующая функции управления, состоит из многих взаимодействующих звеньев и представляет собой управляющую систему, обеспечивающую в рамках организации выполнение ряда специфических функций. Напомним, что термин организация предусматривает определение порядка взаимодействия отдельных элементов, входящих в состав организационной системы.

На сегодняшний день основным принципом построения любых организационных систем – биологических, технологических, социальных – является иерархия. В современной теории организации понятие «иерархия» применяется, в основном, для отражения вертикального подчинения между различными уровнями управления организацией: иерархия властных полномочий, иерархия функций и функциональных обязанностей – соответственно подчинение по службе, функциональное подчинение.

В рамках деловой организации иерархия предусматривает распределение полномочий властного или функционального характера не только по вертикали, но и по горизонтали.

Взаимодействие по горизонтали обусловлено, в частности, разделением функциональных обязанностей. Так, например, плановый и коммерческий отделы, бухгалтерия и отдел кадров находятся на одном уровне в иерархической схеме распределения властных полномочий. По роду выполняемых функций они находятся в контакте друг с другом. В схеме функционального взаимодействия это будет отражено наличием горизонтальных связей между ними[3].

Впервые модель четкой иерархической структуры управления была разработана в начале ХХ века немецким ученым Максом Вебером в теории бюрократии как наиболее эффективной для того времени системы управления организациями и обществом. Основным принципиальным положением теории было четкое разделение труда, из которого вытекали следующие требования к системе управления:

- использование квалифицированных специалистов на всех уровнях исполнения;

- соблюдение иерархии управления, т.е. нижестоящий уровень должен подчиняться вышестоящему уровню;

- наличие формальных правил и норм для выполнения персоналом своих задач;

- разработка квалификационных требований для каждого должностного лица.

Со временем понятие «бюрократия» превратилось в нарицательный термин. Бюрократическая система утратила многие черты своей рациональности и превратилась в целый слой людей, связанных с управлением (чиновников).

В настоящее время это понятие определяет тип управления, при котором работники управленческого звена ставят свои личные или корпоративные интересы выше интересов организации и государства. Такое отношение к делу способствует развитию чиновничьего диктата, как в экономической сфере, так и в социальной.

Изменения, внесенные в Закон о банках и вступившие в силу 1 января 2014 года, большей частью касаются корпоративного управления в кредитных организациях, в том числе правового положения банковских групп и банковских холдингов, компетенции и организации деятельности советов директоров[4]. Способствуют ли нововведения в законодательстве созданию понятной для всех системы, отвечающей на вопросы: кто, когда и как должен осуществлять корпоративное управление.

В течение многих лет специалисты говорят о корпоративном управлении, принципах и подходах, передовой зарубежной практике, при этом само понятие (термин) законом не определено. Изучая в начале 2000-х гг. одну из монографий, посвященную корпоративному управлению, автор обратил внимание на эпиграф: «Точного определения этого понятия вам не даст никто, но насчет его важности специалисты могут говорить часами».

Современный тип иерархической структуры управления имеет много разновидностей. Приведем краткую характеристику основных организационных структур.

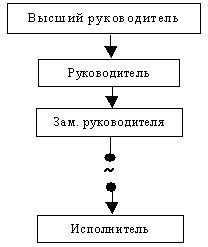

Линейная структура управления, представленная на Рисунке 1, является наиболее приемлемой лишь для простых форм организаций. Отличительная черта: прямое воздействие на все элементы организации и сосредоточение в одних руках всех функций руководства. Схема хорошо работает в небольших организациях при высоком профессионализме и авторитете руководителя.

Рисунок 1 – Линейная структура управления

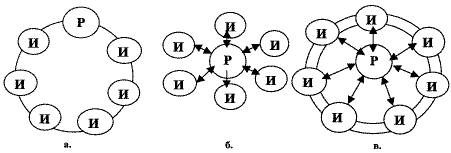

В небольших организациях с четким распределением функциональных обязанностей получили также распространение структуры в виде кольца, звезды и колеса (рисунок 2).

Рисунок 2 – Варианты структур: а – кольцо; б – звезда; в – колесо. Р – руководитель; И – исполнитель

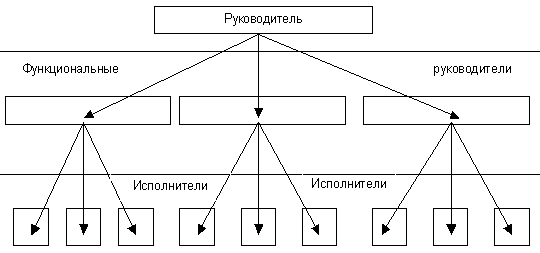

Линейно-функциональная структура управления (рисунок 3) основана на так называемом «шахтном» принципе построения и специализации управленческого процесса в зависимости от обязанностей, возложенных на заместителей руководителя – функциональных руководителей. К их числу относятся: коммерческий директор, заместители директора по кадрам, по производству, руководители информационного отдела, отдела маркетинга и т.д.

Рисунок 3 – Линейно-функциональная структура управления

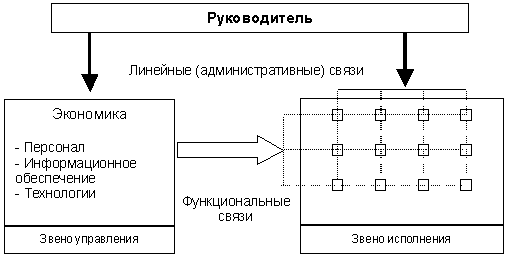

Линейно-штабная структура управления (рисунок 4) представляет собой комбинированную структуру, сочетающую свойства линейных и линейно-функциональных структур. Она предусматривает создание специальных подразделений (штабов) в помощь линейным руководителям для решения тех или иных задач. Следует отметить, что способность предмета удовлетворять потребности называется не качеством, а полезностью. В этом понятии выражаются не сами по себе свойства вещей, а отношения людей к этим свойствам. Примером понятия «полезность» может быть наше отношение к лекарственным препаратам, каждый из которых, обладая своим собственным качеством, может быть полезен одному и бесполезен или, более того, вреден другому. В связи с этим, более обоснованным представляется определение качества, в котором оно выступает как объективная реальность, представляющая собой совокупность свойств и характеристик продукции. А удовлетворение потребностей связано с формированием поставщиками необходимого уровня или варианта этих характеристик в соответствии с потребностями рынка или требованиями заказчиков. Эти штабы готовят руководителю проекты решений по соответствующим вопросам. Штабы не наделяются исполнительной властью. Руководитель сам принимает решение и доводит его до всех подразделений. Штабная схема наиболее целесообразна, если необходимо осуществлять линейное управление (единоначалие) по ключевым позициям организации.

Рисунок 4 – Линейно-штабная структура управления

Матричная структура управления (рисунок 5) представляет собой решетчатую организацию, построенную на принципе двойного подчинения исполнителей: с одной стороны, непосредственному руководителю функциональной службы, которая предоставляет персонал и техническую помощь руководителю проекта, с другой - руководителю проекта (целевой программы), который наделен необходимыми полномочиями для осуществления процесса управления в соответствии с запланированными сроками, ресурсами и качеством. Матричная схема применяется при сложном, наукоемком производстве товаров, информации, услуг, знаний.

Рисунок 5 – Матричная структура управления

Программно-целевая структура управления предусматривает создание специальных органов управления краткосрочными и долгосрочными программами. Нередко бывает необходимо отвлечься от предметного представления качества и рассмотреть возможности удовлетворения потребности другим способом.

Общее и специфическое качество. Если Вы задумаете продавать кондиционеры эскимосам, а дождевики - жителям пустыни, у Вас вряд ли что получится. В различных регионах сложились различные представления о важности и качестве товаров. Однако хорошие швейцарские ножи пользуются спросом во всем мире. В первом случае мы имеем дело со специфическими представлениями о качестве отдельных групп потенциальных покупателей, отражающих культурно-исторические, социальные, хозяйственные особенности группы, а во втором - со всеобщим согласием всех жителей Земли. Ярким примером специфического качества является региональное качество. Учет регионального качества важен при анализе различных региональных рынков сбыта, лучшего понимания запросов потребителей, а также при построении систем управления качеством, в большей мере соответствующих местным, региональным условиям. Смысл термина "качество" полностью зависит и от тех задач, при решении которых он используется. Парасваман и др. разработали модель, которая выявляет потенциальный разрыв между восприятием и действительностью. Она ориентирована на обеспечение всей полноты линейных полномочий в рамках реализуемых программ.

После реализации мероприятий продукция может поставляться заказчику или на рынок, и цикл управления качеством заканчивается выполнением той же функции, с которой он и начинался, взаимодействие с внешней средой. После этого поставщик получает информацию с рынка или заказчика о качестве поставленной продукции.

Банковский менеджмент характеризуется специфическим объектом управления – финансовыми отношениями, связанными с банковской деятельностью и отношениями иного характера, так же связанными с осуществлением управленческих функций в сфере банковского дела.

Главной задачей банковского менеджмента является выстраивание органичной, оптимальной системы взаимодействия между элементами банковского механизма, с целью получения прибыли.

Успешное решение проблемы оптимизации соотношения «прибыльность-риск» при проведении кредитных операций банка во многом определяется применением эффективных приёмов банковского менеджмента.

Умение рисковать в разумных пределах — один из элементов культуры предпринимательства в целом, а банковской в особенности.

Надежность управления банком определяется следующими характеристиками:

- компетентностью руководства в стратегическом анализе, планировании, разработке политики и в управленческих функциях;

- качеством планирования;

- управлением рисками (кредитными, процентными, валютными);

- управлением ликвидностью банка;

- управлением человеческими ресурсами;

- созданием систем контроля: аудит и внутренний аудит, мониторинг доходности, ликвидности рисков;

- единой информационной технологией: комплексной автоматизацией документооборота, бухгалтерского учета, текущего анализа и контроля, стратегического планирования.

Совокупность перечисленных выше условий проявляется при реализации банковского менеджмента и его составляющих.

Проектная структура управления формируется при разработке организацией проектов, под которыми понимаются любые процессы целенаправленных изменений в системе управления или в организации в целом, например, модернизация производства, освоение новых технологий, строительство объектов и т.п. Управление проектом включает определение его целей, формирование структуры, планирование и организацию работ, координацию действий исполнителей. Одной из форм проектного управления является формирование специального подразделения – проектной команды, работающей на временной основе.

В условиях рыночной экономики и острой конкурентной борьбы наиболее интенсивно развиваются структуры управления органического типа. Главным достоинством таких гибких структур является их способность быстро приспосабливаться к меняющимся внешним условиям и изменению целевых установок.

К гибким структурам можно отнести проектные и матричные структуры. Для них характерна самостоятельная работа отдельных подразделений, что дает возможность руководителям подразделений самим принимать решения и налаживать функциональные связи по горизонтали.

Несмотря на то, что иерархические структуры управления в настоящее время признаны во всем мире наиболее эффективными, они обладают рядом существенных недостатков, а именно:

- порождают между людьми отношения подчинения, зависимости экономического и социального характера;

- дают преимущественное право одним работникам принимать решения в отношении других, ставя последних в личную зависимость от первых;

- допускают, чтобы меньшинство принимало решение за большинство;

- не позволяют полностью регламентировать деятельность работника управленческого звена;

- решение ряда вопросов отдается на личное усмотрение руководителя, что может быть использовано им в корыстных целях.

Наличие в любой иерархической системе указанных недостатков ведет к тому, что со временем в работе деловой организации накапливается влияние отрицательных тенденций. Если не принять своевременных мер по коррекции действия системы управления организацией, то начинают возникать проблемные ситуации, которые, в конечном счете, могут привести к гибели всей организации[5].

При устранении недостатков иерархических структур особое значение приобретает разработка методов выявления отклонений от нормы в работе деловых организаций уже на начальном этапе их развития (диагностика заболевания по аналогии с выявлением болезней человека) и реструктуризация (лечение).

1.2 Особенности системы управления в акционерных обществах

Российская правовая система управления акционерным обществом сложилась на основе западного законодательства. Корпоративное управление — это выбранный акционерами способ самоуправления, основанный на совокупности организационных, правовых и экономических мер[6].

В соответствии с законом в акционерном обществе могут создаваться следующие органы управления:

- общее собрание акционеров;

- совет директоров (наблюдательный совет);

- единоличный исполнительный орган (генеральный директор);

- коллегиальный исполнительный орган (исполнительная дирекция, правление);

- ревизионная комиссия (ревизор).

В зависимости от комбинации перечисленных возможных органов управления акционерным обществом может формироваться та или иная конкретная структура его управления.

Выбор структуры управления — важный этап при создании акционерного общества. Ее правильный выбор позволяет снизить возможность конфликтных ситуаций между менеджментом и акционерами, между группами акционеров, повысить эффективность управленческих решений. При этом учредители акционерного общества имеют некоторое преимущество перед другими акционерами. За счет выбора «нужной» структуры управление они могут приблизить уровень собственных прав до уровня собственных интересов. Вместе с тем любая выбранная структура управления акционерным обществом не является «вечной» и может изменяться акционерами. Главное — управление акционерным обществом должно соответствовать его масштабам и характеру решаемых задач[7].

Установленная законом возможность комбинирования определенных звеньев управления позволяет акционерам выбирать наиболее приемлемую схему в зависимости от величины акционерного общества, структуры его капитала и конкретных задач развития бизнеса.

На практике обычно используются четыре варианта управления акционерным обществом, представленные на нижеследующих рисунках.

Во всех вариантах управления акционерным обществом обязательным является наличие двух органов управления: общего собрания акционеров и единоличного исполнительного органа, а также одного контролирующего органа управления — ревизионной комиссии. Поскольку задачей ревизионной комиссии является контроль над финансово-хозяйственной деятельностью общества, то ее, как правило, не рассматривают в качестве непосредственного органа управления акционерным обществом. Однако эффективное управление не может быть обеспечено без надежной системы контроля.

Различие вариантов управления акционерным обществом проявляется в определенном сочетании единоличного и коллегиальных органов управления.

Полная трехступенчатая структура управления акционерным обществом может быть использована во всех акционерных обществах. Она характеризуется тем, что позволяет усилить контроль акционеров за действиями менеджмента акционерного общества.

Сокращенная трехступенчатая структура управления акционерным обществом. Эта структура, как и первая, может использоваться в любых акционерных обществах. Она не предусматривает создания коллегиального исполнительного органа и соответственно не устанавливает каких-либо ограничений на участие в совете директоров менеджеров общества. В ней предусматривается только должность генерального директора, влияние которого и на управление обществом, и в совете директоров возрастает, поскольку он, по сути, единолично осуществляет текущее управление акционерным обществом.

Выдвигать кандидатов на должность генерального директора могут акционеры, владеющие не менее чем двумя процентами голосующих акций общества. Уставом или другим документом общества может быть установлен иной процент голосующих акций. Одна заявка может содержать не более одного кандидата. Предложения с кандидатами должны быть внесены не позднее 30 календарных дней после окончания финансового года, предшествующего году, в котором истекают нормативные полномочия действующего генерального директора. Совет директоров обязан рассмотреть поступившие заявки и принять решение о включении предложенных кандидатов в список кандидатур для голосования по избранию генерального директора или об отказе в этом не позднее 5 рабочих дней после окончания срока внесения заявок. В список для голосования включаются только те кандидаты, которые письменно подтвердили свое согласие баллотироваться на должность генерального директора. Выборы проводятся раздельным голосованием по каждому претенденту. При голосовании акционеры отдают свои голоса только за одного кандидата или голосуют против всех. Избранным считается тот кандидат, который получил, во-первых, большинство голосов акционеров, участвующих в собрании, во-вторых, большее относительно других соискателей число голосов. Если никто из кандидатов не получил большинства голосов, то выборы признаются не состоявшимися, что означает пролонгацию полномочий ранее действовавшего генерального директора[8].

Правление есть коллегиальный исполнительный орган управления акционерным обществом. Вместе с генеральным директором оно осуществляет текущее руководство деятельностью акционерного общества.

Компетенция правления обычно включает:

- обеспечение выполнений решений общего собрания;

- организацию оперативного руководства;

- разработку планов работы на квартал, полугодие и т. д.;

- финансовое и налоговое планирование;

- выработку текущей хозяйственной политики акционерного общества и т. п.

Правление избирается сроком на один год. Как правило, в его состав избираются лица, занимающие ключевые посты в акционерном обществе: финансовый директор, главный экономист, главный инженер и др.

1.3 Элементы, методы и инструменты системы управления в кредитных организациях

Организационная структура, по определению Генри Минцберга — совокупность способов, посредством которых процесс труда сначала разделяется на отдельные рабочие задачи, а затем достигается координация действий по решению задач. По сути дела, организационная структура определяет распределение ответственности и полномочий внутри организации.

Основы управления кредитной организацией заложены в статье 11.1 Федерального закона «О банках и банковской деятельности». Органами управления кредитной организации наряду с общим собранием ее учредителей (участников) являются совет директоров (наблюдательный совет), единоличный исполнительный орган и коллегиальный исполнительный орган. Текущее руководство деятельностью кредитной организации осуществляется единоличным исполнительным органом и коллегиальным исполнительным органом[9].

Надо отметить, что Центральный банк почти никак не регламентирует процессы проектирования банками своих организационных структур и структур управления, требуя только, чтобы в учредительных документах каждого банка содержались сведения о составе, месте нахождения органов управления банком и его обособленных подразделений, порядке их образования, об их полномочиях и порядке принятия ими решений.

Банки, являясь сложной, многофункциональной организацией, зачастую имеют сложную организационную структуру, включающую как внутренние, так и внешние подразделения. К внутренним подразделениям банков относятся департаменты, управления, отделы и т.п. организационные образования, к внешним — дочерние организации, филиалы, отделения, дополнительные офисы и некоторые другие.

Организационные структуры внутреннего построения банка с определенной долей условности делятся на две большие группы: классические и адаптивные (рисунок 6).

К классическим (традиционным) формам организационного построения банков относятся: функциональные подразделения и службы; дивизиональные подразделения и службы.

Типы внутренних организационных структур банка

Классические

Адаптивные

Функциональные

Дивизионные

Проектные

Продуктовые

Матричные

Рисунок 6 – Типы банковских организационных структур

Функциональные структуры — это более или менее обособленные подразделения, реализующие функции в соответствии с делением всей деятельности банка на главные части или отрасли, которые достаточно легко разграничить содержательно (рисунок 7).

Руководство банка

Кредитный отдел

Отдел ценных бумаг

Валютный отдел

Бухгалтерия

Отдел кассовых операций

Операционная часть

Отдел безопасности

Отдел автоматизации

Рисунок 7 – Традиционная функциональная организационная структура

Если объемы задач, решаемых подразделениями, достаточно большие, то внутри них могут создаваться дополнительные, более мелкие подразделения. К примеру, подразделение активных операций на самом деле всегда представлено несколькими подразделениями, центральным из которых считается кредитное, но и его часто разделяют на более дробные подразделения, отвечающие соответственно за кратко- и среднесрочное кредитование (а в нем еще организационно может быть разделено кредитование юридических и физических лиц, а также межбанковское кредитование) и долгосрочное (инвестиционное) кредитование.

Руководство банка с учетом его стратегии, величины, ассортимента оказываемых услуг и иных факторов должно выбирать, какие формы и в какой комбинации создавать для использования в работе и как их разместить в общей структуре банка, а также определить принципы и механизмы взаимодействия между ними.

Подразделения функционального типа создают необходимые условия для поддержания оправданного уровня специализации подразделений банка и повышения качества его услуг (хотя в большинстве случаев им все равно никакой альтернативы не существует). Вместе с тем данный тип построения организационных структур не всегда позволяет эффективно координировать действия подразделений при решении комплексных и «стыковых» проблем развития банка[10].

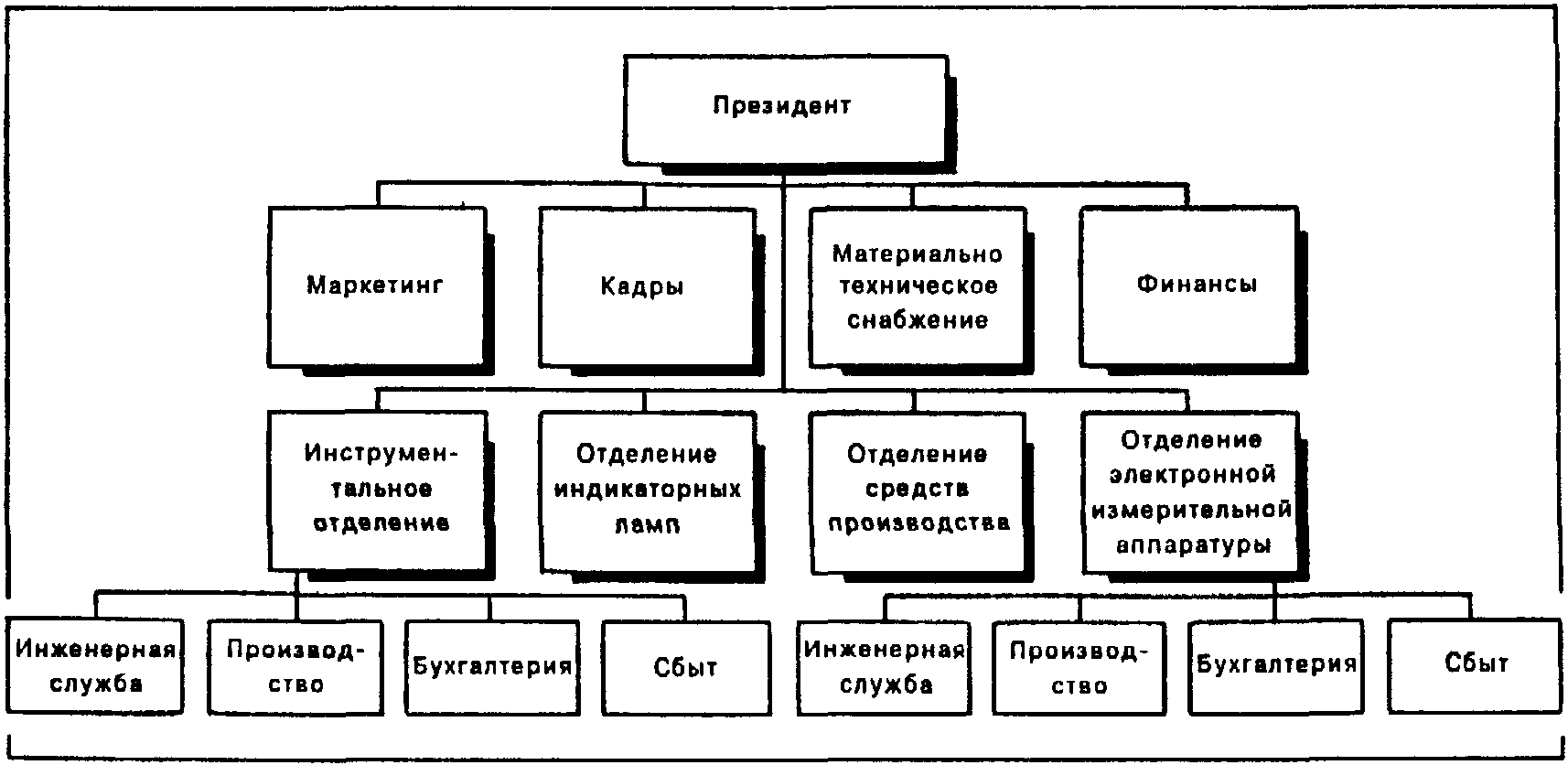

Выходом из указанной ситуации оказалась модель банковской деятельности, ориентированной на результаты маркетинговых исследований. Ее воплощением можно считать, в частности, использование дивизиональных подразделений, ориентированных:

- на виды реализуемых банковских продуктов (продуктовые) (рисунок 8);

- на потребности отдельных групп клиентов (рисунок 9).

Дивизиональная организация предполагает разделение банка на ряд крупных «дивизионов» или прибыльных центров. В результате внутри банка возникают новые крупные объекты управления — своеобразные мини-банки.

Рисунок 8 – Дивизиональная продуктовая организационная структура

Руководство банка

Департамент анализа и развития

Департамент по работе с клиентами

Департамент банковских операций

Казначейство

Департамент учета и отчетности

Отдел по работе с юридическими лицами

Юридический отдел

Отдел контроля платежной дисциплины

Отдел учета внешних операций

Отдел инкассации

Отдел по работе с физическими лицами

Отдел учета внутренних операций

Отдел безопасности

Рисунок 9 – Дивизиональная клиентская организационная структура

Каждый из таких центров во многом напоминает специализированное линейное подразделение, однако имеет собственный внутренний менеджмент (в лице особого управляющего, который должен так организовать управление объектом, чтобы обеспечить его рентабельную работу), а в качестве критерия эффективности его функционирования используется величина прибыли. Дивизиональный вариант организации подразделений банков в российской практике пока не получил широкого распространения, и встречается у ограниченного числа банков, например «ВТБ 24», в отличие от стран Скандинавии, США, Австралии, где преобладает именно такой тип банковских организационных структур.

АНАЛИЗ СИСТЕМЫ УПРАВЛЕНИЯ ПАО «СБЕРБАНК РОССИИ»

2.1 Характеристика

ПАО «Сбербанк России» и основные показатели деятельности ПАО «Сбербанк России» – российский коммерческий банк, один из крупнейших банков России и Европы.

Спектр услуг Сбербанка для розничных клиентов максимально широк: от традиционных депозитов и различных видов кредитования до банковских карт, денежных переводов, банковского страхования и брокерских услуг.

Стремясь сделать обслуживание более удобным, современным и технологичным, Сбербанк с каждым годом все более совершенствует возможности дистанционного управления счетами клиентов. В банке создана система удаленных каналов обслуживания, в которую входят:

1) онлайн-банкинг «Сбербанк Онлайн» (более 7 млн. активных пользователей);

2) SMS-сервис «Мобильный банк» (более 13 млн. активных пользователей);

3) одна из крупнейших в мире сетей банкоматов и терминалов самообслуживания (более 83 тыс. устройств).

Сбербанк является крупнейшим эмитентом дебетовых и кредитных карт. Совместный банк, созданный Сбербанком и BNP Paribas, занимается POS-кредитованием под брендом Cetelem, используя концепцию «ответственного кредитования».

Среди клиентов Сбербанка – более 1 млн. предприятий (из 4,5 млн. зарегистрированных юридических лиц в России). Банк обслуживает все группы корпоративных клиентов, причем на долю малых и средних компаний приходится более 20 % корпоративного кредитного портфеля банка. Оставшаяся часть — это кредитование крупных и крупнейших корпоративных клиентов.

Сбербанк сегодня – это мощный современный банк, который стремительно трансформируется в один из крупнейших мировых финансовых институтов. В последние годы Сбербанк существенно расширил свое международное присутствие. Помимо стран СНГ (Казахстан, Украина и Беларусь), Сбербанк представлен в девяти странах Центральной и Восточной Европы (Sberbank Europe AG, бывший VBI) и в Турции (DenizBank).

2.2 Анализ системы управления ПАО «Сбербанк России»

Управление Сбербанком России основывается на принципе корпоративности в соответствии с Кодексом корпоративного управления, утвержденным годовым Общим собранием акционеров Банка в июне 2002 года. Все органы управления Банком формируются на основании Устава Сбербанка России и в соответствии с законодательством Российской Федерации.

Общее собрание акционеров — высший руководящий орган Сбербанка России. На Общем собрании акционеров принимаются решения по основным вопросам деятельности Банка, а также избрание членов Наблюдательного совета Банка, Ревизионной комиссии Банка и избрание Президента, Председателя Правления Банка.

Наблюдательный совет Банка состоит из 17 директоров, среди которых 5 представителей Банка России, 2 представителя Сбербанка России и 7 независимых директоров. Наблюдательный совет Банка осуществляет общее руководство деятельностью Банка, за исключением решения вопросов, отнесенных Уставом Банка к компетенции общего собрания акционеров.

К компетенции Правления Банка относятся вопросы руководства текущей деятельностью Банка, за исключением вопросов, отнесенных к компетенции Общего собрания акционеров и Наблюдательного совета Банка.

К компетенции Президента, Председателя Правления Банка относится решение всех вопросов текущей деятельности Банка. Президент, Председатель Правления Банка вправе делегировать отдельные должностные полномочия подчиненным ему лицам.

По своей организационной структуре Сбербанк России представляет многоуровневую систему, которая не имеет аналогов среди других акционерных банков. Она включает в себя территориальные банки, а также низовые учреждения: отделения и филиалы (Таблица 1).

Таблица 1 – Структура филиальной сети Сбербанка России

|

Элементы организационной структуры |

2018, шт. |

2017, шт. |

|

Всего структурных подразделений, в т.ч.: |

19255 |

19439 |

|

территориальные банки |

17 |

17 |

|

отделения |

500 |

505 |

|

внутренние структурные подразделения (ВСП), всего, в т.ч.: |

18727 |

18882 |

|

дополнительные офисы, всего, из них: |

10494 |

10069 |

|

- специализированные по обслуживанию физических лиц; |

7997 |

7439 |

|

- универсальные; |

2373 |

2515 |

|

- специализированные по обслуживанию юридических лиц; |

124 |

125 |

|

операционные офисы |

588 |

236 |

|

операционные кассы вне кассового узла |

7544 |

8 492 |

|

передвижные офисы |

98 |

85 |

Территориальные банки и отделения Сбербанка России пользуются правами юридических лиц и имеют баланс, который входит в баланс Сбербанка. Они входят в единую организационную структуру Сбербанка, обладают правами юридических лиц, осуществляют свою функцию, руководствуясь актами Центрального банка РФ и Сбербанка России.

На рисунке 10 представлена общая организационная структура ПАО «Сбербанк России», которую можно квалифицировать как дивизиональную, структурированную по географическому принципу.

Сегодня ПАО «Сбербанк России» включает 17 дивизиональных подразделений, которые именуются региональными банками. Каждый региональный банк имеет собственный аппарат управления и объединяет под своим руководством отделения и подразделения, расположенные на территории нескольких соседних субъектов РФ.

ОБЩЕЕ СОБРАНИЕ АКЦИОНЕРОВ

НАБЛЮДАТЕЛЬНЫЙ СОВЕТ

ПРАВЛЕНИЕ

ТЕРРИТОРИАЛЬНЫЕ БАНКИ

ОТДЕЛЕНИЯ

ВНУТРЕННИЕ СТРУКТУРНЫЕ ПОДРАЗДЕЛЕНИЯ

Алтайский Банк

Байкальский Банк

Волго-Вятский Банк

Восточно-Сибирский Банк

Западно-Сибирский Банк

Дальневосточный Банк

Западно-Уральский Банк

Северный Банк

Поволжский Банк

Северо-Восточный Банк

Северо-Западный Банк

Северо-Кавказский Банк

Сибирский Банк

Среднерусский Банк

Уральский Банк

Центрально-Черноземный Банк

Юго-Западный Банк

Рисунок 10 – Общая организационная структура ПАО «Сбербанк России»

Общее собрание акционеров является высшим органом управления ПАО «Сбербанк России». К компетенции Общего собрания акционеров относятся следующие вопросы:

- внесение изменений и дополнений в Устав Банка или утверждение Устава Банка в новой редакции;

- реорганизация Банка;

- ликвидация Банка, назначение ликвидационной комиссии и утверждение промежуточного и окончательного ликвидационных балансов;

- избрание членов Наблюдательного совета Банка, досрочное прекращение их полномочий;

- избрание Президента, Председателя Правления Банка и досрочное прекращение его полномочий;

- избрание членов Ревизионной комиссии Банка и досрочное прекращение их полномочий;

- определение количества, номинальной стоимости, категории (типа) объявленных акций и прав, предоставляемых этими акциями;

- увеличение уставного капитала банка;

- утверждение внутренних документов Банка: Порядка проведения общего собрания акционеров, Положения о Наблюдательном совете Банка, Положения о Правлении, Положения о ревизионной комиссии.

К компетенции Наблюдательного совета Банка относятся следующие вопросы:

- определение приоритетных направлений деятельности Банка;

- созыв годового и внеочередного Общих собраний акционеров;

- утверждение повестки дня Общего собрания акционеров;

- определение даты составления списка лиц, имеющих право на участие в Общем собрании акционеров, и другие вопросы связанные с подготовкой и проведением Общего собрания акционеров;

- увеличение уставного капитала Банка путем размещения дополнительных акций за счет имущества Банка в пределах количества объявленных акций, установленных Уставом Банка;

- и другие вопросы.

Филиалы ПАО «Сбербанк России» не наделены правами юридических лиц и действуют на основании Положений, утверждаемых Правлением Сбербанка России, имеют баланс, который входит в баланс Сбербанка России, имеют символику Сбербанка России.

2.3 Оценка финансово-экономических показателей за 2016-2018г.

За 2016 год прибыль Сбербанка возросла на 186 млрд. руб., за 2017 год данный показатель продолжил расти. И на 31.12.2018 прибыль составила 408,9 млрд. руб. Увеличение чистой прибыли произошло благодаря динамичным темпам роста объемов кредитования.

За 2016–2017 год Банк продемонстрировал высокие результаты деятельности, что подтверждено высокой рентабельностью собственных средств 20,1 %, рентабельность активов 3,2.

Портфель кредитов клиентам за 2016-2018 год увеличился на 45,2 % в связи с ростом объема кредитования как корпоративных клиентов, так и физических лиц (31.12.2016 – 5265.4 млрд. руб., 31.12.2017 – 5843,4 млрд. руб., 31.12.2018 – 7839,1 млрд. руб.).

За анализируемый период все показатели растут в динамике, не смотря на кризисные явления в экономике, так в течение 2017 года в условиях сложной ситуации в Российской и мировой экономике «Сбербанк России» активно наращивал операции кредитования. Объем кредитного портфеля на 1 января 2018 года составил 5 560 млрд. рублей. За год банк увеличил остаток кредитного портфеля на 35,6 % или на 1 458 млрд. рублей, что больше прироста за 2017 год (1 393 млрд. рублей). В таблице 2 представлен сравнительный анализ за 2016–2018 год.

Таблица 2 – Показатели деятельности банка за 2016–2018 год[11].

|

Показатель |

31.12.2016г., млн. руб. |

31.12.2017г., млн. руб. |

31.12.2018г., млн.руб. |

Прирост в % 2016-2017 |

Прирост в % 2017-2018 |

|

Капитал |

323,3 |

675,6 |

774,5 |

109,0 % |

14,6 % |

|

Прибыль |

122,5 |

153,1 |

136,9 |

24,9 % |

-10,7 % |

|

Чистая прибыль |

87,9 |

116,7 |

109,9 |

32,8 % |

-5,8% |

|

Кредитный портфель |

1 933,1 |

4103,9 |

5561,3 |

112,3 % |

35,5 % |

|

в том числе кредитование юр. лиц (без МБК) |

1 405,6 |

79,8 |

331,3 |

118,9 % |

29,1 % |

|

Остаток средств на счетах физ. лиц |

1 500,1 |

2676,2 |

3106,4 |

77,1 % |

16,4 % |

|

Остаток средств на счетах юр. лиц |

583,4 |

1327,9 |

1 785,2 |

120,7 % |

38,8 % |

|

Отношение затрат к доходам |

37,4 % |

40,2 % |

43,1 % |

7,2 % |

7,5 % |

В 2018 году основная часть доходов была получена Банком от проведения следующих видов операций:

-

- операций с ценными бумагами;

- кредитования клиентов – физических и юридических лиц;

- комиссионных операций.

В целом, представленные данные свидетельствуют о стабильном положении и развитии ПАО «Сбербанк России»: сумма процентных доходов увеличилась за рассматриваемый период на 35,2 %, комиссионных доходов – на 14,6 %. Однако сумма чистых доходов снизилась на 1 %, что не помешало прибыли после налогообложения и прибыли до налогообложения вырасти соответственно на 67 % и 71 %. Эта ситуация обусловлена тем, что операционные доходы снизились более значительно, чем доходы – на 13 %. Кроме того, банк эффективно привлекает средства: средства юридических лиц возросли на 43%, а вклады физических лиц – на 63 %. Кроме того, банк проводит эффективную кредитную политику: чистая ссудная задолженность возросла на 30 %.

По итогам 2018 года банк получил 392,6 млрд. рублей чистой прибыли (аналогичный показатель за 2017 год — 344,4 млрд. рублей), за 10 месяцев 2014 года банк заработал 293,9 млрд. рублей.

Согласно принятой еще в октябре 2008 года стратегии развития до 2014 года, Сбербанк должен достичь следующих результатов: во-первых, увеличить объем чистой прибыли в 2,5—3 раза по сравнению с 2007 годом (106,5 млрд. рублей); во-вторых, снизить отношение операционных затрат к операционному доходу на 5 процентных пунктов (до 40 %); в-третьих, поддерживать рентабельность капитала (ROE) на уровне не ниже 20 % (согласно полугодовой отчетности по МСФО, в 2014 году показатель ROE составил 17,7 %); в-четвертых, довести количество сотрудников до 200—220 тыс. (на данный момент их свыше 260 тыс.).

Таблица 3 – Анализ структуры баланса активов ПАО «Сбербанк России» за 2016–2018 года[12].

|

Показатель |

31.12.2016 г., млн. руб. |

31.12.2017 г., млн. руб. |

31.12.2018 г., млн. руб. |

|

Денежные средства |

270 396,00 |

322 303,00 |

492 881,00 |

|

Средства в Центральном Банке РФ |

112 238,00 |

128 925,00 |

151 197,00 |

|

Средства в кредитных организациях |

85 334,00 |

61 888,00 |

38 444,00 |

|

Чистые вложения в ценные бумаги |

1 090 992,00 |

1 851 423,00 |

1 580 627,00 |

|

Чистая ссудная задолженность |

5 158 029,00 |

5 714 301,00 |

7 658 871,00 |

|

Основные средства, материальные запасы |

289 830,00 |

317 379,00 |

370 948,00 |

|

Прочие активы |

90 176,00 |

127 028,00 |

126 452,00 |

|

Всего активов |

7 096 995,00 |

8 523 247,00 |

10 419 419,00 |

Доминирующими статьями на протяжении всего анализируемого периода являются Чистая ссудная задолженность и Чистые вложения в ценные бумаги. Остальные показатели имеют незначительный удельный вес, но все же формируют суммарные активы.

Таблица 4 – Анализ структуры баланса пассивов ПАО «Сбербанк России» за 2016–2018 года[13].

|

Показатель |

31.12.2016 млн. руб |

31.12.2017 млн. руб |

31.12.2018 млн. руб |

|

Средства Центрального Банка РФ |

500 000,00 |

300 000,00 |

565 389,00 |

|

Средства кредитных организаций |

143 390,00 |

291 095,00 |

477 468,00 |

|

Средства клиентов |

5 396 949,00 |

6 666 978,00 |

7 877 198,00 |

|

Выпущенные долговые обязательства |

122 853,00 |

111 983,00 |

87 223,00 |

|

Выпущенные долговые обязательства |

122 853,00 |

111 983,00 |

87 223,00 |

|

Прочие обязательства |

59 995,00 |

76 992,00 |

84 730,00 |

|

Резервы на прочие потери |

25 557,00 |

26 313,00 |

26 771,00 |

|

Источники собственных средств |

848 253,00 |

1 049 887,00 |

1 300 642,00 |

|

Всего пассивов |

7 096 995,00 |

8 523 247,00 |

10 419 419,00 |

Доминирующими статьями на протяжении всего анализируемого периода являются собственные средства Банка и средства клиентов, в незначительной доли средства Центрального Банка РФ. Остальные показатели имеют незначительный удельный вес, но все же формируют суммарные пассивы.

Основными статьями на протяжении анализируемого периода являются собственные средства Банка и средства клиентов, в незначительной доли средства Центрального Банка РФ. Остальные показатели имеют значительный удельный вес.

Таблица 5 – Показатели ликвидности ПАО «Сбербанк России» за 2016-2018гг[14].

|

На 31.12.2016 |

На 31.12.2017 |

На 31.12.2018 |

|

|

Мгновенная ликвидность |

100,56 % |

71,32 % |

80,52 % |

|

Текущая ликвидность |

103,01 % |

72,90 % |

74,34 % |

Оценивая полученные значения, видно, что за все периоды, которые были рассмотрены, показатели ликвидности находились в норме. Что касаемо показателей мгновенной ликвидности, то можно сказать, что риск потери ликвидности ПАО «Сбербанк России» в течении одного операционного дня за оцениваемые периоды отсутствует.

Таблица 6 – Динамика изменений показателей ПАО «Сбербанк России», за 2016-2018 гг.

|

Наименование статей |

2016г., млн. руб. |

2017г., млн. руб. |

2018г., млн. руб. |

Изменение 2018-2016г., млн. руб. |

Темп роста 2018г. к 2016г., % |

|

Денежные средства |

128 732 504 |

329 215 224 |

270 395 815 |

141 663 311 |

210 |

|

Средства в ЦБ |

81 793 071 |

98 775 211 |

112 237 721 |

30 444 650 |

137 |

|

Обязательные резервы в ЦБ РФ |

56 790 258 |

7 643 214 |

40 572 382 |

- 16 217 876 |

71 |

|

Чистые вложения в торговые ценные бумаги |

473 263 870 |

2 812 259 |

15 587 505 |

- 457 676 365 |

3 |

|

Чистая ссудная задолженность |

3 988 641 545 |

5 331 899 713 |

5 158 029 273 |

1 169 387 728 |

129 |

|

Чистые вложения в ценные бумаги |

39 768 362 |

508 832 916 |

1 075 404 440 |

1 035 636 078 |

2704 |

|

Основные средства, нематериальные активы и материальные запасы |

163 415 207 |

269 417 247 |

289 830 038 |

126 414 831 |

177 |

|

Прочие активы |

52 576 372 |

99 865 894 |

90 176 101 |

37 599 729 |

172 |

|

Всего активов |

4 944 822 057 |

6 719 019 447 |

7 096 995 293 |

2 152 173 236 |

144 |

В целом можно сделать вывод, что за отчетный период финансовое состояние организации улучшилось по сравнению с предыдущим периодом.

3 СОВЕРШЕНСТВОВАНИЕ СИСТЕМЫ УРАВЛЕНИЯ ПАО «СБЕРБАНК РОССИИ»

На сегодняшний день одной из проблем в ПАО «Сбербанк России» является высокий уровень текучести персонала. Под этим обычно понимается процесс изменения кадрового состава, обусловленный увольнением одних сотрудников и приходом на смену им других. На 2018 г. уровень текучести в Банке составляет 47 %, по сравнению с 2017 г. увеличился на 11,2%.

К основным причинам текучести кадров относится как объективные (внешние) причины, так и субъективные (внутренние). К объективным причинам, прежде всего, необходимо отметить, что последние годы характеризуются изменением отношения к труду – возрастает независимость работника, акцент делается на достижение собственных целей. Одновременно идеологическая составляющая работы становится все меньше.

Формулировка «по собственному желанию» является наиболее распространенной причиной увольнения. Она используется даже тогда, когда работник увольняется по инициативе работодателя, поскольку ни одна из сторон трудовых отношений не заинтересована в возникновении конфликтных ситуаций и возможных судебных разбирательствах. Поэтому необходимо провести анализ причин увольнений сотрудников из банка. Предупреждение реальных увольнений работников должно основываться не только на анализе мотивов уже состоявшихся увольнений, но и на данных о мотивации потенциальной текучести - готовность работников к смене места работы. Такой подход соответствует принципам опережающего управления.

Для того чтобы разработать новую эффективную организационную структуру необходимо учитывать предпосылки для её совершенствования, в качестве которых могут выступать:

-

- нововведения на рынках сбыта услуг;

- проблемы в существующей организационной структуре;

- изменение стратегических целей.

Сегодня основными задачами, которые возложены на Мурманское отделение являются:

- рост объемов выданных кредитов, как физических лиц за счет расширения перечня ипотечных программ, так и бизнеса;

- повышение эффективности расчетов за счет внедрения эффективной платежной системы, развития системы электронных расчетов;

- рост корпоративной культуры отделения, повышения у сотрудников осознания собственной значимости.

Для Мурманского отделения №8627 ПАО «Сбербанк России» можно

выделить ряд проблем.

Начнем с анализа деятельности отдела по автоматизации корпоративных клиентов, включающего 7 специалистов и выполняющего следующие функции:

- установка и поддержание АС «Клиент-Сбербанк», разработка и внедрение обновлений системы;

- организация, внедрение и обслуживание «зарплатный» проектов;

- организация и внедрение автоматизированной системы управления финансовыми потоками;

- обслуживание банковского оборудования, в том числе удаленных каналов обслуживания;

- разработка новых продуктов и проектов по автоматизации бизнеса;

- мониторинг, обслуживание и поддержание исправности внутреннего оборудования и компьютерных программ, обеспечивающих бесперебойную работу всех автоматизированных систем банка и клиентов;

- автоматизация бизнес-процессов внутри банковской системы;

Делая вывод, можно сказать, что отдел автоматизации корпоративных клиентов на самом деле выполняет все функции по автоматизации, как клиентов, так и самого Мурманского отделения. Помимо этого специалисты отдела выполняют функции системного администрирования.

Другая проблема – отсутствие в Мурманском отделении отдела маркетинга. Маркетинг является важнейшей сферой деятельности современных банков. Банковский маркетинг выступает в качестве рыночного инструментария современного управления. Разработка новых продуктов, является важной составляющей конкурентоспособности и влияет на повышение результативности финансово-кредитных организаций. На сегодняшний день на Мурманском рынке банковских услуг у Сбербанка нет сильных конкурентов. Однако уже сегодня усиливают свое присутствие в Мурманске такие банки как «РосСельхозБанк», «ВТБ 24» – эти банки являются крупными общероссийскими кредитными организациями с развитой филиальной сетью и активной маркетинговой позицией. Их деятельность на рынке банковских услуг может составить существенную конкуренцию.

Проведем SWOT-анализ для того чтобы оценить возможности и определить потенциальные угрозы. Результаты анализа покажут, какие цели и задачи должны придерживаться новая организационная структура. Ценность SWOT-анализа заключает в том, что известные, но разрозненные и бессистемные представления об организации и её конкурентном окружении позволяет сформулировать в виде логически согласованной матрицы взаимодействия сил, слабостей, возможностей и угроз (рисунок 11).

|

Возможности |

Угрозы |

|

|

Сильные стороны |

|

|

|

Слабые стороны |

|

|

Рисунок 11 – Матрица SWOT-анализа Мурманского отделения № 8627 ПАО «Сбербанк России»

Как видно из матрицы на рисунке 11 у Мурманского отделения существует больше слабых сторон и угроз, чем сильных сторон и возможностей. Именно поэтому руководству отделения нужно больше внимания уделять повышению эффективности управления и уровень клиентоориентированности, что возможно реализовать через совершенствование существующей организационной структуры. Однако, стоит отметить и сильные стороны Мурманского отделения № 8627 ПАО «Сбербанк России». Поэтому для уточнения конкурентной ситуации целесообразно провести оценку конкурентного положения отделения по методу взвешенных оценок, который является достаточно популярным и эффективным методом стратегического менеджмент, и позволяет выявить позицию компании среди конкурентов. Сначала оцениваются не взвешенные факторы конкурентного успеха (таблица 7).

Таблица 7 – Анализ положения на рынке Мурманского отделения № 8627 ПАО «Сбербанк России» (не взвешенные оценки)

|

Факторы |

ПАО «Сбербанк России» |

Конкуренты |

|

|

«РосСельхозБанк» |

«ВТБ 24» |

||

|

Качество и характеристика банковских услуг |

8 |

7 |

8 |

|

Имидж |

10 |

6 |

9 |

|

Производственные возможности |

10 |

7 |

10 |

|

Использовании технологий |

10 |

8 |

10 |

|

Маркетинг |

6 |

6 |

7 |

|

Инновации |

9 |

5 |

9 |

|

Финансовое положение |

10 |

9 |

10 |

|

Не взвешена оценка |

63 |

48 |

63 |

Как видно из таблицы 7 сегодняшние лидеры Мурманского рынка банковских услуг «Сбербанк России» и «ВТБ 24» имеют равные конкурентные позиции, так как набрали равное количество баллов. Однако не все факторы рыночного успеха имеют равный вес при определении конкурентного положения. Методика взвешенных оценок устанавливает долю каждого из факторов в общей оценке конкурентной позиции компании (таблица 8).

Таблица 8 – Анализ положения на рынке Мурманского отделения № 8627 ПАО «Сбербанк России» (взвешенные оценки)

|

Факторы |

Вес |

ПАО «Сбербанк России» |

Конкуренты |

|

|

«РосСельхозБанк» |

«ВТБ 24» |

|||

|

Качество и характеристика товара |

0,25 |

2,35 |

2 |

2,35 |

|

Имидж |

00,1 |

1 |

0,6 |

0,8 |

|

Производственные возможности |

0,15 |

1,45 |

1,1 |

1,45 |

|

Использовании технологий |

0,05 |

0,5 |

0,4 |

0,5 |

|

Маркетинг |

0,1 |

0,7 |

0,7 |

0,8 |

|

Инновации |

0,1 |

0,8 |

0,6 |

0,8 |

|

Финансовое положение |

0,1 |

1 |

0,9 |

1 |

|

Взвешена оценка |

7,8 |

6,3 |

7,8 |

|

Анализ таблицы 8 демонстрирует, что наиболее прочные конкурентные позиции у Мурманского отделения № 8627 ПАО «Сбербанк России» и отделения «ВТБ 24». Из этого следует сделать вывод о том, что «ВТБ 24» имеет основания составить конкуренцию Сбербанку, и во многом благодаря активной политике позиционирования на рынке. Руководство Сбербанка не уделяет должного внимания маркетингу, так как считает, что россияне доверяют в первую очередь ему, а уже потом всем остальным.

Качество услуг Мурманского отделения № 8627 ПАО «Сбербанк России» не всегда удовлетворяет клиентов. Так, читая отзывы в «Книги отзывов и предложений» отделений банка, можно встретить много жалоб от физических лиц по самым разным вопросам:

- длительное обслуживание;

- частые сбои в программном обеспечении;

- некомпетентность сотрудников;

- отказ в предоставлении информации.

Реже, но все же происходят проблемы при обслуживании корпоративных клиентов. Например, сбои в работе АС «Клиент-Сбербанк», «потеря» и неправильная отправка безналичного перевода.

Если эти проблемы оставить без внимания, то в будущем они могут существенно ослабить конкурентные позиции отделения на рынке банковских услуг. Преобразования целесообразно начать с изменений в организационной структуре отделения, которые позволят развить сильные стороны банка, свести к минимуму потенциальные угрозы и сгладить слабые стороны.

В основе эффективной организационной структуры должны быть заложены ценности и стратегические цели компании. Поэтому разработку новой организационной структуры Мурманского отделения начнем с создания цепочки ценностей, основанной на ценностях ПАО «Сбербанк России». Стратегия развития Сбербанка до 2014 предполагает следующие преобразования, которые должны затронуть всю филиальную сеть банка:

- максимальная ориентация на клиента и превращение Сбербанка в «сервисную» компанию по обслуживанию индивидуальных и корпоративных клиентов;

- технологическое обновление Банка и «индустриализация» систем и процессов;

- существенное повышение операционной эффективности Банка на основе самых современных технологий, методов управления, оптимизации и рационализации деятельности по всем направлениям за счет внедрения Производственной Системы Сбербанка, разработанной на базе технологий Lean;

- развитие операций на международных рынках, прежде всего в странах СНГ.

Несомненно, при росте объемов кредитования физических лиц нагрузка на сотрудников отдела существенно увеличится, что приведет к снижению качества их работы, а в конечном итоге к снижению качества кредитного портфеля отделения банка.

Схема новой организационной структуры представлена на рисунке 12.

Руководитель отделения

Заместитель управляющего по работе с корпоративными клиентами

Заместитель управляющего по работе физическими лицами

Учетно-финансовая служба

Отдел кадров

Отделение по работе с корпоративными клиентами

Отделение по работе с частными лицами

Операционная часть

Ведение счетов

Кредитование физических лиц

Прием платежей

Служба инкассации

Обслуживание вкладов

Операции с валютой

Кредитование бизнеса

Отдел автоматизации бизнеса

Отдел обслуживания пластиковых карт

Отдел маркетинга

Юридический отдел

Отдел по работе с проблемной задолженностью

Служба безопасности

Отдел безопасности

Отдел материально- технического снабжения

Рисунок 12 – Проект новой организационной структуры Мурманского отделения № 8627 ПАО «Сбербанк России»

Для эффективной работы новых функциональных подразделений необходимо определить их цели и задачи. От правильности этих целей зависит успех выполнения всех стратегических целей, ради которых и проводится реструктуризация. Осуществление этих целей ориентировано, скорее, на развитие, чем на достижение результатов (таблица 8).

Таблица 8 – Цели новых функциональных отделов Мурманского отделения № 8627 ПАО «Сбербанк России»

|

Отделы |

Цели |

Задачи |

|

Маркетинга |

|

|

|

Автоматизации бизнеса |

|

|

Предложенный проект новой организационной структуры позволит с одной стороны достичь стратегических целей, а с другой стороны будет способствовать реализации стратегии развития Сбербанка.

ЗАКЛЮЧЕНИЕ

Актуальность методик совершенствования организационных структур кредитных организаций в России действительно является высокой на современном этапе развития банковского сектора. Крупные кредитные организации остро ощущают несовместимость старых организационных структур с реалиями современного бизнеса. Традиционные банковские организационные структуры, как правило, линейно-функциональные с высокой степенью централизации. Именно такая организационная структура до сих пор присутствует у ПАО «Сбербанк России». Однако, практика некоторых российских банков показывает, что и другие типы организационных структур могут быть эффективными, например, дивизиональная организационная структура банка «ВТБ 24».

Однако сегодня многие российские банка активно производят перестройки своих организационных структур. Причинами таких действий является желание повысить эффективность работы банка путем изменения стратегии развития, большей ориентированности на потребности клиентов. Не является исключением и Сбербанк России, его стратегия развития до 2014 года и новая стратегия до 2018 года предполагает существенные изменения в управлении всех отделений филиальной сети, направленные на повышение ориентации банка на потребности клиентов, построение более тесной модели сотрудничества клиентов с банком, изучение их потенциальных потребностей. Особое внимание будет уделено сотрудникам банка. Будет разработана новая мотивация сотрудников, направленная на вовлеченность сотрудника в процесс работы, понимания как он может заработать больше и осознание своей значимости. В перспективе руководство банка планирует разрабатывать новые банковские продукты и презентовать их на рынок еще до того, как появиться острая потребность в них, тем самым стимулируя спрос на банковские услуги.

Анализ деятельности Мурманского отделения № 8627 ПАО «Сбербанк России» также показал необходимость совершенствования существующей организационной структуры отделения. Руководство банка, ориентированное на централизованное управление, не уделяет должное внимание стратегическому развитию банка, подержанию конкурентоспособности отделения на Мурманском рынке банковских услуг, не занимается оценкой конкурентной среды. В такой ситуации, когда банк преследует только тактические цели и занимается удовлетворением текущих потребностей клиентов, растет риск утраты конкурентоспособности в будущем.

Учитывая сложившуюся конкурентную ситуацию на Мурманском рынке, где набирают силу другие крупные филиальных кредитные организации, были предложены некоторых изменения в организационной структуре Мурманского отделения, направленные на повышение стратегической устойчивости банка.

Территориальный банк был и остается ключевым элементом в структуре управления региональной сетью Сбербанка: объем бизнес-полномочий территориальных банков в последние годы последовательно увеличивается с учетом индивидуальных характеристик каждого территориального подразделения, учитывающих качество и динамику их кредитного портфеля. Однако, совершенствование организационных структур региональных банков на сегодняшнем этапе развития просто необходимы. Цели структурных изменений – стандартизация модели управления, повышение качества управления сетью и фокусирование регионального менеджмента на решение задач развития бизнеса в каждом субъекте Российской Федерации.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Нормативные документы:

1) Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности» [ред. от 29.12.2014] [Электронный ресурс] // Некоммерческая интернет-версия КонсультантПлюс

2) Федеральный закон от 26.12.1995 N 208-ФЗ «Об акционерных обществах» [ред. от 22.12.201] [Электронный ресурс] // Некоммерческая интернет-версия КонсультантПлюс

3) Федеральный закон от 19.07.2001 N 82-ФЗ «О внесении изменений и дополнений в Федеральный закон «О банках и банковской деятельности» [Электронный ресурс] // Некоммерческая интернет-версия КонсультантПлюс

4) Федеральный закон от 02.12.1990 N 394-1 (ред. 21.03.2002) «О Центральном банке Российской Федерации» [Электронный ресур] // Некоммерческая интернет-версия КонсультантПлюс

Литература:

7) Артюшин, В.В. Финансовый анализ. Инструментарий и практика: учебное пособие / В.В. Артюшин. – М.: ЮНИТИ-ДАНА, 2016. – 120 с.

8) Бакай Ю. Оценка взаимодействия подразделений компании. Управление персоналом / Ю. Бакай. – Издательство «Экзамен», 2016. – 35 с.

9) Беляцкая Н.П. Квантовая природа менеджмента / Н.П. Беляцкая // Менеджмент в России и за рубежом. – 2017. – № 4. – С. 3–7.

10) Белоглазова Г.Н. Организация деятельности коммерческого банка. – М.: Высшая школа, 2018. – 456 с.

11) Волкова К.А. Предприятие: стратегия, структура, положения об отделах и службах, должностные инструкции. – 3-е изд. – М.: КноРус, 2016. – 423 с.

12) Веснин В.Р. Основы менеджмента: Учебник / В.Р. Веснин. – М.: ЮНИТИ, 2017. – 390 с.

13) Глушкова, Н.Б. Банковское дело. – М.: Инфра-М, 2017. – 432 с.

14) Грачева С.Н. Реструктуризация банка: опыт и перспективы // Банковское дело. – 2016. – № 2. – с. 18–20;

15) Жарковская Е.П. Банковское дело: Учебник под ред. Е.П. Жарковской. – М.: Омега-Л, 2018. – 512 с.

16) Заварихин, Н.М. Корпоративное управление в российских коммерческих банках // Финансовый менеджмент. – 2018. – № 2. – С. 35–37;

17) Ибадова, Л.Т. Правовые проблемы банковского кредитования малого бизнеса / Л.Т. Ибадова // Банковское дело. – 2017. – № 1. – С. 61–69.

18) Картуесов, А.И. Тотальный банкинг / А.И. Картуесов // Эксперт. – 2018. – № 15. – С. 92–97.

19) Кравцова Е.Г. Реструктуризация организаций банковского сектора: проблемы и возможности // Банковское дело. – 2017. - № 1. – с. 41–43.

20) Лаврушин, О.И. Банковское дело: учебник. / Под ред. проф. Лаврушина О.И. – М.: Финансы и статистика, 2010. – 570 с.

21) Крымов С.М. Стратегический менеджмент. – 3-е изд., перераб. и доп. – М.:, 2016. – 125 с.

22) Мескон М., Альберт М., Хедоури Ф. М. Основы менеджмента. – Пер. с англ. О. Медведь. – М.: Вильямс, 2016. – 810 с.

23) Марамыгин М.С. Организация деятельности коммерческого банка: Учебник / Под ред. М. С. Марамыгина, Е. Г. Шатковской. – М.: Инфра-М, 2017. – 421 с.

24) Ольхова Р.Г. Банковское дело: управление в современном банке: Учебник. – 2-е изд. – М.: Кнорус, 2018. – 429 с.

25) Панов А.И., Коробейников О.И. Стратегический менеджмент. – Учебник. – 2-е изд. - Юнити-Дана, 2017. – 540 с.

26) Рогожин, С.В., Рогожина, Т.В. Теория организации. Учебник ГРИФ УМО / С.В. Рогожин, Т.В. Рогожина. – Издательство «Экзамен», 2016. – 110 с.

27) Рогожин, С.В., Рогожина Т.В. Организация и управление / С.В. Рогожин, Т.В. Рогожина. – Издательство «Экзамен», 2016. – 50 с.

28) Тавасиев, А.М. Банковское дело: управление кредитной организацией: Учебное пособие. – М.: Издательская торговая корпорация «Дашков и К0», 2010. – 668 с.

29) Тосунян Г.А. Реструктуризация как инструмент финансового оздоровления коммерческих банков // Баанкиръ. – 2017. – № 10. – С. 27-28;

30) Тютюнник А.В., Турбанова А.В. Банковское дело. – 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2017. – 608 с.

31) Чернышев М.А. Стратегический менеджмент. Основы стратегического управления. – М.: Феникс, 2016. – 585 с.

32) Яровая Т. А. Тенденции в построении банковских структур управления // Банкир. – 2018. - № 1. – С. 32.

33) Рейтинг банков | Банки.ру [Электронный ресурс] – Режим доступа: http://www.banki.ru/banks/ratings/

34) «Сбербанк России» – Услуги для частных лиц [Электронный ресурс] – Режим доступа: http://www.sberbank.ru

35) BankForward [Электронный ресурс] – Режим доступа: http://www.bankforward.ru

36) Audit-it.ru [Электронный ресурс] – Режим доступа: http://www.audit-it.ru/

37) Федеральная служба статистики. Официальный сайт. – [Электронный ресурс] – Режим доступа: http://www.gks.ru/;

38) Центральный Банк России. Официальный сайт. – [Электронный ресурс] – Режим доступа: http://www.cbr.ru/;

39) ВТБ 24. – Официальный сайт. – [Электронный ресурс] – Режим доступа: http://www.vtb24.ru;

40) Россельхобанк. - Официальный сайт. – [Электронный ресурс] Режим доступа: http://www.rshb.ru/;

-

Веснин В.Р. Основы менеджмента: Учебник / В.Р. Веснин. – М.: ЮНИТИ, 2017. – 390 с. ↑

-

Глушкова, Н.Б. Банковское дело. – М.: Инфра-М, 2017. – 432 с. ↑

-

Тавасиев, А.М. Банковское дело: управление кредитной организацией: Учебное пособие. – М.: Издательская торговая корпорация «Дашков и К0», 2010. – 668 с. ↑

-

Федеральный закон от 19.07.2001 N 82-ФЗ «О внесении изменений и дополнений в Федеральный закон «О банках и банковской деятельности» [Электронный ресурс] // Некоммерческая интернет-версия КонсультантПлюс ↑

-

Беляцкая Н.П. Квантовая природа менеджмента / Н.П. Беляцкая // Менеджмент в России и за рубежом. – 2017. – № 4. – С. 3–7. ↑

-

Грачева С.Н. Реструктуризация банка: опыт и перспективы // Банковское дело. – 2016. – № 2. – с. 18–20; ↑

-

Грачева С.Н. Реструктуризация банка: опыт и перспективы // Банковское дело. – 2016. – № 2. – с. 18–20; ↑

-

Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности» [ред. от 29.12.2014] [Электронный ресурс] // Некоммерческая интернет-версия КонсультантПлюс ↑

-

Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности» [ред. от 29.12.2014] [Электронный ресурс] // Некоммерческая интернет-версия КонсультантПлюс ↑

-

Белоглазова Г.Н. Организация деятельности коммерческого банка. – М.: Высшая школа, 2018. – 456 с. ↑

-

Audit-it.ru [Электронный ресурс] – Режим доступа: http://www.audit-it.ru/ ↑

-

Audit-it.ru [Электронный ресурс] – Режим доступа: http://www.audit-it.ru/ ↑

-

Audit-it.ru [Электронный ресурс] – Режим доступа: http://www.audit-it.ru/ ↑

-