Первичные документы в налоговом учёте НДС

Содержание:

ВВЕДЕНИЕ

Актуальность выбранной темы обусловлена тем, что для организаций исчисление НДС в бухгалтерском учете имеет свои особенности. Исчисление НДС может особо тщательно проверяться работниками УФНС при проверке деятельности юридических лиц. В связи с этим необходим корректный учет НДС в организации. Учет НДС предполагает не только отражение операций в регистрах налогового учета, но и отражение на счетах бухгалтерского учета. Бухгалтерские проводки по учету НДС необходимы для правильного отражения в учете этого налога при совершении различных операций. Проверить правильность исчисления НДС позволяют первичные документы. В связи с этим важно корректно составлять первичные документы и организовать их хранение.

Целью курсовой работы является изучение особенностей первичных документов в налоговом учёте НДС.

Задачи курсовой работы:

- рассмотреть теоретические аспекты налогообложения НДС;

- рассмотреть основные документы, оформляемые при расчетах НДС;

- выявить проблемы составления первичных документов по учету НДС;

- проанализировать налоговые последствия дефектных первичных учетных документов по НДС.

Объект исследования данной курсовой работы ⎯ НДС.

Предмет исследования ⎯ первичные документы учета НДС.

При написании курсовой работы предполагается использовать информацию электронных ресурсов и литературу: нормативно-справочную, учебно-методическую, информационно-справочную, а так же применять при анализе методы системного количественного и качественного анализа и другие методы исследования.

ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГООБЛОЖЕНИЯ НДС

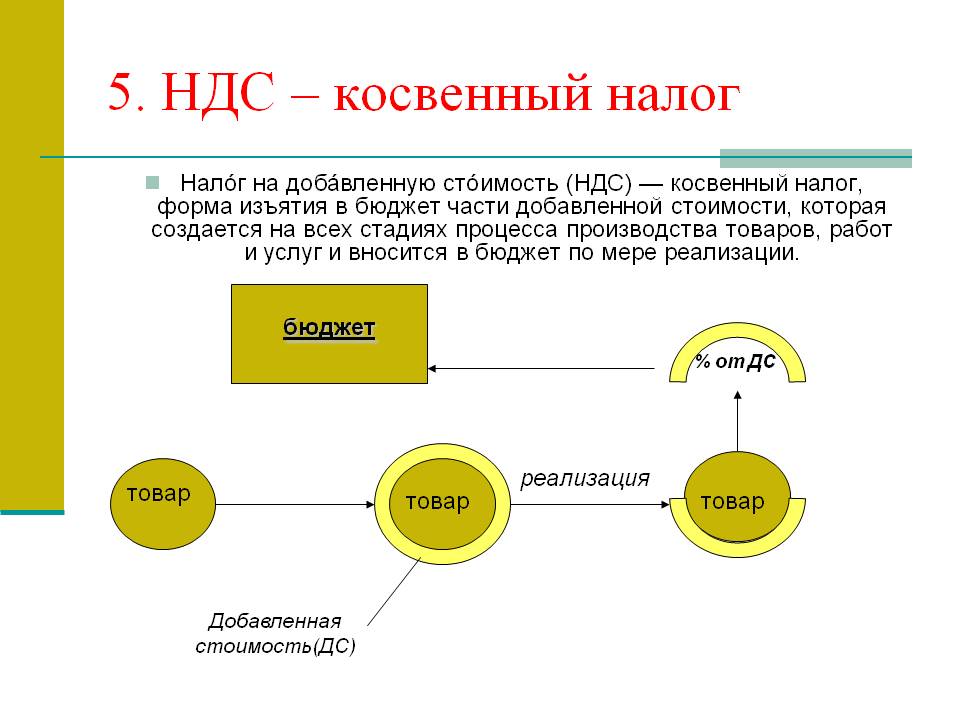

Налог на добавленную стоимость является наиболее «удачным» видом косвенных налогов, получивших распространение во всем мире. Налог взимается на всех стадиях производства и распределения и представляет собой универсальный косвенный налог на потребление. Особенностью НДС является такая его организация, при которой в общем случае продавец обязан уплатить налог только с налоговой базы, равной той стоимости, которую он добавил к продаваемым товарам или услугам.[1]

НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и обращения и определяемой как разница между стоимостью реализованной продукцией, товаров, работ, услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.[2]

На рисунке 1 можно увидеть обобщенную схему налогообложения НДС.

Рис.1. Схема налогообложения НДС

На данный момент расчеты организации по НДС регулируются гл. 21 НК РФ.

Объектом налогообложения признаются следующие операции:

1)реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

Передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг);[3]

2) передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

3) выполнение строительно-монтажных работ для собственного потребления;

4) ввоз товаров на таможенную территорию Российской Федерации (ст. 146 НК РФ).

Плательщиками НДС являются:

1)Организации;

2)Индивидуальные предприниматели;

3)Лица, признаваемее налогоплательщиками НДС в связи с перемещением товара через таможенную границу РФ, определяемые в соответствии с ТК РФ (ст. 143 НК РФ).

НДС, подлежащий уплате в бюджет, рассчитывается следующим образом:

Сумма НДС, уплачиваемая в бюджет (возмещаемая из бюджета) = Сумма НДС, полученная от покупателей за товары, работы, услуги. – Сумма НДС, фактически уплаченная поставщикам (налоговые вычеты).[4]

Налоговая база по НДС определяется, как наиболее ранняя из следующих дат (ст. 167 НК РФ):

1)День отгрузки (передачи) товаров

2)День оплаты товаров. [5]

Рассмотрим ставки НДС:

Базовые ставки НДС:

1)0 %% - ставка предусмотрена для экспорта, т.е. для внутренней реализации не применяется.

2)10%% - ставка предусмотрена для продовольственных товаров (кроме деликатесных), товары для детей, книжная продукция и периодика (за исключением рекламной и эротической), медицинские товары.

3)20%% - ставка предусмотрена для остальных товаров (кроме освобожденных от НДС или облагаемых по ставке 0%).

Полный перечень операций, подлежащих вышеперечисленным процентным ставкам, указан в ст. 164 НК РФ.

Расчетные ставки НДС:

При исчислении НДС с авансовых платежей, с процентов по товарному кредиту, по векселям и облигациям, полученным за реализованные товары (работы, услуги), применяются расчетные ставки НДС (10/110 или 20/120 в зависимости от базовой ставки налогообложения).

1)10/110 – авансы и облагаемые проценты (дисконт) по товарам (работам, услугам), реализация которых облагается по ставке 10%.

2)20/120 – авансы и облагаемые проценты (дисконт) по товарам (работа, услугам), реализация которых облагается по ставке 20%.[6]

При экспорте товаров их реализация облагается по ставке 0%. Право на такую ставку компания должна обосновать, подтвердив факт экспорта документально. Для этого вместе с декларацией по НДС в налоговую инспекцию надо подать пакет документов (копии экспортного контракта, таможенных деклараций, транспортных и товаросопроводительных документов с отметками таможни).

На то, чтобы подать эти документы, плательщику НДС дается 180 дней со дня помещения товаров под таможенные процедуры экспорта. Если в этот срок нужные документы не будут собраны, то НДС надо будет заплатить по ставке 10% или 20%.

При ввозе товаров на территорию РФ импортеры платят на таможне НДС, который рассчитывается в составе таможенных платежей (ст. 318 Таможенного кодекса РФ). Исключение – ввоз товаров из Республики Беларусь и Республики Казахстан, в этих случаях уплата НДС оформляется в налоговой инспекции на территории России.

Обратите внимание, что при ввозе товаров на территорию России, НДС платят все импортеры, в том числе работающие на специальных налоговых режимах (УСН, ЕНВД, ЕСХН, ПСН), и те, кто освобожден от уплаты НДС по статье 145 НК РФ.

Ставка НДС при импорте равна 10% или 20%, в зависимости от вида товаров. Исключением являются товары, указанные статье 150 НК РФ, при ввозе которых НДС не взимается. Налоговая база, на которую будет начисляться НДС при ввозе товаров, рассчитывается как общая сумма таможенной стоимости товаров, таможенной пошлины и акциза (для подакцизных товаров).

Таким образом, НДС — это косвенный налог. Исчисление производится продавцом при реализации товаров (работ, услуг, имущественных прав) покупателю.

Особенности налогового учета НДС в организациях

Согласно подп. 3 п. 1 ст. 23 НК РФ, плательщики налогов в определенных законодательством случаях должны вести учет не только своих доходов и расходов, но и объектов налогообложения. Порядок ведения такого учета, получившего название налогового, определяется учетной политикой компании. [7]

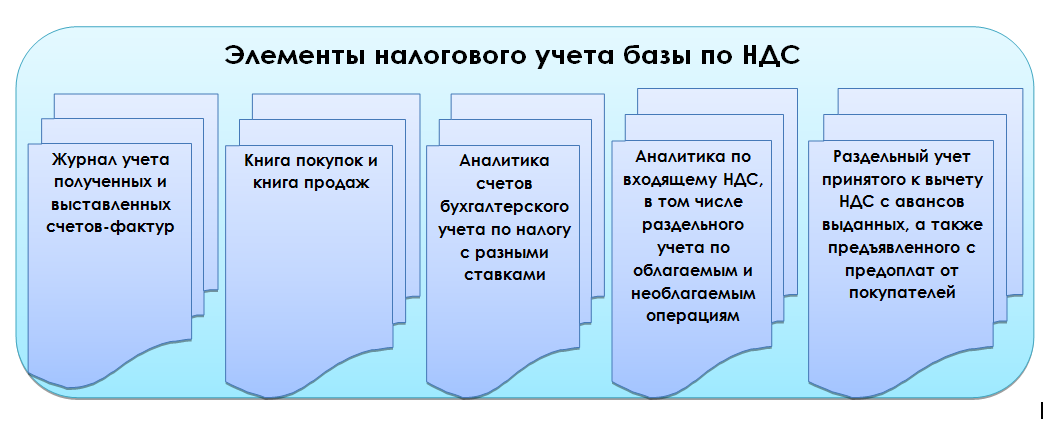

Налоговый учет по НДС включает в себя:

1) Внесение документов в журнал выставленных и полученных счетов-фактур. Обратите внимание, что данный журнал согласно п. 3.1 ст. 169 НК РФ необходимо вести исключительно в отношении посреднической деятельности, деятельности по договорам транспортной экспедиции и при выполнении функций застройщика.

2) Заполнение книг продаж и покупок. Обратите внимание, что книгу продаж необходимо вести и тем фирмам, которые освобождены от уплаты НДС.[8]

3) Ведение аналитики на счетах бухучета для расчета налоговой базы по различным налоговым ставкам.

4) Ведение аналитики по входящему НДС.

5) Отдельный учет принятого к вычету НДС с авансов выданных.

6) Учет предъявленного НДС отдельно от НДС с предоплат, полученных от покупателей.

7) Ведение раздельного учета по входящему НДС при наличии облагаемых и необлагаемых операций. [9]

Налоговые агенты, удерживая НДС у плательщиков и перечисляя его в бюджет, также организуют ведение налогового учета по НДС в разрезе контрагентов. [10]

Порядок ведения перечисленных регистров и элементов подробно описывается в налоговой учетной политике предприятия, а сведения об аналитическом бухгалтерском учете — в бухгалтерской учетной политике. Далее рассмотрим несколько ситуаций, связанных с ведением налогового учета по НДС, по которым были получены комментарии налоговиков.[11]

На рисунке 2 можно увидеть основные элементы налогового учета базы по НДС.

Рис.2. Основные элементы налогового учета базы по НДС

Рассмотрим пример.

В 1 квартале текущего года ЗАО «Зима» получила аванс в размере 120 000 руб. Поставка товара осуществлена во 2 квартале этого же года. Реализация облагается по ставке 20%.

Операции в 1 квартале: «Исходящий НДС» с аванса – 20 000 руб. (120 000 * 20/120); НДС к уплате – 20 000 руб.

Операции во 2 квартале: «Исходящий НДС» с реализации 20000 руб.; Вычет НДС, ранее уплаченного с аванса – 20 000 руб.; НДС к уплате – 0.

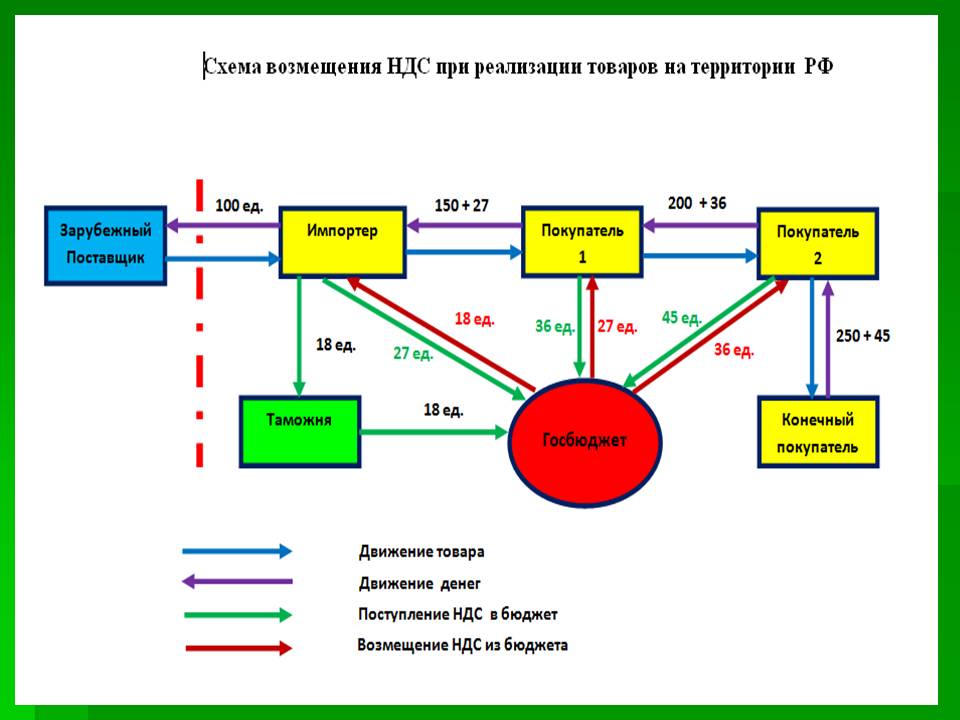

Основанием для принятия предъявленных сумм налога к вычету или возмещению является счет-фактура. [12]

На рисунке 3 можно увидеть схему возмещения НДС при реализации товаров на территории России.

Рис. 3. Схема возмещения НДС при реализации товаров на территории России

Согласно п.3 ст. 169 НК РФ, налогоплательщик обязан составить счет фактуру, вести журналы учета полученных и выставленных счет- фактур, книги покупок и книги продаж при совершении операций, признаваемых объектом налогообложения в соответствии с главой 21 НК РФ, в том числе не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со ст. 149 НК РФ. [13]

При реализации товара выставляются соответствующие счета-фактуры не позднее пяти дней со дня отгрузки товара.[14]

При освобождении налогоплательщика от обязанностей налогоплательщика расчетные документы, первичные документы и счета-фактуры выставляются без выделения в них НДС. При этом делается соответствующая запись или штамп «Без налога (НДС)».

Счета-фактуры подписываются руководителем и главным бухгалтером, либо иными уполномоченными лицами.

При выставлении счета-фактуры индивидуальным предпринимателем, счет-фактура подписывается им же, с указанием реквизитов свидетельства о его государственной регистрации.

Учет НДС осуществляется на счет 19 «Налог на добавленную стоимость по приобретенным ценностям»., а при продаже на счете 68 «Расчеты по налогам и сборам» субсчет «Расчеты по НДС».

Рассмотрим пример.

Организация для производства продукции получила от поставщиков в соответствии с договором материалы на сумму 120 000 руб., в том числе НДС – 20 000 руб. Задолженность перед поставщиком погашена в сумме 120 000 руб. В этот же период была произведена отгрузка готовой продукции покупателям на сумму 295 000 руб., в том числе НДС – 49 000 руб. На основании документов, предоставленных в бухгалтерию, будут произведены следующие записи на счетах:[15] Проводки представлены в таблице 1.

Таблица 1–Корреспонденция счетов

|

Дебет |

Кредит |

Сумма |

Наименование операции |

|

10 |

60 |

100 000 |

стоимость материалов по договору |

|

19 субсчет «НДС по приобретению материально-производственных запасов» |

60 |

20 000 |

НДС по приобретенным материалам |

Окончание таблицы 1

|

Дебет |

Кредит |

Сумма |

Наименование операции |

|

60 |

51 |

120 000 |

погашение долга перед поставщиком за предоставленные ценности |

|

62 |

90 субсчет «выручка» |

295 000 |

выручка от продаж |

|

90 субсчет»НДС» |

68 субсчет «Расчеты по НДС» |

49000 |

НДС с продаж |

|

68 субсчет «Расчеты по НДС» |

19 субсчет «НДС по приобретению материально-производственных запасов» |

20 000 |

произведен вычет НДС, уплачено поставщикам за приобретенные ценности. |

|

68 субсчет «Расчеты по НДС» |

51 |

29 000 (49 000 – 20 000) |

погашение задолженности перед бюджетом по НДС |

Ведение налогового учета по НДС предусматривает не только формирование налоговой базы на счетах бухгалтерского учета, но формирование налоговых регистров, таких как книги покупок и продаж. Кроме того, отдельные категории налогоплательщиков должны вести журнал учета полученных и выданных счетов фактур.[16]

По общему правилу для вычета НДС вам нужны правильно оформленный счет-фактура и первичные документы. Их может заменить УПД. Если для вычета вам нужно выполнить дополнительные условия, то могут потребоваться документы, которые подтвердят их соблюдение (например, уплату налога, удержанного налоговым агентом). Есть случаи, когда принять НДС к вычету можно без счета-фактуры поставщика на основании других документов. К примеру, по расходам на проезд работника в командировку вычет можно заявить по авиабилету. [17]

По общему правилу одним из условий для принятия к вычету НДС является правильно оформленный счет-фактура, выставленный поставщиком (п. п. 1, 2 ст. 169, п. 1 ст. 172 НК РФ). Кроме него, для вычета нужны первичные документы, на основании которых вы принимаете к учету товары (работы, услуги, имущественные права) (п. 1 ст. 172 НК РФ). К примеру, товарные накладные, акты приемки-сдачи и т.п.[18]

Также можно принять к вычету НДС на основании универсального передаточного документа. Он может заменить счет-фактуру и первичный документ, если в нем заполнены все обязательные реквизиты.

Есть случаи, когда для вычета НДС счет-фактуру нужно составить для себя. К примеру, если вы проводите строительно-монтажные работы хозспособом или являетесь налоговым агентом по НДС при покупке товаров у иностранца.[19]

Если для вычета НДС нужно соблюсти дополнительные условия, вам могут понадобиться документы, подтверждающие выполнение таких условий. Так, если вы покупаете товары у иностранца и являетесь налоговым агентом, то для вычета нужны документы, которые подтвердят, что вы уплатили налог в бюджет. [20]

В некоторых случаях для принятия к вычету НДС нужен не счет-фактура, а другие документы. Несмотря на то, что в некоторых случаях законодательство предусматривает включение входного НДС в расходы для целей налогообложения прибыли, при ведении налогового учета по НДС необходимо учитывать наиболее часто встречающиеся претензии налоговиков, касающиеся завышения расходов по налогу на прибыль на суммы НДС.

Таким образом, порядок ведения налогового учета по НДС определяется не только законодательством, но и учетной политикой компании. В случаях, предусмотренных законодательством, в учетной политике должны быть утверждены методы и принципы ведения раздельного учета НДС.

2. ДОКУМЕНТЫ, ОФОРМЛЯЕМЫЕ ПРИ РАСЧЕТАХ НДС

Для расчета многих налогов введены специальные документы, которые подтверждают соответствующие данные налогоплательщика и правильность оценки им обязательств перед бюджетом.

По учету НДС существует такого рода документы, как:

- разнообразные счета-фактуры (обычные, авансовые, корректировочные),

- книги покупок и продаж,

- журнал учета полученных и выставленных счетов-фактур.

Первоисточником по расчетам с бюджетом по НДС является гл. 21 НК РФ, в которой определены все элементы налогообложения. В то же время налоговые документы (формы, форматы, порядок заполнения) устанавливаются в актах подзаконного уровня, в частности постановлениями Правительства РФ и приказами уполномоченных органов (Минфина и ФНС).

Выделим основные действующие документы:

— Постановление Правительства РФ от 26.12.2011 N 1137 (утверждены формы и порядок заполнения всех используемых документов по НДС); [21]

— Приказ Минфина РФ от 25.04.2011 N 50н (утвержден порядок выставления и получения счетов-фактур в электронном виде по каналам связи); [22]

— Приказ ФНС РФ от 05.03.2012 N ММВ-7-6/138@ (электронный формат всех используемых налогоплательщиками документов по НДС). [23]

Все названные документы неоднократно изменялись и дополнялись, в связи с этим бухгалтеры конкретной организации должны следить за актуальной версией и применять действующую редакцию.

Обычный счет-фактура составляется при реализации товаров (работ, услуг) не позднее пяти дней считая со дня отгрузки товара (выполнения работ, оказания услуг) (п. 3 ст. 168 НК РФ). Перечень реквизитов «отгрузочного» счета-фактуры приведен в п. 5 ст. 169 НК РФ, а правила его заполнения — в разд. II приложения 1 к Постановлению N 1137. [24]

Как правило, для продавца (исполнителя) счет-фактура служит документом, на основании которого начисленный с отгрузки НДС увеличивает налоговую базу. У покупателя (заказчика) счет-фактура считается необходимым документом для осуществления налогового вычета.

Если счет-фактура оформлен неправильно или не полностью, то в налоговом вычете формально может быть отказано, на самом же деле такого «права» у налоговиков нет уже как несколько лет. [25]

В статью 169 НК РФ введена норма: ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя, наименования товаров (работ, услуг), их стоимость, а также налоговую ставку и сумму налога, не являются основанием для отказа в принятии к вычету НДС. К таким несущественным ошибкам заполнения счетов-фактур можно отнести следующее: путаницу с нумерацией, неточности при указании грузоотправителя и грузополучателя (при условии, что покупатель и продавец названы правильно), ошибки в единицах измерения (код и условное обозначение), пренебрежение точностью при отражении страны происхождения товара и номера таможенной декларации.

Следует отметить, что для АУ, оказывающих услуги и не продающих товары, перечисленные нами ошибки несвойственны.

Неточности при указании наименования, адреса, ИНН продавца или покупателя также могут лишить налогового вычета. Но если опечатки в наименовании покупателя (заглавные буквы заменены строчными или наоборот, проставлены лишние символы (тире, запятые) и др.), то такой счет-фактура не препятствует налоговикам идентифицировать показатели, он может подтвердить право на вычет НДС (Письмо Минфина РФ от 02.05.2012 N 03-07-11/130).

Если же при заполнении счета-фактуры допущены арифметические и технические ошибки при отражении и расчете стоимости услуг, а также неверно указаны ставки и суммы налога, то это считается грубым нарушением в составлении документа, что дает повод ревизорам отказать в налоговом вычете по таким неправильно оформленным счетам-фактурам (Письмо Минфина РФ от 30.05.2013 N 03-07-09/19826). В то же время, если неверно указаны стоимость и количество товаров (работ, услуг) в силу объективных причин (по причине последующего изменения данных показателей), это можно исправить путем составления другого счета-фактуры — корректировочного. [26]

Стоимостные данные в счетах-фактурах отражаются в рублях и копейках. В налоговой декларации по НДС все суммы округляются до целых рублей. [27]

Заменитель обычного счета-фактуры. Как догадался читатель, речь пойдет об универсальном передаточном документе (УПД), который рекомендован Письмом ФНС РФ от 21.10.2013 N ММВ-20-3/96@. УПД подтверждает факт передачи (реализации) (об этом говорит и само название документа), поэтому логично, что за основу формы УПД взят бланк «отгрузочного» счета-фактуры, который дополнен реквизитами другого первичного документа (накладной), используемого для целей ведения бухгалтерского и налогового учета (для расчета налога на прибыль и при исчислении единого налога при применении УСНО) (письма ФНС РФ от 21.04.2014 N ГД-4-3/7593, от 05.03.2014 N ГД-4-3/3987@).

В связи с тем, что УПД является рекомендованным документом, а также если бухгалтер АУ решил его использовать вместо обычного счета-фактуры, такое решение обязательно нужно закрепить в учетной политике для целей исчисления НДС. Остается добавить, что, в отличие от обычного счета-фактуры, для УПД нет утвержденного ФНС формата в электронном виде. В Письме ФНС РФ от 06.02.2014 N ГД-4-3/1984@ нет четкого ответа на вопрос, что делать налогоплательщику с УПД в такой ситуации. Сказано лишь, что если документ в электронном виде составлен по формату, установленному ФНС, то он может быть передан в налоговый орган в электронном виде по телекоммуникационным каналам связи. Выходит, что при отсутствии предусмотренного ФНС формата сделать это не получится, а это означает, что налогоплательщику ничего не остается, как выставлять и получать УПД в бумажном виде. [28]

Авансовый счет-фактура выставляется при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) не позднее пяти дней со дня оплаты (аванса) (п. 3 ст. 168 НК РФ). [29]

Перечень обязательных реквизитов для авансового счета-фактуры установлен в п. 5.1 ст. 169 НК РФ. В частности, у грузополучателя в счете-фактуре, оформляемом на аванс (предоплату), нет наименования и адреса грузоотправителя. Достаточно указания наименования, адреса и идентификационных номеров налогоплательщика и покупателя. Обязательным является отражение и номера платежно-расчетного документа (по полученной предварительной оплате). В авансовом счете-фактуре не указываются количество (объем) поставляемых (отгруженных) по нему товаров, цена за единицу измерения и стоимость товаров без налога. Зато отражается наименование предоплаченных товаров (работ, услуг) (при значительной номенклатуре можно указать и обобщенное название). Плюс к этому указываются ставка НДС по авансу (20/120 или 10/110) и сумма налога, а также конечная сумма аванса (с учетом налога), уплачиваемая в счет предстоящих поставок товаров (работ, услуг). [30]

Правительством РФ (см. Постановление N 1137) не утвержден отдельный бланк авансового счета-фактуры. Поэтому бухгалтеру АУ следует взять за основу форму традиционного счета-фактуры (на отгрузку товаров (работ, услуг)) и заполнять в нем только те реквизиты, которые являются обязательными в силу п. 5.1 ст. 169 НК РФ.

Корректировочный счет-фактура выставляется покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), то есть при изменении их цены и (или) уточнении количества (объема). При этом обязательно наличие договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на такое изменение. Не позднее пяти календарных дней с момента составления данного документа и выписывается корректировочный счет-фактура. [31]

Обязательные реквизиты корректировочного счета-фактуры приведены в п. 5.2 ст. 169 НК РФ, а форму и правила заполнения можно найти в приложении 2 к Постановлению N 1137. При корректировке показателей, указанных в двух и более счетах-фактурах, выставленных в адрес одного покупателя (заказчика), продавец (исполнитель) вправе составить единый корректировочный счет-фактуру (абз. 2 пп. 13 п. 5.2 ст. 169 НК РФ).[32]

Корректировочный счет-фактура выставляется не только при обычном изменении цены или количества отгруженных товаров (выполненных работ, оказанных услуг), но и в следующих случаях:

— при возврате товаров (Письмо Минфина РФ от 24.07.2012 N 03-07-09/89);

— при недопоставке товаров (Письмо Минфина РФ от 12.05.2012 N 03-07-09/48);

— при предоставлении ретроскидки с пересчетом цены проданных товаров (выполненных работ, оказанных услуг) (Письмо Минфина РФ от 03.09.2012 N 03-07-15/120);

— при продаже товаров по предварительной цене в рамках долгосрочных договоров поставки, когда окончательная стоимость определяется после всех поставок товаров и их передачи конечному покупателю. [33]

Если изменение стоимости товаров (работ, услуг) произошло просто в результате исправления ошибки, возникшей при оформлении счета-фактуры, то корректировочный счет-фактура продавцом не выставляется, а в счет-фактуру, выставленный при отгрузке товаров (выполнении работ, оказании услуг), вносятся необходимые исправления. [34]

Бухгалтеру нужно знать не только то, как составить корректировочный счет-фактуру, но и сам механизм корректировки. Изменения в налоговую базу по НДС вносятся бухгалтером именно на разницу. Она отражается в текущем периоде (в том, в котором составлен документ на корректировку) независимо от того, в каком периоде были отгружены сами товары (работы, услуги). Разница может быть как положительной (в случае корректировки стоимости в большую сторону), так и отрицательной (если корректировка была произведена в сторону уменьшения). [35]

Следует отметить, что в корректировочном счете-фактуре данные указываются либо со знаком плюс, либо со знаком минус соответственно. При этом пени (при увеличении налоговой базы в результате корректировки) налоговиками не начисляются. [36]

Налоговый учет НДС предполагает заполнение не только первичных документов, но и таких регистров, как:

- Книга продаж – отражает данные по реализации;

- Книга покупок – отражает данные о покупках;

- Журнал регистрации счетов-фактур – если компания является посредником.

Указанные регистры заполняются на основании выписанных и полученных счетов-фактур.

Книга покупок служит для регистрации счетов-фактур, дающих право на налоговый вычет по НДС. Правила ведения книги покупок представлены в разд. II приложения 4 к Постановлению N 1137.

Наряду со счетами-фактурами в книге покупок фиксируются (п. 17, 18 Правил ведения книги покупок):

— таможенные декларации и платежные документы, подтверждающие уплату НДС на таможне (по товарам, ввезенным на территорию РФ);

— бланки строгой отчетности, дающие право на вычет НДС по расходам на проезд и проживание, включенные работником в отчет о служебной командировке.[37]

В книге покупок указываются данные регистрируемых документов и сумма налога, который покупатель (заказчик) предъявляет к вычету. При этом есть нюанс при осуществлении налогоплательщиком облагаемых и необлагаемых операций. На данный счет существует правило, согласно которому счет-фактура отражается в книге покупок не на всю сумму, а лишь на часть (пропорционально выручке, полученной от облагаемых НДС операций, в общей сумме выручки за квартал) (п. 4 ст. 170 НК РФ, п. 13 Правил ведения книги покупок).

Вычеты производятся на основании счетов-фактур, а не на основании книги покупок, поэтому ошибки в оформлении данной книги не могут привести к отказу в осуществлении вычетов[38].

Нельзя обойти вниманием заполнение дополнительных листов книги покупок. Они необходимы для того, чтобы зарегистрировать исправления, относящиеся к прошлому налоговому периоду. Если данные меняются за текущий период, то дополнительный лист составлять не нужно. Принцип использования дополнительного листа напоминает метод «красного сторно» в бухгалтерском учете и заключается в следующем. Сначала отражается подлежащий аннулированию неверный (ошибочный) счет-фактура с отрицательными стоимостными показателями в том квартале, к которому он относится (когда он был зарегистрирован). После этого исправленный (верный) счет-фактура фиксируется в книге покупок (с положительными цифрами) в периоде его получения.[39]

В результате перечисленных действий меняется налоговая база по прошлому и текущему периоду, что обязывает бухгалтера сдать уточненную декларацию в налоговый орган за закрытый период (п. 1 ст. 81 НК РФ, п. 6 Правил ведения дополнительного листа книги покупок, указанных в разд. IV приложения 4 к Постановлению N 1137).

Книга продаж служит для регистрации счетов-фактур, являющихся основанием для начисления налога, подлежащего уплате в бюджет. Правила ведения книги продаж представлены в разд. II приложения 5 к Постановлению N 1137. Наряду со счетами-фактурами (включая корректировочные) в книге продаж регистрируются контрольные ленты контрольно-кассовой техники, бланки строгой отчетности при реализации товаров, выполнении работ, оказании услуг населению (п. 1 Правил ведения книги продаж).

Важен момент регистрации счетов-фактур, на выставление которых, напомним, дается пять дней с даты отгрузки (получения аванса, корректировки стоимости цены или количества товаров (работ, услуг)). В книге продаж счет-фактура должен быть зафиксирован в периоде возникновения налогового обязательства (п. 2 Правил ведения книги продаж). Наглядный пример — отгрузка приходится на стык налоговых периодов, а счет-фактура датируется позже. Представим, что отгрузка товаров произведена 30 сентября, а счет — фактура составлен продавцом 1 октября. Тогда в книге продаж выставленный счет-фактура регистрируется продавцом в III квартале, в то время как в журнале учета выставленных счетов-фактур этот документ будет отражен налогоплательщиком в IV квартале.[40]

В дополнительные листы книги продаж вносятся данные по ошибочным счетам-фактурам с отрицательными стоимостными показателями, после чего регистрируются счета-фактуры с внесенными исправлениями (с положительными соответствующими значениями) (п. 3 Правил ведения дополнительного листа книги продаж, указанных в разд. IV приложения 5 к Постановлению N 1137)[41]. При этом данные, приведенные в дополнительных листах книги продаж, используются для уточнения расчетов с бюджетом по НДС по прошлым периодам, то время как показатели обычных (недополнительных) листов книги применяются для внесения изменений в декларацию по НДС по текущему периоду. [42]

Журнал учета счетов-фактур предназначен для регистрации в хронологическом порядке всех выставленных и полученных счетов-фактур (в том числе исправленных, корректировочных, авансовых). Главное отличие журнала учета счетов-фактур от книги покупок и книги продаж состоит в том, что в нем регистрируются счета-фактуры не для налогового вычета или начисления НДС, а просто для порядка, чтобы счета-фактуры не потерялись в периоде между их выставлением и регистрацией в книге покупок или книге продаж. Например, между получением счета-фактуры и правом на налоговый вычет может пройти определенное время для выполнения условий для осуществления вычета по НДС. Или же комитент (принципал) при реализации товаров (работ, услуг) через посредника выставляет счет-фактуру, который передается последнему лишь для того, чтобы он передал документ конечному покупателю. При этом именно он имеет право на налоговый вычет, а не посредник, который регистрирует счет-фактуру только в журнале учета счетов-фактур (чтобы документы не потерялись). [43]

Следует отметить, что в журнале учета счета-фактуры подлежат регистрации по дате их выставления (составления у налоговых агентов) или получения без выполнения каких-либо дополнительных условий. Детальная инструкция по заполнению журнала учета выставленных и полученных счетов-фактур представлена в разд. II приложения 3 к Постановлению N 1137. При этом контроль за правильностью ведения журнала учета на бумажном носителе или в электронном виде, составленного организацией, осуществляет руководитель организации (уполномоченное им лицо).

Между тем поправками Федерального закона от 20.04.2014 N 81-ФЗ с налогоплательщика начиная с 2015 года снимается обязанность вести журнал учета полученных и выставленных счетов-фактур. [44]Копия данного журнала будет не нужна и для подтверждения права на освобождение налогоплательщика от НДС по правилам, установленным ст. 145 НК РФ. Однако законодатель исключил из ст. 169 НК РФ не все упоминания о журнале учета полученных и выставленных счетов-фактур. Возможно, это сделано с тем прицелом, что если налогоплательщик привык и ему удобно, то он может продолжать вести названный журнал, только делать это в необязательном порядке. Стоит отметить, что из Постановления N 1137 на текущий момент не исключены положения, касающиеся рассматриваемого журнала. [45]

В заключение первой глав можно сделать следующие выводы. НДС является самым сложным для понимания, расчета и уплаты налог, хотя если не вникать глубоко в его суть, он покажется не очень обременительным для бизнесмена, т.к. является косвенным налогом. Косвенный налог, в отличие от прямого, переносится на конечного потребителя.

В настоящее время для учета НДС необходимы следующие документы:

- счета-фактуры, заполненные в порядке установленном НК РФ;

- журналы учета счетов-фактур;

- книги продаж и покупок;

- первичные учетные документы, в которых НДС выделяется отдельной суммой (накладные, акты приемки-сдачи работ и т.п.);

- специальные дополнительные расчеты по отдельным операциям (бухгалтерская справка);

- бухгалтерские регистры.

Налоговые декларации по НДС составляются на основании книг покупок и книг продаж, а также данных бухгалтерского учета налогоплательщика.

Счета-фактуры являются основными первичными документами налогового учета. Журналы учета счетов-фактур, книги покупок и продаж являются сводными налоговыми документами.

При правильном ведении бухгалтерского и налогового учета результат бухгалтерских регистров и сводных налоговых документов должен быть одинаковым.

ПРОБЛЕМЫ СОСТАВЛЕНИЯ ПЕРВИЧНЫХ ДОКУМЕНТОВ ПО УЧЕТУ НДС И ИХ ПОСЛЕДСТВИЯ

Сразу отметим, что для целей налогового законодательства используются те же первичные документы, что и в бухгалтерском учете (письмо Минфина России от 24.04.2007 № 07-05-06/106). Поэтому ненадлежащее оформление первичных учетных документов может послужить отказом в признании расходов при исчислении налога на прибыль и НДС. Как подчеркнуто в письме УФНС России по г. Москве от 05.05.2012 № 16-15/040328@, Налоговый кодекс РФ не устанавливает конкретного перечня документов, которые подтверждают произведенные расходы.

Не так давно представители финансового ведомства высказали свое мнение по поводу некритичных ошибок в первичных документах, которые не будут являться основанием для отказа в принятии соответствующих расходов в уменьшение налоговой базы по налогу на прибыль. [46]Лейтмотив разъяснений сводится к тому, что ошибки в первичных учетных документах, не препятствующие налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, не могут служить основанием для непризнания расходов в целях исчисления налога на прибыль.

Проанализируем ошибки в первичных учетных документах, которые на практике чаще всего вызывают претензии со стороны налоговых органов. [47]

Среди перечня обязательных реквизитов первичного учетного документа печать не упоминается. [48]С этим утверждением не спорят и представители налогового ведомства.

В то же время на практике налоговые органы требуют заверение печатью тех первичных документов, в которых проставлено «М.П.». Лидирующее место по количеству претензий в части документального оформления занимает товарная накладная. И это неспроста. Как уже было отмечено, до 1 января 2013 г. у налогоплательщиков не было выбора, по какой форме составлять товарную накладную. Унифицированная форма № ТОРГ-12, утвержденная постановлением Госкомстата России от 25.12.98 № 132, была обязательна к применению. А в подавляющем большинстве случаев унифицированные формы содержали аббревиатуру «М.П.». И если налогоплательщиком на таком документе не проставлена печать, то, по мнению налоговых органов, такой документ не может подтверждать расходы в целях исчисления налога на прибыль, а у покупателя вычет НДС по такой накладной будет неправомерен.

Но, как свидетельствует арбитражная практика, отсутствие на первичных документах печати не лишает покупателя права на вычет НДС и не свидетельствует об отсутствии фактически понесенных расходов (постановления ФАС Западно-Сибирского округа от 21.10.2014 № А70-13797/2013, Дальневосточного округа от 29.01.2014 № Ф03-6588/2013, Московского округа от 20.02.2013 № А40-46820/12-115-275, от 04.05.2012 № А40-87365/11-75-372, от 30.01.2008 № КА-А40/14769-07). То есть отсутствие оттиска печати на унифицированных документах, если налогоплательщик продолжает их применять после 2013 г., не является недостатком первичного документа. [49]

Учитывая возможность отказа АО и ООО от круглых печатей после 7 апреля 2015 г., этот вопрос будет не столь актуальным. [50]

Следует отметить, что возможность отказа от печатей появилась у организаций благодаря вступлению в силу Федерального закона от 06.04.2015 № 82-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части отмены обязательности печати хозяйственных обществ». [51]

Одной из распространенных претензий налоговых органов, препятствующих возможности принять НДС к вычету, а также признать расходы для целей исчисления налога на прибыль, является отсутствие в товарной накладной даты получения товара.

Как свидетельствует арбитражная практика, один лишь факт отсутствия даты в накладной не может служить основанием для отказа в вычете НДС, если накладная содержит достоверные сведения об осуществленной операции. [52]В то же время отсутствие даты в накладной наряду с другими недочетами с большой степенью вероятности приведет к отказу в вычете НДС (Решение арбитражного суда Смоленской области от 28.01.2015 № А62-7236/2014, постановление ФАС Восточно-Сибирского округа от 21.07.2014 № А78-7040/2013).

Рассматривая споры по дефектам накладной, судьи отмечают, что ошибки в заполнении документов являются нарушениями только с точки зрения бухгалтерского учета. Но в налоговом законодательстве нет требований об обязательном заполнении всех граф унифицированных форм бухгалтерских документов.[53]

Иная ситуация возникает при наличии факсимильной подписи на первичных документах. Подписи ответственных лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц, являются обязательным реквизитом первичного учетного документа (подп. 7 п. 2 ст. 9 Закона о бухгалтерском учете). Правда, в указанном подпункте не уточняется: речь идет о собственноручной подписи или проставлении факсимиле.

Необходимо обратиться к нормам гражданского законодательства.

О возможности использования факсимильной подписи при заключении договора говорится в п. 2 ст. 160 ГК РФ. При этом факсимильное воспроизведение подписи допускается в случаях и в порядке, предусмотренных законом, иными правовыми актами или соглашением сторон. То есть в договоре должен быть пункт, позволяющий одной из сторон (либо обеим сторонам) договора вместо собственноручной подписи поставить факсимиле.

Однако возможность скрепления договора факсимильной подписью не делает первичные документы, подписанные факсимиле, безопасными с точки зрения налогового законодательства, о чем свидетельствует наличие обширной арбитражной практики. Тем более что в силу п. 3 ст. 2 ГК РФ к налоговым отношениям гражданское законодательство не применяется.

Так, выполнение подписей руководителя и главного бухгалтера путем факсимильного воспроизведения служит основанием для отказа в принятии НДС к вычету (постановления ФАС Дальневосточного округа от 19.01.2015 № А04-7449/2013, Западно-Сибирского округа от 11.04.2014 № А03-11725/2013, Поволжского округа от 01.04.2014 № А57-4665/2013, Восточно-Сибирского округа от 29.04.2013 № А19-11729/2012). [54]

Кроме того, на невозможность применения факсимиле на документах, представляемых для подтверждения налоговых вычетов (например, направляемого пакета документов в налоговую инспекцию для подтверждения нулевой процентной ставки), указывают письма Минфина России от 01.06.2010 № 03-07-09/33 и УФНС России по г. Москве от 07.10.2010 № 16-15/104968@.

Такая же правовая позиция изложена в постановлении Президиума ВАС РФ от 27.09.2011 № 4134/11 — ни НК РФ, ни Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» не предусматривают заверение первичных документов факсимиле.

Проблемы с использованием факсимиле возникают и в части подтверждения расходов с целью исчисления налога на прибыль. Подтверждением данных налогового учета являются первичные учетные документы. Формы аналитических регистров налогового учета должны содержать подпись (расшифровку подписи) лица, ответственного за составление указанных регистров (ст. 313 НК РФ). То есть напрямую в НК РФ не предусмотрена возможность проставления факсимиле. В письме УФНС России по г. Москве от 25.01.2008 № 20-12/05968 подчеркнуто, что факсимильные первичные документы не являются оправдательными документами, достаточными для признания расходов в целях налогообложения прибыли.

Такой же позиции придерживались и арбитры ВАС РФ. Так, при рассмотрении налогового спора, связанного с признанием расходов по списанной дебиторской задолженности, судьи отметили, что бухгалтерское и налоговое законодательство не содержит положений, позволяющих оформлять документы с использованием факсимильного воспроизведения подписи. [55]

Таким образом, проставление на первичных учетных документах факсимиле с большей степенью вероятности повлечет за собой отказ в принятии НДС к вычету и неподтверждение расходов в налоговом учете.

Одной из серьезных ошибок является подписание первичных документов неуполномоченными лицами.

При установленной реальности хозяйственных операций и фактическом осуществлении налогоплательщиком заявленных расходов налоговые органы пристальное внимание уделяют установлению полномочий лиц, подписавших первичный документ.

Подписание первичных документов неустановленным лицом свидетельствует о получении необоснованной налоговой выгоды, а поэтому расходы, связанные с такими документами, не принимаются к налоговому учету (постановления ФАС Восточно-Сибирского округа от 20.04.2015 № А19-10539/2014, Московского округа от 23.04.2014 № Ф05-17074/13 и от 01.11.2008 № КА-А40/10226-08-2). Но справедливости ради следует отметить, что, рассматривая подобные дела, судьи руководствуются позицией, изложенной в постановлении Президиума ВАС РФ от 20.04.2010 № 18162/09. Наличие только подписи неуполномоченного лица на первичном документе в отсутствие иных фактов не означает нереальности хозяйственных операций и не может рассматриваться в качестве основания для признания налоговой выгоды необоснованной. Однако наряду с другими обстоятельствами (отсутствие реального движения товара и т.п.) подпись неуполномоченного лица может явиться одним из доказательств получения налогоплательщиком необоснованной налоговой выгоды. [56]

Как проверить полномочия лица, подписавшего первичный документ?

В первую очередь, при подписании договора с контрагентом, организация должна запросить:

— заверенную копию свидетельства о постановке на учет в налоговом органе;

— заверенную копию выписки из ЕГРЮЛ;

— доверенность или иной документ, уполномочивающий лицо подписывать документы от имени контрагента (например, приказ о праве подписи документов).

Такой перечень документов рекомендован представителями финансового ведомства (письма Минфина России от 21.07.2010 № 03-03-06/1/477, от 10.04.2009 № 03-02-07/1-177) и свидетельствует о проявлении должной осмотрительности налогоплательщиком.

Неотъемлемой частью приказа является приложение, в котором приводятся образцы подписей должностных лиц, имеющих право подписи первичных учетных документов.

Одной из распространенных претензий налоговых органов, препятствующих возможности принять НДС к вычету, а также признать расходы для целей исчисления налога на прибыль, является отсутствие в товарной накладной даты получения товара.

Как свидетельствует арбитражная практика, один лишь факт отсутствия даты в накладной не может служить основанием для отказа в вычете НДС, если накладная содержит достоверные сведения об осуществленной операции (Определение ВАС РФ от 17.12.2009 № ВАС-16581/09, постановления ФАС Западно-Сибирского округа от 20.09.2013 № A81-4420/2012, Северо-Западного округа от 21.05.2012 № A40-87365/11-75-372). В то же время отсутствие даты в накладной наряду с другими недочетами с большой степенью вероятности приведет к отказу в вычете НДС (Решение арбитражного суда Смоленской области от 28.01.2015 № А62-7236/2014, постановление ФАС Восточно-Сибирского округа от 21.07.2014 № А78-7040/2013). [57]

Рассматривая споры по дефектам накладной, судьи отмечают, что ошибки в заполнении документов являются нарушениями только с точки зрения бухгалтерского учета. Но в налоговом законодательстве нет требований об обязательном заполнении всех граф унифицированных форм бухгалтерских документов[58].

Существуют определённые санкции за отсутствие первичных документов.

Отсутствие первичных учетных документов не только служит основанием для отказа в признании осуществленных расходов в целях исчисления налога на прибыль, в принятии НДС к вычету, но и образует самостоятельный вид налогового правонарушения. За грубое нарушение правил учета (к которому относится отсутствие первичных документов), не повлекшее занижение налоговой базы, предусмотрены налоговые санкции (таблица 2).

Таким образом, если у налогоплательщика нет в наличии документов более чем за один налоговый период, сумма штрафа за отсутствие первичных документов вырастет в три раза. [59]

Следует отметить, что с 1 января 2014 г., благодаря вступлению в силу поправок, внесенных Федеральным законом от 23.07.2013 № 248-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федераци, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации», положения ст. 120 НК РФ применяются также к индивидуальным предпринимателям и налоговым агентам.

Несмотря на то, что в ст.120 НК РФ речь идет об отсутствии первичного документа, по мнению налоговиков, за составленный первичный документ с погрешностями (например, отсутствие подписи в накладной) налогоплательщику также грозит штраф по ст. 120 НК РФ (письмо Минфина России от 09.06.2011 № 03-02-07/1-187).

За отсутствие первичных учетных документов должностные лица организации могут быть привлечены к административной ответственности.

Таблица 2– Санкции, за нарушения правил учета, предусмотренные НК РФ и КоАП РФ

|

Размер штрафа |

Нарушение |

Норма |

|

Налоговая ответственность |

||

|

10 000 руб. |

Нарушение совершено в течение одного налогового периода (при отсутствии признаков налогового правонарушения, предусмотренного п. 2 ст. 120 НК РФ, и без занижения налоговой базы) |

Пункт 1 ст. 120 НК РФ |

|

30 000 руб. |

Нарушение совершено в течение более одного налогового периода (без занижения налоговой базы) |

Пункт 2 ст. 120 НК РФ |

|

20% суммы неуплаченного налога, но не менее |

Нарушение привело к занижению налоговой базы |

Пункт 3 ст. 120 НК РФ |

|

Административная ответственность |

||

|

От 2000 до 3000 руб. |

— нарушение привело к занижению сумм начисленных налогов и сборов не менее чем на 10% вследствие искажения данных бухгалтерского учета; — нарушение привело к искажению любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10% |

Статья 15.11 КоАП РФ[60] |

Существуют также санкции за нарушение порядка и сроков хранения документов.[61]

Следует отметить, что за организацию хранения документов несет ответственность руководитель организации[62]. А главный бухгалтер несет ответственность за организацию работ по сохранности этих документов (составление реестра, подшивку документов) с последующей передачей их в архив. За нарушение порядка и сроков хранения первичных учетных документов организация и ее должностные лица могут быть привлечены к административной ответственности (таблица 3).

Таблица 3 – Ответственность за нарушение порядка и сроков хранения первичных учетных документов организации

|

Размер штрафа |

Нарушение |

Норма |

|

От 2000 до 3000 руб. — для должностных лиц |

Нарушение порядка и сроков хранения учетных документов |

Статья 15.11 КоАП РФ |

|

От 4000 до 5000 руб. — для должностных лиц; от 40 000 до 50 000 руб. — для юридических лиц. |

Несоблюдение сроков хранения учетных и отчетных документов по валютным операциям |

Пункт 6 ст. 15.25 КоАП РФ |

|

От 1000 до 2000 руб. — для должностных лиц; |

Нарушение установленных сроков хранения учетных документов по внешнеэкономическим сделкам с товарами, информацией, работами, услугами либо результатами интеллектуальной деятельности для целей экспортного контроля |

Пункт 2 ст. 14.20 КоАП РФ |

|

от 10 000 до 20 000 руб. — для юридических лиц |

||

|

От 2500 до 5000 руб. — для должностных лиц; |

Неисполнение акционерным обществом — профессиональным участником рынка ценных бумаг обязанности по хранению документов в течение сроков, предусмотренных законодательством об акционерных обществах, о рынке ценных бумаг и принятыми в соответствии с ним нормативными правовыми актами |

Пункт 1 ст. 13.25 КоАП РФ |

|

от 200 000 до 300 000 руб. — для юридических лиц |

Таким образом, каждый факт хозяйственной жизни должен быть оформлен первичным учетным документом. По учету НДС организации должны заполнять соответствующие первичные документы, являющиеся подтверждением совершения определённых действий, связанных с начислением и уплатой НДС. В случае несоблюдения требований законодательства в области составления и хранения первичных документов предусмотрены санкции, применяемые к организации.

ЗАКЛЮЧЕНИЕ

В соответствии с поставленной целью курсовой работы были решены следующие задачи:

- рассмотрены теоретические аспекты налогообложения НДС;

- рассмотрены основные документы, оформляемые при расчетах НДС;

- выявлены проблемы составления первичных документов по учету НДС;

- проанализированы налоговые последствия дефектных первичных учетных документов по НДС.

Определено, что НДС — это косвенный налог. Исчисление производится продавцом при реализации товаров (работ, услуг, имущественных прав) покупателю.

Для расчета многих налогов введены специальные документы, которые подтверждают соответствующие данные налогоплательщика и правильность оценки им обязательств перед бюджетом.

По учету НДС существует такого рода документы, как:

- разнообразные счета-фактуры (обычные, авансовые, корректировочные),

- книги покупок и продаж,

- журнал учета полученных и выставленных счетов-фактур.

Первоисточником по расчетам с бюджетом по НДС является гл. 21 НК РФ, в которой определены все элементы налогообложения. В то же время

Обычный счет-фактура составляется при реализации товаров (работ, услуг) не позднее пяти дней считая со дня отгрузки товара (выполнения работ, оказания услуг) (п. 3 ст. 168 НК РФ). Перечень реквизитов «отгрузочного» счета-фактуры приведен в п. 5 ст. 169 НК РФ, а правила его заполнения — в разд. II приложения 1 к Постановлению N 1137

Если счет-фактура оформлен неправильно или не полностью, то в налоговом вычете формально может быть отказано, на самом же деле такого «права» у налоговиков нет уже как несколько лет.

Налоговый учет НДС предполагает заполнение не только первичных документов, но и таких регистров, как:

- Книга продаж – отражает данные по реализации;

- Книга покупок – отражает данные о покупках;

- Журнал регистрации счетов-фактур – если компания является посредником.

Указанные регистры заполняются на основании выписанных и полученных счетов-фактур.

Существуют определённые санкции за отсутствие или некорректное заполнение первичных документов.

Не допускается принятие к бухгалтерскому и налоговому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок.

Сразу отметим, что для целей налогового законодательства используются те же первичные документы, что и в бухгалтерском учете (письмо Минфина России от 24.04.2007 № 07-05-06/106). Поэтому ненадлежащее оформление первичных учетных документов может послужить отказом в признании расходов при исчислении налога на прибыль и НДС. Как подчеркнуто в письме УФНС России по г. Москве от 05.05.2012 № 16-15/040328@, Налоговый кодекс РФ не устанавливает конкретного перечня документов, которые подтверждают произведенные расходы.

Таким образом, ведение налогового учета НДС является одной из задач учета организаций. В связи с этим необходим корректный учет НДС в организации. Учет НДС предполагает не только отражение операций в регистрах налогового учета, но и отражение на счетах бухгалтерского учета. Проверить правильность исчисления НДС позволяют первичные документы. Важно грамотно и правильно составлять первичные документы и организовать их хранение.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- "Кодекс Российской Федерации об административных правонарушениях" от 30.12.2001 N 195-ФЗ (ред. от 01.05.2019).

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.05.2019).

- "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 01.05.2019) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.05.2019).

- Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (ред. от 28.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.05.2019).

- Федеральный закон от 20.04.2014 N 81-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации".

- Федеральный закон от 06.04.2015 N 82-ФЗ (ред. от 31.12.2017) "О внесении изменений в отдельные законодательные акты Российской Федерации в части отмены обязательности печати хозяйственных обществ".

- Постановление Правительства РФ от 26.12.2011 N 1137 (ред. от 19.01.2019) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость".

- Приказ Минфина РФ от 25.04.2011 N 50н "Об утверждении Порядка выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением электронной цифровой подписи" (Зарегистрировано в Минюсте РФ 25.05.2011 N 20860).

- Приказ ФНС России от 05.03.2012 N ММВ-7-6/138@ "Об утверждении форматов счета-фактуры, журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, дополнительных листов книги покупок и книги продаж в электронном виде"(Зарегистрировано в Минюсте России 11.04.2012 N 23791).

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина России от 29.07.1998 №34н. [Электронный ресурс]// СПС Гарант:URL: http://www.garant.ru (дата обращения 20.05.2019).

- Постановление Десятого арбитражного апелляционного суда от 24.03.2014 по делу N А41-7289/13 Заявление о признании незаконным решения налогового органа о взыскании недоимки по налогу на прибыль, по НДС удовлетворено правомерно, поскольку доказательств получения обществом необоснованной налоговой выгоды не имеется.

- Постановление Федерального арбитражного суда Московского округа от 5 апреля 2010 г. № КА-А40/2672-10 по делу № А40-134551/09-99-1073 Отказывая в признании частично недействительным решения налогового органа, суд исходил из занижения заявителем налоговой базы по реализации товаров на территории РФ, а также суммы НДС, исчисленной налогоплательщиком при реализации товаров, в связи с возвратом некачественного товара.

- Определение ВАС РФ от 17.12.2009 № ВАС-16581/09, постановления ФАС Западно-Сибирского округа от 20.09.2013 № A81-4420/2012, Северо-Западного округа от 21.05.2012 № A40-87365/11-75-372.

- Письмо ФНС России от 14.05.2013 N ЕД-4-3/8562@ "О порядке оформления счетов-фактур при возврате товаров".

- Письма Минфина России от 15.04.2014 N 03-07-09/17172, от 17.02.2014 N 03-07-09/6395.

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный Приказом Минфина России от 31.10.2000 № 94н. [Электронный ресурс]// СПС Гарант:URL: http://www.garant.ru (дата обращения 20.05.2019).

- Александров И.М. Налоги и налогообложение: Учебник – 8-е изд., перераб. и доп. – М.: Издательско-торговая корпорация Дашков и Ко, 2016. – 277 с.

- Алексеева Г.И. Бухгалтерский Финансовый Учет. Отдельные Виды Обязательств: Учебное пособие / Г.И. Алексеева. Люберцы: Юрайт, 2015. 268 c.

- Карташов А. В. Налоговое право : учебное пособие для прикладного бакалавриата / А. В. Карташов, Е. Ю. Грачева ; под редакцией Е. Ю. Грачевой. — 5-е изд., перераб. и доп. — Москва : Издательство Юрайт, 2019. — 231 с. — (Бакалавр. Прикладной курс). — ISBN 978-5-9916-5597-2.

- Кондраков Н.П. Налоги и налогообложение / Кондраков Н.П. М.: Проспект, 2016 224с.

- Ляпина Т. М. Налоговое администрирование : учебное пособие для вузов / Т. М. Ляпина. — 2-е изд. — Москва : Издательство Юрайт, 2019 ; Тюмень : Издательство Тюменского государственного университета. — 235 с. — (Университеты России). — ISBN 978-5-534-11285-6 (Издательство Юрайт). — ISBN 978-5-400-01257-0.

- Малис Н. И. Налоговый учет и отчетность : учебник и практикум для академического бакалавриата / Н. И. Малис, Л. П. Грундел, А. С. Зинягина ; под редакцией Н. И. Малис. — Москва : Издательство Юрайт, 2018. — 341 с. — (Бакалавр и специалист). — ISBN 978-5-534-00446-5.

- Пансков, В.Г. Налоги и налогообложение 5-е изд., пер. и доп. учебник и практикум для прикладного бакалавриата / В.Г. Пансков. - Люберцы: Юрайт, 2016. - 382 c.

- Пименов Н. А. Налоговый менеджмент : учебник для академического бакалавриата / Н. А. Пименов, Д. Г. Родионов ; ответственный редактор Н. А. Пименов. — Москва : Издательство Юрайт, 2019. — 305 с. — (Бакалавр. Академический курс). — ISBN 978-5-534-03460-8.

- Романов Б. А. Налоги и налогообложение в Российской Федерации: учебное пособие — М.: Дашков и К°, 2016. — 560 с.

- Тарасова В.Ф., Владыка М.В., Сапрыкина Т.В., Семыкина Л.Н. Налоги и налогообложение: Учебник / Под общей ред. В.Ф. Тарасовой. 3-е изд. 2016. С. 14-16.

- Черник Д. Г. Налоговая политика : учебник и практикум для бакалавриата и магистратуры / Д. Г. Черник, Ю. Д. Шмелёв ; под редакцией Д. Г. Черника. — Москва : Издательство Юрайт, 2019. — 408 с. — (Бакалавр и магистр. Академический курс). — ISBN 978-5-9916-6794-4.

- Журнал «Финансовый директор» [Электронный ресурс]. URL: http://www.fd.ru/(дата обращения 20.09.2019).

- Журнал «Финансовый менеджмент» [Электронный ресурс]. URL: http://www.dis.ru/fm/ (дата обращения 20.09.2019).

- Мир экономики – сборник экономических статей. // Экономический интернет-журнал, статьи по экономике. [Электронный ресурс]. URL: http://мир-экономики.рф (дата обращения 20.09.2019).

- Словари и энциклопедии Академик. [Электронный ресурс].URL: https://dic.academic.ru/(дата обращения 20.09.2019).

- Электронный Портал по бизнесу, финансам, экономике и смежным темам [Электронный ресурс]. URL: http://www.finbook.biz/(дата обращения 20.09.2019).

- Энциклопедия экономиста. [Электронный ресурс].URL: http://www.grandars.ru/ (дата обращения 21.09.2019).

-

Мир экономики – сборник экономических статей. // Экономический интернет-журнал, статьи по экономике. [Электронный ресурс]. URL: http://мир-экономики.рф (дата обращения 20.09.2019). ↑

-

Пименов Н. А. Налоговый менеджмент : учебник для академического бакалавриата / Н. А. Пименов, Д. Г. Родионов ; ответственный редактор Н. А. Пименов. — Москва : Издательство Юрайт, 2019. — 305 с. — (Бакалавр. Академический курс). — ISBN 978-5-534-03460-8. ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Малис, Н. И. Налоговый учет и отчетность : учебник и практикум для академического бакалавриата / Н. И. Малис, Л. П. Грундел, А. С. Зинягина ; под редакцией Н. И. Малис. — Москва : Издательство Юрайт, 2018. — 341 с. — (Бакалавр и специалист). — ISBN 978-5-534-00446-5. ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Журнал «Финансовый менеджмент» [Электронный ресурс]. URL: http://www.dis.ru/fm/ (дата обращения 20.09.2019).

3. ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Ляпина Т. М. Налоговое администрирование : учебное пособие для вузов / Т. М. Ляпина. — 2-е изд. — Москва : Издательство Юрайт, 2019 ; Тюмень : Издательство Тюменского государственного университета. — 235 с. — (Университеты России). — ISBN 978-5-534-11285-6 (Издательство Юрайт). — ISBN 978-5-400-01257-0. ↑

-

Алексеева Г.И. Бухгалтерский Финансовый Учет. Отдельные Виды Обязательств: Учебное пособие / Г.И. Алексеева. Люберцы: Юрайт, 2015. 268 c. ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Черник Д. Г. Налоговая политика : учебник и практикум для бакалавриата и магистратуры / Д. Г. Черник, Ю. Д. Шмелёв ; под редакцией Д. Г. Черника. — Москва : Издательство Юрайт, 2019. — 408 с. — (Бакалавр и магистр. Академический курс). — ISBN 978-5-9916-6794-4. ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Карташов А. В. Налоговое право : учебное пособие для прикладного бакалавриата / А. В. Карташов, Е. Ю. Грачева ; под редакцией Е. Ю. Грачевой. — 5-е изд., перераб. и доп. — Москва : Издательство Юрайт, 2019. — 231 с. — (Бакалавр. Прикладной курс). — ISBN 978-5-9916-5597-2. ↑

-

"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 01.05.2019) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный Приказом Минфина России от 31.10.2000 № 94н. [Электронный ресурс]// СПС Гарант:URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Александров И.М. Налоги и налогообложение: Учебник – 8-е изд., перераб. и доп. – М.: Издательско-торговая корпорация Дашков и Ко, 2016. – 277 с. ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Романов Б. А. Налоги и налогообложение в Российской Федерации: учебное пособие — М.: Дашков и К°, 2016. — 560 с. ↑

-

Кондраков Н.П. Налоги и налогообложение / Кондраков Н.П. М.: Проспект, 2016 224с. ↑

-

Александров И.М. Налоги и налогообложение: Учебник – 8-е изд., перераб. и доп. – М.: Издательско-торговая корпорация Дашков и Ко, 2016. – 277 с. ↑

-

Постановление Правительства РФ от 26.12.2011 N 1137 (ред. от 19.01.2019) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость". ↑

-

Приказ Минфина РФ от 25.04.2011 N 50н "Об утверждении Порядка выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением электронной цифровой подписи" (Зарегистрировано в Минюсте РФ 25.05.2011 N 20860). ↑

-

Приказ ФНС России от 05.03.2012 N ММВ-7-6/138@ "Об утверждении форматов счета-фактуры, журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, дополнительных листов книги покупок и книги продаж в электронном виде"(Зарегистрировано в Минюсте России 11.04.2012 N 23791). ↑

-

Постановление Правительства РФ от 26.12.2011 N 1137 (ред. от 19.01.2019) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость". ↑

-

Пименов Н. А. Налоговый менеджмент : учебник для академического бакалавриата / Н. А. Пименов, Д. Г. Родионов ; ответственный редактор Н. А. Пименов. — Москва : Издательство Юрайт, 2019. — 305 с. — (Бакалавр. Академический курс). — ISBN 978-5-534-03460-8. ↑

-

Тарасова В.Ф., Владыка М.В., Сапрыкина Т.В., Семыкина Л.Н. Налоги и налогообложение: Учебник / Под общей ред. В.Ф. Тарасовой. 3-е изд. 2016. С. 14-16. ↑

-

Письма Минфина России от 15.04.2014 N 03-07-09/17172, от 17.02.2014 N 03-07-09/6395. ↑

-

Пансков, В.Г. Налоги и налогообложение 5-е изд., пер. и доп. учебник и практикум для прикладного бакалавриата / В.Г. Пансков. - Люберцы: Юрайт, 2016. - 382 c. ↑

-

Пименов Н. А. Налоговый менеджмент : учебник для академического бакалавриата / Н. А. Пименов, Д. Г. Родионов ; ответственный редактор Н. А. Пименов. — Москва : Издательство Юрайт, 2019. — 305 с. — (Бакалавр. Академический курс). — ISBN 978-5-534-03460-8. ↑

-

Романов Б. А. Налоги и налогообложение в Российской Федерации: учебное пособие — М.: Дашков и К°, 2016. — 560 с. ↑

-

Письмо Минфина РФ от 31.01.2013 N 03-07-09/1894. ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Письмо Минфина РФ от 31.01.2013 N 03-07-09/1894. ↑

-

Журнал «Финансовый директор» [Электронный ресурс]. URL: http://www.fd.ru/(дата обращения 20.09.2019). ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Письмо ФНС России от 14.05.2013 N ЕД-4-3/8562@ "О порядке оформления счетов-фактур при возврате товаров". ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Постановление Десятого арбитражного апелляционного суда от 24.03.2014 по делу N А41-7289/13 Заявление о признании незаконным решения налогового органа о взыскании недоимки по налогу на прибыль, по НДС удовлетворено правомерно, поскольку доказательств получения обществом необоснованной налоговой выгоды не имеется. ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Письмо ФНС РФ от 17 июня 2013 г. N ЕД-4-3/10769. ↑

-

Постановление Правительства РФ от 26.12.2011 N 1137 (ред. от 19.01.2019) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость". ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Федеральный закон от 20.04.2014 N 81-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации". ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Письма Минфина России от 04.02.2015 № 03-03-10/4547, ФНС России от 12.02.2015 № ГД-4-3/2104@. ↑

-

Письмо ФНС России от 21.10.2013 № ММВ-20-3/96@. ↑

-

Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (ред. от 28.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

-

Постановления ФАС Западно-Сибирского округа от 21.10.2014 № А70-13797/2013. ↑

-

Постановления ФАС Дальневосточного округа от 29.01.2014 № Ф03-6588/2013. ↑

-

Федеральный закон от 06.04.2015 N 82-ФЗ (ред. от 31.12.2017) "О внесении изменений в отдельные законодательные акты Российской Федерации в части отмены обязательности печати хозяйственных обществ". ↑

-

Определение ВАС РФ от 17.12.2009 № ВАС-16581/09, постановления ФАС Западно-Сибирского округа от 20.09.2013 № A81-4420/2012, Северо-Западного округа от 21.05.2012 № A40-87365/11-75-372. ↑

-

постановление ФАС Московского округа от 04.02.2010 № КА-А40/99-10. ↑

-

Постановления ФАС Дальневосточного округа от 29.01.2014 № Ф03-6588/2013. ↑

-

Определение ВАС РФ от 26.08.2013 № ВАС-10799/13. ↑

-

Постановление Президиума ВАС РФ от 08.06.2010 N 17684/09 по делу N А40-31808/09-141-117

Заявление о признании недействительными решения и требования налогового органа в части доначисления единого налога по упрощенной системе налогообложения, соответствующих сумм пеней и штрафа удовлетворено, поскольку предприниматель, осуществляя в проверяемый период деятельность, направленную на получение дохода, произвел экономически оправданные затраты, выраженные в денежной форме и оформленные соответствующими первичными документами. ↑

-

Словари и энциклопедии Академик. [Электронный ресурс].URL: https://dic.academic.ru/(дата обращения 20.09.2019). ↑

-

Постановление Федерального арбитражного суда Московского округа от 5 апреля 2010 г. № КА-А40/2672-10 по делу № А40-134551/09-99-1073 Отказывая в признании частично недействительным решения налогового органа, суд исходил из занижения заявителем налоговой базы по реализации товаров на территории РФ, а также суммы НДС, исчисленной налогоплательщиком при реализации товаров, в связи с возвратом некачественного товара. ↑

-

Электронный Портал по бизнесу, финансам, экономике и смежным темам [Электронный ресурс]. URL: http://www.finbook.biz/(дата обращения 20.09.2019). ↑

-

"Кодекс Российской Федерации об административных правонарушениях" от 30.12.2001 N 195-ФЗ (ред. от 01.05.2019). ↑

-

Энциклопедия экономиста. [Электронный ресурс].URL: http://www.grandars.ru/ (дата обращения 21.09.2019). ↑

-

Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (ред. от 28.11.2018) [Электронный ресурс]// СПС Гарант: URL: http://www.garant.ru (дата обращения 20.09.2019). ↑

- Финансы акционерных обществ (особенности и современные проблемы финансов акционерных обществ)

- Корпоративная культура в организации ( Поддержание и формирование корпоративной культуры как функция управления персоналом )

- Основы работы с операционной системой Windows 7 (Особенности интерфейса)

- Колористическая, цветовая и тональная организация живописного произведения И. И. Шишкина «Ручей»

- Понятие и виды правосознания ( ПРАВОСОЗНАНИЕ И ПРАВОВАЯ КУЛЬТУРА)

- Местное самоуправление в Российской Федерации: тенденции и перспективы развития ( Основы местного самоуправления )

- Нормативный договор ( Природа нормативного договора)

- Нотариат и его роль в защите гражданских прав

- Нотариат в Российской Федерации ( Основные мировые системы нотариата)

- Понятие и виды наследования (Общие положения о наследовании. Понятие и виды наследования))

- Понятие социального обеспечения ( Теоретические аспекты социального обеспечения)

- ЮРИДИЧЕСКАЯ ОТВЕТСТВЕННОСТЬ (Виды ответственности)