Современные проблемы финансов предприятий (Сущность финансов организаций, их роль и функции)

Содержание:

Введение

Важнейшая составляющая системы финансов РФ - финансы организаций (предприятий), именно здесь формируется преобладающая часть финансовых ресурсов. В институциональном плане основу сферы финансов организаций (предприятий) составляют финансы хозяйствующих субъектов (юридических лиц). Согласно Гражданскому кодексу РФ (ст. 48) юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество, отвечает этим имуществом по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Помимо перечисленных признаков юридическое лицо обязано иметь самостоятельный баланс или смету.

Исходную теоретическую основу финансов организаций (предприятий) в значительной мере определяет само понятие предприятия как самостоятельного хозяйствующего субъекта, обладающего правами юридического лица, производящего продукцию, товары и услуги, выполняющего работы и занимающегося различными видами экономической деятельности, цель которой - обеспечение общественных потребностей и на этой основе извлечение прибыли и приращение капитала.

Актуальность исследования состоит в том, что исследование финансового состояния является той базой, на которой строится разработка финансовой политики предприятия, поскольку оно помогает ответить на вопрос: на сколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествовавшего этой дате; как использовало имущество; какова структура этого имущества; насколько рационально сочетало собственные и заемные источники; насколько эффективно использовало собственный капитал; какова отдача производственного потенциала; нормальны ли взаимоотношения с дебиторами, кредиторами, акционерами.

Объект исследования – ООО «Авторемонт». Предприятие является частным коммерческим предприятием, образованным в 2017 году и предоставляющим качественные услуги по ремонту автомашин, промышленной и сельскохозяйственной техники.

Предмет исследования – особенности современных проблем финансов предприятий.

Цель исследования – изучить современные проблемы финансов предприятий на примере ООО «Авторемонт». Данная цель предполагает решение следующих задач:

- выявить сущность финансов организаций, их роль и функции;

- рассмотреть формирование и использование финансовых ресурсов предприятия;

- охарактеризовать проблемы финансов предприятий и их решения;

- провести финансовый анализ деятельности ООО «Авторемонт» и выявить проблемы предприятия.

Теоретической основой исследования являются труды отечественных авторов: Вахрин П.И., Гаврилова А.Н., Попов А.А., Грачев А.В., Ковалева А.М., Лапуста М.Г., Скамай Л.Г., Маркарьян Э.А., Герасименко Г.П., Маркарьян С.Э., Фридман А.М., Шуляк П.Н.

Методы исследования: анализ научной литературы, экономический анализ, статистические методы обработки данных.

Структура исследования: исследование включает введение, основную часть из двух глав, разделенных на параграфы, заключение и список использованной литературы.

1. Понятие финансов предприятия и проблем связанных с ними

1.1 Сущность финансов организаций, их роль и функции

Под финансами организаций (предприятий) следует понимать относительно самостоятельную сферу системы финансов страны, охватывающую круг экономических отношений, связанных с формированием, распределением и использованием финансовых ресурсов предприятий на основе управления их денежными потоками[1].

Как следует из определения, в основе финансов организаций (предприятий) лежат экономические, а не финансовые или денежные отношения. С научной точки зрения сведение финансов к денежным отношениям неправомерно. На самом деле любая финансовая операция имеет в виду перемещение денежных средств между хозяйствующими субъектами, пользователями денежных средств в те или иные денежные фонды. Однако в процессе этого перемещения возникают экономические отношения. Таким образом, утверждая, что в основе финансов организаций лежат экономические отношения, мы тем самым исходим из глубинной сущности такой сложной экономической категории, как финансы предприятий, а не из того, что видим на поверхности тех или иных явлений.

Как показывает мировой опыт, в реальной экономике особую роль играют коммерческие организации (предприятия), т. е. организации, основная цель деятельности которых - извлечение прибыли. Именно эти организации обслуживают сферу материального производства, где создается валовой национальный продукт и национальный доход - источник финансовых ресурсов для других звеньев системы финансов - государственных бюджетов (внебюджетных фондов) различных уровней, бюджетов домашних хозяйств (физических лиц), бюджетов других юридических лиц.

Тем самым обеспечивается общественное значение (роль) финансов организаций (предприятий), которое проявляется в следующем[2]:

а) финансовые ресурсы, концентрируемые государством и используемые им для финансирования различных общественных потребностей, в основном формируются за счет финансов организаций (предприятий);

б) финансы организаций формируют финансовый базис обеспечения непрерывности производственного процесса, направленного на удовлетворение спроса в товарах и услугах;

в) с помощью финансов организаций децентрализовано реализуются задачи социального развития общества за счет формирования ресурсов на нужды потребления;

г) с помощью финансов предприятий осуществляется регулирование воспроизводства производимого продукта, обеспечивается финансирование потребностей расширенного воспроизводства на основе оптимального соотношения между средствами, направляемыми на потребление и накопление;

д) финансы организаций используются для регулирования отраслевых пропорций в рыночной экономике;

е) финансы организаций позволяют использовать денежные накопления домашних хозяйств путем предоставления им возможностей инвестировать их в доходные финансовые инструменты, эмитируемые отдельными из них.

Роль же финансов в деятельности самих организаций (предприятий) проявляется в том, что с их помощью осуществляются:

- обслуживание индивидуального кругооборота фондов, т. е. смена форм стоимости. В процессе такого кругооборота денежная форма стоимости превращается в товарную, и после завершения процесса производства и реализации готового продукта товарная форма стоимости вновь выступает в первоначальной денежной форме (в форме выручки от реализации товаров, продукции, работ, услуг);

- распределение выручки от реализации в фонд возмещения материальных затрат, включая амортизационные отчисления, фонд оплаты труда (включая взносы во внебюджетные фонды) и чистый доход, выступающий в форме прибыли;

- перераспределение чистого дохода на платежи в бюджет (налог на прибыль) и прибыль, оставляемую в распоряжении предприятия на производственное и социальное развитие;

- использование прибыли, остающейся в распоряжении предприятия (чистой прибыли) на формирование фондов потребления, накопления, резервного фонда, на выплату дивидендов, на покрытие убытков предыдущих и отчетного периодов, на благотворительность;

- контроль за соблюдением соответствия между движением материальных и денежных ресурсов в процессе индивидуального кругооборота фондов, т. е. за состоянием ликвидности, платежеспособности, финансовой независимости предприятия от внешних источников финансирования.

Под функциями любой экономической категории следует понимать форму выражения ее общественного назначения, т. е. они должны выражать специфику именно данной категории.

Функции финансов предприятий производны от сущности последних.

Они реализуются на микроэкономическом уровне, они непосредственно связаны с формированием и использованием капитала и денежных фондов предприятий в условиях их экономического обособления и удовлетворением частных благ на возмездной эквивалентной основе[3].

На сегодня, к сожалению, в научной литературе нет единства мнений по поводу как числа, так и содержания функций финансов организаций (предприятий). Однако авторы в большинстве своем выделяют следующие из них:

- обеспечивающую - заключается в систематическом формировании в необходимом объеме денежных средств из различных альтернативных источников для обеспечения текущей хозяйственной деятельности фирмы и реализации стратегических целей ее развития. Здесь следует отметить, что именно финансы в определенном смысле позволяют и заставляют предприятие в своей деятельности пользоваться средствами из разных источников, в том числе кредитами банков, займами, привлеченными средствами, в целях формирования необходимого для ведения предпринимательской деятельности объема ресурсов[4];

- распределительную - тесно связана с обеспечивающей функцией и проявляется через распределение и перераспределение общей суммы сформированных финансовых ресурсов предприятия, через формирование фондов денежных средств, определение основных стоимостных пропорций в процессе распределения доходов и финансовых ресурсов, через обеспечение оптимального сочетания интересов отдельных товаропроизводителей, предприятий и организаций и государства в целом;

- контрольную - предполагает осуществление финансового контроля за результатами производственно-хозяйственной деятельности организаций, а также за процессом формирования, распределения и использования их финансовых ресурсов. С помощью этой функции осуществляется контроль за созданием собственного капитала организации (предприятия), созданием и целевым использованием денежных фондов, за изменениями финансовых показателей. Связана с применением различного рода стимулов и санкций, а также соответствующих финансовых показателей, которые необходимо оценивать, отслеживать и на этой основе разрабатывать необходимые меры для повышения эффективности распределительных отношений и всей производственно-хозяйственной деятельности организации (предприятия).

Вполне правомерно трактовать функции финансов предприятий более расширительно по сравнению с функциями государственных финансов. В свою очередь, возможно выделить и такие функции[5]:

- формирование капитала, денежных доходов и фондов;

- использование капитала, денежных доходов и фондов;

- регулирование денежных потоков предприятия.

Формирование и использование финансовых денежных доходов и фондов предопределено условиями регулирования денежных потоков, которые и проявляются в данной функции, имманентно присущей только финансам предприятий (организаций), которые И создают общественные условия для осуществления этого процесса.

Функция регулирования денежных потоков предприятия отражает специфику общественного назначения финансов предприятий, присущую только данной категории и связанную с процессом формирования и использования финансовых ресурсов, который опосредован соответствующими денежными потоками.

Реализация всех этих трех функций в процессе управления финансами предприятий сопровождается осуществлением контроля как одной из функций любого управленческого процесса.

1.2 Формирование и использование финансовых ресурсов предприятия

Финансовые ресурсы организаций (предприятий) - это совокупность денежных средств, аккумулируемых предприятиями для формирования необходимых им активов в целях осуществления всех видов деятельности, как за счет собственных доходов, накоплений и капитала, так и за счет поступлений извне.

По источникам формирования финансовые ресурсы подразделяются на 3 группы[6]:

- финансовые ресурсы, сформированные за счет собственных и приравненных к ним средств (прибыль от основной деятельности, прибыль от реализации выбывшего имущества, прибыль от внереализационных операций, амортизационные отчисления, поступления от учредителей при формировании уставного капитала, дополнительные паевые и иные взносы, устойчивые пассивы и др.);

- финансовые ресурсы, сформированные за счет заемных средств (средства от выпуска и продажи облигаций, кредиты банков и займы юридических и физических лиц, факторинг, финансовый лизинг и др.);

- финансовые ресурсы, поступающие в порядке перераспределения (страховые возмещения, средства, поступающие от концернов, ассоциаций, бюджетные средства и т. п.).

В свою очередь, собственные финансовые ресурсы формируются за счет внутренних и внешних источников. В составе внутренних источников основное место принадлежит прибыли, остающейся в распоряжении предприятия, которая распределяется решением учредительного (руководящего) органа на цели потребления и накопления. Более того, прибыль является основным источником пополнения собственного капитала предприятия. Если предприятие убыточное, то собственный капитал уменьшается на сумму полученных убытков.

Прибыль, направляемая на накопление, далее используется на развитие производства; прибыль, направляемая на потребление, используется для решения социальных задач. Важную роль в составе собственных внутренних источников играют также амортизационные отчисления, которые представляют собой денежное выражение стоимости износа основных средств и нематериальных активов. Они не увеличивают сумму собственного капитала, а являются средством его реинвестирования.

К прочим формам собственного капитала относятся доходы от сдачи в аренду имущества, расчеты с учредителями и др.

Среди внешних источников формирования собственных финансовых ресурсов основная роль принадлежит дополнительной эмиссии акций, посредством которой происходит увеличение акционерного капитала предприятия, а также привлечение дополнительного складочного капитала (паевого фонда) путем дополнительных взносов средств (паевых взносов).

В составе внешних собственных финансовых ресурсов следует выделить и некоторые фонды предприятий, которые раньше в России относились к устойчивым пассивам (в мировой практике аналогичные фонды средств называются счетами начислений). Устойчивые пассивы - это привлеченные средства, не принадлежащие данной организации, но постоянно находящиеся в ее обороте[7]. Эти средства в сумме минимального остатка используются в качестве источника формирования оборотных средств организаций.

Вообще привлеченные средства - это средства, не принадлежащие предприятию, но в отличие от заемных не оформляемые специальными кредитными соглашениями и используемые, как правило, безвозмездно. По существу, это устойчивая кредиторская задолженность: переходящая минимальная задолженность по заработной плате и отчислениям во внебюджетные фонды; минимальная задолженность по резервам на покрытие предстоящих расходов И платежей; минимальная задолженность перед бюджетом по налогам и т. п. Образование данных фондов вызвано тем, что между моментом поступления денежных средств, предназначенных для вышеперечисленных выплат, и фиксированным (либо договором, либо законом) днем выплаты имеется определенное число дней, В течение которых указанные средства уже находятся в обороте организации, но не расходуются по своему назначению[8].

В условиях рыночной экономики производственно-хозяйственная деятельность предприятия невозможна без использования заемных средств.

Привлечение заемных средств в оборот организации (предприятия) при условии их эффективного использования позволяет ей увеличивать объемы совершаемых хозяйственных операций, наращивать доходы, повышать рентабельность собственного капитала, поскольку в нормальных условиях заемные средства являются более дешевым источником по сравнению с собственными финансовыми ресурсами.

Кроме того, привлечение заемных средств позволяет собственникам и финансовым менеджерам существенно увеличить объем контролируемых финансовых ресурсов, т. е. расширить инвестиционные возможности предприятия.

Однако в ситуации, когда размер затрат по обслуживанию долга превышает размер дополнительных доходов от использования заемных средств, неизбежно ухудшение финансовой ситуации на предприятии.

К средствам, поступающим в порядке перераспределения, как уже отмечено, относятся страховое возмещение по наступившим рискам; средства, поступающие от концернов, ассоциаций, головных компаний; дивиденды и проценты по ценным бумагам других эмитентов. Что же касается бюджетных средств, то они могут использоваться как на возвратной, так и на безвозвратной основе.

Как правило, они выделяются из бюджетов различных уровней под финансирование государственных заказов, отдельных инвестиционных программ или в качестве краткосрочной финансовой государственной поддержки организаций, продукция которых имеет народно-хозяйственное значение.

Между тем привлечение финансовых ресурсов из различных источников имеет ряд ограничений: организационно-правовых, макроэкономических, инвестиционных, финансово-аналитических.

К ограничениям организационно-правового характера относятся законодательно закрепленные требования к величине и порядку формирования отдельных элементов собственного и заемного капитала компании: нижняя граница величины уставного капитала; величина резервного капитала; пределы размещения привилегированных акций, корпоративных облигаций. К организационно - правовым ограничениям относится и контроль над управлением компанией. Это касается в первую очередь акционерных обществ. Привлекая финансовые ресурсы путем дополнительной эмиссии акций, компания изменяет финансовую структуру капитала и структуру управления самой компании.

В число макроэкономических ограничений входят: инвестиционный климат в стране, страновой риск, денежно-кредитная политика государства, действующая система налогообложения, величина ставки рефинансирования, уровень инфляции.

Формирование финансовых ресурсов организаций сопряжено с оценкой сочетания интересов последних с интересами инвесторов и кредиторов, т. е. действуют инвестиционные ограничения. Взаимодействие с финансовым инвестором характеризуется прежде всего сохранением действующей структуры управления в организации, среднесрочным горизонтом инвестирования и его заинтересованностью в получении прибыли, как правило, в конце срока инвестиций. В то же время стратегический инвестор принимает активное участие в управлении предприятием, не ограничивается конкретными сроками инвестирования, нацелен на получение значительной части бизнеса.

Наконец, группа финансово-аналитических ограничений включает в себя показатели, на основе которых производится оценка влияния процесса изменения финансовой структуры на финансовое положение компании, - коэффициенты структуры капитала.

Использование финансовых ресурсов предприятий осуществляется по следующим основным направлениям[9]:

- финансирование затрат на производство и реализацию продукции, работ, услуг;

- финансирование инвестиционной деятельности предприятия (реальные и финансовые инвестиции);

- платежи в бюджет и внебюджетные фонды;

- погашение кредитов и займов;

- финансирование благотворительной деятельности и др.

1.3 Проблемы финансов предприятий и их решения

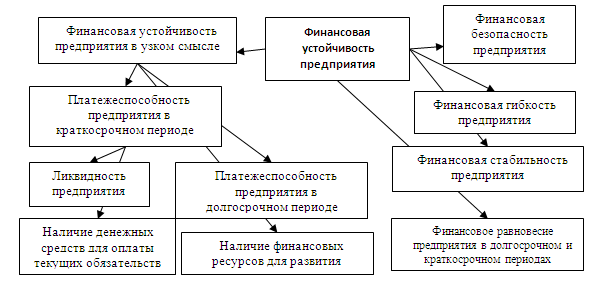

Финансовая устойчивость компании (рис. 1) зависит от целого ряда факторов - платежеспособности, ликвидности, гибкости, стабильности и

финансовой безопасности структуры.

Рис. 1 Факторы финансовой устойчивости предприятия[10]

Но в период деятельности может возникать целый ряд сложностей в реализации замыслов. При этом наибольшее значение имеют вопросы, связанные с финансовой сферой. При этом к наиболее распространенным проблемам можно отнести[11]:

- дефицит финансовых средств;

- ошибки в управлении денежными потоками;

- освоение управленческого учета и правил его заполнения;

- бюджетирование и финансовое планирование;

- разработка стратегии (в первую очередь финансово-экономической);

- организационная структура финансового отдела;

- управление расходами и так далее.

Из всех перечисленных проблем первое место, как правило, занимает дефицит капитала на валютном и расчетном счетах. На практике часть «живых» средств в общем объеме валовой прибыли компании составляет не больше 20%. Что касается большей части капитала (80%), то на него приходятся различные зачеты, бартеры и так далее. Как следствие, появлялся дефицит ликвидных средств, накапливались долги.

Следующая проблема связана с неумением управлять финансовыми потоками. Средние потери, связанные с ошибками руководителей, могут составлять до 25% от общего оборота, что зачастую выливается в крупные суммы. Основная причина – отсутствие нормального планирования в компании, а также качественного контроля имеющихся в распоряжении средств. Все это может привести к увеличению общего период возврата долга или проведению незапланированного бартерного обмена.

При этом проблемы финансов, связанные с неэффективным управлением, можно условно поделить на две оставляющие:

- внутренние. К ним можно отнести низкую эффективность работы сбытовых и маркетинговых служб, отсутствие инструментов для автоматизации процессов планирования и управления денежными средствами компании, ошибки в процедурах анализа и контроля движении капитала, недоработки в финансовом плане и так далее;

- внешние. Применение малоэффективных или слишком сложных расчетных схем с участием дочерних компаний и прочих посторонних структур, нестабильность на рынке и невозможность четкого прогнозирования будущего уровня спроса и объемов поступления капитала.

Часто проблемы финансов вызваны явными недостатками краткосрочных и долгосрочных планов. К таковым можно отнести:

- недоработку при составлении планов и недостаточное внимание таким разделам, как контроль движения материальных или товарно-материальных ресурсов;

- низкую степень детализации (или ее полное отсутствие) по группам товаров, а также маржинальному доходу. В этом случае руководство не имеет возможности проводить правильный анализ доходности имеющегося в распоряжении ассортимента;

- ошибки в выборе форм составления планов, которые не дают в полной мере получить информацию о динамике движения средств и определить периоды с явным дефицитом денежных средств. Как следствие, затягивается принятие решений по нейтрализации проблемы;

- отсутствие планового баланса компании;

- недостаточное внимание к ключевым показателям на начало планового периода. Все это уменьшает или сводит на «нет» эффективность финансового плана в целом[12].

С учетом вышесказанного можно выделить главную причину финансовых проблем компании - отсутствие четкого планирования, как с позиции проведенных платежей, так и в сфере поступлений денежных средств. Все, чем занимается в этом случае руководство, так это «затыканием» текущих финансовых «дыр» компании. В основе принятых решений, как правило, лежат субъективные взгляды о решении тех или иных платежей. Итог – неэффективное использование имеющегося капитала.

Суть решения финансовых проблем сводится к работе в нескольких направлениях – корпоративном праве, управлении и бухгалтерскому учете. Предприниматели должны понимать, что современный бизнес очень нестабилен и к существующим условиям нужно уметь приспосабливаться.

В первую очередь внимание должно уделяться профилактике и своевременному устранению финансовых рисков. Основная задача таких мер – предупреждение и недопущение потенциальных проблем, связанных с потерей контроля над финансовыми потоками и ошибочным планированием капитала. Чтобы своевременно и правильно принимать решения, необходимо иметь под рукой всю информацию о развитии компании в прошлом и о текущей динамке движения капитала.

Один из основных рисков компании – срыв в реализации бизнес-проекта. Причин может быть несколько – завышенные цели, ошибки в расчетах, неправильно выбранная область предпринимательской деятельности и так далее. Еще одна частая проблем – низкий уровень финансирования компаний. Как следствие, предприятие не располагает необходимым для ведения деятельности капиталом. Второй причиной может быть коррупция, мошенничество и прочие негативные факторы[13].

Во избежание проблем, необходимо четкое соблюдение требований нормативно-правовых актов. Особенное внимание стоит уделять качеству продукции, планированию, безопасности труда и так далее. Это позволит избежать финансовых наказаний в виде штрафов или пени. Не менее важными аспектами деятельности является своевременное погашение налоговой задолженности и четкое выполнение контрактных обязательств.

При разработке стратегии деятельности компании, важно уделять внимание системе защиты от рисков, в которой стоит предусмотреть:

- создание резервного капитала;

- распределение рисков;

- определение допустимых границ рисков. Здесь должны быть рассмотрены различные ситуации – наилучшего и наихудшего сценариев;

- перенаправление рисков на другие организации, к примеру, страховые компании. Речь идет о страховании имущества, ответственности и так далее;

- формирование резервов, необходимых для решения текущих проблем компании[14].

Чтобы избежать финансовых проблем в бизнес-деятельности, важно руководствоваться следующими принципами:

- перед началом реализации бизнес-проекта провести исследование потенциальной прибыли в выбранной сфере деятельности. Параллельно необходимо сравнить полученные результаты от общей доходности при хранении своих средств в банке. Если прибыль от депозита выше, то необходимо выбирать другое направление. Реализация текущего бизнес-проекта является бессмысленной и просто займет личное время;

- важно проанализировать, будет ли продукт (услуга) интересны потенциальным покупателям, насколько серьезного спроса можно ожидать в будущем;

- при определении экономических результатов важно уделять внимание не только общим цифрам, но данным по деятельности в различных сферах;

- при реализации плана важно все время сопоставлять текущие результаты деятельности с теми, чтобы указаны в проекте. Если есть существенные отклонения, то причины должны быть выявлены и устранены;

- проведение полноценного финансового анализа является обязательным для любой компании в период всей деятельности. Необходимо сравнивать цифры, характеризующие деятельность компании по различным годам, сопоставлять их с текущими реалиями или же результатами других компаний. В процессе анализа должно уделяться внимание таким показателям, как рентабельность, уровень прибыли, ликвидность, задолженность, оборот и так далее;

- организация комплексного финансового планирования. Здесь важно рассчитывать планы движения финансовых потоков по всем проектам и подразделениям, планы по предприятию в целом, его расходам и доходам. Время от времени должен проводиться анализ планов и фактической их реализации, а также корректировка ошибочных решений[15].

При выполнении упомянутых рекомендаций много проще обеспечить эффективное управление финансовыми потоками компании, гарантировать полноценную деятельность все отделов и служб, исключить проблемы финансов из повестки дня и обеспечить стабильное повышение прибыли.

Наличие под рукой комплексного финансового плана позволяет руководству видеть реальную картину бизнеса, своевременно проводить анализ и вносить исправления в реализацию целей. При этом план необходимо не просто обсуждать, а обосновывать каждую его строку и назначать ответственных лиц (как правило, менеджеров компании) за реализацию тех или иных задач.

2. Финансовый анализ деятельности ООО «Авторемонт»

2.1 Характеристика предприятия

Общество с ограниченной ответственностью «Авторемонт» (ООО «Авторемонт») является частным коммерческим предприятием образованным в 2017 году и осуществляет свою деятельность в соответствии с Уставом предприятия, Конституцией РФ и действующим законодательством РФ. Предприятие расположено по адресу: Ярославская обл., г. Рыбинск, ул. Танкистов, 8.

Главной задачей предприятия, отраженной в Уставе, является создание необходимых условий для удовлетворения потребности предприятий и населения в получении качественных услуг по ремонту автомашин, промышленной и сельскохозяйственной техники. На текущий момент предприятие осуществляет следующие виды деятельности:

- ремонт автокранов;

- ремонт сельскохозяйственной техники;

- ремонт дорожно-строительной техники;

- реализация автозапчастей

На данный момент, численность работников ООО «Авторемонт» составляет 16 человек.

Таблица 1. - Состав и структура работников в динамике с 2017 по 2019 гг.

|

Категории работников |

2017 |

2018 |

2019 |

|||

|

чел. |

% |

чел. |

% |

чел. |

% |

|

|

руководящие работники |

2 |

28,6 |

2 |

18,2 |

2 |

12,5 |

|

административный персонал |

1 |

14,3 |

2 |

18,2 |

3 |

18,8 |

|

производственный персонал |

4 |

57,1 |

6 |

54,5 |

9 |

56,3 |

|

торговый персонал |

0 |

0 |

1 |

9,1 |

2 |

12,5 |

|

Всего |

7 |

100 |

11 |

100 |

16 |

100 |

Управление предприятием осуществляется на основе централизованного руководства, объединяющего всех работников. Непосредственное управление предприятием осуществляет Директор, назначаемый и освобождаемый от занимаемой должности Советом Учредителей в соответствии с действующим законодательством.

Директор организует работу предприятия, управляет всей его деятельностью, осуществляет подбор, прием на работу и расстановку кадров. Отвечает за качество оказываемых услуг и осуществляемых работ. Действует от имени предприятия и представляет его во всех организациях и учреждениях. В пределах своей компетенции издает приказы и распоряжения.

Общие вопросы развития предприятия, касающиеся определения перспектив работы, планирования деятельности, координации деятельности решает заместитель директора.

Собрание учредителей устанавливает структуру управления, штатное расписание, распределение должностных обязанностей, размеры заработной платы, а также размеры надбавок и доплат к должностным окладам и порядок премирования[16].

Организационная структура ООО «Авторемонт» построена по линейно-функциональному принципу.

Динамику основных технико-экономических показателей за весь период существования фирмы можно представить в виде таблицы 2.

Таблица 2. - Динамика технико-экономических показателей деятельности за период с 2017 по 2019 гг.

|

Показатели |

2017 год |

2018 год |

2019 год |

Изменения +/- 2019 к 2018гг |

Темп роста, % |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. Среднесписочная численность работников, чел. |

9 |

14 |

16 |

+ 2 |

114 |

|

2. Среднегодовая стоимость основных фондов, руб. |

0 |

8341,5 |

16683 |

+ 8341,5 |

200 |

|

3. Среднегодовая стоимость остатков оборотных средств, руб. |

46196,5 |

228991 |

540988,5 |

+ 311997,5 |

236 |

|

4. Выручка от реализации в сопоставимых ценах, руб. |

815557,34 |

1695925,01 |

3007112,00 |

+ 1311186,99 |

177 |

|

5. Затраты на производство реализованной продукции, руб. |

699111,29 |

1312698,09 |

2405150,00 |

+ 1092451,91 |

183 |

|

6. Прибыль от реализации продукции, руб. |

74421,13 |

158337,47 |

331651,00 |

+ 173313,53 |

210 |

|

7. Затраты на 1 руб. реализованной продукции, руб./руб. (п.5/п.4) |

0,86 |

0,77 |

0,80 |

+ 0,03 |

104 |

|

8. Фондоотдача на 1 руб. основных фондов, руб./руб. (п. 4/п.2) |

0 |

203,31 |

180,25 |

- 23,06 |

89 |

|

9. Фондовооруженность, руб./чел. (п.2./п.1) |

0 |

595,82 |

1042,69 |

+ 446,87 |

175 |

|

10. Производительность труда, руб./руб. (п.4./п.1) |

90617,48 |

121137,5 |

187944,5 |

+ 66807 |

155 |

|

11. Рентабельность продаж, % (п.6/п.4) |

9,1 |

9,3 |

11,0 |

+ 1,7 |

118 |

Динамика выручки от реализации продукции выглядит следующим образом:

2017 г. – 815 557,34 руб.;

2018 г. – 1 695 925,01 руб.;

2019 г. – 3 007 112,00 руб.

Динамика затрат на производство выглядит следующим образом:

2017 г. – 699 111,29 руб.

2018 г. – 1 312 698,09 руб.

2019 г. – 2 405 150,00 руб.

Динамика прибыли от реализации продукции и услуг выглядит следующим образом:

2017 г. – 74 421,13 руб.;

2018 г. – 158 337,47 руб.;

2019 г. – 331 651,00 руб.

По данным таблицы 2 наблюдается улучшение основных показателей деятельности предприятия в динамике с 2017 по 2019 год. Данная тенденция сохраняется и в текущий момент. Выручка от реализации выросла в 2019 году по сравнению с предыдущим периодом на 1 311 186 рублей 99 копеек.

На 173 313 рублей 53 копейки возросла прибыль. Соответственно почти на 2 % улучшился показатель рентабельности продаж.

Негативным фактором является увеличение затрат на производство реализованной продукции, и особенно их доли в выручке от реализации на 4 %. Необходимо критически пересмотреть калькуляцию затрат на производство продукции и оказание услуг.

2.2 Оценка рентабельности предприятия

Критериями качественных изменений в имущественном положении предприятия и степени их прогрессивности выступают такие показатели, как: сумма хозяйственных средств предприятия; доля активной части основных средств; коэффициент износа; удельный вес быстрореализуемых активов; доля арендованных основных средств; удельный вес дебиторской задолженности и т.д.[17]

Расчет данных показателей для ООО «Авторемонт» приведен в Таблице 3.

Первый показатель дает обобщенную стоимостную оценку активов, числящихся на балансе предприятия. Это учетная оценка, не совпадающая с суммарной рыночной оценкой его активов.

В нашем случае сумма хозяйственных средств предприятия, равная итогу баланса нетто на начало 2017 года составила 92 393 руб., на конец 2018 года 382 272 руб., на конец 2019 года 733 071 руб. Рост этого показатели расценивается положительно.

Для расчета доли активной части основных средств необходимо определиться с определением активной части основных средств. По нормативным документам под активной частью основных средств понимаются машины, оборудование и транспортные средства. Рост этого показатели расценивается положительно.

Таблица 3. - Свод аналитических показателей группы имущественного положения за 2018 год

|

Показатель |

Значение |

Норм. значение |

|

|

На начало |

На конец |

||

|

1 |

2 |

3 |

4 |

|

1.1 Сумма хозяйственных средств, находящихся в распоряжении организации |

92393 |

382272 |

Рост |

|

1.2 Доля основных средств в активах |

0 |

0.04 |

- |

|

1.3 Доля активной части основных средств |

0 |

0.99 |

- |

|

1.4 Коэффициент износа основных средств |

0 |

0 |

- |

|

1.5 Коэффициент износа активной части основных средств |

0 |

0 |

- |

|

1.6 Коэффициент обновления |

100 |

- |

|

|

1.7 Коэффициент выбытия |

0 |

- |

|

В 2019 году в имущественном состоянии предприятий существенных изменений не произошло, кроме снижения доли основных средств в активах предприятия (см. Таблица 4.).

В целом оценка имущественного состояния ООО «Авторемонт» может быть следующей: за прошедший период имущественное состояние предприятия относительно стабильно.

Таблица 4. - Свод аналитических показателей группы имущественного положения за 2019 год

|

Показатель |

Значение |

Норм. значение |

|

|

На начало |

На конец |

||

|

1 |

2 |

3 |

4 |

|

1.1 Сумма хозяйственных средств, находящихся в распоряжении организации |

382272 |

733071 |

Снижение |

|

1.2 Доля основных средств в активах |

0,04 |

0.02 |

- |

|

1.3 Доля активной части основных средств |

0,99 |

0.99 |

- |

|

1.4 Коэффициент износа основных средств |

0 |

0 |

- |

|

1.5 Коэффициент износа активной части основных средств |

0 |

0 |

- |

|

1.6 Коэффициент обновления |

0 |

||

|

1.7 Коэффициент выбытия |

0 |

||

Ниже в таблице 5 приведем расчет показателей деловой активности ООО «Авторемонт»

Таблица 5. - Расчет показателей деловой активности ООО «Авторемонт»

|

№ п/п |

Формула расчета |

Расчет за 2018 год |

Расчет за 2019 год |

Отклонения |

|

1 |

2 |

3 |

4 |

5 |

|

Показатели оборачиваемости активов |

||||

|

1 |

КОа = ВР / А, где КОа – коэффициент оборачиваемости всех активов; ВР –выручка без НДС; А –ср. стоимость активов за текущий период |

1595577 / 228991 = 6,97 оборотов за год |

3019407 / 540988,5 = 5,58 оборотов за год |

-1,39 оборота |

|

2 |

ПОа = Ас / ВРд, где ПОа – показатель оборачиваемости всех активов в днях, Ас –среднемесячная стоимость всех активов; ВРд –среднедневная выручка от реализации |

19083/4371 = 4,4 |

45082/8272 = 5,5 |

+1,1 |

|

3 |

КО воа = ВР/ВОАс, где КОвоа –коэффициент оборачиваемости внеоборотных активов, ВОАс – ср. стоимость внеоборотных активов за период |

1595577 / 8342 = 191,2 оборотов за год |

3019407 / 16683 = 181,0 оборотов за год |

-10,2 |

|

4 |

КОоа = ВР/ОАс, где КОоа – коэффициент оборачиваемости оборотных активов, ОАс – ср. стоимость оборотных активов за период |

1595577 / 228991 = 6,97 оборотов за год |

3019407 / 540989 = 5,58 оборотов за год |

-1,39 |

|

5 |

Коз = СРТ/Зс, где Коз –коэффициент оборачиваемости запасов продукции, СРТ – себестоимость продукции, Зс – средняя стоимость запасов |

1430490 / 81000 = 17,66 |

2647146 / 161768 = 16,37 |

-1,29 |

|

Показатели оборачиваемости собственного капитала |

||||

|

6 |

Кос = Выручка / Среднегодовая сумма собственного капитала |

1595577 / 210688 = 7,57 оборотов за год |

3019407 / 380241 = 7,94 оборотов за год |

+ 0,37 |

|

Показатели оборачиваемости дебиторской и кредиторской задолженности |

||||

|

7 |

КОдз = ВР/ДЗс, где КОдз –коэффициент оборачиваемости дебиторской задолженности, ДЗс – средняя сумма дебиторской задолженности |

1595577 / 38995 = 40,91 оборотов за год |

3019407 / 53012 = 56,95 оборотов за год |

+ 16,04 |

|

8 |

КОкз = ВР/ДЗс, где КОдз –коэффициент оборачиваемости кредиторской задолженности, КЗс – средний остаток кредиторской задолженности |

1595577 / 116707 = 13,67 оборотов за год |

3019407 / 262207 = 11,52 оборотов за год |

- 2,15 |

Прибыль является важнейшей экономической категорией и основной целью деятельности любой коммерческой организации. Прибыль характеризует достигнутый предприятием результат (эффект) в сумме. Однако сумма прибыли как абсолютная величина еще не характеризует финансовую эффективность хозяйствования. Для оценки уровня эффективности финансово-хозяйственной деятельности применяется показатель рентабельности, характеризующий прибыльность по уровню[18].

Для определения рентабельности производства используется балансовая прибыль. Различают рентабельность предприятия и рентабельность продукции, рентабельность активов.

Рентабельность предприятия характеризует эффективность его деятельности.

Рентабельность продукции рассчитывается как отношение суммы прибыли от реализации продукции к затратам на производство и реализацию продукции

Рентабельность активов определяется как отношение балансовой прибыли к среднегодовой стоимости активов предприятия.

Для оценки динамики прибыли составим и рассмотрим таблицу 6.

Таблица 6. - Анализ прибыли ООО «Авторемонт», руб.

|

Наименование показателя |

Код строки |

За 2018 год |

За 2019 год |

% отклонения |

|

1 |

2 |

3 |

4 |

5 |

|

1.Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров, услуг (за минусом НДС, акцизов и прочих обязательных платежей) |

010 |

1589433 |

3007112 |

189 |

|

Себестоимость проданных товаров, услуг |

020 |

1430490 |

2647146 |

185 |

|

Валовая прибыль |

030 |

158943 |

359966 |

227 |

|

Коммерческие расходы |

040 |

0 |

0 |

- |

|

Управленческие расходы |

050 |

0 |

0 |

- |

|

Прибыль от продаж (стр. 010-020-030-040) |

060 |

158943 |

359966 |

227 |

|

2. Операционные доходы и расходы |

||||

|

Проценты к получению |

070 |

- |

- |

- |

|

Проценты к уплате |

080 |

- |

- |

- |

|

Доходы от участия в других организациях |

090 |

- |

- |

- |

|

Прочие операционные доходы |

100 |

- |

- |

- |

|

Прочие операционные расходы |

110 |

- |

- |

- |

|

3. Внереализационные доходы и расходы |

||||

|

Внереализационные доходы |

120 |

- |

- |

- |

|

Внереализационные расходы |

130 |

10548 |

28315 |

268 |

|

Прибыль (убыток) до налогообложения |

140 |

148395 |

331651 |

224 |

|

Налог на прибыль |

170 |

35615 |

79596 |

224 |

|

Прибыль (убыток) от обычной деятельности |

180 |

- |

- |

- |

|

4. Чрезвычайные доходы и расходы |

||||

|

Чрезвычайные доходы |

- |

- |

- |

|

|

Чрезвычайные расходы |

- |

- |

- |

|

|

Чистая прибыль |

190 |

112780 |

252055 |

224 |

Данные таблицы 6 свидетельствуют о росте показателей прибыльности предприятия. Для более полной характеристики проведем анализ рентабельности. (см. Таблицу 7).

Таблица 7. - Анализ рентабельности ООО «Авторемонт», руб.

|

Наименование показателя |

За 2018 год |

За 2019 год |

Отклонения |

|

|

в сумме |

в % |

|||

|

1 |

2 |

3 |

4 |

5 |

|

Выручка от продажи товаров, услуг , руб. |

1595577 |

3019407 |

+1423830 |

189 |

|

НДС, акцизы и прочие платежи, руб. |

6144 |

12295 |

+6151 |

200 |

|

Выручка за минусом налога |

1589433 |

3007112 |

+1417679 |

189 |

|

Затраты на производство и реализацию продукции, услуг, руб. |

1430490 |

2647146 |

+1211256 |

185 |

|

Прибыль от реализации продукции (услуг), руб. |

158943 |

359966 |

+201023 |

227 |

|

Рентабельность продукции в % к затратам |

11,11 |

13,6 |

- |

-2,49 |

|

Доходы от внереализационных операций, руб. |

- |

- |

- |

- |

|

Чрезвычайные и прочие доходы (сальдо), руб. |

- |

- |

- |

- |

|

Балансовая прибыль предприятия, руб. |

148395 |

331651 |

+183256 |

224- |

|

Активы предприятия (среднегодовая стоимость), руб. |

228991 |

540988,5 |

311997,5 |

236 |

|

Рентабельность предприятия, в % к активам |

64,8 |

61,3 |

- |

-3,5 |

|

Налоги, выплачиваемые из прибыли, руб. |

35615 |

79596 |

+43981 |

224 |

|

Чистая прибыль, руб. |

112780 |

252055 |

+139275 |

224 |

Рассчитаем основные показатели оценки рентабельности деятельности предприятия, воспользовавшись данными таблиц 5 и 6.

Чистая прибыль 2018 г. = 112780 руб.

Чистая прибыль 2019 г. = 252055 руб.

Наблюдается прирост в размере 124 %. Расценивается весьма позитивно.

Рентабельность продукции 2018 год равна 11,11 %

Рентабельность продукции 2019 год равна 13,6 %

Наблюдается увеличение показателя, что положительно сказывается на финансовом состоянии предприятия.

Рентабельность основной деятельности = прибыль от реализации / затраты на производство и сбыт продукции

Рентабельность основной деятельности 2018 = 11,11 %

Рентабельность основной деятельности 2019 = 13,6 %

Рентабельность совокупного капитала = чистая прибыль/ итог среднего баланса-нетто

Рентабельность совокупного капитала 2018 = 29,5 %

Рентабельность совокупного капитала 2019 = 34,4 %

В целом, показатели рентабельности достаточно позитивны.

Проведенный финансовый анализ деятельности ООО «Авторемонт» свидетельствует о том, что:

- наблюдается улучшение основных показателей деятельности предприятия в динамики с 2017 по 2019 год;

- имеется положительная динамика валюты баланса за последние 3 года, при этом внеоборотные активы не изменились, что является положительным фактором;

- общая сумма оборотных активов в 2019 году увеличилась на 95,95 %, в основном за счет прироста денежных средств на 110,77 %. При этом рост краткосрочных обязательств составил 105,63 %, что выше, чем показатель роста оборотных активов;

- вертикальная структура пассива баланса 2019 года выглядит не столь позитивно как в 2018 году. Происходит снижение доли капитала и резервов, что не является тенденцией положительной, также растет кредиторская задолженность;

- в целом, имущественное состояние ООО «Авторемонт» может быть охарактеризовано как относительно стабильное;

- баланс 2019 года является абсолютно ликвидным;

- коэффициент текущей ликвидности соответствует нормативному значению для рассматриваемой отрасли. Но опять же наблюдается снижение данного показателя;

- происходит замедление оборачиваемости оборотных средств, что является негативным моментом и требует для сохранения устойчивого финансового положения предприятия дополнительных оборотных средств;

- предприятие на конец 2019 года имеет достаточно позитивные показатели рентабельности.

На основании полученных данных, можно судить о положительной финансово-экономической деятельности ООО «Авторемонт» за рассматриваемый период времени.

Заключение

Таким образом, под финансами организаций (предприятий) следует понимать относительно самостоятельную сферу системы финансов страны, охватывающую круг экономических отношений, связанных с формированием, распределением и использованием финансовых ресурсов предприятий на основе управления их денежными потоками.

Финансы предприятий сферы материального производства - это исторически сложившаяся экономическая категория. Она возникла с появлением товарно-денежных отношений. Исходным условием возникновения финансов предприятий является товарное производство, опосредованное денежными отношениями, а началом финансовых отношений служит создание доходов в сфере производства и последующее их распределение и перераспределение.

Все финансовые отношения предприятий можно объединить в четыре группы: с другими предприятиями и организациями; внутри предприятия; внутри объединений предприятий и организаций; с финансово-кредитной системой государства.

Финансовая устойчивость компании зависит от целого ряда факторов - платежеспособности, ликвидности, гибкости, стабильности и финансовой безопасности структуры. Проблемы финансов, связанные с неэффективным управлением, можно условно поделить на две оставляющие: внутренние и внешние. К наиболее распространенным проблемам можно отнести дефицит финансовых средств; ошибки в управлении денежными потоками; освоение управленческого учета и правил его заполнения; бюджетирование и финансовое планирование; разработка стратегии (в первую очередь финансово-экономической); организационная структура финансового отдела; управление расходами и так далее.

В процессе исследования проведен финансовый анализ ООО «Авторемонт». Анализ деятельности ООО «Авторемонт» свидетельствует о том, что: имеется положительная динамика валюты баланса за последние 3 года, при этом внеоборотные активы не изменились, что является положительным фактором; в целом, имущественное состояние ООО «Авторемонт» может быть охарактеризовано как относительно стабильное; баланс 2019 года является абсолютно ликвидным; коэффициент текущей ликвидности соответствует нормативному значению для рассматриваемой отрасли. Но опять же наблюдается снижение данного показателя; происходит замедление оборачиваемости оборотных средств, что является негативным моментом и требует для сохранения устойчивого финансового положения предприятия дополнительных оборотных средств; предприятие на конец 2019 года имеет достаточно позитивные показатели рентабельности.

На основании полученных данных, можно судить о положительной финансово-экономической деятельности ООО «Авторемонт» за рассматриваемый период времени.

Список использованной литературы

Нормативные правовые акты и другие официальные материалы

- Гражданский кодекс Российской Федерации (ГК РФ) от 30 ноября 1994 года N 51-ФЗ (ред. от 16.12.2019, с изм. от 12.05.2020) // СЗ РФ от 5 декабря 1994 г. N 32 ст. 3301.

- Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 08.06.2020) «О несостоятельности (банкротстве)» // СЗ РФ от 28 октября 2002 г. N 43 ст. 4190.

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 01.04.2020) // «Российская газета» от 6 августа 1998 г. N 148-149.

- Кодекс Российской Федерации об административных правонарушениях от 30.12.2001 N 195-ФЗ (ред. от 23.06.2020) // «Российская газета» от 31 декабря 2001 г. N 256.

- Бюджетный кодекс Российской Федерации от 31.07.1998 N 145-ФЗ (ред. от 08.06.2020) // «Российская газета» от 12 августа 1998 г. N 153-154.

- Федеральный закон от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» (ред. от 26.17.2019) // «Парламентская газета» от 9 декабря 2011 г. N 54.

- Приказ Минфина РФ от 6 июля 1999 г. N 43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99» (ред. от 08.11.2010, с изм. от 29.01.2018) // «Финансовая Россия» от 19-25 августа 1999 г., N 30.

- Приказ Минфина РФ №67н «О формах бухгалтерской отчетности организаций» от 22.07.2003 (ред. от 08.11.2010) // «Учет. Налоги. Право» «Официальные документы» от 13 августа 2003 г. N 29.

- Приказ Минфина РФ № 66н «О формах бухгалтерской отчетности организаций» от 02.07.2010 (ред. от 19.04.2019) (с изм. и доп., вступ. в силу с отчетности за 2020 год) // Бюллетень нормативных актов федеральных органов исполнительной власти от 30 августа 2010 г. N 35.

Литература:

- Вахрин П.И. Финансовый анализ в коммерческих и некоммерческих организациях: Учебное пособие. – М.: ИКЦ «Маркетинг», 2016. – 320 с.

- Гаврилова А.Н., Попов А.А. Финансы организаций (предприятий). – М.: Кнорус, 2017. – 606 с.

- Денисов, А.Ю. Экономическое управление предприятием и корпорацией. / А.Ю. Денисов. - М.: «Дело и Сервис». 2017. - 416 с.

- Грачев А.В. Анализ и укрепление финансовой устойчивости предприятия. – М.: ДИС, 2018. – 208 с.

- Ковалева А.М., Лапуста М.Г., Скамай Л.Г. Финансы фирмы. – М.: Инфра-М, 2017. – 522 с.

- Лапуста М.Г., Мазурина Т.Ю. Финансы предприятий. – М.: Альфа-Пресс, 2019. – 640 с.

- Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия: Учеб. Пособие для вузов. – М.: ЮНИТИ-ДАНА, 2016. - 471 с.

- Маркарьян Э.А., Герасименко Г.П., Маркарьян С.Э. Экономический анализ хозяйственной деятельности. – М.: Кнорус, 2018. – 552 с.

- Попова Р.Г., Самонова И.Н., Добросердова И.И. Финансы предприятий. – СПб.: Питер, 2015. – 208 с.

- Савчук В.П. Управление финансами предприятия. – М.: Бином, 2014. – 480 с.

- Фридман А.М. Финансы организации (предприятия). – М.: Дашков и Ко, 2017. – 488 с.

- Шеремет А.Д., Сайфулин Р.С., Негалиев Е.В. Методика финансового анализа предприятий – М.: ИНФРА-М, 2019. – 398 с.

- Шуляк П.Н. Финансы предприятий. – М.: Дашков и Ко, 2016. – 620 с.

Электронные ресурсы - СПС Консультант плюс. [Электронный ресурс]: офиц. сайт. – Режим доступа: http:// www.consultant.ru.

-

Грачев А.В. Анализ и укрепление финансовой устойчивости предприятия. – М.: ДИС, 2018. – с. 134 ↑

-

Попова Р.Г., Самонова И.Н., Добросердова И.И. Финансы предприятий. – СПб.: Питер, 2015. – с. 85 ↑

-

Маркарьян Э.А., Герасименко Г.П., Маркарьян С.Э. Экономический анализ хозяйственной деятельности. – М.: Кнорус, 2018. – с. 341 ↑

-

Шуляк П.Н. Финансы предприятий. – М.: Дашков и Ко, 2016. – с. 226 ↑

-

Шеремет А.Д., Сайфулин Р.С., Негалиев Е.В. Методика финансового анализа предприятий – М.: ИНФРА-М, 2019. – с. 84 ↑

-

Ковалева А.М., Лапуста М.Г., Скамай Л.Г. Финансы фирмы. – М.: Инфра-М, 2017. – с. 165 ↑

-

Савчук В.П. Управление финансами предприятия. – М.: Бином, 2014. – с. 188 ↑

-

Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия: Учеб. Пособие для вузов. – М.: ЮНИТИ-ДАНА, 2016. - с. 230 ↑

-

Лапуста М.Г., Мазурина Т.Ю. Финансы предприятий. – М.: Альфа-Пресс, 2019. – с. 276 ↑

-

Там же, с. 279 ↑

-

Вахрин П.И. Финансовый анализ в коммерческих и некоммерческих организациях: Учебное пособие. – М.: ИКЦ «Маркетинг», 2016. – с. 65 ↑

-

Гаврилова А.Н., Попов А.А. Финансы организаций (предприятий). – М.: Кнорус, 2017. – с. 159 ↑

-

Фридман А.М. Финансы организации (предприятия). – М.: Дашков и Ко, 2017. – с. 221 ↑

-

Денисов, А.Ю. Экономическое управление предприятием и корпорацией. / А.Ю. Денисов. - М.: «Дело и Сервис». 2017. - с.117 ↑

-

Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия: Учеб. Пособие для вузов. – М. :ЮГИТИ-ДАНА, 2016. - с. 301 ↑

-

Фридман А.М. Финансы организации (предприятия). – М.: Дашков и Ко, 2017. – с. 316 ↑

-

Шеремет А.Д., Сайфулин Р.С., Негалиев Е.В. Методика финансового анализа предприятий – М.: ИНФРА-М, 2019. – с. 209 ↑

-

Савчук В.П. Управление финансами предприятия. – М.: Бином, 2014. – с. 314 ↑

- Корпоративная культура в организации

- Политика регулирования численности персонала в системе стратегического управления кадровым направлением деятельности организации

- Выбор управленческого решения методом анализа иерархий. Оценить корректность метода (на примере конкретной организации)

- Влияние сексуальной̆ информации на сознание, поведение школьников (Психологические особенности юношеского возраста)

- Менеджмент как организационно-целевое управление (Школа научного управления)

- ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ МОТИВАЦИИ ПЕРСОНАЛА

- Особенности коммуникаций в организации (Методические основы исследования эффективности межличностных коммуникаций)

- Кадровое планирование и его значение (Понятие кадрового планирования на предприятии)

- «Коммерческие риски и способы их уменьшения

- Человеческий фактор в управлении организацией

- Статус нотариуса (Цели, задачи и принципы)

- Задачи нотариата ( Понятие и задачи нотариата)