Учет труда и заработной платы (Законодательное регулирование учета расчетов по оплате труда)

Содержание:

ВВЕДЕНИЕ

Актуальность темы исследования курсовой работы. Вопросы совершенствования учета и организации расчетов с персоналом по оплате труда чрезвычайно актуальны в современных условиях.

Рациональный учет оплаты труда и проблемы поиска путей его совершенствования играют немаловажную роль в финансово- хозяйственной деятельности организаций. В отличие от других ресурсов, трудовые отношения, связанные с оплатой труда включают в себя не только экономические, но и социальные аспекты, затрагивая при этом интересы работодателей, работников и государственных органов.

Экономические интересы работников заключаются в получении дохода в виде заработной платы, интересы предпринимателей – в развитии бизнеса и повышении конкурентоспособности, государственные интересы – в повышении доходной части бюджета от налоговых поступлений. Социальные аспекты едины для всех трех сторон и связаны с соблюдением социальных гарантий, поддержанием здоровья, развитием профессиональных качеств и творческого потенциала работников. Материальные затраты и используемые в производстве энергетические ресурсы, как элементы себестоимости продукции, нормируются такими внешними факторами, как федеральные, региональные или отраслевые стандарты на выпускаемую продукцию и рыночными ценами. Затраты на оплату труда, напротив, носят исключительно индивидуальный характер для каждого предприятия или организации в рамках требований трудового законодательства.

Следовательно, методы их учета, контроля и анализа должны быть более четко определены такими внутренними нормативными документами как положение об оплате труда, коллективный трудовой договор и учетная политика организации. Проведение анализа бухгалтерского учета и аудита расчетов по оплате труда также направлено на поиск путей повышения как финансово-экономической, так и социальной эффективности деятельности, что требует комплексного подхода к организации учетно-аналитической работы. Все это вместе взятое актуализирует выбранную тему курсовой работы.

Целью курсовой работы является разработка рекомендаций по совершенствованию бухгалтерского учета и аудита расчетов по оплате труда и иным операциям с персоналом в ООО «Елена

В связи с поставленной целью в качестве основных были определенны следующие задачи:

- Исследовать законодательное регулирование учета расчетов по оплате труда;

- Изучить методику, технику и этапы бухгалтерского учета расчетов оплаты труда и иных операций с персоналом;

- Охарактеризовать понятие и нормативное регулирование аудита расчетов оплаты труда и иных операций с персоналом в организации;

- Дать организационно-экономическую характеристику ООО «Елена»;

- Проанализировать ведение бухгалтерского учета расчетов по оплате труда и иным операциям с персоналом в ООО «Елена»;

- Исследовать систему расчетов удержаний из заработной платы работников;

- Провести аудит расчетов по оплате труда и иным операциям с персоналом;

- Предложить мерроприятия по совершенствоанию внутреннего контроля расчетов с персоналом по оплате труда;

- Разработать предложения по совершенствованию учета и повышению эффективности работы сотрудников организации на основе оптимизации оплаты труда.

Предметом исследования являются методы и приемы учета расчетов оплаты труда на ООО «Елена».

Объектом исследования работы является бухгалтерский учет и процесс оплаты труда на ООО «Елена».

Степень изученности темы. При написании работы использовались различные законодательные акты, нормативные документы и труды таких бухгалтеров и экономистов, как Б.М. Генкина, [1] В.Н. Парушиной, [2] В.А. Плехановой,[3] Л.В. Сотниковой, [4] А.Я. Кибанова, Е.А. Митрофановой, И.А. Эсауловой[5] и другие.

Методологическая основа. При написании курсовой работы использовались следующие научные методы – дедукции и индукции, метод сравнения, методы группировок, а также методы экономического анализа. Структура работы. Работа состоит из введения, двух глав разделенных на параграфы, заключения и списка используемой литературы.

Глава 1. Методы, функции и сущность бухгалтерского учета оплаты труда

1.1 Законодательное регулирование учета расчетов по оплате труда

Анализ нормативного регулирования учета труда и заработной платы начнем с определения его понятия. Заработная плата представляет собой вознаграждение, которое получает сотрудник предприятия, в зависимости от качества и количества затраченного труда, а также от исполнения всего коллектива предприятия.

Заработная плата используется как экономический рычаг управления производством, в связи, с чем важны компетентная научная организация труда и правильный полный учет труда. Благодаря грамотно составленному учету заработной платы предприятие имеет возможность не только предоставлять своим работникам необходимые блага, но и совместно с ним определять долгосрочное устойчивое развитие как хозяйствующего субъекта.

Одна из наиболее актуальных задач в современных условиях развития российского общества является разработка эффективной системы вознаграждения работников всех сферах деятельности, что требует системного подхода и непрерывного поиска путей улучшения[6].

Проблема заработной платы в условиях кризиса является одним из ключевых вопросов российской экономики. От успешного решения этой проблемы во многом зависит увеличение эффективности производства, рост жизненного уровня населения и комфортный социально-психологический климат в обществе.

Кроме того, важно отметить, что заработная плата часто является единственным источником дохода для большинства населения, а это означает, что заработная плата на этом этапе развития российского общества будет самым мощным стимулом для повышения производительности труда а, следовательно, производство в целом.

Все важные моменты, касающиеся выплаты заработной платы, регулируются в нашей стране Трудовым кодексом Российской Федерации, а государство выступает гарантом трудовых отношений, контролирует и осуществляет надзор своевременных выплат оплаты труда и соблюдение работодателями сроков по выплатам. Основными документами, в которых работодатель устанавливает сроки выплаты заработной платы (ч. 6 ст. 136 Трудовой кодекс РФ) являются: правила внутреннего трудового распорядка, коллективный договор (при наличии), трудовой договор.

К первому уровню относятся федеральные законы РФ, указы Президента РФ и постановления Правительства РФ, в которых отражен методологический инструментарий ведения бухгалтерского учета в России.

Среди них:

- Конституция Российской Федерации от 12.12.1993 (ред. от 21.07.2014)

- Трудовой кодекс Российской Федерации от 30.12.2001 № 197-ФЗ (ред. от 02.08.2019)[7].

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (ред. от 29.09.2019, с изм. от 31.10.2019) (с изм. и доп., вступ. в силу с 29.10.2019)[8]

- Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ (ред. от 18.07.2019) (с изм. и доп., вступ. в силу с 01.10.2019)[9]

- Федеральный закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ (ред. от 26.07.2019);[10]

- Федеральный закон от 19.06.2000 № 82-ФЗ (ред. от 25.12.2018) "О минимальном размере оплаты труда"[11].

Резюмируя вышесказанное, можно ответить, что учета расчетов по оплате труда регулируется на первом уровне нормативного регулирования бухгалтерского учета в Российской Федерации.

Ко второму уровню относятся:

- Положения по бухгалтерскому учету и отчетности (российские стандарты), утверждаемые Министерством финансов РФ Устанавливают порядок учета и оценки определенного объекта бухгалтерского учета.

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.1998 № 34н (ред. от 24.12.2010) устанавливает порядок организации и ведения бухгалтерского учета, составления и представления бухгалтерской отчетности.

- Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99» утв. приказом Минфина России от 06.05.1999 № 34н (ред. от ред. от 06.04.2015) устанавливает правила формирования в бухгалтерском учете информации о расходах коммерческих организаций[12].

Затраты на оплату труда выделены в отдельную группу расходов по обычным видам деятельности.

К третьему уровню методические указания, инструкции, рекомендации и иные аналогичные документы федеральных органов, министерств и других органов исполнительной власти уточняют учетные стандарты в соответствии с отраслевыми и иными особенностями[13].

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. Приказом Минфина РФ от 31.10.2000 № 94н (ред. от 08.11.2010)[14] представляет собой схему и группировки фактов хозяйственной деятельности в бухгалтерском учете.

- «Перечень видов заработной платы и иного дохода, из которых производится удержания алиментов на несовершеннолетних детей», утв. постановлением Правительства РФ от 18.07.1996 № 841 (ред. от 17.01.2013) в нем утверждается перечень видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей.

Четвертый уровень – организационно-распорядительные документы организации, предназначенные для внутреннего пользования. Утверждаются руководителем организации в рамках принятой учетной политики.

На основании писем Роструда определен порядок дней выплат заработной платы. В данном документе указано, что срок выплаты заработной плате можно отразить в правилах внутреннего трудового распорядка, опираясь на трудовой договор.

Сроки выплаты заработной платы: два раза в месяц определены в Статье 136 Трудового кодекса. Данное правило не отменяет никаких правил 17 оплаты труда персонала, принятого в конкретных учреждениях и организациях, поскольку по закону внутренние документы организации не могут ухудшить положение работника по сравнению с условиями, установленными в Трудовом кодексе. Это означает, что если предприятие устанавливает выплату заработной платы один раз в месяц на основании внутреннего положения о заработной плате, это нарушает закон, который может повлечь за собой административную ответственность.

В отношении точных сроков (дней выплат заработной платы) в месяц, то они устанавливаются внутренними правилами трудовых и коллективных договоров и не могут быть нарушены.

Трудовой договор и нормативная внутренняя документация связанных отношений работника и организации отражается в действующем российском законодательстве о бухгалтерском учете, таких как:

- коллективный договор - положение по оплате труда

- учетная политика организации

- положение о надбавках за работу во вредных условиях

- должностные инструкции

- правила внутреннего трудового распорядка[15].

Данные нормативные документы регулируют оплату труда иных вознаграждений.

К нормативному регулированию оплаты труда в российской системе учета также относят отношения, которые вытекают из норм законодательства, к примеру, размер и последовательность выплат различных пособий. Заработная плата используется как экономический рычаг управления производством, в связи, с чем важны компетентная научная организация труда и правильный полный учет труда.

Благодаря грамотно составленному учету заработной платы предприятие имеет возможность не только предоставлять своим работникам необходимые блага, но и совместно с ним определять долгосрочное устойчивое развитие как хозяйствующего субъекта.

Трудовой кодекс Российской Федерации является основным документом, который определяет принципы правового регулирования трудовых отношений и иных непосредственно связанных с ними отношений. На сегодняшний день именно в Трудовом кодексе дается легальное определение локальных нормативных актов, которые применяются работодателями, а также обязывают их ознакамливать сотрудников организации с данными актами непосредственно связанными с их трудовой деятельностью, заверяя ознакомление подписью до подписания трудового договора.

Трудовым кодексом РФ закреплен один из принципов организации заработной платы в современных условиях - самостоятельное установление организацией форм, систем и размеров оплаты труда. В настоящее время размер трудовых доходов не ограничен, они регулируются только налогами. Тем не менее, отражение заработной платы в Трудовом кодексе РФ фиксирует, что отработанная норма времени за месяц и выполнение трудового обязательства, не должно быть ниже установленного МРОТа (минимального размера оплаты труда). Согласно того, что на основе анализа отдельных норм трудового законодательства происходит формирование МРОТ, то до настоящего время в ТК РФ отсутствует его четкое определение.

На всей территории РФ устанавливается размер минимального прожиточного уровня, согласно которого предприятия не могут устанавливать начисление заработной платы ниже установленной норы, данное определение регламентируется ч. 1 ст. 133 ТК РФ.

Тем не менее, размер минимальной оплаты труда определяется законодательно, а не по прожиточному минимуму. Начисление заработной платы, финансируемые федеральным бюджетом, в соответствии с ч. 2 ст. 133.1 ТК РФ, данный размер МРОТа не распространяется. Нормативные акты регулирующие величину заработной платы отражаются в НК РФ (Налоговый кодекс РФ).

Во второй главе данного кодекса на основании № 229-ФЗ [6] и в части удержаний налога на доходы с физических лиц. Данные нормы имеют уточнения и конкретизацию правил обращения взыскания на заработную плату и иные доходы должника гражданина. В отношении удержания алиментов на основании данного закона, также необходимо опираться и на Постановление Правительства РФ № 841.

Федеральный закон Федеральный закон от 30.04.2008 N 56-ФЗ (ред. от 01.04.2019) "О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений". Страховыми взносами облагаются выплаты, произведенные «в рамках трудовых отношений и гражданско-правовых договоров».

Оплата труда работникам регулируется Трудовым кодексом (раздел VI) и Федеральными законами. Нововведения 2019 года в части расчета и выплаты заработной платы работникам отражены в Федеральном законе от 3 июля 2016 года № 272-ФЗ и касаются статьи 136 ТК РФ.

Дословно эта статья звучит теперь так: Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена. Законодательно установлено, что размер заработной платы гражданина, работающего по трудовому договору, не может быть меньше принятого по стране минимального размера оплаты труда.

С января 2019 года МРОТ составил 11280 рублей и сравнялся с уровнем прожиточного минимума с 1 мая 2018 года. Значит, при полностью отработанном положенном времени в месяц работник может получать не менее этой суммы. Согласно постановлению правительства от 7 февраля 2018 года № 4- ПВ17, при расчете минимального размера заработной платы в районах приравненных к Крайнему Северу и при работе на Крайнем Севере, сумма МРОТ должна быть увеличена на районный коэффициент, применяемый в регионе.

Что касается разделения сумм, которые являются первой и второй частью зарплаты, то здесь следует учитывать НДФЛ в каждом из случаев. В итоге получается, что при двухразовой выдаче заплаты, первая часть составляет 43,5 % от общей суммы за месяц при обычных условиях. При расчете МРОТ НДФЛ не учитывается, то есть, он заложен в МРОТ.

Поэтому при получении денег на руки любой рабочий может получить денежные средства в размере меньше на 13%, чем установлено в Постановлении об увеличении минимальной оплаты труда.

Новый уровень МРОТ влияет не только на минимальный размер зарплаты, но и на ряд социальных выплат, таких как:

- Пособие, назначаемое по уходу за ребенком, не достигшим возраста 1,5 лет;

- Расчет выплат сотруднику, находящемуся на больничном листе; - Пособие по беременности и родам так же увеличится. Увеличение пособия коснется только тех, у кого заработная плата ниже МРОТ и кто ушел в декрет после 1 января 2019 года;

- Увеличение пособия по безработице. Согласно письма Минфина от 22.07.2015 года № 03-04- 06/42063, работодатель не должен облагать первую выплату налогом на доход. Но тогда существует риск того, что при выходе работника на больничный лист, удержать НДФЛ за текущий месяц будет не с чего. Поэтому кассир может учесть такую ситуацию и выдать первую выплату с учетом удержания. При этом такой порядок необходимо прописать в локальном нормативном акте организации.

1.2 Методика, техника и этапы бухгалтерского учета расчетов оплаты труда и иных операций с персоналом

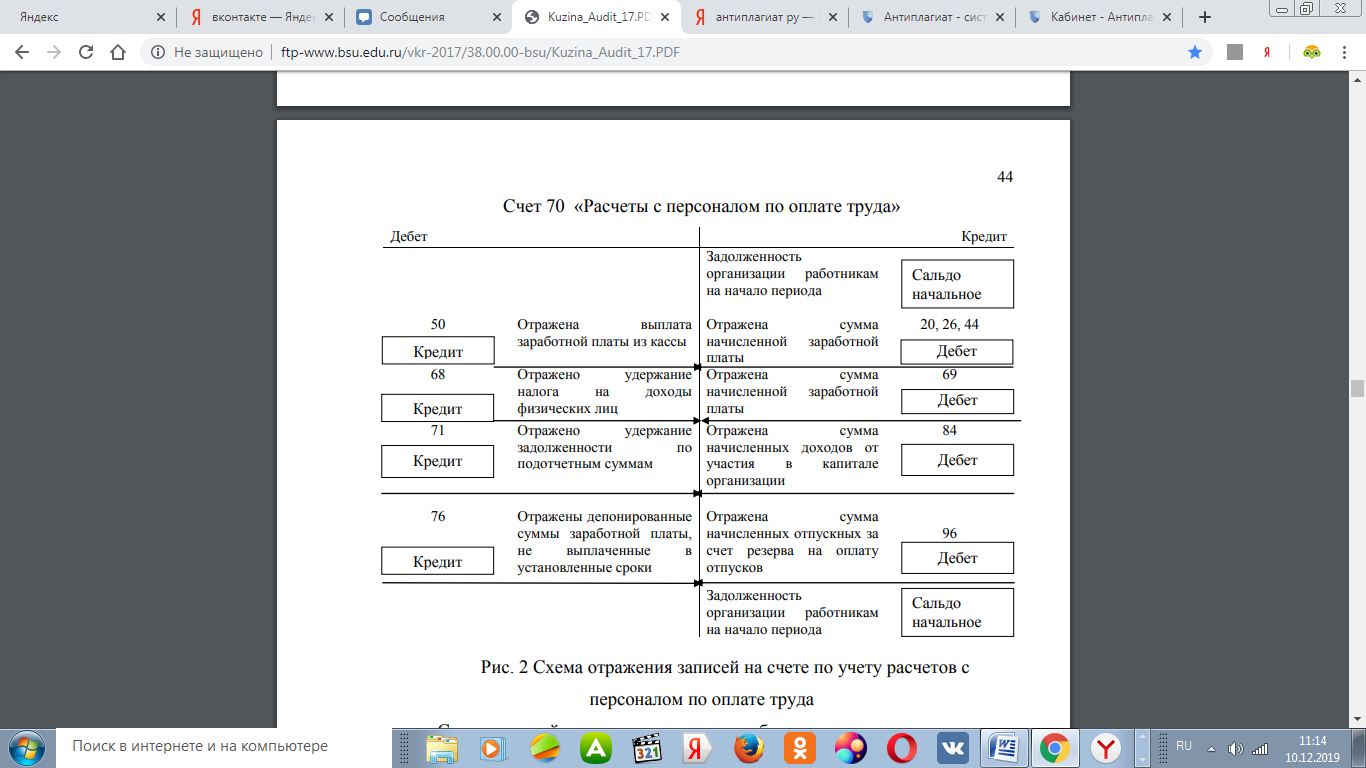

Для расчетов с персоналом по всем видам оплаты труда используют счет 70 «Расчеты с персоналом по оплате труда», активно-пассивный, входит в группу счетов расчетов.

То есть, по кредиту счета отражают все начисления сумм заработной платы, а по дебету счета – суммы удержания из заработной платы, а так же суммы задолженности перед работниками организацией.

Учет по данному счету ведется в журнале-ордере. Как правило, сальдо по счету на конец отчетного периода кредитовое и отражает задолженность организации перед персоналом по заработной плате и иными причитающимися суммами.

Операции по начислению и распределению заработной платы, которая включается в издержки производства, в бухгалтерии оформляют следующей проводкой: Дебет счетов 20 «Основное производство», 25 «Общепроизводственные расходы», 29 «Обслуживающие производства и хозяйства», 44 «Расходы на продажу», 45 «Товары отгруженные» и другие. Кредит счета 70 «Расчеты с персоналом по оплате труда»[16].

Еще одна часто встречающаяся проводка составляется в следствии начисления работникам различных доплат: ночные, сверхурочные, материальная помощь, ценные подарки, т.е. те виды доплат, которые не включаются в суммы издержек, за счет средств целевого финансирования: Дебет счета 86 «Целевое финансирование» Кредит счета 70 «Расчеты с персоналом по оплате труда».

Бухгалтерия, при начислении доходов по акциям: процентов или дивидендов, оформляет следующую бухгалтерскую запись: 48 Дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит счета 70 «Расчеты с персоналом по оплате труда».

В случае временной нетрудоспособности, беременности или других случаев бухгалтерией начисляются суммы пособий: первые 3 дня за счет средств организации, остальные дни за счет средств социального страхования граждан РФ (ФСС).

Отражаются данные операции следующими проводками: - за счет средств работодателя: Дебет счета 20 «Основное производство» (23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу») Кредит счета 70 «Расчеты с персоналом по оплате труда». - за счет средств ФСС: Дебет счета 69 «Расчеты па социальному страхованию и обеспечению» по соответствующим субсчетам Кредит счета 70 «Расчеты с персоналом по оплате труда».

Все бухгалтерские записи отражаются в регистрах. Так записи по начислению заработной платы отражаются в регистрах, которые предназначены для учета производственных затрат. В случае удержания у работника части заработной платы, суммы списываются с кредита соответствующих счетов в дебет счета 70 «Расчеты с персоналом по оплате труда». При перечислении заработной платы на банковские дебетовые счета работников используют счет 51 «Расчетный счет».

При выдачи заработной платы в кассе организации используют счет 50 «Касса»: Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 50 «Касса» - выдана сумма заработной платы (материальной помощи и так далее) наличными средствами.

При неполучении работником по какой-либо причине денежных средств, бухгалтерия оформляет следующую проводку: Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по депонированным суммам».

В срок выдачи заработной платы в кассе организации может находиться сумма денежных средств, превышающая лимит кассы, в течение трех дней. Остатки не выданной заработной платы по истечении данного периода должны быть сданы обратно в банк на расчетный счет.

При этом составляют следующую запись: Дебет счета «Расчетные счета» Кредит счета 50 «Касса».

В дальнейшем, при выдаче депонированной суммы заработной платы, оформляют расходный кассовый ордер и составляют проводку: Дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по депонированным суммам» Кредит счета 50 «Касса».

Законодательно установлено, что работодатель удерживает с заработной платы работников налог на доходы физических лиц (НДФЛ) и перечисляет их в налоговую службу. Отражается данная операция записью: Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на доходы физических лиц». А суммы отчислений, причитающиеся Пенсионному фонду РФ, отражаются бухгалтерской проводкой: Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредиту счета 69 «Расчеты по социальному страхованию и обеспечению», субсчет 2 «Расчеты по пенсионному обеспечению».

Если работником был предоставлен в бухгалтерию исполнительный лист, то организация ежемесячно удерживает из заработной платы указанную сумму и перечисляет на счет отмеченной организации: Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с организациями и лицами по исполнительным листам».

Возможна ситуация когда работнику была выдана подотчетная сумма, а в указанные распоряжением сроки этот работник не сдал оставшиеся деньги или не предоставил отчет по затратам. Тогда данные суммы удерживаются из заработной платы работника: Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 71 «Расчеты с подотчетными лицами».

Если судом было установлено, что работник, виновный в причинении материального ущерба организации, должен его уплатить, то из заработной платы удерживаются суммы и составляются соответствующие записи: Дебету счета 70 «Расчеты с персоналом по оплате труда» Кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 3 «Расчеты по возмещению материального ущерба».

Рассмотрим далее подробнее различные виды удержаний из заработной платы. Их принято подразделять на два вида:

1. Обязательные: - налог на доходы физических лиц (НДФЛ); - по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц.

2. По инициативе организации:

- долг за работником;

- ранее выданные выплаты, сделанные в межрасчетный период;

- в погашение задолженности по подотчетным суммам;

- за ущерб, нанесенный производству; - недостачу или утерю материальных ценностей, и другие.

Удержание налога на доходы физических лиц. Физические лица, являющиеся налоговыми резидентами России, а также получающие доходы от источников в России и не являющиеся налоговыми резидентами России признаются плательщиками НДФЛ (глава 23 Налогового кодекса РФ (НК РФ)).

В соответствии со статьей 224 НК РФ установлены следующие налоговые ставки :

- 13%, если иное не предусмотрено настоящей статьей;

- 30% в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ; - 35% в отношении выигрышей, призов, страховых выплат по договорам добровольного страхования, процентным доходам по вкладам в банках, суммы экономии на процентах при получении налогоплательщиками заемных средств;

- 9% по доходам от долевого участия в деятельности организации, полученных в виде дивидендов. Также налоговым кодексом установлено, что граждане имеют право на налоговые вычеты.

Предусмотрены:

- вычеты 3000 или 500 рублей предоставляются за каждый месяц налогового периода для определенных категорий граждан, например лиц, перенесших взрыв на Чернобыльской АЭС, либо лиц, участвовавших в ликвидации катастрофы, участники ВОВ;

- вычеты в размере 1400 рублей предоставляются родителям за каждый месяц налогового периода на каждого ребенка до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, превысил 350 000 рублей.

Начиная с месяца, в котором указанный доход превысил 350 000 рублей, налоговый вычет не предоставляется. Так как стандартные налоговые вычеты являются одной из разновидностей налоговых льгот, то они могут быть предоставлены только с письменного заявления налогоплательщика. Если налогоплательщик претендует на получение стандартных налоговых льгот или на вычеты расходов на содержание детей, то к своему заявлению они обязаны приложить документы, которые подтверждают наличие прав на такие вычеты. Если налогоплательщик претендует на несколько видов налоговых льгот, то к нему применяется только одно с наибольшей суммой вычета.

Удержание суммы налога на доходы физических лиц из заработной платы отражается следующей бухгалтерской проводкой: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на доходы физических лиц» - удержан НДФЛ из сумм оплаты труда работников[17].

Далее организация погашает свою задолженность перед бюджетом по удержанному НДФЛ и производится следующая запись: Дебет 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на доходы физических лиц» Кредит 51 «Расчетный счет» - перечислена с расчетного счета организации в бюджет сумма налога на доходы физических лиц.

Удержания по исполнительным листам. Исполнительный лист - это судебный документ, который выдан ответчику, в нем определены: причина, порядок и размер удержаний с работника. При поступлении в бухгалтерию исполнительных листов и других заявлений от работника, они регистрируются в специальном журнале или карточке и хранятся как бланки строгой отчетности. Бухгалтерия или отдел кадров сообщает судебному исполнителю или взыскателю о принятии к учету исполнительных документов. Рассмотрим для примера удержания по исполнительным листам по алиментам. Взыскание алиментов производится со всех видов дохода и вознаграждения работника, как по основной, так и по совмещаемой работе, а также с дивидендов и пособий по государственному социальному страхованию.

С сумм материальной помощи, единовременной премии, компенсации за экстремальные или вредные условия труда, выплаты которых не носят постоянного характера, алименты не взыскиваются. Удержанные суммы алиментов бухгалтерия должна перечисли в течение трех дней со дня выплаты заработной платы на депозитный счет взыскателя, перевести по почте акцептовым платежом или выплатить непосредственно наличными из кассы.

При удержании суммы по исполнительным листам и их перечислении бухгалтерия делает следующие записи:

1. Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 76 «Расчеты с разными дебиторами и кредиторами» - удержаны из заработной платы работника платежи по исполнительным листам.

2. Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 50 «Касса» - выплачены из кассы суммы по исполнительным листам в пользу третьих лиц.

Полная материальная ответственность появляется в случае заключения договора о полной материальной ответственности между работником, отвечающего за сохранность вверенного ему имущества, и работодателем[18].

Ограниченная материальная ответственность возникает у работников в случае порчи или уничтожении по неосторожности готовых изделий, полуфабрикатов, материалов, средств индивидуальной защиты и других объектов, полученных в личное пользование. Размер взыскания в случае ограниченной материальной ответственности не может быть больше среднего месячного заработка виновного лица из расчета на день обнаружения ущерба. Материальная ответственность, превышающая средний заработок возникает в случаях, предусмотренных Трудовым кодексом РФ или иными федеральными законами.

Учет расчетов по восполнению материального ущерба производится на активном счете 73 «Расчеты с персоналом по прочим операциям», субсчет 2 «Расчеты по возмещению материального ущерба». В дебет данного счета относят суммы, взыскиваемые с виновных лиц:

По кредиту данного счета отражают погашение сумм материального ущерба:

1) Дебет 50 «Касса», 51 «Расчетный счет» Кредит 73«Расчеты с персоналом по прочим операциям», субсчет 2 «Расчеты по возмещению материального ущерба» - внесены в кассу или на расчетный счет организации платежи от виновных лиц в счет погашения задолженности по причиненному материальному ущербу;

2) Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 73 «Расчеты с персоналом по прочим операциям», субсчет 2 «Расчеты по возмещению материального ущерба» - отражены вычеты из заработной платы сотрудников, причинивших ущерб;

3) Дебет 94 «Недостачи и потери от порчи ценностей» Кредит 73 «Расчеты с персоналом по прочим операциям», субсчет 2 «Расчеты по возмещению материального ущерба» - недостачи, ранее отнесенные на счет работников, во взыскании которых отказано судом, приняты за счет организации.

С целью учета расчетов по начислениям на медицинское страхование, в пенсионный фонд и на социальное страхование применяется пассивный счет 69 «Расчеты по социальному страхованию и обеспечению», который, в свою очередь, включает в себя следующие субсчета:

1. «Расчеты по социальному страхованию»;

2. «Расчеты по пенсионному обеспечению»;

3. «Расчеты по обязательному медицинскому страхованию». Начисленные средства по фондам определяют в дебет тех счетов, на которые распределяется начисленная оплата труда, и в кредит счета 69 «Расчеты по социальному страхованию и обеспечению».

С целью равномерного получения денежных средств налогоплательщики каждый месяц уплачивают авансовые платежи по налогу, как правило, в срок, определенный для получения в банке средств на оплату заработной платы или в день начисления денежных средств со счета организации на счета работников, но не позже 15 числа месяца, идущего за отчетным периодом.

Начисления страховых взносов по фондам перечисляют в безналичной форме платежными поручениями, после чего формируется следующая бухгалтерская запись: Дебет 69 «Расчеты по социальному страхованию и обеспечению» Кредит 51 «Расчетный счет» – переведено на погашение задолженности по отчислениям на социальные нужды в фонды медицинского страхования, пенсионный фонд, органы социального страхования.

Стоит заметить, что перечисления на обязательное медицинское страхование, пенсионное обеспечение и социальное страхование осуществляют с учетом размера оплаты труда, как производственных рабочих, так и работников непроизводственной сферы.

Если имеет место нарушение порядка оплаты или расчета социальных взносов, то штрафы и пени бухгалтер должен учесть на счете 99.2 «Прибыли и убытки» и сделать соответствующую бухгалтерскую запись: Дебет 99 «Прибыли и убытки» Кредит 69 «Расчеты по социальному страхованию и обеспечению» - начислены пени и штрафы, причитающиеся к оплате страховых взносов.

Таким образом, были раскрыты понятия «труда», «занятости», «нормирования». Рассмотрен порядок оформления расчетов по заработной плате в бухгалтерском учете, представлены необходимые документы, которые ведет каждое предприятие

Глава 2. Методика и техника бухгалтерского учета расчетов по оплате труда в ООО "Елена"

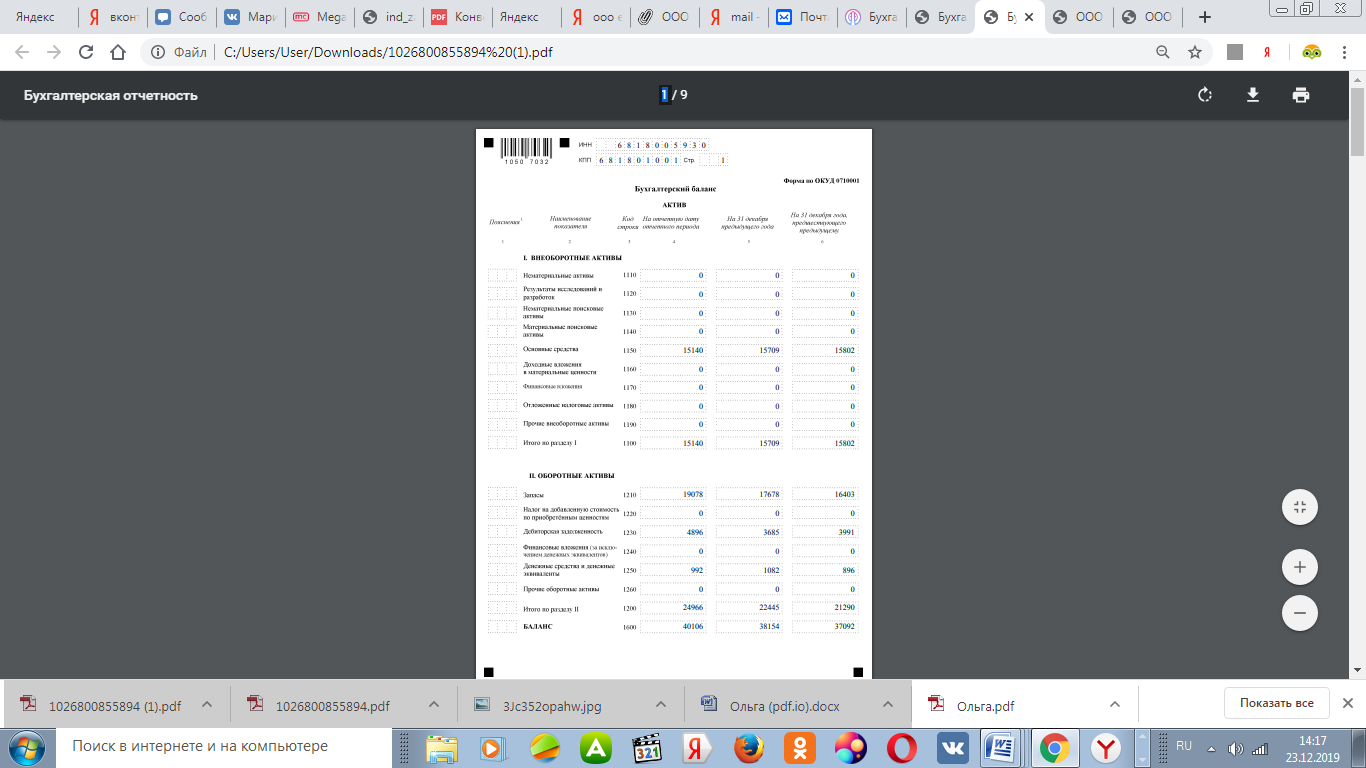

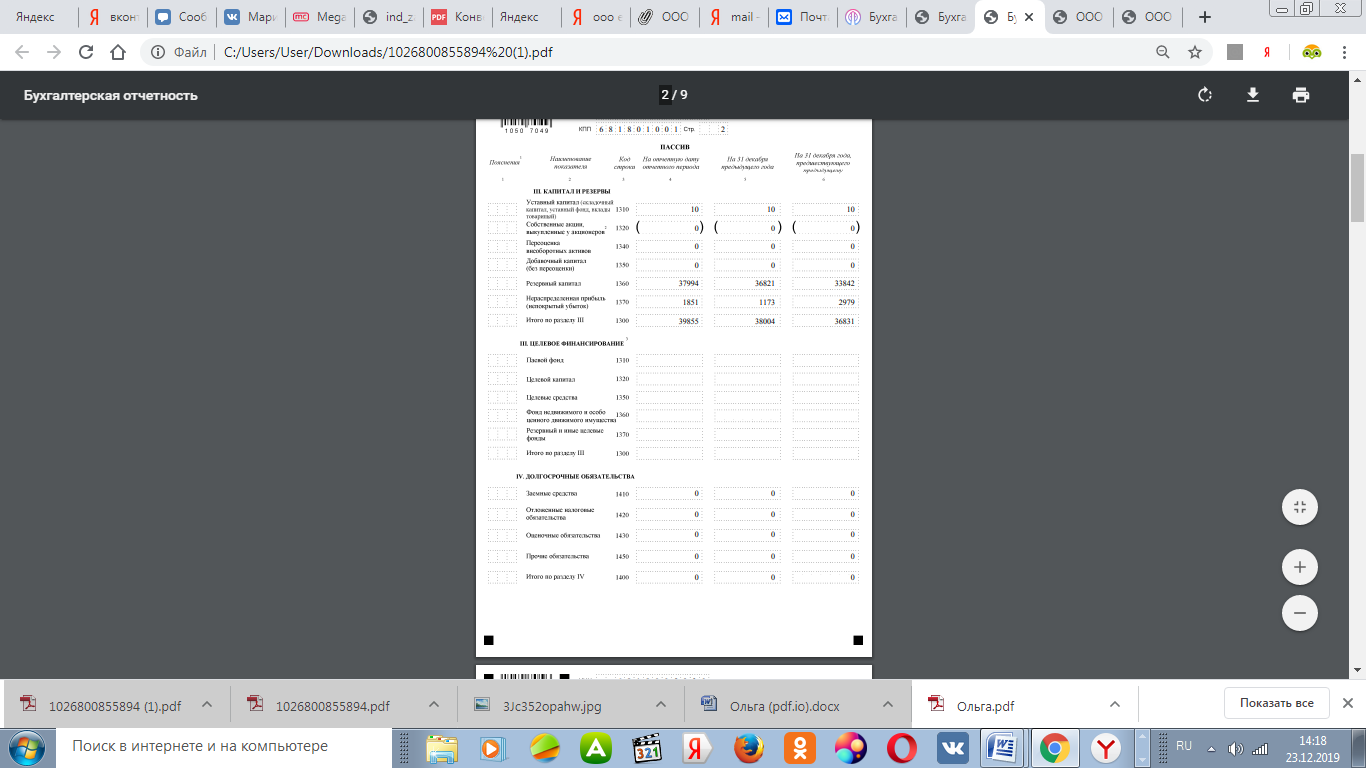

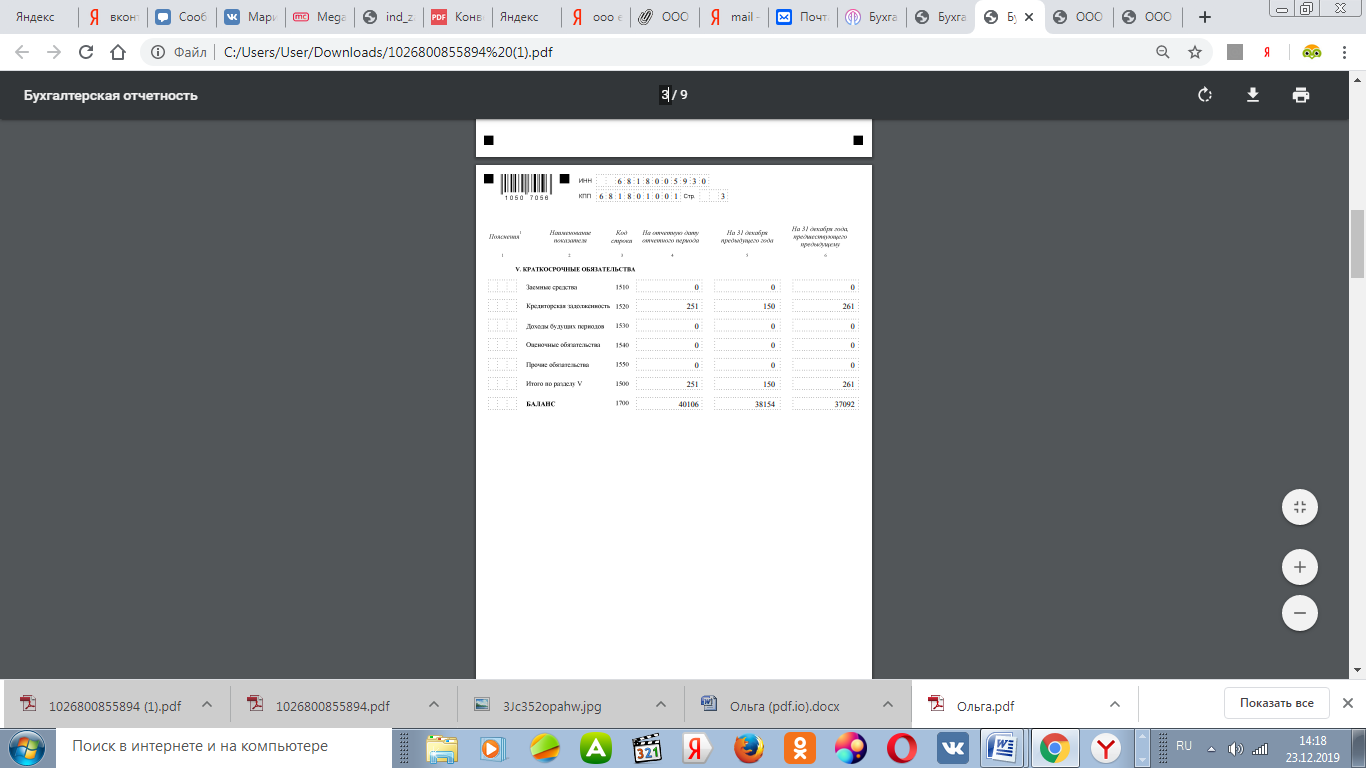

2.1 Организационно-экономическая характеристика ООО "Елена"

ООО «Елена» (полное наименование компании - Общество с ограниченной ответственностью «Елена») зарегистрировано и работает с октября 2002 года.

Предприятие расположено по адресу: Тамбовская область, район Сосновский, деревня Новочеркасовка, ул. Слободская, 5а. Компании был присвоен ОГРН 1026800855894 и выдан ИНН 6818005930. Основным видом деятельности является выращивание зерновых культур. Компанию возглавляет Михальцев Сергей Алексеевич.

Общество обладает полной хозяйственной деятельностью, обособленным имуществом, имеет самостоятельный баланс, расчетные и иные в том числе валютный, счета в банках на территории России и за рубежом, печать со своим наименованием, бланки, фирменное наименование, товарный знак. От своего имени самостоятельно выступает участником гражданского оборота, приобретает и осуществляет имущественные и личные не имущественные права, несет обязанности, может выступать в качестве истца и ответчика в суде.

Основной деятельностью организации является получение прибыли. Предметом деятельности организации является:

- разведение и выращивание свиней;

- оптовая и розничная реализация свиней;

- завоз и поставка свиного комбикорма;

- заготовка и сбыт мяса;

- строительно-монтажные работы;

- торгово-закупочная деятельность;

- оптовая торговля и сбыт готовой продукции;

- оказание транспортных и складских услуг;

- племенная работа в свиноводстве.

Бухгалтерский учет на предприятии осуществляется на основании учетной политики.

Бухгалтерский учет в Обществе осуществляется бухгалтерской службой во главе с главным бухгалтером. Ответственность за организацию бухгалтерского учета возлагается на руководителя общества.

Предприятие не имеет графика документооборота, значит предприятие скрывает доходы, либо ведет не грамотную бухгалтерскую отчетность. Это также отрицательно характеризует систему бухгалтерского учета и внутреннего контроля на предприятии.

Рассмотрим в таблице 3 основные экономические показатели ООО «Елена» за 2016-2018 гг.

Таблица 3

Основные экономические показатели ООО «Елена» за 2016-2018 годы

|

Показатель |

За год |

Изменение за период |

||

|

2016 |

2017 |

2018 |

||

|

Среднесписочная численность работников, чел. |

18 |

25 |

28 |

9 |

|

Среднемесячная заработная плата, тыс.руб. |

28,02 |

30,3 |

31,35 |

3,33 |

|

Выручка от продажи продукции, работ, услуг, тыс.руб. |

108460 |

187960 |

212160 |

103700 |

|

Себестоимость проданных товаров, тыс.руб. |

102570 |

181760 |

128410 |

25840 |

|

Чистая прибыль, тыс.руб. |

347 |

413 |

491 |

144 |

|

Производительность труда |

593 |

762 |

763 |

171 |

Как видно по таблице 3, в 2016 г. численность работников ООО «Елена» составляла 18 человек, в течение исследуемого периода наблюдается планомерный рост численности работников, так как по данным 2018 года численность работников составляет 28 человек, что на 9 человек больше, чем в 2016 году.

Увеличение численности работников определяется производственной необходимостью и увеличением объема работы и заказов на продукцию, в течение наблюдаемого периода возросли объемы производства и реализации мяса свинины.

Рост численности работников является причиной роста фонда оплаты труда, который на рассматриваемый период возрос на 4300 тыс.руб. или на 70%. На увеличение фонда оплаты труда также повлияло увеличение среднемесячной заработной платы, которое составило 11,9% или 3,33 тыс.руб. за 2016-2018 гг.

Это свидетельствует о повышении благосостояния работников предприятия, увеличение заработной платы также является фактором мотивации к производительному труду.

При этом, производительность труда работников в течение исследуемого периода возросла, что объясняется высокой долей ручного труда на предприятии – в основном производство осуществляется ручным способом, автоматизированный труд применяется, но работа аппаратуры сильно зависит от управления ею работниками. Рост производительности труда составил 171 тыс.руб. или 29%.

Выручка от реализации продукции увеличилась 95,6% (103700 тыс. руб.), но при этом увеличилась и себестоимость на 25% (25840 тыс. руб.). Следует отметить, что рост себестоимости продукции в течение анализируемого периода происходил менее интенсивно, чем рост выручки, что повлияло на основной финансовый результат предприятия – рост уровня чистой прибыли.

Чистая прибыль работников ООО «Елена» в 2018 году составила 491 тыс.руб., что на 144 тыс.руб. выше, чем в 2016 году. Следовательно, эффективность производства и реализации продукции повышается, что обусловлено значительным ростом выручки от реализации продукции и низких темпов роста себестоимости по сравнению с темпами роста выручки.

2.2 Ведение бухгалтерского учета расчетов по оплате труда и иным операциям с персоналом в организации

Основным документом, закрепляющим должностной и численный состав организации с указанием фонда заработной платы в соответствии с уставом является штатное расписание.

Учет затрат на оплату труда в ООО «Елена» ведется на синтетическом счете 70 «Расчеты с персоналом по оплате труда». Счет 33 активно-пассивный, входит в группу счетов расчетов. На этом счете отражается состояние расчетов с работниками как состоящими, так и не состоящими в списочном составе предприятия по всем видам выплат.

На счете 70 «Расчеты с персоналом по оплате труда» учитываются расчеты по всем видам выплат, причитающихся работникам, в том числе:

- по оплате труда – в корреспонденции со счетами учета затрат на производство (расходов на продажу) и других источников (в том числе прочих доходов и расходов).

- по выплате пособий – в корреспонденции со счетом учета расчетов с внебюджетными фондами 69 «Расчеты по социальному страхованию обеспечению»;

- по оплате отпускных и вознаграждения за выслугу лет – в корреспонденции со счетом 96 "Резервы предстоящих расходов" и т.д.

По кредиту счета 70 «Расчеты с персоналом по оплате труда» подлежат отражению причитающиеся работнику суммы, связанные с оплатой труда за произведенную и реализованную продукцию, выполненные работы и оказанные услуги, а также суммы по оплате труда, начисленные за счет других источников.

По дебету счета 70 «Расчеты с персоналом по оплате труда» отражаются суммы к выплате за производство продукции (работ, услуг), премий, пособий, пенсий, а также суммы по начисленным налогам, платежам по исполнительным документам.

. На рисунке 2 представлена, примерная схема счета 70 «Расчеты с персоналом по оплате труда».

Рисунок 2 Схема отражения записей на счете по учету расчетов с персоналом по оплате труда в ООО "Елена"

Синтетический учет расчетов с работниками по оплате труда осуществляется на счете 70 «Расчеты с персоналом по оплате труда».

Счет 70 «Расчеты с персоналом по оплате труда» – пассивный: – по кредиту этого счета отражают начисления по оплате труда, пособий за счет отчислений на государственное социальное страхование, пенсий и других аналогичных сумм, а также доходов от участия в организации; – по дебету – удержания из начисленной суммы оплаты труда и доходов, выдачу причитающихся сумм работникам и не выплаченные в срок суммы оплаты труда (депонированная заработная платы) и доходов.

Сальдо этого счета, как правило, кредитовое и показывает задолженность организации перед рабочими и служащими по заработной плате и другим указанным платежам.

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику.

Сальдо начальное Дебет Дебет Дебет Сальдо начальное Дебет Кредит Кредит Кредит Кредит.

На основании карточки счета 70 и оборотно-сальдовой ведомости можно рассмотреть операции более подробно, на конкретных примерах: Например:

1) Бухгалтеру общества Ковалевой Ирине Ивановне в январе 2015 года были произведены расчеты.

На счетах бухгалтерского учёта данные операции отражаются следующими записями: Начислена заработная плата:

-Дебет счета 25 «Общепроизводственные расходы» Кредит счета 70 «Расчёты с персоналом по оплате труда» – 20500 рублей.

Потом начисляется налог на доходы физических лиц и на эту сумму делается следующая бухгалтерская запись: Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 68.1«Налог на доходы физических лиц» 2665 – 00 рублей.

Таким образом, к выдаче работнице на руки причитается сумма в размере 17835 – 00 рублей.

Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 50.1 «Касса организации (в рублях)» 17835 – 00 рублей.

Все операции по счету 70 «Расчеты с персоналом по оплате труда», отражаются в карточке счета, также суммы начислений и удержаний можно увидеть в расчетном листке работника

. Основные бухгалтерские проводке по начислению заработной платы представлены в таблице 9.

Таблица 9.

Основные бухгалтерские проводки при начислении заработной платы

|

№ п/п |

Хозяйственная операция |

Дебет счета |

Кредит счета |

Сумма, рублей |

|

1 |

Начислена заработная плата работникам основного производства |

20 |

70 |

503552 |

|

2 |

Начислена заработная плата работникам вспомогательного производства |

23 |

70 |

12345 |

|

3 |

Начислена заработная плата производственным работникам |

25 |

70 |

54679 |

|

4 |

Начислена заработная плата работникам административно – хозяйственного отдела |

26 |

70 |

56790 |

|

5 |

Начислена заработная плата работникам обслуживающих производств и хозяйств |

29 |

70 |

47653 |

|

6 |

Начислена заработная плата работникам, занятым продажей продукции |

44 |

70 |

67545 |

|

7 |

Начислены пособия за счет средств страхования |

69 |

70 |

59339 |

|

8 |

Начислены отпускные за счет резервов предстоящих расходов |

96 |

70 |

23457 |

|

9 |

Из суммы начисленной заработной платы удержан налог на доходы физических лиц |

70 |

68 |

52183 |

|

10 |

Удержано по исполнительным листам |

70 |

76 |

43566 |

|

11 |

Перечислена заработная плата на пластиковые карты работников |

70 |

51 |

1282892 |

|

12 |

Из кассы выдана, начисленная заработная плата работникам общества |

70 |

50 |

98740 |

Рассмотрим на примере порядок расчета при оплате больничного листа сотруднику ООО "Елена".

Размер пособия по временной нетрудоспособности зависит от страхового стажа работы сотрудника и его среднего заработка: при непрерывном стаже работы до пяти лет – 60% заработка; от пяти до восьми лет – 80% заработка, от восьми лет и более – 100% заработка.

Например, Ивахно Наталья Алексеевна болела 6 календарных дней, ее страховой стаж составляет 11 лет и 7 месяцев, следовательно, ей будет начислено пособие по временной нетрудоспособности в размере 100%.

Согласно ТК РФ первые три дня оплачиваются за счет средств работодателя в нашем случае ООО "Елена", а последующие дни при расчете больничного листа, за счет средств Фонда социального страхования.

Поэтому в бухгалтерском учете общества будут составлены следующие бухгалтерские проводки: Дебет счета 25 «Общепроизводственные расходы» Кредит счета 70 «Расчеты с персоналом по оплате труда» 47 Дебет счета 69.1 «Расчёты по добровольному социальному страхованию на случай временной нетрудоспособности» Кредит счета 70 «Расчёты с персоналом по оплате труда».

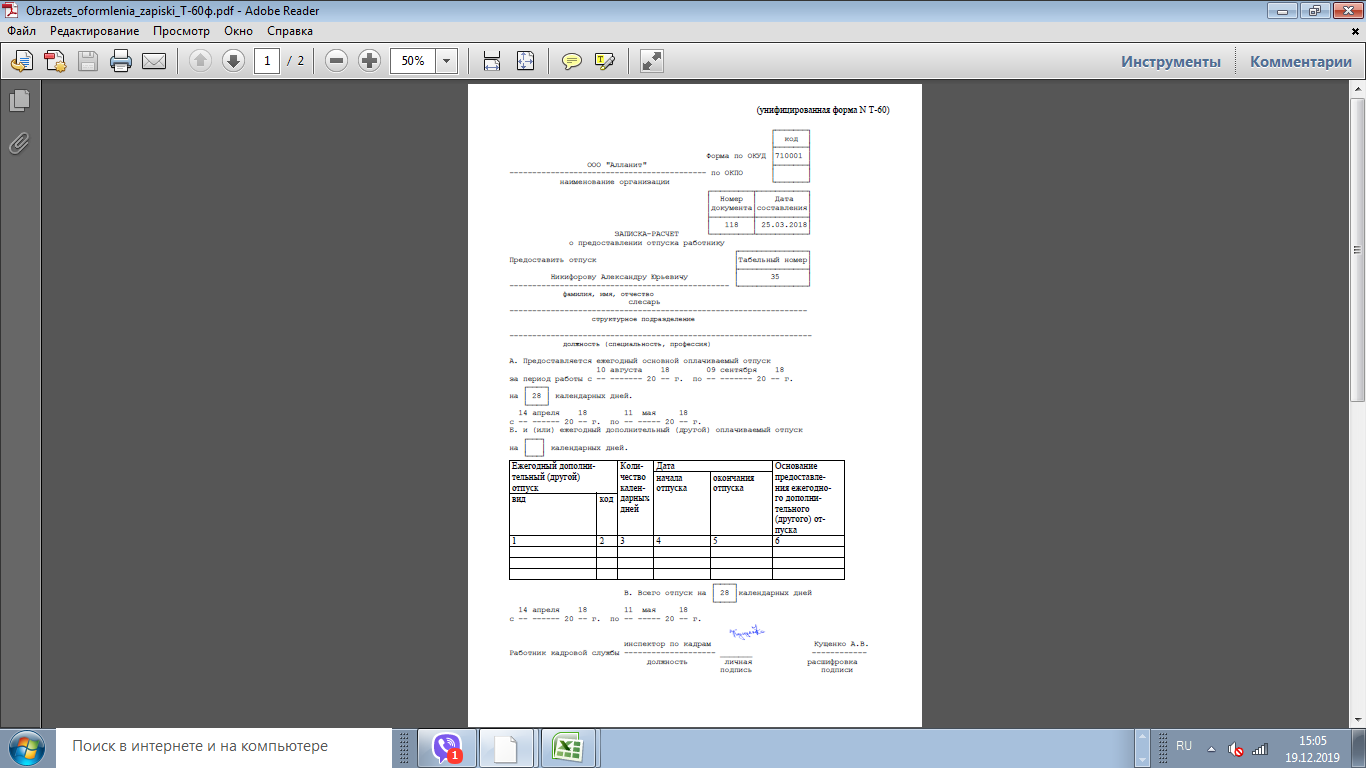

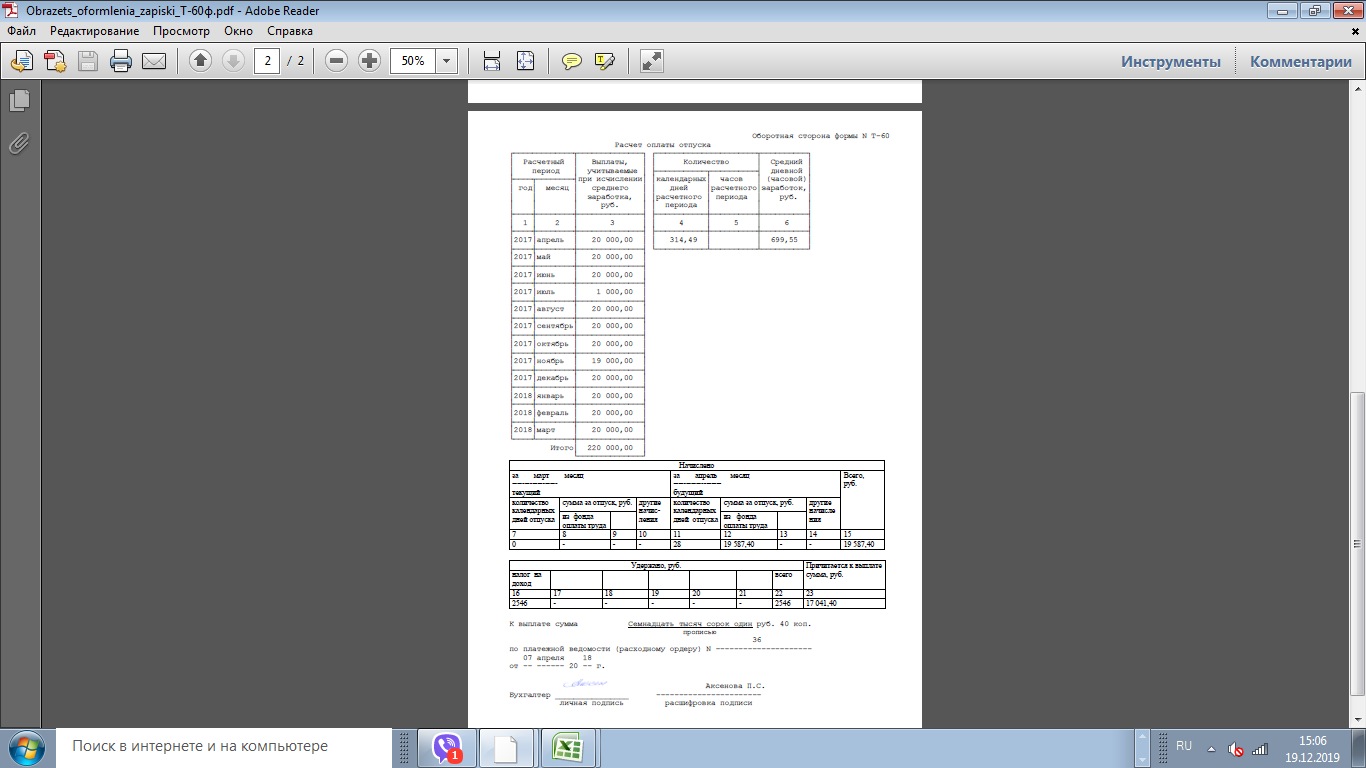

Рассмотрим пример расчета за неотработанное время на примере расчета оплачиваемого отпуска и пособия по временной нетрудоспособности.

Приказом №13 от 01.02.18 г. Смирновой Анастасии Ивановне был предоставлен ежегодный основной оплачиваемый отпуск на 14 календарных дней с 1 февраля 2018 г. по 14 февраля 2018г. В запискерасчете о предоставлении отпуска произведен расчет оплаты отпуска. Сумма заработной платы за месяцы, предшествующие отпуску равна 78545 рублей.

Рассчитаем среднемесячный заработок:

6545 12 78545 = рублей.

А теперь определим среднедневной заработок:

222,62 29,4 6545 = рублей.

Теперь рассчитаем оплату отпуска за 14 дней в мае:

14*222,62=3116,68 рублей.

Следовательно, согласно расчету сумма начисленных отпускных сотруднику составила 3116,68 рублей. Право на начисление и получение пособия по временной нетрудоспособности, беременности и родам имеют граждане, подлежащие обязательному страхованию на случай временной нетрудоспособности и в связи с материнством.

Основанием для начисления пособия является листок нетрудоспособности, выданный медицинским (лечебным) учреждением. Основанием для начисления пособия по временной нетрудоспособности, по беременности и родам служат листки нетрудоспособности, в которых указывается фамилия, имя отчество работника, период болезни и дата выхода на работу.

На обратной стороне листка делается отметка о страховом стаже работника, делопроизводителем – о размере причитающегося пособия в процентах, главным бухгалтером указывается расчетный период, размер дневного пособия, а также общая сумма пособия, в том числе за счет средств организации и средств Фонда социального страхования (п. 4 ст. 13 Закона № 255-ФЗ).

Форма бланка больничного листа, утверждена Приказом Министерства здравоохранения и социального развития России от 26.04.2011 № 347н «Об утверждении формы бланка листка нетрудоспособности», а порядок оформления регулируется Приказом Министерства здравоохранения и социального развития РФ от 27.12.2011 № 1687н.

Основанием для назначения пособия по временной нетрудоспособности является листок нетрудоспособности (больничный листок), выданный лечебным учреждением (п. 4 ст. 13 Закона № 255-ФЗ).

Рассмотрим пример, начисления больничного при страховом стаже более 8 лет, Фоменко Марина Михайловна проболела 14 календарных дней с 11.02.19 до 24.02.19 гг., её страховой стаж составляет 9 лет, следовательно, ей оплачивается 100% пособия по временной нетрудоспособности (приложение10).

Всего сумма начисленной заработной плата с учетом предельной облагаемой взносами величины составляет: – 896507,64 рублей, мрот с 1 января 2019 года в Тамбовской областиМРОТ составляет 11 280 рублей.

Среднедневной заработок, исходя, из МРОТ составляет: 5554*24/730 = 370,84 рубля.

При расчете пособия три дня оплачиваются за счет средств работодателя, а одиннадцать дней за счет средств фонда социального страхования.

Среднедневной заработок равен: 1228 ,0927 730 896507 ,4 = рублей. Так в учете исследуемой организации, в соответствии с правилами начисления больничного вначале оплачивает 3 дня за счет средств работодателя, то это составит: 1228,0927*3*100% = 3684,28 рублей, а остальные дни, то есть 11 дней оплачивает Фонд социального страхования 1228,0927*11*100% = 13509,02 рублей.

Сумма начисленного пособия сотруднику составляет 17193, 30 рублей. Чтобы сделать расчет больничного листа в 2015 году надо знать количество дней, указанных в больничном листе (время болезни), и умножить на размер пособия за 1 день.

А вот для расчета размера второго показателя необходимо знать размер среднедневного заработка. Страховой стаж сотрудника зависит от регистрации и уплаты взносов в обязательный Фонд социального страхования.

Итак, СП = * , 730 Дб СЗ где

Сп – сумма пособия к выплате;

Сз – сумма заработка за два года;

Дб – количество дней нахождения на больничном листе.

Оплата больничных листов в 2019 году производится следующим образом:

– если больничный был открыт на 3 дня, то выплата производится полностью за счет денежных средств работодателя;

– начиная с четвертого дня, выплата больничных осуществляется за счет средств Фонда социального страхования.

Оплата больничного листа в 2019 году будет производиться вместе с авансом или зарплатой, смотря какой из видов выплат будет ближе к дате расчета больничного.

Если после того, как расчет больничного листа был произведен, работник принесет справки с прежних мест работы о сумме заработка, и они не будут совпадать с теми данными, которые были учтены, то производится перерасчет суммы пособия.

Однако такой перерасчет может быть произведен в срок, не превышающий три года.

Таким образом, сумма, из которой исчисляется пособие по временной нетрудоспособности за каждый календарный год, не может превышать предельную величину базы для начисления страховых взносов в этом году.

Отсюда вывод: В 2019 году дневной размер пособия по временной нетрудоспособности не может быть больше, чем 1632 рубля 87 копеек.

Пособия по беременности и родам начисляется и выплачивается в соответствии Федеральным законом от 29 декабря 2006 г. № 255/ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

При исчислении пособия по беременности и родам берется средний заработок сотрудника за два календарных года, предшествующих году наступления временной нетрудоспособности. При этом в расчетах фигурирует число – 730 дней и первые три дня временной нетрудоспособности работника оплачивает работодатель, а за период, начиная с четвертого дня болезни, – Фонд социального страхования Российской Федерации.

В этом случае предельная величина базы для начисления страховых взносов в государственные внебюджетные фонды в отношении каждого работника не должна превышать (постановление Правительства РФ от 27 ноября 2010 г. № 933).

Рассчитывать пособие в 2019 году нужно исходя из дохода сотрудника за два календарных года, предшествующих первому дню декретного отпуска. Больничный лист по беременности и родам был выдан в декабре 2013 года и представлен к оплате 25 декабря. Если бы сотрудник организации написала заявление на декретный отпуск с этого же дня, тогда расчетным периодом будут 2011 и 2012 годы. Пересчитывать в 2019 году ничего не надо. Расчет больничного по беременности и родам в 2019 году ведется исходя из заработка за эти годы.

Рассмотрим, на примере как производился расчет больничного пособия по беременности и родам, если сотрудница идет в декрет в начале финансового года в 2019 году.

Краснопольская Ольга Сергеевна написала заявление на декретный тпуск с первого января 2019 года. Поэтому, расчетным периодом будут 2018 и 2017 годы.

При расчете больничного пособия в средний заработок необходимо включить не более 512000 руб. за 2017 год и 568000 руб. за 2018 год.

Значит, средний дневной заработок будет не больше 1479,45 руб. (512 000 руб. + 568 000 руб.) : 730 дней).

Это следует из части 3.3 статьи 14 Федерального закона от 29 декабря 2006 г. № 255/ФЗ. То есть общая сумма пособия при уходе в декретный отпуск в 2019 году не может быть больше 207 123 руб. (1479,45 руб. * 140 дней). Это на 20136,20 руб., больше нынешнего максимума (186 986,80 руб.). Краснопольская Ольга Сергеевна трудится в организации с сентября 2011 года.

В декабре 2018 года она уходит в отпуск по беременности и родам. Краснопольская Ольга Сергеевна принесла в бухгалтерию больничный лист сроком на 140 дней на период с 25 декабря. Но заявление на отпуск по беременности и родам написала с 1 января 2019 года. С 25 декабря по 31 декабря 2018 года она продолжала работать, в связи с необходимостью. В таком случае расчетным периодом будут 2017 – 2018 годы (731 календарный день). По данным бухгалтерии, в течение этого времени сотрудница болела 45 календарных дней. Заработная плата Краснопольской О. С. за 2017 год составила 580000 руб., а за 2018 год – 670000 рублей.

Обе эти суммы больше лимитов 2017 и 2018 годов – 512 000 рублей и 568 000 рублей соответственно. Поэтому сумма дневного заработка составит: 53 (512 000 руб. + 568 000 руб.) : (731 дн. – 45 дн.) = 1574,34 рублей.

Полученная в результате расчетов величина больше верхнего предела в 1479,45 руб. Поскольку фактически Краснопольская О. С. ушла в декрет с 1 января, оплата произведена за 133 дня (140 – 7).

Значит, сумма пособия по беременности и родам составит такую величину: 1479,45 руб. * 133 дн. = 196 766,85 рублей. Так как Краснопольская Ольга Сергеевна в декабре работала, то за декабрь 2018 года получит свою обычную заработную плату.

2.3 Расчет удержаний из заработной платы работников ООО "Елена"

Для учета труда и его оплаты в организации применяются первичные документы, утвержденные ее учетной политикой. Учет рабочего времени осуществляется поденным способом, в соответствии с которым, установленное рабочее время точно соответствует норме в течение рабочего дня. Уч 38 ОД - количество отработанных дней.

Так, Букина О.А. была трудоустроена на должность руководителя отдела производства с 19.10.2018 г. Оклад работницы составляет 38 000 руб. В октябре 2018 г. 22 рабочих дня, из них сотрудница отработала 10 дней полностью. Размер начисленной заработной платы за октябрь 2018 г. составит: (38 000 : 22) х 10 = 17 272,73 руб. Начисление премий работникам производится на основании представлений на поощрение руководителей соответствующих структурных подразделений. О чем директором предприятия издается приказ о поощрении по форме № Т-11 или № Т-11а.

Из начисленной заработной платы работникам организации производится удержание НДФЛ в размере 13% от заработной платы. При расчете НДФЛ работнику, согласно налоговому законодательству, может быть предоставлен стандартный налоговый вычет. Налоговый вычет – это сумма, которая уменьшает размер дохода, так называемую налогооблагаемую базу, с которого уплачивается налог.

Стандартные налоговые вычеты можно разделить на две группы:

1) Необлагаемый минимум дохода – для категорий лиц, которым предусмотрены различные льготы.

2) Расходы на содержание детей. Размер вычета на детей в настоящее время составляет:

- 1 400 руб. – на первого и второго ребенка в возрасте до 18 лет или учащегося очной формы обучения в возрасте до 24 лет;

- 3 000 руб. – на каждого последующего ребенка в возрасте до 18 лет, или учащегося очной формы обучения в возрасте до 24 лет;

- 3 000 руб. – на каждого ребенка, в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения в возрасте до 24 лет, если он является инвалидом I или II группы. В 2018 г. вычеты предоставлялись, пока заработная плата работника с начала года не превысит 280 000 руб.

С 1 января 2018 г. лимит составил 350 000 руб. Кроме того, размер стандартного вычета за каждый месяц на ребенка-инвалида составляет 12 000 руб. для родителей и усыновителей и 6 000 руб. – для опекунов. Учет доходов, выплаченных гражданами за год, сумм предоставленных налоговых вычетов, а также сумм исчисленного, удержанного и уплаченного в бюджет НДФЛ ведется в организации в регистрах налогового учета по налогу на доходы физических лиц. Синтетический учет расчетов с персоналом по оплате труда по всем видам заработной платы, премиям, пособиям и другим выплатам осуществляется на пассивном счете 70 «Расчеты с персоналом по оплате труда». По кредиту счета отражаются начисления по оплате труда и пособий, а по дебету – удержания из начисленной суммы оплаты труда. Сальдо этого счета, как правило, кредитовое, показывает задолженность организации по заработной плате перед работниками.

Операция по начислению оплаты труда работникам основного производства, оформляется бухгалтерской записью по дебету счета 20 субсчет 1 «Основное производство», а оплата труда административно-управленческому персоналу отражается по дебету счета 26 «Общехозяйственные расходы». Удержание НДФЛ из начисленной заработной платы отражается по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 68 субсчет 1 «Налог на доходы физических лиц».

Так, начальник аналитического отдела Иванова В.А. в июле 2018 г. отработал весь месяц полностью. 24 июля работник получил 40 аванс за первую половину месяца в размере 40% от оклада. Оклад работника составляет 36 000 рублей. Премия за этот период не начислялась. Работник имеет двоих совершеннолетних детей, в возрасте 19 и 22 лет, учащихся по очной форме обучения в ВУЗе.

Расчет заработной платы работнику и НДФЛ осуществляется следующим образом:

1) Аванс за первую отработанную половину месяца составит: 36 000 х 40 % = 14 400 руб.

2) Заработная плата за отработанное время составит 36 000 руб., т.к. работник отработал весь месяц полностью.

3) Следует определить положенные налоговые вычеты. Сначала года работнику начислена заработная плата в размере 222 800 руб., поэтому стандартные налоговые вычеты в июле ему полагаются, т.к. порог предоставления вычетов не превышен.

Сумма вычетов составит: 1 400 х 2 = 2 800 руб.

Сумма НДФЛ составит: (36 000 – 2 800) х 13% = 4 316 руб.

Заработная плата, причитающаяся к выплате: (36 000 – 4 316) – 14 400 = 17 284 руб.

Для отражения суммы начисленной заработной платы за месяц в организации используется расчетная ведомость по форме № Т-51. При выплате заработной платы работодатель извещает сотрудников о том, какая заработная плата ему полагается. Для этого каждому работнику выдается расчетный листок, в котором указываются составные части заработной платы: оклад, премии, если они причитаются, сумма удержанного НДФЛ и общая сумма к выплате.

Сумма НДФЛ, рассчитанная со всей суммы заработной платы удерживается организацией из заработка работников при выплате заработной платы за вторую половину месяца. В бюджет НДФЛ выплачивается в день перечисления заработной платы на зарплатные карты работников. Страховые взносы за работников должны платить все работодатели – плательщики взносов. Объект обложения – это база страховых взносов, т.е. заработная плата работников, с которой уплачиваются взносы по различным тарифам.

В 2018 году предусмотрены следующие тарифы страховых взносов: Взносы на обязательное пенсионное страхование в Пенсионный фонд России (ПФР) – 22%. Взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в Фонд социального страхования (ФСС) – 2,9%. Взносы на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования (ФФОМС) – 5,1%. Взносы на страхование от несчастных случаев на производстве и профзаболеваний – 0,7%.

Для учета расчетов по страховым взносам в организации используются следующие счета:

Счет 69 субсчет 1 «Расчеты по социальному страхованию».

Счет 69 субсчет 2 объект аналитического учета 1 «Страховая часть трудовой пенсии».

Счет 69 субсчет 3 объект аналитического учета 1 «Федеральный фонд ОМС».

Счет 69 субсчет 11 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний». Начисленные суммы страховых взносов относятся в дебет тех счетов, на которые отнесена начисленная оплата труда, и в кредит соответствующих счетов предназначенных для учета страховых взносов

Далее будут разработаны рекомендации, направленные на совершенствование учета по оплате труда. Главная цель этих рекомендаций - это учет важнейших для предприятия факторов в системе оплаты труда, таких как выполнение плана, соблюдение ТБ и правил внутреннего трудового распорядка.

2.3. Совершенствоание внутреннего контроля расчетов с персоналом по оплате труда

Для совершенствования внутреннего контроля расчетов с персоналом по оплате труда для ООО «Елена» предприятия могут быть порекомендованы следующие мероприятия:

- регулярное проведение инвентаризации учёта расчётов с персоналом по оплате труда;

- усиление механизмов внутреннего финансового контроля на участке учёта расчётов с персоналом по оплате труда;

- регулярное участие в семинарах по обучению бухгалтеров изменениям в законодательстве в области расчётов заработной платы, пособий и социальных отчислений. Остановимся на первых двух моментах подробнее.

К времени составления годовой отчётности должна быть проведена инвентаризация, в том числе ревизия расчётов с персоналом по оплате труда. В разрезе каждого предприятия, устанавливаются собственные правила инвентаризации расчётов по оплате труда персонала с учётом особенностей данного учреждения. Инвентаризация расчётов по оплате труда проводится во всей организации.

Руководитель предприятия издает приказ о создании ревизионной комиссии, устанавливает количество и даты проведения инвентаризаций в текущем году, а также перечень подлежащего ревизии имущества и финансовых обязательств. Правила проведения инвентаризации устанавливаются в учетной политике.

Задачей инвентаризационной комиссии является сопоставление сведений о начисленных работникам в году суммах с выплаченными суммами. Для того, чтобы установить суммы, которые были начислены работнику, необходимо проверить ведомости: расчетные, платежные или расчетно-платежные.

Факт выплаты зарплаты должен подтверждаться расходными кассовыми ордерами при наличной оплате и платежными поручениями при безналичном расчете. Те суммы, которые не были выплачены работающим, должны быть отражены как кредиторская задолженность на счёте 70 «Расчёты с персоналом по оплате труда».

Суммы, которые сотрудники вовремя не получили, должны быть депонированы.

Затем комиссия проверяет отдельные случаи выплат и подтверждающие их документы: болезнь сотрудника, получение вычета на ребенка, отпуск работника, взыскание алиментов и иные документы. В ходе инвентаризации проверяется правильность начисления дополнительных выплат работникам, это различного рода премии, доплаты к окладам, надбавки за квалификационный разряд, оплата сверхурочной работы, оказание материальной помощи, вознаграждения, другие аналогичные расходы.

В процессе ревизии проверяются командировочные документы и различные виды компенсаций. Итогом работы инвентаризационной комиссия является акт проверки. На основании акта полезно выработать корректировочные мероприятия. Все выявленные отклонения, то есть отличия данных инвентаризационных описей от показателей бухучета, должны быть отражены в сличительных ведомостях.

Выделяют следующие рекомендации по проведению инвентаризации:

- в ревизионную комиссию не следует включать заинтересованных лиц,

- инвентаризация должна проводиться минимум раз в год, а лучше проводить ее два раза в год с целью уменьшения количества ошибок,

- требуется не пренебрегать инвентаризацией расчётов с персоналом.

Ошибки в расчётах по оплате труда персонала могут привести к таким неприятным вещам как доначисление налогов, споры с персоналом (в том числе судебные), наличие дебиторской и кредиторской задолженности в учёте и документационные ошибки.

От всего этого может предостеречь инвентаризационная проверка. Для успешной деятельности предприятия, повышения уровня рентабельности, сохранения и приумножения активов в ООО «Елена» целесообразно организовать службу внутреннего аудита (контроля): в форме постоянно действующей ревизионной комиссии (ревизора), в форме группы контроля, в форме инвентаризационного бюро, либо в форме договора с аудиторской фирмой на ведение инициативного аудита.

В нашем случаи внутренний контроль – это система, осуществляемых исполнительными и контрольными органами, должностными лицами и иными работниками ООО «Елена», процедур, направленных на обеспечение разумной уверенности в том, что ООО «Елена» достигает поставленные цели в следующих областях:

- результативность и эффективность финансово-хозяйственной деятельности ООО «Елена»;

- надёжность и достоверность всех видов отчётности ООО «Елена»;

- соблюдение требований Законодательства Российской Федерации и локальных нормативных актов ООО «Елена».

Внутренний аудит должен быть независимым, а внутренние аудиторы обязаны быть объективны при выполнении своих обязанностей. Формирование выводов осуществлялось проверяющими по их внутреннему убеждению, основанному на независимом всестороннем, полном, объективном и непосредственном исследовании полученной в процессе ревизии доказательной информации и их профессиональном мнении.

В ходе проведенного анализа, системы оплаты труда сотрудников предприятия, ООО «Елена» -центр выявлены существенные проблемы, которые заключаются в следующем:

Во первых: Выстроенная система оплаты труда работников предприятия не в достаточной мере стимулирует их труд, направленный на рост объемов выпускаемой продукции который способствовал бы к росту производительности труда.

Учет заработной платы на предприятии ведется с использованием программного обеспечения 1С: «Предприятие 7.7». 1С: «Предприятие 7.7». Данная версия используется длительное время и на сегодняшний день является устаревшей программой, которая не имеет таких возможностей аналитических данных как более новые версии.

Применяемое программное обеспечение не способствует повысить эффективность работы расчетного отдела и предприятия в целом. Таким образом, изучивши проблемы учета данного предприятия, предложим намеченные мероприятия по совершенствованию бухгалтерского учета оплаты труда персонала предприятия. Применяемая на данном предприятии повременно-премиальная система оплаты, не имеет должного эффекта, поскольку у работников отсутствует стимул по отношению к росту производительности труда.

Действующая система оплаты труда предусматривает, что за каждый процент перевыполнения плана работник получает фиксированный размер премии. Необходимо также отметить, что отсутствует взаимозависимость системы оплаты и результативности предприятия. Таким образом, соотношение темпа роста выработки и среднемесячной заработной платы не взаимоувязаны.

ЗАКЛЮЧЕНИЕ

Таким образом, в ходе аудита начисления заработной платы в ООО «Елена» было выявлено, что предприятие не нарушает требования трудового законодательства РФ, с работниками списочного состава осуществляется документальное оформление трудовых соглашений, начисление заработной платы осуществляется в должном порядке, ведётся верный расчёт средней заработной платы в соответствии с нормами установленными законодательством РФ.

При этом были выявлены следующие недостатки:

- в учётной политике ООО «Елена» для целей бухгалтерского учёта не указаны формы и системы оплаты труда, используемые на предприятии;

- аудируемое предприятие не серьёзно относится к ведению первичной документации по оплате труда;

- отсутствие на предприятии локальных нормативных документов по оплате труда.

Так же, в ходе аудита правильности применения налога на доходы физических лиц было выявлено, что в ООО «Елена» ведётся учёт доходов, предоставленных работникам, сведения о таких доходах своевременно предоставляются в налоговые органы;

-удержание НДФЛ осуществляется в соответствии с законодательством РФ по ставке 13 %. Помимо этого в ходе аудита правильности начисления страховых взносов было выявлено, что в ООО «Елена» налоговая база формируется в соответствии с установленными нормами; размер страхового тарифа устанавливается в размере 32,5 % для 2019 года

В нашем случаи внутренний контроль – это система, осуществляемых исполнительными и контрольными органами, должностными лицами и иными работниками ООО «Елена», процедур, направленных на обеспечение разумной уверенности в том, что ООО «Елена» достигает поставленные цели в следующих областях:

- результативность и эффективность финансово-хозяйственной деятельности ООО «Елена»;

- надёжность и достоверность всех видов отчётности ООО «Елена»;

- соблюдение требований Законодательства Российской Федерации и локальных нормативных актов ООО «Елена».

Внутренний аудит должен быть независимым, а внутренние аудиторы обязаны быть объективны при выполнении своих обязанностей. Формирование выводов осуществлялось проверяющими по их внутреннему убеждению, основанному на независимом всестороннем, полном, объективном и непосредственном исследовании полученной в процессе ревизии доказательной информации и их профессиональном мнении.

Таким образом, на основании, вышеизложенного, с целью совершенствования действующей системы оплаты труда руководству организации ООО «Елена» в качестве рекомендаций предлагается:

- перейти на более новую версию программного обеспечения 1С «Предприятие 8.3;

- повысить уровень внутреннего контроля по учету расчетов по оплате труда с персоналом,

- систематически следить за вносимыми изменениями законодательства регулирующего налогообложение, своевременно вносить изменения;

- своевременно предоставлять работникам отдела бухгалтерии более полную правовую, налоговую и бухгалтерскую информационную базу для эффективного использования ее в работе.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

- Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ (ред. от 18.07.2019) (с изм. и доп., вступ. в силу с 01.10.2019)

- Налоговый кодекс Российской Федерации: ч. II от 5 августа 2000 № 117-Ф. (с изм. и доп., вступ. в силу с 30.11.2016) [Электронный ресурс]// http://www.consultant.ru/document/cons_doc_LAW_12676/ (дата обращения 28.11.20)

- Трудовой кодекс Российской Федерации" от 30.12.2001 № 197-ФЗ (ред. от 03.07.2016) (с изм. и доп., вступ. в силу с 01.01.2017)[Электронный ресурс]// http://www.consultant.ru/document/cons_doc_LAW_34683/ ( дата обращения 02.11.20)

- Федеральный закон от 30.12.2008 № 307- ФЗ (ред. от 01.12.2014) Об аудиторской деятельности [Электронный ресурс]// http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base= LAW;n=175310. ( дата обращения 8.12.2019)

- Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 12.11.2019) «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 15.11.2019)

- Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (ред. от 04.11.2019)

- Федеральный закон от 06.12.2011 № 402-ФЗ (ред. от 26.07.2019) «О бухгалтерском учете»

- Закон РФ от 21.03.1991 № 943-1 (ред. от 27.12.2018) «О налоговых органах Российской Федерации»

- Приказ Минфина России от 13.12.2010 № 167н (ред. от 06.04.2015) «Об утверждении Положения по бухгалтерскому учету «Оценочные обязательства, условные обязательства и условные активы» (ПБУ 8/2010)»

- Приказ Минфина России от 06.05.1999 № 32н (ред. от 06.04.2015) «Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99»

- Приказ Минфина России от 06.05.1999 № 33н (ред. от 06.04.2015) «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99»

- Приказ Минфина России от 29.07.1998 № 34н (ред. от 11.04.2018) «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации»

- Приказ Минфина России от 19.11.2002 № 114н (ред. от 06.04.2015) «Об утверждении Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02»

- Постановление Правительства РФ от 06.03.1998 № 283 «Об утверждении Программы реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности»

- Международные стандарты аудита и иные международные документы, утвержденные Приказом Минфина России от 09.01.2019 N 2н[Электронный ресурс]// http://www.consultant.ru/document/cons_doc_LAW_71765/db668577a16dddd5c0aa5e1ffd3be59ab03e9052/ ( дата обращения 02.11.20)

- Акантьева М. Д. Бухгалтерский учет и анализ: учебник / М.Д. Акатьева, В.А. Бирюков. — М.: ИНФРА-М, 2017. — 252 с.

- Аскеров П.Ф., Цветков И.А. и др.; под общ. ред. Аскерова П.Ф. Анализ и диагностика финансово-хозяйственной деятельности организации: Учеб. пос. / - М.: НИЦ ИНФРА-М, 2016. –359 с.

- Бережной В.И Бухгалтерский учет: учет оборотных средств: Учебное пособие / В.И Бережной, Г.Г. Суспицына, О.Б. Бигдай и др. - М.: НИЦ ИНФРА-М, 2016. - 192 с.

- Бобкова С.И., Москвина Н.М. Бухгалтерский учет и анализ стимулирования оплаты труда в сельскохозяйственном производственном кооперативе «Родина» Макарьевского района Костромской области. В сборнике: Труды Костромской государственной сельскохозяйственной академии ФГБОУ ВО "Костромская государственная сельскохозяйственная академия". Караваево, 2016. С. 137-141.

- Бородина Е.И. Финансы предприятий. Определение потребности в оборотных средствах: Учебное пособие / Е.И. Бородина. - М.: Банки и биржи, ЮНИТИ, 2018. - 207 с.

- Бочаров В.В. Финансовый анализ. – СПб.: Питер, 2018. 440 с.

- Васильева Ю.П., Закирова Э.О. Аудит расчетов с персоналом по оплате труда и возможности его совершенствования. В сборнике: Экономист года 2017 сборник статей победителей IV Международного научно-практического конкурса. 2017. С. 101-107.

- Вахрушина М. А. Анализ финансовой отчетности: Учебник/Вахрушина М. А., 3-е изд., перераб. и доп. - М.: Вузовский учебник, НИЦ ИНФРА-М, 2018. - 256 с.

- Войтов А.Г. Войтов А.Г. Экономическая теория: Учебник для бакалавров / Войтов А.Г. - М.:Дашков и К, 2018. - 392 с.

- Бабаев Ю.А. Учет затрат на производство и калькулирование себестоимости продукции (работ, услуг): учеб.- практ. пособие/ под ред. Ю.А. Бабаева.— 3-е изд., испр. и доп. — М. : Вузовский учебник : ИНФРА-М, 2018.— 188 с.

- Дмитриева О.В. Бухгалтерский учет и анализ операций с ценными бумагами: Учебное пособие / Дмитриева О.В. - М.: НИЦ ИНФРА-М, 2017. - 237с.

ПРИЛОЖЕНИЯ

Приложение 1

Бухгалтеский баланс за 2018 г.

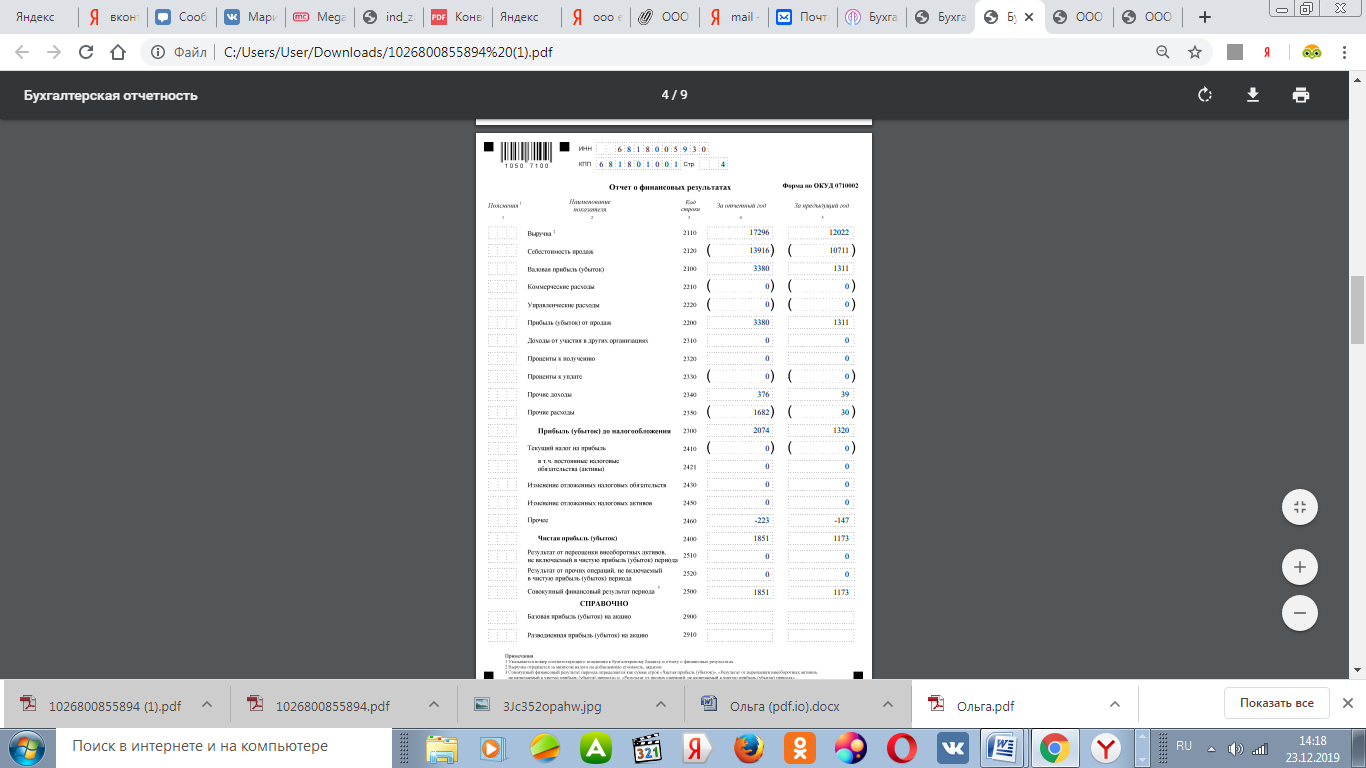

Приложение 2

Отчет о финансовых результатах

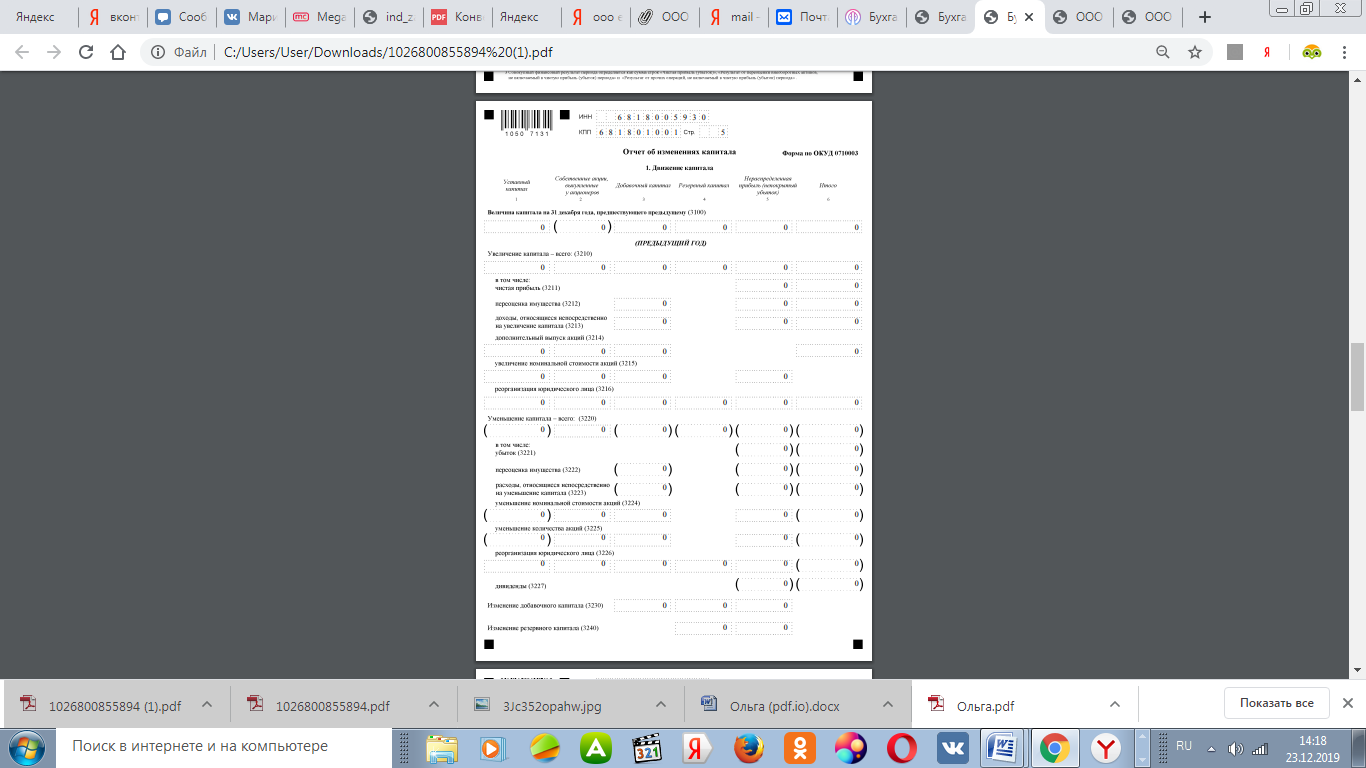

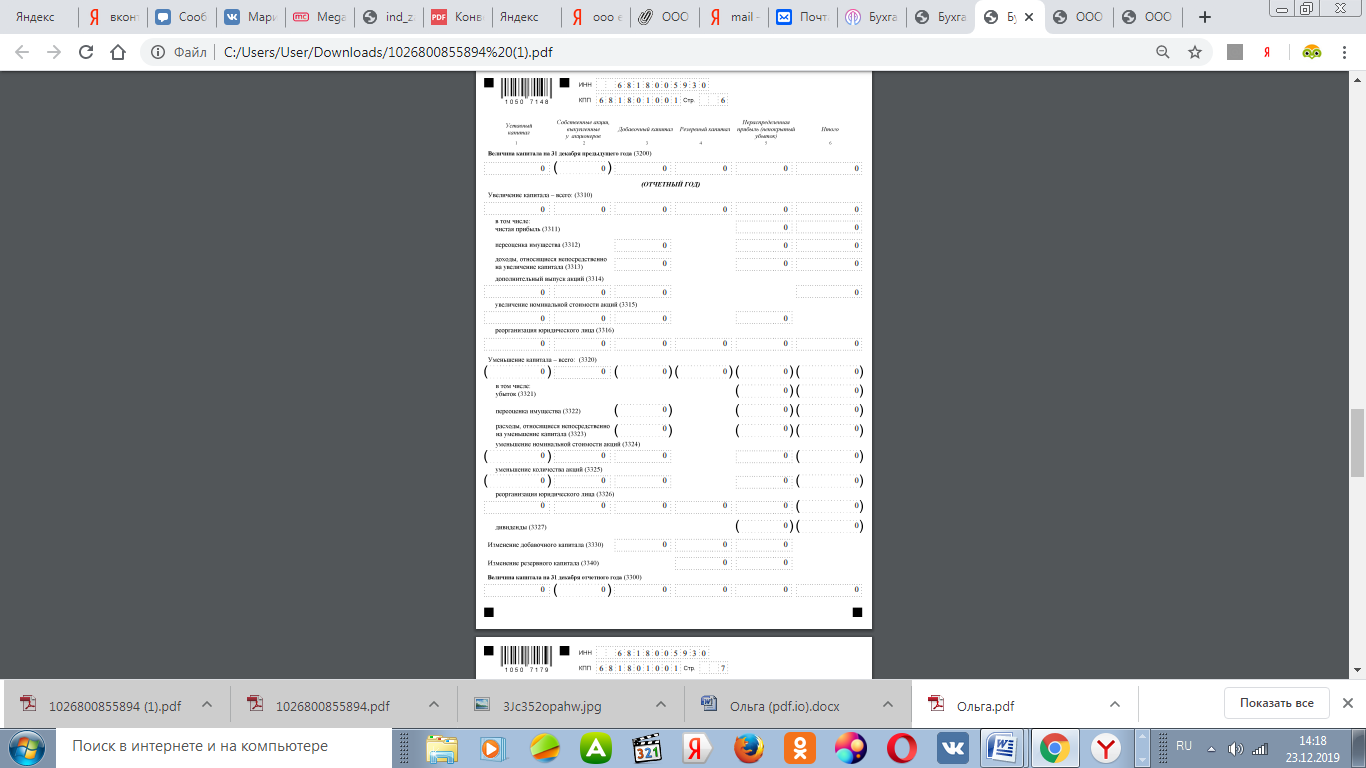

Приложение 3

Отчет об изменениях капитала

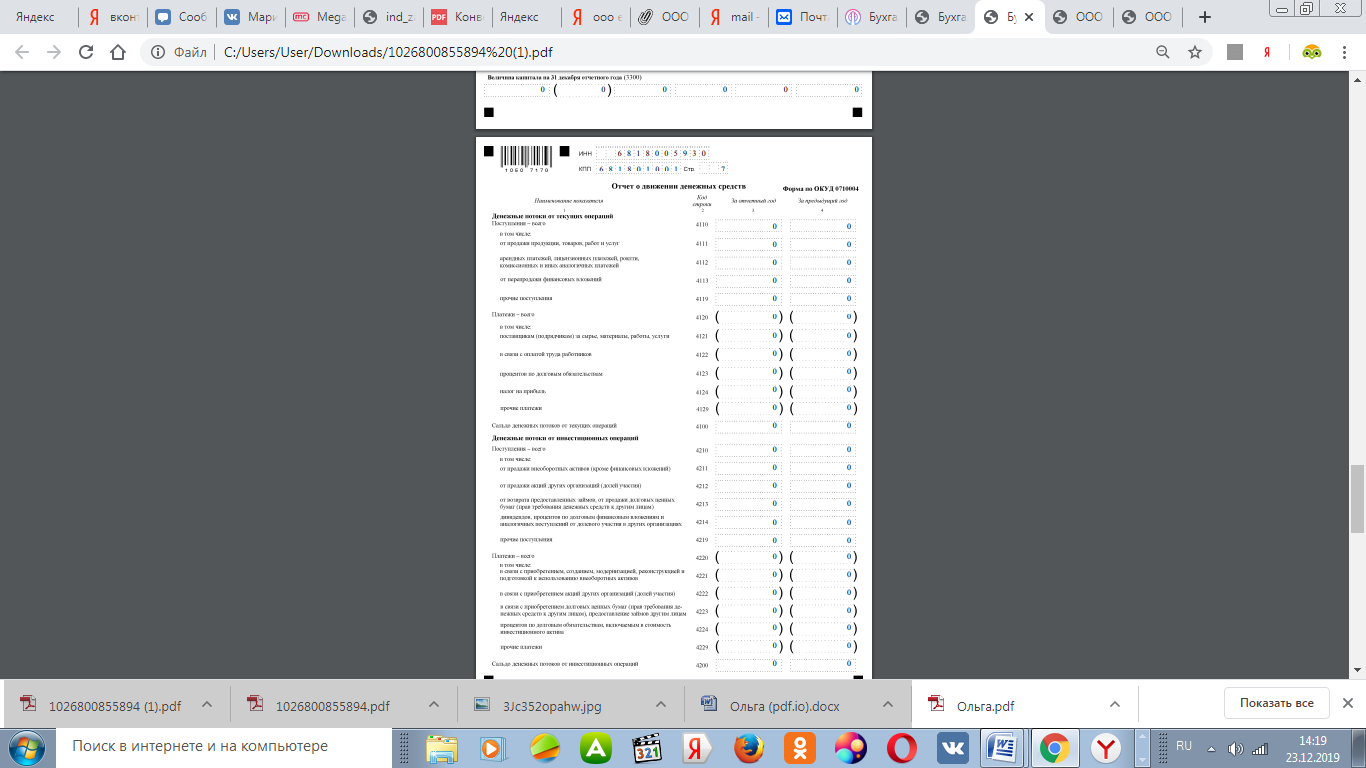

Приложение 4

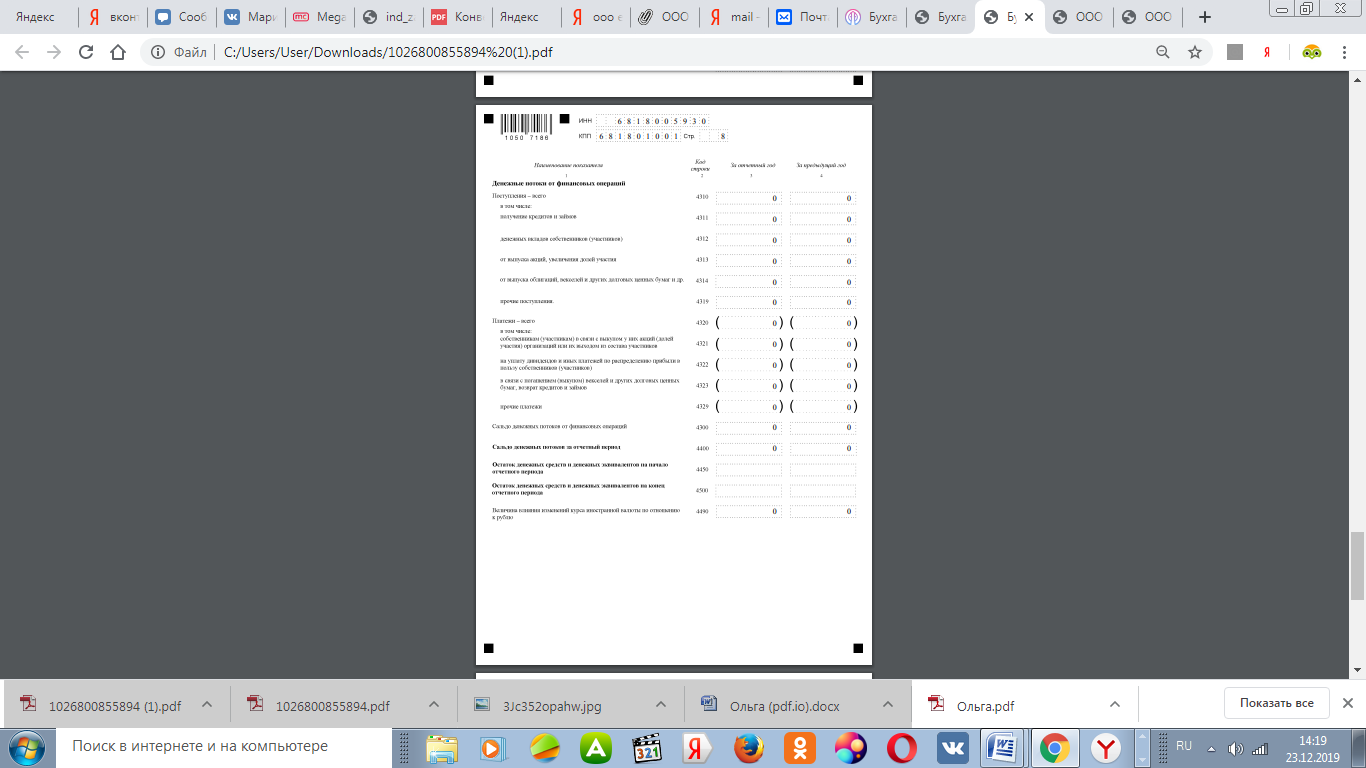

Отчет о движении денежных средств

Приложение 5

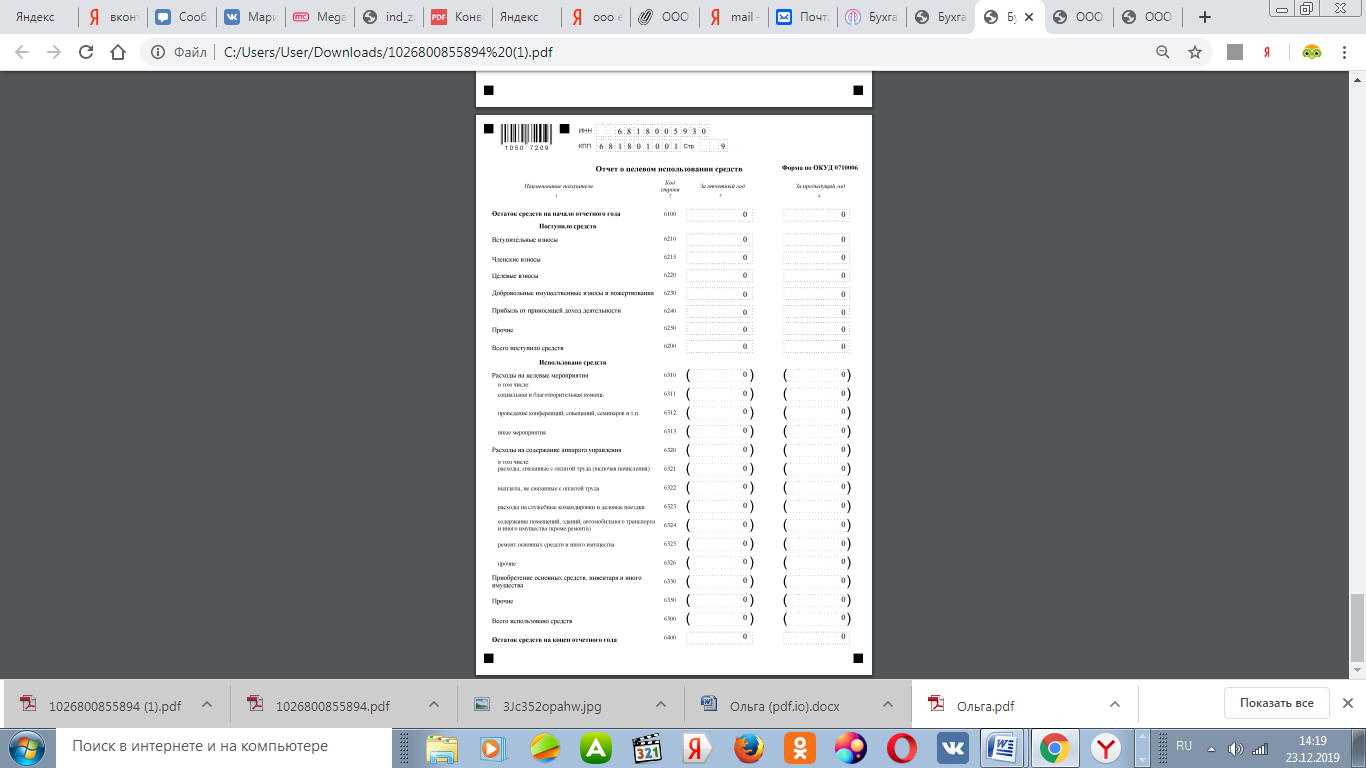

Отчет о целевом использовании средств

Приложение 6

ЗАПИСКА-РАСЧЕТ о предоставлении отпуска работнику

-

Генкин Б. М. Организация, нормирование и оплата труда на промышленных предприятиях– М.: Норма, 2013 – 480с. ↑

-

Парушина Н.В. Аудит расчетов с персоналом по оплате труда и с подотчетными лицами. «Аудитор» №1, 2015 – 477с. ↑

-

Плеханова В.А. Материальная помощь включается в зарплату: налоги и взносы // Зарплата – 2014 г. - № 11. ↑

-

Сотникова Л.В. Бухгалтерская отчетность организации/ Л.В. Сотникова.– М.: Институт профессиональных бухгалтеров России: Информационное агентство «ИПБР-БИНФА», 2013 – 225с. ↑

-

Кибанов А. Я., Митрофанова Е. А., Эсаулова И. А. Экономика управления персоналом: Учебник / под ред. А. Я. Кибанова. – М: ИНФРА-М, 2013 – 708с. ↑

-

Бобкова С.И., Москвина Н.М. Бухгалтерский учет и анализ стимулирования оплаты труда в сельскохозяйственном производственном кооперативе «Родина» Макарьевского района Костромской области. В сборнике: Труды Костромской государственной сельскохозяйственной академии ФГБОУ ВО "Костромская государственная сельскохозяйственная академия". Караваево, 2016. С. 137 ↑

-

Трудовой кодекс Российской Федерации" от 30.12.2001 N 197-ФЗ (ред. от 02.08.2019). [Электронный ресурс]. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_34683/ ( дата обращения 23.11.2019) ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (ред. от 29.09.2019, с изм. от 31.10.2019) (с изм. и доп., вступ. в силу с 29.10.2019) [Электронный ресурс]. Режим доступа: https://legalacts.ru/kodeks/NK-RF-chast-1/ ( дата обращения 23.11.2019) ↑

-

Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ (ред. от 18.07.2019) (с изм. и доп., вступ. в силу с 01.10.2019) [Электронный ресурс]. Режим доступа:http://www.consultant.ru/document/cons_doc_LAW_5142/08f5220ca32baf2e718402b7519858a8488f9151/( дата обращения 23.11.2019) ↑

-

Федеральный закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ (ред. от 26.07.2019) [Электронный ресурс]. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_122855/ ( дата обращения 23.11.2019) ↑

-

Федеральный закон от 19.06.2000 № 82-ФЗ (ред. от 25.12.2018) "О минимальном размере оплаты труда".[Электронный ресурс]. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_27572/3d0cac60971a511280cbba229d9b6329c07731f7/ ( дата обращения 23.11.2019) ↑

-

Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации : Приказ Минфина РФ 82 от 29.07.1998 № 34н (ред. от 24.12.2010) / Консультант Плюс : [сайт справочной системы] – Режим доступа : http://base.consultant.ru/cons/cgi/ online.cgi?req=doc;base=LAW;n=111058.( дата обращения 2.12.2019) ↑

-

Булыга Р.П. Аудит [Электронный ресурс] : учебник / Булыга Р.П., Андронова А.К., Бровкина Н.Д. – Электрон. текстовые данные. – М.: ЮНИТИ-ДАНА, 2013. – 431 c. – Режим доступа : http://www.iprbookshop.ru/16407. (дата обращения 3.03.2020) ↑

-

Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его 83 применению : Приказ Минфина РФ от 31.10.2000 № 94н (ред. от 08.11.2010) / Консультант Плюс : [сайт справочной системы] – Режим доступа : http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n= 107972.( дата обращения 8.03.2020) ↑

-

Филимонова Е.Д., Лопастейская Л.Г. Бухгалтерский учет и аудит расчетов по оплате труда/ В сборнике: Инновации, технологии, наука сборник статей международной научно-практической конференции: в 4 частях. 2017. С. 277 ↑

-

Филимонова Е.Д., Лопастейская Л.Г. Бухгалтерский учет и аудит расчетов по оплате труда/ В сборнике: Инновации, технологии, наука сборник статей международной научно-практической конференции: в 4 частях. 2017. С. 277 ↑

-

Васильева Ю.П., Закирова Э.О. Аудит расчетов с персоналом по оплате труда и возможности его совершенствования. В сборнике: Экономист года 2017 сборник статей победителей IV Международного научно-практического конкурса. 2017. С. 101 ↑

-

Васильева Ю.П., Закирова Э.О. Аудит расчетов с персоналом по оплате труда и возможности его совершенствования. В сборнике: Экономист года 2017 сборник статей победителей IV Международного научно-практического конкурса. 2017. С. 101 ↑

- Влияние личностных качеств на выбор профессии (Психологические особенности профессионального самоопределения в юношеском возрасте)

- Организационная культура и ее роль в современных организациях (Понятие и роль организационной культуры предприятия )

- Взаимосвязь типа личности и сферы профессиональных предпочтений у учащихся старших классов

- Аналитические регистры налогового учета по налогу на прибыль (Нормативно-правовая база в области расчета налога на прибыль строительных организаций)

- Управление конфликтами в организации (Основные концепции и типология изучения конфликта)

- «Организационная культура и ее роль в совместных организациях»

- Формирование и использование финансовых ресурсов и коммерческих организаций

- Правовой статус осужденных к лишению свободы (ОСОБЕННОСТИ ПРАВОВОГОПОЛОЖЕНИЯ ОСУЖДЕННЫХ К ЛИШЕНИЮ СВОБОДЫ)

- Роль мотивации в поведении организаци (Трудовая мотивация: теоретические подходы и практическое применение)

- Дидактическая игра как средство активизации познавательной деятельности младших школьников (Сущность познавательной деятельности учащихся начальных классов в процессе обучения)

- Налоговая система РФ и пути ее совершенствования

- Политическая метафора в современных средствах массовой информации (ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИССЛЕДОВАНИЯ МЕТАФОРЫ В ТЕКСТЕ ПОЛИТИЧЕСКОЙ НАПРАВЛЕННОСТИ)