Управление рентабельностью на предприятии (Рентабельность как экономическая категория)

Содержание:

ВВЕДЕНИЕ

Модернизация и действующий рост экономики нашей страны показывают потребность актуализации анализа денежных итогов как некоторого из главнейших ориентиров в сфере бухгалтерского и управленческого учета деятельности организации.

Несоответствующее восприятие имеющихся итогов влечет утрату огромной части доходов, к нехватке денежных ресурсов, к стагнации нашего отечественного промышленного сектора. Исходя из этого, для продуктивного управления организацией потребно обладать информацией, как и с помощью чего создаются денежные ресурсы, к тому же какие именно критерии предоставляют значимость для их формирования. Сотрудники организации обязаны обладать сведениями о суммах и структуре финансовых ресурсов непосредственно организации, планировать ориентированность их применения.

Некоторым из важных качественных показателей, определяющих денежные итоги хозяйственной деятельности организации, представляется естественно выгода. К тому же задача финансово-хозяйственной деятельности организации не только лишь иметь выгоду, а так же и обеспечение высокой рентабельности. Различая абсолютный показатель выгоды, рентабельность показывает степень прибыльности касательно конкретной базы. Организация существует продуктивно и рентабельно, когда размер прибыли от сбыта товара достаточен не только лишь для покрытия расходов на само производство и сбыт, но и для образования выгоды. Получается некоторой из актуальных задач действующего этапа развития экономики представляется увеличение денежных итогов деятельности организации и овладение начальством и сотрудниками практическими навыками продуктивного управления созданием и распределением выгоды для формирования роста рентабельности инвестиционной и финансовой деятельности субъектов рыночных отношений [2, с.47].

Модели оценки рентабельности деятельности промышленных предприятий широко освещены в работах известных отечественных и зарубежных ученых, таких как М.И. Баканов, С. Б. Барнгольц, Л.А. Бернстайн, Л.Т. Гиляровская, Д.А. Ендовицкий, О.В. Ефимова, В.В. Ковалев, М.Н. Крейнина, М.В. Мельник, В.Н. Нестеров, В.Д. Новодворский, В.И. Петрова, В.И. Подольский, Г.Б. Поляк, Ж. Ришар, Г.В. Савицкая, Е.С. Стоянова, Э. Хелферт, А.Д. Шеремет и др.

Цель работы – разработка мероприятий по повышению рентабельности производства продукции в ООО «ПТК «ДЕЛЬТА».

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть сущность рентабельности как обобщающего показателя эффективности деятельности предприятия;

- провести анализ рентабельности производства продукции ООО «ПТК «ДЕЛЬТА»;

- разработать и обосновать мероприятия, направленные на повышение рентабельности производства продукции ООО «ПТК «ДЕЛЬТА».

Предмет исследования – рентабельность производства продукции промышленного предприятия.

Объект исследования – ООО «ПТК «ДЕЛЬТА».

При проведении данного анализа были использованы следующие приемы и методы: горизонтальный и вертикальный анализ, анализ коэффициентов (относительных показателей), сравнительный анализ, графический анализ, факторный анализ и др.

Для написания данной работы была использована методическая, научная и учебная литература, а также данные бухгалтерского и управленческого учета и отчетности ООО «ПТК «ДЕЛЬТА» за 2012-2014 гг.

1. РЕНТАБЕЛЬНОСТЬ КАК ОБОБЩАЮЩИЙ ПОКАЗАТЕЛЬ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1 Рентабельность как экономическая категория

Рентабельность показывает степень выгоды касательно конкретной базы. Организация рентабельна, когда размер прибыли от сбыта продукции достаточен не только лишь для покрытия расходов на само производство и реализацию, но и для получения выгоды.

Также рентабельность представляется как экономическая категория, оценочный итоговый индикатор, целевая направленность, рычаг расчета чистого дохода общества, источник создания различных фондов [4, с.87].

Экономическая сущность рентабельности схоже определению «прибавочная стоимость».

Как экономическая категория рентабельность показывает единство отношений субъектов хозяйствования, которые принимают участие в создании и распределении национального дохода.

В качестве результативного показателя она показывает продуктивность применения существующих ресурсов, успех (неуспех) в бизнесе, повышение (уменьшение) объемов деятельности.

В качестве количественного показателя она является разницей между ценой и стоимостью продукции, между объемом продаж и себестоимостью (в области обращения между валовыми доходами и издержками обращения).

Рентабельность, представляясь последним итогом деятельности организации, формирует условия для его непосредственного расширения, роста, самофинансирования и увеличения конкурентоспособности [10, с.71].

Постепенно с развитием экономической теории определение понятия «рентабельность» все время изменялось от самого обычного определения как прибыль, полученная от производства и сбыта любой продукции, до понятия чистой рентабельности. На данный момент ее определяют с позиций нескольких этапов: микроэкономический и макроэкономический. Калькуляция рентабельности по действующей методике на макро- и микроуровнях сильно различается. На уровне организации ее выявление имеет плотную связь с ходом самого образования, а на федеральном уровне с выявлением места рентабельности в доходе государства[10, с.72].

Рентабельность, беря во внимание отличия между ее предполагаемым и имеющемся уровне, обеспечивает некоторые функции:

- предполагаемая рентабельность представляется основой утверждения инвестиционных решений;

- имеющаяся рентабельность является измерителем итогов деятельности организации;

- часть имеющейся рентабельности представляется источником самофинансирования организации;

- часть рентабельности поступает в плане вознаграждения владельцам капитала (в условиях акционерной формы собственности) [16, с.32].

Динамика рентабельности коммерческой организации рассматривается также налоговыми службами, фондовыми биржами, профессиональными ассоциациями [15, с.165].

Таким образом, показатели рентабельности играют главнейшую роль в системе показателей, характеризующих материальное положение организации.

1.2. Методы анализа финансовых результатов

Материальные итоги деятельности организации представляются суммой имеющейся выгоды и степенью рентабельности. Выгода организации возникает в первую очередь от сбыта товара, а также от иных разновидностей деятельности (сдача в аренду основных фондов, коммерческая деятельность на материальных и валютных биржах и т.д.).

Прибыль – это часть чистого дохода, его естественно имеют субъекты хозяйствования по завершению сбыта товара. Лишь по завершению сбыта товара чистый доход получает форму выгоды. Количественно она является разницей между чистой выручкой после уплаты (после уплаты налога на добавленную стоимость, акцизного налога и иных расходов из выручки в бюджетные и не бюджетные фонды) и полной себестоимостью реализованной продукции. [12]

Анализ прибыли начинают с исследования ее динамики, как по единой сумме, так и в сумме ее составляющих элементов - так называемый горизонтальный (временной) анализ, на такой момент любая позиция отчетности сравнивается с таким же показателем базового периода. Далее совершают вертикальный (структурный) анализ, он показывает структурные изменения в составе валовой выгоды и значение любой позиции отчетности на результат в общем. Справочно представим элементы методик в табл. 1.1. [9]

Таблица 1.1- Расчетные показатели, применяемые для анализа прибыли

|

Показатель |

Формула для вычисления |

Определение элементов формулы |

|

Методика горизонтального анализа |

||

|

абсолютное отклонение: |

∆Пб = Пб1 – Пб0 |

Пб1; Пб0 — балансовая прибыль за отчетный и за базовый периоды соответственно |

|

Относительное отклонение |

||

|

темпы роста |

Jб = Пб1:Пб0х100% |

|

|

Темпы прироста |

Iб = (Пб1– Пб0):Пб0х100% или Iб = (Пб1:Пб0– 1)х100% |

|

|

Методика вертикального анализа |

||

|

Удельный вес элемента аддитивной модели в результате |

Уаi=Аi:И |

Аi – величина i–го элемента аддитивной модели; И – итоговый результат |

Будущий анализ должен быть ориентирован на более детальное изучение:

- прибыли и затрат от иных операций: доходов, полученных от долевого участия в иных организациях,

- Прибыли по облигациям и иным ценным бумагам, которые относятся к организации;

- прибыли от передачи имущества в аренду; финансовых сумм полученных и уплаченных штрафов, пени и неустоек и иных соответствующих санкций, допустим, за не соблюдение условий хозяйственных договоров; процентов от средств, расположенных на депозитных счетах в банках; курсовых разниц по валютным счетам и по операциям в зарубежной валюте;

- выгоды и расходов предыдущих лет, выявленных в отчетном году; потерь от природных условий; утрат от списания просроченных долгов и дебиторской задолженности;

- поступлений по возврату долгов, ранее списанных как безнадежные;

- иной прибыли, затрат и убытков, определяемых в аналогии с существующим законодательством на счет прибылей и убытков (счет № 99) [14].

Повышение количества продаж рентабельной продукции влечет пропорциональному повышению выгоды. На момент когда товар представляется убыточным, то при повышении объема реализации совершается обратный процесс - снижение суммы прибыли.

Когда повышается доля более рентабельных разновидностей продукции в едином объеме ее реализации, то размер выгоды повышается, и напротив, при повышении удельного веса низкорентабельной или убыточной продукции единая сумма прибыли снижается.

1.3 Методика анализа рентабельности производства

Анализ показателей рентабельности представляет собой ценный инструмент для представления будущих конкурентных перспектив компании. Анализ рентабельности трансформирует многочисленные данные финансовой отчетности в систему значимых результатов и объединяет динамический отчет о финансовых результатах со статическим балансом в единый интегрированный анализ. [25, с.20].

Показатели рентабельности представим в таблице 1.2 и далее в целом опишем их свойства [7].

Таблица 1.2 - Показатели рентабельности

|

Показатель (обозначение) |

Формулы для вычисления |

Определение элементов формулы |

|

Общая рентабельность активов (Ra) |

Пб:Аср |

Аср - средняя величина активов организации за рассматриваемый период (без учета убытков) |

|

2Пб :( ИБ0+ ИБ1) |

(ИБ0+ИБ1):2 - средняя стоимость имущества за рассматриваемый период по балансу организации, ИБ – итог баланса предприятия в базовом и отчетном периоде – индексы 0 и 1 определяют значение показателя в базовом и отчетном периоде соответственно |

|

|

Чистая рентабельность оборотных активов (чRа) |

Пч:ОАср |

Пч - чистая прибыль предприятия; ОАср – среднее значение величины оборотных активов, данные о которых содержатся во втором разделе актива баланса (IIА) |

|

2Пч:(IIА0+IIА1) |

||

|

Рентабельность собственного капитала (Rск) |

2Пч:(CK0+CK1) |

CK0 и СK1 - собственный капитал предприятия соответственно в начале и в конце отчетного периода |

|

Рентабельность продукции (Rп) |

Прп:TRп |

Прп - прибыль от реализации продукции; TRп – выручка, полученная в результате реализации продукции |

|

Чистая рентабельность продаж (Rчп) |

Пч:TR |

|

|

Рентабельность основной деятельности (Rод) |

Пр:СППТ |

СППТ – затраты на производство и реализацию продукции |

|

Рентабельность совокупного капитала (Rко) |

Пч:ИБср |

ИБср – средняя величина итога баланса предприятия [ИБср = (ИБ0 + ИБ1):2] |

Единая рентабельность активов представляется некоторым из ключевых показателей продуктивности работы организации.

Чистая рентабельность оборотных активов дает возможность увидеть, какую чистую прибыль имеет организация с каждого рубля, вложенного в активы.

Среди показателей рентабельности вложений организации выявляют несколько главных:

1.Единая рентабельность вложений, свидетельствующая какая именно часть балансовой прибыли приходится на 1руб. имущества организации, то есть насколько продуктивно оно применяется .

2.Рентабельность вложений по чистой прибыли.

3.Рентабельность собственных средств, которые дают возможность определить зависимость между суммой инвестируемых собственных ресурсов и размером выручки, полученной от их применения. Рентабельность собственного капитала получается по формуле:

Р = Пх100/Среднегодовая стоимость собственного капитала, или:

Р = Рпр. х Оа х Т, (1.1)

где Рпр – рентабельность продаж – маржа ( соотношение выгоды от продаж к объему продаж),

Оа – оборачиваемость активов,

Т – отношение активов к собственному капиталу (финансовый леверидж).

4.Рентабельность долгосрочных денежных вложений, определяет продуктивность вложений организации в деятельность иных предприятий.

5.Рентабельность перманентного капитала. Определяет продуктивность применения капитала, вложенного в деятельность этой организации на долгое время.

Для оценки продуктивности капитальных вложений (инвестиций) в расширенное воспроизводство производственных фондов и новую технику рассчитываются показатели рентабельности инвестиций (капитальных вложений)- (Ри) и времени их возмещения (Т):

Ри = П:Кв; Т = Кв:П, (1.2)

где П – прирост чистой прибыли от капитальных вложений,

Кв – капитальные вложения в определенные технические и организационные мероприятия.

Рентабельность капитальных вложений определяет сумму прироста чистой выручки на 1 рубль капитальных вложений в мероприятие, временные рамки окупаемости – период времени, в сроке которого капитальные вложения компенсируются, закроются годовым приростом чистой прибыли. [7].

Рентабельность активов - это некоторый из главнейших комплексных показателей, которые дают возможность оценить итоги основной деятельности организации. Он исчисляется по некоторой формуле:

Р = П:средняя сумма активов х 100, (1.3)

Для оценки значения каких-либо факторов на рентабельность активов можно применять иную формулу:

Р = (Рентабельность продаж х Оборачиваемость активов) х 100 или, (1.4)

Р = (Прибыль:выручка)(Выручка:средняя сумма активов), (1.5)

На такой момент средняя сумма активов показывает совокупный капитал организации.

Рентабельность производства исчисляется по данной формуле:

Р = (Прибыль + Амортизация):Активы, (1.6)

На такой момент берется во внимание, что для финансирования развития хозяйственной деятельности применяется не только лишь чистая прибыль, но и денежные средства от начисленной амортизации.

Общая рентабельность показывает продуктивность применения существующих в распоряжении организации производственных фондов, имущества, собственного и заемного капитала. Данный показатель выявляется как:

Р = (П100):(ОПФ+НОС), (1.7)

где ОПФ – среднегодовая стоимость основных производственных фондов,

НОС – среднегодовые остатки нормируемых оборотных средств.

Отношение фонда к финансам и приравненным к ним расходам показывает прибыльность организации. Получается, степень единой рентабельности, то есть показатель, который показывает прирост всего вложенного капитала (активов), равняется прибыли до начисления процентов * 100 и деленной на активы.

Р = П х 100:Активы, (1.8)

Рентабельность оборота показывает зависимость между валовой выручкой (оборотом) организации и его издержками и исчисляется по следующей формуле:

Рент. ОБ. = Приб. до нач.% х100 : Валовая Выручка, (1.9)

Чем больше выручка по соотношению с валовой прибылью организации, тем больше рентабельность самого непосредственно оборота. Количество оборотов капитала показывает отношение валовой выручки (оборота) организации к сумме его капитала и вычисляется по следующей формуле:

Число ОБ. Капитала = Валовая Выручка : Активы, (1.10)

Чем больше валовая выручка компании, тем больше количество оборотов ее капитала. В результате вытекает, что:

Уровень Общей Рент. = Рент ОБ. х Число ОБ. Капитала, (1.11)

2. АНАЛИЗ РЕНТАБЕЛЬНОСТИ ПРОИЗВОДСТВА ПРОДУКЦИИ ООО «ПТК «ДЕЛЬТА»

2.1 Общая характеристика предприятия

Общество с ограниченной ответственностью «ПТК «Дельта» (ООО «ПТК «ДЕЛЬТА») было зарегистрировано в Государственной Налоговой Инспекции по г. Череповцу 17.11.05. Юридический адрес предприятия: 162602, Вологодская область, г Череповец, проспект Московский, д 51-А.

ООО «ПТК «ДЕЛЬТА», являясь юридическим лицом, имеет в собственности обособленное имущество, которым оно отвечает по своим обязательствам.

Общество также имеет расчетный счет в банке, круглую печать со своим наименованием, штампы, бланки и другие реквизиты.

Учредителями ООО «ПТК «ДЕЛЬТА» являются физические лица, из вкладов которых образован уставный капитал предприятия.

Основными внутренними документами, регулирующими деятельность ООО «ПТК «ДЕЛЬТА», являются Устав предприятия, Учредительный договор, коллективный договор.

2.2 Анализ производства и реализации продукции

В таблице 2.1 представим динамику производства продукции.

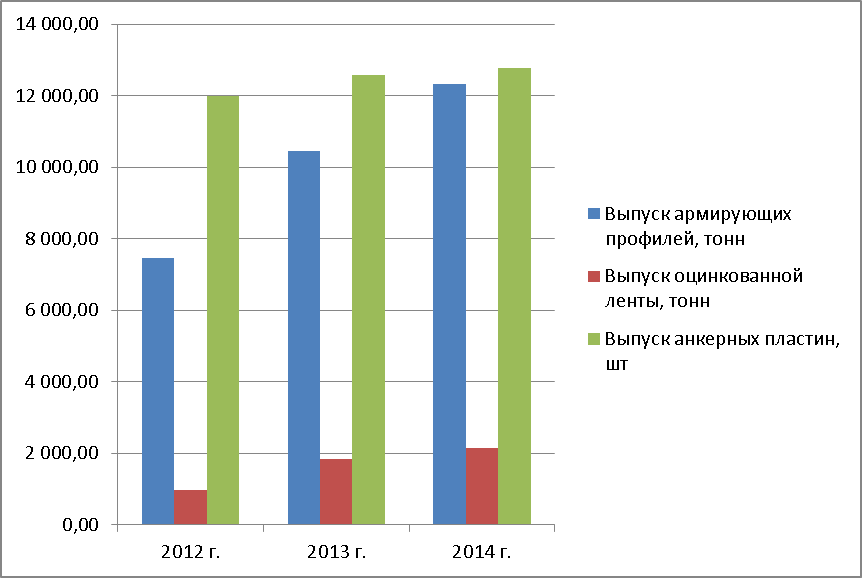

Согласно данным таблицы 2.1, в сравнении с 2012 годом в 2013 году произошло увеличение выпуска армирующего профиля на 1 875,1 тонн или на 17,94%. Прирост производства оцинкованной ленты составил 17,08%, прирост выпуска анкерных пластин к 2014 году составлял 1,71%.

Таблица 2.1 – Динамика производства продукции

|

Показатели |

Ед. изм. |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

||

|

+/- |

% |

+/- |

% |

|||||

|

Выпуск армирующих профилей |

т. |

7 469,00 |

10 450,80 |

12 325,90 |

2 981,80 |

39,92 |

1 875,10 |

17,94 |

|

Выпуск оцинкованной ленты |

т. |

971 |

1 821 |

2 132 |

850,00 |

87,54 |

311,00 |

17,08 |

|

Выпуск анкерных пластин |

шт. |

11 981 |

12 567 |

12 782 |

586,00 |

4,89 |

215,00 |

1,71 |

На рисунке 2.1 отражена динамика производства продукции ООО «ПТК «ДЕЛЬТА».

Рисунок 2.1 - Динамика производства продукции ООО «ПТК «ДЕЛЬТА»

В таблице 2.2 представим анализ динамики производства гнутых профилей.

Таблица 2.2 – Динамика производства гнутых профилей

|

Показатели |

Ед. изм. |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

||

|

+/- |

% |

+/- |

% |

|||||

|

Выпуск гнутых профилей |

т. |

20 421,00 |

24 838,80 |

27 239,90 |

4 417,80 |

21,63 |

2 401,10 |

9,67 |

|

Товарная продукция |

тыс. руб. |

128 190,70 |

185 862 |

235 477,50 |

57 671,30 |

44,99 |

49 615,50 |

26,69 |

Согласно данным таблицы 2.2, в целом за три года объем выпуска гнутых профилей возрос: в 2014 году в сравнении с 2013 годом рост объемов выпуска в натуральном выражении составил 2 401,1 тонн. Объем товарной продукции вырос на 49 615,50 тыс. руб. или на 26,69% к 2014 году.

В таблице 2.3 представлена динамика средних цен на продукцию ООО «ПТК «ДЕЛЬТА».

Таблица 2.3 – Динамика средних цен на продукцию

|

Показатели |

Ед. изм. |

2012г. |

2013г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

||

|

+/- |

% |

+/- |

% |

|||||

|

Средняя цена армирующих профилей |

руб./т. |

3 172,47 |

3 224,33 |

3 587,39 |

51,86 |

1,63 |

363,06 |

11,26 |

|

Средняя цена ленты оцинкованной |

руб./т. |

30 885,72 |

32 379,13 |

37 689,74 |

1 493,41 |

4,84 |

5 310,61 |

16,40 |

|

Средняя цена анкерных пластин |

руб./ 100 шт. |

2 789,05 |

3 724,92 |

4 490,91 |

935,87 |

33,56 |

765,99 |

20,56 |

Из таблицы 2.3 видно, что отпускные цены на выпускаемую предприятием продукцию постоянно растут. Наименее быстрыми темпами увеличиваются цены на армирующие профили: прирост составил 1,63% в 2013 году и 11,26% в 2014 году

В таблице 2.4 представим динамику продаж продукции ООО «ПТК «ДЕЛЬТА» в денежном выражении.

Таблица 2.4 – Динамика продаж в денежном выражении

В тысячах рублей

|

Наименование вида продукции, услуг |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

||

|

+/- |

% |

+/- |

% |

||||

|

Армирующий профиль |

64 785 |

80 088 |

97 720 |

15 303 |

23,62 |

17 632 |

22,02 |

|

Лента оцинкованная |

29 990 |

58 962 |

80 355 |

28 972 |

96,61 |

21 392 |

36,28 |

|

Анкерные пластины |

33 416 |

46 811 |

57 403 |

13 395 |

40,09 |

10 592 |

22,63 |

|

Рулоны оцинкованные (товары для перепродажи) |

12 122,90 |

7 503,00 |

10 619,50 |

-4 620 |

-38,11 |

3 117 |

41,54 |

|

Лист оцинкованный (товары для перепродажи) |

2 218,40 |

6 720 |

8 981 |

4 502 |

202,92 |

2 261 |

33,65 |

|

Услуги |

2 209 |

3 922 |

4 398 |

1 713 |

77,55 |

476 |

12,14 |

|

Итого |

144 741 |

204 007 |

259 476 |

59 266 |

40,95 |

55 469 |

27,19 |

В 2013 году наиболее быстрыми темпами росли продажи листа оцинкованного: прирост составил 96,61%, однако наибольший денежный вклад в увеличение продаж внесли продажи ленты оцинкованной: прирост составил 28 972 тыс. руб.

В 2014 году наблюдалась другая ситуация: в процентном выражении наиболее значительно увеличились продажи рулонов оцинкованных (+41,54%), а в денежном выражении основной прирост пришелся на ленту оцинкованную (+21 392 тыс. руб.).

В таблице 2.5 представлена структура продаж ООО «ПТК «ДЕЛЬТА».

Таблица 2.5 – Структура продаж

В процентах

|

Наименование вида продукции, услуг |

2012 г. |

2013 г. |

2014 г. |

Отклонение |

|

|

2013/2012 |

2014/2013 |

||||

|

Армирующий профиль |

44,76 |

39,26 |

37,66 |

-5,50 |

-1,60 |

|

Лента оцинкованная |

20,72 |

28,90 |

30,97 |

8,18 |

2,07 |

|

Анкерные пластины |

23,09 |

22,95 |

22,12 |

-0,14 |

-0,82 |

|

Рулоны оцинкованные (товары для перепродажи) |

8,38 |

3,68 |

4,09 |

-4,70 |

0,41 |

|

Лист оцинкованный (товары для перепродажи) |

1,53 |

3,29 |

3,46 |

1,76 |

0,17 |

|

Услуги |

1,53 |

1,92 |

1,69 |

0,40 |

-0,23 |

|

Итого |

100,00 |

100,00 |

100,00 |

0,00 |

0,00 |

Согласно данным таблицы 2.5, в структуре продаж основной удельный вес занимают продажи армирующего профиля: удельный вес данного вида продукции в целом за три года несколько снизился.

При этом незначительно снизилась доля продаж анкерных пластин: удельный вес данной продукции в общем объеме продаж снизился с 23,09% в 2012 году до 22,12% в 2014 году.

2.3 Анализ финансовых результатов деятельности предприятия

Проведем оценку динамики абсолютных и относительных показателей финансовых результатов ООО «ПТК «ДЕЛЬТА» по данным его бухгалтерской отчетности (см. табл. 2.6)

Таблица 2.6 - Анализ динамики финансовых результатов

В тысячах рублей

|

Наименование статьи |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

||

|

+/- |

% |

+/- |

% |

||||

|

Выручка |

144 741 |

204 007 |

259 476 |

59 266 |

40,95 |

55 469 |

27,19 |

|

Себестоимость |

103 823 |

156 116 |

189 479 |

52 293 |

50,37 |

33 363 |

21,37 |

|

Валовая прибыль |

40 918 |

47 891 |

69 997 |

6 973 |

17,04 |

22 106 |

46,16 |

|

Коммерческие и управленческие расходы |

30 313 |

39 236 |

51 413 |

8 923 |

29,44 |

12 177 |

31,04 |

|

Прибыль от продаж |

10 605 |

8 655 |

18 584 |

-1 950 |

-18,39 |

9 929 |

114,72 |

|

Прочие доходы |

30 944 |

15 829 |

85 531 |

-15 115 |

-48,85 |

69 702 |

440,34 |

|

Прочие расходы |

37 555 |

37 020 |

104 047 |

-535 |

-1,42 |

67 027 |

181,06 |

|

Прибыль до налогообложения |

3 994 |

-12 536 |

68 |

-16 530 |

-413,87 |

12 604 |

-100,54 |

|

Чистая прибыль |

3 642 |

-11 928 |

-1 327 |

-15 570 |

-427,51 |

10 601 |

-88,87 |

Согласно данным таблицы 2.6, выручка предприятия с каждым годом растет: в сравнении с 2012 годом ее прирост составил 59 266 тыс. руб. или 40,95% в 2013 году и 55 469 тыс. руб. или 27,19% в 2014 году. Темпы роста себестоимости были выше темпов роста выручки в 2013 году и ниже темпов роста выручки в 2014 году.

В анализируемом периоде был отмечен значительный рост прочих доходов и расходов. В целом за три года они выросли почти втрое.

В 2014 году основной доход получен от реализации МПЗ – 3 825 тыс. руб., а также от реализации права требования долга – 11 420 тыс. руб., а основную долю прочих расходов составили проценты по кредитным договорам – 17 618 тыс. руб., а также услуги кредитных учреждений – 1 045 тыс. руб.

Сальдо от прочей деятельности на протяжении всех трех анализируемых периодов является отрицательным, что явилось причиной убытка, полученного по итогам 2013 года. В 2014 году предприятием была получена прибыль до налогообложения в размере 68 тыс. руб., однако в результате выплаты штрафных санкций чистый результат работы предприятия оказался отрицательным, хотя размер убытка и сократился по сравнению с 2013 годом.

В таблице 2.7 представим анализ структуры финансовых результатов

Таблица 2.7 - Структура финансовых результатов

В процентах

|

Наименование статьи |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2012 |

|

Выручка |

100,00 |

100,00 |

100,00 |

0,00 |

0,00 |

|

Себестоимость |

71,73 |

76,52 |

73,02 |

4,79 |

-3,50 |

|

Валовая прибыль |

28,27 |

23,48 |

26,98 |

-4,79 |

3,50 |

|

Коммерческие и управленческие расходы |

20,94 |

19,23 |

19,81 |

-1,71 |

0,58 |

|

Прибыль от продаж |

7,33 |

4,24 |

7,16 |

-3,08 |

2,92 |

|

Прочие доходы |

21,38 |

7,76 |

32,96 |

-13,62 |

25,20 |

|

Прочие расходы |

25,95 |

18,15 |

40,10 |

-7,80 |

21,95 |

|

Прибыль до налогообложения |

2,76 |

-6,14 |

0,03 |

-8,90 |

6,17 |

|

Чистая прибыль |

2,52 |

-5,85 |

-0,51 |

-8,36 |

5,34 |

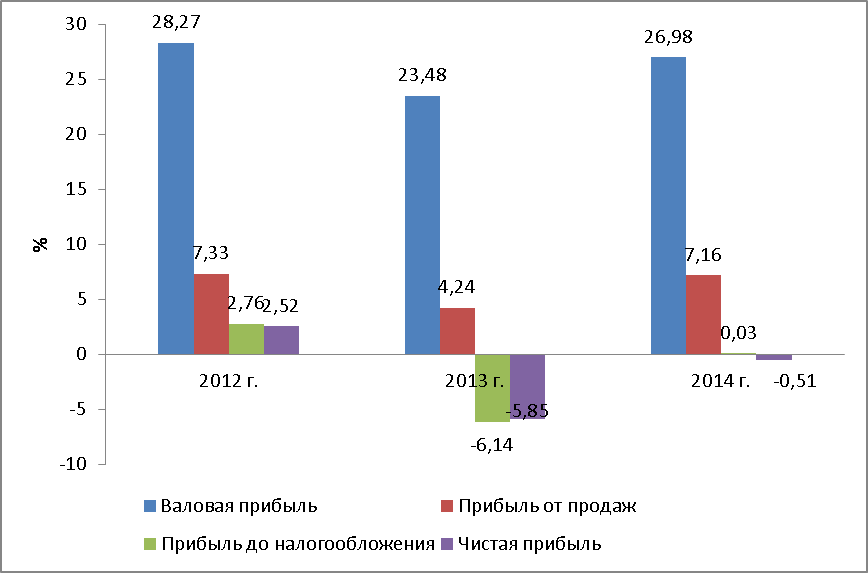

На рисунке 2.2 приведена динамика доли прибыли в выручке за 2012-2014 годы.

Рисунок 2.2 - Динамика доли прибыли в выручке за 2012-2014 годы

Согласно данным таблицы 2.7, в целом за три года на предприятии выросла доля себестоимости, что привело к снижению доли валовой прибыли. Доля коммерческих расходов несколько сократилась, при этом значительно выросла роль прочих доходов и расходов в формировании финансового результата.

Для проведения анализа составим аналитическую таблицу, источником информации служат данные бухгалтерского баланса и отчет о финансовых результатах:

Таблица 2.8 - Исходные данные для факторного анализа прибыли от продаж

|

Показатели |

Предыдущий период, тыс. руб. |

Отчетный период, тыс. руб. |

Абсолютное изменение, тыс. руб. |

Относительное изменение, % |

|

Выручка от продажи продукции, работ или услуг |

204007 |

259476 |

55469 |

27,19 |

|

Себестоимость |

156116 |

189479 |

33363 |

21,37 |

|

Коммерческие расходы |

18794 |

29446 |

10652 |

56,68 |

|

Управленческие расходы |

20442 |

21967 |

1525 |

7,46 |

|

Прибыль от продаж |

8655 |

18584 |

9929 |

114,72 |

|

Индекс изменения цен |

1 |

1,15 |

0,15 |

15,00 |

|

Объем реализации в сопоставимых ценах |

204 007 |

225 631 |

21624 |

10,60 |

Определим влияние факторов на сумму прибыли компании следующим образом.

1. Для определения влияния объема продаж на прибыль необходимо прибыль предыдущего периода умножить на изменение объема продаж.

Выручка от реализации товаров предприятия в отчетном периоде составила 259476 тыс. рублей, для начала необходимо определить объем продаж в базисных ценах (259476/1,15), который составил 225631 тыс. рублей. С учетом этого изменение объема продаж за анализируемый период составило 110,6% (225631/204007*100%), т.е. произошло увеличение объема реализованной продукции на 10,6%. За счет увеличения объема продажи продукции прибыль от продажи продукции, работ, услуг увеличилась: 8655 * 0,1060 = 917 тыс. рублей.

2. Влияние ассортимента продаж на величину прибыли организации определяется сопоставлением прибыли отчетного периода, рассчитанной на основе цен и себестоимости базисного периода, с базисной прибылью, пересчитанной на изменение объема реализации.

Прибыль отчетного периода, исходя из себестоимости и цен базисного периода, можно определить с некоторой долей условности следующим образом:

- выручка от продажи отчетного периода в ценах базисного периода 225631 тыс. рублей;

- коммерческие расходы базисного периода 18794 тыс. рублей;

- прибыль отчетного периода, рассчитанная по базисной себестоимости и базисным ценам 225631–172664–18794–20442 = 13731 тыс. рублей.

Таким образом, влияние сдвигов в структуре ассортимента на величину прибыли от продаж равно: 13731–8655*1,106 = 4158 тыс. рублей.

Произведенный расчет показывает, что в составе реализованной продукции увеличился удельный вес продукции с большим уровнем доходности.

3. Влияние изменения себестоимости на прибыль можно определить, сопоставляя себестоимость реализации продукции отчетного периода с затратами базисного периода, пересчитанными на изменение объема продаж: 189479–156116*1,106=16815 тыс. рублей.

4. Влияние изменения коммерческих и управленческих расходов на прибыль компании определим путем сопоставления их величины в отчетном и базисном периодах. За счет увеличения размера коммерческих расходов прибыль снизилась на 10652 тыс. рублей (29446-18794), а за счет увеличения размера управленческих расходов – на 1525 тыс. рублей (21967–20442).

Подводя итог, посчитаем общее влияние всех перечисленных факторов:

- влияние объема продаж 917 тыс. рублей;

- влияние структуры ассортимента реализованной продукции 4158 тыс. рублей;

- влияние себестоимости -16815 тыс. рублей;

- влияние величины коммерческих расходов -10652 тыс. рублей;

- влияние величины управленческих расходов -1525 тыс. рублей;

- влияние цен реализации 33845 тыс. рублей;

- общее влияние факторов 917+4158-16815-10652-1525+33845= 9928 тыс. рублей. Разница в 1 тыс. руб. – за счет округления.

2.4 Анализ показателей рентабельности

Для оценки эффективности деятельности ООО «ПТК «ДЕЛЬТА» произведем расчет показателей прибыльности (рентабельности) и представим их в таблице 2.9.

Таблица 2.9 – Расчет и анализ коэффициентов рентабельности

|

Показатели |

Порядок расчета |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

|

Исходные данные для расчетов, тыс. руб. |

||||||

|

Выручка |

В |

144 741 |

204 007 |

259 476 |

59 266 |

55 469 |

|

Валовая прибыль |

ВП |

40 918 |

47 891 |

69 997 |

6 973 |

22 106 |

|

Операционная прибыль |

ОП |

3 994 |

-12 536 |

68 |

-16 530 |

12 604 |

|

Прибыль от продаж |

ПП |

10 605 |

8 655 |

18 584 |

-1 950 |

9 929 |

|

Чистая прибыль |

ЧП |

3 642 |

-11 928 |

-1 327 |

-15 570 |

10 601 |

|

Собственный капитал |

СК |

132 700 |

119 764 |

96 749 |

-12 936 |

-23 015 |

|

Активы |

А |

318 062 |

320 745 |

293 614 |

2 683 |

-27 131 |

|

Оборотные активы |

ОА |

114 882 |

116 225 |

118 156 |

1 343 |

1 931 |

|

Внеоборотные активы |

ВОА |

203 180 |

204 520 |

175 458 |

1 340 |

-29 062 |

|

Себестоимость продукции |

С |

103 823 |

156 116 |

189 479 |

52 293 |

33 363 |

|

Затраты на производство и реализацию продукции |

З |

134 136 |

195 352 |

240 892 |

61 216 |

45 540 |

|

Коэффициенты рентабельности, % |

||||||

|

Общая рентабельность |

ОП / В * 100 |

2,76 |

- |

0,03 |

-2,76 |

0,03 |

|

Рентабельность собственного капитала |

ПП / СК * 100 |

7,99 |

7,23 |

19,21 |

-0,76 |

11,98 |

|

Рентабельность оборотных активов |

ПП / ОА * 100 |

9,23 |

7,45 |

15,73 |

-1,78 |

8,28 |

|

Рентабельность внеоборотных активов |

ПП / ВОА * 100 |

5,22 |

4,23 |

10,59 |

-0,99 |

6,36 |

|

Рентабельность активов |

ПП / А * 100 |

3,33 |

2,70 |

6,33 |

-0,64 |

3,63 |

|

Рентабельность производства |

ВП / С * 100 |

39,41 |

30,68 |

36,94 |

-8,73 |

6,27 |

|

Рентабельность продукции |

ПП / З * 100 |

7,91 |

4,43 |

7,71 |

-3,48 |

3,28 |

|

Рентабельность чистой прибыли |

ЧП/В*100 |

2,52 |

- |

- |

-2,52 |

- |

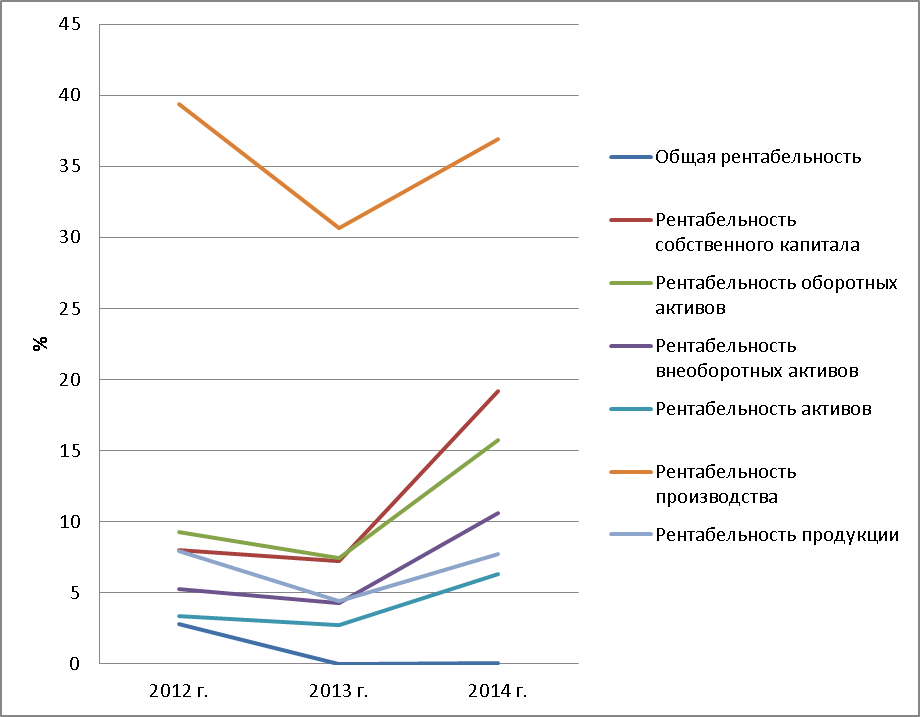

На рисунке 2.5 приведена динамика коэффициентов рентабельности ООО «ПТК «ДЕЛЬТА» в 2012-2014 годах.

Рисунок 2.5 - Динамика коэффициентов рентабельности ООО «ПТК «ДЕЛЬТА» в 2012-2014 годах

Согласно данным таблицы 2.15, несмотря на увеличение объемов производства и реализации, эффективность работы предприятия недостаточно высока. В 2013-2014 годах компания получила убыток по основной деятельности. Тем не менее, рентабельность продукции в 2014 году увеличилась на 3,28%. Кроме того, увеличились показатели финансовой рентабельности компании.

2.5 Факторный анализ рентабельности

Далее проведем факторный анализ рентабельности ООО «ПТК «ДЕЛЬТА».

Для факторного анализа будем использовать метод цепных подстановок. Тогда прирост рентабельности продукции в отчетном периоде по сравнению с базисным будет определяться следующим образом:

- влияние изменения себестоимости на динамику рентабельности продукции:

Δρс = РП1 / С1 – РП1 / С0, (2.1)

- влияние изменения объема реализованной продукции на динамику рентабельности продукции:

Δρрп = РП1 / С0 – РП0 / С0, (2.2)

Исходные данные для факторного анализа приведены в таблице 2.10.

Таблица 2.10 – Исходные данные для факторного анализа рентабельности продукции ООО «ПТК «ДЕЛЬТА»

|

Показатель |

2013 |

2014 |

Отклонения |

|

Выручка (В), тыс. руб. |

204 007 |

259 476 |

55 469 |

|

Себестоимость продаж, тыс. руб. |

103 823 |

156 116 |

52 293 |

|

Коммерческие и управленческие расходы, тыс. руб. |

39 236 |

51 413 |

12 177 |

|

Совокупная себестоимость (С), тыс. руб. |

143 059 |

207 529 |

64 470 |

|

Прибыль от продаж (Пп), тыс. руб. |

10 605 |

8 655 |

-1 950 |

|

Рентабельность продаж Рпп,% |

5,2 |

3,34 |

-1,86 |

Произведем расчет влияния данных факторов на снижение рентабельности продукции в 2014 году по сравнению с базисным 2013 годом.

1. Влияние изменения себестоимости на динамику рентабельности продукции:

Δρс = (259 476/ 207 529)- (259 476/ 143 059)= -0,563457

2. Влияние изменения объема реализованной продукции на динамику рентабельности продукции:

Δρрп = 259 476/ 143 059- 204 007/ 143 059= +0,387735.

Сведем полученные данные в таблицу 2.11.

Таблица 2.11 - Результаты факторного анализа рентабельности продукции ООО «ПТК «ДЕЛЬТА»

|

Показатель |

Изменение |

|

Влияние изменения себестоимости на динамику рентабельности продукции |

-5,63% |

|

Влияние изменения объема реализованной продукции на динамику рентабельности продукции |

3,88% |

|

Общие изменения |

-1,76% |

Как показали произведенные расчеты, за счет увеличения себестоимости уровень рентабельности продукции снизился за три года на 5,63%, а за счет увеличения объема реализации – увеличился на 3,88%. Общая сумма отклонения составила – 1,76%.

2.6 Анализ рентабельности отдельных видов продукции

Поскольку ООО «ПТК «ДЕЛЬТА» является многопродуктовым предприятием, проведем анализ рентабельности отдельных видов продукции, воспользовавшись данными о себестоимости по статьям калькуляции и товарной стоимости.

В таблице 2.12 представлен анализ рентабельности производства армирующего профиля.

Таблица 2.12 – Расчет и анализ рентабельности производства армирующего профиля

|

Показатель |

Ед. изм. |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Выпуск готового армирующего профиля |

тонн |

7 469,00 |

10 450,80 |

12 325,90 |

2 981,80 |

1 875,10 |

|

Сырье, в т. ч. |

руб. |

1 307,86 |

1 268,89 |

1 496,75 |

-38,97 |

227,86 |

|

Возвратные отходы |

руб. |

-35,28 |

-20,25 |

-27,54 |

15,03 |

-7,29 |

|

Вспомогательные материалы |

руб. |

12,15 |

20,5 |

22,34 |

8,35 |

1,84 |

|

Теплоэнергия на технологические цели |

руб. |

223,27 |

280,58 |

311,23 |

57,31 |

30,65 |

|

Энергия на технологические цели |

руб. |

261,35 |

241,69 |

269,45 |

-19,66 |

27,76 |

|

Зарплата основных производственных рабочих |

руб. |

260,69 |

278,05 |

298,64 |

17,36 |

20,59 |

|

Начисления на зарплату |

руб. |

88,63 |

83,42 |

89,59 |

-5,21 |

6,17 |

|

Содержание и ремонт основных средств |

руб. |

163,8 |

184,92 |

195,67 |

21,12 |

10,75 |

|

Цеховые расходы |

руб. |

178,64 |

232,58 |

259,67 |

53,94 |

27,09 |

|

Производственная сокращенная себестоимость |

руб. |

2 461,11 |

2 570,38 |

2 915,80 |

109,27 |

345,42 |

|

Общехозяйственные расходы |

руб. |

177,81 |

178,39 |

209,68 |

0,58 |

31,29 |

|

Производственная себестоимость |

руб. |

2 638,92 |

2 748,77 |

3 125,48 |

109,85 |

376,71 |

|

Коммерческие расходы |

руб. |

176,06 |

215,18 |

314,85 |

39,12 |

99,67 |

|

Полная себестоимость |

руб. |

2 814,98 |

2 963,95 |

3 440,33 |

148,97 |

476,38 |

|

Товарная стоимость |

руб. |

3 172,47 |

3 224,33 |

3 587,39 |

51,86 |

363,06 |

|

Рентабельность производства |

% |

11,27 |

8,08 |

4,10 |

-3,19 |

-3,98 |

Согласно данным таблицы 2.18, по сравнению с предыдущим годом рентабельность производства армирующего профиля в ООО «ПТК «ДЕЛЬТА» снизилась на 3,19 процентных пункта в 2013 году и на 3,98 процентных пункта в 2014 году.

В таблице 2.13 представим структуру полной себестоимости данного вида продукции.

Таблица 2.13 – Структура полной себестоимости армирующего профиля

В процентах

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Сырье, в т. ч. |

46,46 |

42,81 |

43,51 |

-3,65 |

0,70 |

|

Возвратные отходы |

-1,25 |

-0,68 |

-0,80 |

0,57 |

-0,12 |

|

Вспомогательные материалы |

0,43 |

0,69 |

0,65 |

0,26 |

-0,04 |

|

Теплоэнергия на технологические цели |

7,93 |

9,47 |

9,05 |

1,53 |

-0,42 |

|

Энергия на технологические цели |

9,28 |

8,15 |

7,83 |

-1,13 |

-0,32 |

|

Зарплата основных производственных рабочих |

9,26 |

9,38 |

8,68 |

0,12 |

-0,70 |

|

Начисления на зарплату |

3,15 |

2,81 |

2,60 |

-0,33 |

-0,21 |

|

Содержание и ремонт основных средств |

5,82 |

6,24 |

5,69 |

0,42 |

-0,55 |

|

Цеховые расходы |

6,35 |

7,85 |

7,55 |

1,50 |

-0,30 |

|

Производственная сокращенная себестоимость |

87,43 |

86,72 |

84,75 |

-0,71 |

-1,97 |

|

Общехозяйственные расходы |

6,32 |

6,02 |

6,09 |

-0,30 |

0,08 |

|

Производственная себестоимость |

93,75 |

92,74 |

90,85 |

-1,01 |

-1,89 |

|

Коммерческие расходы |

6,25 |

7,26 |

9,15 |

1,01 |

1,89 |

|

Полная себестоимость |

100,00 |

100,00 |

100,00 |

0,00 |

0,00 |

Согласно данным таблицы 2.19, значительных изменений в структуре себестоимости армирующего профиля за последние три года не произошло. Сокращенная производственная себестоимость составляет около 85% от полной себестоимости, доля производственной себестоимости колеблется в районе 90%.

В таблице 2.14 представим анализ рентабельности производства ленты оцинкованной.

Таблица 2.14 – Расчет и анализ рентабельности производства ленты оцинкованной

|

Показатель |

Ед. изм. |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

|

Выпуск ленты оцинкованной |

тонн |

971 |

1 821 |

2 132 |

850,00 |

311,00 |

|

Сырье, в т. ч. |

руб. |

13 500,73 |

15 705,63 |

18 670,42 |

2 204,90 |

2 964,79 |

|

Вспомогательные материалы |

руб. |

2 118,08 |

2 170,9 |

2 151,43 |

52,82 |

-19,47 |

|

Теплоэнергия на технологические цели |

руб. |

518,45 |

637,12 |

742,61 |

118,67 |

105,49 |

|

Энергия на технологические цели |

руб. |

1 219,84 |

1 220,27 |

1 225,65 |

0,43 |

5,38 |

|

Зарплата основных производственных рабочих |

руб. |

287,15 |

286,95 |

291,52 |

-0,20 |

4,57 |

|

Начисления на зарплату |

руб. |

86,15 |

86,09 |

87,46 |

-0,06 |

1,37 |

|

Содержание и ремонт основных средств |

руб. |

250,15 |

275,36 |

261,42 |

25,21 |

-13,94 |

|

Цеховые расходы |

руб. |

131,81 |

122,49 |

139,68 |

-9,32 |

17,19 |

|

Производственная сокращенная себестоимость |

руб. |

1 905,84 |

2 214,81 |

2 507,19 |

308,97 |

292,38 |

|

Общехозяйственные расходы |

руб. |

1 211,6 |

1 291,03 |

1 311,25 |

79,43 |

20,22 |

|

Производственная себестоимость |

руб. |

21 229,80 |

24 010,65 |

27 388,63 |

2 780,85 |

3 377,98 |

|

Коммерческие расходы |

руб. |

515,63 |

553,23 |

561,25 |

37,60 |

8,02 |

|

Полная себестоимость |

руб. |

21 745,43 |

24 563,88 |

27 949,88 |

2 818,45 |

3 386,00 |

|

Товарная стоимость |

руб. |

30 885,72 |

32 379,13 |

37 689,74 |

1 493,41 |

5 310,61 |

|

Рентабельность производства |

% |

29,59 |

24,14 |

25,84 |

-5,46 |

1,71 |

Согласно данным таблицы 2.20, производства ленты в ООО «ПТК «ДЕЛЬТА» на протяжении всех трех последних лет обладает высокой рентабельностью. К 2013 году рентабельность производства данного вида продукции сократилась на 5,46%, однако к 2014 году рентабельность возросла на 1,71%, поскольку отпускные цены, по которым компания имеет возможность реализовывать на рынке данный вид продукции увеличились пропорционально себестоимости.

В таблице 2.15 представим структуру полной себестоимости данного вида продукции.

Таблица 2.15 – Структура полной себестоимости ленты оцинкованной

В процентах

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2013 |

|

Сырье, в т. ч. |

46,46 |

42,81 |

43,51 |

-3,65 |

0,70 |

|

Возвратные отходы |

-1,25 |

-0,68 |

-0,80 |

0,57 |

-0,12 |

|

Вспомогательные материалы |

0,43 |

0,69 |

0,65 |

0,26 |

-0,04 |

|

Теплоэнергия на технологические цели |

7,93 |

9,47 |

9,05 |

1,53 |

-0,42 |

|

Энергия на технологические цели |

9,28 |

8,15 |

7,83 |

-1,13 |

-0,32 |

|

Зарплата основных производственных рабочих |

9,26 |

9,38 |

8,68 |

0,12 |

-0,70 |

|

Начисления на зарплату |

3,15 |

2,81 |

2,60 |

-0,33 |

-0,21 |

|

Содержание и ремонт основных средств |

5,82 |

6,24 |

5,69 |

0,42 |

-0,55 |

|

Цеховые расходы |

6,35 |

7,85 |

7,55 |

1,50 |

-0,30 |

|

Производственная сокращенная |

87,43 |

86,72 |

84,75 |

-0,71 |

-1,97 |

|

Общехозяйственные расходы |

6,32 |

6,02 |

6,09 |

-0,30 |

0,08 |

|

Производственная себестоимость |

93,75 |

92,74 |

90,85 |

-1,01 |

-1,89 |

|

Коммерческие расходы |

6,25 |

7,26 |

9,15 |

1,01 |

1,89 |

|

Полная себестоимость |

100,00 |

100,00 |

100,00 |

0,00 |

0,00 |

Согласно данным таблицы 2.15, структура полной себестоимости ленты оцинкованной также является достаточно стабильной.

В таблице 2.16 представим анализ рентабельности производства анкерных пластин.

Таблица 2.16 – Расчет и анализ рентабельности производства анкерных пластин

В рублях

|

Показатель |

Ед. изм. |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2012 |

|

Выпуск анкерных пластин |

шт. |

11 981 |

12 567 |

12 782 |

586,00 |

215,00 |

|

Сырье, в т. ч. |

руб. |

1 198,13 |

1 613,01 |

1 658,28 |

414,88 |

45,27 |

|

Вспомогательные материалы |

руб. |

116,69 |

221,65 |

222,63 |

104,96 |

0,98 |

|

Теплоэнергия на технологические цели |

руб. |

19,33 |

27,65 |

31,25 |

8,32 |

3,60 |

|

Энергия на технологические цели |

руб. |

115,43 |

132,65 |

139,67 |

17,22 |

7,02 |

|

Зарплата основных рабочих |

руб. |

215,97 |

253,65 |

398,65 |

37,68 |

145,00 |

|

Начисления на зарплату |

руб. |

64,79 |

76,10 |

119,60 |

11,30 |

43,50 |

|

Содержание и ремонт основных средств |

руб. |

151,62 |

177,65 |

215,69 |

26,03 |

38,04 |

|

Цеховые расходы |

руб. |

150,75 |

148,36 |

145,6 |

-2,39 |

-2,76 |

|

Производственная сокращенная себестоимость |

руб. |

2 032,71 |

2 650,72 |

2 931,37 |

618,00 |

280,65 |

|

Общехозяйственные расходы |

руб. |

153,62 |

166,34 |

402,65 |

12,72 |

236,31 |

|

Производственная себестоимость |

руб. |

2 186,33 |

2 817,06 |

3 334,02 |

630,72 |

516,96 |

|

Коммерческие расходы |

руб. |

165,67 |

178,61 |

191,25 |

12,94 |

12,64 |

|

Полная себестоимость |

руб. |

2 352,00 |

2 995,67 |

3 525,27 |

643,66 |

529,60 |

|

Товарная стоимость |

руб. |

2 789,05 |

3 724,92 |

4 490,91 |

935,87 |

765,99 |

|

Рентабельность производства |

% |

15,67 |

19,58 |

21,50 |

3,91 |

1,92 |

В таблице 2.17 представим структуру полной себестоимости данного вида продукции.

Таблица 2.17 – Структура полной себестоимости анкерных пластин

В процентах

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2013/2012 |

Отклонение 2014/2012 |

|

Сырье, в т. ч. |

50,94 |

53,84 |

47,04 |

2,90 |

-6,80 |

|

Вспомогательные материалы |

4,96 |

7,40 |

6,32 |

2,44 |

-1,08 |

|

Теплоэнергия на технологические цели |

0,82 |

0,92 |

0,89 |

0,10 |

-0,04 |

|

Энергия на технологические цели |

4,91 |

4,43 |

3,96 |

-0,48 |

-0,47 |

|

Зарплата основных рабочих |

9,18 |

8,47 |

11,31 |

-0,72 |

2,84 |

|

Начисления на зарплату |

2,75 |

2,54 |

3,39 |

-0,21 |

0,85 |

|

Содержание и ремонт основных средств |

6,45 |

5,93 |

6,12 |

-0,52 |

0,19 |

|

Цеховые расходы |

6,41 |

4,95 |

4,13 |

-1,46 |

-0,82 |

|

Производственная сокращенная себестоимость |

86,42 |

88,48 |

83,15 |

2,06 |

-5,33 |

|

Общехозяйственные расходы |

6,53 |

5,55 |

11,42 |

-0,98 |

5,87 |

|

Производственная себестоимость |

92,96 |

94,04 |

94,57 |

1,08 |

0,54 |

|

Коммерческие расходы |

7,04 |

5,96 |

5,43 |

-1,08 |

-0,54 |

|

Полная себестоимость |

100,00 |

100,00 |

100,00 |

0,00 |

0,00 |

Согласно данным таблицы 2.17, структура полной себестоимости анкерных пластин в анализируемом периоде изменилась незначительно: в 2013 году было отмечено увеличение доли сырья в структуре затрат. В 2014 году материалоемкость продукции несколько снизилась, при этом выросла ее трудоемкость.

3. РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ РЕНТАБЕЛЬНОСТИ ПРОИЗВОДСТВА ПРОДУКЦИИ ООО «ПТК «ДЕЛЬТА»

3.1 Применение нового оборудования

В целях повышения рентабельности производства продукции компании необходимо использовать возможности модернизации парка основного технологического оборудования, что будет способствовать увеличению доли активной части основных фондов.

Как показал проведенный анализ, замена или модернизация оборудования ООО «ПТК «ДЕЛЬТА» является целесообразной, поскольку на предприятии увеличивается степень износа основных фондов, особенно их активной части.

Уменьшение простоев и соответствующее повышение эффективности использования основных фондов ООО «ПТК «ДЕЛЬТА» возможно в результате более полной загрузки производственного оборудования, что повлечет рост объемов производства, обеспеченный соответствующим спросом со стороны потребителей.

Основываясь на изложенном выше, предприятию рекомендуется в целях повышения эффективности основных производственных фондов предприятия осуществить инвестиционный проект по приобретению установки воздушно-плазменной резки.

ООО «ПлазмаТехСервис» (г. Москва) является Генеральным Продавцом металлорежущих плазменных станков с ЧПУ «АртПлазма» производства ООО «Артель» ЛТД, Украина.

Фирма Артель имеет большой опыт производства дерево- и металлообрабатывающих станков с ЧПУ, которые нашли своего покупателя в 14 странах мира. За 4 года серийного производства продано более 450 единиц оборудования разного типа, в т. ч. более 300 – станков с ЧПУ. На фирме применяются передовые технологии и лучшие комплектующие со всего мира.

Станок плазменной резки с ЧПУ «АртПлазма» сертифицирован в Украине и России.

Металлообрабатывающие машины плазменной резки с ЧПУ «АртПлазма» предназначены для раскроя листового металла с возможностью получения элементов произвольных контуров.

Металлорежущие плазменные станки с ЧПУ «АртПлазма» могут использоваться в разных сферах промышленного производства, в т. ч. для изготовления:

- деталей оборудования;

- сельхозтехники (части навесного оборудования);

- элементов строительных металлических конструкций;

- элементов вентиляционных систем;

- металлических дверей, стеллажей, мебели.

Система ЧПУ станка обеспечит абсолютную повторяемость изделий.

Выбор металлорежущей машины плазменной резки с ЧПУ «АртПлазма» обеспечен наилучшим сочетанием цены и производительности в этом классе машин.

Схема общего вида станка «АртПлазма» представлена на рисунке 3.1.

Рисунок 3.1 – Общий вид станка «АртПлазма»

В таблице 3.1 представлена характеристика различных моделей металлорежущих машин плазменной резки с ЧПУ «АртПлазма».

Таблица 3.1 – Характеристика различных моделей металлорежущих машин плазменной резки с ЧПУ «АртПлазма».

|

Модель станка |

2515 |

3015 |

||||||

|

Тип воздушно-плазменной установки |

Power Plasma |

Plasma 110i |

Plasma 33Н |

Powermax 1650 |

Power Plasma |

Plasma 110i |

Plasma 33Н |

Powermax 1650 |

|

Толщина резки, мм |

||||||||

|

Качественный рез |

3-45 |

3-25 |

1-7 |

0,5-32 |

3-45 |

3-25 |

1-7 |

0,5-32 |

|

Максимальная, разделительный рез |

55 |

35 |

10 |

45 |

55 |

35 |

10 |

45 |

|

Диапазон рабочих подач, м/мин |

0,4-4 |

0,2-12 |

0,4-4 |

0,2-12 |

||||

|

Скорость холостого хода, м/мин |

до 12 |

|||||||

|

Точность перемещения станка по x,y, мм |

0,05х0,05 |

|||||||

|

Тип привода |

сервомоторы 0,5 кВт и шарико-винтовая пара |

|||||||

|

Потребляемая мощность станка, кВт |

35 |

25 |

10,5 |

21 |

35 |

25 |

10,5 |

21 |

|

Диапазон регулирования тока, А |

20-160 |

20-100 |

33 (макс) |

20-100 |

20-160 |

20-100 |

33 (макс) |

20-100 |

|

Подача сжатого воздуха плазменной установки, P=6,1бар, л/мин |

110-230 |

180 |

110 |

260 |

110-230 |

180 |

110 |

260 |

|

Масса станка, кг |

1000 |

900 |

1100 |

1000 |

||||

|

Температура эксплуатации, град. |

1-40 |

|||||||

|

Система ЧПУ |

Стойка ЧПУ 2-го поколения |

|||||||

Для внедрения в ООО «ПТК «ДЕЛЬТА» рекомендуется станок Plasma 110i 3015.

В таблице 3.2 представлен расчет финансовых вложений в реализацию инвестиционного проекта по внедрению в производство ООО «ПТК «ДЕЛЬТА» воздушно-плазменной резки.

Как показали произведенные расчеты, общая сумма капитальных вложений в реализацию рассматриваемого проекта составляет 1 943 515 руб.

Таблица 3.2 – Расчет капитальных затрат на осуществление инвестиционного проекта

|

Статья затрат |

Стоимость, руб. |

|

Станок Plasma 110i 3015 |

1 729 000 |

|

Передвижная система отвода газов (вентиляция) с вытяжкой |

81 000 |

|

Плазменный резак ABIPLAS CUT 110MT |

4 860 |

|

Транспортные расходы на доставку |

2 025 |

|

Пуско-наладочные работы |

3 645 |

|

Обучение персонала в техническом центре в г. Москва (2 чел. Х 5 дней) |

7 425 |

|

ПК для установки программного обеспечения |

25 110 |

|

Программа оптимизации раскроя листового металла Техтран |

90 450 |

|

Итого |

1 943 515 |

Источником финансирования инвестиций в модернизацию производства будет являться нераспределенная прибыль прошлых лет, которая в 2014 году составляла 71 604 тыс. руб.

Приобретаемое оборудование относится к третьей амортизационной группе со сроком полезного использования от 3 до 5 лет. Нормативный срок службы оборудования установлен в 5 лет. Норма ежегодных амортизационных отчислений – 20%. Сумма ежегодных амортизационных отчислений, таким образом, составит: 1 943,515 х 20% = 388,7 тыс. руб.

Экономический эффект от реализации рассматриваемого инвестиционного проекта будет получен по двум основным направлениям:

- увеличение объемов производства и продаж в результате ускорения технологического процесса;

- снижение себестоимости производства гнутых профилей.

В настоящее время качество изготавливаемой ООО «ПТК «ДЕЛЬТА» продукции не устраивает ряд потребителей, которые вынуждены размещать свои заказы на других предприятиях, в том числе расположенных в г. Череповце.

Приобретение нового оборудования позволит компании повысить качество продукции по сравнению с тем, что имеет в настоящее время ООО «ПТК «ДЕЛЬТА».

Согласно предварительным расчетам отдела снабжения и сбыта компании, это позволит на 80% загрузить производственные мощности предприятия по выпуску армирующих гнутых профилей, т. е. выпускать 13 500 т. армирующих профилей в год. В настоящее время выпуск гнутых профилей составляет 12 325,90 т. в год. Таким образом, прирост объема производства составит 13 500 – 12 325,9 = 1 174,1 т.

В таблице 3.3 представлен расчет экономии расходов на оплату труда, которой позволит добиться реализация рассматриваемого инвестиционного проекта.

Таблица 3.3 – Расчет экономии расходов на оплату труда персонала, обслуживающего оборудование, при реализации инвестиционного проекта

|

Показатель |

До реализации проекта |

После реализации проекта |

Отклонение |

|

|

+/- |

% |

|||

|

Объем производства, т/год |

12 325,90 |

13 500 |

1 174,10 |

9,53 |

|

Количество персонала, обслуживающего оборудования для резки металла |

6 |

3 |

-3 |

-50 |

|

Среднемесячный размер оплаты труда обслуживающего персонала, руб. |

27 700 |

27 700 |

0 |

0 |

|

Страховые взносы, руб., 30% + 0,2% страхование от несчастных случаев 1 человека |

8 365 |

8 365 |

0 |

0 |

|

Итого затрат на оплату труда 1 человека, руб./мес. |

36 065 |

36 065 |

0 |

0 |

|

Всего расходы на оплату труда, руб./год |

2 596 708,8 |

1 298 354,4 |

-1 298 354,4 |

-50 |

Данные таблицы 3.3 позволяют заключить, что в результате применения аппарата плазменной резки расходы на оплату труда при производстве армирующих гнутых профилей снизятся на 50%.

В результате роста объемов производства армирующих гнутых профилей на предприятии повысится расход сырья и материалов пропорционально росту объема производства, то есть на 9,53%. Сумма затрат на сырье и материалы при производстве армирующих профилей в 2014 году составляла 18 449 тыс. руб. Прирост затрат составит 18 449*9,53% = 1 759 тыс. руб.

Таким образом, изменение суммы затрат составит: 388,7 + 1 759 - 1 298 = 850 тыс. руб.

В таблице 3.4 представлен расчет финансовых результатов производства армирующего профиля с применением нового оборудования ООО «ПТК «ДЕЛЬТА».

Таблица 3.4 – Расчет финансовых результатов от производства армирующего профиля с применением нового оборудования ООО «ПТК «ДЕЛЬТА»

|

Показатель |

До реализации проекта |

После реализации проекта |

Отклонение |

|

|

+/- |

% |

|||

|

Объем производства готового армирующего профиля, т |

12 325,90 |

13 500 |

674,1 |

9,53 |

|

Цена реализации 1 т, руб. |

3 587,39 |

3 587,39 |

0 |

0,00 |

|

Выручка от реализации, тыс. руб. |

44 218 |

48 430 |

4 212 |

9,53 |

|

Себестоимость продукции, тыс. руб. |

38 524 |

39 374 |

850 |

2,21 |

|

Прибыль от реализации, тыс. руб. |

5 693 |

9 055 |

3 362 |

59,05 |

|

Налог на прибыль, тыс. руб. |

1 139 |

1 811 |

672 |

59,05 |

|

Чистая прибыль, тыс. руб. |

4 555 |

7 244 |

2 690 |

59,05 |

Как показали произведенные расчеты, реализация рассмотренного инвестиционного проекта позволит предприятию увеличить объем производства и соответственно выручку от реализации на 9,53%, при этом наблюдается экономия себестоимости, поскольку ее прирост составляет всего 2,21%, что приведет к увеличению прибыли от реализации на 59,05%.

Экономическая эффективность инвестиционного проекта оценивается по таким показателям как индекс доходности (ИД), чистый дисконтированный доход (ЧДД). Чистый дисконтированный доход определяется [30]:

, (3.1)

, (3.1)

Величина нормы дисконта определяется, исходя из ставки рефинансирования Центрального банка РФ, на практике базовая ставка увеличивается за счет инфляции, риска и ликвидности инвестиций. В данном случае денежные потоки прогнозируются в уровне цен базисного года, поэтому инфляцию не учитываем.

Формула расчета нормы дисконта принимает вид [30]:

Е = Еб + Ер + Ел, (3.2)

где Еб – безрисковая норма дисконта (ставка рефинансирования Центрального банка РФ, равная 8,25 %);

Ер – премия за риск, учитывающая тип проекта, равная 7 % [30];

Ел – премия за низкую ликвидность, равная 3 %.

Таким образом, норма дисконта для предложенного мероприятия будет составлять 18 %.

Таблица 3.5 – Дисконтированный доход от реализации инвестиционного проекта внедрения аппарата воздушно-плазменной резки металла

|

Наименование показателя |

Инвестиции |

Годы |

||

|

2015 |

2016 |

2017 |

||

|

Закупка оборудования, тыс. руб. |

-1 943,515 |

|||

|

Инфляция, % |

- |

5,8 |

2,5 |

|

|

Выручка от реализации, тыс. руб. |

4 212 |

4 212 |

4 212 |

|

|

Себестоимость продукции, тыс. руб. |

850 |

899 |

922 |

|

|

Прибыль от реализации, тыс. руб. |

3 362 |

3 313 |

3 290 |

|

|

Налог на прибыль, тыс. руб. |

672 |

663 |

658 |

|

|

Чистая прибыль, тыс. руб. |

2 690 |

2 650 |

2 632 |

|

|

Амортизация, тыс. руб. |

388,7 |

388,7 |

388,7 |

|

|

Доход, тыс.руб. |

3 078 |

3 039 |

3 021 |

|

|

Дисконтированный доход, тыс. руб. |

2 609 |

2 182 |

1 839 |

|

|

Чистый дисконтированный доход, тыс. руб. |

665 |

2 848 |

4 686 |

|

Как видно из данных таблицы 3.5, чистый дисконтированный доход проекта модернизации производства составит 4 686 тыс. руб.

Индекс доходности определяется по формуле [30]:

, (3.3)

, (3.3)

где Дt – доход полученный от проекта, руб.;

Иt – инвестиции в году, руб.;

T – горизонт расчета, соответствующий году ликвидации объекта инвестирования;

1/(1+Е)t – коэффициент дисконтирования.

Индекс доходности проекта будет равен 6630/ 1943,515= 3,41 руб./руб.

Для наиболее полной оценки эффективности проекта рассчитывается такой показатель, как срок окупаемости инвестиций. Рассчитаем срок окупаемости инвестиций проекта, который определяется по формуле [30]:

Ток = ΣИt / ПРгt → min, (3.4)

где ΣИ – дисконтированная сумма первоначальных инвестиций;

ПРг – дисконтированная годовая прибыль от инвестиционного проекта.

Согласно расчетам Ток = 1943,515/(6630/3) = 10,5 месяцев. Из этого следует, что период окупаемости инвестиций составит менее 1 года.

3.2 Снижение материалоемкости

В настоящее время ООО «ПТК «ДЕЛЬТА» применяются средства антикоррозийной защиты ЭКОЦИН. Композиция марки ЭКОЦИН — одноупаковочный антикоррозионный материал на основе суспензии цинкового порошка в растворе модифицированного кремнийорганического лака с целевыми добавками. Покрытие обеспечивает электрохимическую защиту стали, образуя на поверхности защитную пленку. За 2014 год стоимость данного вида материалов возросла на 4%, что характерно для средств антикоррозийной защиты, тем не менее, количество претензий на качество данного материала от заказчиков при приемке готовых гнутых профилей неуклонно растет. Таким образом, ООО «ПТК «ДЕЛЬТА» необходимо искать альтернативу для замены данного материала.

Антикоррозионная защита металла — главная проблема в решении вопроса обеспечения долговечности металлических конструкций.

В 2010 году бельгийской компанией «NV Martin Mathys» было разработано антикоррозионное покрытие на базе вододисперсных высокомолекулярных полимеров для защиты металлов и неметаллических материалов NOXYDE.

В процессе написания выпускной квалификационной работы были проведены переговоры с официальным представителем, реализующим антикоррозионное покрытие на базе вододисперсных высокомолекулярных полимеров – ООО «Эко-Покрытия».

Адрес компании: 192029, Россия, Санкт-Петербург, ул. Бабушкина, д. 3.

Электронный адрес компании: stolyarov.gennady1@gmail.com.

Noxyde — антикоррозионное покрытие на базе вододисперсных высокомолекулярных полимеров. Надежная защита от ржавчины, воздействия неблагоприятных погодных условий и химикатов.

Интенсивное развитие новых технологий в производстве гнутых профилей любого назначения индустрии обуславливает логическое продолжение научных исследований и изысканий в области синтеза полимерных материалов для создания нового поколения веществ и материалов с заданными характеристиками.

Основные достоинства:

-срок эксплуатации – более 30 лет;

-гарантия — 20 лет;

-рабочая толщина — 350 мкм (2 слоя);

-высокая адгезия (100%);

-высокая механическая прочность;

-высокая эластичность (200%);

-высокая влагостойкость;

-атмосферостойкость;

-надежная химическая стойкость;

-стойкость к УФ излучению;

-вибростойкость;

-экологичность (не содержит тяжелых металлов, водная основа);

-высокая технологичность;

-оптимальное соотношение цены и качества.

В таблице 3.6 приведены основные технические характеристики антикоррозионного покрытия на базе вододисперсных высокомолекулярных полимеров для защиты металлов и неметаллических материалов NOXYDE.

Таблица 3.6 – Основные технические характеристики антикоррозионного покрытия на базе вододисперсных высокомолекулярных полимеров для защиты металлов и неметаллических материалов NOXYDE

|

Внешний вид |

Атласный матовый (блеск 60º: + 20%) |

|

Плотность |

1,2 – 1,3 г/см3 |

|

Сухой остаток |

|

|

— по объему |

55 + 3% |

|

— по весу |

62 + 3% |

|

Рекомендуемая толщина слоя |

|

|

— влажный: |

320 микрон (расход 400 г/м2) |

|

— сухой: |

175 микрон (расход 400 г/м2) |

|

Воспламеняемость |

не воспламеняется |

|

Содержание летучих органических соединений |

15 г/л максимум |

|

В готовой смеси |

15 г/л максимум |

|

Категория |

A/i |

|

Ограничения по правилам ЕС |

140 г/л (2007) /140 г/л (2010) |

|

Время высыхания |

при 20ºС, относительная влажность 50% |

|

— для контакта с поверхностью |

1 ½ часа |

|

— для эксплуатации |

3 часа |

|

— до нанесения второго слоя |

24 часа |

|

Полное отверждение |

+ 2 недели |

|

Расход: |

|

|

Теоретический |

Общий расход для оптимальной защиты от коррозии: 800 г/кв. м при толщине сухого слоя 350 μм |

На рисунке 3.2 приведен вид упаковки полимерного покрытия.

Рисунок 3.2 - Вид упаковки полимерного покрытия

В процессе переговоров с поставщиком ООО «Эко-Покрытия» установлено, что оптимальной ценой поставки антикоррозионного покрытия на базе вододисперсных высокомолекулярных полимеров для защиты металлов и неметаллических материалов NOXYDE будет являться 12 тыс. руб. за емкость в 20 кг.

В настоящее время ООО «ПТК «ДЕЛЬТА» использует в своей деятельности покрытие ЭКОЦИН по стоимости 9 тыс. руб. за емкость в 20 кг.

В таблице 3.7 приведено сравнение затрат на покрытие 1 тонны гнутых профилей с использованием нового полимерного покрытия.

Таблица 3.7 – Сравнение затрат на покрытие 1 тонны гнутых профилей с использованием нового полимерного покрытия

|

Показатель |

Композиция марки ЭКОЦИН |

Антикоррозионного покрытия на базе вододисперсных высокомолекулярных полимеров для защиты металлов и неметаллических материалов NOXYDE |

|

Расход материала в расчете на 1 т., литр |

10,2 |

7,5 |

|

Стоимость материала за 1 литр, тыс. руб. |

0,45 |

0,6 |

|

Затраты в расчете на 1 тонн, тыс. руб. |

4,59 |

4,5 |

Данные таблицы 3.7 позволяют заключить, что в результате применения новой технологии антикоррозийной обработки себестоимость сырья и материалов сократится на 1,96% или 0,09 тыс. руб.

На 2015 год при существовавшем объеме производства гнутых профилей на уровне 27 239,9 тонн экономия себестоимости от применения новой технологии составит: 0,09*27 239,9 = 2 452 тыс. руб.

В таблице 3.8 представлен расчет финансовых результатов от применения нового антикоррозийного материала ООО «ПТК «ДЕЛЬТА».

Таблица 3.8 – Расчет финансовых результатов от применения нового антикоррозийного материала ООО «ПТК «ДЕЛЬТА»

|

Наименование статьи |

2014 г. |

Прогноз |

Отклонения |

|

|

+/- |

% |

|||

|

Выручка, тыс. руб. |

259 476 |

259 476 |

0 |

0,00 |

|

Себестоимость, тыс. руб. |

189 479 |

187 027 |

-2 452 |

-1,29 |

|

Валовая прибыль, тыс. руб. |

69 997 |

72 449 |

2 452 |

3,50 |

|

Коммерческие и управленческие расходы, тыс. руб. |

51 413 |

51 413 |

0 |

0,00 |

|

Прибыль от продаж, тыс. руб. |

18 584 |

21 036 |

2 452 |

13,19 |

|

Прочие доходы, тыс. руб. |

85 531 |

85 531 |

0 |

0,00 |

|

Прочие расходы, тыс. руб. |

104 047 |

104 047 |

0 |

0,00 |

|

Прибыль до налогообложения, тыс. руб. |

68 |

2 520 |

2 452 |

3 605,88 |

|

Налоговые выплаты, тыс. руб. |

1 395 |

1 885 |

490 |

35,15 |

|

Чистая прибыль, тыс. руб. |

-1 327 |

635 |

1 962 |

-147,82 |

Данные таблицы 3.8 позволяют заключить, что в результате реализации предложенного мероприятия убыток компании сократится на 1 962 тыс. руб. или на 147,82%.

3.3 Разработка мероприятий по снижению издержек

В ООО «ПТК «ДЕЛЬТА» для оценки качества сварных швов при производстве гнутых профилей производится визуальный контроль. Визуальный и измерительный контроль – самый простой и в то же время информативный метод контроля. Это единственный метод неразрушающего контроля, который может выполняться и часто выполняется без какого-либо оборудования или проводится с использованием простейших измерительных средств.

В результате применения лишь технологии визуального контроля в 2014 году уровень брака в производстве гнутых профилей возрос довольно значительно. В целях повышения эффективности контроля качества сварных швов и соединений ООО «ПТК «ДЕЛЬТА» рекомендуется внедрить прибор для ультразвукового контроля – дефектоскоп АРМС-МГ4.

Ультразвуковой контроль является наиболее востребованным физическим методом неразрушающего контроля сварных соединений конструкций.

На рисунке 3.3 представлен общий вид прибора.

Рисунок 3.3 - Дефектоскоп АРМС-МГ4

Дефектоскоп АРМС-МГ4 предназначен для контроля качества сварных стыковых соединений стержневой арматуры диаметром от 16 до 40 мм в соответствии с ГОСТ 23858, СТО 02495307-002-2008 при монтаже сборных и возведении монолитных ж/б конструкций теневым и зеркально-теневым методами.

В таблице 3.9 приведена стоимость дефектоскоп АРМС-МГ4 по максимальному параметру комплектности.

Таблица 3.9 – Стоимость дефектоскоп АРМС-МГ4 по максимальному параметру комплектности

|

Наименование статьи затрат |

Сумма |

|

Дефектоскоп, тыс. руб. |

35 |

|

Диск с программным обеспечением, тыс. руб. |

10 |

|

Аккумулятор, тыс. руб. |

22 |

|

Итого, тыс. руб. |

67 |

Амортизация на оборудование будет начисляться линейным методом. Срок полезного использования имущества составляет 5 лет. Таким образом, сумма амортизационных отчислений в год составит 67:5=13,4 тыс.руб.

В процессе написания выпускной квалификационной работы были проведены переговоры с компанией-поставщиком дефектоскопов ОАО «Импульс». Компанией–поставщиком проведено исследование документации по браку готовой продукции ООО «ПТК «ДЕЛЬТА». По результатам оценки поставщиком выдвинут прогноз снижения окончательного брака по готовой продукции.

В таблице 3.10 приведен прогнозируемый объем снижения окончательного брака в результате внедрения дефектоскопа.

Таблица 3.10 – Прогнозируемый объем снижения окончательного брака в результате внедрения дефектоскопа

|

Причины брака |

2014 |

Прогноз |

Отклонения |

|

|

+/- |

% |

|||

|

Трещины |

4 |

0 |

-4 |

-100,00 |

|

Брак угловых и тавровых сварных соединений |

11 |

6 |

-5 |

-45,45 |

|

Подрезы |

16 |

10 |

-6 |

-37,50 |

|

Кратеры |

15 |

10 |

-5 |

-33,33 |

|

Итого |

46 |

26 |

-20 |

-43,48 |

Стоимость окончательного брака ООО «ПТК «ДЕЛЬТА» отражается в прочих производственных затратах, учитываемых в себестоимости производства продукции компании. На 2014 год стоимость окончательного брака составила 1 679 тыс. руб. Объем затрат по окончательному браку сократится на 43,48%.

В денежном выражении экономия затрат по окончательному браку составит 1 679×0,4348 = 730 тыс. руб. При условии вычета затрат на амортизацию экономия составит 730 – 13,4 = 717 тыс. руб. Таким образом, мероприятие рекомендуется к реализации.

В таблице 3.11 представлен расчет финансовых результатов от применения дефектоскопа ООО «ПТК «ДЕЛЬТА».

Таблица 3.11 - Расчет финансовых результатов от применения дефектоскопа ООО «ПТК «ДЕЛЬТА»

|

Наименование статьи |

2014 г. |

Прогноз |

Отклонения |

|

|

+/- |

% |

|||

|

Выручка, тыс. руб. |

259 476 |

259 476 |

0 |

0,00 |

|

Себестоимость, тыс. руб. |

189 479 |

188 762 |

-717 |

-0,38 |

|

Валовая прибыль, тыс. руб. |

69 997 |

70 714 |

717 |

1,02 |

|