Доходный подход в оценке стоимости предприятия

Содержание:

Основные положения доходного подхода к оценке стоимости предприятия (бизнеса)

Оценка стоимости необходима не только предприятиям, их собственникам, но и кредитным учреждениям, страховым организациям, фондовой бирже, инвесторам и государственным органам. Необходимость решения задач научного изучения и практического внедрения адекватных теоретических и методических подходов оценки стоимости отечественных предприятий, учитывающих отраслевые особенности их функционирования, а также недостаточная разработанность проблемы, обусловили актуальность данной работы и определили ее цель. Способность предприятия приносить доход считается самым важным показателем в оценке полного права собственности на предприятие. Поэтому одним из основных подходов оценки бизнеса является доходный, позволяющий определить рыночную стоимость предприятия в зависимости от ожидаемых в будущем доходов.

Доходный подход к оценке бизнеса основан на сопоставлении будущих доходов инвестора с текущими затратами. Сопоставление доходов с затратами ведется с учетом факторов времени и риска. Актуальна тема еще и тем, что динамика стоимости компании, определяемая доходным подходом, позволяет использовать оптимальные управленческие решения, принимаемые менеджерами, собственниками, государством.

Доходный подход считается наиболее приемлемым с точки зрения инвестиционных мотивов, поскольку любой инвестор, вкладывающий деньги в действующее предприятие, в конечном счете покупает не набор активов, состоящий из зданий, сооружений, машин, оборудования, нематериальных ценностей и т.д., а поток будущих доходов, позволяющий ему окупить вложенные средства, получить прибыль и повысить свое благосостояние.

С этой точки зрения все предприятия, к каким бы отраслям экономики они ни принадлежали, производят всего один вид товарной продукции — деньги.

Доходный подход — это совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки.

Целесообразность применения доходного подхода определяется тем, что суммирование рыночных стоимостей активов предприятия не позволяет отразить реальную стоимость предприятия, так как не учитывает взаимодействие этих активов и экономическое окружение бизнеса.

Доходный подход предусматривает установление стоимости бизнеса (предприятия), актива или доли (вклада) в собственном капитале, в том числе уставном, или ценной бумаги путем расчета приведенных к дате оценки ожидаемых доходов. Данный подход используют, когда можно обоснованно определить будущие денежные доходы оцениваемого предприятия.

Методы доходного подхода к оценке стоимости предприятия (бизнеса) и условия их применения

Для оценки предприятий по доходу применяют два метода: метод капитализации и метод дисконтирования дохода.

Метод капитализации используется в случае, если ожидается, что будущие чистые доходы или денежные потоки приблизительно будут равны текущим или темпы их роста будут умеренными и предсказуемыми. Причем доходы являются достаточно значительными положительными величинами; предполагается, что бизнес будет стабильно развиваться. Показатель чистой прибыли обычно используется для оценки предприятий, в активах которых преобладает быстроизнашивающееся оборудование. Для компаний, обладающих значительной недвижимостью, балансовая стоимость которой уменьшается, а фактическая остается почти неизменной, предпочитают использовать денежный поток.

Суть метода капитализации заключается в определении величины ежегодных доходов и соответствующей этим доходам ставки капитализации, на основе которых рассчитывается цена компании. При применении этого метода возникает целый ряд проблем: как определить чистый доход предприятия, как выбрать ставку капитализации? При расчете чистого дохода важно правильно выбрать период времени, за который производятся расчеты. Это могут быть несколько периодов в прошлом, обычно пять, а могут использоваться данные о доходах за прошлые периоды и прогнозы на ближайшее будущее.

Другим сложным моментом в этом методе является определение ставки капитализации, которая во многом зависит от устойчивости дохода компании. Если последняя имеет устойчивый рост прибыли, выбирается более низкая ставка капитализации, что приводит к увеличению рыночной стоимости компании и, наоборот, при нестабильных прибылях ставку капитализации увеличивают. В некоторых случаях для оценки компаний используется объем валовой выручки. Он чаще всего применяется для определения рыночной стоимости бизнеса в сфере услуг.

Иногда для оценки акционерных обществ используется капитализация дивидендов. Этот метод предпочтителен для акционеров, не обладающих контрольным пакетом акций, так как для них важнее всего величина дивидендов, а влиять на политику общества по вопросу выплаты дивидендов они не могут.

Для акционеров, обладающих контрольным пакетом, предпочтительнее использование метода для определения рыночной стоимости предприятия капитализации чистого дохода. Главным достоинством метода капитализации дохода является то, что он отражает потенциальную доходность бизнеса, позволяет учесть риск отрасли и компании. Однако этот метод мало пригоден для быстрорастущих компаний.

Определение стоимости бизнеса методом дисконтирования денежных потоков основано на предположении о том, что потенциальный инвестор не заплатит за данный бизнес сумму, большую, чем текущая стоимость будущих доходов от этого бизнеса. Собственник не продаст свой бизнес по цене ниже текущей стоимости прогнозируемых будущих доходов. В результате взаимодействия стороны придут к соглашению о рыночной цене, равной текущей стоимости будущих доходов.

Рыночная оценка бизнеса во многом зависит от того, каковы его перспективы. При определении рыночной стоимости бизнеса учитывается только та часть его капитала, которая может приносить доходы в той или иной форме в будущем. При этом очень важно, на каком этапе развития бизнеса собственник начнет получать доходы и с каким риском это сопряжено. Все эти факторы, влияющие на оценку бизнеса, позволяют учесть метод дисконтирования денежных потоков (далее – метод ДДП) .

Данный метод оценки считается наиболее приемлемым с точки зрения инвестиционных мотивов, поскольку любой инвестор, вкладывающий деньги в действующее предприятие, в конечном счете получает не набор активов, состоящий из зданий, сооружений, машин, оборудования, нематериальных ценностей, а поток будущих доходов, позволяющий ему окупить вложенные средства, получить прибыль и повысить свое благосостояние. С этой точки зрения все предприятия, к каким бы отраслям экономики они не принадлежали, производят всего один вид товарной продукции – деньги.

Модель ДДП представляет собой важнейший инструмент финансового менеджмента компании, так как наряду с гибкой формализованной моделью формирования стоимости компании предоставляет аналитику или финансовому управляющему возможность выявления факторов стоимости – финансовых показателей, к изменению которых наиболее чувствительно значение стоимости. Таким образом, анализ финансовых показателей компании на базе данной модели позволяет не только выяснить реальную стоимость акций конкретного эмитента, но и выяснить причины такой ситуации, а также дополнить оценку стоимости анализом рисковых характеристик. С другой стороны, использование модели в качестве инструмента финансового менеджмента, корпоративного финансового управления предоставляет возможность разработки тактики и стратегии финансового менеджмента, ориентированного на максимизацию стоимости компании.

Метод ДДП может быть использован для оценки любого действующего предприятия. Тем не менее существуют ситуации, когда он объективно дает наиболее точный результат рыночной стоимости предприятия. Применение данного метода наиболее обосновано для оценки предприятий, находящихся на стадии роста или стабильного экономического развития. Данный метод в меньшей степени применим к оценке предприятий, терпящих систематические убытки (хотя и отрицательная величина стоимости бизнеса может быть фактом для принятия управленческих решений). Следует соблюдать разумную осторожность в применении этого метода для оценки новых предприятий, пусть даже и многообещающих. Отсутствие ретроспективы прибылей затрудняет объективное прогнозирование будущих денежных потоков бизнеса.

Метод дисконтированных будущих денежных потоков используется тогда, когда можно обоснованно спрогнозировать будущие денежные потоки. Денежные поступления конвертируются в текущую стоимость посредством расчетов, учитывающих ожидаемый рост и время получения выгод, риск, связанный с потоком выгод, и стоимость денег в зависимости от времени.

Методы расчета ставки дисконтирования при оценке стоимости предприятия (бизнеса)

Ставка дисконтирования - это требуемая инвесторами ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования, это требуемая ставка дохода по имеющимся вариантам инвестиций с сопоставимым уровнем риска на дату оценки.

Существуют различные методики определения ставки дисконтирования. Расчет ставки дисконтирования зависит от того, какой тип денежного потока используется в качестве базы для оценки.

Для денежного потока на весь инвестированный капитал используется модель средневзвешенной стоимости капитала (WACC).

Для денежного потока на собственный капитал используются: метод кумулятивного построения, модель оценки капитальных активов (CAPM), модель арбитражного ценообразования (APT).

В соответствии с моделью WACC стоимость капитала определяется как сумма взвешенных ставок отдачи на собственные и заемные средства (ставка отдачи на заемные средства является процентной ставкой банка по кредитам), где в качестве весов выступают доли заемных и собственных средств в структуре капитала, при этом ставка отдачи на заемный капитал должна быть уменьшена на ставку налога на прибыль предприятия.

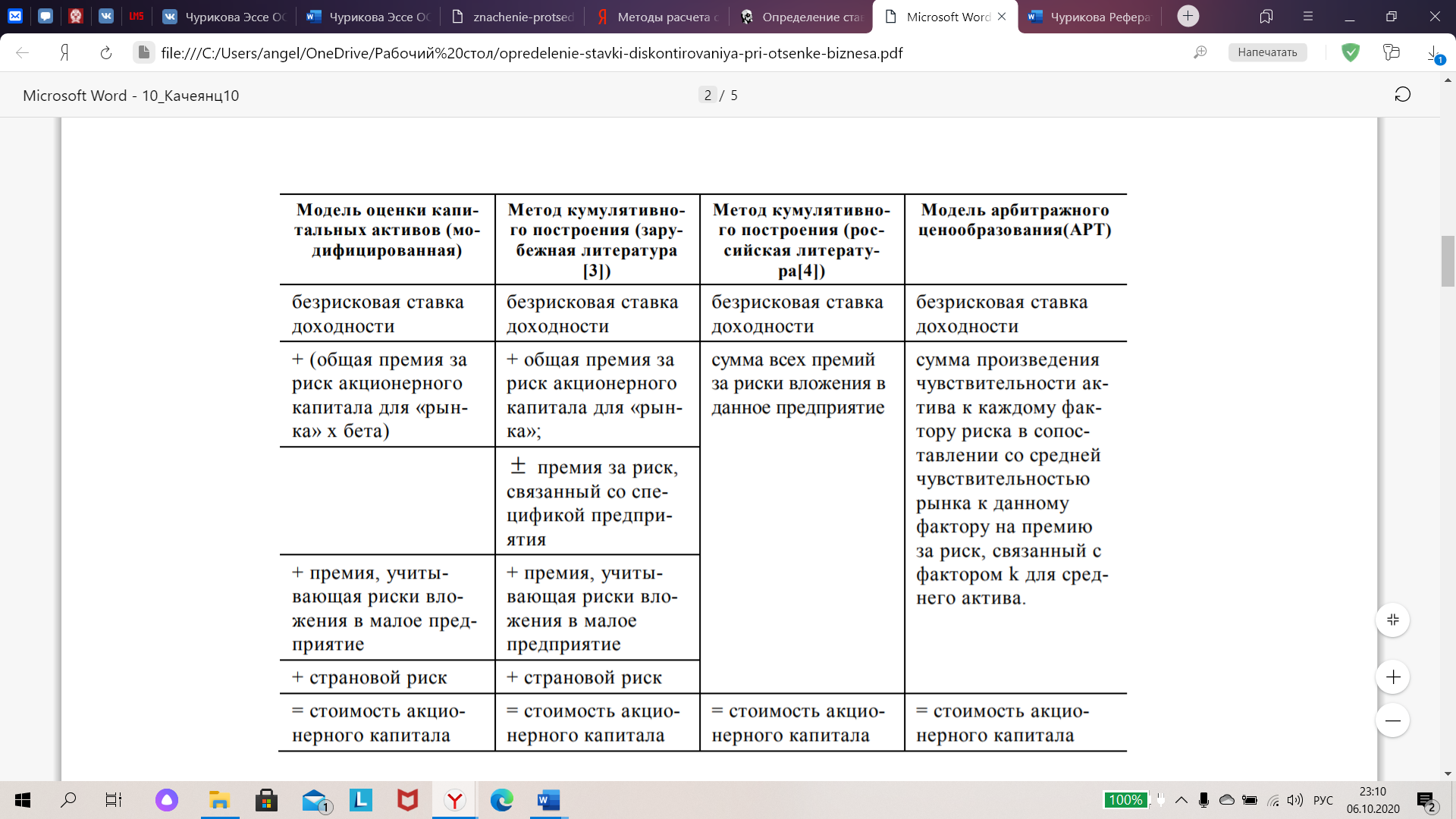

Существующие методы и модели определения ставки дисконтирования для собственного капитала можно представить в виде таблицы (Табл. 1). Во всех моделях в качестве базовой берется ставка дохода по безрисковым активам (безрисковая ставка дохода) - минимальная вероятность потери средств, в результате вложений в рассматриваемый актив. Доходность по данным активам определена и известна заранее.

Таблица 1

Продолжительность периода обращения финансового инструмента совпадает или близка со «сроком жизни» оцениваемого предприятия. В качестве возможных безрисковых ставок в пределах РФ принято рассматривать следующие инструменты: 1. Депозиты Сбербанка РФ и других надежных банков;

2. Межбанковские кредиты РФ

3. Ставка рефинансирования ЦБ РФ;

4. Западные финансовые инструменты (государственные облигации развитых стран);

5. Государственные облигации, выраженные в национальной валюте РФ (ГКО и ОФЗ)

6. Государственные облигации, выраженные в иностранной валюте (ОВВЗ и еврооблигации).

Существует прямой метод расчета ставки дисконтирования, когда для расчета берутся российские данные и косвенный, когда для расчета берется данные иной страны (например, США). В последнем случае доложен быть учтен страновой риск России. При прямом методе расчетов рекомендуется использовать доходность еврооблигаций.

- Алгоритм управления эмоциями

- Внимание как важнейшая психическая функция в управлении организацией (теории фильтра)

- Управление женским коллективом

- Механизмы творческой деятельности руководителя

- В чем заключается управленческое воздействие на социальную систему? (ПОНЯТИЕ И СТРУКТУРА УПРАВЛЕНЧЕСКОГО ВОЗДЕЙСТВИЯ)

- Метод моделирования (Психология в управлении персоналом)

- Основы проектирования бизнес-процессов в организации

- Информационные процессы и информатизация общества (Информационные процессы)

- Облачный сервис Prognoz Data Portal

- Аппаратные способы несанкционированного доступа (ВИДЫ УМЫШЛЕНЫХ УГРОЗ БЕЗОПАСТНОСТИ ИНФОРМАЦИИ)

- Банки данных и базы данных

- Затратный подход в оценке стоимости предприятия