Основные этапы процесса формирования инвестиционной стратегии фирмы.Инвестиционный менеджмент

Содержание:

ВВЕДЕНИЕ

Актуальность исследования определяется необходимостью грамотной разработки инвестиционной стратегии с целью эффективного управления предприятием.

Целью работы является изучение этапов формирования инвестиционной стратегии предприятия.

Задачи работы:

- определить теоретические основы инвестиционной стратегии;

- определить содержание, виды, этапы формирования инвестиционной стратегии.

Объект исследования - инвестиционная стратегия предприятия.

Предмет исследования - этапы формирования инвестиционной стратегии предприятия.

Метод исследования - анализ научной литературы по изучаемой теме.

Глава 1. Теоретические основы инвестиционной стратегии

1.1 Инвестиционная стратегия. Содержание, роль в развитии предприятия

Инвестиционная стратегия - это совокупность долгосрочных целей и мероприятий, которые направленны на развитие производства, вложения в финансовые активы, разработка оптимальной структуры инвестирования и источников их финансирования [4].

Главным фактором обеспечения эффективного развития в общей стратегии экономического развития организации является инвестиционная стратегия. Она тесно взаимосвязана с общей экономической, при формировании инвестиционной стратегии необходимо согласовывать цели и этапы реализации с общей стратегией предприятия.

Инвестиционную деятельность также можно рассматривать как систему критериев, по которым оценивают и реализуют свои инвестиционные возможности, моделируют свое перспективное инвестиционное управление и обеспечивают его достижения. Исходя из вышеизложенного, инвестиционную стратегию можно рассматривать как системную концепцию, которая связывает и направляет развитие инвестиционной деятельности организации.

Немаловажную роль играет разработка инвестиционной стратегии, которое обеспечивает эффективное развития организации. Эта роль сформированной инвестиционной стратегии заключается в следующем [1]:

- обеспечивает механизм осуществления инвестиционных и главных целей в предстоящем периоде организации в целом и отдельных ее структурных единиц;

- позволяет оценить инвестиционный потенциал организации, эффективно его использовать и активно распоряжения инвестиционными ресурсами;

- обеспечивает реализацию новых перспективных инвестиционных возможностей, которые возникают в процессе изменения факторов внешней инвестиционной среды;

- позволяет учесть всевозможные варианты развития организации при неспособности контролировать изменениях факторов внешней инвестиционной среды;

- позволяет снизить негативные последствия неконтролируемых изменений факторов внешней инвестиционной среды;

- позволяет увидеть преимущества организации в инвестиционной деятельности в сравнении с его конкурентами;

- является базисной предпосылкой стратегических изменений в общей организационной структуре и культуре организации.

При формировании инвестиционной стратегии необходимо провести обширный поиск альтернативных вариантов инвестирования, которые будут соответствовать задачам предприятия. Стратегия не является неизменной, ее надо постоянно корректировать с учетом нынешней экономической ситуацией и новых возможностей роста предприятия.

Факторы, влияющие на выбор инвестиционной стратегии [6]:

- общая стратегия, которая включает в себя следующие цели развития:

- проникновение на рынок – поддержание прибыли на должном уровне при убыточной деятельности;

- закрепление на рынке – обеспечение эффективной деятельности предприятия;

- расширение сегмента на рынке - обеспечение роста прибыли за счет расширения ассортимента продукции или услуг;

- отраслевая диверсификация – обеспечение равномерного роста прибыли в различных отраслях;

- обеспечение стабилизации объема деятельности – обеспечение сохранения прибыли, платежеспособности и финансовой устойчивости;

–обновление форм и направлений деятельности – создание необходимых условия для роста прибыли.

- стадия жизненного цикла предприятия, включающая в себя следующие стадии:

- рождение – обеспечение оптимального объема капиталовложений;

- юность – расширение деятельности за счет нового реального инвестирования;

- зрелость – осуществления в объемах, обеспечивающих техническое перевооружения и крупного финансового инвестирования;

- старение – обеспечение реального и финансового инвестирования в размерах, обеспечивающих сохранения необходимого объема деятельности;

- возрождение – большие реальные вложения денежных средств связанное с различными формами диверсификации деятельности;

- финансовое состояние предприятия на основе оценки его финансовой устойчивости, ликвидности и платежеспособности, эффективности. наличие временно свободных денежных средств для долгосрочных, среднесрочных и краткосрочных реальных и финансовых активов.

При учете всех вышеизложенных факторов, разработка инвестиционной стратегии позволяет принимать эффективное управленческое решение, связанное с развитием организации в условиях изменения внешних и внутренних факторов, которые определяет это развитие.

Организация как объект инвестиционной стратегии выступает как открытая комплексная система, которая связывает все направления и формы инвестиционной детальности всевозможных структурных подразделений.

Оценка эффективности инвестиционной стратегии, которая разрабатывается предприятием, реализуется по следующим основным параметрам [2]:

- согласованность инвестиционной стратегии с:

- общей стратегией развития предприятия - данная оценка позволяет выявить на сколько цели, направления и этапы реализации этих стратегий согласованны, не противоречат ли друг другу;

- изменяемыми внешними условиями инвестиционной среды - эта оценка позволяет выявить соответствие данной инвестиционной стратегии изменениям конъектуры инвестиционного рынка и прогнозируемому развитию экономики страны;

- его внутренним потенциалом – такая оценка определяет степень взаимосвязи объема, направления и формы инвестиционной стратегии с возможностями инвестиционных менеджеров, организационной структурой и культурой инвестиционной деятельности;

- согласованность отдельных целей и целевых стратегических нормативов инвестиционной деятельности – данная оценка заключается в том, чтобы определить насколько эти цели и нормативы соотносятся с содержанием инвестиционной политикой, насколько согласованы.

- внутренняя сбалансированность инвестиционной стратегии – данная оценка позволяет оценить насколько взаимосвязаны между собой целевые стратегические нормативы и отдельные цели инвестиционной деятельности, насколько эти цели и нормативы соответствуют содержанию инвестиционной политики, насколько взаимосвязаны между собой по направлениям в обеспечении реализации инвестиционной деятельности;

- реализуемость инвестиционной стратегии – при данной оценке рассматривают потенциальные возможности организации, которые необходимы для формирования нужного объема инвестиционных ресурсов из различных источников, анализируют насколько инвестиционные проекты технологичны, имеются ли достаточный перечень финансовых инструментов на инвестиционном рынке, которые необходимы для разработки эффективного инвестиционного портфеля;

- приемлемость уровня рисков, которые связаны с реализацией инвестиционной стратегии – эта оценка позволяет определить допустимый уровень прогнозируемых инвестиционных рисков, в соответствии с инвестиционной деятельностью данной организации с позиции возможных финансовых потерь и генерирования угрозы банкротства;

- экономическая эффективность реализации инвестиционной стратегии – данная оценка базируется на прогнозных расчетах системы основных инвестиционных коэффициентов и выбранных целевых стратегических нормативов;

- внешнеэкономическая эффективность реализации инвестиционной стратегии – данная оценка учитывает рост деловой репутации организации, повешение уровня социального и материального удовлетворения инвестиционных менеджеров (путем материального стимулирования или улучшения условий труда т.п.), а также учитывает повышения уровня управляемости инвестиционной деятельностью структурных подразделений.

В результате положительных оценок, формирование инвестиционной стратегии, соответствующей выбранным критериям и инвестиционному поведению, принимается организацией к реализации.

1.2 Принципы формирования инвестиционной стратегии

При формировании инвестиционной стратегии предприятия учитывают принципы новой управленческой парадигмы – системы стратегического управления. Данные принципы обеспечивают подготовку принятия стратегического инвестиционного решения в процессе инвестиционной стратегии организации, к ним относятся [3]:

- принцип инвайроментализма – формирование инвестиционной стратегии предприятия, при которой предприятие полностью открыто для активного взаимодействия с элементами внешней среды что позволяет обеспечить качественный уровень разработки его инвестиционной стратегии;

- принцип соответствия – инвестиционная стратегия является одним из главных факторов обеспечения эффективного развития предприятия в общей экономической стратегии, носит подчиненный характер, поэтому данная стратегия должна быть согласована с целями и этапами развития общей стратегии предприятия. Инвестиционная стратегия оказывает существенное влияние на разработку стратегического развития операционной деятельности организации. К базовым стратегиям операционной деятельности организации относятся: ограниченный рост, ускоренный рост, сокращение (сжатие), сочетание (комбинирование):

- стратегия ограниченного роста используется организацией, которая имеет стабильный ассортимент продукции и стабильные производственные технологии, слабо подверженные влиянию научно-техническому прогрессу. Данную стратегию применяют в условиях относительно слабых изменениях конъектуры рынка и стабильной конкурентной позиции. В данном случае инвестиционная стратегия имеет приоритетное направление на эффективное обеспечение прироста активов и воспроизводственных процессов, которые обеспечивают ограниченный рост объемов производства и реализации продукции. При этом стратегия изменяется минимально. Организации, которые находятся на ранних стадиях жизненного цикла, они обычно функционируют в активно развивающихся отраслях, сильно подвержены влиянию научно – техническому прогрессу, выбирают стратегию ускоренного роста. В данном случае инвестиционная стратегия осложнена тем, что необходимо обеспечить высокий темп роста развития инвестиционной деятельности, диверсификация по различным формам, направлениям, регионам и отраслям;

- стратегия сокращения относится к организациям, которые находятся на последних стадиях жизненного цикла или в период финансового кризиса. Эта стратегия предусматривает уменьшения объемов и ассортимента продукции, уход с отдельного сегмента рынка и т.п. В этих условиях инвестиционная стратегия должна обеспечивать высокую подвижность использования высвобождаемого капитала в объектах инвестирования, которые обеспечивают дальнейшее финансовое уравновешивание;

- стратегия сочетания (комбинирования) необходима более крупным организациям, которые имеют широкую отраслевую и региональную диверсификацию инвестиционной деятельности. Эта стратегия объединяется с отдельными объектами стратегического управления в зависимости от стратегических целей развития;

- принцип инвестиционной предприимчивости и коммуникабельности – суть данного принципа заключается в постоянном поиске эффективных инвестиционных связей;

При формировании инвестиционной программы разработанная инвестиционная стратегия закладывается как основа текущего управления инвестиционной деятельностью. В свою очередь, при реализации отдельных инвестиционных программ и реструктуризации портфеля финансовых инструментов, текущее управление инвестиционной деятельностью будет считаться базой оперативного.

Разработка инвестиционного портфеля – это среднесрочный управленческий процесс, который осуществляется в пределах стратегических решений и текущих инвестиционных возможностей организации.

Оперативное управление осуществлением инвестиционных программ и реструктуризации портфеля финансовых инструментов – это краткосрочный управленческий процесс, который предусматривает формирование и принятие оперативных решений по отдельным инвестиционным программам и финансовым инструментам, также при необходимости подготовить решение о пересмотре портфеля.

Инвестиционное поведение организации в стратегической перспективе можно разделить на два стиля:

- приростный;

- предпринимательский [7].

Приростный стиль инвестиционного поведения рассматривают как консервативный стиль поведения, а предпринимательский как агрессивный который ориентирован на ускорения.

Базой для приростного стиля является выстраивания стратегических целей от достигнутого уровня инвестиционной деятельности с учетом минимизации альтернативности принимаемых стратегических инвестиционных решений. Сильные изменения направлений и форм инвестиционной деятельности может реализовываться только при изменении операционной стратегии организации. Этот стиль присущ организациям, которые достигли стадии зрелости жизненного цикла.

Базой для предпринимательского стиля является активный поиск результативных инвестиционных решений для всех направлений и форм инвестиционной деятельности. При предпринимательском стиле направления и формы, способы реализации инвестиционной деятельности постоянно изменяются в соответствии с изменяющимися факторами внешней инвестиционной среды.

- принцип инвестиционной гибкости и альтернативности – разработка инвестиционной стратегии с учетом изменяемой внешней среды, т.е. суть этого принципа заключается в том, чтобы разработать инвестиционную стратегию с учетом способности к адаптации в условиях изменяющихся факторов внешней среды. При этом в основу стратегических решений должен быть заложен активный поиск альтернативных вариантов направлений, форм и способов реализации инвестиционной деятельности, далее выбирают лучший альтернативный вариант, и на основе этого строят общую инвестиционную стратегию и разрабатывают механизмы эффективной реализации данной стратегии;

- инновационный принцип – инвестиционная стратегия является главным механизмом внедрения технологических нововведений, которые обеспечивают рост конкурентной позиции предприятия на рынке. Инвестиционная стратегия – это главный механизм, внедряющий технологические нововведения, которые обеспечивают рост конкурентной позиции организации на рынке;

- принцип минимизации инвестиционного риска – в процессе разработки инвестиционной стратегии возникают разного уровня инвестиционные риски, которые должны сводиться к минимуму предприятием. В процессе разработке этот параметр устанавливается дифференцировано;

- принцип компетентности – инвестиционную стратегию должны разрабатывать квалифицированные специалисты – финансовые менеджеры.

Разработкой инвестиционной стратегии должны заниматься специально обученные специалисты – инвестиционные менеджеры, которые владеют знаниями, навыками и опытов как в управлении инвестиционной деятельностью, так и ее культурой.

Глава 2. Этапы формирования и виды инвестиционной стратегии предприятия

2.1 Этапы формирования инвестиционной стратегии предприятия

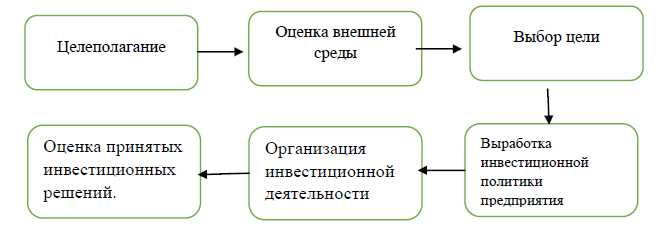

Разработка и анализ стратегических целей и альтернатив, выбор стратегических форм и направлений инвестиционной деятельности, формирования инвестиционных ресурсов – все эти процессы являются важными этапами формирования инвестиционной стратегии организации. Основные этапы отображены на рисунке 1.

Рисунок 1. Этапы инвестиционной стратегии [5]

Эти этапы осуществляются последовательно.

Этап целеполагания это один из важных этапов в инвестиционной стратегии, означающий выработку и осмысления миссии предприятия, главной цели. Она может содержать политику ведения бизнеса, построение социальной схемы взаимоотношения внутри предприятия, потребности предприятия, достижение роста прибыли и более высокого положения на рынке выпускаемой продукции. После определения миссии, разрабатывают стратегические цели организации путем применения метода дерева целей для логичной структуры. Центральную роль в данном дереве занимает инвестиционная деятельность, так как она непосредственно влияет на достижения основной цели организации. В данном методе прописываются всевозможные варианты достижения цели, затем выбирают оптимальный путь. Критерием выбора могут являться скорость достижения основной цели и уровень потребностей ресурсов, которые требуются для осуществления подцелей.

Одновременно с выбором цели проводится оценка внешней среды, это необходимо из-за внешних ограничений, которые могут повлиять на изменения выбранной цели, в результате она может оказаться недостижимой.

Следующим этапом разработки инвестиционной стратегии является инвестиционная политика, которая означает четкие направления инвестиционной деятельности, в ней прописываются все условия осуществления инвестиционной деятельности.

Оценка принятых инвестиционных решений строится на основе прогнозных оценок, которые могут изменять те или иные составляющие инвестиционной стратегии, при этом на конечную цель они никак не влияют.

Инвестиционная политика может рассматриваться как форма осуществления инвестиционной стратегии организации на различных этапах ее реализации. Инвестиционная политика разрабатывается на основе конкретных направлений деятельности, которая требует обеспечения эффективного управления для достижения основных целей организации.

На основе инвестиционной стратегии разрабатывается следующая политика:

-

- управления реальными инвестициями;

- формирования инвестиционных ресурсов;

- управления финансовыми инвестициями; управления инвестиционными рисками.

Разработка инвестиционной стратегии реализуется инвестиционными менеджерами, а ее реализацией занимаются специализированные структурные подразделения. Помимо реализации стратегии в функции таких подразделений входит мониторинг исполнения инвестиционной стратегии, оценка технических и экономических результатов инвестиций, а также распределения заданий по всем подразделениям, которые задействованы в реализации инвестиционной программы.

Так же за осуществления инвестиционной стратегии отвечает высшие звено руководства организации.

2.2 Виды инвестиционных стратегий

Инвестиционная деятельность предприятие принято разделять на две группы:

- Инвестиционная деятельность в области реальных инвестиций – обеспечение реального развития предприятия, его материально – технической базы, места на рынке. К ним относится стратегии ограниченного роста, ускоренного роста, инерционного роста и комбинированная стратегия;

Предприятия, которые имеют устойчивое положение на рынке используют стратегию ограниченного роста. В данном случае инвестиции направляют на расширение производства. Также данную стратегию могут использовать предприятия, которые имеют ограниченные ресурсы для их экономии.

Для инновационного подхода выбирают инвестиционную стратегию ускоренного роста. Основной акцент делается на технологические нововведения в производстве и управлении предприятием.

Для завершения инвестиционного проекта или ликвидации выбирают инвестиционную стратегию инерционного роста. Комбинированная инвестиционная стратегия избирается крупными предприятиями, которые имеют множество подразделений, каждой из которых имеет свою инвестиционную стратегию.

- Инвестиционная деятельность в области финансовых инвестиций – реализуется в виде портфельных инвестиций, которая подразделяется на агрессивную, умеренную и пассивная.

Суть агрессивной стратегии заключается в формировании с высокой степенью доходных и рисковых ценных бумаг в портфеле инвестора.

Пассивная инвестиционная стратегия – обеспечение подбора высоколиквидных ценных бумаг в портфель, т.е. данные бумаги имеют низкую степень доходности и риска, их используют в нестабильный период и рыночных резких колебаний. Данную стратегию применяют, когда у предприятия есть свободные денежные средства.

Умеренная инвестиционная стратегия – диверсификация портфеля, т.е. приобретение ценных бумаг, обеспечивающие устойчивость портфеля по отношению в доходности и степени риска.

Таким образом, стоит отметить, что для того, чтобы удовлетворять запросам самых разных инвесторов, спектр инвестиционных стратегий должен быть достаточно широким. Рассмотренные виды, не смотря на свою условность, помогают выделить некоторые типовые стратегии, на основе сочетания которых может быть разработана стратегическая программа действий.

ЗАКЛЮЧЕНИЕ

Подводя итоги работы можно сделать следующие выводы.

Инвестиционная стратегия предприятия представляет собой систему долгосрочных целей инвестиционной деятельности организации, определяемых общими задачами ее развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

Формирование инвестиционной стратегии предприятия осуществляется в соответствии с общей стратегией экономического развития.

В качестве этапов формирования инвестиционной стратегии предприятия можно назвать такие этапы как: анализ нынешней, общей, функциональной и инвестиционной стратегии, изучение инвестиционных намерений и ожиданий на соответствие организационной миссии; исследование факторов внешней инвестиционной среды и конъюнктуры инвестиционного рынка; оценка сильных и слабых сторон предприятия, определяющих особенности его инвестиционной деятельности; формирование стратегических целей инвестиционной деятельности предприятия; анализ стратегических альтернатив и выбор стратегических направлений и форм инвестиционной деятельности; определение стратегических направлений формирования инвестиционных ресурсов; формирование инвестиционной политики по основным аспектам инвестиционной деятельности; разработка системы организационно-экономических мероприятий по обеспечению реализации инвестиционной стратегии; оценка результативности разработанной инвестиционной стратегии.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Алехина, О. А. Инвестиционная деятельность предприятий / О. А. Алехина // «Научно-практический журнал Аллея Науки». – 2018. – №1(17). – С. 1-5.

- Андряшина, Н. С., Романовская, Е. В., Бакулина, Н. А., Гнездин, А. В. Формирование инвестиционной стратегии предприятия. // Московский экономический журнал. 2020. №7. [Электронный ресурс]. URL: https://cyberleninka.ru/article/n/formirovanie-investitsionnoy-strategii-predpriyatiya-1 (дата обращения: 01.03.2021).

- Бжинаев, Т. А. Разработка инвестиционной стратегии предприятия // Научный альманах - 2019 - N 10-1(60).

- Березин, В. В. Инвестиционная стратегия : учебное пособие / В. В. Березин. – М. : Российский новый университет, 2015. – 160 c.

- Болодурина, М. П. Инвестиционная стратегия : учебное пособие / М. П. Болодурина. – Оренбургский государственный университет, ЭБС АСВ, 2016. – 184 c.

- Лахметкина, Н. И. Инвестиционная стратегия предприятия. – М.: КноРус, 2016 – 183 с.

- Любицкая, В. А. Проблемы стратегического развития предприятия в цифровой среде // Стратегическое планирование и развитие предприятий: материалы ХХ всероссийского симпозиума. Москва, 9–10 апреля 2019 г. / под ред. чл.-корр. РАН Г.Б. Клейнера [Электронный ресурс].

- Нормативно-правовое регулирование торговой деятельности в Российской Федерации

- Типы данных SQL

- Основные тенденции дизайна сайта (Специальность: Дизайн кафедра: ДиК)

- Модульная сетка. Использование шаблонов при создании макетов книг (Дизайн кафедра: ДиК)

- Основные принципы построения эффективной команды (теоретические основы формирования команды)

- Элементы тайм-менеджмента

- Теория и практика квалификации преступлений

- Государственное регулирование экономики: понятие, методы и формы.

- Основные этапы процесса формирования инвестиционной стратегии фирмы

- Кейнсианская революция: причины, содержание, итоги

- Кейнсианская революция: причины, содержание, итоги

- Государственное регулирование экономики: понятие, методы и формы.