Основные положения модели оптимизации портфеля, разработанной Г. Марковицем (Выбор оптимального портфеля)

Содержание:

Введение

В настоящее время уже ни у кого не вызывает сомнений, что деятельность любого финансового института (банка, биржи, инвестиционной компании, брокерской конторы и т. д.) сопряжена с определенными рисками. Именно поэтому залогом его успешного функционирования служит способность управлять своими рисками в конкретных макроэкономических условиях. Существует много теорий, посвященных этой проблеме. Но из всего этого разнообразия различных теорий выделяется модель, созданная в 1950 году нобелевским лауреатом Гарри Марковицем и получившая название «модель Марковица», поскольку ее несомненным достоинством является строгая математическая формулировка, что обеспечивает максимальную объективность результатов. Основная идея модели Марковица заключается в том, чтобы статистически рассматривать будущий доход, приносимый финансовым инструментом, как случайную переменную. По этой модели определяются показатели, характеризующие объем инвестиций и риск, что позволяет сравнивать между собой различные альтернативы вложения капитала с точки зрения поставленных целей и тем самым создать масштаб для оценки различных комбинаций.

Методика формирования оптимальной структуры портфеля. Модель Марковица

На практике используют множество методик формирования оптимальной структуры портфеля ценных бумаг. Большинство из них основано на методике Марковица. Основными постулатами, на которых построена классическая портфельная теория, являются следующие:

Рынок состоит из конечного числа активов, доходности которых для заданного периода считаются случайными величинами.

Инвестор в состоянии, например, исходя из статистических данных, получить оценку ожидаемых (средних) значений доходностей и их попарных ковариаций и степеней возможности диверсификации риска.

Инвестор может формировать любые допустимые (для данной модели) портфели. Доходности портфелей являются также случайными величинами.

Сравнение выбираемых портфелей основывается только на двух критериях – средней доходности и риске.

Инвестор не склонен к риску в том смысле, что из двух портфелей с одинаковой доходностью он обязательно предпочтет портфель с меньшим риском.

Рассмотрим подробнее сформировавшиеся на данный момент портфельные теории, некоторые из которых будут применены далее при проведении практического расчета оптимального портфеля ценных бумаг.

Основная идея модели Марковица заключается в том, чтобы статистически рассматривать будущий доход, приносимый финансовым инструментом, как случайную переменную то есть доходы по отдельным инвестиционным объектам случайно изменяются в некоторых пределах. Тогда, если неким образом случайно определить по каждому инвестиционному объекту вполне определенные вероятности наступления, можно получить распределение вероятностей получения дохода по каждой альтернативе вложения средств. Это получило название вероятностной модели рынка. Для упрощения модель Марковица полагает, что доходы распределены нормально.

По модели Марковица определяются показатели, характеризующие объем инвестиций и риск что позволяет сравнивать между собой различные альтернативы вложения капитала с точки зрения поставленных целей и тем самым создать масштаб для оценки различных комбинаций.

В качестве масштаба ожидаемого дохода из ряда возможных доходов на практике используют наиболее вероятное значение, которое в случае нормального распределения совпадает с математическим ожиданием.

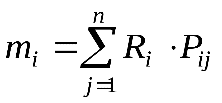

Математическое ожидание дохода по i-й ценной бумаге (mi) рассчитывается следующим образом:

,

,

где Ri– возможный доход поi-й ценной бумаге, руб.;

Pij– вероятность получение дохода;

n– количество ценных бумаг.

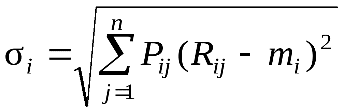

Для измерения риска служат показатели рассеивания, поэтому чем больше разброс величин возможных доходов, тем больше опасность, что ожидаемый доход не будет получен. Мерой рассеивания является среднеквадратическое отклонение:

.

.

В отличии от вероятностной модели, параметрическая модель допускает эффективную статистическую оценку. Параметры этой модели можно оценить исходя из имеющихся статистических данных за прошлые периоды. Эти статистические данные представляют собой ряды доходностей за последовательные периоды в прошлом.

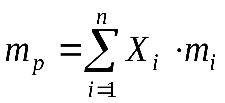

Любой портфель ценных бумаг характеризуется двумя величинами: ожидаемой доходностью

,

,

где Xi– доля общего вложения, приходящаяся наi-ю ценную бумагу;

mi– ожидаемая доходностьi-й ценной бумаги, %;

mp– ожидаемая доходность портфеля, %

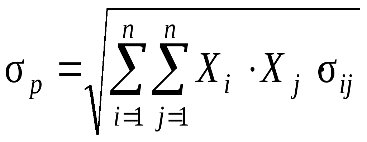

и мерой риска – среднеквадратическим отклонением доходности от ожидаемого значения

где σp– мера риска портфеля;

σij – ковариация между доходностямиi-й иj-й ценных бумаг;

XiиXj– доли общего вложения, приходящиеся наi-ю иj-ю ценные бумаги;

n– число ценных бумаг портфеля.

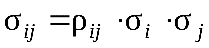

Ковариация доходностей ценных бумаг (σij) равна корреляции между ними, умноженной на произведение их стандартных отклонений:

где ρij– коэффициент корреляции доходностейi-ой иj-ой ценными бумагами;

σi,σj– стандартные отклонения доходностейi-ой иj-ой ценных бумаг.

Для i=jковариация равна дисперсии акции.

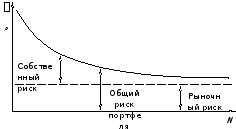

Рассматривая теоретически предельный случай, при котором в портфель можно включать бесконечное количество ценных бумаг, дисперсия (мера риска портфеля) асимптотически будет приближаться к среднему значению ковариации.

Г рафическое представление этого факта представлено на рисунке 2

рафическое представление этого факта представлено на рисунке 2

Совокупный риск портфеля можно разложить на две составные части: рыночный риск, который нельзя исключить и которому подвержены все ценные бумаги практически в равной степени, и собственный риск, который можно избежать при помощи диверсификации. При этом сумма вложенных средств по всем объектам должна быть равна общему объему инвестиционных вложений, т.е. сумма относительных долей в общем объеме должна равняться единице.

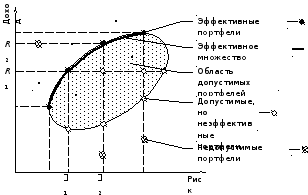

Проблема заключается в численном определении относительных долей акций и облигаций в портфеле, которые наиболее выгодны для владельца. Марковиц ограничивает решение модели тем, что из всего множества «допустимых» портфелей, т.е. удовлетворяющих ограничениям, необходимо выделить те, которые рискованнее, чем другие. При помощи разработанного Марковицем метода критических линий можно выделить неперспективные портфели. Тем самым остаются только эффективные портфели.

Отобранные таким образом портфели объединяют в список, содержащий сведения о процентом составе портфеля из отдельных ценных бумаг, а также о доходе и риске портфелей.

Объяснение того факта, что инвестор должен рассмотреть только подмножество возможных портфелей, содержится в следующей теореме об эффективном множестве: «Инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых обеспечивает максимальную ожидаемую доходность для некоторого уровня риска и минимальный риск для некоторого значения ожидаемой доходности». Набор портфелей, удовлетворяющих этим двум условиям, называется эффективным множеством.

На рисунке 3 представлены недопустимые, допустимые и эффективные портфели, а также линия эффективного множества.

Р исунок 3 – Допустимое и эффективное множества

исунок 3 – Допустимое и эффективное множества

В модели Марковица допустимыми являются только стандартные портфели (без коротких позиций). Использую более техническую терминологию, можно сказать, что инвестор по каждому активу находится в длинной позиции. Длинная позиция – это обычно покупка актива с намерением его последующей продажи (закрытие позиции). Такая покупка обычно осуществляется при ожидании повышения цены актива в надежде получить доход от разности цен покупки и продажи.

Из-за недопустимости коротких позиций в модели Марковица на доли ценных бумаг в портфели накладывается условие неотрицательности. Поэтому особенностью этой модели является ограниченность доходности допустимых портфелей, т.к. доходность любого стандартного портфеля не превышает наибольшей доходности активов, из которых он построен.

Из-за недопустимости коротких позиций в модели Марковица на доли ценных бумаг в портфели накладывается условие неотрицательности. Поэтому особенностью этой модели является ограниченность доходности допустимых портфелей, т.к. доходность любого стандартного портфеля не превышает наибольшей доходности активов, из которых он построен.

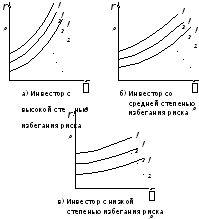

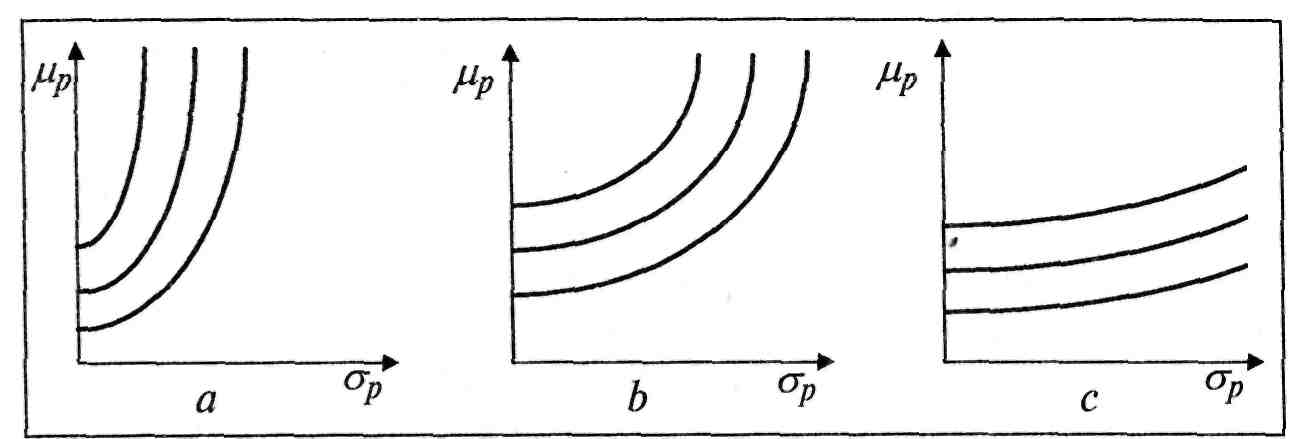

Для выбора наиболее приемлемого для инвестора портфеля ценных бумаг можно использовать

рис.4

кривые безразличия. В данном случае эти кривые отражают предпочтение инвестора в графической форме. Предположения, сделанные относительно предпочтений, гарантируют, что инвесторы могут указать на предпочтение, отдаваемое одной из альтернатив или на отсутствие различий между ними.

Если же рассматривать отношение инвестора к риску и доходности в графической форме, откладывая по горизонтальной оси риск, мерой которого является среднеквадратическое отклонение (σp), а по вертикальной оси – вознаграждение, мерой которого является ожидаемая доходность (rp), то можно получить семейство кривых безразличия.

Располагая информацией об ожидаемой доходности и стандартных отклонениях возможных портфелей ценных бумаг, можно построить карту кривых безразличия, отражающих предпочтения инвесторов. Карта кривых безразличия – это способ описания предпочтений инвестора к возможному риску полностью или частично потерять вкладываемые в портфель ценных бумаг деньги или получить максимальны доход.

Различные позиции инвесторов по отношению к риску можно представить в виде карт кривых, отражающих полезность вложений в те или иные инвестиционные портфели (рисунок 4). Каждая из указанных на рисунке 4 позиций инвестора к риску характерна тем, что любое уменьшение им риска сказывается на сокращении доходности и стандартном отклонении каждого из портфелей. И поскольку портфель включает в себя набор различных бумаг, то вполне объяснимым является зависимость его от ожидаемой доходности и стандартного отклонения каждой ценной бумаги, входящей в портфель.

Инвестор должен выбирать портфель, лежащий на кривой безразличия, расположенной выше и левее всех остальных кривых. В теореме об эффективном множестве утверждается, что инвестор не должен рассматривать портфели, которые не лежат на левой верхней границе множества достижимости, что является ее логическим следствием. Исходя из этого, оптимальный портфель находится в точке касания одной из кривых безразличия самого эффективного множества. На рисунке 5 оптимальный портфель для некоторого инвестора обозначен O*.

Карта кривых безразличия – это способ описания предпочтений инвестора к возможному риску полностью или частично потерять вкладываемые в портфель ценных бумаг деньги или получить максимальны доход. Различные позиции инвесторов по отношению к риску можно представить в виде карт кривых, отражающих полезность вложений в те или иные инвестиционные портфели (рис.5).

Каждая из указанных на рис.5.1 позиций инвестора к риску характерна тем, что любое уменьшение им риска сказывается на сокращении доходности и стандартном отклонении каждого из портфелей. Определение кривой безразличия клиента является нелегкой задачей. На практике ее часто получают в косвенной или приближенной форме путем оценки уровня толерантности риска, определяемой как наибольший риск, который инвестор готов принять для данного увеличения ожидаемой доходности.

Каждая из указанных на рис.5.1 позиций инвестора к риску характерна тем, что любое уменьшение им риска сказывается на сокращении доходности и стандартном отклонении каждого из портфелей. Определение кривой безразличия клиента является нелегкой задачей. На практике ее часто получают в косвенной или приближенной форме путем оценки уровня толерантности риска, определяемой как наибольший риск, который инвестор готов принять для данного увеличения ожидаемой доходности.

Поэтому, с точки зрения методологии модель Марковица можно определить как практически-нормативную, что не означает навязывания инвестору определенного стиля поведения на рынке ценных бумаг. Задача модели заключается в том, чтобы показать, как поставленные цели достижимы на практике.

II.Выбор оптимального портфеля

Из набора N ценных бумаг можно сформировать бесконечное число портфелей. Рассмотрим ситуацию с компаниями А, Б и С, когда N равно трем. Инвестор может купить или только акции компании А, или только акции компании Б, или некоторую комбинацию акций двух компаний. Например, он может вложить половину средств в одну, а половину в другую компанию, или 75% в одну, а 25% в другую, или же 33% и 67% соответственно. В конечном счете инвестор может вложить любой процент (от 0% до 100%) в первую компанию, а остаток во вторую. Даже без рассмотрения акций компании С, существует бесконечное число возможных портфелей для инвестирования. Необходимо ли инвестору проводить оценку всех этих портфелей? К счастью, ответом на этот вопрос является "нет". Объяснение того факта, что инвестор должен рассмотреть только подмножество возможных портфелей, содержится в следующей теореме об эффективном множестве.

Инвестор выберет своп оптимальный портфель из множества портфелей, каждый из которых:

1. Обеспечивает максимальную ожидаемую доходность для некоторого уровня риска.

2. Обеспечивает минимальный риск для некоторого значения ожидаемой доходности.

Набор портфелей, удовлетворяющих этим двум условиям, называется эффективным множеством или эффективной границей. Достижимое множество представляет собой все портфели, которые могут быть сформированы из группы в N ценных бумаг. Это означает, что все возможные портфели, которые могут быть сформированы из N ценных бумаг, лежат либо на границе, либо внутри достижимого множества. В общем случае, данное множество будет иметь форму типа зонта. В зависимости от используемых ценных бумаг, оно может быть больше смещено вправо или влево, вверх или вниз.

Инвестор должен нарисовать свои кривые безразличия на одном рисунке с эффективным множеством, а затем приступить к выбору портфеля, расположенного на кривой безразличия, находящейся выше и левее остальных. Этот портфель будет соответствовать точке, в которой кривая безразличия касается эффективного множества. Желание находиться на какой-то конкретной кривой не может быть реализовано, если данная кривая нигде не пересекает множество достижимости. Чисто интуитивно теорема об эффективном множестве кажется вполне рациональной. В предыдущей главе было показано, что инвестор должен выбирать портфель, лежащий на кривой безразличия, расположенной выше и левее всех остальных кривых. В теореме об эффективном множестве утверждается, что инвестор не должен рассматривать портфели, которые не лежат на левой верхней границе множества достижимости, что является ее логическим следствием.

Кроме того установлено, что кривые безразличия для инвестора, избегающего риск, выпуклы и имеют положительный наклон. Эффективное множество в общем случае вогнуто и имеет положительный наклон, т.е. отрезок, соединяющий любые две точки эффективного множества, лежит ниже данного множества. Это свойство эффективных множеств является очень важным, так как оно означает, что существует только одна точка касания эффективного множества и кривых безразличия.

В начале 50-х годов Гарри Марковиц описал решение данных проблем. Используя математический метод, известный как квадратичное программирование, инвестор может обработать ожидаемые доходности, стандартные отклонения и ковариации для определения эффективного множества. Имея оценку своих кривых безразличия, отражающую их индивидуальный допустимый риск он может затем выбрать портфель из эффективного множества.

Используя средства обработки информации, доступные инвестору в то время, было практически невозможно вычислить эффективное множество даже для нескольких сотен ценных бумаг. Однако с появлением дешевых и высокопроизводительных компьютеров в 80-х годах 20 века, а также с развитием сложных моделей риска стало возможным определение эффективного множества для нескольких тысяч ценных бумаг за несколько минут. Необходимое компьютерное оборудование и программное обеспечение являются доступными фактически для любого инвестиционного института. В действительности данный процесс стал настолько банальным, что даже приобрел собственную терминологию. Использование компьютера для определения эффективного множества и формирования оптимального портфеля в разговорном языке называется оптимизацией. Портфели "оптимизируются", а про инвесторов говорят, что они применяют оптимизационную технику. Несмотря на доступность "оптимизаторов", относительно небольшое число менеджеров по инвестициям в действительности используют их при формировании портфеля. Вместо этого они в основном полагаются на некоторый набор правил и закономерностей.

Большинство менеджеров по инвестициям хорошо осведомлены о концепциях Марковица по формированию портфеля и о доступных технологиях, так как являются выпускниками школ бизнеса, в которых данные концепции детально рассматриваются. Причиной сопротивления являются два момента: профессиональные интересы и несоответствия в практическом воплощении концепций.

С точки зрения профессиональных факторов большинство инвесторов просто не чувствуют себя комфортно при использовании качественных методов. В их методах принятия решений подчеркивается значение интуиции и субъективных решений. Использование оптимизационной техники в формировании портфеля требует наличия системной и формальной структуры принятия решений. Специалисты по анализу ценных бумаг должны принять на себя ответственность за формирование количественных прогнозов ожидаемой доходности и риска. Управляющие портфелями должны выполнять решения компьютера. В результате этого "оптимизаторы" уничтожают "артистизм и грацию" управления инвестициями. Кроме того, с их внедрением возрастает влияние новой породы профессионалов по инвестициям - числовых аналитиков, которые координируют получение и применение оценок риска и доходности. Авторитет, приобретаемый числовыми аналитиками, уменьшает влияние аналитиков и менеджеров портфелей, использующих традиционные методы. Что касается перспектив применения "оптимизаторов", то здесь существуют серьезные проблемы. В частности, они имеют тенденцию к созданию чисто интуитивных портфелей, не подходящих для реальных инвестиций. Данная ситуация объясняется не столько проблемами "оптимизаторов", сколько ошибками операторов, обеспечивающих ввод данных. Здесь работает парадигма GIGO ("мусор на входе - мусор на выходе"). "Оптимизаторы" предпочитают ценные бумаги, обладающие высокими ожидаемыми доходностями, малыми стандартными отклонениями и малой величиной ковариации с другими ценными бумагами. Очень часто при оценке этих величин используется информация из старых баз данных, содержащих тысячи ценных бумаг. До тех пор пока информация о доходности и риске не будет тщательно проверена, ошибки (например, преуменьшение стандартного отклонения ценных бумаг) могут привести к тому, что "оптимизатор" будет рекомендовать произвести покупку некоторых ценных бумаг, исходя из неправильных предпосылок. Даже если информация является выверенной, экстремальные исторические события могут привести "оптимизатор" к практически неверным решениям.

До тех пор пока программа не будет принимать во внимание операционные издержки, "оптимизаторы" будут демонстрировать плохую привычку к операциям, приводящим к большому обороту, и рекомендациям о покупке ценных бумаг с низкой ликвидностью. Высокий оборот связан с существенными изменениями в портфеле от периода к периоду. Высокий оборот может являться причиной неприемлемо высоких операционных издержек, отрицательно сказывающихся на функционировании данного портфеля. Ликвидность означает возможность реального приобретения ценных бумаг, выбранных "оптимизатором". Выбранные бумаги могут обладать желательными характеристиками по доходности и риску, но продаваться в незначительных количествах, не позволяющих институциональным инвесторам приобрести их без ощутимых дополнительных расходов на покупку.

Существуют различные решения данных проблем, начиная с аккуратной проверки вводимой информации и кончая введением ограничений на максимальный оборот и минимальную ликвидность. Тем не менее ничто не может заменить прогноз квалифицированного специалиста о доходности и риске ценных бумаг, основанный на правильном применении понятия рыночного равновесия. Профессиональные проблемы и проблемы практического воплощения дают менеджерам по инвестициям удобный повод избегать применения "оптимизаторов" и сконцентрироваться на использовании традиционных методов формирования портфелей. Однако рассмотрение количественных методов формирования портфелей очень важно. Повышающаяся эффективность финансовых рынков заставляет менеджеров институциональных инвесторов обрабатывать больше информации о большем количестве ценных бумаг и с большей скоростью, чем когда-либо раньше. Как следствие, они вынуждены в большей степени увеличить использование количественных инструментов анализа инвестиций. Фактически они стали более восприимчивы к необходимости создания диверсифицированных портфелей, имеющих наивысший уровень ожидаемой доходности при удовлетворительном уровне риска.

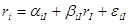

Предположим, что доходность обыкновенной акции за данный период времени (например, месяц) связана с доходностью за данный период акции на рыночный индекс. В этом случае с ростом рыночного индекса, вероятно, будет расти и цена акции, а с падением рыночного индекса, вероятно, будет падать и цена акции. Один из путей отражения данной взаимосвязи носит название рыночная модель:

(6)

(6)

где riI - доходность ценной бумаги i за данный период; rI - доходность на рыночный индекс I за этот же период;  - коэффициенты смещения и наклона соответственно;

- коэффициенты смещения и наклона соответственно;  - случайная погрешность.

- случайная погрешность.

Предположив, что коэффициент наклона положителен, из уравнения (6) можно заметить следующее: чем выше доходность на рыночный индекс, тем выше будет доходность ценной бумаги (заметим, что среднее значение случайной погрешности равняется нулю).

Случайная погрешность просто показывает, что рыночная модель не очень точно объясняет доходности ценных бумаг. Другими словами, когда рыночный индекс возрастает на 10% или уменьшается на 5%, то доходность ценной бумаги не обязательно равняется 14% или - 4% соответственно. Разность между действительным и ожидаемым значениями доходности при известной доходности рыночного индекса приписывается случайной погрешности. Таким образом, если доходность ценной бумаги составила 9% вместо 14%, то разность в 5% является случайной погрешностью. Случайную погрешность можно рассматривать как случайную переменную, которая имеет распределение вероятностей с нулевым математическим ожиданием и стандартным отклонением.

Заключение

Инвестиционная деятельность всегда связана с рисками. Ее успешное осуществление во многом зависит от того, насколько удастся выполнить задачу нахождения оптимального соотношения доходности и риска, квалифицированно управлять рисками.

Последовательность действий по регулированию риска включает: идентификацию рисков, возникающих в связи с инвестиционной деятельностью; выявление источников и объемов информации, необходимых для оценки уровня инвестиционных рисков; определение критериев и способов анализа рисков; разработку мероприятий по снижению рисков и выбор форм их страхования; мониторинг рисков с целью осуществления необходимой корректировки их значений; ретроспективный анализ регулирования рисков.

Портфельные инвестиции - основной источник средств для финансирования акций, выпускаемых предприятиями, крупными корпорациями и частными банками. В последнее время объем таких инвестиций растет, что свидетельствует об увеличении количества частных инвесторов. Посредниками же при зарубежных портфельных инвестициях в основном выступают инвестиционные банки. На движение данного вида инвестиций оказывает влияние разница в норме процентных ставок, выплачиваемых по различным ценным бумагам.

В начале 50-х годов Гарри Марковиц описал решение данных проблем. Используя математический метод, известный как квадратичное программирование, инвестор может обработать ожидаемые доходности, стандартные отклонения и ковариации для определения эффективного множества. Имея оценку своих кривых безразличия, отражающую их индивидуальный допустимый риск он может затем выбрать портфель из эффективного множества.

СПИСОК ЛИТЕРАТУРЫ

- Буренин А. Н. Управление портфелем ценных бумаг. – М.: Научно-техническое общество имени академика С. И. Вавилова, 2008. – 440 с.

- Аскинадзи В.М., Жданова О.А., 2012 «Инвестиционные анализ»(тема 2)

- Инвестиционный менеджмент [Текст] : Учебно-методический комплекс / Виктор Михайлович Аскинадзи, Валентина Федоровна Максимова. - Москва

.

- Применение OLAP-технологий в сфере продаж (Применение OLAP-технологий в торговых компаниях)

- Мировая система социализма:причины формирования и причины краха

- Правовые меры защиты информации (по информационным технологиям)

- Предприятие как организационная система (предприятие как часть рыночной экономики)

- Факторы, влияющие на эффективность управленческих решений в проектной деятельности.

- Значение Петра I в развитии русского искусства

- Влияние творческой деятельности на эмоциональное состояние

- Органы исполнительной власти субъектов Российской Федерации..

- Использование современных переплетных материалов в книжной многополосной продукции (ИСТОРИЯ РАЗВИТИЯ ПЕРЕПЛЕТНЫХ МАТЕРИАЛОВ.)

- Сущность экономического анализа

- Метрология и полиграфическая деятельность (МЕТРОЛОГИЯ КАК НАУКА)

- Основные виды инвестиций, их классификация (По дисциплине Инвестиционный менеджмент)