Основные виды инвестиций, их классификация (Виды инвестиций и их классификация)

Содержание:

Введение

Проблема инвестиций в нашей стране настолько актуальна, что разговоры о них не утихают. Эта проблема актуальна, прежде всего, тем, что на инвестициях в России можно нажить огромное состояние, но в то же время боязнь потерять вложенные средства останавливает инвесторов. Российский рынок - один из самых привлекательных для иностранных инвесторов, однако он также и один из самых непредсказуемых, и иностранные инвесторы мечутся из стороны в сторону, пытаясь не упустить свой кусок российского рынка и, в то же время, не потерять свои деньги. Тот факт, что жизнеспособность и процветание любого бизнеса, любой социально-экономической системы в значительной степени зависит от рациональной инвестиционной политики. Эта политика затратная и рискованная по определению. Развитие рыночных отношений в российской экономике обусловило необходимость пересмотреть толкование категории «инвестиции» в соответствии с новыми условиями. Характерными чертами формирующегося рыночного подхода к понимании сущности инвестиций являются:

- Связь инвестиций с получением дохода как мотива инвестиционной деятельности;

- Рассмотрение инвестиций в единстве двух сторон: ресурсов (капитальных ценностей) и вложений (затрат);

- Анализ инвестиций не в статике, а в динамике, что позволяет объединить в рамках категории «инвестиции» ресурсы, вложения и отдачу вложенных средств как мотива этого объединения;

- Включение в состав объектов инвестирования любых вложений, дающих экономический эффект

Рыночный подход к анализу сущности, форм и принципов инвестиционной деятельности нашел отражение при определении термина «инвестиции» в российском законодательстве. В соответствии с Законом РФ «Об инвестиционной деятельности в РСФСР» от 26 июня 1991 г. (один из первых законов рыночной направленности) инвестициям и являются все виды имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской и других видов деятельности, в результате которых образуется прибыль (доход) или достигается социальный эффект.

Аналогичная по смыслу формулировка содержится и в Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1998 г. №39-ФЗ (в редакции от 2 января 2000 г. №22-ФЗ), с принятием которого утратил силу прежний законодательный акт. Инвестиции определяются в нем как денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и иной деятельности в целях получения прибыли и достижения иного полезного эффекта.

В новом законодательном документе, имеющем в отличии от прежнего более конкретную направленность (сфера капитальных вложений), уточнено понятие не только инвестиций, но и капитальных вложений, которые рассматриваются как форма инвестиций, представляющая собой инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательные работы и другие затраты.

В целом инвестиции определяются как процесс, в ходе которого осуществляется преобразование ресурсов в затраты с учетом целевых установок инвесторов – получение дохода (эффекта).

Обобщая все вышеизложенное, можно попытаться дать определение инвестиций с этих позиций.

Инвестиции – это динамический процесс смены форм капитала, последовательного преобразования первоначальных ресурсов и ценностей в инвестиционные затраты и превращение вложенных средств в прирост капитальной стоимости в форме дохода или социального эффекта. Инвестиции – это вложения как в денежный, так и реальный капитал. Они осуществляются в виде денежных средств, кредитов ценных бумаг, а также вложений в движимое и недвижимое имущество, интеллектуальную собственность, имущественные права и другие ценности.

I . Виды инвестиций и их классификация

Инвестиции - это откладывание денег на завтрашний день, чтобы иметь возможность больше получить в будущем

Одна из частей инвестиций - потребительские блага, они откладываются в запас (инвестиции на увеличение запасов).

А вот ресурсы, которые направляются на расширение производства (приобретение зданий, машин и сооружений) - это уже другая часть инвестиций.

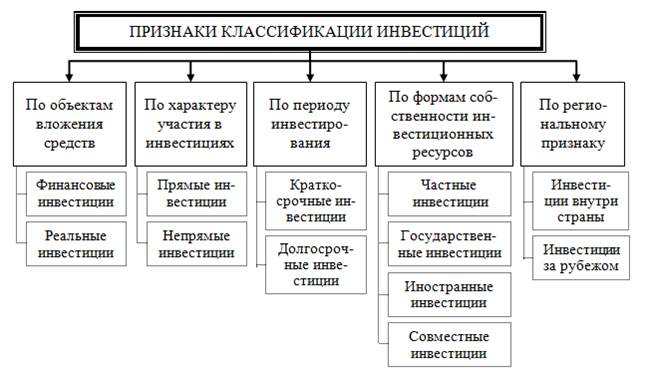

Инвестиции осуществляются в различных формах. С целью систематизации анализа планирования инвестиций они могут быть структурированы по определенным классификационным признакам. Классификация инвестиций определяется выбором критерия, положенного в ее основу.

Инвестиции могут быть классифицированы по объектам вложений, по срокам, формам собственности на инвестиционные ресурсы, регионам, отраслям, рискам и другим признакам. Наиболее комплексная классификация представлена в учебном пособии Л.Л. Игониной «Инвестиции».

По цели инвестирования выделяют прямые и портфельные (непрямые) инвестиции.

- Прямые инвестиции выступают как вложения в уставные капиталы предприятий (фирм, компаний) с целью установления непосредственного контроля и управления объектом инвестирования. Они направлены на расширение сферы влияния, обеспечение будущих финансовых интересов, а не только на получение дохода.

- Портфельные инвестиции представляют собой средства, вложенные в экономические активы с целью извлечения дохода (в форме прироста рыночной стоимости инвестиционных объектов, дивидендов, процентов и других денежных выплат0 и диверсификации рисков. Как правило, портфельные инвестиции являются вложениями в приобретение принадлежащих различным эмитентам ценных бумаг и других активов.

Достаточно часто реальные и финансированные инвестиции рассматриваются как соответственно прямые и портфельные. При этом в одних случаях под прямыми инвестициями понимают непосредственное вложение средств в производство, а под портфельными – приобретение ценных бумаг, т.е. критерием классификации служит в этой ситуации характеристика объекта инвестирования.

По срокам вложений выделяют кратко-, средне- и долгосрочные инвестиции.

Под краткосрочными инвестициями понимаются обычно вложения средств на период до одного года. Данные инвестиции носят, как правило, спекулятивный характер. Среднесрочные инвестиции представляют собой вложения средств на срок от одного до трех лет, долгосрочные инвестиции – на срок свыше трех лет.

По уровню инвестиционного риска выделяют следующие виды инвестиций:

- безрисковые инвестиции — вложение средств в такие объекты инвестирования, по которым отсутствует реальный риск потери ожидаемого дохода или капитала и практически гарантировано получение реальной прибыли;

- низкорисковые инвестиции — вложение капитала в объекты, риск по которым ниже среднерыночного уровня;

- среднерисковые инвестиции — вложение капитала в объекты, риск по которым соответствует среднерыночному уровню;

- высокорисковые инвестиции — вложение средств в такие объекты, уровень риска по которым обычно выше среднерыночного;

- спекулятивные инвестиции -вложение капитала в наиболее рисковые активы (например, в акции молодых компаний), где ожидается получение максимального дохода.

По формам собственности на инвестиционные ресурсы выделяют частные, государственные, иностранные и смешанные (совместные) инвестиции.

Под частными (негосударственными) инвестициями понимают вложения средств частных инвесторов: граждан и предприятий негосударственной формы собственности.

Государственные инвестиции – это вложения, осуществляемые государственными органами власти и управления, а также предприятиями государственной формы собственности.

- К иностранным инвестициям относят вложения средств иностранных граждан, фирм, организаций, государств.

- Под совместными (смешанными) инвестициями понимают вложения, осуществляемые отечественными и зарубежными экономическими субъектами.

По региональному признаку различают инвестиции внутри государства и за рубежом.

Внутренние (национальные) инвестиции включают вложения средств в объекты инвестирования внутри данной страны.

Инвестиции за рубежом (зарубежные инвестиции) понимаются как вложения средств в объекты инвестирования, размещенных вне территориальных пределов данной страны.

По отраслевому признаку выделяют инвестиции в различные отрасли экономики: промышленность (топливная, энергетическая, химическая, нефтехимическая, пищевая, легкая, деревообрабатывающая и др.), сельское хозяйство, строительство, транспорт и связь и пр.

По рискам различают агрессивные, умеренные и консервативные инвестиции. Данная классификация тесно связана с выделением соответствующих типов инвесторов.

- Агрессивные инвестиции характеризуются высокой степенью риска, высокой прибыльностью и низкой ликвидностью.

- Умеренные инвестиции отличаются средней (умеренной) степенью риска при достаточной прибыльности и ликвидности вложений.

- Консервативные инвестиции представляют собой вложения пониженного риска, характеризующиеся надежностью и ликвидностью.

Важность задач выяснения роли инвестиций в воспроизводственном процессе обуславливает необходимость введения такого классификационного критерия, как сфера вложений, в соответствии с которым можно выделить производственные и непроизводственные инвестиции.

В экономической литературе также применяется деление инвестиций, осуществляемых в форме капитальных вложений, на валовые и чистые.

Валовыми инвестициями в производство называют инвестиционный продукт, направленный на поддержание и увеличение основного капитала (основных средств) и запасов. Валовые инвестиции складываются из двух составляющих. Одна из них, называемая амортизацией, представляет собой инвестиционные ресурсы, необходимые для возмещения износа основных средств, их ремонта, восстановления до исходного уровня, предшествовавшего производственному использованию. Вторая составляющая – чистые инвестиции – вложения капитала с целью увеличения, наращивания основных средств посредством строительства зданий и сооружений, производства и установки нового, дополнительного оборудования, модернизации действующих производственных мощностей.

Базисным типологическим признаком при классификации инвестиций выступает объект вложения средств. В соответствии с этим критерием инвестиции делятся на реальные и финансовые.

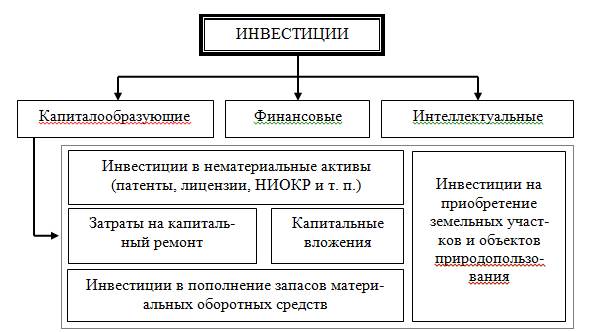

Инвестиции в реальный капитал (капиталообразующие инвестиции или инвестиции в нефинансовые активы) ведут к воспроизводству и обновления основного капитала. Реальные инвестиции – это отложения в отрасли экономики и виды экономической деятельности, обеспечивающие приращение реального капитала. В эту группу входят инвестиции на приобретение земельных участков и объектов природопользования, инвестиции в нематериальные активы (патенты, лицензии, программные продукты, научно исследовательские и опытно-конструктивные разработки и т.д.), на прирост запасов материальных оборотных средств.

Инвестиции в основной капитал (капитальные вложения) представляет собой совокупность затрат, направленных на приобретение, создание и воспроизводство основных фондов (новое строительство, расширение, реконструкцию и техническое перевооружение объектов, приобретение машин, оборудования, инструмента и инвентаря, на формирование основного стада, многолетние насаждения и т.д.)

Нематериальные активы это патенты, лицензии, права пользования земельными участками, объектами природопользования, авторские права, организационные расходы, торговые марки. Товарные знаки, программные продукты, ноу-хау и т.д.

Капитальный ремонт основных фондов (средств) подразделяется на капитальный ремонт оборудования, машин, транспортных средств, зданий и сооружений.

Инвестиции на прирост запасов материальных оборотных средств – это затраты, которые слагаются из поступлений оборотных средств в запасы и их выбытия и определяются как разница между поступлениями продукции в запасы и изъятиями из них.

Финансовые инвестиции представляют собой вложения денежных средств, материальных и иных ценностей в ценные бумаги других юридических лиц, процентные облигации государственных и местных займов, в установленные (складочные) капиталы других юридических лиц, созданных на территории страны, в капитал предприятий за рубежом и т.п., а также займы, предоставленные юридическому лицу другим юридическим лицом.

Такие вложения сами по себе не дают приращения реального вещественного капитала, но способны приносить прибыль, в том числе спекулятивную, за счет изменения курса ценных бумаг во времени или различия курсов в различных местах их купли и продажи. Часть финансовых инвестиций превратится в реальный капитал сразу, другая – позже, а третья вообще в него не превратится (например, выпущенные и купленные ценные бумаги компании, которая затем «лопается»). Говоря иначе, финансовые инвестиции – это средства для будущего вложения в реальный капитал страны, часть из которых в таковой превращается не всегда.

Может показаться, финансовые инвестиции бывают непродуктивными, не обеспечивающими создания основных средств, факторов производства, увеличения ресурсного потенциала страны, экономического роста. В действительности это не совсем так. Сама покупка ценных бумаг, например акций, не создает реального, фактического капитала. Но если деньги, вырученные от продажи акций, вкладываются их компанией в производство, строительство, приобретение оборудования, то финансовые инвестиции становятся денежными вложениями в реальный капитал и превращаются тем самым в реальные. Поэтому следует различать финансовые инвестиции, представляющие вложения с целью получения спекулятивной прибыли посредством купли-продажи ценных бумаг, и финансовые инвестиции, превращающиеся в денежный и реальный, физический капитал, переходящие в реальные.

II. Структура инвестиций

Эффективность использования инвестиций в значительной мере зависит от их структуры. Под структурой инвестиций понимается их состав по видам, по направлению использования, по источникам финансирования и т.д. особую значимость для народного хозяйства страны имеет структура капитальных вложений. Основными видами структур капиталовложений являются технологическая, воспроизводственная и отраслевая структуры.

- Под технологической структурой понимается распределение капиталовложений на строительно-монтажные работы, приобретение оборудование, проектно-изыскательные, прочие капитальные работы и затраты. Технологическая структура реальных инвестиций оказывает самое прямое влияние на эффективность их использование. Совершенствование этой структурой заключается в увеличении доли машин и оборудования в сметной стоимости проекта до оптимального уровня. Рост активной части основных фондов предприятия способствует увеличению его производительной мощности, что влечет за собой снижение капиталовложений на единицу продукции. Экономическая эффективность достигается и за счет увеличения уровня механизации и автоматизации труда и снижения условно-постоянных затрат на единицу продукции.

- Воспроизводственная структура капитальных вложении характеризует их распределение по формам воспроизводства основных производственных фондов: создание новых производств, расширение действующего производства, реконструкция и техническое перевооружение.

С воспроизводственной структурой капиталовложений тесно связан уровень инвестиционного риска, который определяется степенью опасности не угадать возможную реакцию рынка на изменение результатов работы фирмы после завершения инвестиций. Так, организация нового производства, имеющего своей целью выпуск н рынку продукта, сопряжена с наибольшей степенью неопределенности, тогда как, например, перевооружение предприятия с целью повышения эффективности производства уже принятого рынка товара несет минимальную опасность негативных последствий инвестирования.

Процесс совершенствования воспроизводственной структуры инвестиций в отличие от их технологической структуры не столь однозначен. Реконструкция и техническое перевооружение производства, а также его расширение дают более быстрый экономический эффект, и, значит, увеличение доли инвестиций, направленных на эти цели можно считать прогрессивной тенденцией. Однако процесс технологических улучшений не бесконечен. Рано или поздно предприятия сталкиваются с тем, что дальнейшие улучшения невозможны и требуется переход на качественно иной технологический уровень производства. С точки зрения воспроизводственной структуры инвестиций это означает создание новых производств, отдача от которых хотя и происходит в более отдаленной перспективе, чем при перевооружение предприятия, однако дает резкий толчок к применению последних достижений научно-технологического процесса в производстве и, следовательно, к увеличению эффективности производства на качественной основе в долгосрочном периоде.

Под отраслевой структурой реальных инвестиций понимается их распределение и соотношение по отраслям. От планирования отраслевой структуры капиталовложений зависит очень многое – сбалансированность в развитии всех отраслей народного хозяйства, оптимальность отраслевой структуры народного хозяйства и эффективность функционирования всей экономики. Совершенствование этой структуры заключается в соблюдении пропорциональности и в более быстром развитии тех отраслей, которые обеспечивают достижение стратегических целей развития экономики страны. В настоящее время более быстрыми темпами должны развиваться отрасли, обеспечивающие ускорение научно-технологического прогресса (микроэлектроника, биохимия, информационные технологии и др.), наукоемкие отрасли (авиакосмическая, лазерная, атомная промышленность и др.), отрасли перерабатывающей промышленности, сферы услуг, а также отрасли производственной инфраструктуры.

III Роль инвестиций в экономическом развитии

Ни для кого не секрет, что о состоянии дел в экономике весьма уверенно можно судить по характеру процессов, происходящих в инвестиционной сфере. Она является индикатором, указывающим на общее положение внутри страны, размер национального дохода, привлекательность для других государств.

Инвестиции играют существенную роль в функционировании и развитии экономики. Изменения в количественных соотношениях инвестиций оказывают воздействие на объем общественного производства и занятости, структурные сдвиги в экономике, развитие отраслей и сфер хозяйства.

Обеспечивая накопление фондов предприятий, производственного потенциала, инвестиции непосредственно влияют на текущие и перспективные результаты хозяйственной деятельности. При этом инвестирование должно осуществляться в эффективных формах, поскольку вложения средств и морально устаревшие средства производства, технологии не будет иметь положительного экономического эффекта. Нерациональное использование инвестиций влечет за собой замораживание ресурсов и вследствие этого сокращение объемов производимой продукции. Таким образом, эффективность инвестиций имеет важное значение для экономики: увеличение масштабов инвестирования без достижения определенного уровня его эффективности не ведет к стабильному экономическому росту.

Достижение устойчивого роста российской экономики и постепенный перевод ее на инновационный тип развития сегодня немыслимы без рационального использования инвестиционных ресурсов на всех уровнях хозяйствования.

Инвестиции являются одним из важнейших и наиболее изменчивых компонентов ВНП. Когда во время спада происходит сокращение расходов на товары и услуги большая часть этого сокращения вызвана падением объема инвестиционных расходов.

Зарубежный опыт показывает, что в рыночных условиях хозяйствующие субъекты (государство, регионы, предприятия) могут в сравнительно короткие сроки обеспечить высокую конкурентоспособность производства и занять лидирующие позиции на мировых рынках за счет привлечения альтернативных инструментов управления инвестиционной деятельностью. Поэтому глубокое овладение инвестиционной теорией в системе общеобразовательной подготовки специалистов закладывает фундамент для эффективного использования ими возможностей рыночной экономики.

Инвестиции имеют особое значение как для социально-экономического развития страны в целом, так и для деятельности субъектов хозяйствования. Экономический рост определяется множеством факторов, важнейший из которых – наращивание объема инвестиций и повышение их эффективности. Процессы становления рыночных отношений в России существенно изменили характеристики и условия инвестиционной деятельности. Предоставление свободы для предпринимательства, создание правовой и экономической базы условий для привлечения капитала российских и зарубежных инвесторов и другие факторы привели к коренному реформированию ранее действовавшего организационного механизма долгосрочного инвестирования. Это в свою очередь потребовало кардинальных преобразований в методологии и методике анализа инвестиций и управления ими.

Заключение

Классификация инвестиций позволяет не только их грамотно учитывать, но и анализировать уровень их использования со всех сторон и на этой основе получать объективную информацию для разработки и реализации эффективной инвестиционной политики. Инвестиции делятся по признаку целевого назначения будущих объектов, по формам воспроизводства основных фондов, по источникам финансирования, по направлению использования, по объектам вложения, по характеру участия в инвестировании, периоду инвестирования, формам собственности инвестиционных ресурсов, региональному признаку. Данная классификация позволяет более детально представить инвестиции и более глубоко проводить анализ с целью повышения эффективности их использования.

В заключение мне бы хотелось сказать, что инвестиционная деятельность – это интересная, важная и сложная проблема, которую невозможно полностью показать и раскрыть всю ее сущность в одной курсовой работе, но которая очень важна для развития экономики как внутри страны, так и на мировом уровне: достаток завтрашнего дня создаётся сегодняшними инвестициями.

Список используемой литературы

- Данковский В., Киселев В. Об оценке эффективности инвестиций. // Экономист. 2007. №3. С.38-48.

- Мальцев Г.Н. Иностранные инвестиции в российскую экономику. // ЭКО. 2007. №10. С.38-48.

- Павлов Е. Инвестиции инновационного типа. // Экономист. – 2008. -№12. –С. 34-40.

- Панкратов Е.П. Экономическая оценка инвестиций. // Финансы. 2008. №3. С.73-

- Смелов А.Н. Вопросы повышения инвестиционной активности. // Финансы. 2008. -№8. С. 73-74.

- Спирин Д.В. Финансы и инвестиции. // Финансы. 2007. №2. С. 77.

- Основные положения модели оптимизации портфеля, разработанной Г. Марковицем

- Ограничения при приеме на работу

- Сущность экономического анализа

- Предпринимательские объединения: концерн. (Концерн: понятие и характерные черты. Виды концернов)

- Органы исполнительной власти субъектов Российской Федерации (Органы исполнительной власти субъектов РФ)

- Понятие и основные черты государственного управления

- Применение OLAP-технологий в сфере продаж (Применение OLAP-технологий в торговых компаниях)

- Мировая система социализма:причины формирования и причины краха

- Правовые меры защиты информации (по информационным технологиям)

- Предприятие как организационная система (предприятие как часть рыночной экономики)

- Факторы, влияющие на эффективность управленческих решений в проектной деятельности.

- Значение Петра I в развитии русского искусства