Виды рисков и способы оценки риска

Содержание:

Введение

Виды рисков и способы оценки риска

1.1 Понятие и сущность риска

Риск — сложное явление, имеющее множество несовпадающих, а иногда и противоположных основ. Это обусловливает существование целого ряда различных определений понятия «риск», в разной мере соответствующих сфере их применения. До сих пор в науке отсутствует универсальная трактовка этого понятия. Риск как экономическая категория представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны 3 экономических результата: отрицательный (проигрыш, ущерб, убыток), нулевой, положительный (выигрыш, выгода, прибыль).

Сущность риска заключает в себе глубинное противоречие: с одной стороны, опасность потерь вследствие как объективной основы — проявления стихийных сил природы, так и субъективной основы, а именно — проявления осознанной деятельности людей; с другой — ожидаемый доход (прибыль) от данной рискованной деятельности. В итоге предпринимательский риск характеризуется как опасность потенциально возможной, вероятной потери ресурсов или недополучения доходов по сравнению с вариантом, рассчитанным на рациональное использование ресурсов в данном виде предпринимательской деятельности. Иначе говоря, риск есть угроза того, что предприниматель понесет потери в виде дополнительных расходов сверх предусмотренных прогнозом, программой его действий»1.

Виды рисков

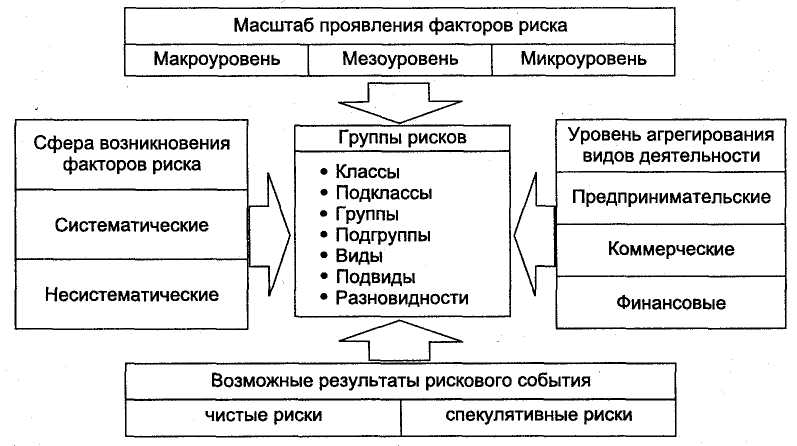

Система факторов риска предназначена для определения потенциальной совокупности видов рисков, возникающих в процессе реализации предпринимательской деятельности, которые могут быть сгруппированы в: классы, подклассы, группы, подгруппы, виды, подвиды и разновидности рисков (рисунок.)

Признаки классификации рисков:

Транспортные риски — риски, связанные с перевозками грузов автомобильным, морским, речным, железнодорожным, авиатранспортом и т.д.

Имущественные риски — это опасность потерь имущества предпринимателя по причине кражи, диверсии, халатности, сбоя технической и технологической систем и т.п.

Производственные риски — возможные убытки от остановки производства вследствие воздействия различных факторов и прежде всего гибель или повреждение основных и оборотных фондов (оборудование, сырье, транспорт и т.п.), а также риски, связанные с внедрением в производство новой техники и технологии.

Торговые риски — это убытки по причине задержки платежей, отказа от платежа в период транспортировки и(или) недопоставки товара и т.п

Спекулятивные (финансовые) риски — это, прежде всего, риски, которые характеризуют потери (снижение прибыли, доходов, потери капитала и т.п.) в ситуации неопределенности условий финансовой деятельности организации. Финансовые риски подразделяются на три вида. Это риски, связанные:

- с покупательной способностью денег;

- с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся: инфляционные, дефляционные, валютные риски, риски ликвидности.

Инфляционный риск обусловливается возможностью обесценения реальной стоимости капитала (в форме денежных активов), а также ожидаемых доходов и прибыли организации в связи с ростом инфляции.

Валютные риски — опасность валютных потерь в результате изменения курса валютной цены по отношению к валюте платежа в период между подписанием внешнеторгового, внешнеэкономического или кредитного соглашения и осуществлением платежа по нему.

Риски ликвидности — это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительской стоимости.

Инвестиционные риски (риски, связанные с вложением капитала) выражают возможность возникновения непредвиденных финансовых потерь в процессе инвестиционной деятельности предприятия. В соответствии с видами этой деятельности выделяют и виды инвестиционного риска: риск реального инвестирования; риск финансового инвестирова-ния (портфельный риск); риск инновационного инвестирования. Так как эти виды инвестиционных рисков связаны с возможной потерей капитала предприятия, они представляют группу наиболее опасных рисков.

Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ценных бумаг других активов. Термин «портфельный» происходит от итальянского «portofolio» и означает совокупность ценных бумаг, которые имеются у инвестора. Риск снижения доходности включает: процентные риски; кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами, своих средств в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам относительно ставок по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, риски процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам.

Рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процента может начаться также массовый сброс ценных бумаг, эмитированных под более низкие фиксированные проценты и по условиям выпуска досрочно принимаемых обратно эмитентом.

Процентный риск несет инвестор, вложивший средства в среднесрочные и долгосрочные ценные бумаги с фиксированным процентом, при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем (так как он не может высвободить свои средства, вложенные на указанных условиях).

Процентный риск несет эмитент, выпускающий в обращение среднесрочные и долгосрочные ценные бумаги с фиксированным процентом, при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем. Этот вид риска при быстром росте процентных ставок в условиях инфляции имеет значение и для краткосрочных ценных бумаг.

Кредитный риск — опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга. Кредитный риск может быть также разновидностью рисков прямых финансовых потерь.

Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, кредитный риск.

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.п.

Селективные риски (лат. selektio — выбор, отбор) — это риск неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля1.

Риск банкротства представляет собой опасность в результате неправильного выбора вида вложения капитала, полной потери предпринимателем собственных средств и его неспособность рассчитываться по взятым на себя обязательствам.

Дополнительно к группе финансовых рисков относят и риски, связанные с формой организации хозяйственной деятельности: авансовые риски; оборотные риски.

Группа прочих видов рисков обширна, но по своим финансовым последствиям не столь значима, как рассмотренные. Это депозитный риск (возможность невозврата депозитных вкладов, непогашения депозитных сертификатов); риск несвоевременного осуществления расчетно-кассовых операций (связанный с неудачным выбором обслуживающего коммерческого банка); риск подделки финансовой отчетности; риск хищения отдельных видов активов; эмиссионный риск и др.

Приведенная группировка включает систематические (рыночные) риски, не зависящие от финансовой деятельности предпринимателя, и несистематические (специфические), зависящие от этой деятельности.

Несистемный риск не зависит от состояния рынка и отражает специфику конкретного предприятия, банка. Он может быть отраслевым и финансовым. Основными факторами, оказывающими влияние на уровень несистемного портфельного риска, являются наличие альтернативных сфер приложения финансовых ресурсов.

Таким образом, выше были проанализированы виды рисков. Риски бывают чистые и спекулятивные (финансовые) риски. Чистые риски включают следующие виды: природно-естественные; экологические; политические; транспортные; часть коммерческих рисков (имущественные, производственные, торговые).

Вывод

Таким образом, риск - это всепроникающий феномен, то, что присуще всем рыночным субъектам. Само по себе наличие риска, которое сопровождает деятельность предприятия, работающего в рыночных условиях, не является недостатком рыночной экономики. Более того, отсутствие риска, т.е. опасности возникновения непредсказуемых и нежелательных для предприятия последствий его собственных действий, как правило, вредит экономике, поскольку подрывает ее динамичность и эффективность. Проведение комплексного анализа оценки риска является трудоемкой процедурой, включающей огромный спектр специфических вопросов. Поэтому традиционно различные направления в области оценки риска исследуются специализированными структурными подразделениями.

Проблемами большинства организаций остаются разрозненность отдельных видов анализа риска, отсутствие комплексного исследования и общего заключения, что приводит к внесению только отдельных корректив в политику, исключает возможность своевременного принятия решений при возникновении серьезных проблем.

Список литературы

1) Определение-https://vk.com/away.php?to=https%3A%2F%2Fworks.doklad.ru%2Fview%2FPJYe8AnF2X0.html&cc_key=

2) Сущность риска- https://vk.com/away.php?to=https%3A%2F%2Fworks.doklad.ru%2Fview%2FPJYe8AnF2X0.html&cc_key

3) Виды рисков- https://vk.com/away.php?to=https%3A%2F%2Fworks.doklad.ru%2Fview%2FPJYe8AnF2X0.html&cc_key

- Как настроиться на рабочий лад. Обзор эффективных техник самомотивации (Основная часть)

- Государственное регулирование финансов предприятий.

- Историческая последовательность становления проектного управления (Суть проектного менеджмента и его основные цели.)

- Характеристика основных фондов предприятия.

- Формы и методы государственной защиты прав потребителей на потребительском рынке.

- Модели жизненного цикла проекта (Жизненный цикл проекта)

- Общественные блага в современной экономике России (Понятие, сущность, классификация общественных благ)

- Эмпирические исследования свойств внимания (Что такое внимание)

- Основания возникновения и прекращения налоговой обязанности (Понятие налоговой обязанности)

- Что такое “ местное самоуправление”?

- Управление и контроль за федеральной собственностью (Понятие федеральной собственности)

- Риски и мотивация членов Общества.