СИСТЕМА УПРАВЛЕНИЯ РИСКАМИ ПРОЕКТА

Содержание:

Введение

Основная и главная причина, по которой возникают риски проекта - это неопределенность, сопровождающая каждый проект. Одни риски проекта могут быть известны, это те риски, которые определены, оценены и для которых

возможно разработать план управления этими рисками. Но есть риски проекта

неизвестные — это риски, которые не идентифицированы и не могут быть оценены в данный момент. Хотя специфические риски и условия их

возникновения чаще всего не определены, опытные менеджеры проекта знают, что достаточно большую часть рисков можно предвидеть.

Выполняя проекты с высокой степенью неопределенности в таких областях как, цели и технологии их достижения, многие компании уделяют внимание

разработке и применению корпоративных методов управления рисками проекта. Данные методы учитывают как специфику проектов, так и специфику

корпоративных методов управления.

Глава 1. Теоретические аспекты управления рисками проекта

1.1. Сущность, содержание и виды рисков

При определении цели и задач управления рисками, компанию нельзя рассматривать как нечто монолитное. Это прежде всего набор отношений как внутри организации, так и с внешней средой. Это означает, что компания представляет собой объект заинтересованности многих сторон, таких как акционеры, менеджеры, кредиторы и инвесторы, персонал и пр. Все эти заинтересованные стороны имеют свое понимание целей и задач компании, и, соответственно, имеют собственное представление о рисках, характерных для этой компании. Причем, говоря о персоналиях, всегда следует помнить, что помимо рисков собственно организации, они всегда буду оценивать собственные риски, связанные с принятием тех или иных управленческих решений.

Для различных категорий заинтересованных лиц можно сформулировать различные цели, преследуемые при реализации в компании функции управления рисками:

Акционеры - рост стоимости организации, уверенность в стабильности и предсказуемости денежных потоков и результатов деятельности компании

Инвесторы - снижение рисков банкротства и видение компании как надежного и эффективного инструмента вложения денежных средств Руководители компании - дополнительный инструмент контроля над деятельностью компании и уверенность в отсутствии излишнего риска при принятии управленческих решений

Персонал компании - уверенность в стабильности работы компании и отсутствии угроз, которые через дестабилизацию компании могут отразиться персонально на них

1.1. Сущность, содержание и виды рисков

2.Понятие риска. Виды рисков.

Деятельность организации всегда связана с определенным риском, т. е.

потенциально существующей опасностью потери ресурсов или недополучения доходов по сравнению с запланированным уровнем, или с иной альтернативой. Но предприниматели идут на риск, так как его оборотной стороной является возможность получения дополнительного дохода.

Риск можно рассматривать, с одной стороны, это событие, которое может произойти или не произойти, вследствие чего возможен отрицательный, нулевой или положительный результат (технический, социальный, экономический и др.).

С другой стороны, риск - это субъективная оценка такого результата и обусловленных им дохода или потерь. Источником риска является неопределенность хозяйственной ситуации, возникающая из-за множества переменных факторов и случайностей, неполноты информации о хозяйственных процессах, а также особенностей личности предпринимателей. Иными словами, риск имеет объективное и субъективное происхождение.

Рассмотрим классификацию рисков.

С точки зрения источника возникновения риски подразделяются:

- внутренние риски

- внешние риски

Внешние риски связаны с окружением организации. Они могут быть:

макроэкономическими и микроэкономическими. На эти риски влияют два рода факторов:

- Прямого воздействия — законодательное регулирование, произвол властей, налоговая система, конкуренция, взаимоотношения с партнерами, рэкет и коррупция;

- Косвенного воздействия— политическая и экономическая обстановка в стране, стихийные бедствия, экономическое положение отрасли, международные события.

Внутренние риски связаны с особенностями организации. Основным видом внутреннего риска считается кадровый риск, обусловленный практической невозможностью предсказать поведение людей в тех или иных ситуациях. По степени опасности для предприятия выделяют допустимый риск (угроза потери прибыли), критический риск (возможность несения текущих убытков); катастрофический риск (банкротство). По возможности избежать потери риски могут быть: преодолимыми и непреодолимыми. Непреодолимые риски бывают: страхуемыми и нестрахуемыми. Риск можно частично переложить на других, но полностью избежать его не удастся.

По причинам возникновения выделяют:

- Политические риски (национализация, войны, конфликты, введение экономических ограничений, беспорядки). Они могут быть: национальными, региональными и международными;

- Технические риски (получение отрицательных результатов, побочные явления, недостижение поставленных целей, сбои, поломки).

- Производственные риски (снижение объемов выпуска, простои, брак; рост затрат, преждевременный износ оборудования). Основными рисками в производственном предпринимательстве являются: риск невостребованности продукции, неисполнения контракта, усиления конкуренции и ухудшения конъюнктуры, возникновения непредвиденных обстоятельств и затрат, потери капитала;

- Предпринимательский риск —риска материальных и финансовых потерь, убытков от предпринимательской деятельности, проведения сделок. 5) Отраслевой риск — риск изменения экономического состояния отрасли; определяется уровнем ценовой и неценовой конкуренции, легкостью или сложностью вхождения в нее, окружением;

- Естественные риски (экологический, риск стихийных бедствий);

- Коммерческие риски (невозможность реализовать продукцию или снижение объемов реализации, рост цен, падение спроса, потери качества);

- Инфляционный (повышение цен, снижение покупательной способности

денег);

- Инновационный (неудачи в освоении новых рынков, продукции, технологий); 10) Валютный риск, включает экономический риск (изменение стоимости активов; снижение выручки и увеличение расходов в связи с неблагоприятными изменениями курсов).

- Инвестиционный риск — это риск потери инвестируемого капитала и ожидаемого дохода, его снижения.

- Кредитный риск. Он возникает из-за невыполнения обязательств, вследствие недобросовестности, некомпетентности, неблагоприятной общей конъюнктуры. Виды кредитных рисков: торговый и банковский (неуплата долга; неплатежеспособность)

- Процентный риск. К нему относятся: риск изменения общего уровня ставки процента; ставок по отдельным видам кредита.

Тему данной работы я считаю актуальной, так как риски присутствуют на любом предприятии и играют неотъемлемую роль в любой деятельности.

Управление рисками - это управление ещё не произошедшими событиями мы управляем рисками ровно до тех пор, пока они не реализуются. Если риск реализовался - событие произошло, то все наши действия после - это уже не управление рисками это управление изменениями.

1.Планирование управления рисками

Планированию управления рисками следует относиться так же серьезно, как к планированию стоимости и расписания проекта. Качественное планирование повышает вероятность получения положительных результатов остальных процессов управления рисками. Планирование управления рисками - это процесс определения подходов и планирования операций по управлению рисками проекта.

План управления рисками включает следующие инструменты.

Методология. Определение подходов, инструментов и источников

данных, которые могут использоваться для управления рисками в данном проекте.

Распределение ролей и ответственности. Список позиций выполнения,

поддержки и управления рисками для каждого вида операций, включенных в план управления рисками, назначение сотрудников на эти позиции и разъяснение их ответственности.

Разработка бюджета. Выделение ресурсов и оценка стоимости

мероприятий, необходимых для управления рисками. Эти данные включаются в базовый план по стоимости проекта.

Сроки. Определение сроков и частоты выполнения процесса

управления рисками на протяжении всего жизненного цикла проекта, а также определение операций по управлению рисками, которые необходимо включить в расписание проекта.

Категории рисков. Структура, на основании которой производится

систематическая и всесторонняя идентификация рисков с нужной степенью детализации; такая структура способствует повышению эффективности и качества идентификации рисков. Организация может использовать разработанную ранее классификацию типичных рисков.

Другие инструменты.

Источниками входной информации для процессов планирования рисков являются:

факторы внешней среды предприятия. Отношение к риску и

толерантность к риску организаций и лиц, участвующих в проекте, оказывают влияние на план управления проектом и могут проявляться в конкретных действиях;

активы организационного процесса. Организации могут иметь заранее

разработанные подходы к управлению рисками, например, категории рисков, общие определения понятий и терминов, стандартные шаблоны, схемы распределения ролей и ответственности, а также определенные уровни полномочий для принятия решений; описание содержания проекта;

В качестве инструментов и методов планирования управлением рисками используют совещания по планированию и анализу. Команда проекта проводит совещания для разработки плана управления рисками, в которых могут принимать участие менеджер проекта, отдельные члены команды проекта и участники проекта, представители организации, отвечающие за операции по планированию рисков и реагированию на них. На совещаниях составляются базовые планы по проведению операций управления рисками.

Также разрабатываются элементы стоимости рисков и плановые операции, которые включаются соответственно в бюджет проекта и расписание. Утверждается распределение ответственности в случае наступления риска. Имеющиеся в организации общие шаблоны, касающиеся категорий рисков и определения терминов (например, уровни рисков, вероятность возникновения рисков по типам, последствия рисков для целей проекта по типам целей, а также матрица вероятности и последствий), приспосабливаются для каждого конкретного проекта с учетом его специфики. Выходы этих операций сводятся в план управления рисками.

Для оценки последствий риска, измеряемого отклонениями в стоимости, сроках и технических условиях проекта применяется определённая шкала.

Относительная шкала последствий разрабатывается каждой организацией самостоятельно. Шкала содержит только описательные обозначения, например, «очень низкий», «низкий», «средний», «высокий» и «очень высокий», расположенные в порядке возрастания максимальной силы воздействия риска согласно определению данной организации.

Заключение

В заключение следует еще раз сказать о том, что новизна используемых технологий, сложность заданий, отсутствие у разработчиков необходимой квалификации - из-за этих и многих других факторов проекты часто идут не так, как планировалось. Один из приемов, повышающих вероятность успеха в таких условиях, - использование методов управления рисками.

Риск - это событие, способное (в случае его реализации) оказать влияние на ход выполнения проекта. Риски существуют во всех проектах, но не всегда реализуются. Риск, который реализовался, превращается в проблему.

Управление рисками - несложный и нетрудоемкий процесс. Больших проблем с его внедрением теоретически быть не должно. Но, к сожалению, сказать, что он внедрен повсеместно, нельзя. И дело здесь не только в технических трудностях, но и в традициях, которые часто приходится при этом ломать.

1.2. Процессы управления рисками проекта

Процессы управления рисками

Управление рисками - это процессы, связанные с идентификацией, анализом рисков и принятием решений, которые включают максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий. Процесс управления рисками проекта обычно включает выполнение следующих процедур:

- Планирование управления рисками - выбор подходов и планирование деятельности по управлению рисками проектов.

- Идентификация рисков - определение рисков, способных влиять на проект, и документирование их характеристик.

- Качественная оценка рисков - качественный анализ рисков и условий их возникновения с целью определения их влияния на успех проекта.

- Количественная оценка - количественный анализ вероятности возникновения в влияния последствий рисков на проект.

- Планирование реагирования на риски - определение процедур и методов по ослаблению отрицательных последствий рисковых событий и использованию возможных преимуществ.

- Мониторинг и контроль рисков - мониторинг рисков, определение остающихся рисков, выполнение плана управления рисками проекта и оценка эффективности действий по минимизации рисков.

Для создания эффективного плана управления рисками рекомендуется включать в него следующие пункты:

1.Методологию управления рисками (какие подходы будем использовать);

2.Роли и ответственности участвующих (кто за что отвечает, кто участвует в идентификации рисков, кто контролирует исполнение мероприятий?);

3.Бюджет для управления рисками (сколько денег мы закладываем на риски?);

4.Определение того, как часто проводятся мероприятия по управлению рисками (и как и где они проводятся);

5.Критерии для распознавания наступления рисков (в каком случае надо задуматься «а не риск ли это?»

6.Категории рисков;

7.Матрица вероятности и воздействия рисков;

8.Шаблоны отчетов.

На иерархической структуре рис 1. Представлены основные риски проекта.

Внешние риски – что-то, что мы не можем контролировать или на что не можем влиять (изменились сроки поставок, появились внезапные таможенные пошлины и так далее).

Организационные и управленческие риски – риски внутри компании, связанные с ее уровнем развития, корпоративной культурой и проч. (не выделен необходимый персонал, ТЗ никак не согласовывается, вся проектная группа заболела гриппом, количество необходимых функций продукта выросла и тому подобное).

Технические риски – риски, связанные преимущественно с применяемым инструментарием для создания продукта проекта (отключение электропитания, проблемы с серверами, программные ошибки).

Риски проекта всегда связаны с неопределенностью. Исходя из этого, необходимо иметь представление о степени неопределенности и ее причинах. Неопределенность следует понимать как состояние объективных условий, в которых проект начинает реализовываться, но которое не позволяет предвидеть результаты принимаемых решений из-за неполноты и неточности информации.

Ниже представлена схема управления рисками с позиции неопределенности:

Заключение

Процесс управления рисками в проекте представляет собой один из наиболее важных аспектов деятельности любой динамично развивающейся коммерческой организации. Предварительный анализ на стадии разработки проектов способствует принятию разумных и обоснованных управленческих решений.

При оценке рисков проектов важное значение имеет ряд моментов. Во-первых, оценка риска предполагает определение источников и массивов информации. Вовторых, важен выбор конкретного подходящего метода оценки рисков из всего их многообразия.

Среди методов оценки, используемых при анализе эффективности инвестиций, можно выделить такие, как: анализ чувствительности, анализ сценариев, метод Монте-Карло (имитационное моделирование).

Хочется отметить, что применение любых методов не обеспечит полной предсказуемости конечного результата, поэтому основной целью использования предложенной выше схемы является не получение абсолютно точных результатов эффективности реализации проекта и его рискованности, а сопоставление предложенных к рассмотрению проектов с использованием объективных и перепроверяемых показателей.

Наиболее распространенной ошибкой предприятий, планирующих реализацию инвестиционных проектов, является недостаточная проработка рисков, которые могут повлиять на доходность проектов. Поскольку такие ошибки могут привести к неверным решениям и значительным убыткам, очень важно своевременно выявить и оценить все проектные риски.

Глава 2. Анализ управления рисками проекта на примере

Краткая характеристика проекта

Рассмотрим небольшой пример. Если в самом начале проекта будет выявлена угроза качеству его продукта из-за дорогостоящего материала, не подходящего по техническим условиям, то издержки, связанные с исправлением, окажутся незначительными. Изменение плана проекта, вызванное заменой материала, повлечет небольшую задержку сроков. Если же возможные негативные последствия выявятся на стадии исполнения заказа, ущерб может оказаться существенным, и достичь снижения потерь не получится.

Краткая характеристика (резюме) проекта

Резюме предназначено для предварительного ознакомления инвестора с планом. Оно представляет собой предельно сокращенную версию плана. Резюме должно содержать наиболее важные (ключевые) сведения из всех разделов бизнес-плана. В идеале, прочитав резюме, инвестор должен понять идею проекта, предпосылки ее возникновения, необходимые затраты и результаты, которые можно получить при ее реализации. Несмотря на то, что резюме расположено в самом начале бизнес-плана, оно составляется последним, когда весь документ уже подготовлен. Если сначала писать резюме, а потом план, велик риск, что резюме получится расплывчатым и не вполне соответствующим плану, и, вполне возможно, его придется переделывать.

Многие инвестиционные проекты отвергаются после прочтения одного лишь резюме. Особенно характерно такое положение дел при одновременном рассмотрении инвестором большого количества бизнес-планов различных проектов. Поэтому резюме играет особую роль. Оно чем-то напоминает баннер, поскольку призвано привлечь внимание инвестора, заинтересовать его и мотивировать к ознакомлению со всем бизнес-планом (аналогично баннер призван привлечь внимание и мотивировать посетителя к переходу на сайт рекламодателя).

Стиль изложения материала в резюме должен быть деловым, но не сухим и скучным. Нужно постоянно помнить, что в значительной степени резюме является рекламным обращением к инвестору.

Одним из наиболее распространенных подходов является составление резюме бизнес-плана из последовательно расположенных резюме всех его основных разделов. При этом в каждом таком частном резюме излагаются наиболее яркие и характерные для данного бизнес-плана моменты.

В резюме Интернет-проекта целесообразно раскрыть особенности и перспективы отрасли Интернет-бизнеса, в которой планирует осуществлять свою деятельность компания, дать небольшое количество общей информации, которая позволит потенциальному инвестору, слабо знакомому с Интернет-бизнесом, лучше понять идею проекта.

Не стоит использовать в резюме специализированные технические термины (кроме случаев, когда это неизбежно). Исключением могут быть названия уникальных технологий, применяемых проектом, но тогда необходимо дать соответствующие пояснения.

Закончить резюме можно (но не обязательно) личным обращением составителей бизнес-плана к потенциальному инвестору, в котором они выражают уверенность в успехе проекта, основанную на высоких потребительских свойствах продукции (услуг) проекта, наличии свободных сегментов рынка и т. п.

Размер резюме проекта обычно не превышает двух-трех страниц.

Рис 1.

Рис 2.

Также на рисунке 3 представлено подразделение рисков на классификации контроля.

Рис 3.

Для идентификации имеет значение грамотность формулировки риска, нельзя путать источник, последствия и сам риск. Формулировка должна быть

двусоставной и включать указание на источник, из-за которого возникает риск, и собственно угрожающее событие. Например, «риск срыва финансирования из-за

рассогласований в бюджете проекта». Как было отмечено, виды проектных рисков часто делятся по основным источникам. Далее приводится пример наиболее распространенной версии такой классификации.

4.Количественный анализ рисков

К количественному анализу прибегают, чтобы определить, как наиболее существенные факторы риска могут повлиять на эффективность проекта. Например, анализируется, повлечёт ли небольшое (10-50%) изменение объёма продаж значительные потери прибыли, делающие проект невыгодным, или проект останется выгодным даже при продаже, например, только половины от запланированного объёма реализации.

Для проведения количественного анализа существует ряд методик.

Результатом качественного анализа риска является описание неопределенностей, присущих проекту, причин, которые их вызывают, и как результат, рисков проекта. Для описания удобно использовать логические карты - список вопросов помогающих выявить существующие риски. В результате будет сформирован перечень рисков, которым подтверждён проект. Далее их необходимо проранжировать по степени важности и величине возможных потерь, а основные риски проанализировать с помощью количественных методов для более точной оценки каждого из них.

5. Качественная и количественная оценка рисков

Основная особенность количественной оценки риска состоит в численном выявлении размеров отдельных рисков и общехозяйственного риска для предприятия в общем. При количественном анализе риска могут быть применены самые различные методы оценки.

Специфика статистического метода состоит в том, что для того, чтобы подсчитать вероятностей появления потерь, необходимо провести анализ каждых статистических сведений, которые относятся к результативности выполнения предприятием рассматриваемых операций.

Качественная оценка рисков — процесс качественного анализа выявленных рисков и определения рисков, требующих особого внимания или быстрого реагирования. Качественная оценка рисков определяет степень важности риска и выбирает способ реагирования. Доступность сопровождающей информации помогает легче расставить приоритеты для разных категорий рисков [9].

Качественная оценка рисков помогает выявить условия, при которых возникают отдельные риски проекта, а также оценить степень влияния рисков на проект. Использование этого метода помогает частично избежать неопределенности, которые часто встречаются в проекте. Риски проекта необходимо переоценивать в течение всего жизненного цикла проекта.

Количественная оценка рисков необходима для определения вероятности возникновения рисков, а также влияния последствий рисков на проект. Этот процесс является очень важным, т.к. помогает команде управления проектом верно принимать решения и избегать неопределенностей.

Количественная оценка рисков проекта позволяет определять:

1. Вероятность успешности проекта;

2.Влияние риска на проект и объем дополнительных затрат, которые необходимы для работы с рисками;

3.Критические риски проекта, требующие срочного реагирования со стороны команды проекта;

4.Дополнительные затраты всего проекта, связанные с работой с рисками, а также прогноз сроков завершения проекта.

Количественная оценка рисков обычно сопровождает качественную оценку рисков, более того, оба эти процесса, для эффективного их использования, требуют процесс идентификации рисков.

Количественная и количественная оценка рисков могут использоваться как отдельности, так и вместе, все зависит от опыта команды управления проектом, доступного бюджета и времени.

Анализ риска (в инвестиционном проектировании) - процесс исследования внешней и внутренней среды инвестиционного процесса, осуществляемый с целью выявления рисков, оценки их параметров, а также прогнозирование состояния предприятия, действующего в условиях риска, через определенный момент времени посредством оценки ключевых показателей деятельности, как случайных величин. Результаты анализа используются для принятия решений и для разработки мер по защите от возможных потерь.

Анализ проектных рисков можно подразделить на два взаимно дополняющих друг друга вида: качественный и количественный.

Качественный анализ может быть сравнительно простым, его главная задача - определить факторы риска, этапы работы, при выполнении которых риск возникает, т.е. установить потенциальные области риска, после чего идентифицировать все возможные риски.

Методы анализа рисков

В настоящее время наиболее распространенными являются следующие методы анализа рисков:

- статистический;

- экспертных оценок;

- анализ чувствительности;

- оценки финансовой устойчивости и платежеспособности;

- оценки целесообразности затрат;

- анализ последствий накоплений риска;

- метод использования аналогов;

- комбинированный метод.

рис 2.

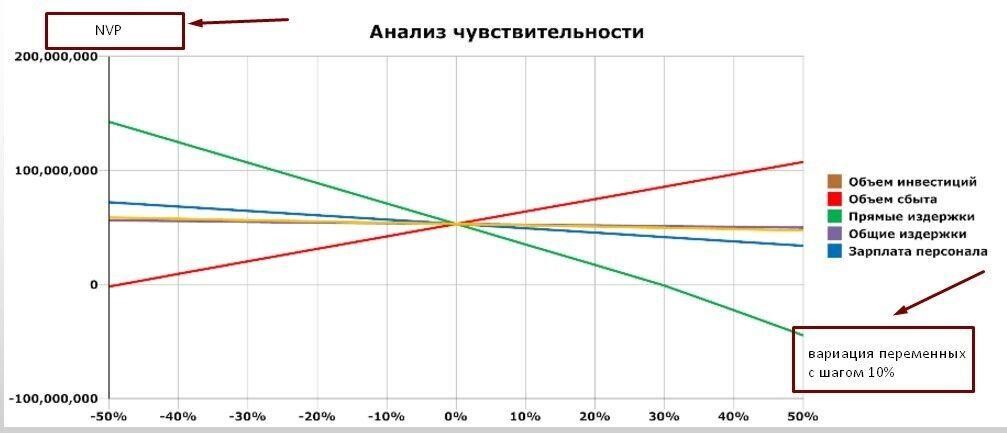

Такой расчет проводится для всех критических факторов проекта. Степень их воздействия на итоговую эффективность проекта (в данном случае на NPV) удобнее показать на графике (см. рис 2).

Таким образом, на результат рассматриваемого проекта сильнее всего влияют цена реализации, затем себестоимость продукции и, наконец, физический объем продаж. Несмотря на то что цена реализации оказывает большое влияние на NPV, вероятность ее колебания может быть очень низкой, следовательно, изменения этого фактора будут представлять незначительный риск. Для определения этой вероятности используется так называемое «дерево вероятностей». Сначала на основе экспертных мнений определяется вероятность первого уровня - вероятность того, что реальная цена изменится, то есть станет больше, меньше или равна плановой (в нашем случае эти вероятности равны 30, 30 и 40%), а затем вероятность второго уровня - вероятность отклонения на определенную величину. В нашем примере ход рассуждений следующий: если цена все же окажется меньше плановой, то с вероятностью 60% отклонение будет не более -10%, с вероятностью 30% - от -10 до -20% и с вероятностью 10% - от -20 до -30%. Аналогичным образом анализируются отклонения в положительную сторону. Отклонения более 30% в любую сторону эксперты посчитали невозможными. Анализ чувствительности очень нагляден, однако главным его недостатком является то, что анализируется влияние только одного из факторов, а остальные считаются неизменными. На практике обычно изменяются несколько показателей. Оценить ситуацию и скорректировать NPV помогает сценарный анализ.

Анализ влияния комплекса факторов (сценарный анализ)

Анализ влияния комплекса факторов (сценарный анализ)

Он представляет собой развитие методики анализа чувствительности проекта в том смысле, что одновременному непротиворечивому (реалистическому) изменению подвергается вся группа переменных. Рассчитываются пессимистический вариант (сценарий) возможного изменения переменных, оптимистический и наиболее вероятный вариант. В соответствии с этими расчетами определяются новые значения критериев NPV и IRR. Эти показатели сравниваются с базисными значениями и делаются необходимые рекомендации. В основе рекомендаций лежит определенное “правило”: даже в оптимистическом варианте нет возможности оставить проект для дальнейшего рассмотрения, если NPV такого проекта отрицательна, и наоборот: пессимистический сценарий в случае получения положительного значения NPV позволяет эксперту судить о приемлемости данного проекта, несмотря на наихудшие ожидания.

Таким образом, в отличие от предыдущего мы получим более точную комплексную оценку эффективности, которая и будет использоваться в дальнейших решениях по проекту.

Необходимо учесть, что большой разрыв между плановым и оценочным значением NPV свидетельствует о невысокой определенности проекта.

Имитационное моделирование (Метод Монте-Карло)

Имитационное моделирование (Метод Монте-Карло)

Анализ рисков с использованием метода моделирования Монте-Карло представляет собой воссоединение методов анализа чувствительности и анализа сценариев. Это достаточно сложная методика, имеющая под собой только компьютерную реализацию. Результатом такого анализа выступает распределение вероятностей возможных результатов проекта (например, вероятность получения NPV<0).

Чаще всего подобный анализ проводят для выявления валютных рисков (колебания курса валют в течение года) а также риска колебания процентных ставок, макроэкономических рисков и других.

Основной замысел расчётов сводится к следующему. На первом этапе задаются границы, в которых может изменяться параметр. Затем программа случайным образом выбирает значение этого параметра из заданного интервала и рассчитывает показатель эффективности проекта, подставляя в финансовую модель выбранное значение.

Мониторинг и контроль следят за идентификацией рисков, определяют остаточные риски, обеспечивают выполнение плана рисков и оценивают его эффективность с учетом понижения риска. Показатели рисков, связанные с осуществлением условий выполнения плана фиксируются. Мониторинг и контроль сопровождает процесс внедрения проекта в жизнь.

Качественный контроль выполнения проекта предоставляет информацию, помогающую принимать эффективные решения для предотвращения возникновения рисков. Для предоставления полной информации о выполнении проекта необходимо взаимодействие между всеми менеджерами проекта.

Целью мониторинга и контроля является выяснить, было ли:

Система реагирования на риски внедрена в соответствии с планом

Система реагирования на риски внедрена в соответствии с планом

Реагирование достаточно эффективно или необходимы изменения

Реагирование достаточно эффективно или необходимы изменения

Риски изменились по сравнению с предыдущим значением

Риски изменились по сравнению с предыдущим значением

Наступление влияния рисков

Наступление влияния рисков

Необходимые меры приняты

Необходимые меры приняты

Воздействие рисков оказалось запланированным или явилось случайным результатом.

Воздействие рисков оказалось запланированным или явилось случайным результатом.

Подробнее на рис 1.

Рис 1.

Мониторинг и контроль проекта является непрерывным процессом наблюдения, регулирования и анализа прогресса проекта, что необходимо для достижения цели проекта в обозначенные в плане сроки.

Процесс мониторинга и контроля над работами проекта включает:

- Сравнение текущего статуса по проектным работам с запланированным

- Выявление областей, требующих предупреждающих действий (с занесением этих необходимых дополнительных действий в план)

- Работа с рисками, обновление реестра рисков, контроль мер реагирования на риски

- Ведение информационной базы по проекту – ее обновление по всем продуктам проекта

- Предоставление информации для создания отчетности

- Обновление информации о затратах и расписании проекта

- Работа с изменениями – их рассмотрение, утверждение и включение в план проекта дополнительных действий

- Если статус проекта и проектных работ не соответствует плану, возникает отклонение от плана. В этом случае необходимо проанализировать – в чем причина и принять корректирующие меры.

- Так же в результате сравнения текущих и плановых показателей по статусу выполнения проекта может возникнуть необходимость что-то изменить, например, результаты проекта, содержание проекта, проектную документацию, план управления проектом.

- Изменения чаще всего являются корректирующими или предупреждающими действиями, либо исправлением ошибок.

Определение рисков

В настоящее время особо актуальны вопросы, связанные с определением рисков еще не существующего инвестиционного проекта на стадии разработки бизнес-плана. Для этого целесообразно применять специализированные программы, имеющие надстройку для автоматического расчета рисковых явлений с помощью различных методов: моделирования, Монте-Карло, анализа чувствительности проекта, подсчета точки безубыточности. До настоящего времени предпринимались попытки определения риска в определенных областях человеческой деятельности (медицина, спорт). Однако методики расчета рисков проекта с помощью программного обеспечения (программы для разработки бизнеспланов, например, «Альт-Инвест», Project Expert) не нашли достаточного отражения в исследованиях российских ученых. Между тем устойчивое развитие проектов невозможно без научного обоснования способов определения риска. Рассмотрим методы анализа рисков на примере проекта гостиничного комплекса

«Джемайка»

Анализ чувствительности

Анализ чувствительности – это один из методов оценки эффективности того или иного проекта, который применяется не только в отечественной, но и в зарубежной инвестиционной практике. В некоторых финансовых источниках можно встретить следующее название метода – имитационное моделирование. В мировой практике анализ чувствительности носит название Sensitivity analysis.

Отвечая на вопрос «Анализ чувствительности инвестиционных проектов задачи и суть метода», выделим несколько ключевых моментов, которые помогут сформировать более точное представление:

- Главная цель и задача – определить, как могут повлиять изменения исходных данных проекта на его конечный, а точнее, финансовый результат;

- Исходные данные, которые могут меняться: объемы продаж, уровень инфляции, процент по кредитам, дисконтная ставка, цена за 1 единицу продукции, различные составляющие инвестиционных затрат и другие;

- Конечные данные, которые оцениваются: показатели эффективности и показатели финансовой отчетности.

Ключевые моменты в проведении анализа

Перед тем, как перейти к рассмотрению использования анализа на конкретном примере, затронем более детально вопрос ключевых показателей. Ниже на фото приведена таблица, в которой отражены основные из них.

Ключевыми и наиболее применяемыми в роли конечных характеристик анализа являются первые два из них, а именно, чистая текущая стоимость проекта и внутренняя норма доходности (прибыли).

Методика или техника реализации анализа

Само проведение анализа можно условно разделить на несколько последовательных этапов:

- Определяется показатель, на базе которого и будет строиться анализ. Как уже говорилось ранее, это норма доходности (IRR (см. Расчет irr инвестиционного проекта)), или текущая стоимость (NPV (см. Расчет npv инвестиционного проекта)).

- Определяются и выбираются исходные показатели, вероятность изменения которых существует: затраты капитальные, стоимость товара, объем продаж, затраты времени на строительство производственных зданий и т. д. 3. Для исходных переменных устанавливаются нижние и верхние границы значений, которые допускаются.

- Производится расчет показателей эффективности с учетом номинальных значений и предельных, определенных в предыдущем пункте.

- Строятся график или таблица, которые, по сути, отражают чувствительность проекта к тем или иным изменениям. Как он может выглядеть, показано на рисунке 1. ниже 1

Рис 1.

Какой вывод можно сделать на основании этого графика? Вывод довольно прост:

проект сможет выдержать снижение объемов продаж до 50% и рост прямых издержек на 30%.

Следует отметить, что графическое представление более наглядно отражает полученные результаты. В связи с этим именно графическая форма используется в проведении презентаций проектов.

Заключение

Именно планирование является одной из наиболее важных составляющих успешного бизнеса, так как с его помощью можно прогнозировать будущие риски и быть готовым преодолеть их.

В первую очередь, с помощью планирования можно распознавать и снижать внутренний риск компании, поддающийся контролю со стороны менеджмента. Он может быть сопряжен с персоналом, местоположением, применяемой технологией, то есть с тем, что называют внутренней средой организации. Кроме того, правильно организованный процесс планирования позволяет предвидеть и внешние, не контролируемые фирмой риски, связанные с общеэкономической ситуацией в стране, правовым обеспечением предпринимательства, национальными особенностями, политической обстановкой и т.д. Отсюда следует вывод, что одной из серьезнейших проблем является проблема интегрированной по времени стоимости и производительности оценки проекта.

Системный подход в планировании проекта по времени, стоимости и ресурсам является единственным инструментом определения возможности реализуемости проекта, формального прогнозирования будущие проблем, возможностей, а также поиска более эффективных путей достижения целей проекта.

Успех проектной команды в достижении запланированных целей может быть измерен на основе сравнения фактических данных по использованию ресурсов и достигнутых дат завершения вех с запланированными. Менеджер проекта отвечает за оценку величины отклонений и решение возникающих спорных вопросов. Значительные отклонения и большое количество непредвиденных препятствий могут в результате вызвать изменения в плане. Таким образом, процесс пересмотра плана является важным средством сохранения контроля над ходом работ и использованием ресурсов проекта.

Изменения, которые имеют место в процессе исполнения проекта могут затрагивать содержание работ, стоимость, конечные результаты по контракту, а также функционирование проектной команды. Процесс контроля за изменениями жизненно необходим для отслеживания воздействия этих изменений на результаты, бюджет и график работ.

Ведение эффективной инвестиционной деятельности невозможно без грамотно составленного бизнес-плана и проведения предварительной оценки возможных рисков и потерь. В свою очередь, анализ чувствительности инвестиционного проекта пример того, как определенный вид риска может повлиять на общую эффективность.

2.2. Описание процессов управления рисками проекта

Итак, риск проекта – это какое-то неопределенное воздействие или условие, которое, в случае возникновения, имеет воздействие (позитивное или негативное) на проект – то есть его на стоимость, срок, содержание или качество.

А управление рисками проекта включает в себя процессы, связанные с определением, анализом и реагированием на риски проекта, для того, чтобы повысить вероятность и степень влияния положительных и снизить вероятность и влияние негативных событий в проекте.

Необходимо помнить, что ценность и возможность управления рисками максимальна в самом начале проекта и уменьшается ближе к его завершению.

Стоимость риска (если он возникает), наоборот, по мере приближения к окончанию проекта возрастает и будет максимальна на последнем этапе.

На рисунке 1 приведены возможности управления рисками и ущерб от рисков в зависимости от стадии проекта

Рис 1.

На следующем рисунке 2 представлен цикл управления рисками

Прежде, чем начать работу, необходимо осуществить планирование управления рисками. Затем риски необходимо идентифицировать. После этого появляется возможность провести качественный и количественный анализ этих рисков. Как только этот этап цикла пройден, можно спланировать меры реагирования на риски, а затем и мониторинг и контроль над рисками.

Идентификация рисков

Идентификация рисков определяет, какие риски способны повлиять на проект, и документирует характеристики этих рисков. Идентификация рисков не будет эффективной, если она не будет проводиться регулярно на протяжении реализации проекта.

Идентификация рисков должна привлекать как можно больше участников: менеджеров проекта, заказчиков, пользователей, независимых специалистов.

Идентификация рисков - итерационный процесс. Вначале идентификация рисков может быть выполнена частью менеджеров проекта или группой аналитиков рисков. Далее идентификацией может заниматься основная группа менеджеров проекта. Для формирования объективной оценки в завершающей стадии процесса могут участвовать независимые специалисты. Возможное реагирование может быть определено в течение процесса идентификации рисков.

Независимо от того, какие риски вы хотите идентифицировать - проектные, стратегические или операционные - для успешности идентификации рисков критическое значение имеет опыт участников данного процесса. Однако собрать экспертные мнения недостаточно, поскольку опыт у всех разный. И чем богаче опыт ваших сотрудников и привлеченных экспертов, тем сложнее будет привести разноголосицу мнений в отношении списка и оценки рисков к единому знаменателю, чтобы получить основу принятия дальнейших управленческих решений.

Итак, формирование экспертной группы, которая будет идентифицировать риски - ответственная задача. Если ваша цель - идентификация проектных рисков, то желательно вовлечь в данный процесс всех ключевых членов команды проекта, чтобы у них вырабатывалось чувство «собственности» и ответственности за риски и за действия по реагированию на них.

Входной информацией для процесса идентификации рисков служат:

факторы внешней среды предприятия - информация из открытых источников, в том числе коммерческие базы данных, научные работы, бенчмаркинг и другие исследовательские работы в области управления рисками; активы организационного процесса - информация о выполнении

факторы внешней среды предприятия - информация из открытых источников, в том числе коммерческие базы данных, научные работы, бенчмаркинг и другие исследовательские работы в области управления рисками; активы организационного процесса - информация о выполнении

прежних проектов;

описание содержания проекта. Допущения проекта приводятся в

описании содержания проекта. Неопределенность в допущениях проекта следует рассматривать в качестве потенциального источника возникновения рисков проекта;

план управления рисками. Входами для процесса идентификации

рисков из плана управления рисками являются схема распределения ролей и ответственности, резерв на операции по управлению рисками в бюджете и в расписании, а также категории рисков;

план управления проектом. Для идентификации рисков необходимо

понимание планов управления расписанием, стоимостью и качеством, которые входят в план управления проектом, и анализ выходов этих процессов.

Список использованной литературы:

1. Кизим А.А., Александрова Т.В. Развитие туристического комплекса с использованием экономических инструментов: Матер. межд. науч. конф. «Современная стратегия социально-экономического развития России: вопросы экономики и права». Ч. 3 / Краснодар: ЮИМ, 2009.

2. Максимов Д.В., Мищенко А.А., Мищенко Т.А. Современное состояние рекреационного комплекса и его влияние на экологическую обстановку Черноморского побережья Краснодарского края // Известия высших учебных заведений. Северо-Кавказский регион. Естественные науки. - 2010. - №1. - С. 106-108.

. Никулина В.В., Максимов Д.В. Ценовая стратегия предприятия как фактор конкурентоспособности туристской организации / Туризм глазами молодежи: Материалы научно-практической конференции студентов вузов Южного и Северо-Кавказского федеральных округов. VII Южно-Российский курортный форум «Кавказская здравница - 2010». - Пятигорск: ПГЛУ, 2010.

4. Фунтов, Валерий Николаевич. Основы управления проектами в компании: эффективное инициирование и планирование проекта, оптимальная организационная структура, успешное выполнение проекта, управление коммуникациями, качеством и рисками, внедрение проектного управления : учебное пособие по дисциплине, специализации, специальности "Менеджмент организации" / В. Н. Фунтов. - 3-е изд., доп..- Санкт-Петербург [и др.] : Питер, 2011 - 393, [1] с.ил., табл. - (Учебное пособие). - Библиогр.: с. 388-393.

5. Айхель, Ксения Валерьевна. Управление рисками инвестиционных проектов на промышленных предприятиях: диссертация... кандидата экономических наук: 08.00.05 / Айхель Ксения Валерьевна; [Место защиты: Юж.-Ур. гос. ун-т].- Челябинск, 2011 - 221 с.ил. - Библиогр.: с. 180-191.

6.Горбачев, Сергей Викторович. Управление финансовыми проектами и финансовыми рисками: [учебное пособие] / С.В. Горбачев.- Казань: Казанский ун-т, 2011 - 83 с. схемы, табл. - Библиогр.: с. 82-83.

7.Дорохина, Елена Юрьевна. Методология управления рисками проектно-ориентированного предприятия: на примере предприятия строительной отрасли : автореферат дис.... доктора экономических наук: 08.00.05 / Дорохина Елена Юрьевна; [Место защиты: С.-Петерб. гос. ун-т экономики и финансов]. - Санкт-Петербург, 2011 - 48 с.

8.Методы и модели системного анализа. Управление рисками и безопасностью. Оценка эффективности инвестиционных проектов / [гл. ред. Емельянов С.В.].- Москва: URSS, 2011 - 78 с.ил., табл.;28 см. - (Труды Института системного анализа Российской академии наук т. 61, вып. 1, 2011 г.)

9.Романов, Сергей Николаевич. Формирование механизма риск-контроллинга инвестиционных проектов: диссертация... кандидата экономических наук : 08.00.05 / Романов Сергей Николаевич; - Москва, 2011 - 191 с.

10.Титаренко, Борис Петрович. Управление рисками в инновационных проектах / Б.П. Титаренко.- Москва: МГСУ, 2011 - 142 с.ил. - (Библиотека научных разработок и проектов МГСУ / М-во образования и науки Российской Федерации, ФГБОУ ВПО "Московский гос. строит. ун-т"). - Библиогр.: с. 125-126

11.Грачева, Марина Владимировна. Анализ и управление проектными рисками : учебно-практическое пособие / М.В. Грачева; Московский гос. ун-т им. М.В. Ломоносова, Экономический фак. - Москва: ТЕИС, 2010 - 180с.

.12.Фунтов, Валерий Николаевич. Основы управления проектами в компании: эффективное инициирование и планирование проекта, оптимальная организационная структура, успешное выполнение проекта, управление коммуникациями, качеством и рисками, внедрение проектного управления : учебное пособие по дисциплине, специализации, специальности "Менеджмент организации" / В.Н. Фунтов. - 3-е изд., доп..- Санкт-Петербург [и др.]: Питер, 2011 - 393, [1] с.ил., табл. - (Учебное пособие). - с. 388-393.

.13.Айхель, Ксения Валерьевна. Управление рисками инвестиционных проектов на промышленных предприятиях: диссертация... кандидата экономических наук: 08.00.05 / Айхель Ксения Валерьевна; [Место защиты: Юж.-Ур. гос. ун-т].- Челябинск, 2011 - 221 с.ил. - Библиогр.: с. 180-19

14.Горбачев, Сергей Викторович. Управление финансовыми проектами и финансовыми рисками: [учебное пособие] / С.В. Горбачев.- Казань: Казанский ун-т, 2011 - 83 с.схемы, табл. - Библиогр.: с. 82-83.

15.Дорохина, Елена Юрьевна. Методология управления рисками проектно-ориентированного предприятия: на примере предприятия строительной отрасли : автореферат дис.... доктора экономических наук: 08.00.05 / Дорохина Елена Юрьевна; [Место защиты: С.-Петерб. гос. ун-т экономики и финансов]. - Санкт-Петербург, 2011 - 48 с.

16.Дорохина, Е.Ю. Управление рисками как элемент управления проектом // Соврем. аспекты экономики. - СПб., 2008. - N 11. - С. 84-99

17.Дорохина, Е.Ю. Риски проектов: теория и практика управления // Вестн. Рос. экон. акад. - М., 2009. - N 6. - С. 86-93.

Заключение

Риск, это то, что мы воспринимаем как фактор случайности. В современных рыночных условиях мы каждый день сталкиваемся с рисками и основная задача компании их минимизировать. Компании не могут избежать рисков, но они могут их предотвратить. Тщательный анализ, учет внешних факторов, оценка последствий и временное изучение происходящих процессов в организации помогут нам их минимизировать. Необходимо уметь не только рассматривать риски, но и грамотно ими управлять. Анализ риска достаточно сложен и зависит от целей, устанавливаемых при организации системы риск-менеджмента на предприятии. Реализация любого проекта происходит в постоянно меняющейся среде. Изменения могут оказывать как положительное, так и отрицательное влияние на ход работы. Предрасположенность корпорации к риску на практике означает склонность к нему людей, принимающих конкретные решения, - акционеров, менеджеров. Задача менеджеров - свести риски проекта к такому уровню, который соответствует возможностям компании, уровню ее «иммунитета» к рискам. Таким образом, мы имеем трехэтапный подход к управлению рисками:

1.Определение типов рисков, с которыми сталкивается фирма;

2.Анализ и оценка потенциального влияния идентифицированных рисков;

3.Непосредственно управление рисками, присущими проекту.

Резюмируя вышеизложенное, можно сказать, что управление проектами является эффективным средством для управления любыми изменениями и позволяет лидеру добиваться целей проекта не только за счет организаторских способностей, но и с помощью определенного набора процедур, «посильных» для любого обученного специалиста.

Отсюда следует вывод, что для нормального развития и эффективного функционирования сегодняшнего, ставшего проектно-ориентированным общества весь корпус инженерно-экономических и управленческих специалистов должен быть знаком с основами и возможностями управления проектами как новый управленческой культурой и незаменимым инструментарием для того, чтобы обеспечить высокие результаты проектно-ориентированной деятельности и эффективного развития преобразования общества и его экономики. Таким образом, для эффективного функционирования экономики России необходимы сотни тысяч специалистов, владеющих технологиями управления проектами.

Дальнейшее социально-экономическое развитие России во многом будет зависеть от уровня развития и применения профессионального управления проектами и программами во всей вертикали власти, а значит и от количества подготовленных руководителей и специалистов, владеющих методологией и средствами управления проектами.

Обращаясь к актуальности и эффективности использования методов проектного управления можно отметить, что актуальность использования методов управления проектами для России определяется двумя основными факторами.

Первый - это возрастающая сложность проектов и организаций, их осуществляющих. Этот фактор привел к возникновению форм управления программами и проектами, похожими на методы управления проектами, но отображавшими своеобразие существовавшего в стране экономического, социального, политического окружения проектов.

Вторым фактором является то, что управление проектами изначально создавалось и развивалось в рыночной экономике. В то же время следует учитывать опыт, традиции и особенности социально-экономических условий в России и существующие специфические проблемы осуществления проектов.

Тем не менее, широкое применение проектного управления позволит в относительно короткое время значительно ускорить решение ряда задач, определенных правительством Российской Федерации как приоритетные, в первую очередь, таких, как: национальные проекты, повышение эффективности управления государственным имуществом и бюджетной эффективности, повышение прозрачности государства, в том числе бюджетных процессов, улучшение инвестиционного климата, обеспечение инновационной направленности Российской экономики, экономия ограниченных государственных и частных ресурсов за счет применения управления проектами.

- Разработка локальной вычислительной сети ООО "ИНТЕГРАЛ" с использованием протокола BGP

- Рейтинговые оценки деятельности банков

- ПСИХОЛОГИЧЕСКИЙ ПОРТРЕТ ТРУДОВОГО КОЛЛЕКТИВА (*Понятие трудового коллектива, его сущность и функции)

- Планирование в управлении бизнесс-процессами индивидуального предпринимателя

- Реализация собственного стартапа в сфере образования и формирование бренда услуги (Понятие стартапа)

- Реализация собственного стартапа в сфере образования и формирование бренда услуги

- Физическая культура и спорт как средство формирования эстетической культуры личности

- Методы управления инновационными проектами (Организационно-экономическая характеристика)

- Проектирование системы защищённого доступа к локальной сети через интернет на примере МУП "РСП"

- Теоретические аспекты обеспечения устойчивости и безопасности банковской деятельности с помощью методов управления ликвидностью

- Психологическая готовность к школьному обучению детей дошкольного возраста

- Профессиональные и личностные качества школьного психолога