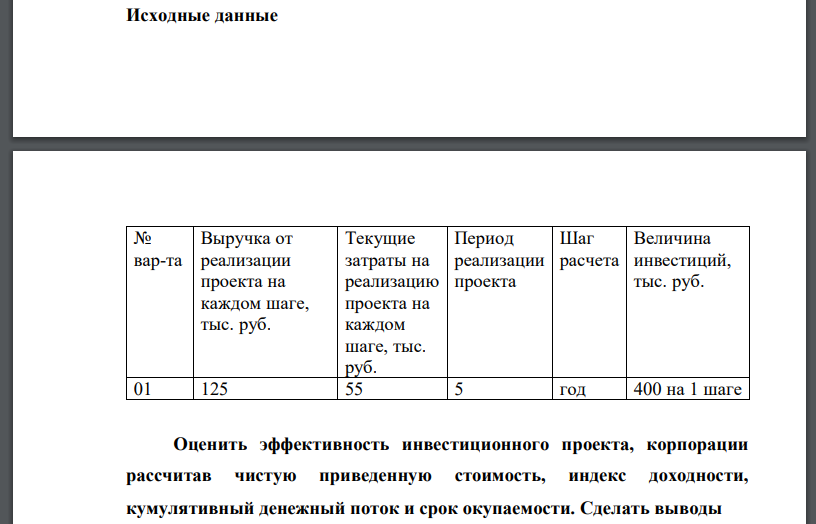

Оценить эффективность инвестиционного проекта, корпорации рассчитав чистую приведенную стоимость, индекс доходности, кумулятивный денежный поток и срок окупаемости. Сделать выводы

|

|

Экономическая теория |

|

|

Решение задачи |

|

|

|

|

|

Выполнен, номер заказа №17598 |

|

|

Прошла проверку преподавателем МГУ |

|

|

|

Напишите мне в чат, пришлите ссылку на эту страницу в чат, оплатите и получите файл! |

|

Закажите у меня новую работу, просто написав мне в чат! |

Оценить эффективность инвестиционного проекта, корпорации рассчитав чистую приведенную стоимость, индекс доходности, кумулятивный денежный поток и срок окупаемости. Сделать выводы

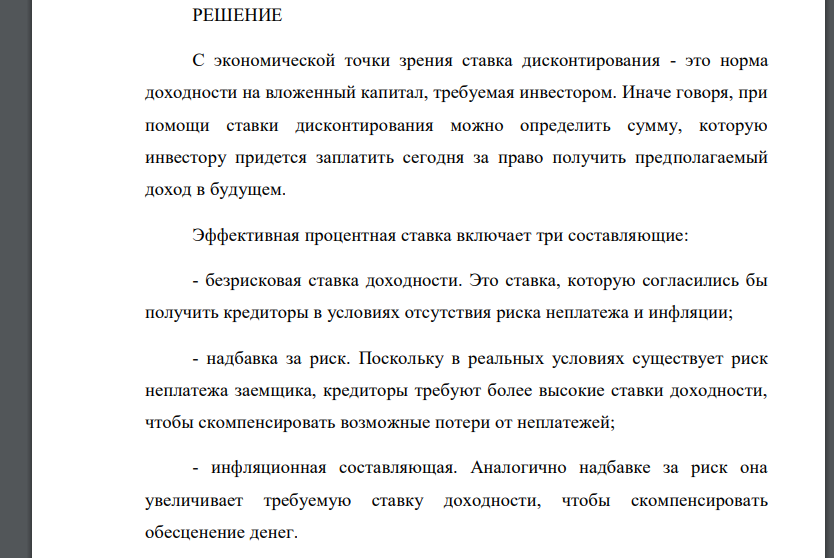

РЕШЕНИЕ С экономической точки зрения ставка дисконтирования - это норма доходности на вложенный капитал, требуемая инвестором. Иначе говоря, при помощи ставки дисконтирования можно определить сумму, которую инвестору придется заплатить сегодня за право получить предполагаемый доход в будущем. Эффективная процентная ставка включает три составляющие: - безрисковая ставка доходности. Это ставка, которую согласились бы получить кредиторы в условиях отсутствия риска неплатежа и инфляции; - надбавка за риск. Поскольку в реальных условиях существует риск неплатежа заемщика, кредиторы требуют более высокие ставки доходности, чтобы скомпенсировать возможные потери от неплатежей; - инфляционная составляющая. Аналогично надбавке за риск она увеличивает требуемую ставку доходности, чтобы скомпенсировать обесценение денег. В качестве безрисковой ставки в РФ используется доходность ОФЗ, ставка по депозитам Сбербанка, ставка рефинансирования. Примем безрисковую составляющую равную ключевой ставке – 11% Риск проекта неизвестен, примем надбавку за риск 3% Уровень инфляции в 2016-2017 г.г прогнозируется 8% (согласно «Основные направления единой государственной денежно кредитной политики на 2015 год и период 2016 и 2017 годов»), примем его равным 5%. Ставка дисконтирования составит Рассчитаем NPV. Чистая приведенная стоимость - NPV - это сумма дисконтированных денежных потоков за весь расчетный период, приведенная к начальному шагу. Если NPV инвестиционного проекта больше нулевого значения, то проект при рассматриваемой ставке дисконтирования считается приемлемым, в противном случае проект считается неэффективным. NPV рассчитывается по формуле: единовременные затраты в период t (инвестиции) доходы (выручка) за вычетом затрат в период t Амортизация в денежном потоке не учитывается, так как неизвестно амортизируются ли приобретенные за счет инвестиций активы. d - ставка дисконтирования Таблица 1 – Расчет NPV для проекта 1 № периода Приведенные инвестиции текущего периода Приведенный денежный поток текущего периода Рассчитаем индекс доходности. Индекс доходности инвестиций рассчитывается как отношение приведенной стоимости будущих денежных потоков от реализации инвестиционного проекта и первоначальных инвестиций: Срок окупаемости определяется с использованием накопленного (кумулятивного) денежного потока. Это поток, накопленное сальдо (накопленный эффект) которого определяется на каждом шаге расчетного периода как сумма соответствующих характеристик денежного потока за данный и все предшествующие шаги. Как только накопленный денежный поток становится положительным – значит, инвестиционный проект окупается, а данный шаг расчета и будет показывать срок окупаемости инвестиций. По таблице 1 находим NPVt<0, срок окупаемости более пяти лет.

ОТВЕТ: данный проект имеет чистую текущую стоимость -127,41 тыс. руб., индекс доходности 0,611, сок окупаемости более пяти лет. Проект не эффективный и не может быть принят к реализации

Похожие готовые решения по экономической теории:

- На заводе по производству огнетушителей производительность труда в отчетном периоде составила 100 тыс. р. на одного рабочего. Рост производительности труда в плановом периоде намечен на 10 %. Выпуск

- Годовой выпуск предприятия составляет 600 передвижных радиостанций. Производственная себестоимость одной радиостанции 120 тыс. р. Длительность производственного цикла 10 дней. Коэффициент нарастания затрат в

- Рассчитать рабочий и инвентарный парк почтовых вагонов на магистрали А – Б аналитическим методом. Рассчитать количество бригад почтовых вагонов для обслуживания данного маршрута. поезд ежедневно отправляется из

- Определите количество машин для обслуживания совмещенных маршрутов в городе. Обмен с ГОПС и выемка писем из почтовых ящиков осуществляется в течение одного рейса автомобиля Время на обмен с ГОПС – 6 мин.; время на

- Рассмотрите случайную выборку Xi из некоторого известного распределения и ответьте на следующие вопросы: а) найдите оценку параметра A методом моментов, если известно, что выборка сделана из равномерного распределения

- Найти углы, образованные заданными линиями в точках пересечения, и сделать схематический чертеж у 2=4х х+у=3

- Определить экстремальное значение. Около полушара раиуса R описан конус. Найти наименьший объем конуса.

- Найти с точностью до 0,001 приближенно значение наименьшего из трех корней уравнения, используя комбинированный метод хорд и касательных. х 3 -3х2 -4х+1=0

- При выполнении операции учета векселя с владельца удерживаются комиссионные в размере 0,5% от достоинства векселя. Вычислить доходность

- Найти с точностью до 0,001 приближенно значение наименьшего из трех корней уравнения, используя комбинированный метод хорд и касательных. х 3 -3х2 -4х+1=0

- На заводе по производству огнетушителей производительность труда в отчетном периоде составила 100 тыс. р. на одного рабочего. Рост производительности труда в плановом периоде намечен на 10 %. Выпуск

- Определить современную величину суммы S руб., выплачиваемую через п лет, при использовании ставки сложных процентов ic% годовых.