Основы налоговой системы и состав федеральных налогов

Содержание:

Введение

В системе финансовых отношений государства немаловажную роль, с точки зрения пополнения доходной части бюджетов, различных уровней и возможностей воздействия на отдельные ее сферы играют налоги.

Налоги - обязательные платежи, взимаемые центральными и местными органами государственной власти с физических и юридических лиц, поступающие в государственный и местный бюджеты. Система налогов обладает разветвленной структурой, в ней представлено множество разнообразных видов и типов налогов, величина налоговых ставок устанавливается обычно в законодательном порядке. По уровням взимания налоги делятся на федеральные, республиканские и местные.

Именно понятию федеральных налогов посвящена данная работа.

К их числу относятся одни из основных доходообразующих налогов: примером могут служить налог на прибыль предприятий, налог на добавленную стоимость, акцизы.

Собранные с помощью налогов средства расходуются государством на содержание административно-управленческого аппарата, безопасность, реализацию внутренней и внешней политики, выплаты по государственному долгу, на социальную сферу и т.д.

Значимость темы курсовой работы определяется тем, что федеральные налоги и сборы играют важнейшую роль при формировании государственного бюджета.

Таким образом, этим и определяется актуальность выбранной темы данной курсовой работы «Единый социальный налог. Таможенная пошлина. Государственная пошлина. Другие федеральные налоги и сборы (водный налог, налог на добычу полезных ископаемых, налог на операции с ценными бумагами)».

Объектом курсового исследования являются федеральные налоги и сборы.

Предметом курсового исследования это теоретические и практические аспекты содержания и применения федеральных налогов и сборов.

В соответствии с этим целью курсовой работы является рассмотрение и исследование, как с теоретической, так и с практической стороны аспектов применения федеральных налогов и сборов в системе налогообложения в Российской Федерации.

Исходя из данной цели, в работе ставятся и решаются следующие задачи:

В первой главе планируется рассмотреть теоретическое содержание федеральных налогов и сборов в РФ. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть состав федеральных налогов и их роль в экономике;

- рассмотреть классификацию федеральных налогов и сборов;

- изучить планирование и контроль поступления в бюджет федеральных налогов и сборов.

Во второй главе планируется дать подробный анализ каждому из федеральных налогов и сборов. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть расчет порядок расчета единого социального налога;

- рассмотреть особенности таможенной и государственной пошлины;

- рассмотреть анализ других федеральных налогов и сборов;

- сделать соответствующие выводы по результатам исследований.

Прикладная значимость данного исследования определяется возможностью использования выводов работы в дальнейших разработках по дисциплине «Налоги и налогообложение», а также при написании выпускной квалификационной работы.

При написании курсовой работы были использованы нормативные акты Российской Федерации, в том числе главный налоговый документ страны – Налоговый Кодекс РФ с последними изменениями и дополнениями на 2016 год. Он дает широкое объяснение многим аспектам, которые были рассмотрены в данной работе. Также теоретическую базу написания данной курсовой работы составили книги, изданные в период 2011-2014 годов, такими известными издательствами, как Проспект, Юнити, Юнити-Дана, Юрайт. Это свидетельствует об актуальности тезисов, которые были проанализированы в данной работе.

Проблеме видов налогов и его классификации посвящено множество работ. Это работы Евстигнеева, Молчанова, Колчина, Заяц и т.д. Немаловажную роль в написании данной работы сыграли научные статьи из периодической литературы «Консультант», «Административное и муниципальное право», «Финансовое право и управление». Авторами тема исследования рассматривается полно и с новой точки зрения.

Цели и задачи курсовой работы обусловили следующую её структуру. Работа состоит из содержания, введения, двух глав («Теоретическое содержание федеральных налогов и сборов в РФ», «Анализ федеральных налогов и сборов в РФ»), заключения, библиографии, приложений.

Глава 1. Содержание федеральных налогов и сборов в РФ

Основы налоговой системы и состав федеральных налогов

Законодательство Российской Федерации о налогах и сборах состоит из Налогового Кодекса и принятых в соответствии с ним федеральных законов о налогах и сборах.

Налоговый Кодекс РФ устанавливает систему налогов и сборов, а также общие принципы налогообложения и сборов в Российской Федерации, в том числе: 1) виды налогов и сборов, взимаемых в Российской Федерации; 2) основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов; 3) принципы установления, введения в действие и прекращения действия ранее введенных налогов субъектов Российской Федерации и местных налогов; 4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах; 5)формы и методы налогового контроля; 6)ответственность за совершение налоговых правонарушений; 7) порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц[1].

Действие Налогового Кодекса РФ распространяется на отношения по установлению, введению и взиманию сборов в тех случаях, когда это прямо предусмотрено НК РФ.

Законодательство субъектов Российской Федерации о налогах и сборах состоит из законов о налогах субъектов Российской Федерации, принятых в соответствии с НК РФ.

Каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога. Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). Участниками отношений, регулируемых законодательством о налогах и сборах, являются[2]:

организации и физические лица, признаваемые в соответствии с Налоговым Кодексом РФ налогоплательщиками или плательщиками сборов; организации и физические лица, признаваемые налоговыми агентами; налоговые органы (федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы); таможенные органы (федеральный орган исполнительной власти, уполномоченный в области таможенного дела, подчиненные ему таможенные органы Российской Федерации).

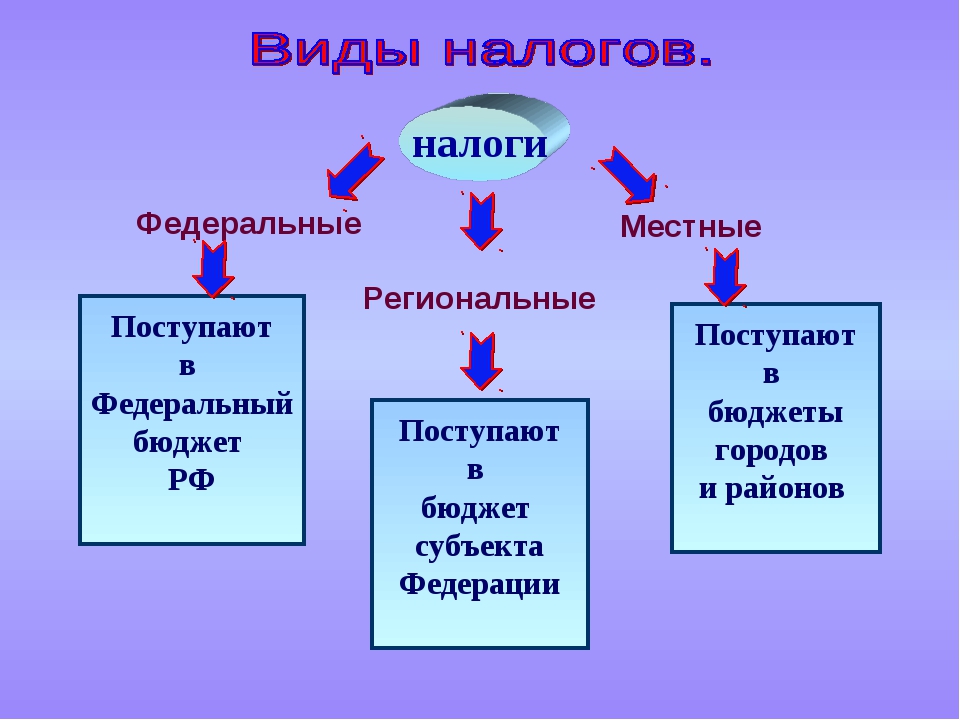

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

Федеральными налогами и сборами признаются налоги и сборы, которые установлены Налоговым Кодексом РФ и обязательны к уплате на всей территории Российской Федерации.

Региональными налогами признаются налоги, которые обязательны к уплате на территориях соответствующих субъектов Российской Федерации.

Местными налогами признаются налоги, которые установлены НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований[3].

Федеральные налоги и сборы устанавливаются строго в соответствии с налоговым законодательством – а, именно, с Налоговым Кодексом РФ.

Исходя из формы государственно-территориального устройства, выделяются три уровня федеральных налогов, которые формируют соответствующие уровни бюджетов: федеральный уровень, региональные и местные уровни бюджетов[4].

Федеральные законы могут устанавливаться или отменяться лишь в соответствии с поправками, изменениями и дополнениями, которые приводятся в Налоговом Кодексе РФ – главном документе страны. Другой способ установления федеральных законов – это введение специального режима налогообложения на той или иной территории[5].

При этом, такой статус этих налогов вовсе не означает, что он будет полностью зачислен в федеральный бюджет, допускаются зачисления его части в бюджете регионального и местного уровней.

Налоговая система в РФ организована таким образом, что отражает бюджетную систему страны. Именно поэтому налоги в России принято делить на федеральные, региональные и местные. Федеральными называют налоги и сборы, обязательные к уплате по всей территории нашей страны. Их перечень устанавливается 13 статьей Налогового Кодекса и может быть изменен только путем внесения в нее соответствующих изменений.

Статус федеральных налогов совершенно не означает, что они должны быть зачислены в федеральный бюджет полностью. Законодатели устанавливают нормативы отчислений каждого налога в федеральный бюджет и в нижестоящие бюджеты. Целиком поступают в федеральный бюджет только лишь суммы налога на добавленную стоимость.

Рассмотрим основной перечень федеральных региональных налогов.

1) налог на прибыль юридических лиц.

2) акцизы на категории товаров, которые определены отдельным образом.

3) водный налог.

4) налог на добычу полезных ископаемых[6].

Значение федеральных региональных налогов состоит в том, что они выполняют регулирующую функцию государства и содействуют тому, что региональные бюджеты пополняются[7].

Далее рассмотрим виды местных федеральных налогов. Их отличие от региональных федеральных налогов состоит в том, что они зачисляются в местные бюджеты полностью. Местные федеральные налоги должны обеспечивать достаточное пополнение местного бюджета для того, что благосостояние той или иной территории росло. Самым известным и значимым местным федеральным налогом является налог на доходы физических лиц или НДФЛ.

Федеральными признаются налоги и сборы, все элементы которых устанавливаются НК РФ. Эти налоги обязательны к уплате на всей территории Российской Федерации[8].

К федеральным налогам и сборам НК РФ (ст. 13) относит:

-НДС;

-акцизы;

-налог на прибыль организаций;

-налог на доходы физических лиц;

-государственную пошлину;

-налог на добычу полезных ископаемых;

-сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов[9];

-водный налог.

Доходы налогового характера составляют около 90% поступлений в бюджет государства РФ. А доход именно от федеральных налогов и сборов в государственный бюджет РФ составляет около 95% от общего количества налоговых поступлений.

Из федеральных налогов и сборов на долю пяти налогов приходится около 90% налоговых поступлений в бюджетную систему страны:

- НДС-24%, налог на прибыль организаций-21%,

-ЕСН (до 2010 г.)-19%, налог на добычу полезных ископаемых-15%,

-налог на доходы физических лиц -11%[10].

В последние годы наблюдается тенденция увеличения доли тех федеральных налогов, которыми облагаются товары, ввозимые на территорию России и которые управляются таможенными органами.

Выше было отмечено, что федеральные налоги могут перетекать в федеральный и региональный бюджет государства. Рассмотрим, каким образом данное распределение происходит.

1) в законе о введении конкретного налога, сбора предусматривается распределение суммы налога между бюджетами различного уровня;

2) в законе о введении конкретного налога предусматривается распределение ставки налога между бюджетами различного уровня;

3) в ежегодно принимаемом законе о федеральном бюджете на очередной финансовый год устанавливается процент распределения суммы налога между бюджетами различного уровня.

Таким образом, в завершении раздела можно прийти к следующему выводу:

- федеральные налоги имеют удельный вес в 95 % от общего количества налоговых доходов, которые поступаются в государственный бюджет, поэтому значение федеральных налогов для государства определяющее.

- федеральные налоги могут быть региональными и местными. Данное перераспределение части федеральных налогов и сборов в иные бюджеты обуславливается необходимостью создания благоприятных финансовых условий для роста благосостояния региона, повышения его уровня развития в отношении всего государства.

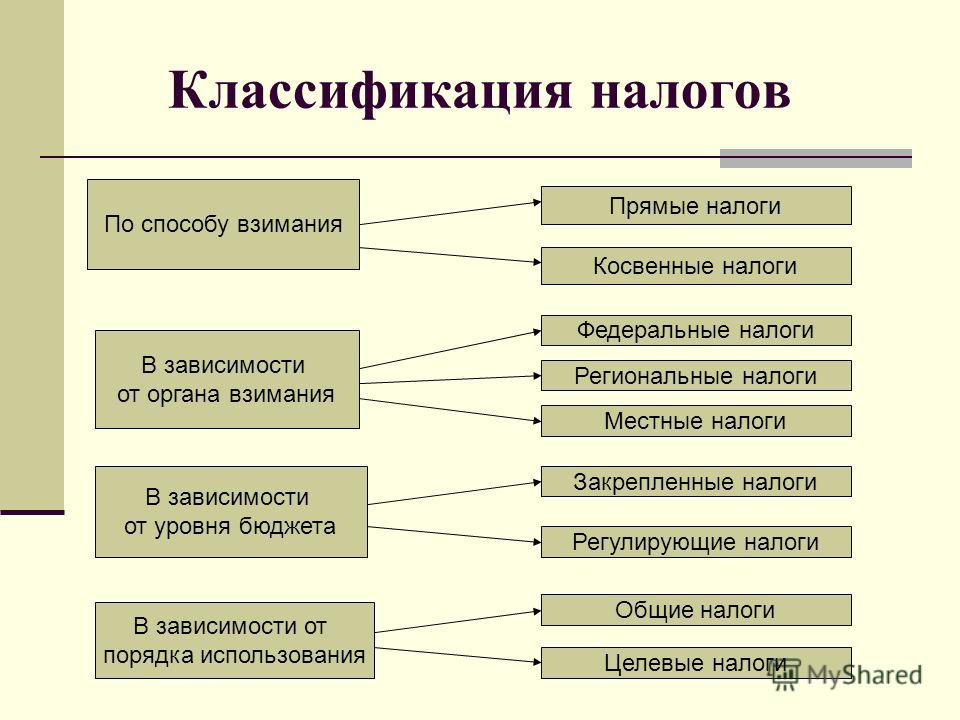

Классификация федеральных налогов и сборов

Любой налог, вне зависимости от значения и содержания, имеет свое функциональное значение, то есть его взимают для осуществления определенного действия[11].

Это свойство налога требует проведения четкой классификации налогов и сборов, которая позволит выявить основные свойства налогов и сборов, а также его основные отличительные особенности. Классификация налогов и сборов начала формироваться еще с древних времен, с того самого момента, когда стали возникать первые налоги и сборы в древних государствах.

Классификация налогов необходима для выявления роли каждого из них в системе[12]:

1) доходов бюджета;

2) отраслевого хозяйствования.

В специальной финансовой литературе приводится классификация налогов по различным признакам, среди которых преобладают организационно-правовые факторы: метод установления ставки налога, способ налогообложения, порядок закрепления за соответствующим бюджетом и др[13].

Так как Россия – это федерация и ее государственное устройство – это федеративное устройство, то разделение налогов на три ветви соответствует трем уровням власти.

В соответствии с этим налоги и сборы классифицируются на федеральные, региональные и местные.

Признак распределения между бюджетами позволяет классифицировать налоги и сборы на закрепленные налоги и регулирующие налоги. Следует отметить, что закрепленные налоги позволяют пополнить различные уровни бюджета. Например, НДС перечисляется в федеральный бюджет, а вот НДФЛ позволяет перечислить средства в региональные бюджеты, то есть в бюджеты субъектов федерации.

А вот регулирующие налоги уже должны распределяться в строго уровневой системе бюджета. Налог на прибыль распределяется и в федеральный бюджет, и в региональный бюджет.

По субъектам налоги классифицируются на налоги с юридических лиц (например, налог на прибыль организаций), налоги с физических лиц (например, НДФЛ) и комбинированные. Комбинированные налоги платят и организации и физические лица (например, НДС, акцизы, госпошлина).

По характеру использования налоги подразделялись на общие и целевые[14]. Общие налоги можно использовать на финансирование любых бюджетных расходов. После отмены ЕСН все налоги являются общими. Условно акцизы на ГСМ можно отнести к целевым, так как в последующем они из бюджета передаются в дорожные фонды. Целевые налоги используются лишь на определенные цели.

По международной методологии налоги делят на 4 группы – налоги на доходы, капитал, на потребление и социальные.

По способу изъятия налоги делятся на прямые и косвенные. Прямые налоги взимаются непосредственно с доходов или имущества налогоплательщика, косвенные налоги взимаются в виде надбавок к цене товаров либо в процентах к объему реализации.

Отличие прямых налогов от косвенных существенное. Ведь прямые налоги направлены на строго установленный объект налогообложения, который уплачивается определенным субъектом налогообложения. Например, федеральный налог на прибыль. В данном случае строго определяется объект налогообложения - это прибыль, и субъект налогообложения – это юридическое лицо, получившее данную прибыль. И именно данный субъект налогообложения должен уплатить данный налог и никто другой.

А вот с косвенным федеральным налогом НДС совсем другая ситуация. Формально, его уплачивает юридическое лицо, которое реализует товары и услуги. Но, оно включает его в стоимость товара, поэтому фактическим плательщиком НДС – является обычный потребитель[15].

Таким образом, в завершении раздела можно прийти к следующим выводам:

- классификация налогов и сборов стала возникать еще с древних времен, когда впервые появилось государство и налоги его устройства.

- налоги классифицируются по различным признакам.

- федеральные налоги также могут классифицироваться в зависимости от распределения и фактического субъекта его уплаты. Также особое место в классификации имеет деление федеральных налогов по характеру использования и по способу изъятия.

Органы осуществляющие контроль за поступлением единого социального налога

С введением главы 24 "Единый социальный налог (взнос)" Налогового кодекса Российской Федерации отношения плательщиков взносов с государственными социальными внебюджетными фондами изменились существенным образом. Так, контроль за правильностью исчисления и уплаты взносов в составе единого социального налога в эти фонды осуществляют налоговые органы, а не фонды. Вместе с тем в налоговые органы, а не в фонды подаются расчеты по авансовым платежам и декларации по ЕСН. Однако плательщиков по-прежнему связывает с фондами ряд обязанностей по уплате взносов и представлению отчетности.

Расчеты по авансовым платежам по единому социальному налогу (взносу), а также налоговые декларации по ЕСН плательщики обязаны представлять только в налоговые органы (ст. 243 и 244 НК РФ).

Кроме того, согласно п. 5 ст. 243 НК РФ плательщики ЕСН - работодатели представляют в Пенсионный фонд Российской Федерации сведения в соответствии с федеральным законодательством об индивидуальном персонифицированном учете в системе государственного пенсионного страхования (Федеральный Закон от 01.04.96 № 27-ФЗ "Об индивидуальном учете в системе государственного пенсионного страхования"). До утверждения новых форм указанные сведения подаются по формам, утвержденным постановлением Минтруда России № 35 и ПФ РФ № 44 от 03.07.97 "О формах документов индивидуального учета в системе государственного пенсионного страхования и инструкции по их заполнению".

Также согласно п. 6 ст. 243 НК РФ ежеквартально, не позднее 15-го числа месяца, следующего за истекшим кварталом, плательщики ЕСН - работодатели обязаны представлять в региональные отделения Фонда социального страхования Российской Федерации сведения (отчеты) по форме 4-ФСС РФ, утвержденной постановлением ФСС РФ от 30.11.2000 № 113 "Об утверждении формы расчетной ведомости по средствам Фонда социального страхования Российской Федерации (форма 4-ФСС РФ)", о суммах:

- начисленного ЕСН в Фонд социального страхования Российской Федерации;

- расходов, произведенных налогоплательщиками за счет средств государственного социального страхования (выплата пособий по временной нетрудоспособности, беременности и родам, оплата путевок на санаторно-курортное лечение работников и членов их семей и др.; Инструкция о порядке расходования средств Фонда социального страхования Российской Федерации, утвержденную постановлением ФСС РФ от 09.02.2001 № 11)[16];

- уплачиваемых в Фонд социального страхования Российской Федерации.

Следует иметь в виду, что второй экземпляр раздела I формы 4 ФСС РФ также представляется в налоговый орган по месту регистрации.

Согласно ст. 9 Федерального Закона от 05.08.2000 № 118 ФЗ "О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах" с 1 января 2001 г. контроль за правильностью исчисления, полнотой и своевременностью внесения взносов в государственные социальные внебюджетные фонды, уплачиваемых в составе ЕСН, осуществляется налоговыми органами Российской Федерации.

Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболевании не включаются в состав ЕСН и уплачиваются в ФСС РФ в соответствии с Федеральным Законом от 24.07.98 № 125 ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" , Федеральным Законом от 12.02.2001 № 17-ФЗ "О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2001 год" (ст. 11 Федерального закона № 118-ФЗ) При этом 8 п. 2 ст. 18 Федерального закона № 125-ФЗ обязанность контролировать правильность начисления и полноту и своевременность перечисления страховых взносов возложена на ФСС РФ[17].

Кроме того, ст. 2 Федерального закона от 25.02.99 N 37-ФЗ “О внесении изменения в Закон Российской Федерации "О государственных пенсиях в Российской Федерации"” установлен дополнительный тариф страховых взносов в ПФ РФ для работодателей-организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, в размере 14% от выплат, начисленных в их пользу по всем основаниям, независимо от источников финансирования, включая вознаграждения по договорам гражданско-правового характера на выполнение работ и оказание услуг. Указанные страховые взносы уплачиваются независимо от взимания ЕСН, при этом контроль за правильностью их исчисления и уплаты осуществляет ПФ РФ[18].

Несмотря на то, что в фондах была достигнута высокая собираемость платежей, все они накопили огромную недоимку. Обязанность по ее взысканию перешла к налоговым органам на местах. Однако проблему с задолженностью по ранее начисленным платежам в государственные внебюджетные фонды за короткий промежуток времени решить силами только налоговых органов невозможно.

ЕСН сегодня еще не является по-настоящему единым. Налоговая база фондов исчисляется раздельно в отношении каждого фонда, и налог уплачивается в каждый из них отдельными платежными поручениями. Осложняет расчеты по ЕСН право работодателей самостоятельно осуществлять расходы за счет средств ФСС РФ. Более правильно, было бы установить порядок, при котором все плательщики уплачивают полностью в ФСС РФ всю начисленную сумму взноса и потом уже в самом фонде получают возмещение своих расходов. Это будет способствовать своевременному и полному контролю за расходованием средств фонда.

Законодатели могли бы также объединить взносы в федеральный и территориальный фонды ОМС в один платеж, который начислялся бы по единой ставке и распределялся между ними органами федерального казначейства. Или установить единый платеж, который бы зачислялся в территориальный фонд, а затем по установленному нормативу отчислений от его доходов средства списывались бы на счет федерального фонда. Это упростит исчисление налога и отчетность, сократит количество платежных поручений, а заодно позволит сократить объем учетной работы и количество лицевых счетов в налоговых органах[19].

Существенные недостатки имеют регрессивная шкала налоговых ставок ЕСН и условия ее применения. Условия применения регрессивных ставок чересчур жесткие, и число организаций, которые могут их использовать, очень ограниченно. ЕСН - это налог с юридических лиц, однако налогоплательщик обязан по каждому физическому лицу вести лицевой счет всех выплат, да еще и сумму начисленного налога. Было бы проще применять регрессивную шкалу ставок не по отношению к начисленным доходам отдельных работников, а в целом по организации.

Глава 2. Анализ федеральных налогов и сборов в РФ

Порядок исчисления единого социального налога

Любой вид налога, выплачиваемый человеком, обычно воспринимается как обязательная и неприятная необходимость, избежать которой нет никакой возможности. Но вот парадокс, существуют и такие виды налогов, при оплате которых существует возможность воспользоваться своими деньгами несколько позже. К ним можно отнести и социальный единый налог, действовавший повсеместно в РФ до 2010 года[20].

Однако в государственных органах России уже задумываются над тем, чтобы вновь ввести в действие единый социальный налог. Единый социальный налог предусматривал различные налоговые выплаты, которые аккумулировались в специальных фондах государственного социального значения. В случае необходимости государство берет за счет данных средств на себя заботу и опеку над гражданами[21].

В число этих фондов, которые собирали деньги от граждан для их же собственных нужд входили:

-пенсионный;

-государственный страховой;

-фонды медицинского страхования, как федерального, так и регионального уровня[22].

Налогоплательщиками данной вида налога признаются все, кто работают вне зависимости, работодатель это или наемный работник.

И лишь в отношении единого социального налога проводится деление граждан на две большие категории:

Первая категория налогоплательщиков включает в себя:

-лица, проводящие выплаты физическим лицам[23];

-индивидуальные предприниматели (ИП);

-различные организации;

-физические лица, которые не являются ИП.

Ко второй категории относятся лица, которые осуществляют свою деятельность в виде частной практики.

Если говорить о первой категории налогоплательщиков, то для них объектом налогообложения являются любые выплаты, а также другие виды вознаграждений, которые выплачиваются физическим лицам по различным видам договоров.

Если говорить о второй категории лиц, то для них объектом налогообложения является весь доход, полученный от осуществления профессиональной деятельности. Однако данный доход в целях налогообложения уменьшается на сумму вычетов, предусмотренных законодательством.

Рассмотрим порядок расчета единого социального налога в 2016 году[24].

Ставка ЕСН в 2016 году никак не поменяется по сравнению с прошлогодней, так что его плательщикам не придется заново менять принцип расчета. Посчитать сумму выплаты ЕСН совершенно не сложно, поскольку ставки известны и, тем более, не претерпели изменений.

Единый социальный налог подразумевает перечисление в следующие социальные фонды:

- перечисления в пенсионный фонд составляют 23%.

- перечисления в фонд страхования составляют 3%.

- перечисления в фонды медицинского страхования составляют 5,1%.

Особенность исчисления единого социального налога можно выделить именно для индивидуального предпринимателя. Индивидуальное предприятие должно уплачивать взносы в два фонда: пенсионный фонд и фонд медицинского страхования. А вот в фонд обязательного страхования индивидуальное предприятие должно уплачивать в добровольном порядке, то есть по желанию. Сам по себе расчет выплат в 2016 году ИП напрямую зависит от минимального размера оплаты труда (МРОТ), который на 1 января стал равен 6 204 рубля.

Это значит, что выплаты ИП[25]:

-выплаты индивидуального предприятия в пенсионный фонд 12 месяцев * 26% * 6204 рублей = 19 356,48 рублей;

-фонд медицинского страхования 12 месяцев * 5,1% * 6204 рублей = 3 796,85 рублей.

Если доход индивидуального предпринимателя превышает 300000 рублей, то к выплатам еще добавляется еще 1% от суммы, которая превышает указанный лимит в 300000 рублей.

Размер выплат в российский пенсионный фонд в 2016 году будет иметь свои ограничения, так что ИП, заработавший достаточно много, не сможет перечислить в ПФР не более определенной законодательством суммы. В текущем году максимальная величина перечислений в пенсионный фонд составляет 154 851,84 рубля.

Следует отметить, что единый социальный налог отменили еще в 2010 году. Однако по факту он действует и по сей день, однако он заменен термином «страховые выплаты». В связи с этим страховые фонды были не ликвидированы, а их работа полностью синхронизирована с налоговыми органами. Предполагается также возможность увеличения нагрузки на высокие заработки некоторой части ИП, доходы которых превышают 800 000 рублей в год. Но пока это только досужие разговоры и никакой конкретной информации по этому поводу из официальных источников не поступало[26].

Опытные бухгалтера и экономисты до сих пор используют под понятием страховые выплаты понятие единого социального налога, чтобы не путать эти два понятия.

Налоговая проверка может посетить предприятие, если у нее возникли вопросы в части выплаты единого социального налога. Однако данные основания налоговой проверки тоже ограничены. Они составляют следующие значения[27]:

- наличие аргументированных документальных подтверждений того, что предприятие нарушило порядок выплаты единого социального налога.

- если отсутствует возможность проверки[28].

- в случае если проверка проводится по организациям, имеющим несколько отделений по стране, «дочерние структуры» и т. п.;

- неоплаты страховых взносов в оговоренный законом срок (10 суток) после предъявления результатов проверки;

- непредставление документов для проведения проверки или их недостоверность.

Таким образом, в заключении данного раздела можно прийти к следующему выводу.

- единый социальный налог представляет собой налог, который взимается для того, чтобы в будущем при необходимости можно было бы оказывать помощь самим гражданам.

- единый социальный налог включает в себя перечисления финансовых средств в пенсионный фонд, страховой фонд, фонд медицинского страхования, федерального и регионального уровня.

- изменения в отношении ставки, сроков проверок, субъектов и объектов единого социального налога должны корректироваться в конце финансового года, чтобы новый год начать по всем налоговым правилам.

Особенности исчисления таможенной и государственной пошлины

Любое действие, требующее юридического подтверждения законности, в каждой стране мира выполняется только после уплаты особого вида налога, который называется государственная пошлина.

Государственная пошлина имеет глубокие исторические корни. Еще в древности, в период средних веков в государстве действовало правило взимания за проезд по территории, дорожным строениям и мостам, расположенным на территории отдельных государств, принадлежащих различным городам, областям или феодальным поместьям. Такие сборы назывались пошлинами. Уплата государственной пошлины требовалась при подаче исков в судебные инстанции или для подтверждения законности владения землями или иным имуществом.

На сегодняшний день государственная пошлина претерпела значительные изменения. Государственная пошлина на сегодняшний день регулируется Налоговым Кодексом РФ. Государственная пошлина – это сбор денежных средств с физических лиц, юридических организаций, частных предпринимателей или организаций без образования юридического лица при их обращении в различные органы, уполномоченные выполнять юридические действия.

Органы, которые уполномочены выполнять юридические действия, являются следующими:

- должностные лица местного самоуправления[29].

- организации самоуправления на местах.

- государственные организации.

Иными словами, в состав данных организаций являются суды, Загсы, милиция, частные нотариусы и прочие[30].

Рассмотрим ситуации, в каких случаях взимается государственная пошлина. Государственная пошлина в РФ взимается в следующих случаях:

При необходимости обращения в судебные инстанции общей юрисдикции.

При обращении с просьбой о рассмотрении дела мировым судьей.

При подаче иска в конституционный суд.

При оформлении любых нотариальных документов.

При регистрации акта гражданского состояния.

При получении права на гражданство или снятия гражданства.

При выезде из страны или въезде в нее.

При оформлении документов и регистрации юридического лица.

Для вступления в юридическую силу доверенностей, завещаний, договоров[31].

Государственная пошлина имеет такой же обязательный характер, как и любые другие налоги и сборы в РФ. Порядок государственной пошлины такой же аналогичный, как и порядок остальных налогов и сборов. Единственной особенностью государственной пошлины является его целевой характер.

Таким образом, можно сделать следующий вывод:

- были проанализированы основные положения по государственной пошлине

- государственная пошлина обладает аналогичными свойствами других налогов и сборов в РФ, однако одной отличительной особенностью является целевой характер перечислений собранных средств[32].

- государственная пошлина – это сбор денежных средств с лиц, которые обращаются в государственные органы с просьбой выполнить определенные юридические действия.

- государственная пошлина изменялась с течением времени еще со времен средневековья. Сегодняшнее ее положение регулируется положениями Налогового Кодекса России.

Таможенные пошлины - это обязательные платежи или взносы, которые взимаются таможенными органами в случае ввоза товара на таможенную территорию или же вывозе с нее. Они являются неотъемлемым условием подобного вывоза или ввоза. Все эти ставки определяет Правительство РФ, причем они могут регулярно меняться. Они одинаковы для всех и едины, то есть не подлежат изменению в зависимости от того, какое лицо перевозит товары через границу[33].

Рассмотрим основные функции таможенной пошлины. Известно, что существует всего три вида таможенной пошлины[34].

1) Фискальная функция таможенной пошлины. Благодаря данной функции происходит пополнение доходной части государственного бюджета. Речь идет не только об экспортных, но и об импортных государственных пошлинах.

2) Защитная или протекционистская функция таможенной пошлины. Данная функция таможенной пошлины должна защищать государство от иностранной конкуренции, которая на сегодняшний день является нежелательной.

3) Балансировочная функция таможенной пошлины. Она вводится для того, чтобы предотвратить нежелательный экспорт товаров, на которые внутренние цены по разным причинам ниже мировых. Данная функция присуща только экспортным пошлинам.

По объекту взимания различают транзитные, ввозные и вывозные таможенные пошлины.

По методу исчисления различают специфические, адвалорные и комбинированные таможенные пошлины.

Есть разделение таможенных пошлин на сезонные, временные и генеральные по времени действия. А также по характеру происхождения они бывают автономные и конвенциальные; по последствиям и величине: ограничительные и запретительные; по способу исчисления: эффективные и номинальные. Есть в классификации и особые виды таможенных пошлин.

Таким образом, можно прийти к следующему выводу:

- таможенная пошлина является эффективным инструментом государственного регулирования. Благодаря таможенной пошлине пополняется доходная часть бюджета, государство защищается от нежелательного экспорта, а также регулирует поступление в страну нежелательной конкуренции со стороны иностранных агентов.

- таможенная пошлина служит эффективным инструментом для того, чтобы изъять разницу между данными ценами в доход государства.

2.3 Анализ других федеральных налогов и сборов

Одним из федеральных налогов является также водный налог[35]. Его регулирование происходит в соответствии с Налоговым Кодексом РФ. Те пользователи воды, которые используют воду на основании договоров водопользования или решений о предоставлении водных объектов в пользование – плательщиками водного налога не являются. При условии, что документ получен после 1 января 2007 года.

Водным налогом облагаются следующие виды водного использования:

- забор воды из водных объектов.

- использование акватории водных объектов. Исключение в данном случае является сплав древесины на плотах по воде.

- использование водных объектов без забора воды для целей гидроэнергетики;

Объекты, которые не облагаются водным налогом[36]:

- забор воды из подземных объектов воды, которая в своем составе полезные ископаемые и (или) природные лечебные ресурсы, а также термальные воды;

- забор воды для обеспечения пожарной безопасности, а также для ликвидации стихийных бедствий и последствий аварий;

- забор воды для санитарных, экологических и судоходных попусков; забор воды для орошения земель сельскохозяйственного назначения, полива садоводческих, огороднических, дачных земельных участков и т. д.

Налоговая база по водному объекту – это это объем воды, забранной из водного объекта за налоговый период. Объем воды рассчитывается на основании показаний водоизмерительных приборов. Эти данные отражены в журнале учета использования воды[37].

Сумма водного налога = налоговая база * ставка налога. В 2016 году действует коэффициент в размере 1,15. При заборе воды сверх установленных квартальных (годовых) лимитов ставки повышаются в пять раз с учетом коэффициентов. Увеличенные ставки применяются только к той части забранной воды, которая превышает лимит.

Еще одним федеральным налогом является налог на добычу полезных ископаемых. Это также индивидуальный, обязательный платеж, который взимается с организаций и физических лиц для того, чтобы обеспечить деятельность государства и муниципальных образований.

Согласно законодательству РФ о недрах пользователями недр являются субъекты предпринимательской деятельности, в том числе участники простого товарищества, иностранные граждане, юридические лица. Установлены ограничения при ведении работ по добыче радиоактивного сырья: в этом случае пользователями недр могут быть только юридические лица, зарегистрированные на территории РФ и имеющие лицензии на ведение работ по добыче и использованию радиоактивных материалов, токсичных и иных опасных отходов.

Стоимость добытых полезных ископаемых определяется следующими способами[38]:

-исходя из сложившихся цен реализации добытых полезных ископаемых[39];

-исходя из сложившихся цен реализации без учета субсидий из бюджета на возмещение разницы между оптовой ценой и расчетной стоимостью;

-исходя из расчетной стоимости добытых полезных ископаемых. Способ оценки, исходя из расчетной стоимости полезных ископаемых, применяется в случае отсутствия их реализации в соответствующем налоговом периоде.

Еще одним федеральным налогом является налог на операции с ценными бумагами. Данный налог уплачивается физическими и юридическими лицами.

Особенности определения налоговой базы налога на доходы по операциям с ценными бумагами физических лиц. При определении налоговой базы по доходам по операциям с ценными бумагами, базисным активом по которым являются ценные бумаги, учитываются доходы, полученные по следующим операциям:

– купли-продажи ценных бумаг, обращающихся на организованном рынке ценных бумаг;

– купли-продажи ценных бумаг, не обращающихся на организованном рынке ценных бумаг;

– с финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги;

– купли-продажи инвестиционных паев паевых инвестиционных фондов, включая их погашение[40];

– с ценными бумагами и финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги, осуществляемым доверительным управляющим в пользу учредителя доверительного управления, являющегося физическим лицом.

Налоговая база по каждой операции с ценными бумагами определяется отдельно[41].

Таким образом, в заключении главы можно сделать следующие выводы:

- единый социальный налог представляет собой налог, который взимается для того, чтобы в будущем при необходимости можно было бы оказывать помощь самим гражданам.

- единый социальный налог включает в себя перечисления финансовых средств в пенсионный фонд, страховой фонд, фонд медицинского страхования, федерального и регионального уровня.

- изменения в отношении ставки, сроков проверок, субъектов и объектов единого социального налога должны корректироваться в конце финансового года, чтобы новый год начать по всем налоговым правилам.

- таможенная пошлина является эффективным инструментом государственного регулирования. Благодаря таможенной пошлине пополняется доходная часть бюджета, государство защищается от нежелательного экспорта, а также регулирует поступление в страну нежелательной конкуренции со стороны иностранных агентов.

- другие федеральные налоги включают в себя водный налог, налог на добычу полезных ископаемых и налог на операции с ценными бумагами.

Заключение

В современном цивилизованном обществе налоги -- основная форма доходов государства. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно-технического прогресса.

Налоговая система является одним из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития.

Действующая налоговая система России состоит из четырех элементов. Первым из которых является законодательство о налогах и сборах, которое регулирует отношения возникающие при установлении и взимании налогов, при налоговом контроле. Налоговое законодательство представлено Налоговым кодексом РФ, федеральными законами и нормативно-правовыми актами, принятыми в соответствии с Налоговым кодексом.

Второй элемент - налоги и сборы. Налог - это обязательный, безвозмездные платеж взимаемый с юридических и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Сбор - это обязательный взнос, уплата которого является одним из условий совершения в отношении плательщиков сборов юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). Налоги выполняют несколько функций, главной из которых является фискальная (формирование финансовых ресурсов государства), она присутствует во всех налогах в налоговой системе.

Классификация налогов и сборов стала возникать еще с древних времен, когда впервые появилось государство и налоги его устройства. Налоги классифицируются по различным признакам. Федеральные налоги также могут классифицироваться в зависимости от распределения и фактического субъекта его уплаты. Также особое место в классификации имеет деление федеральных налогов по характеру использования и по способу изъятия.

Для того, чтобы эффективно работала налоговая система государства, необходимо осуществлять управление, контроль и планирование федеральных налогов. Управление федеральными налогами преследует общенациональные и специфические цели. Управление федеральными налогами базируется на ряде нормативной документации.

Планирование федеральных налогов также осуществляется в соответствии со сложившейся экономической конъюнктурой на рынке, с уровнем производства товаров и услуг, с колебаниями макроэкономических показателей. Единый социальный налог представляет собой налог, который взимается для того, чтобы в будущем при необходимости можно было бы оказывать помощь самим гражданам.

Еединый социальный налог включает в себя перечисления финансовых средств в пенсионный фонд, страховой фонд, фонд медицинского страхования, федерального и регионального уровня.

Изменения в отношении ставки, сроков проверок, субъектов и объектов единого социального налога должны корректироваться в конце финансового года, чтобы новый год начать по всем налоговым правилам.

Таможенная пошлина является эффективным инструментом государственного регулирования. Благодаря таможенной пошлине пополняется доходная часть бюджета, государство защищается от нежелательного экспорта, а также регулирует поступление в страну нежелательной конкуренции со стороны иностранных агентов. Таможенная пошлина служит эффективным инструментом для того, чтобы изъять разницу между данными ценами в доход государства.

Другие федеральные налоги включают в себя водный налог, налог на добычу полезных ископаемых и налог на операции с ценными бумагами.

Библиография

1. Федеральный закон от 31.07.98 г. № 146 – ФЗ. Налоговый Кодекс Российской Федерации. Часть первая.

2. Федеральный закон от 05.08.00 г. № 1117 – ФЗ. Налоговый Кодекс Российской Федерации. Часть вторая.

3. Александров И.М. Налоги и налогообложение. / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко, 2011. – 340 с.

4. Евстигнеев Е.Н., Викторова Н.Д. Налоги и налогообложение. Теория и практикум / Е.Н. Евстигнеев, Н.Д. Викторова. Учебное пособие. – М.: Проспект, 2014. – 520 с.

5. Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – 240 с.

6. Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – 254 с.

7. Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 344 с.

8. Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – 544 с.

9. Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 224 с.

10. Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 300 с.

11. Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - №22. – С. 25.

12. Калинина Л.Е. Государственная пошлина при лицензировании: плата за технические ошибки // Административное и муниципальное право. – 2015. - №4. – С. 356-361.

13. Свинухов В.Г, Сенотрусова С.В. Принуждение в сфере уплаты таможенных платежей // Финансовое право и управление. – 2015. - №2. – С. 208-212.

Приложение 1

Приложение 2

Приложение 3

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.173. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.173. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.173. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 250с. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 250с. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.173. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 250с. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.173. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 250с. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 304 с. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.173. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 304 с. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 250с. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 250с. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

-

Свинухов В.Г., Сенотрусова С.В. Принуждение в сфере уплаты таможенных платежей // Финансове право и управление. -2015. - №2. – С. 208-2012. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

-

Свинухов В.Г., Сенотрусова С.В. Принуждение в сфере уплаты таможенных платежей // Финансове право и управление. -2015. - №2. – С. 208-2012. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

-

Калинина Л.Е. Государственная пошлина при лицензировании: плата за технические ошибки // Административное и муниципальное право. – 2015. - №4. – С. 356-361. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

-

Калинина Л.Е. Государственная пошлина при лицензировании: плата за технические ошибки // Административное и муниципальное право. – 2015. - №4. – С. 356-361. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

-

Калинина Л.Е. Государственная пошлина при лицензировании: плата за технические ошибки // Административное и муниципальное право. – 2015. - №4. – С. 356-361. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

-

Калинина Л.Е. Государственная пошлина при лицензировании: плата за технические ошибки // Административное и муниципальное право. – 2015. - №4. – С. 356-361. ↑

-

Калинина Л.Е. Государственная пошлина при лицензировании: плата за технические ошибки // Административное и муниципальное право. – 2015. - №4. – С. 356-361. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

-

Калинина Л.Е. Государственная пошлина при лицензировании: плата за технические ошибки // Административное и муниципальное право. – 2015. - №4. – С. 356-361. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

-

Калинина Л.Е. Государственная пошлина при лицензировании: плата за технические ошибки // Административное и муниципальное право. – 2015. - №4. – С. 356-361. ↑

-

Калинина Л.Е. Государственная пошлина при лицензировании: плата за технические ошибки // Административное и муниципальное право. – 2015. - №4. – С. 356-361. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 276с. ↑

- Контроль доступа к данным (Организация пультов управления)

- Функции операционных систем персональных компьютеров (Теоретические аспекты функционирования операционных систем персонального компьютера)

- Разработка регламента выполнения процесса «Управление персоналом» (Выбор средства для моделирования бизнес-процессов. Моделирование бизнес-процессов «как есть»)

- Анализ и оценка средств реализации объектно-ориентированного подхода к проектированию экономической информационной системы (Суть анализа и проектирования в ООП)

- Оперативно-розыскная деятельность и права граждан (Действие оперативно-розыскного закона во времени пространстве и по кругу лиц. Сущность и задачи оперативно-розыскного процесса)

- Правовое регулирование валютного рынка: общая характеристика (Правовой режим валютных счетов, покупки и продажи иностранной валюты на внутреннем рынке)

- Политика мотивации персонала в системе стратегического управления кадровым направлением деятельности организации (Разработка мероприятий по совершенствованию технологии мотивации персонала ПАО "ВымпелКом")

- Государственная служба в России: опыт, современное состояние и направления совершенствования(Понятия, с государственной службой, ее назначение)

- Роль рекламы в потребительском выборе

- Органы, осуществляющие оперативно-розыскную деятельность: задачи, права, обязанности (Обязанности и права органов, осуществляющих оперативно-розыскную деятельность)

- Виды договоров (Понятие и условие договора)

- История развития программирования в России»