Ситуационный анализ продуктового портфеля услуг АО «Казпочта»»

Содержание:

Введение

Акционерное общество «Казпочта» (далее – АО «Казпочта», Общество) – назначенный оператор почты Республики Казахстан, является одним из важных элементов общегосударственной инфраструктуры, а также представляет Казахстан во Всемирном почтовом союзе.

Днем создания казахстанской почты считается 5 апреля 1993 года. В соответствии с постановлением Кабинета Министров РК «О совершенствовании структуры управления отрасли связи Республики Казахстан» произошло разделение отрасли связи на электросвязь и почту.

В соответствии с Законом Республики Казахстан от 8 февраля 2003 года «О почте» и другими нормативными правовыми актами проводником государственной политики по развитию в республике почтово-сберегательной системы определен Национальный оператор почты в лице Акционерного общества «Казпочта».

На сегодняшний день, АО «Казпочта» предлагает целый спектр почтовых, финансовых и иных услуг, в том числе общедоступные услуги почтовой связи.

Бурное развитие альтернативных средств связи в последнее десятилетие значительно снизило спрос на традиционные услуги почтовой связи, что серьезно сказалось на показателях доходности деятельности Общества. Выполняя обязательства по предоставлению общедоступных услуг населению, тарифы на которые регулируются законодательными актами РК, Общество вынуждено вести перекрестное финансирование в виду их убыточности. Высокодоходные рынки услуг являются привлекательными также и для конкурентов, которые проявляют большую гибкость в реагировании на изменения рыночной конъюнктуры и внедрении новых технологий.

В этой связи в Обществе назрела необходимость четкого понимания своего положения на рынке услуг, определения будущего положения на целевых рынках посредством оптимизации портфеля услуг, разработки и внедрения новых инновационных продуктов, которые обеспечат высокую эффективность деятельности.

Для достижения целей по продвижению услуг на рынке, Обществу необходим совершенно новый имидж, соответствующий рыночному позиционированию, и представляющий собой образ престижной организации с высоким уровнем доверия клиентов.

Необходимость определения будущего положения на целевых рынках посредством оптимизации портфеля услуг обусловили выбор темы курсовой работы.

Целью курсовой работы является анализ продуктового портфеля услуг на примере АО «Казпочта». В качестве источников для написания проекта используются различные нормативные, плановые и отчетные материалы: данные годовых отчетов компании.

Развитие портфеля почтовых услуг, является важной социально-экономической составляющей для развития страны. Необходимо отметить, что традиционные услуги почтовой связи имеют высокую социальную направленность.

Традиционная бизнес модель национальных почтовых администраций повсеместно в мире перестраивается под влиянием следующих основных тенденций:

− Уменьшение объемов традиционных бумажных отправлений;

− Рост количества посылочных отправлений;

− Изменение поведения и потребностей потребителей в сфере почтовых услуг.

Внешние и внутренние факторы требуют от Общества перехода от традиционной модели национального оператора почты, на новую бизнес модель, нацеленную на потребности потребителей. А также, укрепление устойчивой и прибыльной деятельности компании, учитывающую ключевое влияние современных инновационных технологий, предусматривающую расширение спектра услуг и высокое качество обслуживания.

На казахстанском рынке почтово-курьерской связи в последние 5 лет отмечен бурный рост, количество субъектов рынка увеличилось в 3 раза. На сегодняшний день, на рынке действуют около 85 официально зарегистрированных компаний.

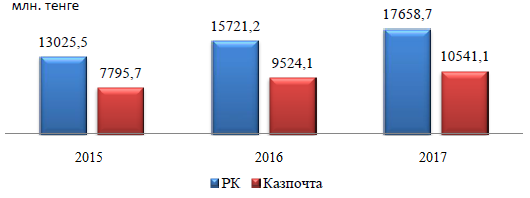

Рынок почтово-курьерских услуг в 2016г. показал рост в 20%, в 2017г. – 12,3%. Общество потеряло 1% рынка по сравнению с 2015г.

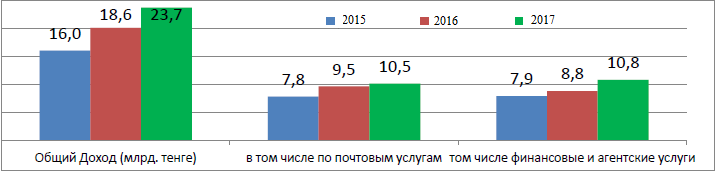

Рисунок 1 – Доходы от почтово-курьерских услуг

В структуре доходов Общества от почтовых услуг наибольший удельный вес приходится на доходы от письменной корреспонденции (25,1%), печатных периодических изданий (16,4%) и услуг специальной связи (14,2%).

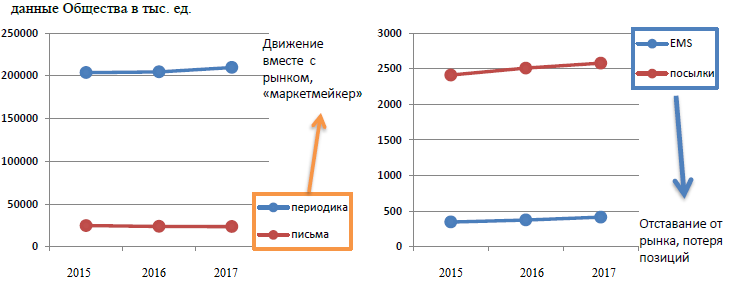

Рисунок 2 – Объемы почтовых услуг

Письменная корреспонденция. По данным Агентства РК по статистике объем рынка письменной корреспонденции в 2017г. составил 57 млн. отправлений (с учетом Директ мейл и извещений, распространенных почтовыми операторами), рост к показателю 2016г. составил 3,2%. В денежном выражении объем рынка составляет 3 016,4 млн. тенге, рост к показателю 2016г. составил 0,9%. В сегменте письменной корреспонденции без учета Директ мейл, Общество является лидером и занимает более 85% рынка РК. Основными конкурентами Общества по пересылке писем по РК являются компании Алем ТАТ и Марал Сай, в пакете услуг которых предусмотрены услуги «Эконом» по приемлемой цене наземным транспортом за более длительный срок доставки. Несмотря на угрозу замещения письменной корреспонденции электронными каналами, у Общества есть потенциал не только удержания, но и существенного роста объемов в определенном сегменте. Согласно рекомендациям ВПС для почтовых администраций различных стран, развитие Директ мейл является стратегической задачей. Прямая почтовая рассылка (Директ мейл) – является одним из мощных рекламных инструментов, помогающий повышать продажи и уровень узнаваемости бренда, а также в проведении соцопросов населения. Основными конкурентами по услуге Директ мейл среди курьерских компаний являются CitiServExpress, Direct Delivery, Алапост. Согласно экспертным оценкам доля рынка Общества с учетом всех участников, в т.ч. рекламных агентств, составляет 20%. Сдерживающими факторами развития услуги Директ мейл являются отсутствие контроля за доставкой отправлений и сегментированных баз данных для рассылки, при этом тарифы на услуги по пересылке письменной корреспонденции являются привлекательными для клиентов.

Посылочные отправления. Сегмент посылочных отправлений является быстрорастущим на мировом рынке. Согласно консервативным прогнозам к 2020г., данный рынок как минимум утроится в ценах 2016г. По данным Агентства РК по статистике объем рынка посылочных отправлений в 2017г. составил 3,9 млн. отправлений (с учетом КГПО, перевезенных почтовыми операторами), рост к показателю 2016г. составил 2,6%. В денежном выражении объем рынка составляет 2 625 млн. тенге, рост к показателю 2016г. составил 18,5%. Доля рынка Общества согласно экспертной оценке и с учетом всех участников рынка по простым посылочным отправлениям составляет 61%, по КГПО – 28%. Основными конкурентами на внутреннем рынке посылочных отправлений являются ExLine, Avis Logistics, Garant Post Service, Asia Sky Express, DPD, Pony Express, Алем ТАТ. Несомненными лидерами на рынке международных перевозок посылок и грузов являются такие компании как: DHL, TNT Express и UPS. Конкурентами на внутреннем рынке перевозки КГПО и грузов являются АО «Багажные перевозки», Алем ТАТ, Транс Комплекс Сервис, DPD, Pony Express, ABT&E-Trans Forwarding Company, также на данном рынке ведут свою деятельность компании, позиционирующиеся как транспортно-логистические, и частные перевозчики. Наиболее значимыми критериями для клиентов при выборе поставщика услуг являются цена, сохранность и сроки доставки.

В последние годы наблюдается тенденция увеличения числа перевозок крупногабаритных тяжеловесных грузов, что вызвано повышением эффективности работы отдельных отраслей промышленности благодаря применению оборудования полной заводской сборки, габаритно-весовые параметры которого весьма велики. В рыночных условиях перевозка КГПО должна осуществляться с учетом логистического подхода: точно в срок, с минимальной стоимостью и без риска повреждения груза. При транспортировке КГПО соблюдение всех этих требований осложняет процесс перевозки. Поэтому для таких грузов, необходим более детальный подход к определению возможности безопасного провоза по транспортным сетям, обладающим различными параметрами.

Перевозку крупногабаритных грузов от перевозки иных грузов, отличают некоторые особенности, которые вызваны необходимостью оформления специальных сопроводительных документом и разрешений. Необходимо находить оптимальный маршрут, в каждом конкретном случае исходя из параметров перевозимого груза.

Развитие Интернет-магазинов и электронной коммерции способствует повышению спроса на данную услугу. Международные перевозчики планируют выход и/или активное расширение своего присутствия на казахстанском рынке. Альтернативные операторы рассчитывают расширить спектр оказываемых услуг за счет таможенного оформления почтовых отправлений и срочной доставки. Потенциальной угрозой является объединение локальных курьерских компаний в рамках союза или единой компании. В настоящее время городские курьерские компании обладают сильной позицией в своих городах, но не имеют инфраструктуры для того, чтобы обеспечить транспортировку за пределами города.

Технологическое отставание и высокие издержки, и как следствие – невозможность оперативно предложить рынку продукт, с требуемым соотношением цены и качества создает риск потери наиболее привлекательных сегментов рынка.

Ускоренная почта EMS. Объем рынка услуг ускоренной почты и курьерской связи в 2017г. составил 8310,7 млн. тенге, рост к показателю 2016г. при этом составил более 20%. На рынке курьерских услуг РК присутствует более 45 компаний, в том числе такие крупные международные компании, как: «DHL», «FеdEx», «TNT», «UPS», а также целый ряд отечественных компаний, предоставляющих услуги в отдельных областных центрах РК. Конкурирующие компании, ориентированные на коммерческий сегмент рынка в городской местности, ведут ограниченную деятельность в сегменте физических лиц, фактически не имеют прямого доступа к сельскому сегменту рынка. Указанные компании осуществляют свою деятельность в РК уже в течение 8-11 лет, и составляют серьезную конкуренцию. Доля рынка Общества согласно экспертной оценке составляет 18%. Наиболее высокий уровень конкуренции присутствует на сегменте рынка В2В между областными центрами РК, наименьшая конкуренция в сельском сегменте рынка. На динамику развития ускоренной доставки влияет в первую очередь бурный рост дистанционной торговли, подстегиваемый распространением электронного декларирования, развитием таможенного союза, общей динамикой ВВП и международной торговли. В стоимостном выражении сегмент экспресс-доставки занимает до 35% всего объема авиагрузов. Данная услуга составляет 4% от общего дохода Общества от основной деятельности и является быстрорастущей.

Периодические печатные издания. Общество имеет огромный опыт в распространении периодических печатных изданий. Законченный производственный цикл позволяет работникам почтовой связи максимально обслуживать клиентов, начиная от приема подписки, обработки заказов, передачи их издателям, редакциям, заканчивая перевозкой и доставкой газет и журналов подписчикам, без посредников. По данным Агентства РК по статистике объем рынка в 2017г. составил 209,8 млн. ед. (рост на 2,5% к уровню 2016г.) или 1 717,3 млн. тенге (снижение на 1,1% к 2016г.). На сегодняшний день на рынке распространения печатной продукции, наряду с Обществом, доля рынка которого составляет 96%, работают альтернативные структуры такие как, ТОО «Казпресс», ТОО «Евразия - пресс», ТОО «Эврика - Пресс», ТОО ГУРП «Дауыс», ТОО «Бико», ТОО «Бурда-Алатау-пресс», а также другие компании, работающие на уровне отдельных областных центров. При редакциях областных газет созданы подразделения, которые занимаются распространением не только местных газет, но и республиканских и российских изданий, создавая конкуренцию областным филиалам Общества.

Такие конкуренты как, ТОО «Евразия-Пресс», ТОО «Эврика-Пресс», ТОО «Казпресс» выпускают собственные каталоги и принимают подписку у корпоративных клиентов.

Уровень конкуренции по подписным изданиям в сегменте рынка В2В в крупных городах высок. При этом следует отметить рост объемов подписных тиражей по всем регионам.

Услуги специальной связи. Рынок услуг специальной связи невелик, так как основной вид деятельности - это предоставление услуг юридическим лицам на разных правах собственности, государственным и бюджетным организациям.

Доля рынка, занимаемая Обществом по услугам специальной связи согласно экспертной оценке в 2017г., составила 98 %. Емкость рынка по данному типу отправлений за 2017г. составила около 1 383,3 млн. тенге. В виду своей специфичности рынок обладает высокими входными барьерами.

В соответствии с нормативно-правовыми актами РК, служба спецсвязи обеспечивает: прием, обработку, перевозку различными видами транспорта и доставку (вручение) пакетной и посылочной корреспонденции закрытого характера, отправлений с Выборными материалами РК, ценных и высокоценных отправлений, отправлений с драгоценными и редкоземельными металлами, драгоценными камнями и изделиями из них, денежными знаками, технической документацией, приборами, аппаратурой и комплектующими изделиями, содержащими виды тайн, охраняемые законом РК, а также отправлений с наркотическими и психотропными веществами.

В РК, помимо Службы специальной связи, оказанием услуг по доставке специальных отправлений осуществляются двумя государственными организациями ГФС и воинская УФПС. ГФС имеет ограниченный перечень государственных учреждений по доставке отправлений закрытого характера, УФПС обеспечивает доставку отправлений только подразделений Министерства обороны РК, эти службы не имеют прав на обслуживание негосударственных организации, так же прием и доставка специальных отправлений осуществляется на безвозмездной основе за счет Республиканского бюджета.

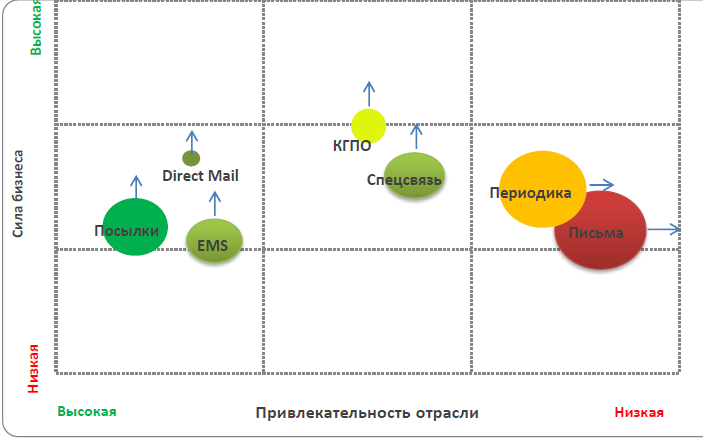

Портфельный анализ почтового бизнеса (GE/McKinsey)

Данная Матрица применяется при наличии в компании большого количества отдельных стратегических бизнес-единиц и продуктовых линеек. Матрица является удобным инструментом определения приоритетности инвестирования в различные виды бизнеса и для перераспределения ресурсов.

Рисунок 3 – Матрица конкурентных преимуществ Общества на рынке почтовых услуг

По результатам матрицы конкурентных преимуществ на рынке почтовых услуг, можно сделать следующие выводы:

- Посылки – упрочнение позиций и инвестирование;

- Директ мейл – развитие и активные продажи;

- EMS – расти быстрее рынка, усиливать позиции;

- КГПО – поиск растущих сегментов, инвестиции, развитие готовых решений для бизнеса;

- Спецсвязь – дифференциация, продажи в наиболее рентабельных сегментах, частичное инвестирование;

- Периодика – концентрация на прибыльных сегментах, развитие дополнительных услуг с высокой доходностью;

- Письма – полностью использовать монопольное положение, активное лобби по тарифам и субсидиям.

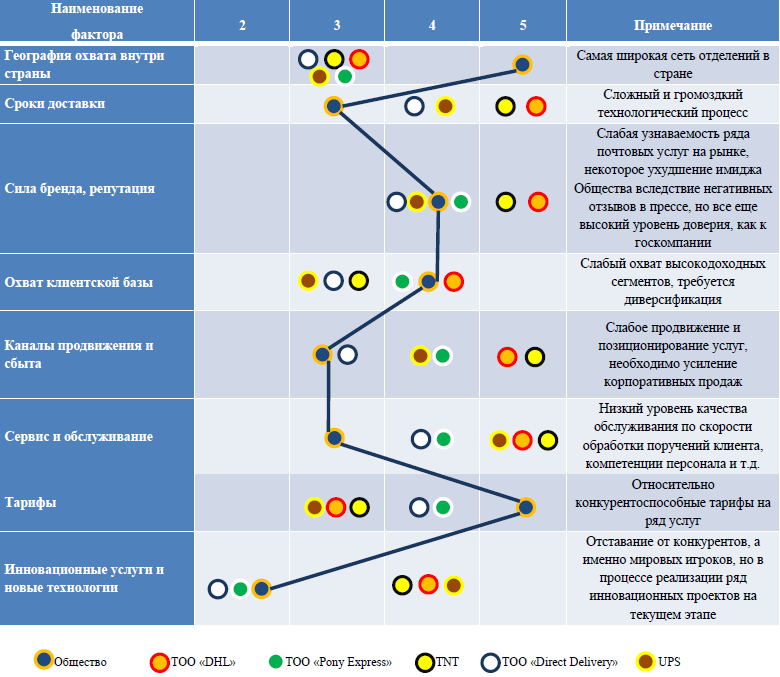

На рисунке 4 представлена матрица конкурентоспособности Общества на почтовом рынке, приведен сравнительный анализ деятельности Общества и основных конкурентов почтового рынка в разрезе 8 наиболее весомых факторов, определяющих силу бизнеса.

Рисунок 4 – Матрица конкурентных преимуществ Общества на почтовом рынке

По результатам анализа определено, что для улучшения конкурентных преимуществ на рынке почтовых услуг Обществу требуется усилить работу в следующих направлениях:

− сокращение сроков доставки почтовых отправлений с изменением технологических процессов;

− качественное изучение рынка почтовых услуг на локальном уровне;

− определение ключевых потребностей потребителей, выявить ценности в почтовом сегменте;

− разработка и реализация эффективной PR стратегии, направленной на повышение узнаваемости бренда Общества и его почтовых услуг;

− усиление работы по привлечению корпоративных клиентов;

− разработка и внедрение системы контроля качества оказания услуг;

− изучение инновационных проектов конкурентов, разработка и внедрение инновационных услуг и новых технологий в деятельность Общества.

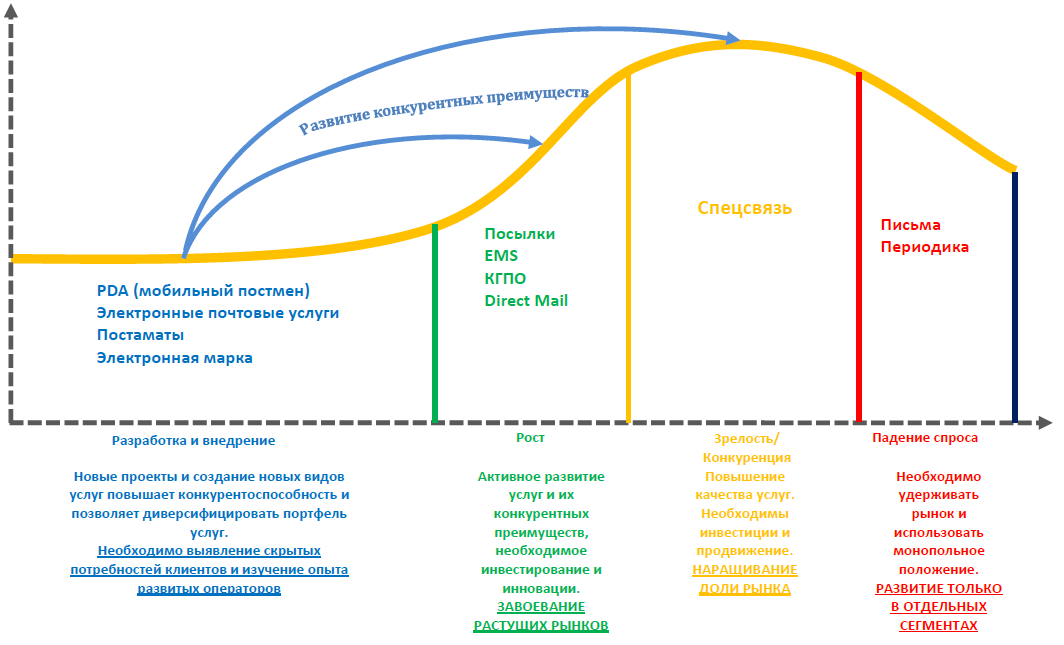

Рисунок 5 – Жизненный цикл услуг Общества

В диаграмме жизненного цикла услуг Общества представлены новые проекты услуг Общества и существующие услуги. Проекты «Мобильный постмен», «Электронные почтовые услуги», «Постаматы» и «Электронная марка» являются решением для Общества вопросов по повышению конкурентоспособности на рынке и соответствию требованиям современного рынка и потребителей. Рынки услуг, находящихся на стадии роста, характеризуются, прежде всего, увеличением числа игроков рынка в связи с ее привлекательностью и спроса на услугу со стороны потребителей, что свидетельствуется ростом объема рынка. Данным критериям соответствуют такие почтовые услуги как: посылочные отправления, в т.ч. КГПО, EMS и Директ мейл. На стадии зрелости находятся услуги специальной связи. Показатели рынка относительно стабильны и отличаются стабильностью участников рынка. Рынок услуг по пересылке письменной корреспонденции и распространению периодических печатных изданий перешел в стадию спада, что характеризуется большим давлением со стороны услуг-заменителей в виде электронных услуг и услуг ускоренной почты, непривлекательностью рынка для новых участников.

Потребители почтовых услуг

Сегменты потребителей почтовых и финансовых услуг определены по результатам социологических исследований, проведенных в производственных объектах Общества. Размеры сегментов рассчитаны на основе статистических данных о численности населения РК, женщин и мужчин, городского населения по возрастным категориям. По результатам исследования выявлено, что наиболее востребованным целевой аудиторией носителем рекламы является телевизионный эфир.

Таблицы 1 – Потребители почтовых услуг

|

№ |

Наименование услуги |

Физические лица |

Размер сегмента, тыс.чел |

Юридические лица |

Размер сегмента, ед. |

|

1 |

Письменная корреспонденция |

Женщины в возрасте 21-40 лет, проживающие в городской местности, ежемесячный заработок – 20-60 тыс. тенге, частота пользования услугой – ежемесячно, проводят свое свободное время за просмотром ТВ. |

533 612 |

Малые предприятия сферы торговли и органы общественного и местного управления, расположенные в городской местности, пользующиеся услугой ежемесячно |

50 866 |

|

2 |

Direct Mail |

- |

- |

Малые, средние предприятия, сферы торговли, ИП, органы общественного и местного управления, расположенные в городской местности, пользующиеся услугой ежемесячно |

54 063 |

|

3 |

Посылочные отправления |

Женщины в возрасте 31-40 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-60 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. |

216 780 |

Малые предприятия сферы торговли и недвижимости, расположенные в городской местности, пользующиеся услугой ежемесячно или еженедельно |

50 078 |

|

4 |

КГПО |

Мужчины в возрасте 31-50 лет, проживающие в городской местности, с ежемесячным заработком в размере 60-80 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ. |

400 209 |

Малые предприятия сферы торговли и медицины, расположенные в городской местности, пользующиеся услугой ежемесячно или еженедельно |

45 283 |

|

5 |

Периодические издания |

Женщины в возрасте 31-40 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-60 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ. |

216 780 |

Малые и средние предприятия частной и государственной формы собственности, органы общественного и местного управления, расположенные в городской местности, оформляющие подписку 1 раз в полугодие |

175 326 |

|

6 |

EMS |

Женщины в возрасте 21-40 лет, проживающие в городской местности, ежемесячный заработок которых составляет 20-60 тыс. тенге. Пользуются услугой ежемесячно, предпочитают проводить свободное время за просмотром ТВ. |

533 612 |

Малые предприятия сферы торговли, расположенные в городской местности, пользующиеся услугой ежемесячно или еженедельно |

42 087 |

|

7 |

Спецсвязь |

- |

- |

Малые и средние предприятия сферы торговли и органы общественного и местного управления, расположенные в городской местности, пользующиеся услугой ежемесячно |

58 857 |

Финансовые и агентские услуги

Ежегодно Обществом проводятся многомиллионные транзакции по платежам и переводам денег, так в 2017г.:

− выплачено заработной платы 266,9 тыс. получателям или 3,2 млн. выплат в год;

− выплачено пенсий и пособий 1,8 млн. получателям или 21,6 млн. выплат в год;

− численность активных держателей платежных карточек достигло 52,4 тыс. ед.;

− количество вкладчиков срочных депозитов и вкладов «До востребования» достигло 407 тыс. чел.;

− счета клиентов юридических лиц и индивидуальных предпринимателей составили 16,3 тыс. ед.;

− количество принятых переводов – 867,5 тыс. ед.;

− количество лицевых счетов для брокерского обслуживания – 2,4 тыс. ед.

Общество, не являясь полноценной банковской структурой, тем самым единственная компания, обеспечивающая финансовыми услугами сельские населенные пункты и по объему транзакций, входит в число крупнейших игроков на рынке, составляя конкуренцию для банков второго уровня.

В целом за последние 3 года наблюдается тенденция ежегодного роста доходов от финансовых и агентских услуг (рост доходов составил в 2017г. 22,7%, в 2016г. 11,4%).

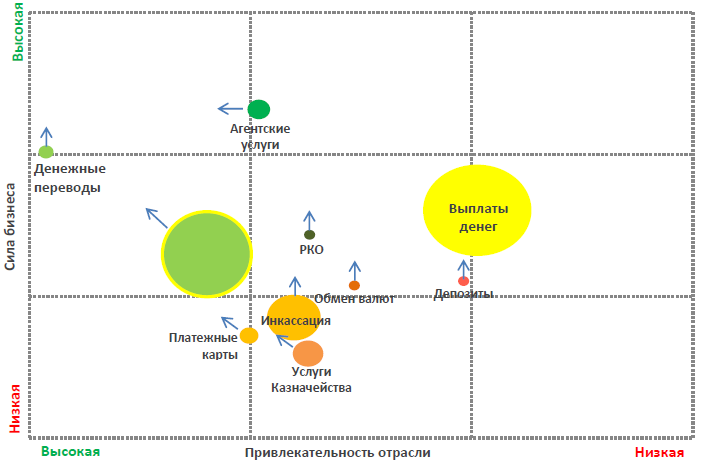

Из финансовых и агентских услуг, наибольший удельный вес по доходам приходится на доходы от выплаты пенсий и пособий (43,2%), приема платежей (31%) и денежных переводов (5,2%). Несмотря на относительно высокую емкость рынка, наименьшие доходы у Общества по валютно-обменным операциям (0,2%), услугам казначейства (0,6%) и выпуску платежных карточек (1%).

Общество имеет доступ к инвестиционным средствам для развития услуг и ввода новых инновационных проектов, что сможет удовлетворить спрос клиентов на услуги по качественным показателям. Важной составляющей настоящей Стратегии является выработка мер по повышению уровня информированности населения и бизнес сообществ о финансовых услугах, оказываемых Обществом.

На рынке финансовых услуг помимо Общества по состоянию на 01.02.2018г. представлено 36 банков второго уровня, имеющих 380 филиалов и 1 894 РКО, расположенные в основном в городской местности и районных центрах.

На рынке финансовых услуг Общество не является лидером и доминатом, но в то же время относительно высокая доля по услугам выплаты пенсий и пособий (41,9%) и приему платежей (29%). Незначительная доля по услугам денежных переводов, заработной платы, инкассации и агентских услуг кредитования. Критическая и низкая доля по услугам расчетно-кассового обслуживания, депозитов, платежных карточек, валютно-обменных операций, а также услугам Казначейства (брокерским и трансфер-агентским услугам).

По услугам приема коммунальных и налоговых платежей, выплате пенсий и пособий, заработной платы наблюдается снижение долей рынка. В то время, когда по приему платежей за погашение кредитов, депозиту для юридического лица, инкассации и агентским услугам кредитования отмечен рост конкурентной позиции на рынке.

Причиной снижения долей рынка по ряду услуг является высокая конкуренция со стороны РКО коммерческих банков в городах и районах, а именно:

− высокий сервис обслуживания клиентов: комфортабельные зоны обслуживания, вежливый и опрятный персонал, относительно лучшая скорость обслуживания, минимизация заполнения бланков вручную;

− приемлемые тарифные планы, особенно по международным переводам и платежным карточкам;

− высокие процентные ставки по срочным депозитам;

− пакетное предоставление услуг для социальной категории граждан (пенсионерам, получателям пособия на рождение детей, бюджетникам);

− открытие РКО в кварталах с повышенной деловой активностью, а также в зданиях при Налоговом комитете, акимате, ЦОН и т.д.;

− расширение сети терминалов моментальной оплаты и широкая сеть банкоматов;

− привлекательные ставки вознаграждения по потребительским и револьверным кредитам.

1.5 Портфельный анализ финансовых услуг

Рисунок 6 – Портфельный анализ финансовых услуг АО «Казпочта»

Практически все основные виды финансовых услуг разместились в квадранте «Средний бизнес». Эта позиция характеризуется отсутствием каких-либо особенных качеств: средний уровень привлекательности рынка, средний уровень относительных преимуществ организации в данном виде бизнеса. Такое положение определяет и осторожную стратегическую линию поведения: инвестировать выборочно и только в очень прибыльные и наименее рискованные мероприятия.

На промежутке между низкой привлекательностью рынка и средней конкурентоспособностью разместилась услуга по выплате пенсий и пособий. Это связано с тем, что рост рынка пенсионных услуг полностью зависит от финансирования из республиканского бюджета, а улучшение позиций на рынке возможно только при привлечении новых получателей в городах и райцентрах, где присутствуют РКО банков, т.е. высокая конкуренция.

Для Услуги «Инкассация» и «Услуг Казначейства» характерна средняя привлекательность рынка и низкий уровень относительных преимуществ на рынке. Для этого вида бизнеса в данной позиции целесообразно рекомендовать следующее:

− поиск возможности улучшения положения в областях с низким уровнем риска;

− превращать отдельные сильные стороны бизнеса в прибыль.

Для улучшения конкурентных преимуществ на рынке финансовых услуг Обществу требуется усилить работу в следующих направлениях:

− выработка наиболее эффективных PR и рекламных мероприятий, направленных на повышение узнаваемости бренда Общества и его финансовых услуг;

− улучшение свойств некоторых видов услуг, внедрение программ поддержки лояльности потребителей и стимулирующих акций для привлечения нового контингента потребителей;

− усиление комплаенс-контроля и последующего контроля совершенных отделениями транзакций в целях минимизации риска хищений, а также утечки информации;

− проработка мероприятий, направленных на улучшение сервиса обслуживания в отделениях в части скорости ввода и обработки поручений клиентов, повышения квалификации операторов, создание комфортабельных зон обслуживания клиентов с разделением на зоны для корпоративных и розничных клиентов;

− брендирование ряда услуг на высокодоходных сегментах;

− изучение инновационных проектов конкурентов с целью их ввода в деятельность Общества.

1.6 Потребители финансовых услуг

|

№ |

Наименование услуги |

Физические лица |

Размер сегмента, тыс.чел |

Юридические лица |

Размер сегмента, ед. |

|

1 |

Расчетно-кассовое обслуживание |

Женщины в возрасте 31-40 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-60 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ |

216 780 |

Малые предприятия сферы торговли и ИП, расположенные в городской местности, пользующиеся услугой ежемесячно или еженедельно |

42 087 |

|

2 |

Прием платежей |

Малые предприятия, сферы торговли и недвижимости, расположенные в городской местности, пользующиеся услугой ежемесячно |

50 078 |

||

|

3 |

Денежные переводы |

Малые предприятия сферы торговли и образования, расположенные в городской местности, пользующиеся услугой ежемесячно |

53 274 |

||

|

4 |

Депозиты |

||||

|

5 |

Выплата заработной платы |

||||

|

6 |

Выдача потребительских кредитов |

||||

|

7 |

Инкассация |

Малые предприятия сферы торговли, расположенные в городской местности, пользующиеся услугой еженедельно, ежедневно или 2-3 раза в неделю |

42 087 |

||

|

8 |

Выплата пенсий и пособий |

Женщины-пенсионеры в возрасте старше 60 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-60 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ |

|||

|

9 |

Платежные карточки |

Женщины в возрасте 31-50 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-70 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ |

416 885 |

||

|

10 |

Валютно-обменные операции |

На основе анализа продуктового портфеля услуг АО «Казпочта» можно сделать следующие выводы: современные внешние и внутренние факторы требуют от АО Казпочта перехода от традиционной модели Национального оператора почты на новую бизнес модель, нацеленную, прежде всего на потребности потребителей, на укрепление устойчивой и прибыльной деятельности компании, учитывающую ключевое влияние современных инфокоммуникационных технологий, предусматривающую расширение спектра услуг и качественное обслуживание.

Видение АО «Казпочта» к 2022 году – инновационно-ориентированная, быстро реагирующая на изменения рыночной среды как внутри страны, так и в мировой почтовой индустрии, бизнес-структура, являющаяся значимым элементом экономики страны, предоставляющая свои высококачественные услуги в соответствии с потребностями клиентов, на основе лучших международных стандартов и в соответствии с основными направлениями социально-экономической политики Республики Казахстан.

Для реализации заявленного видения, АО «Казпочта» необходимо добиться максимально эффективного использования всех трех измерений почтовой сети – физической, финансовой и электронной, в данный момент обеспечивающих функционирование портфеля из трех групп услуг, взаимодополняющих друг друга на принципах синергии:

|

Почтовые услуги |

Логистические услуги |

Финансовые услуги |

|

|

|

Бизнес почтовых услуг будет развиваться за счет диверсификации продуктового портфеля и будет сконцентрирован на высококачественном обслуживании клиентов, так как все функции по сортировке и магистральной транспортировке почтовых отправлений будут переданы логистическому бизнесу. Эксплуатационные расходы по содержанию зданий почтовых отделений будут разделены с бизнесом по оказанию финансовых услуг, что позволит снизить себестоимость и делать более выгодные предложения клиентам.

Бизнес логистических услуг будет строиться на уже имеющихся активах – склады, сортировочные центры, вагонный и автотранспортный парки, навыки управления логистическими цепочками, IT-система (обработка, трэкинг). На начальном этапе логистические услуги будут оказываться внутреннему клиенту – бизнес единице, занимающейся почтовыми услугами. В последующем, после расширения мощностей, накопления навыков, формирования партнерской сети и приобретения лучшего понимания потребностей рынка, бизнес единица выйдет на внешний рынок.

Бизнес финансовых услуг будет базироваться на сети почтовых отделений, что позволит сэкономить на развитии и эксплуатации физической инфраструктуры. Это будут финансовые мини-маркеты, где можно будет получить любую финансовую услугу. На начальном этапе продукты будут преимущественно чужие, и АО Казпочта будет получать агентские доходы. В последующем будет осуществляться переход на продажу собственных финансовых услуг.

Основой стабильного роста бизнес портфеля и синергии его составляющих будет налаженная IT инфраструктура АО «Казпочта», построенная на инновационных инфокоммуникационных технологиях.

Расширение профильного бизнеса «Почтовые услуги»

В период снижения спроса на услуги по пересылке писем, наиболее перспективными нишами для АО «Казпочта» можно считать рынок прямых рекламных рассылок, доставка счетов и извещений. Особое внимание привлекает растущий рынок посылочных отправлений и рынок курьерских и ускоренных отправлений за счет развития торговой отрасли, где активно используются технологи дистанционной торговли. Общество намерено диверсифицировать свой продуктовый портфель для удовлетворения нужд данных рыночных сегментов, предлагая им оптимальное сочетание цены и качества, путем повышения эффективности производственных процессов. Учитывая опыт наиболее успешных почтовых администраций, Общество также концентрируется на повышении качества сервисной составляющей с созданием простого и удобного обслуживания для клиентов.

Целью направления является повысить доходность портфеля почтовых услуг с общей выручкой до 28,8 млрд. тенге в 2022 году. До 2022 года Компания намеревается значительно увеличить свое присутствие на рынках услуг с высокой добавленной стоимостью (посылочные отправления, ускоренная и курьерская доставка), а также увеличить долю данных услуг в своем портфеле.

Задачи направления:

- Занять лидерские позиции в сегменте «Посылочные отправления»:

- повышение скорости и сохранности посылочных отправлений за счет модернизации технологических процессов и наращивания логистических производственных мощностей;

- разработка и запуск специализированных продуктов для рынка электронной коммерции;

- повышение качества обслуживания клиентов, разработка и внедрение дополнительных сервисов для рынка крупногабаритных посылочных отправлений (КГПО).

- Занять лидерские позиции в сегменте ускоренной экспресс и курьерской доставки:

- открытие самостоятельного филиала EMS-Kazpost с целью улучшения контроля качества всех производственных процессов, участвующих в создании услуги и гибкости в принятии операционных решений.

- Удержать уровень доходов по письменной корреспонденции за счет увеличения выручки доставки рекламных материалов:

- активизация сбыта в сегментах «Рекламные отправления», «Доставка счетов и периодики» путем качественного сегментирования и предложения дополнительных услуг, добавляющих стоимость;

- построение долгосрочных партнерских отношений с крупными клиентами, обеспечивающими регулярные крупные объемы отправлений Direct mail.

Усиление логистических функций и подготовка к выходу на внешний рынок

На текущем этапе, для АО «Казпочта» логистические операции являются частью производственного процесса предоставления почтовых услуг. Имеющиеся технологические каналы и ожидаемый рост спроса на логистические услуги в стране дают АО «Казпочта» возможность рассматривать диверсификацию на логистический рынок в качестве одного из перспективных направлений развития бизнеса, по примеру некоторых европейских почтовых администраций (Финляндия, Германия, Швеция). Для реализации данной возможности, в первую очередь, Обществу необходимо выделить блок функций 1PL[1], то есть, консолидировать управление логистическими операциями и повысить производственную эффективность логистического обслуживания существующего профильного бизнеса. Далее, развитие информационно-логистической инфраструктуры и создание дополнительных производственных мощностей позволят перейти сначала к предоставлению услуг 2PL (складирование, упаковка, доставка, включая первую и последнюю милю) для внешних корпоративных клиентов, а потом и 3PL (планирование и управление товарно-материальными запасами, управление цепочкой поставок). Одним из параметров оценки успеха в достижении данной цели будет способность логистической системы выдерживать растущие нагрузки по транспортировке и обработке отправлений, с учетом ожидаемого увеличения объемов стандартных посылочных отправлений в 2,4 раза и трехкратного увеличения объемов крупногабаритных посылок.

Целью направления является вхождение на растущий рынок логистических услуг и к 2020 году – стать полноценным оператором уровня 3PL.

Задачи направления:

- Обеспечить прирост почтового бизнеса за счет максимизации показателей эффективности логистических процессов на магистральных маршрутах.

- оптимизация логистических операций с целью снижения себестоимости и повышения сохранности перевозки.

- Создать самостоятельный логистический бизнес (1PL-оператор):

- модернизация транспортного парка для обслуживания магистральных маршрутов, включая замену части железнодорожных маршрутов автомобильными, с целью сокращения контрольных сроков доставки почтовых отправлений. Активное строительство автодорог в Казахстане позволяет использовать новый актив для эффективной перевозки грузов.

- Стандартизировать и расширить возможности инфо-логистической инфраструктуры (2PL-оператор):

- внедрения мировых технологических стандартов обработки, хранения, транспортировки и отслеживания грузов и почтовых отправлений;

- внедрение информационно-логистических систем для регистрации и отслеживания грузов, управления складами и планирования грузопотоков;

- автоматизация процесса сортировки посылок;

- создание высокотехнологичных логистических центров.

- Обеспечить полный цикл логистических услуг - создание цепочки поставок (3 PL-оператор):

- построение партнерских взаимоотношений с местными и иностранными перевозчиками и логистическими операторами для расширения спектра предоставляемых логистических услуг и обеспечить необходимую степень гибкости в управлении операционными затратами.

2.3 Развитие финансовых услуг

Учитывая тенденцию перехода на безналичные расчеты, для АО «Казпочта» развитие карточных продуктов и интернет и мобильного банкинга на основе имеющейся клиентской базы в районных центрах и сельской местности является необходимым условием удержания конкурентных позиций в данных сегментах. На рынке услуг по пересылке денежных переводов Обществу необходимо предложить более конкурентоспособный продукт, отвечающий изменившимся требованиям клиентов к скорости и удобству, на этом рынке. На рынке приема платежей, необходимо снизить себестоимость и повысить удобство предоставления услуги, путем смещения части операций на потребителя, т.е. активно применять технологии самообслуживания.

Целью направления является повышение доходности портфеля финансовых услуг с общей выручкой до 29,9 млрд. тенге к 2022 году за счет увеличения доли услуг с высокой добавленной стоимостью, в том числе за счет увеличения доли активных карточек.

Задачи направления:

- Занять лидерские позиции в сегменте «Коммунальные и иные платежи»:

- повышение уровня доступности услуги, путем развития сервисов самообслуживания (платежные терминалы, интернет и мобильный банкинг).

- Улучшить конкурентные позиции на рынке денежных переводов:

- сокращение сроков международных переводов до 1 часа за счет реализации проекта «Международные срочные почтовые переводы».

- Перевести и нарастить клиентскую базу АО «Казпочта» на пользование пластиковыми картами:

- расширение сети банкоматов АО «Казчпота»;

- разработка и вывод на рынок дополнительных сервисов для владельцев пластиковых карт

- Удержать темп прироста доходов от выплат физическим лицам

- предложение оптимальных карточных продуктов для перечисления заработных плат и социальных выплат;

- повышение ставок комиссий на выплаты физическим лицам в сельских регионах

- Расширить портфель агентских финансовых услуг:

- предложение агентских услуг (кредиты, депозиты, страхование и т.п.)

2.4 Повышение операционной эффективности

Повышение конкурентоспособности АО «Казпочта» на всех трех рынках требует надежного, скоординированного функционирования всех систем и внутренних процессов, обеспечивающих предоставление услуг. Для устойчивого развития компании, необходимо повысить экономическую отдачу от использования финансовых, материальных и человеческих ресурсов, путем оптимизации бизнес-процессов, повышения эффективности управления себестоимостью, и обновления основных средств и нематериальных активов.

Целью направления является повышение рентабельности активов Общества, с повышением к 2022 году общего уровня рентабельности до 7,6%, а также роста показателей EBITDA margin - до 13,21% и ROACE - до 15,88%.

Задачи направления:

- Усовершенствовать бизнес-процессы и оптимизировать затраты:

- реализация проекта «Реинжиниринг бизнес-процессов» с целью выявления и исключения ненужных операций и затрат;

- повышение производительности труда за счет автоматизации и механизации процессов, а также за счет повышения квалификации персонала.

- Развитие IT-инфраструктуры:

- повышение уровня работоспособности КИС путем наращивания производственных мощностей, адаптация серверной архитектуры под растущие потоки данных транзакционных систем для обеспечения их бесперебойной работы;

- повсеместная интеграция всех производственных объектов в КИС;

- внедрение инновационных информационных технологий для эффективной реализации бизнес-задач Компании.

- Обеспечить эффективное управление себестоимостью продуктов:

- внедрение автоматизированных систем учета - SAP ERP, SAP HCM и системы раздельного учета затрат Компании.

- Создать эффективную автоматизированную систему управленческого учета

- интеграция всех автоматизированных учетных систем.

- Повысить рентабельность социально значимых услуг за счет повышения тарифов:

- повышение тарифов по выплате пенсий и пособий;

- повышение тарифов на общедоступные услуги почтовой связи.

2.5 Развитие бренда надежности и качества

Учитывая намерения и амбиции АО «Казпочта» по завоеванию конкурентных позиций на рынках почтовых, финансовых и логистических услуг, компании необходимо уделить особое внимание изучению и сегментированию рынка, подбору и применению качественных инструментов позиционирования, а также формированию лояльности клиентов к компании. Для реализации данной задачи предполагается развитие системы маркетинга внутри компании, внедрение CRM-системы для качественного сегментирования клиентов и прогнозирования их предпочтений, а также создание единого имиджа почтовых отделений.

Целью направления является формирование у населения приверженности бренду АО «Казпочта». Наряду с повышением присутствия на приоритетных рынках, в качестве одного из ключевых показателей достижения данной цели Общество рассматривает признание независимыми организациями, присваивающими рейтинги и знаки качества («Алтын сапа», «Выбор года»).

Задачи направления:

- Обеспечить стабильное качество предоставляемых услуг:

- усиление контроля соблюдения контрольных и внутриэтапных сроков с целью повышения доли писем и посылок, доставленных в срок внутри страны;

- усиление контроля обеспечения сохранности почтовых отправлений;

- снижение количества сбоев обслуживания/доставки отправлений по причине отказа информационных систем, оборудования, износа транспортных средств.

- Обеспечить первоклассный сервис:

- повышение качества обслуживания в отделениях связи путем сокращения времени ожидания, улучшения дизайна и повышения уровня оснащенности отделений.

- повышение эффективности коммуникаций между клиентами и компанией с целью предоставления к полной и качественной информации об услугах, тарифах и параметрах обслуживания в компании (Call-center, sms-оценка);

- внедрение системы управления взаимоотношениями с клиентами (CRM-система).

- Обеспечить восприятие имиджа компании, как надежного партнера и профессионального провайдера услуг в области своей компетенции:

- проведение бенчмаркинга по ключевым финансовым и производственным показателям с успешно развивающимися почтовыми администрациями и применение лучшего международного опыта;

- повышение эффективности политики АО «Казпочта» по информированию местной и международной общественности о достижениях Общества.

3. Основные выводы и рекомендации

С целью повышения доступности оказываемых услуг, расширения точек продаж и активизации рыночных механизмов Обществу необходимо рассмотреть возможность реализации модели совместной деятельности по оказанию услуг АО «Казпочта» сторонними лицами путем заключения договора о совместной деятельности (франчайзинговая, агентская деятельность).

Реализация франчайзинговой деятельности позволит:

- расширить механизм оказания услуг Общества путем внедрения модели партнерской сети по оказанию услуг Общества;

- сформировать эффективный и отлаженный процесс оказания услуг Общества через отделения партнерской сети;

- усовершенствовать систему нормативно-правового регулирования деятельности в области совместной деятельности со сторонними лицами;

- сформировать систему мониторинга состояния и качества обслуживания в отделениях партнерской сети.

В настоящее время собственная сеть Общества состоит из 3503 отделений почтовой связи, из которых 32% городских отделений и 68% сельских отделений.

В Казахстане уровень развития региональной экономики, транспортной и рыночной инфраструктуры, благосостояния и платежеспособности населения приводит к географическим диспропорциям по уровню привлекательности рынка услуг почтовой связи и финансовых услуг.

Наиболее привлекательным для франчайзинга сегментом рынка услуг почтовой связи и финансовых услуг в географическом разрезе является «городской», включающий сельскую местность, а также отдаленные и труднодоступные районы со сложными климатическими условиями, низкой плотностью населения и недостаточно развитой рыночной инфраструктурой, где основным пользователем является население.

Численность городского населения на 01.07.2017г. составила 10,35 млн. жителей или 57% граждан Казахстана, а в сельской местности проживает 7,66 млн. жителей или 43% граждан Казахстана, при этом 68% отделений Общества приходится на село.

За основу разработки модели совместной деятельности (франчайзинговая, агентская деятельность) по оказанию услуг Общество может принять действующую концепцию франчайзинга PostOffice (Англия), имеющая положительный эффект внедрения.

Служба PostOffice (Англия) состоит из 11 600 отделений, из которых 300 собственных отделений и 11 300 (97%) отделений переданы во франчайзинг, отделения делятся по следующим типам:

- собственные отделения;

- главные (основные) отделения (франчайзинг);

- локальные отделения (франчайзинг).

С 2012 года в PostOffice(Англия) была запущена программа трансформации, в рамках которой была реализована работа по модернизации сети отделений и передача их во франчайзинг.

- по итогу внедрения франчайзинга в PostOffice(Англия) достигнуты следующие положительные результаты:

- в 2016-2017 годах PostOfficeLimited впервые за 15 лет достигли прибыли (в 2012 году убыток Компании составлял £119 млн. в год;

- уровень субсидий значительно снизился (будут снижаться до £80 млн. по сравнению с £210 млн. пять лет назад);

- проведена модернизация более 7 тыс. отделений. В неделю модернизируется до 50 отделений, работа по модернизации одного отделения занимает от 1 недели до 4 месяцев;

- изменен режим работы отделений PostOffice (с учетом потребностей клиентов, 4000 отделений открыты в воскресенье).

В успешной реализации франчайзинга PostOffice (Англия) положительную роль сыграло:

1. наличие 170 видов услуг (почтовые, финансовые, услуги Правительства, услуги телекоммуникаций и иные услуги), представляемых PostOffice для реализации клиентам в точках продаж Франчайзи – до 17 млн. клиентов посещает отделения за неделю;

2. наличие единой автоматизированной операционной системы, которая обеспечивает оперативное оказание Франчайзи услуг клиентам, интегрировано с RoyalMail, что обеспечивает своевременную логистику (каждые два часа забирается почта) и позволяет PostOffice производить мониторинг и контроль оказания услуг;

3. возможности законодательной базы Англии, позволяющей PostOffice оказывать услуги Правительства населению, телекоммуникационные услуги, а также банковское законодательство, допускающее оказание широкого спектра банковских услуг по счетам клиентов (физических и юридических лиц) – 99% владельцев банковских счетов осуществляют банковские операции через местные отделения PostOffice, обслуживают более 2,5 млн. клиентов банков;

4. правильное построение технологических бизнес-процессов по оказанию услуг и взаимодействию с Франчайзи – в пиковое время осуществляется до 1000 транзакций в секунду;

5. престижный, узнаваемый бренд – услуги PostOffice востребованы у населения и для Франчайзи являются хорошей возможностью поддержать свой бизнес и привлечь дополнительных клиентов в свой розничный бизнес (из каждого 1 фунта, потраченного в Англии 14 пенсов, проходят через PostOffice);

6. модернизация 7000 отделений, создание зон самообслуживания (терминалы, банкоматы, прием почтовых отправлений автоматизирован).

В соответствии с действующим законодательством Республики Казахстан Общество вправе передать следующие виды услуг сторонним лицам в рамках совместной деятельности:

1. Услуги почтовой связи:

- прием регистрируемых почтовых отправлений: письма, посылки, бандероли, мелкие пакеты;

- выдача регистрируемых почтовых отправлений: посылки, бандероли, мелкие пакеты, розничная продажа конвертов;

2. Финансовые услуги (платежные услуги):

- прием срочных денежных переводов;

- прием платежей без открытия счета: платежи в бюджет, коммунальные платежи, платежи в БВУ, за услуги связи.

3. Агентские услуги: розничная продажа ж/д и авиабилетов.

Внедрение модели совместной деятельности по оказанию услуг Общества (франчайзинговая, агентская деятельность) основываются на следующих базовых условиях:

Со стороны Партнера обеспечивается:

- наличие собственного или арендуемого помещения (в собственности или на правах аренды не менее года, помещение должно находится в удовлетворительном состоянии);

- наличие оборудования и мебели;

- найм и оплата труда работникам;

- обученный Партнер осуществляет последующее обучение работников.

Со стороны Общества предоставляется:

- право пользования отличительными атрибутами Общества;

- программное обеспечение и его сопровождение;

- организация VPN канала до Партнера;

- обучение Партнера/представителей Партнера и обеспечение обучающим материалом;

- логистическое сопровождение почтовых отправлений;

- инкассирование денег по оказанию услуг Общества;

- технологические процессы оказания услуг Общества;

- маркетинговое сопровождение;

- рекомендации к найму работников и организации режима работы.

Общество может предусмотреть и иное распределение условий между сторонами.

Размер комиссионного вознаграждения Партнера осуществляется исходя из количества произведенных транзакций, операций за отчетный период и рассчитывается по каждой услуге отдельно.

Выплата комиссионного вознаграждения Партнеру по итогу месяца на основании отчетности производится в безналичном порядке на банковский счет Партнера.

Процесс рассмотрения заявки и запуска нового отделения PostOfficeLtd должен состоять из 4 этапов.

Первый этап. Формальное заявление и первое интервью:

- если заявитель отвечает требованиям открытия офиса, то Пост Офис организовывает первую встречу с ним;

- если заявитель успешно проходит первое собеседование, то рекрутинговая команда Пост Офиса отправляет ему ссылку для заполнения формального заявления, предоставления своего бизнес плана через онлайн портал;

- заявитель должен заполнить свою заявку в течение 7 дней после получения ссылки;

- заявитель должен предоставить свой детализированный бизнес план и отсканировать копии доказательств (данные) не позднее 28 дней после получения ссылки.

Срок первого этапа ориентировочно составит 2 – 3 недели.

Второй этап. Оценка и второе интервью:

- предоставленный потенциальным франчайзи Бизнес план, справки и отчетность (данные) должны быть оценены комиссией;

- для второй ступени интервью заявитель должен подготовить презентацию о предполагаемом ведении бизнеса в своем отделении;

- после интервью, в случае положительного одобрения заявителя в качестве Постмастера, будет выслан контракт на почту.

Срок второго этапа ориентировочно составит 8 – 10 недель.

Третий этап. Консультации, ориентировочный срок 14 недель:

- в случае, когда перемещается существующее отделение PostOffice в помещение розничной торговли, то предполагаемое перемещение требует консультации с общественностью (совещание с представителями государства).

- как только решение переместить отделение будет утверждено, назначается ряд встреч для планирования, дизайна и расположения нового отделения PostOffice или трансформации существующего PostOffice.

Завершающий, четвертый этап – подготовка офиса и открытие бизнеса:

- физические работы в новом отделении занимают предположительно 1-2 недели;

- проводится серия обучений и программ взаимодействия для Постмастера и его штата сотрудников;

- как только это будет завершено, новое отделение будет готово и открыто для бизнеса.

Срок четвертого этапа ориентировочно составит 9 – 11 недель. Таким образом, срок рассмотрения заявки от потенциального франчайзи составит от семи месяцев до одного года.

Главные отделения – это как правило более крупное отделение Пост Офиса, более подходит для комбинирования открытого плана работы и работы за ограждением для обеспечения транзакций в более крупных объемах. В главном отделении параллельно с собственным розничным бизнесом Постмастер выделяет специальный зал (пространство) для оборудования отделения PostOffice LTD.

Местный (локальный) офис – это более мелкое отделение PostOffice LTD, имеет тенденцию комбинировать оператора с розничной торговлей.

Доход, который получает франчайзи абсолютно эластичен и напрямую зависит насколько продаются услуги PostOffice LTD.

Выгоды Франчайзи (Постмастера):

- возможность привлечь новых клиентов в свой бизнес;

- получение инвестиций PostOffice LTD в расходы по созданию Главного отделения в своем помещении;

- возможность иметь оператора, расположенного за открытой стойкой и огражденную зону безопасного обслуживания;

- возможности развивать свой собственный бизнес и иметь помощь и поддержку от команды PostOffice;

- обучение персонала, тренинги по продажам и возможности широкой сети отделений;

- анонсы в локальных медиаканалах об открытии отделения, маркетинговая поддержка;

- после открытия отделения обеспечено сопровождение от Блока продаж и персонального менеджера;

- тренинги по продажам и возможности широкой сети отделений; линия поддержки от Национального центра поддержки Бизнеса при решении операционных и транзакционных вопросов.

Выгоды Клиентов от открытия отделения:

- услуги PostOffice LTD доступны в течение всего времени работы магазина розничной торговли;

- снижение времени ожидания;

- высокий уровень удовлетворения клиентских потребностей.

Таким образом, заключение договоров о совместной деятельности повысит доступность оказываемых услуг, путем расширения точек продаж за счет внедрения франчайзинговой, агентской сети. Также способствует активизации рыночных механизмов функционирования, развития конкуренции, создания благоприятных условий для развития предпринимательства, и как следствие приведет к повышению привлекательности бренда Общества.

Заключение

На основе анализа продуктового портфеля услуг АО «Казпочта» можно сделать следующие выводы.

АО «Казпочта» предоставляет широкий спектр почтовых, финансовых, брокерских, агентских и электронных услуг. В распоряжении Общества самая масштабная филиальная сеть в стране, включающая 3473 отделения связи, охватывающие всю территорию Казахстана, особенно на уровне районной и сельской местности.

Современные внешние и внутренние факторы требуют от АО Казпочта перехода от традиционной модели Национального оператора почты на новую бизнес модель, нацеленную, прежде всего на потребности потребителей, на укрепление устойчивой и прибыльной деятельности компании, учитывающую ключевое влияние современных инфокоммуникационных технологий, предусматривающую расширение спектра услуг и качественное обслуживание.

На современном этапе АО «Казпочта» всю свою деятельность рассматривает как часть реализации общей стратегии инновационного развития Казахстана и интеграции экономики страны в мировую экономическую систему, а ее почтового сегмента в глобальную почтовую сеть.

Для реализации заявленного видения – инновационно-ориентированная, быстро реагирующая на изменения рыночной среды как внутри страны, так и в мировой почтовой индустрии, бизнес-структура, являющаяся значимым элементом экономики страны, предоставляющая свои высококачественные услуги в соответствии с потребностями клиентов, на основе лучших международных стандартов и в соответствии с основными направлениями социально-экономической политики Республики Казахстан. АО «Казпочта» необходимо добиться максимально эффективного использования всех трех измерений почтовой сети – физической, финансовой и электронной, в данный момент обеспечивающих функционирование портфеля из трех групп услуг, взаимодополняющих друг друга на принципах синергии

С целью повышения доступности оказываемых услуг, расширения точек продаж и активизации рыночных механизмов Обществу рекомендовано рассмотреть возможность реализации модели совместной деятельности по оказанию услуг АО «Казпочта» сторонними лицами путем заключения договора о совместной деятельности (франчайзинговая, агентская деятельность).

Список использованных источников:

- Стратегия развития АО «Казпочта» до 2022 года, утвержденная решением Совета директоров от «19» марта 2013 года, протокол № 02/13.

- Концепция цифрового развития АО «Казпочта» на 2018-2027 годы, утвержденная решением Совета директоров от «20» июля 2018 года, протокол № 03/15.

- Годовой отчет АО «Казпочта» по результатам 2016 года.

- Годовой отчет АО «Казпочта» по результатам 2017 года.

- Политика управления проектами АО «Казпочта», утвержденная решением Совета директоров от 10 ноября 2015 года.

- Правила управления проектами АО «Казпочта» от 11.11.2017г.

- Требования по развитию каналов самообслуживания, утвержденные решением Правления от 12.04.2017г.

- Инструкция «Роботизация внутренних процессов и процессов обслуживания клиентов» от 15.05.2017г.

- Аудиторский отчет по консолидированной отчетности АО «Казпочта» по состоянию на 31.12.2017г.

- Коммерческая стратегия АО «Казпочта» на 2015-2020 годы.

-

В международной терминологии управления цепочками поставок, используется следующая градация степени аутсорсинга услуг по управлению цепочками поставок: 1PL-«автономная логистика», подразумевающая обеспечение внутренних потребностей в логистических услугах внутренними ресурсами и инфраструктурой (свой транспортный парк, свои склады, и т.д.); 2 PL – логистика с частичным аутсорсингом - подразумевающая аутсорсинг физических блоков работ (транспортировка, складирование); 3 PL – логистика с расширенным аутсорсингом, где поставщик не только осуществляет физические операции (транспортировка и складирование) но и комплексно планирует их, и управляет ими. ↑

- Политические партии в политической системе общества.

- ПРИМЕНЕНИЕ МАТРИЦЫ БКГ ДЛЯ ЦЕЛЕЙ КОНКУРЕНТНОГО АНАЛИЗА

- Разработка товарного ассортимента предприятия (на примере предприятия пищевой промышленности)

- ОСОБЕННОСТИ КОММЕРЧЕСКОЙ ДЕЯТЕЛЬНОСТИ В СФЕРЕ РОЗНИЧНОЙ ТОРГОВЛИ.

- Электронная коммерция как прогрессивная форма развития торговли (Средства для реализации электронной коммерции)

- Применение матрицы БКГ для целей конкурентного анализа (Портфельный анализ)

- Комплексные бизнес-модели

- Сущность и роль PR - деятельности

- Анализ деятельности спортивной организации на примере ООО ПБК ЦСКА

- Создание модели оценки качества изделий (процессов) в рамках метода FMEA-анализа

- Формы и методы розничной продажи товаров на примере ООО <Адидас>”

- Организация работы кофейни на 70 мест (Характеристика предприятия и анализ конкурентной среды)