«Виды деятельности на рынке ценных бумаг»

Содержание:

ВВЕДЕНИЕ

Рынок ценных бумаг представляет собой структурный элемент рынка любой страны. В основе рынка ценных бумаг лежат товарный рынок, деньги и капитал.

Возникновение рынка ценных бумаг обусловлено необходимостью привлечения дополнительных финансовых ресурсов для предприятия или государства при наличии физических и юридических лиц, которые обладают свободными денежными средствами. Рынок ценных бумаг – это место, где продавцы и покупатели финансовых ресурсов находят друг друга.

Актуальность темы исследования обусловлена тем, что рынок ценных бумаг выступает одним из ключевых механизмов аккумулирования денежных ресурсов на инвестиционные цели, модернизацию экономики, стимулирования развития производства.

Профессиональная деятельность на рынке ценных бумаг представляет собой специализированную деятельность на фондовом рынке по перераспределению денежных ресурсов на основе ценных бумаг, а также по организационно-техническому и информационному обслуживанию выпуска и обращения ценных бумаг. Она должна отвечать следующим квалификационным требованиям; критериям финансовой устойчивости и приемлемого уровня риска; требованиям раскрытия информации и соблюдения деловой этики.

Профессиональная деятельность на рынке ценных бумаг определяется моделью фондового рынка, реализованной в конкретной стране, и закреплена действующими правовыми актами.

Профессиональная деятельность на фондовом рынке представляет собой особый вид предпринимательской деятельности, который связан с использованием современных информационных технологий и средств телекоммуникации, позволяющих проводить анализ конъюнктуры рынка и в режиме реального времени осуществлять сделки. В современных условиях требуется специальная подготовка профессиональных участников рынка ценных бумаг, включающая общеэкономическую, техническую и психологическую составляющую, что и обуславливает актуальность темы исследования.

Цель данной курсовой работы - изучить основные виды профессиональной деятельности на рынке ценных бумаг.

Для достижения поставленной цели необходимо решить следующие задачи:

1. Изучить понятие профессиональной деятельности на рынке ценных бумаг.

2. Проанализировать требования к профессиональной деятельности на рынке ценных бумаг.

3. Рассмотреть виды профессиональной деятельности на рынке ценных бумаг .

4. Изучить совмещение отдельных видов профессиональной деятельности.

Объект исследования – профессиональная деятельность на рынке ценных бумаг.

Предмет исследования - виды профессиональной деятельности на рынке ценных бумаг.

При написании курсовой работы использовались такие методы, как аналитический, статистический, сравнительный.

Методологическую основу при написании данной работы составили: прежде всего, закон «О рынке ценных бумаг», другие нормативные и законодательные акты, труды отечественных специалистов, а также аналитические данные из средств массовой информации и печати.

Структура работы включает введение, четыре главы, заключение и список использованных источников.

1. Понятие профессиональной деятельности на рынке ценных бумаг

Поскольку финансовые инструменты – сложный обособившийся товар, требуется профессионализация деятельности, связанной с такими операциями. Соответственно, возникают профессиональные участники на финансовом рынке, осуществляющие финансовое посредничество между эмитентами и инвесторами, распределяющие и смягчающие финансовые риски и, наконец, ведущие деятельность на рынке ценных бумаг на профессиональной основе.

Конструирование ценных бумаг, управление рисками, реализация инвестиционных проектов, основанных на инструментах фондового рынка, поддержание его устойчивости и техническое обслуживание миллионов сделок с финансовыми ценностями, – все это входит в задачи финансовых посредников [4, с. 152].

Посредники выполняют специализированную деятельность на финансовом рынке по перераспределению денежных ресурсов на основе ценных бумаг, по организационно-техническому и информационному обслуживанию выпуска и обращения ценных бумаг. Как правило, такая деятельность должна вестись на исключительной или преимущественной основе, составляя стержень работы участника рынка ценных бумаг, претендующего на вступление в члены профессионального сообщества.

Профессиональным участником финансового рынка в России может быть только юридическое лицо

Понятия «профессиональная деятельность на рынке ценных бумаг» и «профессиональный участник рынка ценных бумаг» появились в современной хозяйственной деятельности в России с начала 90-х гг. прошлого века одновременно с восстановлением рыночных отношений на постсоветском экономическом пространстве [4, с. 155].

Всех посредников на финансовом рынке в зависимости от их роли и места в механизме рынка можно разделить на три категории.

1. Перелив капитала – брокерская, дилерская, деятельность по управлению ценными бумагами. Эта группа посредников выполняет функции, непосредственно связанные с перетоком денежных средств от инвесторов к эмитентам.

2. Организация торговли – биржи, внебиржевые торговые системы, клиринговые организации. Эта группа посредников не имеет права принимать участие в торговле ценными бумагами, но организует условия для их проведения.

3. Учет прав на ценные бумаги – депозитарии и регистраторы. Эти организации называются учетными институтами. Учетная система на рынке ценных бумаг выполняет функции подтверждения прав на ценные бумаги и прав, закрепленных ценными бумагами [11, с. 475].

До конца 2013 года все эти виды считались профессиональной деятельностью на рынке ценных бумаг, однако с развитием финансового рынка и его регулирования стало понятно, что организаторы торговли и клиринговые организации могут служить инфраструктурой не только финансового рынка, но и товарного, поэтому они выделены в отдельные лицензируемые виды деятельности.

Рисунок 1. Схематичное представление организации деятельности на финансовом рынке [11, с. 475]

Цветами обозначены группы посредников, связанные с переливом капитала, организацией торговли, учетной системой.

Таким образом, с 1 января 2014 г. профессиональными видами деятельности на рынке ценных бумаг считаются:

1) брокерская деятельность;

2) дилерская деятельность;

3) деятельность по управлению ценными бумагами;

4) депозитарная деятельность;

5) деятельность по ведению реестра владельцев ценных бумаг [7, с. 138].

Клиринговая деятельность и организация торговли выделены в особые виды деятельности, формально не относящиеся к понятию «профессиональная деятельность» на рынке ценных бумаг (хотя де-факто они таковыми являются).

Инвестиционное и финансовое консультирование. Андеррайтинг

На финансовом рынке существуют виды деятельности, которые не относятся к отдельным профессиональным видам деятельности, однако, для их осуществления необходимо иметь лицензию профессионального участника (брокера или дилера):

- финансовый консультант;

- андеррайтер [7, с. 139].

Понятия инвестиционного и финансового консультирования в законодательстве прямо не определены. Однако в законе о РЦБ есть понятие финансового консультанта.

Финансовый консультант должен иметь лицензию дилера или брокера. Однако деятельность финансового консультанта на практике оказывается гораздо шире.

Служба финансового консультанта связана:

- с регистрацией выпусков ценных бумаг (эмиссией);

- с услугами листингового агента;

- с получением разрешения на размещение и/или обращение за пределами Российской Федерации эмиссионных ценных бумаг;

- с консультированием эмитентов по раскрытию информации на рынке ценных бумаг [9, с. 55].

Инвестиционный консультант – юридическое лицо, оказывающее инвесторам услуги по формированию инвестиционного портфеля и управлению активами.

Для инвестиционного консультирования не требуется лицензии.

Услуги инвестиционного консультанта:

- консультации по формированию и управлению инвестиционным портфелем

- слияния, поглощения и продажи предприятий;

- оценка бизнеса и имущественных комплексов;

- разработка бизнес-планов (финансовое моделирование) деятельности предприятий;

- анализ и подготовка бизнес-планов и ТЭО инвестиционных проектов и программ;

- оптимизация финансовых потоков;

- разработка (совершенствование) системы управления инвестициями:

- разработка инвестиционной стратегии;

- разработка сбалансированной инвестиционной программы и инвестиционного бюджета;

- разработка/совершенствование организационно-функциональной структуры и регламента инвестиционного планирования [9, с. 57].

Андеррайтер – профессиональный участник рынка ценных бумаг или их группа, обслуживающая и гарантирующая размещение ценных бумаг эмитента на первичном рынке. Андеррайтер должен иметь лицензию брокера.

2. Требования к профессиональной деятельности на рынке ценных бумаг

Профессиональная деятельность на рынке ценных бумаг должна соответствовать:

1) требованиям лицензирования;

2) квалификационным требованиям;

3) критериям финансовой устойчивости и приемлемого уровня риска;

4) требованиям к раскрытию информации;

5) соблюдения деловой этики [5,с. 211].

1. Требования лицензирования включают необходимость получения лицензии на каждый из видов профессиональной деятельности, которые можно совмещать. Существует два вида лицензий:

- лицензия профессионального участника на соответствующий вид деятельности – лицензируются все виды деятельности, кроме ведения реестра;

- лицензия на осуществление деятельности по ведению реестра;

2. Квалификационные требования предъявляются к персоналу профессионального участника рынка:

- не менее 50% специалистов должны иметь квалификационный аттестат;

- руководители компаний должны иметь высшее образование;

- в штате профучастника должен быть контролер, имеющий аттестаты на все виды деятельности, которые осуществляет профучастник.

Система аттестации персонала двухступенчатая:

- сдача базового экзамена является допуском к сдаче специализированного экзамена. Сдается в тестовой форме, необходимо выполнить не менее 80% заданий;

- специализированные экзамены. Сдача специализированного экзамена влечет за собой выдачу соответственного аттестата.

3. Критерии финансовой устойчивости.

- Требования к собственному капиталу. Они существуют во всем мире. Это обусловлено тем, что посредническая деятельность сопряжена с риском и для его уменьшения необходимо обладать значительным капиталом.

С 1 июля 2010 г. при совмещении нескольких видов деятельности нормативы достаточности капитала увеличиваются [5, с. 213].

- Требования к размеру риска. Эти требования касаются максимальной доли выданных клиентам займов в собственных и приравненных к ним средствах брокера.

4. Требования к раскрытию информации.

Концепция раскрытия информации на рынке ценных бумаг существует во всех странах, поскольку информация о рынке является крайне важной для обеспечения стабильности цен и снижения рисков.

Система раскрытия информации необходима для того, чтобы участники рынка были информированы о событиях, происходящих на рынке на основе фактов, а не догадок и слухов.

Раскрываемая информация – это сведения, которые должны быть раскрыты в соответствии с законодательством.

Информацию на рынке ценных бумаг обязаны раскрывать:

- эмитенты;

- профессиональные участники рынка ценных бумаг;

- владельцы эмиссионных ценных бумаг [9,с. 63].

Наибольший объем информации на рынке раскрывают, конечно же, эмитенты, поскольку они привлекают капитал и должны информировать инвесторов о существенных событиях и текущей деятельности.

Профессиональные участники обязаны раскрывать следующую информацию:

- брокеры, дилеры, управляющие

- о собственном капитале;

- о собственных сделках (в некоторых случаях);

- если они являются эмитентами ценных бумаг – в порядке, установленном для эмитентов.

- организаторы торговли

- перечень ценных бумаг и финансовых инструментов, допущенных к обращению через организатора торговли, и обращение которых через организатора торговли прекращено;

- итоговую информацию о сделках с допущенными к обращению через организатора торговли ценными бумагами и финансовыми инструментами за торговый день.

5. Требования к соблюдению деловой этики.

Деловая этика – правила и нормы служебного поведения. Требования к соблюдению деловой этики в России напрямую не закреплены законодательно, однако их утверждают саморегулируемые организации. А так как каждый профессиональный участник является членом какой-нибудь саморегулируемой организации, требования которой он обязан соблюдать, то ему необходимо придерживаться установленных требований этики. Так, требования к соблюдению деловой этики могут быть закреплены:

- в кодексе деловой этики саморегулируемой организации;

- в кодексе деловой этики профессионального участника;

- в отдельных нормативных документах профессионального участника [6, с. 124].

Законом разрешено совмещение профессиональной деятельности, которое устанавливается регулятором, например, в рамках одного юридического лица можно совмещать брокерскую, дилерскую деятельность, деятельность по управлению ценными бумагами, депозитарную деятельность (клиентский депозитарий).

Однако законом установлено, что деятельность по ведению реестра не совмещается с другими видами деятельности, т.е. она является исключительной.

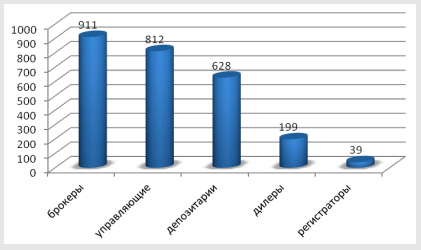

Рисунок 2. Количество профессиональных участников в России на конец 2016 года [6, с. 127]

3. Виды профессиональной деятельности на рынке ценных бумаг

- Брокерская деятельность.

Брокерская деятельность – деятельность по совершению гражданско-правовых сделок с ценными бумагами и (или) по заключению договоров, являющихся производными финансовыми инструментами, по поручению клиента от имени и за счет клиента (в том числе эмитента эмиссионных ценных бумаг при их размещении) или от своего имени и за счет клиента на основании возмездных договоров с клиентом.

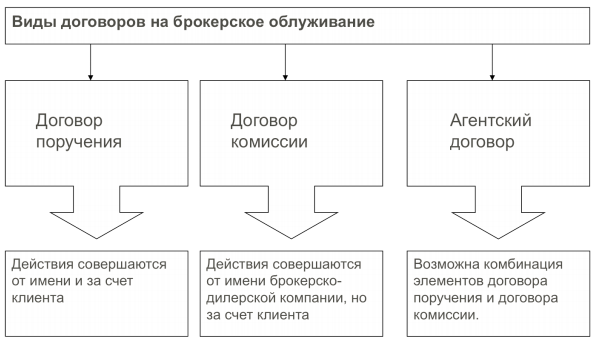

В соответствии с законом «О рынке ценных бумаг»: Профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, именуется брокером. Таким образом, брокер оказывает клиенту услуги на основании агентских договоров, которые могут быть как договорами комиссии (гл. 51 ст. 990 ч. 2 ГК РФ), так и договорами поручения (гл. 49 ст. 971 ч. 2 ГК РФ). Оба эти договора, по сути, являются агентскими, предусматривающими оказание брокером посреднических услуг своим клиентам [8, с. 163].

Рисунок 3. Договорные отношения брокера с клиентом [8, с. 164]

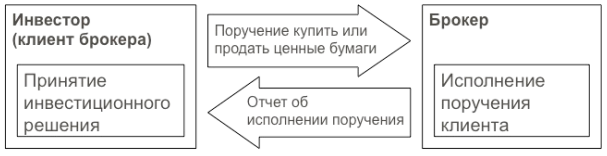

Главная обязанность брокера – «вывести» клиента (инвестора) на рынок. При этом инвестиционное решение клиент принимает самостоятельно. Но поскольку инвесторы не могут участвовать в биржевых торгах, их поручения исполняют брокеры.

Рисунок 4. Принципиальная схема осуществления брокерской деятельности [11, с. 478]

Для осуществления брокерской деятельности компания должна отвечать следующим основным требованиям:

- иметь собственные средства в размере 35 млн. руб. (величина периодически изменяется регулятором);

- руководители организации и персонал должны обладать соответствующим образованием и профессиональной квалификацией, подтвержденной квалификационными аттестатами установленного образца [11, 478].

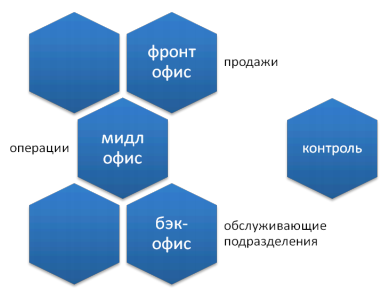

Кроме того, компания должна выстроить организационную структуру таким образом, чтобы обеспечивать выполнение требований регуляторов как в части защиты интересов клиентов при проведении торговых операций (обособление учета собственных денежных средств и ценных бумаг от денежных средств и ценных бумаг клиентов, своевременное информирование инвесторов относительно изменений условий проведения сделок и т.д.), так и в части управления всеми видами рисков, которые компания принимает в процессе профессиональной деятельности. Наиболее значимым является наличие в компании системы внутреннего контроля и внутреннего контролера, который подчиняется только руководителю компании. Наличие требуемой организационной структуры и выстроенных бизнес процессов подтверждается внутренними нормативными документами компании, которые в обязательном порядке предоставляются регулятору соискателем лицензии. Брокер обязан разделить свои бизнес-процессы таким образом, чтобы избежать конфликта интересов с клиентами [10, с. 131].

Рисунок 5. Схематическое представление брокерской компании

Принципы осуществления брокерской деятельности:

- добросовестное исполнение обязательств;

- исполнение поручений клиентов в порядке их поступления;

- приоритетное исполнение поручений клиентов;

- действия исключительно в интересах клиентов, обеспечивая наилучшие условия исполнения поручений клиентов;

- доведение до сведения клиентов всей необходимой информации [10, с. 132].

Брокер обязан хранить средства клиентов отдельно от собственных средств на специальном брокерском счете, однако, по разрешению клиента, может пользоваться ими. Доходом брокера является комиссионное вознаграждение по договорам с клиентами.

- Дилерская деятельность

В соответствии со ст. 4 закона «О рынке ценных бумаг»:

Дилерская деятельность – совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по ценам, объявленным лицом, осуществляющим такую деятельность.

В отличие от инвестора или брокера, дилера можно обязать совершать сделки по ценам публично выставляемых им котировок. Дилер (профессиональный участник рынка ценных бумаг, занимающейся такой деятельностью), может быть только юридическим лицом, коммерческий организацией или государственной корпорацией (в установленном законом случае) [8, с. 165].

Дилер, в отличие от брокера, не предоставляет услуг клиентам, работает на собственные средства и, соответственно, на него не распространяются требования регуляторов, связанные с защитой интересов инвесторов.

Принципиальным отличием дилера от прочих профессиональных участников является:

- заключение сделок купли-продажи ценных бумаг от своего имени и за свой счет;

- выставление «публичных котировок»

Котировка – публичное объявление цен купли-продажи ценных бумаг с обязательством заключения сделок по этим ценам с любым желающим.

Котировка может быть:

- односторонней – только на покупку или на продажу;

- двусторонней – «в обе стороны» [10, с. 132].

Дилер, в отличие от брокера, который может снять свою заявку, не может отказаться от заключения сделок по выставленным котировкам. Однако при выставлении котировки он может указать существенные условия:

- срок действия котировки;

- минимальный объем приобретаемых бумаг (минимальный лот).

Рисунок 6. Схематичное представление деятельности дилера [9, с. 64]

Доходом дилера является спрэд.

Спрэд – разница между котировальными ценами.

Дилер может осуществлять свои операции вне биржи, заключая сделки с другими дилерами, и на бирже. В последнем случае он заключает с биржей договор и на него ложится обязанность поддержания цен на определенные акции.

На российском рынке такой дилер называется маркет-мейкер. Его основные задачи:

- определение цены открытия;

- поддержание двусторонних котировок по «подшефным» ценным бумагам;

- поддержание спрэда по «подшефным» ценным бумагам на уровне, не превышающем предельно установленных биржей значений;

- поддержание объема поданных в торговую систему заявок не ниже минимальной границы, установленной биржей [4, с. 157].

Рисунок 7. Схема маркет-мейкинга [4, с. 157]

- Деятельность по управлению ценными бумагами

В соответствии со ст. 5 закона «О рынке ценных бумаг»:

Деятельность по управлению ценными бумагами − деятельность по доверительному управлению ценными бумагами, денежными средствами, предназначенными для совершения сделок с ценными бумагами и (или) заключения договоров, являющихся производными финансовыми инструментами.

Особенности деятельности управляющего:

1. Самостоятельное принятие решений по поводу инвестирования средств. Клиент передает средства в управление, подписывая перед этим инвестиционную декларацию, где может указать основные параметры будущего управления, но окончательные решения по инвестированию средств принимает управляющий.

2. Осуществление операций за счет клиента.

В деятельности по управлению ценными бумагами участвуют две или три стороны:

- управляющий – профессиональный участник рынка ценных бумаг, осуществляющий деятельность по управлению ценными бумагами.

- учредитель управления – лицо, передавшее финансовые ресурсы в доверительное управление.

- бенефициар – лицо, в чьих интересах осуществляется управление [7, с. 140].

Учредителем управления и бенефициаром может быть одно и то же лицо. Учредителями доверительного управления могут выступать российские и иностранные юридические лица, а также Российская Федерация, ее субъекты, муниципальные образования, действующие в лице соответствующих органов государственного и местного управления.

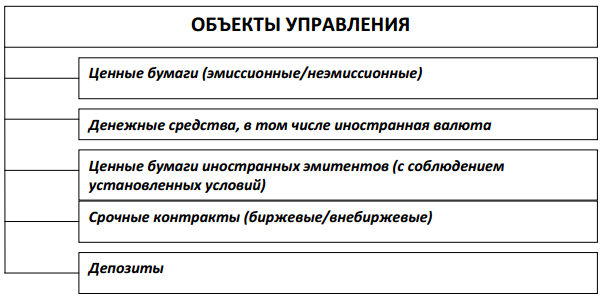

Рисунок 8. Объекты управления [7,с. 140]

Нельзя передавать в доверительное управление:

- переводные и простые векселя;

- чеки;

- депозитные и сберегательные сертификаты;

- сберегательные книжки на предъявителя;

- складские свидетельства любых видов;

- иные товарораспорядительные ценные бумаги [5, с. 214].

Рисунок 9. Переход имущества в процессе доверительного управления [5, с. 214]

К управляющим предъявляются дополнительные по сравнению с брокерами и дилерами требования. В частности, требования обособления не только собственных денежных средств и ценных бумаг от денежных средств и ценных бумаг клиентов, но обособленного учета денежных средств и ценных бумаг по каждому договору доверительного управления (если заключено пять договоров с разными доверителями, то учет должен вестись в разрезе каждого договора обособленно). Однако в случае согласия учредителей управления (доверителей) управляющие имеют право вести учет на одном лицевом счете депо (счет для учета ценных бумаг, переданных управляющему) ценных бумаг нескольких учредителей. Это способствует снижению издержек управляющих и, соответственно, сокращает издержки их клиентов – учредителей управления. Эти же правила распространяются и на денежные средства доверителей, находящиеся у управляющих [6, с.130].

Управляющему запрещается:

- гарантировать в любой форме будущие доходы от управления;

- приобретать за счет находящихся в его управлении денежных средств принадлежащие ему ценные бумаги;

- приобретать находящиеся в его управлении ценные бумаги;

- выступать в качестве представителя от двух сторон сделки (как доверительный управляющий и как брокер другого лица);

- приобретать за счет находящихся в его управлении денежных средств ценные бумаги, выпущенные своими учредителями. Это ограничение не распространяется на ценные бумаги, включенные в котировальные листы лицензированных организаторов торговли;

- приобретать за счет находящихся в его управлении денежных средств ценные бумаги организаций, находящихся в процессе ликвидации, если информация об этом была раскрыта в установленном порядке;

- продавать находящиеся в его управлении ценные бумаги с отсрочкой платежа более чем на 30 календарных дней;

- закладывать находящиеся в его управлении ценные бумаги с отсрочкой платежа более чем на 30 календарных дней;

- передавать находящиеся в его управлении ценные бумаги на хранение третьему лицу [6, с. 131].

Договор, предусматривающий передачу в доверительное управление средств инвестирования в ценные бумаги, должен содержать инвестиционную декларацию управляющего, которая определяет направления и способы инвестирования денежных средств учредителя управления.

Инвестиционная декларация доверительного управляющего должна содержать:

- определение цели доверительного управления (например, получение прибыли, достижение наибольшей коммерческой эффективности использования денежных средств учредителя управления или иное);

- перечень надлежащих объектов инвестирования денежных средств учредителя управления;

- сведения о структуре активов, поддерживать которую обязан доверительный управляющий (соотношение между ценными бумагами различных видов и эмитентов; соотношение между ценными бумагами и денежными средствами данного учредителя управления, находящимися в доверительном управлении);

- срок, в течение которого положения данной инвестиционной декларации являются действующими и обязательными для управляющего [10, с. 133].

Составление инвестиционной декларации не требуется в случае, когда объектами доверительного управления являются лишь ценные бумаги, передаваемые в доверительное управление их эмитенту.

Учредитель управления может снизить свои риски, наложив ограничения на деятельность управляющего по следующим параметрам:

- виды ценных бумаг − исключив наиболее рискованные с его точки зрения ценные бумаги, допустим, акции эмитентов, не прошедшие листинг на бирже;

- места совершения сделок (например, запрет на совершение внебиржевых сделок);

- виды операций с ценными бумагами (распространена практика запретов на совершение маржинальных сделок, как крайне рискованных, или ограничение «плеча» при маржинальной торговле, ограничения на проведение операций РЕПО, сделок на срочном рынке);

- структура объекта доверительного управления, которую обязан поддерживать управляющий в течение всего срока действия договора – это соотношение в портфеле ценных бумаг с определенными параметрами (например, соотношение между акциями, облигациями и паями, соотношение бумаг определенных эмитентов и проч.) [10, с. 134].

- Депозитарная деятельность определена в ст. 7 закона «О рынке ценных бумаг»:

Депозитарий – профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность.

В российской практике сложилась классификации депозитариев в зависимости от объема услуг, оказываемых клиентам и категорий клиентов, с которыми депозитарии работают. Все клиенты депозитария называются депонентами, а договор, заключаемый депозитарием с депонентом, – депозитарный договор.

Виды депозитариев:

1. Кастодиальные (кастодианы). Такие депозитарии создаются в банках (занимающихся брокерскими операциями) и компаниях по ценным бумагам.

2. Расчетные депозитарии. Такие депозитарии создаются при биржах. В России в 2010 году введено понятие Центрального депозитария, который выполняет функции расчетного депозитария [11, с. 480].

Наиболее широко среди депозитарных институтов представлены кастодианы – депозитарии, работающие с клиентами брокерских компаний и дилерами, не предоставляющие услуги инвестиционным фондам, паевым инвестиционным фондам и негосударственным пенсионным фондам. Минимальный размер требований к собственным средствам такого депозитария составляет 60 млн руб. По мере увеличения масштабов бизнеса депозитария и вовлечения в сферу их деятельности дополнительных категорий клиентов требования к размеру их собственных средств растут. Так, при условии оказания услуг специализированного депозитария для инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов эта величина составляет уже 80 млн руб., депозитарная деятельность, связанная с правом эмиссии российских депозитарных расписок, «оценивается» регулятором уже в 200 млн руб. собственных средств, а деятельность расчетного депозитария (депозитарий, осуществляющий проведение всех сделок участников рынка ценных бумаг, осуществляемых через организаторов торговли; его депонентами являются, как правило, профессиональные участники рынка ценных бумаг) – в 250 млн руб.

Столь высокие (по сравнению с требованиями к брокерам и дилерам) требования вполне обоснованны: для подавляющего большинства клиентов брокерских компаний депозитарий – «последний оплот собственности», так как именно выписка с лицевого депозитарного счета владельца является документом, подтверждающим его права на учитываемые на данном счете ценные бумаги как в части имущественных прав (получение дивидендов и иных видов доходов), так и в части неимущественных (возможность участвовать в общих собраниях и иных действиях, предусмотренных проспектом ценных бумаг и уставом эмитента) [4, с. 159].

Депозитарная деятельность является базовой для инфраструктурных институтов финансового рынка, поэтому требования, предъявляемые к участникам, оказывающим эти услуги, касаются практических всех сторон, включая техническое оснащение и наличие соответствующих информационных систем, обеспечивающих должный уровень безопасности.

Депонентами депозитария могут быть:

- юридические или физические лица, являющиеся владельцами ценных бумаг;

- залогодержатели ценных бумаг;

- доверительные управляющие;

- другие депозитарии.

Депонент может передать полномочия по распоряжению ценными бумагами и осуществлению прав по ценным бумагам другому лицу – попечителю счета.

- Деятельность по ведению реестра владельцев ценных бумаг близка по содержанию и функциям к депозитарной деятельности деятельность по ведению реестра владельцев ценных бумаг (ст. 8 закона «О рынке ценных бумаг»).

Профессиональный участник, занимающийся такой деятельностью, называется регистратором.

Реестр формируется на определенную дату, которую в практике обращения ценных бумаг называют «датой отсечения». Реестр – это статичная система информации о владельцах ценных бумаг, поэтому большинство инвесторов, активно проводящих операции с ценными бумагами, предпочитают пользоваться услугами депозитария-кастодиана для учета своих прав.

В декабре 2011 г. впервые на российском рынке появилось официальное определение деятельности трансфер-агента. В соответствии со ст. 8.1 закона «О рынке ценных бумаг» регистраторы вправе привлекать для исполнения части своих функций иных регистратов, депозитарии и брокеров. Трансфер-агенты имеют право принимать документы, необходимые для проведения операций в реестре и передавать зарегистрированным лицам выписки и иную информацию из реестра. В их обязанности входят идентификация и проверка полномочий лиц, у которых они принимают (или которым передают) документы. Трансфер-агенты действуют от имени и за счет регистратора на основе договора с ним (договор поручения или агентский) и доверенности, выданной регистратором [5, с. 215].

Деятельность по ведению реестра владельцев ценных бумаг является исключительной и не может совмещаться ни с какой другой (в отличие от иных видов деятельности).

Требования к ведению реестра:

- эмитент должен вести реестры всех выпусков своих ценных бумаг у одного регистратора;

- регистратор может заключать договоры на ведение реестра с неограниченным числом эмитентов.

4. Совмещение отдельных видов профессиональной деятельности

Законодательство допускает совмещение нескольких профессиональных видов деятельности на рынке ценных бумаг одним юридическим лицом, что позволяет участникам рынка полнее удовлетворять потребности клиентов, быть максимально конкурентоспособными путем снижения операционных издержек и повышать эффективность собственного капитала. Оптимальный вариант – осуществление брокерской, дилерской, депозитарной деятельности и деятельности по управлению ценными бумагами [9, с. 66].

По состоянию на конец 2016 года лицензии на осуществление деятельности в качестве брокера, дилера или доверительного управляющего (в различных сочетаниях) имели 1163 компании. Около 70% таких компаний расположены в Москве. Подавляющее большинство участников – 62% совмещают брокерскую, дилерскую и деятельность по доверительному управлению ценными бумагами. Половина участников всю эту работу дополняют депозитарной деятельностью. Имеет место тренд на сокращение числа профессиональных участников на российском рынке, особенно на региональных рынках.

С 2010 года количество аннулированных лицензий стало значительно превосходить количество выданных. Финансовая индустрия во всем мире в целом после кризиса 2008 года переживает довольно драматическую ситуацию, которая в России усугубляется локальными причинами, вызванными структурными особенностями российской экономики [11,с.481].

ЗАКЛЮЧЕНИЕ

В заключение работы хотелось бы остановиться на основных моментах и сделать некоторые выводы.

Одними из главных профессиональных участников рынка ценных бумаг являются брокеры. Брокеры совершают гражданско-правовые сделки с ценными бумагами в качестве поверенных или комиссионеров, действующих на основании договоров поручения или комиссии, а также доверенностей на совершение таких сделок.

Одними из основных профессиональных участников рынка ценных бумаг также являются дилеры, которые совершают сделки купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и (или) продажи определенных ценных бумаг с обязательством покупки и (или) продажи этих бумаг по объявленным ценам, осуществляющим такую деятельность, лицом. Дилером может быть только юридическое лицо, являющееся коммерческой организацией.

Переход нашей страны к рыночной экономике определил собой начало нового этапа в развитии рынка ценных бумаг. Обобщив накопленный опыт предыдущих периодов, и приняв во внимание современные особенности развития общества, мы получаем современный российский рынок ценных бумаг. В современных условиях необходима специальная подготовка профессионалов рынка ценных бумаг, включающая как общеэкономическую и техническую, так и, учитывая острые ситуации, возникающие на рынке, психологическую.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- «Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 № 51-ФЗ (ред. от 07.02.2017) // «Собрание законодательства РФ», 05.12.1994, № 32, ст. 3301.

- Федеральный закон от 22.04.1996 № 39-ФЗ (ред. от 03.07.2016) «О рынке ценных бумаг» // «Собрание законодательства РФ», № 17, 22.04.1996, ст. 1918.

- Федеральный закон от 5 марта 1999 г. № 46-ФЗ «О защите прав и законных интересов инвесторов на рынке ценных бумаг» (с изменениями и дополнениями)

- Боровкова В.А. Рынок ценных бумаг: учеб. пос. - 3-е изд. – СПб: Питер, 2012. - 352 с.

- Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов. М: НТО, 2011. - 394 с.

- Галанов В.А. Рынок ценных бумаг: учеб. - М.: НИЦ ИНФРА-М, 2013. - 378 c.

- Жуков Е.Ф. Рынок ценных бумаг: учеб. - М.: Вузовский учебник, 2012. - 254 c.

- Кузнецов Б.Т. Рынок ценных бумаг: учеб. пос. - М.: ЮНИТИ-ДАНА, 2013. - 288 c.

- Профессиональная деятельность на рынке ценных бумаг.: учеб.- метод. пособие. В.А. Макарова; НИУ ВШЭ - Санкт-Петербург. - СПб.: Отдел оперативной полиграфии НИУ ВШЭ - Санкт-Петербург, 2011. - 178 с.

- Селищев А.С. Рынок ценных бумаг: учеб. - М.: Юрайт, 2013. - 431 c.

- Чалдаева Л.А. Рынок ценных бумаг: учеб. - М.: Юрайт, 2012. - 857 c.

- Правоспособность и дееспособность граждан: понятие и содержание (правоспособности и дееспособности гражданина)

- Анализ структуры торгового ассортимента (на примере магазина «Юничел»)(Ассортимент товара как инструмент торговой политики)

- Моделирование индивидуального потребительского поведения (человеческие потребности)

- Основные функции в системе менеджмента(Понятие и виды функций менеджмента)

- Государственная служба в России: опыт, современное состояние и направления совершенствования (общественные отношения в сфере государственной службы в Российской Федерации)

- Политика мотивации персонала в системе стратегического управления кадровым направлением деятельности организации (Сущность мотивации трудового поведения персонала)

- Права и обязанности прокурора в оперативно-розыскной деятельности (Особенности прокурорского надзора за исполнением законов органами, осуществляющими оперативно-розыскную деятельность)

- Формы международных расчетов и перспективы их изменения

- Страхование и его государственное регулирование (изучение сущности страхования)

- Сравнительная характеристика валютной системы России и зарубежных стран (рассмотрение и анализ законодательства о денежной система РФ и зарубежных стран)

- Страхование и его государственное регулирование»

- Права и обязанности прокурора в оперативно-розыскной деятельности»