Классификация статей платежного баланса - концепция и обязательства

Содержание:

Все страны являются участниками современной мировой экономики. Активность этого участия, степень интеграции отдельных стран в мировую экономику различны. Внешнеэкономические отношения в своем развитии проходят определенные этапы, изменение которых характеризуется укреплением целостности мировой экономики, усложнением содержания международных экономических отношений: от торговли и услуг - к призыву капитала и последующему созданию международного производства, затем - к формированию единого мирового рынка валют, кредитов, ценных бумаг. Помимо экономических, существуют также политические, военные, культурные и другие отношения между странами, которые генерируют денежные платежи и доходы. Многоуровневый комплекс международных отношений страны отражается в балансе ее международных операций, который традиционно называют платежным балансом.

Переход капитализма на современный этап, характеризующийся ростом экспорта капитала, быстрым развитием других международных экономических операций, привел к расширению содержания платежного баланса. В то же время, в связи с возрастающей ролью государства в подготовке и решении вопросов платежного баланса, практика международного бухгалтерского учета становится все более и более необходимой и совершенной.

Концепция платежного баланса

Платежный баланс составляется для учета результатов внешнеэкономической деятельности страны. Он является основным источником информации, позволяющим оценить эффективность участия страны в международном разделении труда и служит основой для принятия решений в области внешнеэкономической политики. Платежный баланс - это статичный документ, который систематически отражает все внешнеэкономические операции страны с другими странами за данный период. Платежный баланс характеризует соотношение платежей, поступающих в страну из-за рубежа, и платежей, производимых страной за рубежом.

Внешнеторговые операции, показывающие получение валюты страной, отображаются в платежном балансе знаком "плюс". Платежи и расходы за рубежом регистрируются со знаком "минус".

Приток иностранной валюты из-за рубежа обусловлен следующими поступлениями:

- Поступления от экспорта товаров и услуг;

- Доходы от предприятий, работающих за рубежом;

- Проценты и дивиденды по международным ценным бумагам, находящимся в собственности отечественных предприятий;

- Односторонние трансферты или переводы (пенсионные трансферты гражданам, приехавшим из-за рубежа, переводы родственникам, иностранная помощь);

- Кредиты, предоставленные иностранными государствами и фирмами;

- Поступления от продажи предприятий, зданий, земли и другого недвижимого имущества иностранцам

- Поступления от продажи ценных бумаг за рубежом.

Отток иностранной валюты из страны происходит через импорт товаров и услуг, денежные переводы за границу, кредиты иностранным странам и фирмам, покупку иностранных ценных бумаг.

Основанием для классификации статей платежного баланса является различие между основными разделами текущего счета, т.е. текущего счета платежного баланса, и финансовым счетом (активами).

Разбивка статей платежного баланса выглядит следующим образом:

- Расчетный счет;

- Долгосрочный капитал и прямые инвестиции;

- Краткосрочный капитал;

- Ошибки и пропуски;

- Взаимозачетные операции;

- Чрезвычайное финансирование;

- Обязательства, составляющие валютные резервы международных официальных организаций;

- Резервные активы.

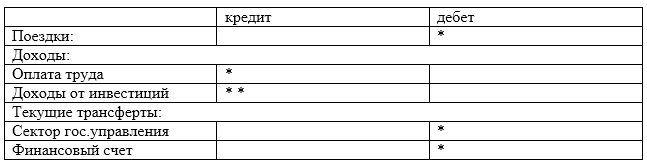

Текущая хозяйственная деятельность является составной частью платежного баланса государства, которая определяет показатели экспорта и импорта товаров и услуг, чистый доход от инвестиций и чистые трансфертные платежи. Соответственно, текущий счет считается платежным балансом, который отражает операции с товарами, услугами и доходами. Термин "счет текущих операций" имеет первостепенное значение в международной экономике, результаты которого показывают, как та или иная страна взаимодействует с остальным миром в данный период времени, а также баланс внутренних инвестиций и сбережений. Например, иностранный работник выполняет работу в российской компании в течение определенного периода времени и получает взамен заработную плату, которую он кладет в банк. От депозита он получает определенный процент. Часть его денег тратится на питание, одежду, уплату подоходного налога в России. Соответственно, в платежном балансе его страны должны присутствовать следующие записи:

Рисунок 1.

Прямые инвестиции делятся на два основных типа:

- Исходящий (т.е. реализованный инвесторами конкретной страны за рубежом);

- Внутренние инвестиции (осуществляемые иностранными инвесторами в данной стране).

Прямой инвестицией считается инвестиция, при которой инвестор получает долю в обыкновенных акциях. Инвестиции считаются прямыми, если акции организации, в которую инвестируется капитал, не котируются на фондовой бирже. Прямые инвестиции считаются одним из самых рискованных видов инвестиций, поскольку они обычно инвестируются в развивающиеся компании. Прямые инвестиции классифицируются как:

- Краткосрочно;

- В среднесрочной перспективе;

- Долгосрочно.

Также определяют рискованные прямые инвестиции, внутренние прямые инвестиции и внешние прямые инвестиции.

Долгосрочный капитал в основном представляет собой долг, подлежащий погашению. Также под долгосрочным капиталом понимаются кредиты с первоначальным сроком погашения не менее одного года. Некоторые фирмы привлекают определенное количество долгосрочного капитала путем выпуска долговых ценных бумаг и облигаций. В форме иностранных инвестиций долгосрочный капитал испытывает ряд трудностей с репатриацией, то есть с возвратом и ликвидностью.

Краткосрочный капитал - это капитал, который инвестируется на короткий период времени для удовлетворения дополнительной потребности в денежных средствах. Обычно срок краткосрочного вложения капитала составляет до одного года.

Ошибки и пропуски - это та часть платежного баланса, которая отражает пропуски платежей, которые по различным причинам не были учтены в других статьях платежного баланса, а также могут быть ошибками при учете отдельных платежей. На практике в связи со сложностью полного учета различных сделок, неоднородностью цен, различиями в период фиксации сделок и другими причинами могут возникать расхождения, которые сбалансируют общий платежный баланс и вводятся в раздел "Ошибки и пропуски". Обычно в развитых странах с развитой экономикой этот товар имеет небольшой удельный вес, но бывает, что в развивающихся странах его объем может значительно увеличиться и достигнуть большой величины.

Операции считаются балансирующими, если они не являются самоокупаемыми или являются относительно самоокупаемыми. Они определяют порядок и источники погашения платежного баланса и включают в себя движение валютных ресурсов, изменения в краткосрочных активах, а также некоторые категории иностранной помощи, займы международных валютных организаций и внешние государственные заимствования.

Чрезвычайное финансирование является альтернативным или дополнительным ресурсом для покрытия отрицательных остатков в платежном балансе вместе с такими источниками, как валютные резервы, кредиты и займы. Чрезвычайное финансирование включает такие альтернативные методы финансирования, используемые официальными учреждениями для покрытия дефицита платежного баланса. Например, инструмент чрезвычайного финансирования может использоваться при кредитовании стран с дефицитом платежного баланса, вызванным непредвиденными обстоятельствами, такими как стихийные бедствия, промышленный спад и т.д.

Обязательства по формированию валютных резервов международных официальных организаций

Задача государственного регулирования иностранной валюты является одной из ключевых в вопросе формирования и управления валютными резервами. Международные валютные резервы являются собственностью государственных финансовых учреждений, к которым относятся Центральный банк (центральные банки), Министерство финансов, стабилизационные валютные фонды и валютные бюро. Золотые резервы центральных банков и международных валютно-финансовых организаций используются ими в качестве резервных активов для международных платежей. Основой золотовалютных резервов правительства являются резервы в иностранных свободно конвертируемых валютах, которые представлены как:

- Остатки на текущих и корреспондентских счетах в иностранных банках и краткосрочные банковские депозиты;

- Ликвидные финансовые документы (казначейские векселя, государственные облигации, как краткосрочные, так и долгосрочные);

- Различные долговые инструменты, которые не обращаются на рынке и являются результатом официальных сделок данного государства с центральным банком и правительственными организациями иностранных государств.

Валютные резервы правительства в основном используются для покрытия дефицита платежного баланса.

Резервы находятся под прямым контролем правительства. Валютные резервы включают монетарное золото и ликвидные иностранные активы в свободно конвертируемой валюте. Золотовалютные резервы могут быть использованы правительством для достижения целей экономической политики. В случае значительного дисбаланса счета текущих операций, т.е. недостаточного притока средств для оплаты импорта товаров и услуг, правительство государства сначала прибегает к девальвации валюты, а затем, при необходимости, к пополнению золотовалютных резервов. Валютные резервы, которые отражаются в платежном балансе, являются только реальными активами. Как правило, золотовалютные резервы инвестируются в высоколиквидные и высоконадежные инструменты на мировом финансовом рынке, такие как казначейские векселя, акции крупных компаний и др. Часть золотовалютных резервов может быть использована правительством в качестве депозитов в иностранных банках. В целом, золотовалютные резервы, изменение которых показано "ниже строки" в платежном балансе, представляют собой сумму таких активов как:

- Денежное золото (распад не менее 995/1000);

- Специальные права заимствования (искусственные резервные активы);

- Резервная позиция (сумма резервных авуаров суверенного эмитента в МВФ и задолженность МВФ перед этим сувереном);

- Валютные активы;

- Прочие требования (категория остатков, включающая все прочие требования, выраженные в иностранной валюте или ценных бумагах).

На данном этапе система классификации платежного баланса, принятая МВФ, используется странами-участницами, в том числе Россией, и используется в качестве основы для национальных методов классификации. В то же время специфика международных расчетов отдельных стран указывает на особенности составления их собственного платежного баланса.

| Рекомендую подробно изучить предметы: |

| Ещё лекции: |

- Понятие, показатели, факторы и цели экономического роста - концепция, природа, виды и принципы

- Экономический рост на предприятии - концепция, суть и стратегия

- Формирование бюджета - компоненты, информация, этапы и цель

- Положительная эластичность спроса - формирование, концепция и причины

- Мультипликаторы в оценке бизнеса - концепция, метод оценки, сущность и типы

- Задачи денежной базы - особенности, роль и цели

- Василий Васильевич Леонтьев, американский экономист российского происхождения - Гарвард, вклад в экономику и биография

- Анализ современного состояния банковской системы России - концепция, особенности, суть и структура