Анализ доходов и расходов банка на примере: ПАО «Сбербанк»

Содержание:

ВВЕДЕНИЕ

Российские банки вынуждены работать в условиях повышенных рисков, чаще, чем их зарубежные партнеры оказываются в кризисных ситуациях. Прежде всего, это связано с недостаточной оценкой собственного финансового положения, доходов и расходов, надежности и устойчивости обслуживаемых клиентов. Зарубежные методики анализа доходов расходов банка в условиях России практически неприменимы или недостаточно эффективны, поскольку существуют определенные противоречия между российской системой ведения бухгалтерского учета и составлением финансовой отчетности, и используемыми в западных странах системами. В отечественной практике анализа банковской деятельности также не существуют единые методические рекомендации – банки, и территориальные подразделения Центрального Банка РФ ориентированы на собственные разработки и основные показатели, установленные Центробанком в виде обязательных рекомендаций и нормативов. Поэтому для российских банков весьма актуален вопрос разработки и применения эффективных методов анализа доходов и расходов, соответствующих местным условиям.

Учитывая важность выбранной темы, рассмотрено значение анализа расходов и доходов банка, указаны основные методики, применяемые отечественными банками для анализа указанных составляющих, определены их преимущества и недостатки. Подробно рассмотрены новейшие методики оценки доходов и расходов банка. Приведен конкретный пример изучения доходов и расходов на примере ПАО «Сбербанк».

Проблемы банковского менеджмента рассматриваются в работах таких авторов как С. Алексашенко, А. Астапович, А. Клепач, Д. Лепетиков, А.В. Буздалин, Г.В. Чернова, Белоглазовой Г.Н., Лаврушина О.И., Н.Н. Симонянц, И.В. Ворошилова, Т.П. Носова и др.

Целью работы является изучение теоретических аспектов управления доходами и расходами коммерческого банка, а также формулировка мероприятий по увеличению доходов и минимизации расходов ПАО «Сбербанк».

Для более полного раскрытия темы определим ряд задач:

- изучить теоретические основы формирования доходов коммерческого банка;

- изучить теоретические основы формирования расходов коммерческого банка;

- рассмотреть различные методы оценки доходов и

расходов коммерческого банка;

- дать характеристику основных технико-экономических показателей ПАО «Сбербанк»;

- изучить структуру и объем доходов ПАО «Сбербанк»;

- выявить направления деятельности и операций, приносящих больший доход;

- установить факторы, влияющие на общую величину доходов;

- изучить структуру и объем расходов ПАО «Сбербанк»;

Предмет исследования – принципы управления доходами и расходами в коммерческом банке.

Объектом исследования является ПАО «Сбербанк».

Методологической основой проведенного исследования является диалектический метод как общий подход к научному познанию проблем анализа и его информационного обеспечения. В процессе исследования применялся научный аппарат теории экономического анализа деятельности банковских операций, его традиционные методы анализа и оценки системы показателей (группировки, метод сравнения и т.д.).

Курсовая работа состоит из введения, двух глав, заключения, списка литературы и приложений.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ ДОХОДОВ И РАСХОДОВ КОММЕРЧЕСКОГО БАНКА

1.1 ПОНЯТИЕ, СУЩНОСТЬ И МЕТОДЫ ФОРМИРОВАНИЯ ДОХОДОВ И РАСХОДОВ КОММЕРЧЕСКОГО БАНКА

Банк как коммерческая компания, основная цель функционирования которой в получении прибыли, предоставляя разнообразные услуги, получает доходы и несет затраты по их оказанию. Банки разрешают противоречие между возрастающими затратами и невозможностью поднятия цен на услуги, внедряя современные системы контроля затрат и анализа эффективности. Каждый банк должен не только оценить эффективность своего функционирования относительно других кредитных компаний, но и анализировать эффективность своих различных направлений, филиалов, управлять эффективностью своей продукции.

По международным стандартам финансовой отчетности доходами считают прирост экономических выгод в форме притока или роста активов банка или снижения его обязательств, ведущее к возрастанию капитала, не вызванному вкладами собственников, и выраженное: а) притоком активов; б) повышением стоимости активов при переоценке, исключая переоценку основных средств (ОС), нематериальных активов (НМА) и ценных бумаг (ЦБ), «имеющихся в наличии для продажи», относимую на прирост добавочного капитала или сокращение резервов на возможные убытки; в) увеличением активов в ходе конкретных операций поставки (продажи) активов, выполненных работ, оказанных услуг; г) сокращением обязательств, не связанным со снижением или выбытием соответственных активов.[1]

В финотчетности коммерческих банков доходы определяются характером операций, приносящих доход, и состоят из: процентов, полученных по предоставленным ссудам, депозитам и другим размещенным средствам; › доходов от операций с ЦБ (процентного дохода от вложений в долговые обязательства, дисконтных доходов по векселям, дивидендов от вложений в акции, доходов от реализации и переоценки ЦБ и др.); › доходов от операций с инвалютой и иными валютными ценностями; › дивидендов от участия в капитале иных компаний; › штрафов, пеней, неустоек, полученных по кредитным, расчетным и иным операциям; › других доходов.

В общем виде доходы банка могут состоять из таких групп:

- Доходов от пассивных операций, к которым относятся доходы банка в форме вознаграждений за ведение счетов клиентов (выдачу наличности, проведение безналичных платежей и пр.).

- Доходов от активных операций, состоящие из операционных (соответствующих основным функциям банка) и прочих (неоперационных). По форме отмечают существование процентных, комиссионных и прочих непроцентных доходов.[2]

Процентными доходами называют доходы, получаемые в виде процентных платежей за предоставление ссуды (кратко-, средне– и долгосрочные) компаниям, физлицам, органам исполнительной власти в рублях и инвалюте (срочных и просроченных); по депозитам, размещаемых в иных банках; лизингу клиентам; портфелю долговых ЦБ и др.

Непроцентными доходами называют доходы, которые получает банк в ином виде, отличном от процентных платежей, за оказание банковских услуг. Такие доходы в целях управления могут состоять из нескольких групп:

- непроцентных доходов от инвестдеятельности (дивидендов по долевым ЦБ

и доходов от совместной деятельности); непроцентных комиссионных доходов (оплаты открытия и ведения счета в банках, комиссий по лизингу, факторингу, агентских доходов по доверительному управлению имуществом и пр.);

- непроцентных торговых доходов (от покупки/реализации валюты, ЦБ и иных фининструментов (фьючерсы, опционы, валютный дилинг и арбитраж));

- непроцентных интеллектуальных доходов от оплачиваемых услуг банка, представляемых консультациями, гарантиями, поручительствами, посредническими услугами) и оплаты или аренды его НМА (программное обеспечение, ноу-хау, методики, методические разработки и пр.); непроцентных доходов, получаемых от финсанкций, представляемых штрафами, пеней, неустойкой).

Прочими доходами называют непредвиденные доходы случайного, нерегулярного характера, которые могут состоять из: прибылей предыдущих лет, выявленных в отчетном году; сумм возмещений банку причиненных ему раньше убытков; сумм, возвращаемых банку (налоги, необоснованно удержанные с банка, ссуды, ранее списанные на убытки и пр.); доходов от продажи имущества банка, списанной кредиторской задолженности; сумм восстановления со счетов банков фондов и резервов.

При финансовом планировании важно различение стабильных и нестабильных доходов. Для устойчивости работы банка важно возрастание стабильных доходов, состоящих из: доходов в виде процентов, получаемых за предоставление кредитов и иных размещенных средств; доходов от вложенных финансовых средств в долговые обязательства и акции; комиссий, полученных от операций с инвалютой и ЦБ.

Нестабильные доходы состоят из доходов от перепродажи ЦБ и переоценки счетов в инвалюте, других доходов (от проведенных операций своп и с опционами, форвардных и фьючерских сделок, от продажи имущества банка, связанных с оприходованными излишними наличными деньгами, от восстановленных сумм фондов и резервов), а также могут быть представлены штрафами, пенями, неустойками полученными.

Основные доходы банка – в процентных доходах по кредитным операциям, а также разнообразных комиссионных доходах за облуживание клиентов. Доходами банка должны возмещаться его издержки, покрываться риски и создаваться прибыль. Каждый банк, чтобы повысить свою эффективность, должен стремиться максимизировать доходы, улучшая качество обслуживания и повышая свою устойчивость. [3]

Затраты коммерческого банка определяются его операционной деятельностью и коммерческой деятельностью. Согласно международным стандартам финотчетности расходами называют снижение экономической выгоды в виде оттока активов банка или роста его обязательств, ведущее к сокращению капитала, не относящегося к его распределению между собственниками, и выражающееся: а) выбытием активов; б) снижением стоимости активов при переоценке, исключая переоценку (уценку) ОС, НМА и ЦБ, «имеющихся в наличии для продажи», относимую на уменьшение добавочного капитала, создание (рост) резервов на возможные убытки или износ; в) уменьшением активов вследствие операций по поставке (продаже) активов, выполненных работ, оказанных услуг; г) увеличением обязательств, не связанным с получением (созданием) соответствующих активов.

Классификация всех затрат коммерческих банков проводится по формам, целям, способам учета, влияниям на налогооблагаемую базу, способам ограничения.

По форме отмечают наличие процентных, комиссионных и прочих непроцентных затрат. Процентные затраты состоят из процентов, уплаченных банком за получение кредитов, остатков финсредств на счетах до востребования и срочных депозитов, открытых для физ- и юрлиц с включением банков; процентных платежей по эмитированным векселям, облигациям, депозитным и сберегательным сертификатам. Комиссию банк взимает за операции с ЦБ и инвалютой, за оказание услуг кассовых, расчетных, по инкассации, полученных гарантий и пр. Прочими непроцентными расходами являются дисконтный расход, затраты спекулятивного характера на рынке, при переоценке активов; также могут быть выражены штрафами, пенями, неустойками, расходами на аппарат управления (оплатой труда, подготовкой кадров и пр.), хозяйственными расходами.

По целям расходы банка состоят из шести групп: операционных, затрат по обеспечению хоздеятельности банка, затрат на ФОТ персонала банка, по оплате налогов, отчислений в специальные резервы и прочих расходов.

К операционным расходам относят: во-первых, уплату процентов за привлечение банком ресурсов – депозитов/кредитов, выпуск ЦБ; во-вторых, комиссию, уплаченную банком по операциям с ЦБ, с инвалютой, по кассоворасчетным операциям, за инкассацию; в-третьих, прочие операционные затраты (вроде дисконтных расходов по векселям, отрицательного результата по переоценке ЦБ и счетов в инвалюте, расхода (убытка) от перепродажи ЦБ, по операциям с драгметаллами и пр.). Таким образом, есть прямая связь операционных затрат и банковских операций.

Затраты по обеспечению хоздеятельности банка состоят из амортизации основных фондов и НМА; расходов по аренде, ремонту оборудования, канцелярских, содержанию автотранспортных средств, покупке спецодежды; эксплуатационных расходов по содержанию зданий и пр.

Затраты на ФОТ сотрудников банка составляют зарплата, премии, начисления на зарплату. Затраты по уплате налогов состоят из налогов на имущество, земельного, с владельцев автотранспорта, пользователей автомобильных дорог и других налогов, относящихся к себестоимости банковских операций. Расходы на создание резервов, покрывающих возможные убытки по ссудам, потери по ЦБ, дебиторскую задолженность и прочие активные операции, - особая группа расходов, отражающая процесс переоценки разных групп активов банка по рыночным ценам.

Состав Прочих расходов банка различен, они могут состоять из командировочных и представительских расходов, затрат на рекламу, на подготовку персонала, по компенсации расходов сотрудникам банка по использованию их личного автотранспорта для служебных целей, маркетинговых расходов, по аудиторским проверкам, судебных, по публикации отчетности и пр.[4]

1.2 МЕТОДЫ ОЦЕНКИ ДОХОДОВ И РАСХОДОВ КОММЕРЧЕСКОГО БАНКА

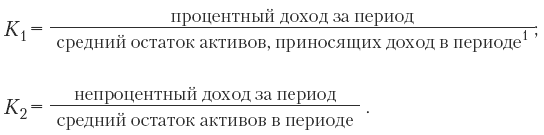

При оценивании уровня доходов банка возможно использование следующих финансовых коэффициентов (нормативным уровнем доходности, рекомендуемым Всемирным Банком являются для К1: для I класса – 4,6%, II класса – 3, 4%, III класса – 4,0%):

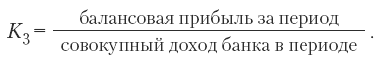

Определенного интереса заслуживает коэффициент оценивания уровня прибыльности доходов банка:

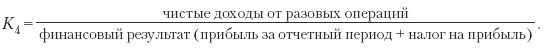

Банком России, чтобы оценить качество доходов банка в разрешении вопроса допуска к обязательной системе страхования вкладов физлиц, используется показатель структуры доходов банка, рассчитываемый по формуле (I класс – 48%, II – 52%, III – 57%):

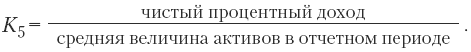

Кроме того, Банк России, чтобы оценить доходность отдельных операций и банка в целом пользуется показателями чистой процентной маржи и чистого спрэда от ссудных операций. Чистую процентную маржу определяем по формуле:

Чистый процентный доход равен процентные доходы минус процентные расходы банка.

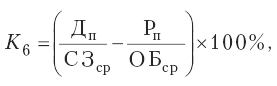

Расчет показателя чистого спрэда от ссудных операций в процентах производится по формуле (нормативный уровень 1,25%):

где Дп – процентные доходы, получаемые от размещения средств в банках

в форме кредита, депозита, займа и на счетах в иных банках, а также от ссуд, выданных заемщикам; Рп – проценты уплаченные и аналогичные затраты по вкладам клиентов и иных банков; СЗ – среднее значение ссуд, рассчитанное по средней хронологической; ОБ – среднее значение обязательств банка, генерирующих процентные выплаты, рассчитанное по средней хронологической.[5]

Значение чистой процентной маржи банков РФ на начало 2017г. составило 4,3%, на начало 2018г. 3,6%, на начало 2019г. – 4,0%.[6]

Финансовыми менеджерами банка должна регулярно проводиться оценка:

динамики факта объема и структуры суммарных доходов банка за ряд лет; соотношения между разными их видами (согласно классификации); веса каждого типа дохода в совокупных доходах и соответствующих группах; операций, приносящих банку основной доход из стабильных источников и возможности их использовать в ближайшей перспективе для обеспечения максимальной доходности деятельности банка.[7]

Политика комбанков относительно затрат заключается в их разумной минимизации и рациональном использовании имеющихся средств. Банки в этих целях анализируют: динамику факта объема и структуры суммарных затрат банка за ряд лет; соотношение между разными их видами; долю каждого вида затрат в общей сумме затрат и в соответствующих группах. Кроме того, банки для контроля за затратами занимаются составлением следующих бюджетов: денежных средств, операционных доходов и расходов, хозрасходов, затрат на персонал, коммерческих и административных затрат, капитальных вложений.

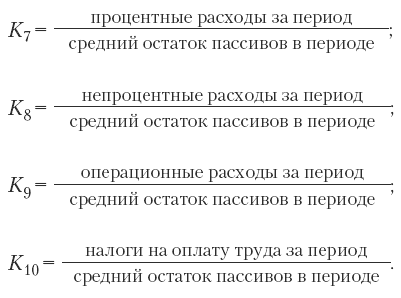

Чтобы оценить адекватность уровня расходов банка, используют следующие финансовые коэффициенты:

К10 может определяться как отношение Расходов на оплату труда к Среднему остатку пассивов (активов).[8]

Расходы на оплату труда_ _

К10  ;

;

Средний остаток активов_ _

Рекомендуемый специалистами Мирового банка уровень для коэффициентов К9 равен 3,5%, для К10 равен 2%.

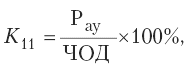

Банком России, чтобы оценить качество расходов банка, используется показатель структуры затрат банка, рассчитываемый следующим образом:

где Рау – административно-управленческие затраты, состоящие из затрат на

управленческий аппарат, эксплуатационных затрат, затрат на аудит, арендную плату, расходов по публикациям; ЧОД – чистые операционные доходы, равные финансовому результату банка (сумма прибыли за отчетный год и налога на прибыль) плюс административно-управленческие затраты.[9]

Итак, объем процентных доходов и затрат, их структура являются очень важными оценочными характеристиками эффективности работы банка. Меньшим расходам для получения единицы дохода соответствует более высокая чистая процентная маржа и доходность банка.

Структурным анализом расходов банка выявляют основные виды расходов, темпы и факторы их роста. Основываясь на общих выводах структурного анализа, более углубленно исследуют основные типы доходов и затрат банка. Особо при детальном анализе затрат нужно обратить внимание на соотношение процентных и непроцентных затрат, долю затрат,

обеспечивающих функционирование банка, с включением административно-хозяйственных затрат, затрат по покрытию рисков, причины изменения значений различных видов затрат.

При структурном анализе доходов и расходов оценивается динамика их относительных величин, которые могут быть выражены отношениями в процентах к совокупным активам баланса общих величин доходов и затрат, процентных доходов и затрат, процентной маржи, беспроцентных доходов и затрат. Сопоставлением показателей доходности отдельных типов операций выявляются наиболее доходные из них.

Сравнивая удельные веса рассматриваемых видов актива в суммарном объеме активов, приносящих доходы, и доходов, полученных от этого вида вложений, в общей величине доходов банка, выявляют наиболее эффективные виды вложений и определяют эффективность структуры активов. Целесообразно также сопоставление полученных показателей доходности с оценочными и рыночными. Причем значения меньше нормативных, а также снижение их - свидетельство недостаточно высокого уровня качества актива.

Первым коэффициентом показывается, что при анализе процентного дохода в мировой практике банки ориентированы на спрэд (маржу) размером в 3-4%. Четвертым коэффициентом банки ориентируются на создание около 30% прибыли из непроцентных доходов. При этом увеличение части прибыли, формируемой из непроцентных доходов снижает рейтинг (класс) банка, что является свидетельством более узкой ниши банка на кредитном рынке.[10]

По Указанию Банка России №4336-У от 03.04.2017г. «Об оценке экономического положения банков» оценку доходности банков проводят, оценивая показатели прибыльности активов, капитала, чистой процентной маржи и чистого спреда от ссудных операций, структуру затрат, в совокупности, называемые группой показателей оценки доходности.

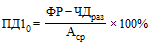

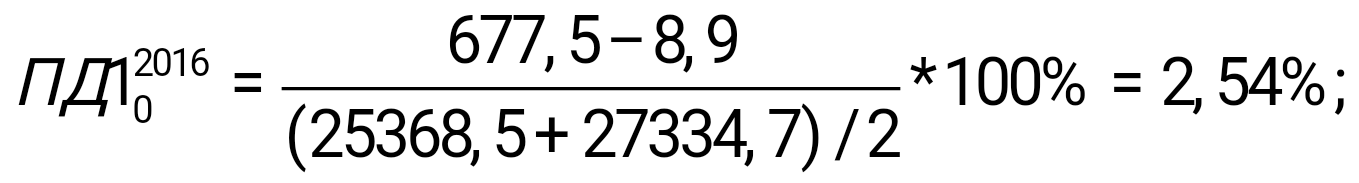

Прибыльность активов (ПД10) определяют отношением величины финансового результата ФР за вычетом чистого дохода от разовых операций ЧДраз к среднему значению активов Аср в процентах:

,

,

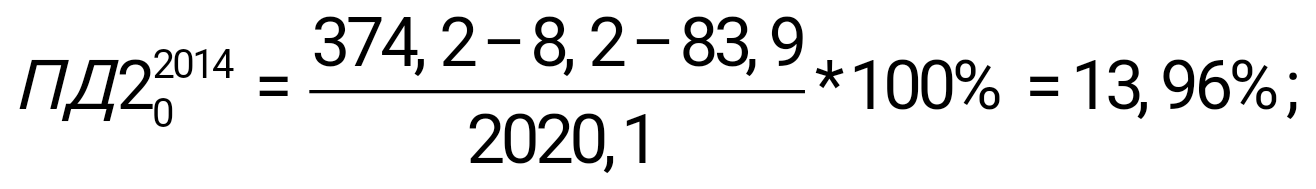

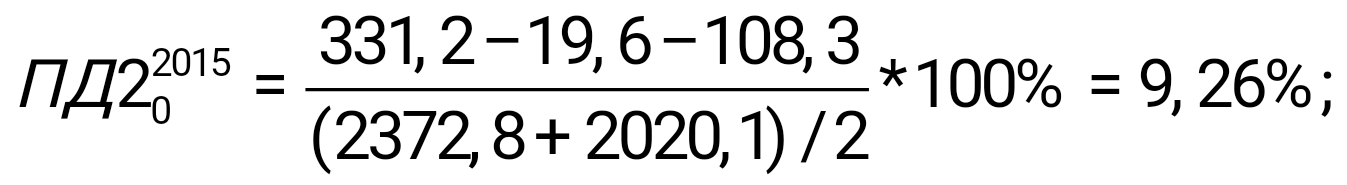

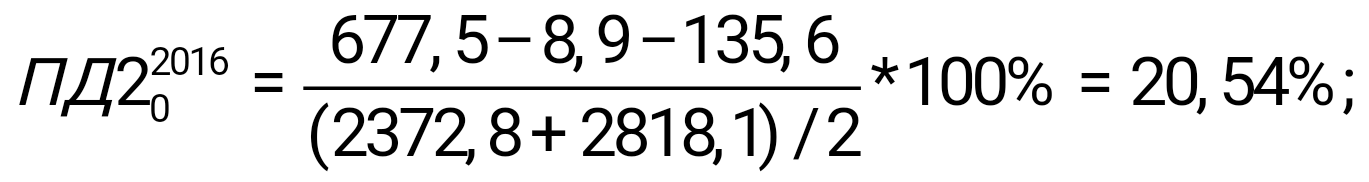

Прибыльность капитала ПД20 определяют отношением финансового результата ФР, уменьшенного на величину чистого дохода от разовых операций и начисленного налога Н, к среднему значению капитала в процентах:

,

,

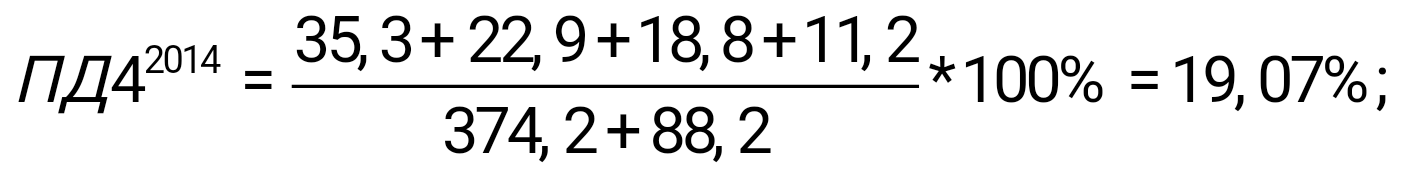

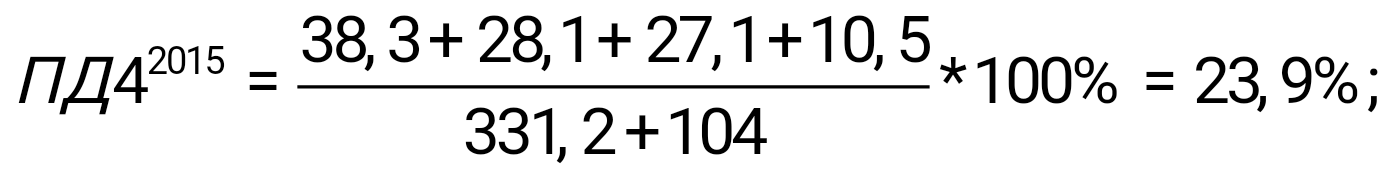

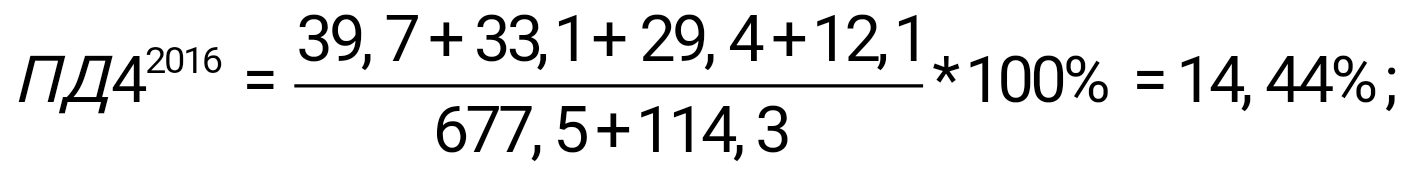

Показатель структуры расходов (ПД4) определяют процентным отношением административно-управленческих расходов Pay к чистым доходам/расходам ЧД:

,

,

Чистую процентную маржу ПД5 (К5) и чистый спред от ссудных операций ПД6 (К6) рассмотрели выше.

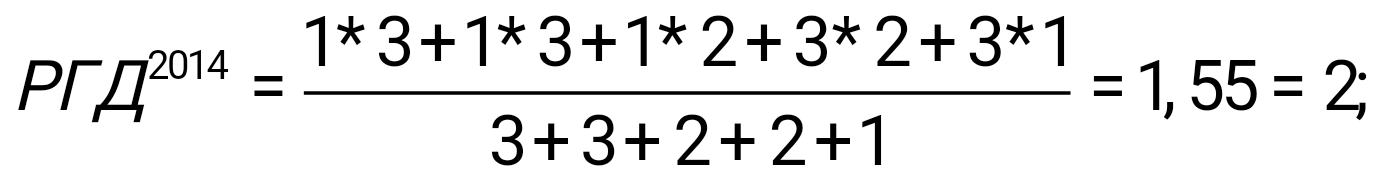

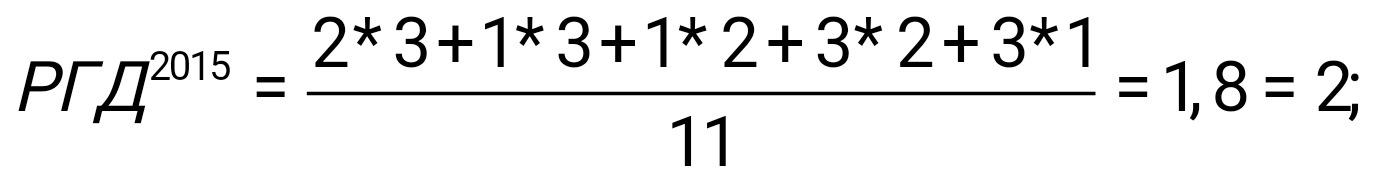

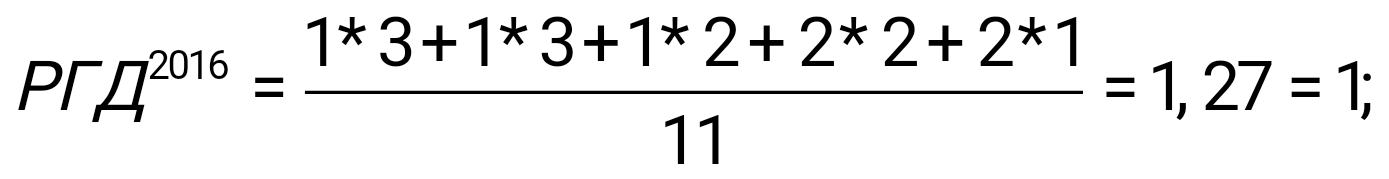

Для оценивания доходности производится расчет обобщающего результата по группе показателей оценки доходности (РГД), представляющего собой средневзвешенное значение полученных показателей ПД1-ПД6 по формуле:

,

,

где: балл i - балльная оценка от 1 до 4 i-го показателя;

вес i - весовая оценка от 1 до 3 i-го показателя.

Таблица 1 содержит балльную и весовую оценку показателей оценки доходности.

Таблица 1 - Балльная и весовая оценки показателей оценки доходности[11]

|

Наименование показателя |

Условное обознач. |

Значения, % |

|||

|

1балл |

2 балла |

3 балла |

4 балла |

||

|

Показатель прибыльности активов |

ПД1 0 |

≥ 1,4 |

< 1,4и ≥ 0,7 |

< 0,7 и ≥ 0 |

< 0 |

|

Показатель прибыльности капитала |

ПД 2 0 |

≥ 4 |

< 4 и ≥ 1 |

< 1 и ≥ 0 |

< 0 |

|

Показатель структуры расходов |

ПД 4 |

≤ 60 |

> 60 и ≤ 85 |

> 85 и ≤ 100 |

|

|

Показатель чистой процентной маржи |

ПД 5 |

≥ 5 |

< 5 и ≥ 3 |

< 3 и ≥ 1 |

< 1 |

|

Показатель чистого спрэда от кредитных операций |

ПД 6 |

≥ 12 |

< 12 и ≥ 8 |

< 8 и ≥ 4 |

< 4 |

РГД представляет собой целое число. При значении дробной части полученного результата менее 0,35, показатель равен его целой части; в ином случае - его целой части плюс 1. Обобщающим результатом по группе показателей оценки доходности характеризуется состояние доходности таким образом:

- - хорошим;

- - удовлетворительным;

- - сомнительным;

- - неудовлетворительным.

1.3 ОСНОВНЫЕ МЕТОДЫ УПРАВЛЕНИЯ ДОХОДАМИ И РАСХОДАМИ КОММЕРЧЕСКОГО БАНКА

Важный элемент в системе управления прибылью в ее текущем регулировании. Уровнем прибыльности банка определяется степень надежности банка и выделяются основные факторы, от которых она зависима. А этими основными факторами определяются предпочтительные методы текущего регулирования прибыли, которые условно состоят из следующих групп:

- регулирования процентной маржи, - управления беспроцентным доходом,

- регулирования текущих затрат банка.

Регулирование процентной маржи состоит из таких элементов:

- определения коэффициента достаточной процентной маржи на ближайшее время на основе бизнес-плана, фиксирования его значения в документах о кредитной политике;

- регулярного контроля соответствия коэффициентов фактической и достаточной процентной маржи; контроля за спредом;

- контроля за долей работающих активов;

- образования договорного процента, учитывая коэффициент достаточной процентной маржи.

Управление беспроцентным доходом состоит из: отслеживания тенденции изменения беспроцентных доходов на рубль активов; контроля соотношения между стабильными и нестабильными беспроцентными доходами; обеспечения диверсификации разных источников комиссионных доходов за счет развития услуг банка; изучения рынка предлагаемых клиентам услуг; принятия мер для относительного повышения доли стабильных беспроцентных доходов в сравнении с процентными доходами при прогнозируемом росте темпов инфляции; выявления не пользующихся спросом услуг и изыскания новых источников доходов; активного использования рекламы услуг банка.

Регулирование текущих затрат банка связано с их оправданной минимизацией, осуществляемой посредством: контроля за структурой затрат и изменений их значения на рубль активов; сопоставления показателей изменения доходов и затрат банка; контроля за центрами затрат.

Чтобы отслеживать критические показатели рентабельности банка, изучается динамика падения коэффициента прибыли; снижения процентной маржи; отрицательная процентная маржа по кредитным операциям, включая оплату процентной маржой налогов.[12]

Для управления рентабельностью разных направлений деятельности банка выделяются центры ответственности, представленные функциональными подразделениями банка, ответственными за блок однородных банковских услуг и финансовый результат по ним. Такие центры ответственности представлены: кредитным отделом, отделом по работе с ЦБ, отделом дилинговых операций, валютным отделом, операционным отделом и пр. Оценку результата работы подразделений, отвечающих за конкретные направления деятельности, составляют следующие этапы.

Первый этап основной, определяющий бюджет подразделения, т.е. смету затрат на соответственный период и величину дохода, полученного за этот период от создания и продажи продуктов, за которые ответственно каждое отделение. При составлении сметы затрат отделений банка все затраты банка разделяются на прямые и косвенные.

При этом, различные подразделения банка занимаются получением отдельных видов доходов: кредитный отдел: процентного дохода от кредитов, предоставленных заемщикам; отдел дилинговых операций: процентного дохода по межбанковским кредитам; отдел ЦБ: процентного и купонного доходов по долговым обязательствам, процентного и дисконтного доходов по векселям, полученных дивидендов; отдел депозитных операций: процентного дохода от депозитов, размещаемых физическими и юридическими лицами.

Кроме того, посредством комиссионно-посреднических операций банк получает доход в форме комиссионных за обслуживание. Основные комиссионно-посреднические операции состоят из: расчетно-кассовых операций; брокерских операций с ЦБ; трастовых операций; депозитарных операций; информационного обслуживания; выдачи гарантий; сдачи в аренду сейфов. коммерческий банк доход

На втором этапе выявляются центры прибыльности и затратности, сопоставляя расходы и доходы подразделений. Превышение доходов над расходами делает подразделение центром прибыльности, превышение расходов над доходами - центром расходов. Центры прибыльности, как правило, представлены всеми функциональными подразделениями (кредитным отделом, отделом по работе с ЦБ и пр.), центры расходов - штабными, т.е. вспомогательными, подразделениями, создающими оптимальные условия для функционирования функциональных управлений. Функциональные отделения состоят из: отдела планирования и развития банковских операций, отдела депозитных, кредитных, валютных и иных операций, учетно-операционного управления и других. Вспомогательные службы банка состоят из: службы внутреннего контроля, административно-хозяйственного отдела, юридического отдела, отдела кадров, отдела эксплуатации и внедрения ЭВМ, службы безопасности, канцелярии и пр.[13]

На третьем этапе определяется размер доходов, передаваемых подразделением, ответственным за определенное направление банковской деятельности, иным функциональным подразделениям при использовании привлеченных ими ресурсов. При расчете величины перераспределяемого дохода учитывают размер этих ресурсов, а также разницу альтернативной процентной ставки от средневзвешенной цены привлеченных ресурсов.

Более точного результата можно добиться, определяя размер и структуру ресурсов, вложенных в каждый вид банковского бизнеса, распределяя ресурсы по активным операциям. К примеру, часть депозитных средств нужно сохранить в основном в денежной форме (в виде остатков в кассах, на корсчетах, на счете фонда резервов в Центробанке) либо покрывать краткосрочные активные операции с клиентами первого класса. Стабильной частью депозитных ресурсов может покрываться ссудная задолженность кредитоспособных клиентов сверх созданного резерва. Отличие реальной цены ресурсов, вложенных в определенное направление функционирования банка от цены ресурсов по альтернативной цене и равна перераспределяемой величине дохода этого подразделения. На практике за альтернативную цену ресурсов можно брать среднюю цену ресурса на межбанковском рынке.

Возрастание себестоимости всей деятельности банка происходит из-за включения расходов его штабных отделений. Отсюда четвертый этап оценки рентабельности определенного направления бизнеса – в распределении чистого сальдо расходов штабных отделений (затраты за минусом доходов) среди функциональных отделений пропорционально их расходам.

Наконец, пятый этап оценки эффективности конкретного направления деятельности банка в определении чистого финансового результата центров прибыльности. Текущее регулирование рентабельности направлений деятельности банка может состоять из: контроля за соблюдением сметы расходов отделений и финрезультатом центров прибыльности; отслеживания спреда; контроля за созданием договорного процента и комиссии; построения оплаты труда руководящего состава центров прибыльности, основанном на финансовом результате подразделения.[14]

Информационная база при оценке деятельности банка - финансовый план

и финотчетность банка, представленная агрегированным отчетом о финансовом положении, агрегированным отчетом о прибылях и убытках и пр.).[15]

Глава 2. АНАЛИЗ ДОХОДОВ И РАСХОДОВ ПАО «СБЕРБАНК РОССИИ»

2.1. КРАТКАЯ ХАРАКТЕРИСТИКА ДЕЯТЕЛЬНОСТИ ПАО «СБЕРБАНК РОССИИ»

Банк является публичным акционерным обществом, основанным в 1841г. и с этого времени функционировавшим в разных юридических формах. Группа занимается в основном корпоративными и розничными банковскими операциями. Группа функционирует на российском и международном рынках. Деятельность Группы на территории России проводится через Сбербанк России, имеющий 14 территориальных банков, 79 отделений территориальных банков и 15016 филиалов. Доля компании Сбербанк на рынке вкладов населения на начало 2016г. составляла 46,6%[16].

По аналитическим данным «Сбербанка» России на данный банк приходится 28,9% активов всех банков страны. Капитал банка содержит в себе 33,5% совокупного капитала всей банковской системы России, доля банка на российском рынке кредитных карт 39,1%.[17] Такие значимые показатели деятельности говорят о том, что «Сбербанк» России действительно представляет собой надежный и устойчивый банк, которому доверяют огромное количество людей. Одно из основных направлений бизнеса – привлечение средств от частных клиентов и обеспечение их сохранности. Надлежащее выполнение данной функции с каждым годом привлекает все больше и больше вкладов от частных лиц.

«Сбербанк» активно кредитует предприятия крупного и среднего бизнеса, а также предоставляет денежные средства на осуществление инвестиционных программ, приобретение активов, проведение сделок по слиянию и поглощению, лизинговых сделок, проведение тендеров, осуществление государственных программ и так далее. Внедрение бизнеса «Тройки диалог», переименованной позже в Sberbank Corporate&Investment Banking (Sberbank

CIB) дало возможность оказывать «Сбербанку» профессиональные финансовые консультации, а также предлагать инвестиционные стратегии, осуществлять операции на глобальных финансовых рынках.

Также в последнее время «Сбербанк» значительно расширил зону международного присутствия. Ранее она ограничивалась странами СНГ, однако в последнее время зона распространения существенно возросла. Появились представительства в Центральной и Восточной Европе (Sberbank EuropeAG) и в Турции (DenizBank). Приобретение DenizBank оказалось самым значительным за всю 176-летнюю историю банка. Помимо ранее перечисленных стран, «Сбербанк» имеет еще представительства в Китае, Индии и Германии, управляет Sberbank Switzerland AG. Группа работает в 22 странах мира, число клиентов насчитывает 145,6 млн. человек, включая 14,8 млн. за рубежом.[18]

Рейтинговое агентство Fitch подтверждает репутацию банка (таблица 2).

Таблица 2 - Рейтинги «Сбербанка» России по версии рейтингового

агентства Fitch

|

Рейтинг |

|

|

Долгосрочный рейтинг дефолта эмитента в иностранной валюте |

ВВВ (Стабильный) |

|

Краткосрочный рейтинг дефолта эмитента в иностранной валюте |

F3 |

|

Долгосрочный рейтинг дефолта эмитента в национальной валюте |

ВВВ (Стабильный) |

|

Краткосрочный рейтинг дефолта эмитента в национальной валюте |

F3 |

|

Рейтинг устойчивости |

bbb |

Исходя из значений видно, что ведущее мировое рейтинговое агентство присвоило «Сбербанку» рейтинги, относящиеся к инвестиционному типу. Прогнозы по долгосрочным рейтингам стабильные.

Подводя итог вышесказанному, можно сделать вывод, что на сегодняшний день «Сбербанк» России действительно является одним из ведущих банков страны. Объемы основных операций банка служат подтверждением данному высказыванию. Для более детальной оценки положения банка на рынке перейдем к оценке основных показателей деятельности кредитной организации.

Посмотрим соотношения доходов и расходов, а также прибыль.

2.2. АНАЛИЗ ДОХОДОВ И РАСХОДОВ ПАО «СБЕРБАНК РОССИИ»

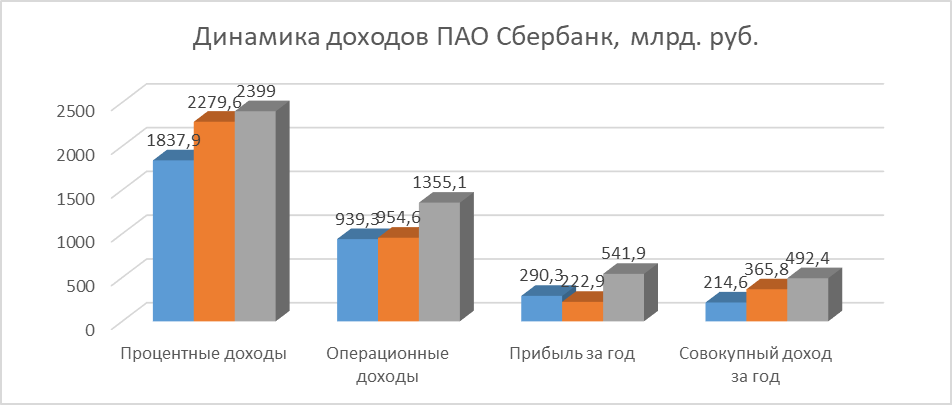

На конец 2019г. основной вес в общих доходах принадлежит Процентным доходам, как и в предыдущие годы – 63,9% против 66,18% в 2017г. и 70,48% в 2018г.; затем Операционным доходам 33,82%, 29,52% и 36,10% соответственно в 2017г, 2018г. и 2019г. Доля Чистой прибыли компании составила по итогам

2019г. 14,43% от общих доходов компании, доля совокупного дохода за год – 13,12% .

Динамику и структуру доходов и затрат ПАО Сбербанк представляет таблица А.1 в приложении А и диаграмма на рисунке 1.

Рисунок 1 – Доходы ПАО Сбербанк за 2017-2019гг.

По диаграмме 1[19] наглядно видно, что в динамике процентные и операционные доходы Сбербанка возрастают, исключение составил 2018г., когда прибыль немного снизилась. А совокупный доход показывает тенденцию постоянного возрастания в 2016-2019гг. Насколько возросли или снизились доходы и расходы Сбербанка, показывает таблица 3.

Таблица 3 – Горизонтальный анализ доходов и расходов ПАО Сбербанк за 2017-2019гг.

|

Показатель, млрд. руб. |

2017 |

2020 |

2018 |

2020 |

2019 |

2020 |

2017/2016 |

2018/2017 |

2019/ 2018 |

|

Процентные доходы |

37,9 |

18 |

79,6 |

22 |

99 |

23 |

119,4 |

24,03 % |

5,24 % |

|

Процентные расходы |

5,1 |

78 |

53,2 |

12 |

6,9 |

98 |

- 266,3 |

59,62 % |

- 21,25 % |

|

Операционные доходы |

9,3 |

93 |

4,6 |

95 |

55,1 |

13 |

400,5 |

1,63 % |

41,95 % |

|

Операционные расходы |

5,1 |

56 |

3,4 |

62 |

7,6 |

67 |

54,2 |

10,32 % |

8,69 % |

|

Расходы по налогу на прибыль |

9 |

83, |

8,3 |

10 |

5,6 |

13 |

27,3 |

29,08 % |

25,21 % |

Процентные доходы компании возросли в 2018г. на 24%, в 2019г. на 5,2%, процентные расходы возросли в 2018г. на 59,62%, а в 2019г. снизились на 21,25%. Операционные доходы возросли соответственно на 1,6% и 42%, операционные расходы – на 10,32% и 8,69%. Расходы по налогу на прибыль возросли в 2018г. на 29,08%, в 2019г. на 25,21%. Прибыль в 2018г. снизилась на 23,2%, в 2019г. возросла на 143,1%.

Совокупный доход в 2018г. возрос на 70,5%, в 2019г. – на 34,6%. Доля чистой прибыли в суммарных доходах компании возрастала с 10,45% в 2017г. до 14,43% в 2019г. Доля совокупного дохода за рассматриваемые три года возросла с 7,73% до 13,12%. Структура доходов Сбербанка в начале 2020г. представлена круговой диаграммой на рисунке 2.

Рисунок 2 – Структура доходов Сбербанка в начале 2020г., %

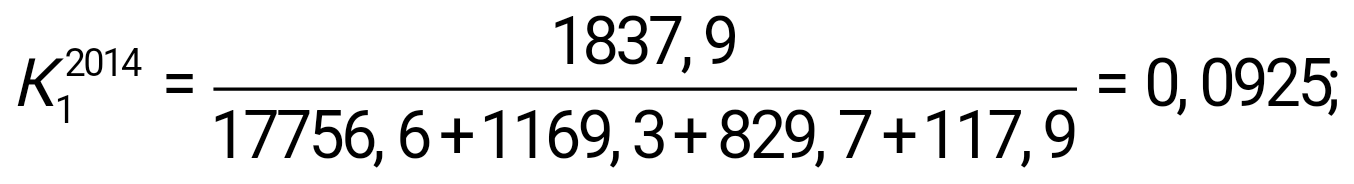

Как видим, основная доля приходится на процентные доходы 64%, на операционные доходы – 36%. Рассчитаем теперь коэффициенты из пункта 1.2. Значение нормативного уровня доходности К1:

или 9,25%;

или 9,25%;

или 10,7%;

или 10,7%;

или 12,19%;

или 12,19%;

Значение нормативного уровня доходности выше уровня, рекомендуемого Всемирным Банком (для I класса 4, 6%).

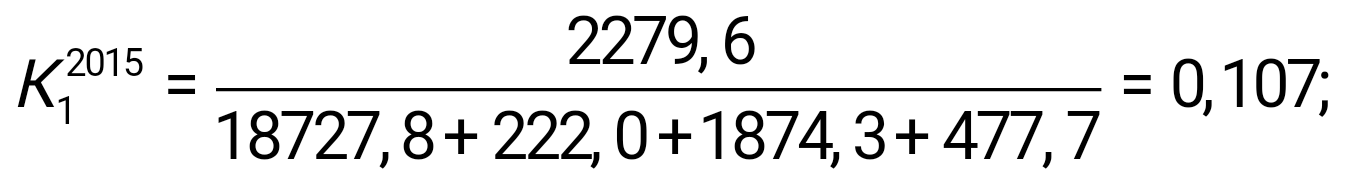

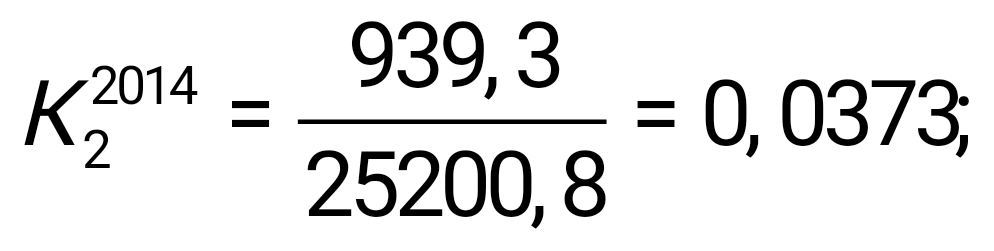

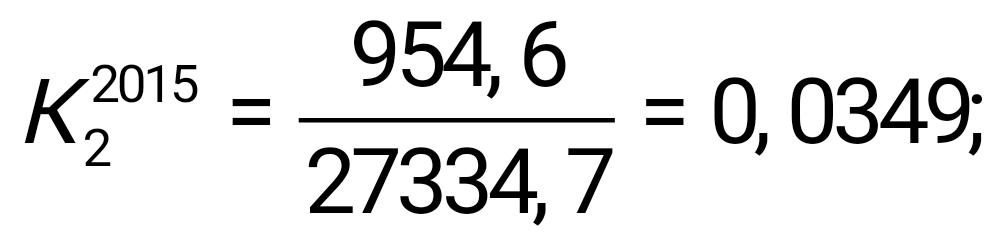

или 3,73%;

или 3,73%;

или 3,49%;

или 3,49%;

или 5,34%;

или 5,34%;

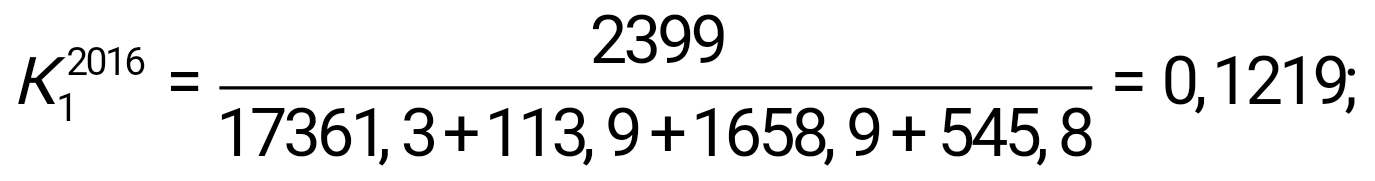

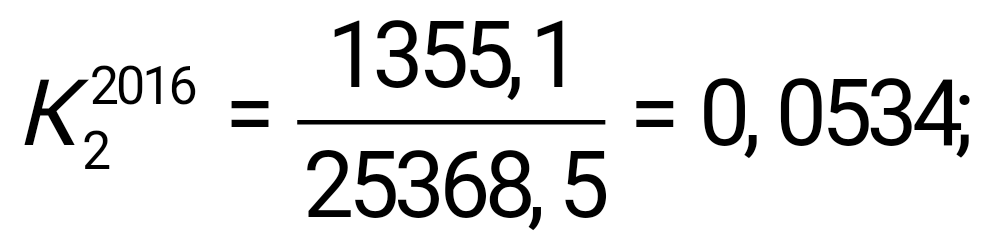

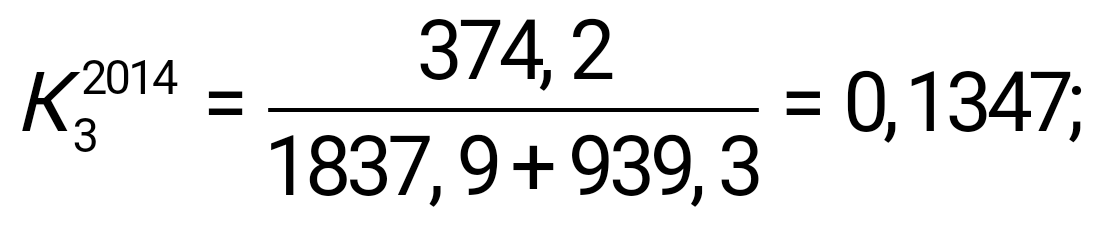

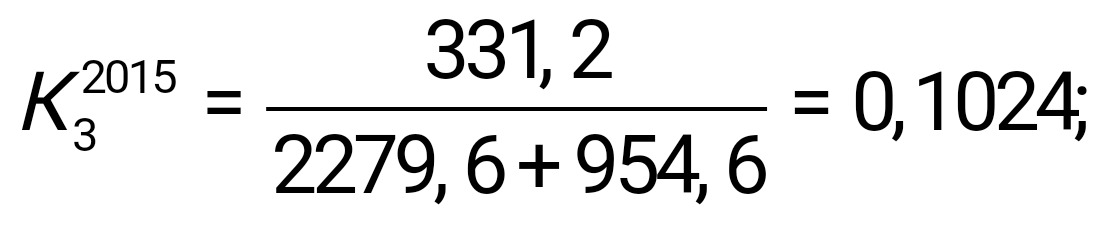

Определим уровень прибыльности банка:

или 1 3,47%;

или 1 3,47%;

или 10,24%;

или 10,24%;

или 22,02%;

или 22,02%;

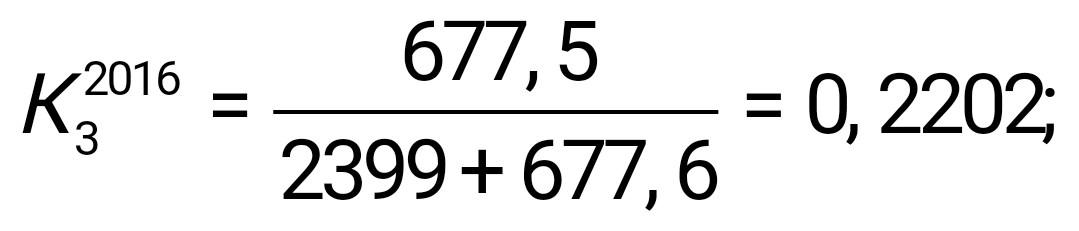

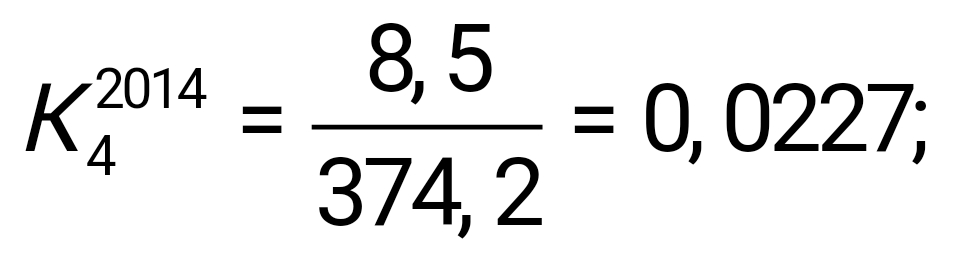

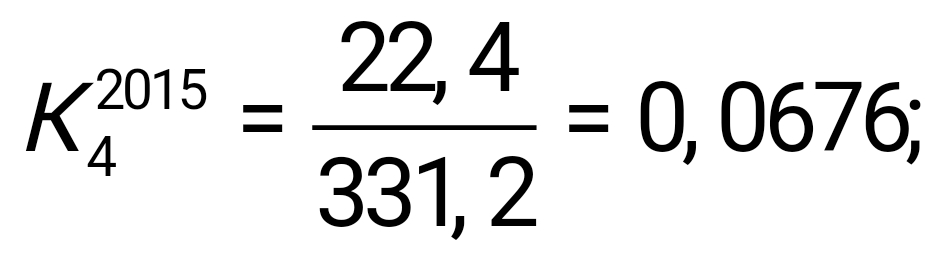

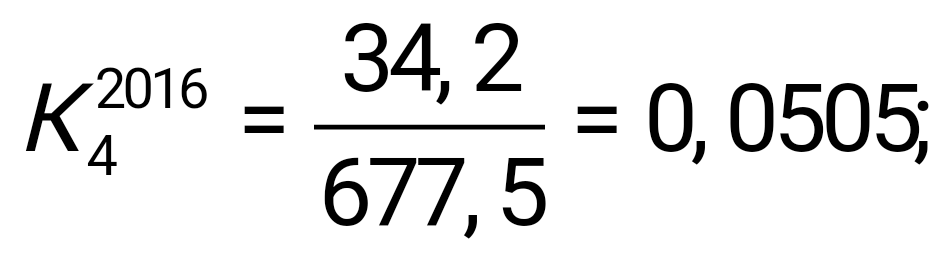

Показатель структуры банка определим по формуле:

или 2,27%;

или 2,27%;

или 6,76%;

или 6,76%;

или 5,05%;

или 5,05%;

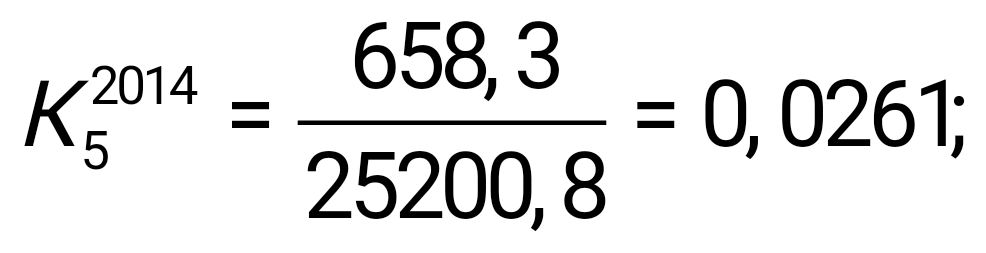

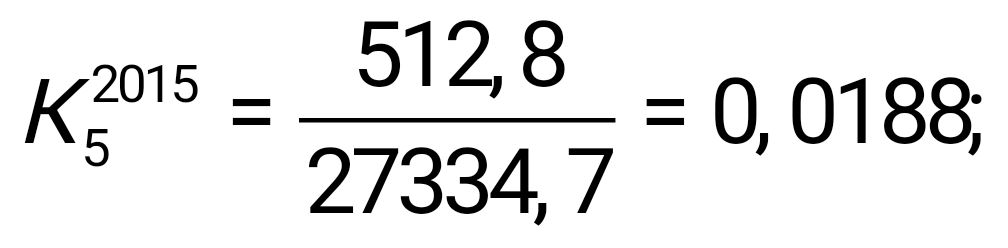

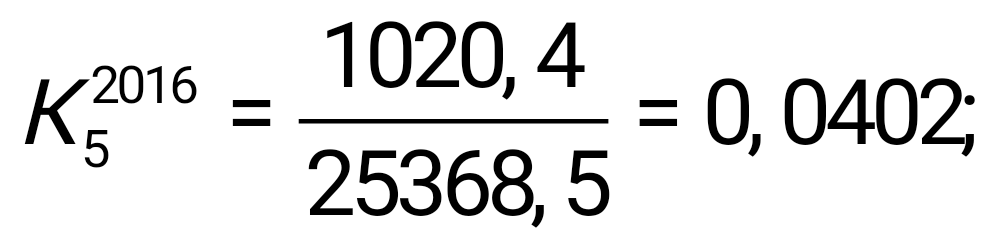

Величина чистой процентной маржи определяется по формуле:

или 2,61%;

или 2,61%;

или 1,88%;

или 1,88%;

или 4,02%;

или 4,02%;

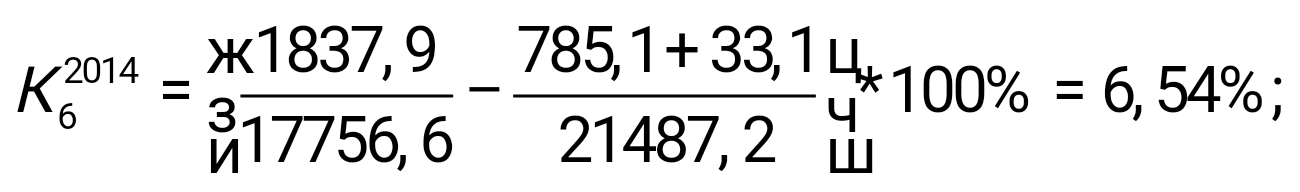

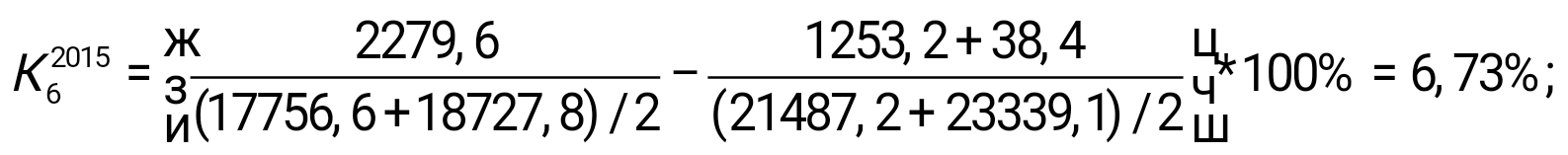

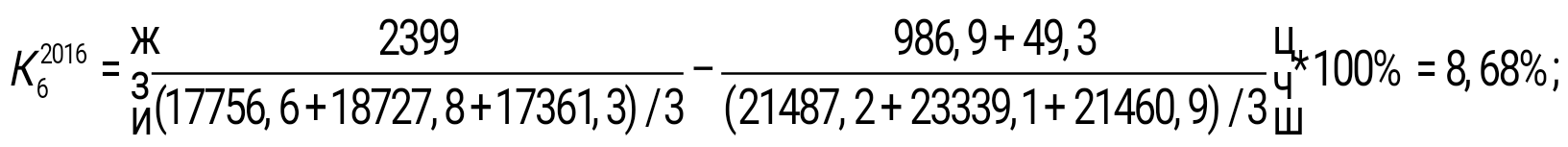

Величину чистого спрэда от кредитных операций рассчитаем по формуле:

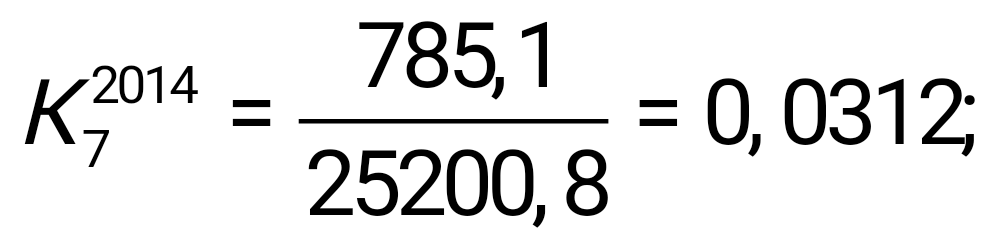

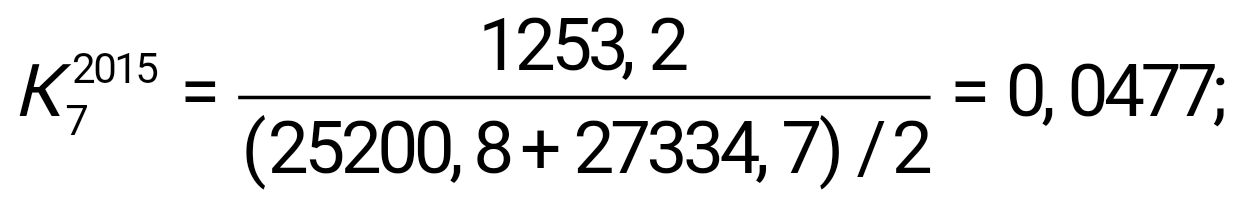

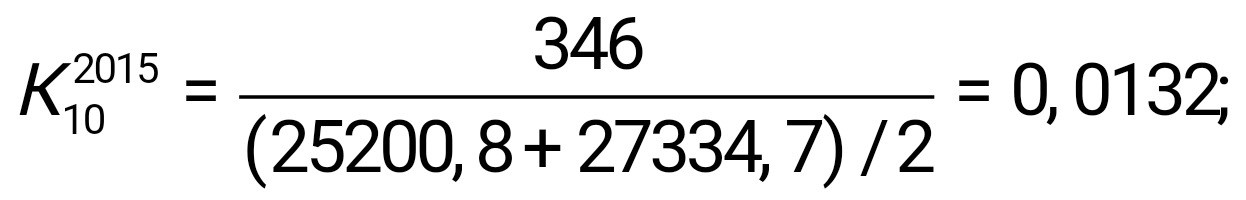

Полученный показатель выше нормативного значения 1,25%. Оценим уровень расходов банка.

или 3,12%;

или 3,12%;

или 4,77%;

или 4,77%;

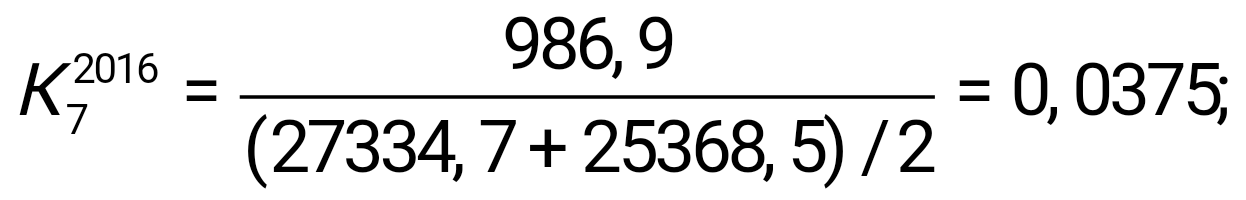

или 3,75%;

или 3,75%;

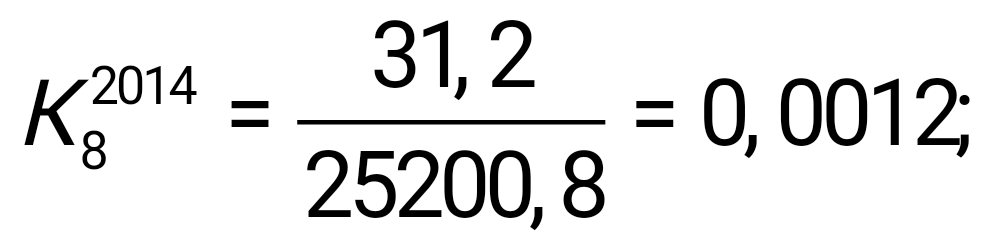

или 0,12%;

или 0,12%;

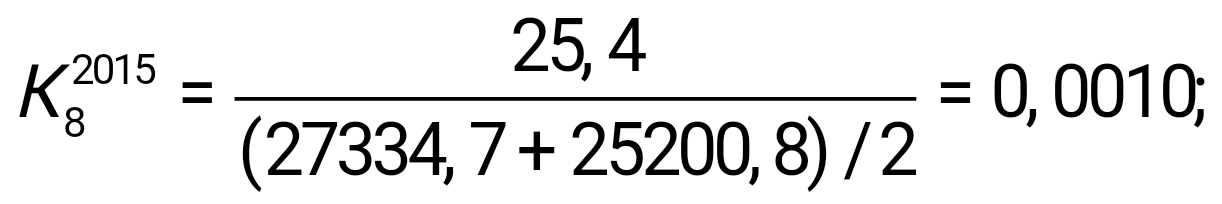

или 0, 1% ;

или 0, 1% ;

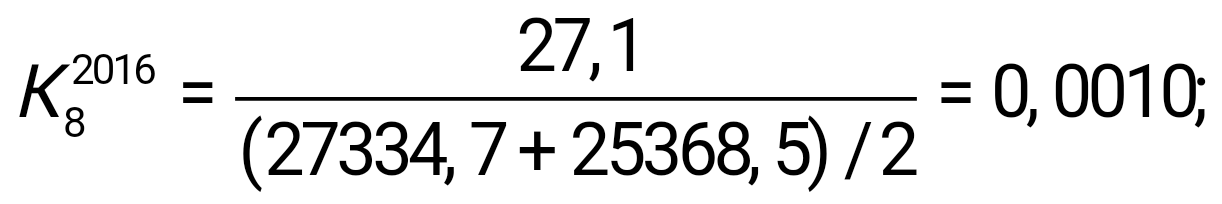

или 0,1%;

или 0,1%;

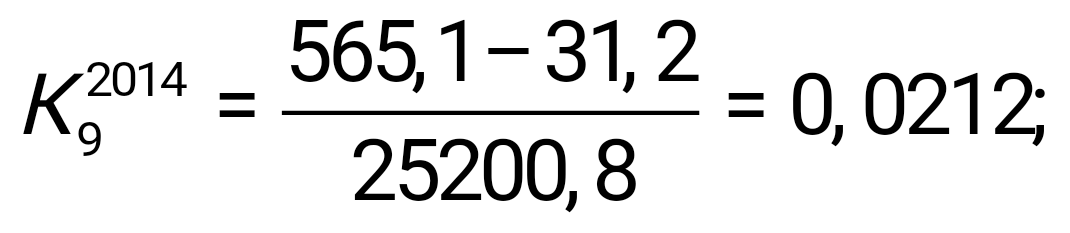

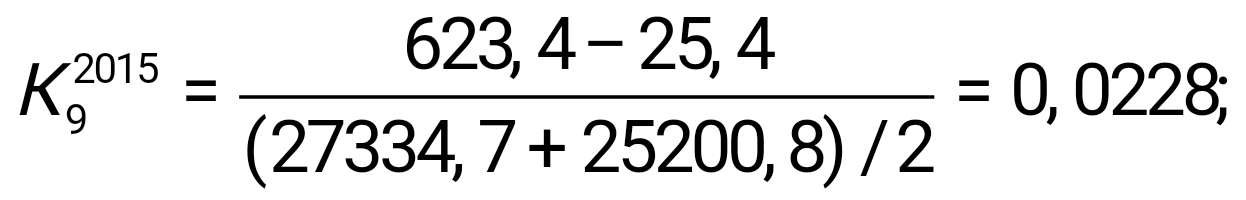

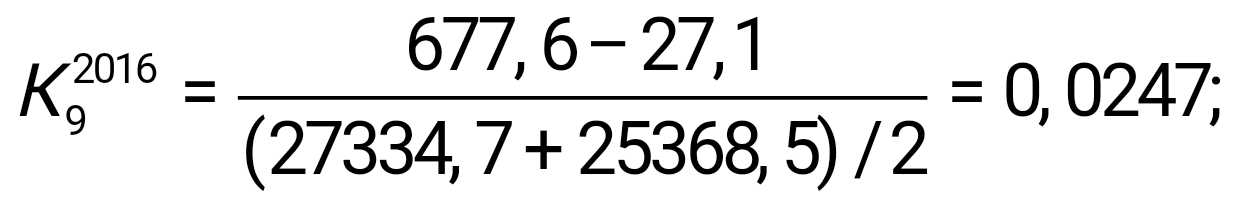

или 2, 12 % ;

или 2, 12 % ;

или 2,28 %;

или 2,28 %;

или 2,47 %;

или 2,47 %;

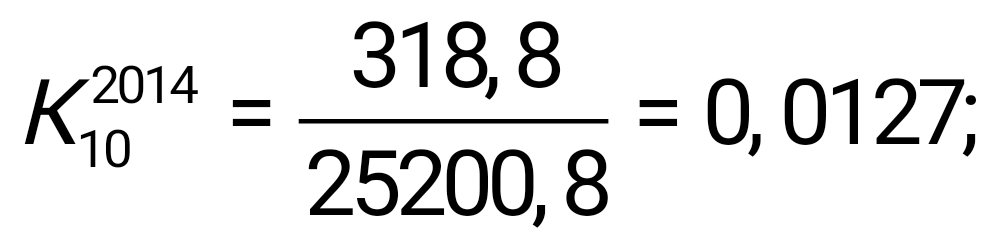

или 1,27%;

или 1,27%;

или 1,32%;

или 1,32%;

или 1,46% ;

или 1,46% ;

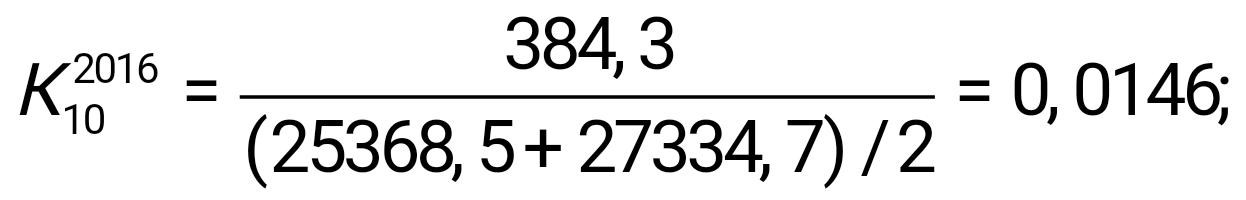

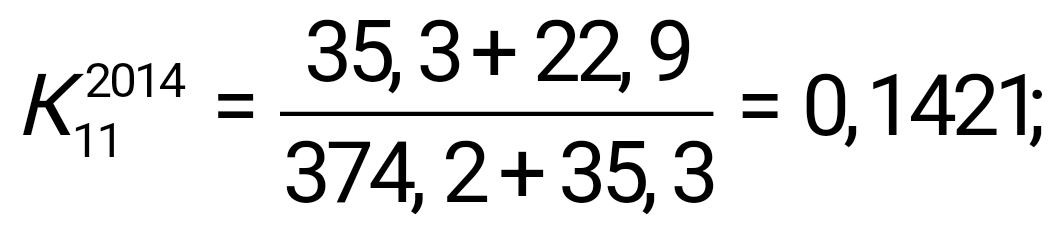

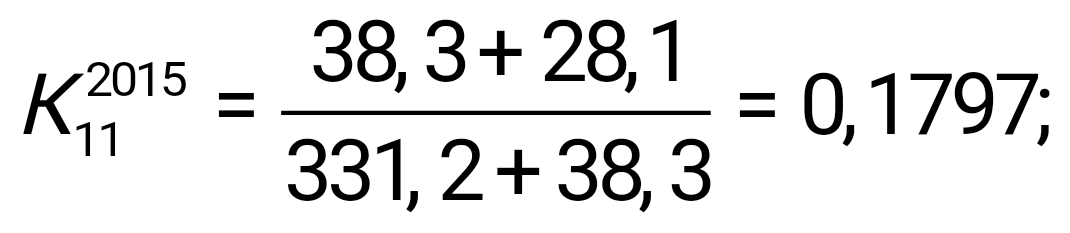

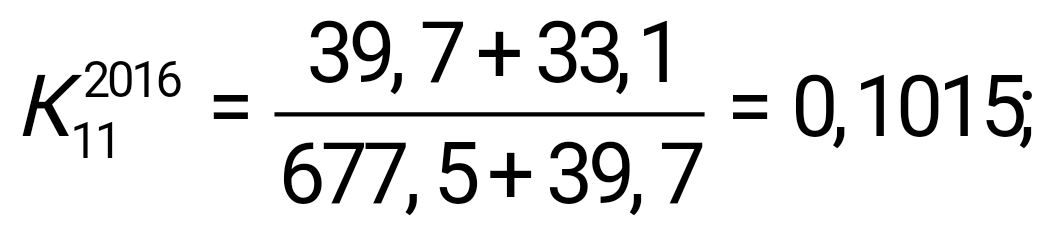

Показатель структуры расходов определим по формуле:

или 14,21%;

или 14,21%;

или 17,97%;

или 17,97%;

или 10,15%;

или 10,15%;

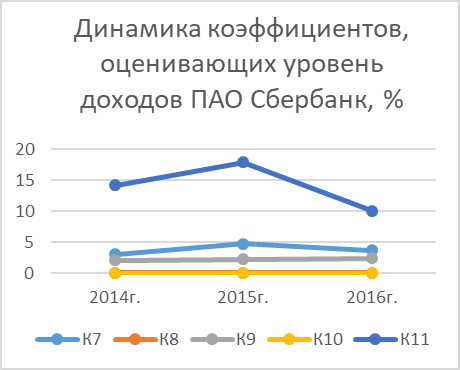

Сведем все полученные коэффициенты в таблицу 4 и графики 3 и 4.

Таблица 4 – Финансовые коэффициенты, оценивающие уровень доходов и расходов ПАО Сбербанк в 2017-2019гг.

|

Коэффициенты, % |

2017г. |

2018г. |

2019г. |

2019-2017 |

|

К1 |

9,25 |

10,7 |

12,19 |

1,49 |

|

К2 |

3,73 |

3,49 |

5,34 |

1,85 |

|

К3 |

13,47 |

10,24 |

22,02 |

11,78 |

|

К4 |

2,27 |

6,76 |

5,05 |

-1,71 |

|

К5 |

2,61 |

1,88 |

4,02 |

2,14 |

|

К6 |

6,54 |

6,73 |

8,68 |

1,95 |

|

К7 |

3,12 |

4,77 |

3,75 |

-1,02 |

|

К8 |

0, 12 |

0, 1 |

0, 1 |

0 |

|

К9 |

2, 12 |

2,28 |

2,47 |

0,19 |

|

К10 |

1,27 |

1,3 2 |

1,46 |

0, 14 |

|

К11 |

14,21 |

17,97 |

10,15 |

-7,82 |

Рисунок 3 – Динамика коэффициентов, оценивающих уровень доходов

ПАО Сбербанк в 2017-2019гг.

Рисунок 4 – Динамика коэффициентов, оценивающих уровень расходов ПАО Сбербанк в 2016-2019гг.

По графикам 3 и 4 наглядно видно, что коэффициенты, оценивающие уровень доходов Сбербанка, имеют тенденцию возрастания в основном, а коэффициенты, оценивающие уровень расходов Сбербанка, имеют тенденцию снижения, что положительно характеризует компанию.

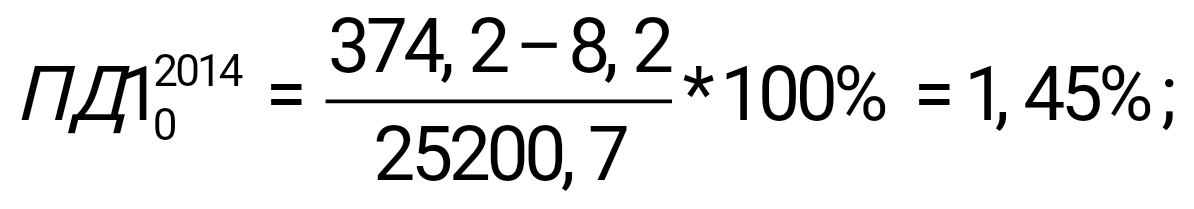

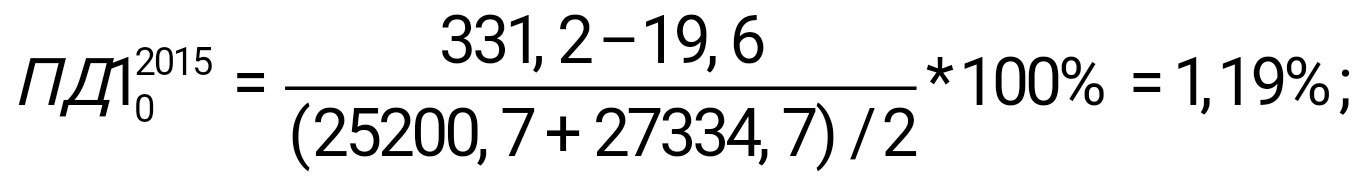

Определим теперь группу показателей оценки доходности по методике, предложенной в Указании Банка России №4336-У. Сначала в таблице 5 представим необходимые данные для расчетов.

Таблица 5 – Характеристики для подсчета показателей оценки доходности Сбербанка[20]

|

Показатель, млрд. руб. |

2017г |

2018г |

2019г |

|

Совокупные активы |

25 200,8 |

2733 |

2536 |

|

Капитал |

2020,1 |

2372, |

2818, |

|

Прибыль до налогообложения |

37 4,2 |

331,2 |

677,5 |

|

Налоги |

83,9 |

108,3 |

135,6 |

|

Чистый доход |

290,3 |

222,9 |

541,9 |

|

Рау – административно-управленческие расходы |

88,2 |

104,0 |

114,3 |

Показатели ПД5 (К5) и ПД6 (К6) уже определены ранее.

По таблице 1 определим бальные и весовые оценки показателей оценки доходности ПАО Сбербанк и запишем в виде таблицы 6.

Таблица 6 - Бальные и весовые оценки показателей оценки доходности ПАО Сбербанк

|

Показатель |

Баллы |

Вес |

||

|

2017г |

2018г |

2019г |

||

|

1 |

2 |

3 |

4 |

5 |

|

ПД10 |

1 |

2 |

1 |

3 |

|

ПД20 |

1 |

1 |

1 |

3 |

|

ПД4 |

1 |

1 |

1 |

2 |

|

ПД5 |

3 |

3 |

2 |

2 |

|

ПД6 |

3 |

3 |

2 |

1 |

Займемся теперь определением обобщающего результата по группе показателей РГД:

Таким образом, в 2017-2018гг. состояние доходности ПАО Сбербанк можно охарактеризовать как удовлетворительное, а в 2019г. как хорошее.

ЗАКЛЮЧЕНИЕ

В результате изучения теоретических и практических аспектов управления доходами и расходами коммерческого банка, которые рассмотрены в рамках представленной работы, можно сформулировать следующие выводы и рекомендации.

В работе были выполнены следующие задачи:

- изучена теоретическая основа формирования доходов банка;

- рассмотрены методы оценки доходов и расходов банка;

- дана характеристика основных технико-экономических показателей ПАО «Сбербанк»;

- изучена структуру и объем доходов ПАО «Сбербанк»; - установлены факторы, влияющие на общую величину доходов.

А также сделаны следующие выводы:

Прибыль характеризует абсолютный результат (эффект) работы коммерческого банка. При этом получаемый финансовый результат может быть обеспечен за счет различных банковских операций и с различными затратами ресурсов (трудовых, материальных, финансовых).

Доходы и расходы коммерческого банка возникают как при осуществлении специфических банковских операций, так и в результате другой деятельности, не противоречащей действующему законодательству, как хозяйственного субъекта. Доходы банка - денежные поступления от производственной (банковской) и непроизводственной (небанковской) деятельности.

Расходы – это использование денежных средств на производственную и непроизводственную деятельность. Расходы коммерческих банков представляют собой использование денежных средств, необходимых для осуществления всех видов банковской деятельности. Они подразделяются по форме образования, характеру, периоду, к которому они относятся, способу учета убытка) производится согласно решению, принятому банком и закрепленному документально: ежемесячно, ежеквартально, по окончании года. В течение отчетного года прибыль или убыток формируется нарастающим итогом.

ПАО «Сбербанк России» осуществляет стабильную деятельность. В 2019 г. чистый доход банка составил 412 млн. руб., увеличившись за 5 лет на 46,91%. В 2019 г. прирост составил 4,52%. В то же время положительно следует охарактеризовать стремительное снижение операционных расходов по сравнению с чистыми доходами банка: в 2019 г. падение операционных расходов составил 130,61%;

Основным фактором, повлиявшим на динамику процентных расходов ПАО «Сбербанк России» за анализируемый период, стал дефицит ликвидности в российской банковской системе – основном рынке фондирования для банка; - прибыль до уплаты налогов из прибыли составила в 2019 году 49 млн. руб. против 30 млн. руб. в 2018 году, прибыль после уплаты налогов составила 44 млн. руб. На финансовые результаты 2018 г. повлияла отрицательная переоценка активов, номинированных в иностранной валюте.

Характеризуя динамику операционных расходов, следует отметить, что банк продолжает нести запланированные расходы.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Федеральный закон " О банках и банковской деятельности" №17-

ФЗ от 3 февраля 1996 г. (ред. от 28 июля 2004, по сост. на 1 сентября 2017г.).

- Приложение 4 к Указанию Банка России от 3.04.2017г. № 4336- У "Об оценке экономического положения банков".

- Печникова, О.М. Маркова, Е.Б. Стародубцева. Банковские операции / А.В. - М.: Форум, Инфра-М, 2017. – 318 c.

- Лаврушин О.И., Валенцева Н.И. Банковское дело : учебник /; под ред. О.И. Лаврушина. — 12-е изд., стер. — М. : КНОРУС, 2016. — 230 с.

- Лаврушин О.И. Банковское дело: Учебное пособие. - 12-е изд.,

стер./ Под ред. О.И. Лаврушина. - М.: Кнорус, 2016. – 800 с.

- Евстафьев К. А..Банковское дело: учеб.-методич. пособие по освоению дисциплины для студентов заочной формы обучения в магистратуре по напр. подгот. 38.04.08 – «Финансы и кредит» /– Калининград: Изд-во ФГБОУ ВО "КГТУ", 2017. – 52 с.

- Годовой отчет ПАО Сбербанк за 2019г.

- Отчет о развитии банковского сектора и банковского надзора в 2016г. – М.: Банк России, 2017. – 136 с.

- Отчет о развитии банковского сектора и банковского надзора в 2017г. Август 2017г. – М.: Банк России, 2017. – 136 с.

Отчет о развитии банковского сектора и банковского надзора в 2019 году. М.: Банк России, 2020. – 23 с.

- Консолидированная финансовая отчетность ПАО Сбербанк за 2017г. 2018. – 153 с. http://www.sberbank.com/ru/investor-relations/reports-andpublications/ifrs

- Консолидированная финансовая отчетность ПАО Сбербанк за

2018г. 2019. – 153 с. http://www.sberbank.com/ru/investor-relations/reports-andpublications/ifrs

- Консолидированная финансовая отчетность ПАО Сбербанк за 2019г. 2020. – 153 с. http://www.sberbank.com/ru/investor-relations/reports-andpublications/ifrs

- Оценка уровня доходов и расходов коммерческого банка.

Нормативный уровень доходности. 2017. http: //textarchive.ru/c-1578051.html

- Процентные доходы и расходы. 2020. http://sdamzavas.net/434981.html

- Способы оценки и регулирования уровня прибыли. https:// scibook.com/bankovskogo-dela-osnovyi/sposobyi-otsenki-regulirovaniya-urovnya-

31531.html

- Электронное учебное пособие. Тема 3. Оценка деятельности банка- http://eos.ibi.spb.ru/umk/7_8/5/5_R1_T3.html#print

- Электронная библиотека. Центры прибыли и центры затрат. - https://profmeter.com.ua/content/articles/105/842/

Таблица А.1 – Структура доходов и расходов ПАО Сбербанк в 2014-2016гг.[21]

|

2017г. |

2018г. |

2019г. |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Млрд. руб. |

% к доходам |

Млрд. руб. |

% к доходам |

Млрд. руб. |

% к доходам |

|

|

Процентные доходы |

1837,9 |

66,18% |

2279,6 |

70,48% |

2399,0 |

63,90% |

|

Процентные расходы |

785,1 |

28,27% |

1253,2 |

38,75% |

986,9 |

26,29% |

|

Расходы, непосредственно ссвязанные со страхованием вкладов |

33,1 |

1,19% |

38,4 |

1,19% |

49,3 |

1,31% |

|

Чистые процентные доходы |

1019,7 |

36,72% |

988,0 |

30,55% |

1362,8 |

36,30% |

|

Чистый расход от создания резерва под обесценение долговых финансовых активов |

361,4 |

13,01% |

475,2 |

14,69% |

342,4 |

9,12% |

|

Чистые процентные доходы после резерва под обесценение долговых финансовых активов |

658,3 |

23,70% |

512,8 |

15,86% |

1020,4 |

27,18% |

|

Комиссионные доходы |

306,4 |

11,03% |

384,1 |

11,88% |

436,3 |

11,62% |

|

Комиссионные расходы |

47,2 |

1,70% |

65,1 |

2,01% |

87,2 |

2,32% |

|

Доходы минус затраты по операциям с торговыми ЦБ |

7,1 |

0,26% |

5,8 |

0,18% |

7,4 |

0,20% |

|

Доходы минус затраты по операциям с ЦБ, относимыми к категории переоцениваемых по справедливой стоимости через счета прибылей и убытков |

8,4 |

0,30% |

12,5 |

0,39% |

6,0 |

0,16% |

|

Доходы минус затраты по операциям с инвестиц-ми ЦБ, имеющимися в наличии для продажи |

6,2 |

0,22% |

4,8 |

0,15% |

11,1 |

0,30% |

|

Обесценение инвестиц-ных ЦБ, имеющихся в наличии для продажи |

0,8 |

0,03% |

0,1 |

0,00% |

0,5 |

0,01% |

|

(Расходы минус доходы)/ доходы минус затраты по операциям с инвалютой, валютными производными финансовыми инструментами и от переоценки инвалюты |

8,1 |

0,29% |

83,1 |

2,57% |

53,4 |

1,42% |

|

Доходы минус затраты / (расходы минус доходы) по операциям с драгметаллами, производными финансовыми инструментами с драгметаллами и от переоценки счетов в драгметаллах |

18,8 |

0,68% |

1,0 |

0,03% |

6,5 |

0,17% |

|

Доходы минус затраты по операциям с иными производными финансовыми инструментами |

27,0 |

0,97% |

8,4 |

0,26% |

0,7 |

0,02% |

|

Отрицательная переоценка офисной недвижимости |

0 |

0,00% |

0 |

0,00% |

25,0 |

0,67% |

|

Обесценение ОС и НМА |

0,3 |

0,01% |

2,8 |

0,09% |

0,3 |

0,01% |

|

Обесценение деловой репутации |

1,2 |

0,04% |

6,0 |

0,19% |

0,3 |

0,01% |

|

Расходы от первоначального признания финансовых инструментов и реструк-туризации кредитов |

0 |

0,00% |

6,2 |

0,19% |

0,1 |

0,00% |

|

Чистое создание прочих резервов |

18,4 |

0,66% |

6,3 |

0,19% |

19,4 |

0,52% |

|

Выручка, полученная от непрофильных видов деят-ти |

27,5 |

0,99% |

24,4 |

0,75% |

30,8 |

0,82% |

|

Себестоимость продаж и прочие затраты по непрофильным видам деят-ти |

31,2 |

1,12% |

25,4 |

0,79% |

27,1 |

0,72% |

|

Нетто-премии от страховой деят-ти и деят-ти пенс-го фонда |

61,7 |

2,22% |

223,3 |

6,90% |

192,8 |

5,14% |

|

Выплаты нетто, заявленные убытки, от страховой деят-ти и деят-ти пенс-го фонда |

31,0 |

1,12% |

214,1 |

6,62% |

177,8 |

4,74% |

|

Прочие чистые операц-ные доходы |

8,5 |

0,31% |

22,4 |

0,69% |

34,2 |

0,91% |

|

Операционные доходы |

939,3 |

33,82% |

954,6 |

29,52% |

1355,1 |

36,10% |

|

Операционные расходы |

565,1 |

20,35% |

623,4 |

19,28% |

677,6 |

18,05% |

|

Прибыль до налогообложения |

374,2 |

13,47% |

331,2 |

10,24% |

677,5 |

18,05% |

|

Расход по налогу на прибыль |

83,9 |

3,02% |

108,3 |

3,35% |

135,6 |

3,61% |

|

Прибыль за год |

290,3 |

10,45% |

222,9 |

6,89% |

541,9 |

14,43% |

|

Совокупный доход за год |

214,6 |

7,73% |

365,8 |

11,31% |

492,4 |

13,12% |

Консолидированный отчет о финансовом положении (в миллиардах российских рублей)

|

АКТИВЫ |

31.12.2014 |

31.12.2015 |

31.12.2016 |

|

Денежные средства и их эквиваленты |

2 308,8 |

2 333,6 |

2560,8 |

|

Обязательные резервы на счетах в центральных банках |

365,7 |

387,9 |

402,0 |

|

Финансовые активы, переоцениваемые по справедливой стоимости через счета прибылей и убытков |

921,7 |

866,8 |

605,5 |

|

Средства в банках |

240,8 |

750,6 |

965,4 |

|

Кредиты и авансы клиентам |

17 756,6 |

18 727,8 |

17361,3 |

|

ЦБ, заложенные по договорам репо |

1 169,3 |

222,0 |

113,9 |

|

Инвестиц-ые ЦБ, имеющиеся в наличии для продажи |

829,7 |

1 874,3 |

1658,9 |

|

Инвестиц-ые ЦБ, удерживаемые до погашения |

117,9 |

477,7 |

545,8 |

|

Отложенный налоговый актив |

19,1 |

17,3 |

13,9 |

|

Основные средства |

496,4 |

499,2 |

482,9 |

|

Активы группы выбытия и внеоборотные активы, удерживаемые для продажи |

72,0 |

212,7 |

5,8 |

|

Прочие финансовые активы |

562,9 |

664,5 |

314,5 |

|

Прочие нефинансовые активы |

339,9 |

300,3 |

337,8 |

|

ИТОГО АКТИВОВ |

25 200,8 |

27 334,7 |

25368,5 |

|

ОБЯЗАТЕЛЬСТВА |

|||

|

Средства банков |

3 640,0 |

1 045,9 |

561,9 |

|

Средства физлиц |

9 328,4 |

12 043,7 |

12449,6 |

|

Средства корпоративных клиентов |

6 234,5 |

7 754,6 |

6235,2 |

|

Выпущенные долговые ЦБ |

1 302,6 |

1 378,5 |

1161,0 |

|

Прочие заемные средства |

537,2 |

398,0 |

261,4 |

|

Финансовые обяз-ва, переоцениваемые по справедливой стоимости через счета прибылей и убытков, за исключением выпущенных долговых ЦБ |

769,1 |

426,6 |

212,9 |

|

Отложенное налоговое обязательство |

45,3 |

132,0 |

55,1 |

|

Обязательства группы выбытия |

58,2 |

185,9 |

0,8 |

|

Резервы по страховой деят-ти и деят-ти пенсионного фонда |

0 |

0 |

479,2 |

|

Прочие финансовые обяз-ва |

444,5 |

718,4 |

312,6 |

|

Прочие нефинансовые обяз-ва |

51,4 |

69,6 |

77,3 |

|

Субординированные займы |

769,5 |

806,5 |

739,9 |

|

ИТОГО ОБЯЗАТЕЛЬСТВ |

23 180,7 |

24 959,7 |

22546,9 |

|

СОБСТВЕННЫЕ СРЕДСТВА |

|||

|

Уставный капитал |

87,7 |

87,7 |

87,7 |

|

Собственные акции, выкупленные у акционеров |

(7,6) |

(6,7) |

(7,9) |

|

Эмиссионный доход |

232,6 |

232,6 |

232,6 |

|

Фонд переоценки офисной недвижимости |

72,3 |

69,3 |

66,9 |

|

Фонд переоценки инвестиционных ЦБ, имеющихся в наличии для продажи |

(171,4) |

(45,7) |

24,0 |

|

Фонд накопленных курсовых разниц |

83,2 |

101,1 |

(19,8) |

|

Изменения в учете обязательств по пенсионным планам с установленными выплатами |

— |

(0,7) |

(1,1) |

|

Нераспределенная прибыль |

1 718,8 |

1 935,2 |

2435,7 |

|

Итого собственных средств, принадлежащих акционерам Банка |

2 015,6 |

2 372,8 |

2818,1 |

|

Неконтрольная доля участия |

4,5 |

2,2 |

3,5 |

|

ИТОГО СОБСТВЕННЫХ СРЕДСТВ |

2 020,1 |

2 375,0 |

2821,6 |

|

ИТОГО ОБЯЗАТЕЛЬСТВ И СОБСТВЕННЫХ СРЕДСТВ |

25 200,8 |

27 334,7 |

25368, 5 |

Размещено на Allbest.ru

best.ru

-

Банковское дело : учебник / О.И. Лаврушин, Н.И. Валенцева [и др.] ; под ред. О.И. Лаврушина. — 12-е изд., стер. — М. : КНОРУС, 2016. — 230 с. ↑

-

Коп Евстафьев, К. А. Банковское дело: учеб.-методич. пособие по освоению дисциплины для студентов заочной формы обучения в магистратуре по напр. подгот. 38.04.08 – «Финансы и кредит» / К. А. Евстафьев. – Калининград: Изд-во ФГБОУ ВО "КГТУ", 2017. – 52 с. ↑

-

Банковское дело : учебник / О.И. Лаврушин, Н.И. Валенцева [и др.] ; под ред. О.И. Лаврушина. — 12-е изд.,

— М. : КНОРУС, 2016. — стер. 242-244 с. ↑

-

Банковское дело : учебник / О.И. Лаврушин, Н.И. Валенцева [и др.] ; под ред. О.И. Лаврушина. — 12-е изд.,

— М. : КНОРУС, 2016. — стер. 235-236 с. ↑

-

Банковское дело : учебник / О.И. Лаврушин, Н.И. Валенцева [и др.] ; под ред. О.И. Лаврушина. — 12-е изд., стер. — М. : КНОРУС, 2016. — 565-572 с. ↑

-

Отчет о развитии банковского сектора и банковского надзора в 2019 году. М.: Банк России, 2020. С. 37. ↑

-

Банковское дело : учебник / О.И. Лаврушин, Н.И. Валенцева [и др.] ; под ред. О.И. Лаврушина. — 12-е изд., стер. — М. : КНОРУС, 2016. — 318-319 с. ↑

-

Процентные доходы и расходы. 2020. http://sdamzavas.net/4-34981.html ↑

-

Электронное учебное пособие. Тема 3. Оценка деятельности банка http://eos.ibi.spb.ru/umk/7_8/5/5_R1_T3.html#print ↑

-

Банковское дело: Учебник. - 12-е изд., стер./Под ред. О.И. Лаврушина. - М.: КНОРУС, 2016. С. 242-245. ↑

-

Приложение 4 к Указанию Банка России от 3.04.2017г. №4336-У "Об оценке экономического положения банков". http://www.garant.ru/products/ipo/prime/doc/71582362/#ixzz4tPDGLhIm ↑

-

Банковские операции / А.В. Печникова, О.М. Маркова, Е.Б. Стародубцева. - М.: Форум, Инфра-М, 2017. – 115-116 c. ↑

-

Электронная библиотека. Центры прибыли и центры затрат. - https://profmeter.com.ua/content/articles/105/842/ ↑

-

Банковское дело: учеб.-методич. пособие по освоению дисциплины для студентов заочной формы обучения в магистратуре по напр. подгот. 38.04.08 – «Финансы и кредит» / К. А. Евстафьев. – Калининград: Изд-во ФГБОУ ВО "КГТУ", 2017. – 73-75 с. ↑

-

Оценка уровня доходов и расходов коммерческого банка. Нормативный уровень доходности. 2020. http://textarchive.ru/c-1578051.html ↑

-

Консолидированная отчетность ПАО Сбербанк за 2019г. 2020. – 153 с. С. 7-8.

https://www.sberbank.com/common/img/uploaded/files/pdf/yrep/sberbank-ar19-rus.pdf ↑

-

Годовой отчет ПАО Сбербанк за 2020г. ↑

-

Годовой отчет ПАО Сбербанк за 2020г. с. 7. ↑

-

Консолидированная отчетность ПАО Сбербанк за 2020. 2020. – 153 с. С. 7-8.

https://www.sberbank.com/common/img/uploaded/files/pdf/yrep/sberbank-ar20-rus.pdf ↑

-

Консолидированная отчетность ПАО Сбербанк за 2019г. 2020. – 153 с. http://www.sberbank.com/ru/investor- https://www.sberbank.com/common/img/uploaded/files/pdf/yrep/sberbank-ar219-rus.pdf ↑

-

КонсолидированнаяфинансоваяотчетностьПАОСбербанкза2016г.2017. –153с. С. 13. ↑

- Политика мотивации персонала в системе стратегического управления кадровым направлением деятельности организации (Сущность мотивации персонала организации)

- Особенности политики развития персонала корпораций.

- Теория организации отраслевых рынков

- Изучение основных этапов формирования налогового учета в России

- Понятие и сущность финансовой политики РФ (составная часть экономической политики государства)

- Карьера государственного служащего: технологии планирования и управления (анализ работы власти Колпинского района)

- Нотариальные действия (положения материалистической философии)

- Кадровая стратегия в системе стратегического управления организацией (Стратегия управления персоналом)

- Влияние кадровой стратегии на работу службы персонала (элементы стратегии управления персоналом в организации)

- Процессы принятия решения в организации (Теория процесса принятия управленческих решений)

- Корпоративная культура в организации (ТЕОРЕТИЧЕСКИЕ ОСНОВЫ КОРПОРАТИВНОЙ КУЛЬТУРЫ НА ПРЕДПРИЯТИ)

- Особенности политики мотивации персонала малых предприятий (Теоретические основы мотивации и стимулирования персонала)