Экономические эффекты инвестиций - расчет, привлекательность и факторы

Содержание:

Определение приемлемого уровня экономической эффективности инвестиций является наиболее сложным направлением экономических расчетов, так как здесь необходимо объединить все многочисленные факторы различных интересов потенциальных инвесторов, учесть непредсказуемые изменения внешней среды по отношению к проекту, а также налоговой системы в условиях нестабильной экономики. Все это всегда осложняется тем, что оценка эффективности должна основываться на соответствующей информации за очень длительный расчетный период.

Проблема оценки эффективности инвестиционного проекта заключается в определении уровня его рентабельности в абсолютном и относительном выражении (т.е. на единицу инвестиционных затрат, капитала), который обычно характеризуется как рентабельность инвестиций.

Экономическая эффективность инвестиций

В реализацию и реализацию инвестиционного проекта вовлечен ряд субъектов: Акционеры (фирмы, компании), банки, бюджеты разных уровней. Доходы (валовой внутренний продукт) от реализации эффективных проектов затем делятся между ними.

Присутствие нескольких участников инвестиционного процесса определяет несоответствие их интересов, разное отношение к приоритетности различных вариантов проекта. Выручка и расходы этих субъектов определяются различными видами эффективности инвестиционных проектов с позиции каждого участника.

Следует отметить, что позиции участников проекта привязаны к исходной информации и формированию специфических денежных потоков для расчета показателей эффективности. Таким образом, они могут иметь разные результаты оценки и, следовательно, разные решения об их участии в проекте. В настоящее время можно считать общепринятыми следующие виды эффективности инвестиционных проектов.

Расчет эффективности инвестиций

Эффективность инвестиций является основой для разработки обоснованных инвестиционных планов и более эффективного управления инвестиционными процессами.

Эффективность инвестиций можно рассматривать как экономический или социальный результат, достигаемый с каждым рублем инвестиций.

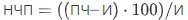

В зарубежной практике в большинстве случаев при определении стоимости экономической эффективности в качестве основного "оценочного материала" используются инвестиции в основной капитал. Этот критерий называется нормой чистой прибыли и определяется по формуле:

Здесь; НЧП является показателем нормы чистой прибыли,

ПЧ - чистая прибыль от инвестиций,

И - инвестиции в основной капитал.

Если рассматривать российскую практику, то здесь рентабельность инвестиций определяется по следующей формуле:

ЭИ = П/К

СОК = К/П

Здесь: ЭИ является абсолютным показателем инвестиций в основной капитал,

П - сумма прибыли,

К - размер капитальных вложений,

СОК - срок окупаемости капитальных вложений.

На макроуровне эффективность инвестиций в основной капитал может быть определена по следующей формуле:

Эф = НД / К

Здесь: НД - это рост национального дохода,

К - инвестиции в основной капитал.

Эффективность и привлекательность

Эффективность инвестиций напрямую связана с инвестиционной привлекательностью, так как она ведет к инвестиционной привлекательности и влияет на организацию инвестиционной деятельности.

Можно сказать, что эффективность инвестиций может определять инвестиционную привлекательность, а инвестиционная привлекательность - эффективность инвестиций.

Таким образом, чем выше эффективность инвестиций, тем больше инвестиционная привлекательность и тем выше эффективность инвестиций. Инвестиционная привлекательность на макроуровне включает в себя экономические, политические, социальные и правовые условия, созданные в государстве для всех хозяйствующих субъектов, а также для иностранных инвесторов.

На макроуровне инвестиционная привлекательность может зависеть от политической стабильности, основных показателей макроэкономики, идеальной налоговой системы в государстве, степени инвестиционного риска и др.

На макроуровне инвестиционная привлекательность может создать общий фон инвестиционной привлекательности национального уровня и уровня отдельной организации.

Факторы эффективности инвестиций

По степени влияния факторов можно классифицировать факторы макроуровня, факторы регионального уровня и факторы на уровне организации или предприятия.

Если рассматривать факторы макроуровня, то необходимо учитывать следующие факторы:

- Эффективность государственной социально-экономической политики,

- уровень инвестиционного риска,

- инфляция,

- совершенство налоговой системы,

- социально-политическая ситуация в государстве,

- ставка рефинансирования центрального банка и процентная ставка коммерческих банков,

- инвестиционная привлекательность,

- Совершенствование инвестиционной инфраструктуры и нормативно-правовой базы в области инвестиций,

- условия для привлечения иностранных инвестиций,

- эффективная государственная инвестиционная политика.

Учитывая факторы, влияющие на эффективность инвестиций на региональном уровне, можно принять во внимание:

- Эффективность социально-экономической политики в регионе,

- инвестиционная привлекательность региона,

- условия для привлечения иностранных инвестиций,

- эффективность региональной инвестиционной политики,

- совершенствование налоговой системы на региональном уровне,

- совершенствование региональной инвестиционной структуры,

- Степень инвестиционных рисков.

Факторами, влияющими на эффективность инвестиций на уровне предприятия, являются наличие эффективной инвестиционной, экономической и социальной политики, конкурентоспособность и качество продукции, рациональное использование ресурсов предприятия, степень использования основных фондов и производственных мощностей, компетентность руководителя и степень совершенствования управления предприятием, качество и эффективность реализуемых инвестиционных проектов.

В зависимости от направления эффективности инвестиций, влияющие факторы могут быть как положительными, так и отрицательными. Положительные факторы положительно влияют на эффективность инвестиций. Примерами являются снижение инфляционных процессов, ставки налогов, ставки рефинансирования центрального банка.

Отрицательные факторы негативно влияют на эффективность инвестиций. Такими факторами могут быть обострение экономических кризисов, нестабильная политическая и социальная ситуация в государстве, рост инфляции.

В зависимости от характера возникновения факторы, влияющие на эффективность инвестиций, делятся на объективные и субъективные.

Объективные факторы не связаны с деятельностью человека, их появление обусловлено природными или другими явлениями. Субъективные факторы проявляются в человеческой деятельности, включая управленческую и творческую деятельность.

Набор факторов, влияющих на эффективность инвестиций, делится на временные и постоянные факторы в зависимости от времени их возникновения.

Если рассматривать степень влияния на эффективность инвестиций, то факторами могут быть: значительное влияние, среднее влияние и слабое влияние.

Эту классификацию следует использовать только в течение небольших периодов времени, поскольку меняется ситуация и степень влияния отдельных факторов.

| Рекомендую подробно изучить предметы: |

| Ещё лекции: |

- Цели и задачи промышленности - проблемы и основные характеристики

- Экономика торговли в России - концепция, развитие, роль и особенности

- Экономическое развитие ФРГ - основные факторы, сущность и условия формирования экономики

- Специфика экономических отношений - особенности, сущность, виды и характеристики

- Акция и ее виды - характеристики, типы и права

- Глобальная экономическая система - проблемы, суть и предпосылки возникновения

- Регулирование платежного баланса - суть, методы, инструменты и причины

- Экономическое развитие Москвы - основные отрасли и особенности