Роль кредита в стимулировании эффективности(Сущность и предпосылки возникновения кредита)

Содержание:

Введение

Вступление России в рынок в значительной мере связано с реализацией потенциала кредитных отношений.

Кредит в условиях перехода России к рынку представляет собой форму движения ссудного капитала, т. е. денежного капитала, предоставляемого в ссуду. Кредит обеспечивает трансформацию денежного капитала в ссудный и выражает отношения между кредиторами и заемщиками. При его помощи свободные денежные капиталы и доходы предприятий, личного сектора и государства аккумулируются, превращаясь в ссудный капитал, который передается за плату во временное пользование[1].

Кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег.

Кредитные отношения сегодня — один из важнейших и неотъемлемых элементов рыночной экономики. Развитие кредита, товарного производства и обращения исторически шло параллельно и тесно переплеталось. Обеспечивая перераспределение финансовых ресурсов, кредиты существенно повышают общую эффективность производства, обеспечивают формирование эффективной банковской системы в целом, способствуют ускорению социально — экономического развития и повышения благосостояния страны[2].

Цель курсовой работы: установить причины возникновения кредитных отношений, выявить роль кредита в экономике Республики Беларусь и процессах инфляции.

Задачи работы:

— изучить сущность кредита;

— рассмотреть основные функции кредита;

— ознакомиться с процедурой кредитования, ее основными этапами;

— исследовать влияние кредита на уровень цен и показатели инфляции.

Объект исследования — система экономических отношений между кредитором и заемщиком по поводу возвратного движения ссужаемой стоимости.

Предмет исследования — движение ссудного капитала, предоставляемого взаймы за плату во временное пользование.

В работе использованы методы сравнительного анализа, группировок, табличный, графический.

Глава 1.Роль кредита в развитии рыночной экономики

1.1.Сущность и предпосылки возникновения кредита.

Историческая наука утверждает, что кредит был известен не менее 3000 лет назад в Ассирии, Вавилоне, Египте. Начиная с XII в., Действовала комплексная система торгового кредита в Европе. С одной стороны, купцы продавали свои товары в кредит, а с другой - оказывали авансы товаропроизводителям под будущую поставку товаров. Активное применение кредита было свойственно и средневековой торговли на территории современной Украины[3].

Записи в Львовской городской книге за 1382-1389 pp. свидетельствуют, что во Львове (возможно, и в других русских городах) были достаточно развиты кредитные отношения. Деньги заимствовались под залог с уплатой процентов. Кроме этого, предоставление кредита было связано с торговлей, в частности, так называемым складским правом, когда непроданный течение отведенного купцу времени товар оставался в кредит (при абсолютном складском праве купец не имел права ехать со своим товаром т.д.)[4].

В XIV в. также был усовершенствован переводной вексель и расширился предоставления коммерческого кредита. Кредит должен быть обеспечен капиталом, о чем указывалось в векселе. Оплачиваться вексель имел золотыми или серебряными монетами. Хотя чеканки монет на территории современной Украины началось еще в X в., Из-за отсутствия собственного золота и серебра объемы чеканки своих монет (монетные дворы располагались в Киеве и Львове) были незначительны, поэтому приходилось пользоваться чешскими и татарскими монетами. Серебро на львовский монетный двор завозилось из Семиградье, что в Венгрии.

В то время, когда товарно-денежные отношения были более или менее регулярными, взаимоотношения между товаропроизводителями иногда приобретали особый характер: продавцу нужно было продать товар, а у покупателя не было денег, чтобы его купить по тем или иным причинам (он еще не сделал свой товар или изготовил, но не продал его). При таких условиях акт купли-продажи товара не мог состояться. И только при наличии доверия продавца к покупателю товар мог быть продан с отсрочкой платежа[5].

Сегодня кредитные отношения прочно вошли экономическую жизнь как предприятий и организаций, так и населения. Кредит представляет собой финансовую категорию, т. е. входит в систему финансов. Кредит — это финансовый инструмент, позволяющий хозяйствующим субъектам временно перераспределять свободные средства на взаимовыгодных условиях. Кредит (лат. creditum —ссуда, долг; credere — верить) — это предоставление банком или кредитной организацией денег заемщику в размере и на условиях, предусмотренных кредитным договором, заемщик же обязуется возвратить полученную сумму и уплатить проценты по ней[6].

Развитие кредита шло вслед за совершенствованием товарно-денежных отношений и кредитные операции основываются на функции денег как средство платежа. С древнейших времен потребности общественной жизни заставляли людей заниматься посреднической деятельностью во взаимных платежах, связанных с обращением монет, различных по весу и содержанию драгоценных металлов.

Во многих источниках, дошедших до нас, можно встретить данные о вавилонских банкирах, принимавших процентные вклады и выдававших ссуды под письменные обязательства и под залог различных ценностей. Историки отмечали, что в VIII в. до н. э. Вавилонский банк принимал вклады, платил по ним проценты, выдавал ссуды и даже выпускал банковские билеты[7].

Исторически сложилась так, что первые кредиты были вызваны нуждой, а не возможностью получить дополнительную прибыль. Как только люди начали выращивать что-то на земле, они сразу столкнулись с периодическими неурожаями, которые могли оставить без еды на весь год. Тогда возникли и первые кредиты, которые представлялись в виде бартера: если отдельному крестьянину не хватало собранного урожая, он шел к более богатому соседу и просил одолжить определенное количество до следующего урожая. Крестьянин занимал один мешок зерна, а возвращал полтора или два. Таким образом, кредит опередил появление и рыночного хозяйства, и денег.

Но займы «по нужде» не были единственным видом потребительских займов в античном мире или в средние века. Часто занимать деньги приходилось богатым людям, которые по каким-то причинам не могли выйти на тот уровень потребления, который был им необходим. Нуждой это вряд ли можно было назвать, хотя мотивы аналогичные. Крупными заемщиками могли быть короли, займы которых носили либо военный характер, либо потребительский. Короли были одними из самых "плохих" заемщиков, так как легко могли решить не возвращать деньги[8].

Во всех докапиталистических формациях кредит выступал в форме ростовщического кредита. Заемщиками его были мелкие производители, рабовладельцы и феодальная знать. Кредиторами выступали купцы, откупщики налогов, храмы, монастыри, церкви. При капитализме роль кредита неизмеримо возросла. Он начал выполнять важнейшие функции по экономии издержек обращения, в процессе образования средней прибыли, в концентрации и централизации промышленного и банковского капитала, в образовании финансового капитала и финансово-промышленных групп[9].

Таким образом, причины возникновения кредитных отношений делятся на общеэкономические и специфические. Общеэкономические причины кроются в товарном производстве. Экономической основой функционирования кредита является движение стоимости в сфере товарного обмена, поэтому причины, приведшие к возникновению товарного производства, являются и причинами развития кредитных отношений. Но возникновение кредита связано не со сферой производства, а со сферой обмена. Перемещение товара при обмене вызывает отношения по поводу возникновения долговых обязательств (кредита).

Специфической экономической основой, на которой возникают и развиваются кредитные отношения, являются кругооборот и оборот средств (капитала), а также необходимость обеспечения непрерывности процесса воспроизводства. Неравномерность движения основного и оборотного капиталов в процессе воспроизводства, последовательная смена функциональных форм общественного продукта приводят к колебаниям, приливам и отливам потребностей в ресурсах[10].

Образуется временный недостаток их у одних экономических субъектов и в то же время временный избыток у других. Это характерно для движения средств хозяйствующих субъектов всех форм собственности. Кроме того, временно свободными могут быть доходы и сбережения населения, денежные накопления государства, кредитных учреждений, одновременно у них может возникать потребность в дополнительных ресурсах. Процесс аккумуляции временно свободных ресурсов и их перераспределение во временное пользование осуществляется при помощи кредита[11].

Сущность кредита проявляется через основные принципы кредитования, которые представляют собой основные положения и правила, которые должны соблюдаться при его осуществлении. Эти принципы стихийно складывались еще на первом этапе развития кредита, а в дальнейшем нашли прямое отражение в общегосударственном и международном кредитном законодательствах и три основных принципа кредита показанных на рисунке 1 приложение 1[12].

Принцип возвратности кредита отражает необходимость своевременного возврата полученных финансовых ресурсов. На практике это принцип обеспечивается путем погашения кредита в результате перечисления соответствующей суммы денежных средств на счет кредитной организации. Это обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности. Кредитор только потому предоставляет деньги в кредит, что предполагает их обратный приток.

Принцип срочности означает, что сумма кредита должна быть возвращена в точно определенные сроки, зафиксированный в кредитном документе. (Можно и досрочно, если это предусмотрено кредитным договором, или с согласия кредитора). Принцип срочности является одним из основных при проведении активных операций банками, от его соблюдения зависит нормальное обеспечение народного хозяйства денежными ресурсами. Данный принцип определяет ликвидность кредитного учреждения.

Принцип платности выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и определенной платы за их использование. Процентная ставка по кредиту – это плата, получаемая банком – кредитором от кредитополучателя за пользование кредитными средствами. Цена кредита отражает общее состояние спроса и предложения и зависит от целого ряда факторов, в том числе и от конъюнктурного характера. Принцип платности позволяет банкам покрывать затраты по проведению активных операций и получению прибыли[13].

Специалисты выделяют также такие принципы кредита как целевой характер кредита и дифференцированность[14].

Целевой характер кредита распространяется не на все виды кредитных операций, он выражает необходимость целевого использования средств, полученных от кредитора, и предполагает наличие объектов кредитования. Суть дифференцированности состоит в том, что при выдаче кредита банк исходит из народнохозяйственной значимости объекта кредитования, экономического состояния кредитополучателя.

Как видно в кредите участвуют две стороны – кредитор и заемщик. Между ними на началах возвратности совершает движение ссужаемая стоимость. И здесь появляется еще один элемент системы кредитования – это доверие. Он возникает из самого понятия кредит, что означает с латинского «credo» означает «верю». Это движение неизбежно порождает отношение доверия между ссудополучателем, который верит, что банк вовремя предоставит кредит в необходимом размере, и ссудодателем, который верит, что заемщик правильно использует кредит, в срок и с уплатой ссудного процента возвратит ему раннее предоставленную ссуду[15].

Таким образом, определяя сущность кредита специалисты исходят из следующих методологических подходов:

- все разновидности кредита должны отражать его сущность, независимо от формы, в которой он выступает (денежный, товарный, банковский, коммерческий, лизинговый и т.д.).

- сущность кредита рассматривается по совокупности отношений (мобилизация ресурсов, перераспределение с возвратом).

- сущность кредита предполагает раскрытие ряда конкретных характеристик кредита (его структуру, основу, стадии движения)[16].

В рыночной экономике деньги должны находиться в постоянном обороте, совершать непрерывное обращение. Временно свободные денежные средства должны аккумулироваться в кредитно-финансовых учреждениях, а затем эффективно пускаться в дело.

Кредит – не только выражение, но и материальный носитель той части производственных отношений, которая связана с движением стоимости на началах срочности, возвратности.

1.2.Роль кредита в рыночной экономике и его основные функции и формы.

Под кредитом понимают экономические отношения по поводу передачи денежных средств во временное пользование за плату и на возвратной основе. Кредит возник на определенном этапе развития человеческого общества. Наряду с появлением денег его изобретение считается одним из самых гениальных открытий человечества. Причины его возникновения кроются не в сфере производства, а в сфере обмена, где продавцы товаров противостоят друг другу как собственники, как юридически самостоятельные лица[17].

Функции кредита.

Контрольно–стимулирующая функция, означает не контроль деятельности каких–то контролирующих органов, а самоконтроль предприятий с помощью экономических рычагов. В этом случае с помощью кредита осуществляется денежный контроль за процессом воспроизводства. Привлечение кредита, т.е. платных финансовых ресурсов, предполагает анализ эффективности их использования. Если рентабельность производства выше банковского процента, значит привлечение кредита выгодно, так как расширенное воспроизводство, обеспеченное привлечением заемного капитала позволит увеличить общую массу прибыли.

Но если рентабельность производства значительно ниже банковского процента, то не только вся полученная прибыль, но и часть собственных средств идет на погашение платы за использование заемных средств. Поэтому менеджеры предприятия проводят анализ финансового состояния компании, определяют мероприятия по снижению себестоимости производства и направления более эффективного использования заемных финансовых ресурсов и проводят контроль за их исполнением.

Поэтому предприятиям целесообразно привлекать заемные средства не для решения текущих проблем, а для вложения их в долгосрочные инвестиции под эффективные проекты[18].

Кредит осуществляется в различных формах.

Коммерческий кредит используется при продаже товарной массы в форме отсрочки платежа, предоставляемой продавцом покупателю. Объектом коммерческого кредита являются продукты труда в натурально-вещественной форме. Целью коммерческого кредита является ускорение реализации произведенного продукта.

Банковский кредит означает предоставление кредитными учреждениями денежных ссуд, при этом выделяют кредитование юридических и физических лиц. При этом следует иметь в виду, что у банка всегда есть выбор, куда лучше вложить собственные и аккумулированные капиталы. Его возможности часто ограничены. Банки, как известно, работают в конкретных границах, определяемых совокупностью имеющихся в данный момент ресурсов, нормативами экономического регулирования центральным банком.

Объем кредитов, который может быть предоставлен клиентам, всегда зависит от объема собственных и привлеченных средств, регламентируемой пропорции между ними, текущих нормативов ликвидности, требований сбалансированности активов и пассивов по срокам, размера денежных ресурсов, перечисляемых в централизованные резервы ЦБ[19].

В экономической системе общества роль банковского кредита определяется выполняемыми им функциями, использования функций банковского кредита отражается через результаты для экономики, банка и населения. При организации кредитования банки, как это уже отмечалось, исходят их того, что кредитование это один из источников прибыли. Для Национального Банка и правительства банковское кредитование это один из инструментов денежно-кредитной политики.

Следовательно, для коммерческого банка роль банковского кредитования видится в извлечении прибыли, для правительства роль банковского кредита выражается в возможности успешно проводить денежно-кредитную политику, для населения роль кредита отражается в реализации своих потребностей качественно и своевременно.

Роль банковского кредита, как источника прибыли, для коммерческого банка базируется на таком принципе кредитования, как платность, который подразумевает выплату кредитополучателем вознаграждения банку за оказанную услугу. В отечественной учебной литературе учитывается и описывается только роль кредитования для экономической системы общества. Учитывая строгий контроль и жёсткое регулирование банковского кредитования в Республике Беларусь, коммерческие банки не могут полностью использовать потенциал кредитования как источника прибыли[20].

Кредиты, предоставляемые банком, могут быть классифицированы по различным признакам:

- по типам заемщиков — ссуды предприятиям, органам власти, населению, банкам;

- по срокам пользования — краткосрочные, среднесрочные, долгосрочные;

- по сфере функционирования заемщика — ссуды предприятиям сферы производства и ссуды предприятиям сферы обращения;

- по отраслям принадлежности заемщика — ссуды в промышленность, транспорт, строительство, сельское хозяйство, торговлю;

- по характеру обеспечения — залоговые, гарантированные, застрахованные, необеспеченные (бланковые);

-по методам погашения — погашаемые единовременно и частями.

Потребительский кредит и банковское кредитование физических лиц имеют общую сущность — это предоставление кредитов населению для удовлетворения их потребительских нужд. В сфере кредитования населения потребительский кредит выступает в более широком понятии по сравнению с банковским кредитованием физических лиц. Потребительский кредит выдается населению для удовлетворения его потребительских нужд и отражает экономические отношения между кредитором и кредитополучателем по поводу кредитования конечного потребления. Он разрешает сразу две группы противоречий, с точки зрения конечного потребления:

1) между сравнительно высокими ценами на предметы длительного пользования и текущими доходами населения;

2) между денежными накоплениями у одной группы населения и необходимостью их использования у другой.

С позиции производителя потребительский кредит необходим для обеспечения беспрепятственной реализации своих товаров. При этом следует заметить, что связь потребительского кредита и розничной торговли взаимная: с увеличением товарооборота растет объем кредита, поскольку спрос на товар порождает спрос на кредит[21].

Кредиты населению предоставляются по двум направлениям:

- инвестиционные, кредиты на финансирование недвижимости;

- на потребительские нужды.

Классификация потребительских кредитов проводится также по следующим признакам:

1) по срокам кредитования: краткосрочные (сроком до 1 года); долгосрочные (от 1 года и более).

2) по способу предоставления: целевые (на конкретные цели); нецелевые.

3) по методу погашения: погашение единовременно (погашение задолженности по кредиту и процентам осуществляется единовременно); кредиты с рассрочкой платежа.

4) в зависимости от способа предоставления: разовые кредиты предоставляются в срок и в сумме, предусмотренной в договоре; в виде кредитной линии — это юридически оформленное обязательство банка перед кредитополучателем предоставить ему в течение определенного периода времени кредиты в пределах согласованного лимита.

5) по методу взимания процентов по кредиту: кредиты с уплатой процентов в момент погашения кредита; с уплатой процентов равными взносами на протяжении всего срока пользования; с аннуитетным платежом, т.е. платежом с одновременной уплатой процента за пользование кредитом и основного долга по кредиту равными взносами[22].

В зависимости от способа организации предоставления, кредиты делятся на прямые и косвенные. Кредиторы — банки могут выдавать потребительские кредиты непосредственно кредитополучателям (прямые кредиты), которые обращаются в банк за кредитом. Косвенное кредитование осуществляется через посредников, например, торговую организацию. Косвенные кредиты боле обеспечены, чем прямые.

Кредиты юридическим лицам можно разделить на две группы:

- ссуды для финансирования оборотного капитала;

- ссуды для финансирования основного капитала[23].

Первая группа связана с нехваткой у предприятия денежных средств для покупки элементов оборотного капитала, необходимых для повседневных операций. Это в основном краткосрочные кредиты сроком до одного года. Вторая группа представлена средне- и долгосрочными кредитами для покупки недвижимости, земли, оборудования и т.д.

К первой группе относятся:

- кредитная линия — соглашение между банком и заемщиком о максимальной сумме кредита, которую последний сможет использовать в течение обусловленного срока и с определенными условиями. Эта форма используется для покрытия сезонных влияний или прироста дебиторской задолженности. Часто обеспечением кредитной линии служат кредитуемые банком запасы или неоплаченные счета.

- возобновляемая кредитная линия предоставляется банком, если заемщик испытывает длительную нехватку оборотных средств для поддержания определенного объема производства. Погасив часть кредита заемщик может получить новую ссуду в пределах установленного лимита и срока действия договора.

- ссуды на чрезвычайные нужды. Выдаются банком для финансирования разового экстраординарного увеличения потребности клиента в оборотных средствах, связанного с получением крупного заказа, заключения выгодной сделки и другими чрезвычайными обстоятельствами.

- перманентная ссуда на пополнение оборотного капитала. Кредиты такого рода выдаются на несколько лет и имеют целью покрыть длительный дефицит финансовых ресурсов заемщика. Погашение ведется в рассрочку. Эти ссуды часто выдают под первоначальное развитие дела.

Ко второй группе относят:

- срочные ссуды выдаются на срок более одного года в форме единичного кредита или серии последовательных займов и используются для приобретения машин, оборудования, ремонта зданий, рефинансирования долгов и т.д. Типичный срок — 5 лет.

- ссуды под закладную применяются для финансирования покупки зданий, земли. Они рассчитаны на длительный срок (более 15 лет).

- строительные ссуды выдаются на период строительного цикла (до двух лет). Заемщик регулярно выплачивает процент. Затем ссуда переоформляется в закладную и начинается выплата основного долга[24].

Распространенной формой кредитования является овердрафт. По существу, овердрафт – это краткосрочный кредит, который предоставляется путем списания средств по счету клиента банком, сверх остатка средств на счете. В результате этого на счете клиента образуется дебетовое сальдо. Для этого кредитор и кредитополучатель заранее предусматривают условия предоставления кредита в момент исчерпания остатка средств на счете.

Таким образом, мы определили что кредит выполняет важные функции, которые обусловили его значение в развитии рыночной экономики. Во-первых, исторически кредит позволил существенно раздвинуть рамки общественного производства по сравнению с теми, которые устанавливались наличным количеством имеющегося в той или иной стране денежного золота.

Во-вторых, важное значение для функционирования экономической системы имеет регулирующая роль кредита, который выступает как инструмент непосредственного регулирования воспроизводственного процесса. Формы регулирующего воздействия кредита весьма многообразны. Они проявляются одновременно на макроуровне (через государственную денежно-кредитную политику) и опосредованно на микроуровне (через отношения коммерческого расчета).

Кредит выполняет перераспределительную функцию. Благодаря ему частные сбережения, прибыли предприятий, доходы государства превращаются в ссудный капитал и направляются в прибыльные сферы народного хозяйства.

В-третьих, кредит содействует экономии издержек обращения. В процессе его развития появляются разнообразные средства использования банковских счетов и вкладов (кредитные карточки, различные виды счетов, депозитные сертификаты), происходит опережающий рост безналичного оборота, ускорение движения денежных потоков.

В-четвертых, кредит выполняет функцию ускорения концентрации и централизации капитала. Кредит активно используется в конкурентной борьбе, содействует процессу поглощений и слияний фирм. Одни предприниматели, добившиеся предоставления им кредитов на льготных условиях, получают возможность быстрого роста капитала, другие могут воспользоваться кредитом лишь на ухудшившихся условиях и проигрывают в конкурентной борьбе.

Во второй главе рассмотрим особенности предоставления кредита в Республике Беларусь.

Глава 2.Особенности предоставления кредита в современных условиях в Республике Беларусь

2.1.Роль кредита в экономике Республики Беларусь. Влияние кредитных отношений на цены и инфляцию.

Преобладавшая до недавнего времени государственная форма собственности предполагала в основном централизованное бюджетное финансирование предприятий. Существовавшая ранее система, при которой бюджетные средства выделялись в рамках государственного планирования развития экономики, не учитывала необходимости четкого законодательного регулирования финансово-кредитных вопросов.

С развитием в Республике Беларусь рыночных отношений, появлением предприятий различных форм собственности (как частной, так и государственной, общественной) особое значение приобретает проблема четкого правового регулирования финансово-кредитных отношении субъектов предпринимательской деятельности.

У предприятий всех форм собственности, а также у физических лиц все чаще возникает потребность привлечения заемных средств для осуществления предпринимательской деятельности, извлечения прибыли, а также удовлетворения вторичных потребностей. Наиболее распространенной формой привлечения средств является получение банковской ссуды по кредитному договору, т.е. получение кредита. За счёт кредитных операций банк формирует основную часть своих доходов.

Кредитование является одним из основных элементов цивилизованной рыночной экономики. Банковский кредит способствует структурной перестройке экономики, расширению деловой активности, удовлетворяет потребности субъектов предпринимательской деятельности в дополнительных источниках.

В Республике Беларусь основной формой кредита является банковский кредит, поэтому именно этой форме кредитных отношений мы уделим особое внимание. Банковский сектор Республики Беларусь на 1 января 2017 г. включал 5 государственных, 5 частных и 14 банков, контролируемых иностранным капиталом. В стадии банкротства или ликвидации на 1января 2017 г. находились 5 банков. В течение 2016 года доля государства в совокупном уставном фонде банковского сектора снизилась с 82,0 до 80,3 процента, одновременно увеличился удельный вес иностранного капитала с 15,0 до 16,7 процента. Доля прочих инвестиций сохранилась на уровне 3,0 процента.

Сегодня банковский сектор Республики Беларусь оказывает существенную финансовую поддержку отечественным предприятиям. О поддержке реального сектора экономики можно судить по структуре активов банков страны, которая показана в таблице 1.

Таблица 1

Структура активов банков Республики Беларусь 01.01.2017 г

|

Показатель |

01.04.2016 |

01.01.2017 |

01.04.2017 |

|

Кредиты клиентам (млн. руб.) |

39444,5 |

34994 |

34532,6 |

|

В процентах к общей сумме активов |

61,8 |

55,66 |

58,72 |

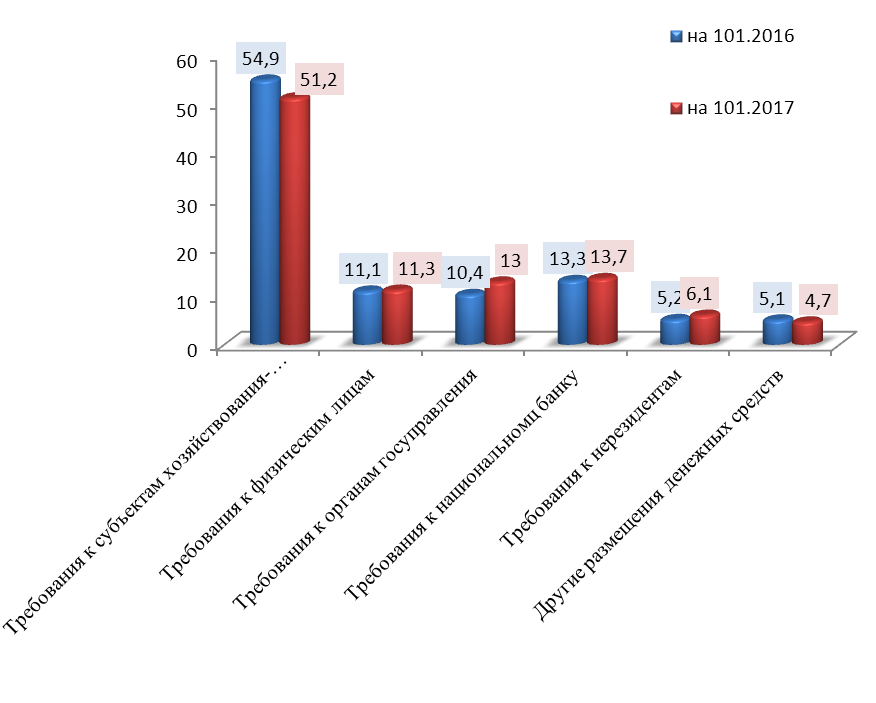

Анализ данных таблицы 1 показывает, что на долю кредитов клиентам (юридическим и физическим лицам) приходится от 61,8 % до 55,66 %. Это свидетельствует о значительной роли кредитных операций в деятельности банков по обеспечению экономики Республики Беларусь в необходимых финансовых ресурсах. Кредиты коммерческим организациям выдавались на 1.01 2016 года в среднем под 19,9 %, средняя процентная ставка на 1.01.2017 года составляла 15,6%, а в апреле 2017 года – 10,5%. В структуре кредитования по видам субъектов кредитования основная доля приходится на кредитования отечественных предприятий и организаций, что показано на рисунке 1 приложение 2.

Анализ рисунка 1 показывает, что на кредитование белорусских предприятий и организаций в 2015 году приходилось 54,9% активов банков, а в 2016 году — 51,2%. В структуре активов банков на 1 января 2017 г. относительно 1 января 2016 г. отмечен рост доли требований к физическим лицам, к органам государственного управления, к Национальному банку Республики Беларусь и к нерезидентам при снижении доли требований к субъектам хозяйствования - резидентам[25].

Белорусские банки оказывают весомую поддержку строительной отрасли при строительстве жилья для населения. Так в 2016 году на строительство (реконструкцию) и приобретение жилья было выдано кредитов на 611,9 млн. руб. Значительное финансирование данного направления произошло в 2017 году, о чем свидетельствую следующие цифры:

Январь апрель 2016 года – 148,9 млн. руб.

Январь апрель 2017 года – 212,3 млн. руб.

Последние годы банковский сектор посредством предоставления кредитов оказывает нарастающую финансовую поддержку реальному сектору экономики. Значительные кредитные ресурсы предоставлялись банками на поддержку инвестиционных проектов, направленных главным образом на модернизацию производства и структурную перестройку экономики. Банки осуществляли кредитную поддержку организаций в ходе реализации государственных программ по развитию приоритетных секторов экономики, в первую очередь строительства жилья, и увеличению производственных инвестиций.

Кредитные отношения оказывают существенной влияние на макроэкономическую стабильность в стране. Важность макроэкономической стабильности можно объяснить на примере ее отсутствия, когда цены не стабильны или экономика потребляет больше, чем может себе позволить. В таком случае предприятиям и людям трудно планировать свои будущие действия: инвестировать или сберегать, делать или не делать покупки, брать или не брать ссуду/кредит. Макроэкономическую стабильность представляет такое положение в национальной экономике, когда наблюдаются устойчивые долгосрочные темпы экономического роста, а сама экономика обладает высокой внутренней устойчивостью к шокам (финансовая стабильность), инфляция (рост цен) находится на низком уровне и контролируема. Инфляция представляет собой общий рост потребительских цен за определенный промежуток времени. Инфляция означает обесценение денежной единицы, которое проявляется в форме роста цен на товары и услуги, не обусловленное повышением их качества. Она приводит к изменению потребительской способности населения. Причина возникновения инфляции — несоответствие между обращением товарной и денежной массы, чаще всего порождаемое выпуском в обращение избыточных наличных и безналичных денег, не обеспеченных товарами. Измеряется инфляция с помощью индекса потребительских цен (ИПЦ). Инфляция уменьшает покупательную способность денег, снижая реальную ценность денежных доходов и сбережений населения и организаций, поскольку по прошествии времени на одну и ту же сумму денег можно будет купить меньше товаров и услуг, чем прежде. В условиях нестабильной и высокой инфляции домашние хозяйства стремятся как можно быстрее материализовать свои обесценивающиеся денежные средства в товары и услуги или перевести в служащие ”убежищем“ от инфляции активы, прежде всего в иностранную валюту. В результате инфляция еще больше усиливается, повышается давление на обменный курс. Инфляция подавляет стимулы к инвестициям, снижает способность экономики реализовать свой производственный потенциал. Высокая инфляция препятствует реализации долгосрочных инвестиционных проектов, усиливая тем самым снижение деловой активности, сокращение объемов производства и численности занятых. В итоге высокая и нестабильная инфляция негативно влияет на долгосрочный рост экономики и благосостояние граждан. Отсутствие инфляции и дефляция (снижение цен) также являются опасными для экономики. Когда цены на товары не растут или снижаются, потребители начинают откладывать покупки, надеясь на дальнейшее снижение цен. В результате производители прекращают развиваться, нанимать персонал и поддерживать прежний уровень зарплат. В силу этого потребители тратят еще меньше, чем далее ухудшают возможности для производителей. Усиливая друг друга, данные эффекты негативно отражаются на долгосрочных темпах роста экономики[26].

Одной из важнейших составляющих государственной экономической политики, направленной на достижение макроэкономической стабильности, является монетарная политика или денежно-кредитная политика – это совокупность мероприятий, которые предпринимает центральный банк для поддержания ценовой стабильности в целях содействия устойчивому и сбалансированному развитию экономики. Метод косвенного (неценового) воздействия государства на цены — это вмешательство государственных органов исполнительной власти не непосредственно в процесс ценообразования, а через систему факторов, косвенным образом влияющих на цены. Исторически сложилось, что за стабильность цен отвечает центральный банк. Это связано с возникновением права центральных банков на эмиссию денег в виде бумажных ассигнаций. Являясь эмитентом денег, центральный банк обязан обеспечить устойчивость их покупательской способности или, другими словами, низкую инфляцию. За инфляцией как явлением всегда стоит рост предложения эмитируемой центральным банком национальной валюты[27].

Чтобы достичь целей по инфляции центральный банк использует одну из возможных стратегий (режимов) монетарной политики - совокупность правил и процедур проведения центральным банком монетарной политики. Ключевой характеристикой режима монетарной политики, учитывая невозможность непосредственного влияния центрального банка на изменение цен, является выбор промежуточного целевого ориентира и управление инфляционными ожиданиями. В качестве промежуточного ориентира выступает прогноз инфляции. При возникновении риска отклонения инфляции от объявленного целевого ориентира центральный банк применяет инструменты монетарной политики, чтобы привести ее в соответствие с целевым значением. Основное воздействие монетарной политики осуществляется, как правило, через канал процентной ставки. Соответственно объемы эмиссии (изъятия) определяются рынком исходя из задаваемой центральным банком цены денег[28].

Общим качеством промежуточного ориентира в любом выбранном центральным банком режиме монетарной политики является возможность центрального банка влиять на него своими инструментами, его прозрачность и понятность. Следует отметить, что взаимосвязь между инструментами денежно-кредитного регулирования и конечной целью монетарной политики сложна и ее результаты возможно увидеть и определить не сразу. Сигналы, посылаемые экономике через операции и инструменты центрального банка, проявляются на динамике общего уровня цен с запаздыванием. Кредит – это тот финансовый инструмент, который позволяет обеспечить эту ценовую стабильность. При этом под ценовой стабильностью (устойчивостью покупательной способности национальной валюты) специалисты предлагают понимать умеренный рост потребительских цен, а не их неизменность. Кредит и цены, представляющие собой экономический инструмент управления, тесно взаимосвязаны между собой. Процентные ставки по кредиту влияют на уровень цен, оказывая сдерживающее или стимулирующее воздействие на производство, они способны менять соотношение спроса и предложения, и соответственно косвенно воздействуют на цену. Предположим, что в ожидании повышения цены на какой-нибудь товар человек принимает решение не только вложить в него все свои наличные деньги, но и приобрести его в кредит на такую сумму, какую доверят ему лица, производящие или импортирующие этот товар. Ясно, что тем самым он оказывает более значительное воздействие на цену, чем если бы его покупки были ограничены суммой денег, действительно имеющихся у него в руках. Создаваемый им спрос на товар равен общей величине его денежных ресурсов и кредита, вместе взятых, поэтому цена растет пропорционально и тому и другому[29].

Для снижения цен Центральный банк может проводить политику кредитной рестрикции. Она включает в себя систему мер, направленных на предотвращение чрезмерного роста цен путем уменьшения банковских кредитов и ограничения кредитной эмиссии. Это приводит к общему сокращению выдачи кредитов промышленным и торговым предприятиям, к снижению объемов производства и темпов его роста. Основным элементом политики кредитной рестрикции является высокая цена кредита.

Дорогой кредит способствует целевому использованию средств, повышает ответственность заемщиков за своевременный возврат ссуд, позволяет отсеивать «рисковых» заемщиков. В этих условиях производители товаров вынуждены искать способы вовлечения в оборот собственных ресурсов, не прибегая к банковскому кредиту. Тем самым поддерживается относительно стабильная себестоимость выпускаемой продукции, а значит, и цена на нее.

Однако кредитная рестрикция, как отмечалось, ведет к спаду производства, поскольку отсутствуют возможности для мобилизации временно свободных денежных средств и использования их для кредитования. Поэтому одновременно с созданием условий для сдерживания роста цен ухудшаются возможности дальнейшего развития производства. Все вышеизложенное характерно для белорусской экономики.

Так, в 2015 году в Республике Беларусь инфляция достигала 17 — 18 процентов, в связи с чем кредитные ресурсы для предприятий были дорогими, так как ставка рефинансирования достигала 26% [30]. В 2016 году произошло замедление инфляции, что показано в таблице 2.

Таблица 2

Индексы цен и тарифов в Республике Беларусь в 2016 г

|

Показатель |

Декабрь 2016 г. к |

2016 г. к 2015 г. |

|

|

Ноябрю 2016 г. |

Декабрю 2015 г. |

||

|

Индекс потребительских цен всего |

100,5 |

110,6 |

111,8 |

|

В том числе Продовольственные товары Непродовольственные товары Платные услуги |

101,0 99,4 101,1 |

110,4 106,8 117,6 |

110,4 109,4 119,7 |

|

Индекс базовой инфляции |

100,1 |

110,0 |

110,9 |

Анализ данных таблицы 2 показывает, что индекс потребительских цен в декабре 2016 г. по сравнению с декабрем 2015 г. составил 110,6 % против 111,8 % в январе-декабре 2015 г. В декабре 2016 г. по сравнению с ноябрем 2016 г. индекс потребительских цен составил 100,5 %. В 2016 году основной вклад в увеличение потребительских цен внесли рост цен и тарифов на услуги ЖКХ, мясо, молоко, алкоголь, связь и медикаменты. В то же время замедлению потребительских цен способствовало снижение цен на плодо-овощную продукцию и обувь.

Национальный банк в области процентной политики сохранил направленность на формирование в экономике уровня процентных ставок, обеспечивающих финансовую и макроэкономическую стабильность, замедление инфляции. Средняя процентная ставка по новым кредитам в белорусских рублях составила 20,5 процента годовых, уменьшившись за месяц на 0,4 процентного пункта. Основной целью монетарной политики Национального банка Республики Беларусь в 2017 г. является снижение инфляции до 9 процентов (декабрь 2017 г. к декабрю 2016 г.).

Среднесрочная цель — последовательное снижение инфляции до 5 процентов в 2020 г. Замедление инфляционных процессов позволило Национальному банку Беларуси пойти на плавное ослабление денежно-кредитной политики и снижение ставки рефинансирования до 14 % к апрелю 2017 года с целью поддержания роста экономики. Дальнейшее развитие экономики страны зависит в краткосрочной перспективе от привлечения внешних ресурсов на финансирование ее роста, принимаемых мер монетарной и фискальной политики, а также от мер по реформированию экономики в долгосрочной перспективе и внешней конъюнктуры. Результатом реализации денежно- кредитной политики в 2017 году станет замедление инфляционных процессов, обеспечение макроэкономических показателей и финансовой устойчивости[31].

Кредит является одним из основных регуляторов совокупного денежного оборота. Вследствие этого кредит способствует расширению емкости рынка с позиций спроса. В рыночных условиях это чрезвычайно важно, так как денежные знаки и платежные средства, обращающиеся в современных денежных системах, имеют кредитный характер. Вследствие этого движение кредита оказывает непосредственное воздействие на денежную массу, находящуюся в обращении и позволяет решить проблему инфляции. Реализация данной роли кредита осуществляется посредством централизованного регулирования оборота денег через кредитную сферу.

2.2.Кредитования в Республике Беларусь и возникающие с ним проблемы.

Доминирующим источником заемного финансирования для белорусских субъектов хозяйствования остаются кредиты коммерческих банков. При этом степень государственного участия в собственности банков находилась на стабильно высоком уровне: в последние годы государство контролирует около двух третьих банковских активов.

Следствием значительной доли государства в собственности коммерческих банков явилось их масштабное участие в кредитовании государственных программ и мероприятий, а также выполнение некоторых социальных функций. Поэтому одной из проблем развития кредитных отношений в Республике Беларусь является директивное кредитование.

На протяжении длительного времени директивное кредитование позволяло активизировать инвестиционный процесс, но вместе с тем привело к накоплению ряда дисбалансов и нарастанию издержек, среди которых – значительная сегментация кредитного рынка, удорожание кредитов в рыночном сегменте, усиление стимулов к долларизации, ухудшение доступа частного сектора к кредитам, субсидирование убыточных предприятий.

Курс на последовательное сокращение объемов директивного кредитования, освобождение банков от несения данной нагрузки, а также повышение эффективности распределения финансовых ресурсов в рамках государственных программ и мероприятий путем наделения Банка развития соответствующими полномочиями позволят существенным образом изменить институциональную структуру и набор инструментов финансового рынка, высвободив пространство для развития эффективных рыночных механизмов.

В этой связи риски, порождаемые проблемными государственными предприятиями реального сектора экономики, являются потенциальной угрозой финансовой стабильности в стране. Неудовлетворительное состояние ряда государственных предприятий является проявлением одной из основных проблем белорусской экономики – низкой инвестиционной отдачи финансовых ресурсов и неэффективности их распределения среди отраслей реального сектора. Данные тенденции показаны в таблице 2, где показательным примером выступает сельское хозяйство.

Таблица 3

Анализ результатов кредитования сельскохозяйственной отрасли Республике Беларусь

|

Доля сельского хозяйства в структуре ВВП, % |

Доля сельского хозяйства в задолженности по кредитам, % |

Доля проблемных активов банков в корпоративном сегменте |

в том числе в отрасли сельского хозяйства, % |

|

|

2011 г. 2012 г. 2013г. 2014 г. 2015 г. 2016 г |

8,0 8,1 6,8 7,3 6,3 6,8 |

12,9 13,8 13,8 13,3 14,4 14,5 |

4,59 7,16 5,67 5,41 9,11 18,30 |

5,53 7,58 10,45 9,11 9,58 34,72 |

Анализ данных таблицы 3 показывает, что доля сельскохозяйственной отрасли в структуре ВВП по видам экономической деятельности на протяжении последнего десятилетия колебалась в диапазоне 7- 8 процентов, причем в последние годы она даже несколько снизилась.

В то же время удельный вес предприятий сельского хозяйства в остатке задолженности корпоративного сегмента экономики по кредитам банков и ОАО ”Банк развития Республики Беларусь“ в разные периоды составлял от 13 до 14,5 процента (имея при этом возрастающий тренд), что практически в 2 раза выше, чем участие сельскохозяйственных организаций в производстве ВВП.

С другой стороны, на протяжении 2011–2016 гг. доля проблемных активов банков в активах, подверженных кредитному риску и размещенных в сельскохозяйственной отрасли, была в среднем в 1,5 раза выше, чем в целом по корпоративному сегменту (в 2016 году превышение было практически двукратным), при том что процентные ставки по кредитам банков в национальной валюте для сельскохозяйственных организаций были всегда существенно ниже, чем для предприятий иных отраслей (в отдельные периоды — до двух раз). Учитывая доминирующую в сельском хозяйстве форму собственности, вышеуказанные факты еще раз подчеркивают необходимость повышения эффективности функционирования государственных предприятий как основного фактора поддержания финансовой стабильности в стране[32].

В целях стабилизации финансовой системы, в том числе и кредитных отношений, общим постановлением Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 13 июня 2016 г. № 454/16 в Беларуси образован Совет по финансовой стабильности. Данный Совет является постоянно действующим коллегиальным органом, созданным для координации действий, направленных на обеспечение финансовой стабильности. В состав Совета входят работники Национального банка, Министерства финансов и Министерства экономики.

Основными задачами Совета являются:

- организация и координация мониторинга финансовой стабильности в Республике Беларусь;

- комплексный анализ факторов, оказывающих влияние на сохранение финансовой стабильности;

- разработка и координация выполнения мер, направленных на обеспечение финансовой стабильности;

- разработка механизмов разрешения кризисных ситуаций на финансовом рынке;

- координация деятельности уполномоченных государственных органов по регулированию и надзору на финансовом рынке.

Для выполнения данных задач Советом созданы три комитета (рабочий комитет по оценке финансовой стабильности и выработке мер по ее обеспечению, рабочий комитет по разработке механизмов разрешения кризисных ситуаций на финансовом рынке, рабочий комитет по координации подходов к регулированию и надзору), которые осуществляют проработку на экспертном уровне вопросов, входящих в компетенцию Совета, и подготовку аналитических материалов и проектов решений для их последующего рассмотрения на заседаниях Совета.

С целью снижения риска не возврата ссуженной стоимости по кредиту был принят Закон о кредитных историях от 10 ноября 2008 г. № 441-З, который является актуальным и в настоящее время. Закон направлен на укрепление платежной дисциплины, повышение заинтересованности физических и юридических лиц в надлежащем исполнении обязательств перед Национальным банком Республики Беларусь банками, небанковскими кредитно-финансовыми организациями Республики Беларусь, снижение кредитных рисков. Закон призван обеспечить формирование положительного имиджа добросовестных заемщиков, укрепление их деловой репутации и инвестиционной привлекательности[33].

Все выше указанное, формирует специфические условия осуществления банковского кредитования в Республике Беларусь. Требует от банков оперативного регулирования и учета всех особенностей рынка. Проанализировав тенденции развития кредитных отношений Беларуси можно сказать, что они были неоднозначны. Так, стремительный рост активов, в частности кредитов, банков сопровождался увеличением системных рисков, в том числе кредитного. В то же время доверие населения и юридических лиц к банковской системе сохранялось на достаточно высоком уровне, что подтверждается ростом депозитов и остатков на расчетных счетах.

Таким образом, исследования показали, что кредитная система играет важную роль в экономике государства, субъектов хозяйствования и граждан, а также способствует претворению в жизнь перехода на рыночные преобразования. Однако сегодня можно выделить ряд нерешенных проблем и макроэкономических рисков, которые ограничивают эффективность проводимой кредитной политики. Основными из них являются:

1) кризис неплатежей из–за большой доли низкорентабельных и убыточных предприятий, замещение утраченного субъектами хозяйствования оборотного капитала банковскими кредитами;

2) недостаточная эффективность общественного производства вследствие его невысокого технологического уровня, характеризующегося, в частности, значительным износом активной части основных фондов. Это является одним из основных факторов, ограничивающих конкурентоспособность отечественной продукции и обусловливающих низкую долю добавленной стоимости в цене на нее;

3) высокая материало– и энергоемкость производства, сильная зависимость его от конъюнктуры цен на импортируемые топливно–энергетические и сырьевые ресурсы, что негативно отражается на состоянии платежного баланса страны и отдельных предприятий и организаций;

4) ограниченность инвестиционных ресурсов для обновления основных фондов;

5) существуют проблемы ввода современных форм кредитования экономики РБ. Данный процесс часто сопряжен с риском искажения экономической сущности новых банковских продуктов и, как следствие, потерей их экономической привлекательности для потенциальных клиентов[34].

К числу актуальных проблем следует также отнести затрудненный доступ к источникам внешнего финансирования малых и средних предприятий. Факторами, ограничивающими возможности малых и средних предприятий получить банковский кредит, в том числе и на льготных условиях, являются, с одной стороны, более жесткие требования по предоставлению гарантий возврата ссуды вследствие отсутствия у последних достаточно длительной кредитной истории, повышенных производственных рисков и высокой мобильности капитала. С другой стороны, присущая малым предприятиям специфическая структура активов, в которой минимален вклад недвижимости, увеличивает риски банков, а, следовательно, и стоимость выдаваемых кредитов[35].

Для решения данных проблем необходимо укрепить доверия к банковскому сектору со стороны инвесторов, кредиторов и вкладчиков, повысить эффективность механизмов аккумулирования денежных средств и их трансформации в кредиты и инвестиции. В связи с этим определим основные направления по повышению эффективности кредитования и введение новых форм кредитов банками, работающими в Республике Беларусь.

2.3.Направления по повышению эффективности кредитования в Республике Беларусь.

Проведенное исследование позволяет определить следующие направления по повышению эффективности кредитования в Республике Беларусь.

1 Ввести и широко рекламировать востребованный набор «карточных» кредитов, а также, с учетом стабильного роста спроса на конкретные группы товаров длительного потребления, совместно с производителями, торговыми организациями и дилерскими структурами продвигать на рынок узкоцелевые кредитные услуги.

2 Существенное внимание необходимо уделять вопросам совершенствования системы Интернет–банкинг, развитие которой планируется осуществить по трем направлениям — расширению функциональности, дальнейшей адаптивности интерфейса к восприятию пользователями, способности к продвижению розничных продуктов банка. С учетом активного развития рынка товаров, способных выступать в качестве инструментов обмена электронными сообщениями наряду с «классической» системой Интернет–банкинг, обеспечивающей взаимодействие держателя карточки с банком посредством персонального компьютера, банк намерен целенаправленно развивать такие формы удаленного доступа к своим услугам как мобильные приложения (для владельцев смартфонов), USSD – банкинг, ТВ – банкинг (для клиентов, не использующих Интернет).

3 Банкам необходимо морально и материально стимулировать эффективную предпринимательскую деятельность. Например, многие жалуются на большое количество документов и справок, которые необходимо предоставить для получения кредита. Поэтому можно предложить для предпринимателей и организаций, показывающих стабильное и эффективное развитие в течение 3 лет предусмотреть уменьшение перечня необходимых документов и справок при оформлении кредита.

4 В целях повышения роли кредитования сектора малого и среднего предпринимательства (МСП) можно предложить использование опыта других стран. Анализ практики кредитования сектора МСП в Германии показал, что существенную роль в расширении возможностей его субъектов в привлечении внешнего финансирования играют гарантийные инструменты, в основе которых лежит разделение рисков между кредитными организациями, кредитополучателями, гарантийными банками и государством.

Гарантийные банки – это кредитные институты, обладающие банковской лицензией только на предоставление поручительств и гарантий, а также мезонинных кредитов компаниям, которые не могут рассчитывать на проектное финансирование в связи с недостатком собственных средств. Они создаются с участием государства, предпринимательских союзов, торгово-промышленных палат, коммерческих банков, страховых организаций.

При этом отбор и оценка проектов МСП на предмет их эффективности и окупаемости осуществляется обслуживающими коммерческими банками, которые берут на себя не менее 20% риска невозврата кредита[36]. По данным результатов исследований университета г. Трира, функционирование гарантийных банков в Германии обеспечивает:

- прирост ВВП — в среднем на 3,4 млрд. евро в год;

-прирост поступлений в бюджет от налогов на товары –в среднем на 500,0 млн. евро в год, от подоходного и имущественного налогов – в среднем на 500,0 млн. евро в год.

Поэтому в целях дальнейшего развития механизмов финансовой поддержки малого и среднего предпринимательства в нашей стране и повышения эффективности использования бюджетных средств участниками круглого стола было высказано мнение о целесообразности внедрения механизмов гарантирования кредитов, выдаваемых банками субъектам данного сектора. Это может быть реализовано посредством создания на базе Белорусского фонда финансовой поддержки предпринимателей гарантийного фонда с участием на первоначальном этапе ресурсов самого фонда и Банка развития Республики Беларусь, а в последующем — средств коммерческих банков, страховых организаций, международных проектов и программ, других заинтересованных.

Это позволит снизить кредитные риски для коммерческих банков и существенно расширить круг потенциальных источников заимствования для МСП. Кредитование субъектов через систему коммерческих банков обеспечит финансирование лишь экономически обоснованных и высокоэффективных проектов, а наличие государственного участия в гарантийном фонде – реализацию проектов, отвечающих, кроме того, приоритетным направлениям развития.

При этом средства, предусматриваемые на финансовую поддержку МСП в областных бюджетах, целесообразно использовать не на финансирование небольшого количества отдельных проектов, а направлять на создание страхового фонда для частичного «покрытия» гарантий по невозвращенным кредитам.

Внедрение системы гарантирования кредитов обеспечит:

- повышение доступности кредитных ресурсов для малого и среднего бизнеса;

- стимулирование взаимодействия малого и среднего предпринимательства с кредитными организациями, получение ими практического опыта в области бизнес-планирования, финансового анализа и привлечения внешних финансовых ресурсов в целом;

- значительно меньшее по сравнению с предоставлением льготных кредитов и прямых бюджетных субсидий искажение конкурентной среды;

- охват значительно большего количества субъектов бизнеса мерами финансовой поддержки в рамках одних и тех же объемов ресурсов[37].

5 Для повышения вовлеченности населения РБ в финансовые рынки можно предложить следующие рекомендации:

- проведение информационно-образовательных мероприятий для групп населения, характеризующихся низким уровнем финансовой грамотности и включенности в финансовые рынки (люди старшего возраста, безработные, люди с низким уровнем образования, низким социальным положением, низким уровнем дохода, проживающие в сельской местности);

- выпуск периодических изданий (либо размещение специализированных информационных колонок в периодических изданиях, популярных среди всех слоев населения), в простой и доступной форме излагающих информацию о финансовых продуктах и услугах, доступные на финансовом рынке страны; - создание телевизионных роликов о финансовых продуктах и услугах; - создание условий для развития микрофинансирования с целью повышения охвата граждан финансовыми услугами.

Заключение

Желающих получить кредит всегда много, но среди них необходимо выбрать тех, кому можно его предоставлять, доверить и быть уверенным, что ссуда будет своевременно возвращена и за ее использование будет выплачен ссудный процент. Неудивительно, что банк вступает в кредитные отношения с заемщиком на базе оценки его кредитоспособности, ликвидности его баланса, изучения рынка продукта товаропроизводителя, уровня менеджмента и управления, прошлого опыта работы с ним.

Роль и значение кредитов заключается в том, что они являются регулятором в перераспределении капиталов и значительно повышают общую эффективность производственных и обменных процессов. Кредитование создает предпосылки и условия для обеспечения непрерывности производства и обращения, стабильного развития экономики заемщика, его конкурентоспособности и прибыльности. Финансовые учреждения аккумулируя капиталы хозяйствующих объектов высвобождающиеся в процессе хозяйственной деятельности и сбережения населения, предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале.

Это позволяет предприятиям иметь дополнительные средства при их недостаточно и стабильно развиваться. А население за счет кредитов может удовлетворит потребность в дорогостоящих материально-товарных ценностях, жилье, и таким образом через спрос на эти товары также стимулировать развитие производства. Сегодня кредиты оказывают существенное влияние на развитие новых технологий и новых производств, потому что их развитие требует первоначальных крупных вложений, которые могут быть получены за счет кредита.

С целью дальнейшего совершенствования и оптимизации кредитования в Республике Беларусь можно выделить следующие направления:

- широкое внедрение гарантийных инструментов, в основе которых лежит разделение рисков между кредитными организациями, кредитополучателями, гарантийными банками и государством. Гарантийные банки – это кредитные институты, обладающие банковской лицензией только на предоставление поручительств и гарантий, а также мезонинных кредитов компаниям, которые не могут рассчитывать на проектное финансирование в связи с недостатком собственных средств. Они создаются с участием государства, предпринимательских союзов, торгово-промышленных палат, коммерческих банков, страховых организаций;

- для предоставления новых форм кредитования физическим лицам и снижения проблемных кредитов необходимо обеспечить повышение финансовой грамотности населения РБ путем проведения информационно-образовательных мероприятий, выпуска периодических изданий (либо размещение специализированных информационных колонок в периодических изданиях, популярных среди всех слоев населения), создание телевизионных роликов о финансовых продуктах и услугах.

- внедрение новейших цифровых технологий в банковской сфере позволит решить вопросы по межбанковской идентификации клиентов и устранит основной барьер на пути доступа физических и юридических лиц (клиентов) к банковским услугам и продуктам посредством дистанционных (цифровых) каналов взаимодействия.

Список использованных источников

- Гражданский кодекс Республики Беларусь: с изм. и доп.— Минск: Нац. центр правовой информ. Респ. Беларусь, 2014. — 656 с.

- Банковский кодекс Республики Беларусь от 25 октября 2000 г. № 441-З: с изм. и доп.: № 132-З с изменениями и дополнениями от 01.01.2014 г. // Национальный реестр правовых актов Республики Беларусь. — 2010 г. — № 147. — 2/1684.

- Боровкова В. Банки и банковское дело / В. Боровкова. — М.:Юрайт, - 2013. — 626 с.

- Горелая Н. Организация кредитования в коммерческом банке / Н. Горелая. — М.: Инфра-М, 2012. —208 с.

- Деньги, кредит, банки: Справ. пособие / Г. И. Кравцова, Б. С. Войтешенко, Е. И. Кравцов и др.: Под общ. ред. Г.И. Кравцовой. — Мн.: Меркаванне, 2011. — 270 с.

- Иванов В. В. Деньги, кредит, банки: учебное пособие / В.В. Иванов. —М.: Финансы и статистика, 2011. — 592 с.

- Ковалева Т. М. Финансы, деньги, кредит, банки: учеб. / Т. М. Ковалева. — М.: КноРус, 2013. — 360 с.

- Кравцова Г. И. Развитие кредитных отношений в Республике Беларусь Г. И. Кравцова // Менеджмент и маркетинг: опыт и проблемы : сборник научных трудов [под общ. ред. И.А. Акулича] ; Белорусский гос. экон. ун-т, Дортмундская высш. шк., Ун-т Ганновера [и др.]. — Минск : Мэджик, 2011. — С. 235—239.

- Организация деятельности коммерческого банка: учебник / под ред. Е. А. Звоновой. — М.: ИНФРА-М, 2015. — 632 с.

- Основы банковского дела: учеб. пособие / под ред. проф. Г. Г. Коробовой и проф. Ю.И. Коробова. —М. Магистр, 2013. — 448с.

- Панова Г.С. Кредитная политика коммерческого банка: учеб. /Г.С. Панова. — Москва: ИПЦ «ДИС», 2011. — 464 с.

- Поморина М. Финансовое управление в коммерческом банке / М. Поморина. — М. Кнорус, 2013. — 376 с.

- Романовский М. В. Финансы: учебник / М. В. Романовский; под ред. М.В. Романовского, О.В. Врублевской. — М.: Юрайт, 2013. - 599 с.

- Свиридов О.Ю. Международные финансы. Учебное пособие. / О.Ю. Свиридов, А.А. Лысоченко. — М. Феникс, 2015. — 400 с.

- Слепов В.А. Финансы организаций (предприятий) / В.А. Слепов, Т. В. Шубина. — М. Инфра-М, 2015. —352 с.

- Тарасов В. И. Деньги, кредит, банки: Учебное пособие / В. И. Тарасов. — Мн.: Мисанта, 2012. — 512 с.

- Финансы и кредит: учеб. пособие / Л. Колпина, Т. Кондратьева и др. / под ред. Л. Колпиной — Мн. Вышэйшая школа, 2011. — 368 с.

- Янин О.Е. Финансы, денежное обращение и кредит. Учебник / О. Е. Янин. – Асаdemia, 2014. — 240 с.

- Аксюхина Н. Формирование региональных бюро кредитных историй как метод снижения кредитных рисков // Н. Аксюхина // Финансы и кредит. — 2012. — №6. — С. 34—38.

- Дубков С. Стабильность банковской системы — важнейшая составляющая экономического развития / С. Дубков // Журнал «Юрист». – 2011. — № 6. — С. 7— 13.

- Мирончик Н. Л. Кредитование экономики: новые ответы на старые вопросы / Н. Л. Мирончик, М. В. Демиденко // Банкаускi веснiк. — 2012. — № 20. — С. 14—16.

- Пленкин В. Создание Кредитного бюро в Беларуси / В. Пленкин, О. Барауля // Банковский вестник. — 2012. — №28. — С.36 — 39.

- Сафонов А. О роли банковского потребительского кредита / А. Сафонов // Вестник. — 2011 — №2. — С. 50 — 52.

- Формирование системы кредитного обеспечения модернизации белорусской экономики / Н.Л. Давыдова, С. В. Сплошнов // Банковский вестник — 2014. № 7 — С. 25 — 32.

Приложение 1

Принципы кредита

возвратности

срочности

платности

Рисунок 1. Основные принципы кредита

Функции кредита

распределительная

замещения

Контрольно-стимулирующая

Экономических рычагов

Рисунок 2. Функции кредита

Приложение 2

Рисунок 1. Структура активов банков Республики Беларусь по субъектам кредитования

-

Организация деятельности коммерческого банка: учебник / под ред. Е. А. Звоновой. — М.: ИНФРА-М, 2015. — 632 с. ↑

-

Слепов В.А. Финансы организаций (предприятий) / В.А. Слепов, Т. В. Шубина. — М. Инфра-М, 2015. —352 с. ↑

-

Мирончик Н. Л. Кредитование экономики: новые ответы на старые вопросы / Н. Л. Мирончик, М. В. Демиденко // Банкаускi веснiк. — 2012. — № 20. — С. 14—16. ↑

-

Романовский М. В. Финансы: учебник / М. В. Романовский; под ред. М.В. Романовского, О.В. Врублевской. — М.: Юрайт, 2013. - 599 с. ↑

-

Мирончик Н. Л. Кредитование экономики: новые ответы на старые вопросы / Н. Л. Мирончик, М. В. Демиденко // Банкаускi веснiк. — 2012. — № 20. — С. 14—16. ↑

-

Кравцова Г. И. Развитие кредитных отношений в Республике Беларусь Г. И. Кравцова // Менеджмент и маркетинг: опыт и проблемы : сборник научных трудов [под общ. ред. И.А. Акулича] ; Белорусский гос. экон. ун-т, Дортмундская высш. шк., Ун-т Ганновера [и др.]. — Минск : Мэджик, 2011. — С. 235—239. ↑

-

Иванов В. В. Деньги, кредит, банки: учебное пособие – М., 2011. ↑

-

Боровкова В. Банки и банковское дело / В. Боровкова. — М.:Юрайт, - 2013. — 626 с. ↑

-

Аксюхина Н. Формирование региональных бюро кредитных историй как метод снижения кредитных рисков // Н. Аксюхина // Финансы и кредит. — 2012. — №6. — С. 34—38. ↑

-

Сафонов А. О роли банковского потребительского кредита / А. Сафонов // Вестник. — 2011 — №2. — С. 50 — 52. ↑

-

Ковалева Т. М. Финансы, деньги, кредит, банки.- М., 2013. ↑

-

Иванов В. В. Деньги, кредит, банки: учебное пособие / В.В. Иванов. —М.: Финансы и статистика, 2011. — 592 с. ↑

-

Горелая Н. Организация кредитования в коммерческом банке / Н. Горелая. — М.: Инфра-М, 2012. —208 с. ↑

-

Тарасов В. И. Деньги, кредит, банки.- Мн., 2012. ↑

-

Слепов В.А. Финансы организаций (предприятий) / В.А. Слепов, Т. В. Шубина. — М. Инфра-М, 2015. —352 с. ↑

-

Деньги, кредит, банки: Справ. пособие / Г. И. Кравцова, Б. С. Войтешенко, Е. И. Кравцов и др.: Под общ. ред. Г.И. Кравцовой. — Мн.: Меркаванне, 2011. — 270 с. ↑

-

Дубков С. Стабильность банковской системы — важнейшая составляющая экономического развития / С. Дубков // Журнал «Юрист». – 2011. — № 6. — С. 7— 13. ↑

-

Организация деятельности коммерческого банка / под ред. Е. А. Звоновой.- М., 2015. ↑

-

Деньги, кредит, банки: Справ. пособие / Г. И. Кравцова, Б. С. Войтешенко, Е. И. Кравцов и др.: Под общ. ред. Г.И. Кравцовой. — Мн.: Меркаванне, 2011. — 270 с. ↑

-

Романовский М. В. Финансы: учебник / М. В. Романовский; под ред. М.В. Романовского, О.В. Врублевской. — М.: Юрайт, 2013. - 599 с. ↑

-

Мирончик Н. Л. Кредитование экономики: новые ответы на старые вопросы / Н. Л. Мирончик, М. В. Демиденко // Банкаускi веснiк. — 2012. — № 20. — С. 14—16. ↑

-

Горелая Н. Организация кредитования в коммерческом банке. - М., 2012. ↑

-

Мирончик Н. Л. Кредитование экономики: новые ответы на старые вопросы / Н. Л. Мирончик, М. В. Демиденко // Банкаускi веснiк. — 2012. — № 20. — С. 14—16. ↑

-

Деньги, кредит, банки: Справ. пособие / Г. И. Кравцова, Б. С. Войтешенко, Е. И. Кравцов и др.: Под общ. ред. Г.И. Кравцовой. — Мн.: Меркаванне, 2011. — 270 с. ↑

-

Основные тенденции в экономике и денежно-кредитной сфере Республики Беларусь. Аналитическое обозрение 2016 г. [Электронный ресурс] – режим доступа: http://www.nbrb.by/ ↑

-

Финансы и кредит: учеб. пособие / под ред. Л. Колпиной – Мн., 2011. ↑

-

Дубков С. Стабильность банковской системы – важнейшая составляющая экономического развития // Юрист. – 2011. – № 6. – С. 7–13. ↑

-

Боровкова В. Банки и банковское дело. - М., 2013. ↑

-

Финансы и кредит: учеб. пособие под ред. Л. Колпиной. – Мн., 2011. ↑

-

Основные тенденции в экономике и денежно-кредитной сфере Республики Беларусь. Аналитическое обозрение 2016 г. [Электронный ресурс] – режим доступа: http://www.nbrb.by/ ↑

-

Указ Президента Республики Беларусь от 3 октября 2016 г. № 359, рег. номер в НРПА 1/16669 от 4 октября 2016 г. Об утверждении Основных направлений денежно- кредитной политики Республики Беларусь на 2017 год. [Электронный ресурс] - Режим доступа - https://www.nbrb.by/legislation/ondkp/ ↑

-

Давыдова Н. Л. Формирование системы кредитного обеспечения модернизации белорусской экономики // Банковский вестник – 2014. № 7 – С. 25-32. ↑

-

Аксюхина Н. Формирование региональных бюро кредитных историй как метод снижения кредитных рисков // Финансы и кредит. – 2012. - №6. – С. 34-38. ↑

-

Давыдова Н. Л. Формирование системы кредитного обеспечения модернизации белорусской экономики // Банковский вестник – 2014. № 7 – С. 25-32. ↑

-

Мирончик Н. Л. Кредитование экономики: новые ответы на старые вопросы // Банкаускi веснiк. - 2012. - № 20. – С 14-16. ↑

-

Раковец, А.А. Кредитный процесс. Риски банковской деятельности: измерение, прогнозирование, управление и минимизация – Минск, 2011. ↑

-

Поморина, М. Финансовое управление в коммерческом банке. М., 2013. ↑

- Федеральные налоги с юридических лиц, их экономическое значение

- Особенности кадровой стратегии кредитных организаций (Содержание и сущность кадровой стратегии организации).

- Мотивация и ее теории (Понятие мотивации).

- Анализ конкурентов на рынке и определение собственной конкурентоспособности.

- Теория менеджмента (Характеристики внешней среды)

- Особенности политики мотивации персонала организаций бюджетной сферы (на примере Освейского исполнительного комитета)

- Анализ внутренней и внешней среды организации (Характеристика внешней среды)

- Политика регулирования численности персонала в системе стратегического управления кадровым направлением деятельности организации (Структура персонала, его планирование)

- Анализ денежных средств предприятия (на примере СП ЗАО «Интерфорест»)

- Виды договоров (Виды договоров в гражданском праве)

- Документирование и инвентаризация (инвентаризация как элемент метода бухгалтерского учета)

- Кадровая стратегия в системе стратегического управления организацией (Сущность стратегического управления в организации)