Система налогового учета (Определение налогового учета, его содержание, цели и задачи)

Содержание:

ВВЕДЕНИЕ

Налоговая система в каждой стране является одной из стержневых основ экономической системы. Она, с одной стороны, обеспечивает финансовую базу государства, а с другой – выступает главным орудием реализации ее экономической доктрины.

Налоги являются одной из важнейших финансовых категорий. Исторически это наиболее древняя форма финансовых отношений между государством и членами общества. Именно возникновение государства способствовало появлению платежей и взносов в государственную казну для финансового обеспечения выполнения государственных функций. Сначала эти взносы проводились в натуральной форме, затем, с развитием товарно-денежных отношений, был осуществлен переход к денежной форме взносов.

Цель курсовой работы - изучение вопросов организации налогового учёта в РФ, его целей и задач.

Для достижения поставленной цели необходимо решить следующие задачи:

1. Дать определение налогового учёта, рассмотреть его содержание, основные цели и задачи;

2. Рассмотрение вопросов о необходимости ведения налогового учёта на предприятии;

3. Определить особенности применения налогового учёта на предприятии;

4. Проанализировать различные подходы к ведению налогового учёта;

5. Рассмотреть положительные стороны ведения налогового учёта на предприятии.

Объектом курсового исследования является налоговый учёт на предприятии. Предметом - соотношение налогового и бухгалтерского учёта, выявление целей и задач налогового учёта.

При написании курсовой работы были использованы различные методы, такие как анализ библиографических источников, систематизация данных, выборка необходимой информации и другие методы.

1. Основные аспекты налогового учета

Ведение налогового учёта является обязательным для всех юридических лиц, зарегистрированных на территории Российской Федерации. Налоговый учет на предприятии организуется самостоятельно налогоплательщиком. Порядок ведения налогового учёта устанавливается в учётной политике для целей налогообложения, утверждаемой соответствующим приказом руководителя.

Понятие налогового учёта было введено 25 главой НК РФ «Налог на прибыль организаций». Что же такое налоговый учёт?

Налоговый учет — система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным налоговым Кодексом Российской Федерации.

Филиалы и обособленные подразделения организаций не являются самостоятельными налогоплательщиками или налоговыми агентами, в связи с чем они также не подлежат постановке на налоговый учет. По месту нахождения филиалов и обособленных подразделений в качестве налогоплательщиков обязаны встать на налоговый учет организации, в состав которых входят данные филиалы и обособленные подразделения.

Налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога.

Система налогового учета организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, то есть применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета. Изменение порядка учета отдельных хозяйственных операций и (или) объектов в целях налогообложения осуществляется налогоплательщиком в случае изменения законодательства о налогах и сборах или применяемых методов учета. Решение о внесении изменений в

учетную политику для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода, а при изменении законодательства о налогах и сборах не ранее чем с момента вступления в силу изменений норм указанного законодательства.

В случае если налогоплательщик начал осуществлять новые виды деятельности, он также обязан определить и отразить в учетной политике для целей налогообложения принципы и порядок отражения для целей налогообложения этих видов деятельности.

Данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в т.ч. операций, результаты которых учитываются в нескольких отчетных периодах, либо переносятся на ряд лет). При этом аналитический учет данных должен быть организован так, чтобы он раскрывал порядок формирования налоговой базы.

Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) любых магнитных носителях.

Формы регистров налогового учета и порядок отражения в них данных разрабатываются организациями самостоятельно и устанавливаются приложениями к приказу (распоряжению) руководителя об учетной политике для целей налогообложения.

Правильность отражения фактов хозяйственной жизни в регистрах налогового учета обеспечивают лица, составившие и подписавшие их.

Исправление ошибок в регистрах налогового учета должны быть обоснованы и подтверждены подписью лица, вносящего исправления, с указанием даты и обоснованием внесенного исправления.

За нарушение порядка налогового учета установлена ответственность по налоговому законодательству.

1.1. Определение налогового учета, его содержание, цели и задачи

Налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога.

«Данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогам.»

Подтверждением данных налогового учета являются:

1. первичные учетные документы (включая справку бухгалтера);

2. аналитические регистры налогового учета;

3. расчет налоговой базы.

Аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы. Аналитические регистры налогового учета - сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями Налогового кодекса РФ, без распределения (отражения) их по счетам бухгалтерского учета. Формы аналитических регистров налогового учета для определения налоговой базы, являющиеся документами для налогового учета, в обязательном порядке должны содержать следующие реквизиты:

- наименование регистра;

- период (дату) составления;

- измерители операции в натуральном (если это возможно) и в денежном выражении;

- наименование хозяйственных операций;

- подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

Данные налогового учета - данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет). При этом аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) любых машинных носителях. При этом формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения.

Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивают лица, составившие и подписавшие их.

При хранении регистров налогового учета должна обеспечиваться их защита от несанкционированных исправлений. Исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью ответственного лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления.

Если порядок группировки и учета объектов и хозяйственных операций для целей налогообложения соответствует порядку группировки и отражения в бухгалтерском учете, то регистры бухгалтерского учета могут быть заявлены налогоплательщиком как регистры налогового учета. Следовательно, объекты, учтенные в подобных регистрах, будут учтены для исчисления налоговой базы в размерах и порядке, предусмотренном как в бухгалтерском учете, так и в законодательстве о налогах и сборах.

К основным процедурам, связанным с учетом плательщиков, можно отнести следующие:

1. Получение от плательщика пакета документов, необходимых для постановки на учет, их проверка, включение информации о налогоплательщике в базу данных и присвоение ему идентификационного номера (ИНН).

2. Получение от плательщика информации о внесении изменений в первоначально предоставленный пакет документов и включение информации об изменении документов налогоплательщика в базу данных.

3. Получение и включение в базу данных сведений о налогоплательщиках из иных источников (не от налогоплательщика).

4. Выдача плательщику Свидетельства о постановке на учет в налоговом органе, а также — различных справок, необходимых для осуществления им хозяйственной деятельности.

5. Ответы на запросы, поступающие из налоговых, правоохранительных, судебных и иных органов, касающиеся сведений, содержащихся в учредительных документах налогоплательщиков и их счетов в банках.

6. Представление базы данных ЕГРН на региональный уровень.

7. Составление отчетности о работе по учету плательщиков и участие в составлении отчетности о работе инспекции.

8. Выверка сведений, содержащихся в базе данных.

9. Прочие работы, не вошедшие в перечень, но связанные с учетом плательщиков.

1.2. Основные элементы налогового учета

Налоговый учет имеет несколько основных составляющих элементов:

1) субъекты налогового учета;

2) объекты налогового учета;

3) основания налогового учета;

4) место постановки на налоговый учет;

5) порядок и сроки постановки на учет, переучета и снятия с учета;

6) порядок ведения Единого государственного реестра налогоплательщиков.

Субъектами налогового учета являются органы, наделенные властными полномочиями по осуществлению в отношении налогоплательщиков налогового учета, переучета, снятия с налогового учета и ведению соответствующего реестра, т.е. налоговые органы.

Таможенные органы в пределах своей компетенции также, как и налоговые органы, осуществляют налоговый контроль за соблюдением налогового законодательства в порядке, установленном главой 14 НК РФ, которая предусматривает осуществление налогового учета (ст. 83, 84 НК РФ). Однако таможенные органы не наделены законодателем полномочиями по проведению налогового учета. Осуществление организациями и физическими лицами внешнеэкономической деятельности не является законодательно установленным основанием налогового учета. Учет участников внешнеэкономической деятельности, осуществляемый таможенными органами, не будет являться налоговым учетом, и налоговые санкции за нарушение порядка такого учета применяться не должны.

Объектом налогового учета являются действия (бездействие) организаций и физических лиц по предоставлению информации, необходимой для постановки на налоговый учет, переучета или снятия с налогового учета, а также для формирования Единого государственного реестра налогоплательщиков.

Основания налогового учета — это юридические факты, с которыми Налоговый кодекс связывает обязанность лица осуществить действия по постановке на налоговый учет, переучету или снятию с налогового учета.

Основаниями постановки на налоговый учет являются:

1) государственная регистрация юридического лица;

2) государственная регистрация физического лица в качестве предпринимателя без образования юридического лица;

3) выдача физическим лицам лицензий на право занятия частной практикой;

4) государственная регистрация физического лица по месту жительства;

6) создание филиалов, представительств и обособленных подразделений организации;

7) обладание недвижимым имуществом и транспортными средствами, подлежащими налогообложению.

Основаниями же для переучета и снятия с налогового учета являются:

1) изменение юридического адреса и государственная перерегистрация организации;

2) изменение места жительства физического лица;

3) ликвидация (банкротство) организации;

4) ликвидация филиала и обособленных подразделений организации;

5) ликвидация статуса (банкротство) предпринимателя без образования юридического лица;

6) отзыв лицензии на занятие частной практикой у физического лица;

7) прекращение или утрата права собственности на недвижимое имущество или транспортные средства, подлежащие налогообложению (отчуждение имущества, уничтожение или потеря имущества и т.д.).

Важнейшим элементом и инструментом учета налогоплательщиков является ИНН — идентификационный номер налогоплательщика. Идентификационный номер представляет собой для налогоплательщика — организации десятизначный цифровой код, а для налогоплательщика — физического лица двенадцатизначный цифровой код. Последовательность цифр ИНН слева направо показывает:

— код налоговой инспекции, которая присвоила налогоплательщику идентификационный номер (4 знака, при этом, первые два — код региона, вторые два — код налоговой инспекции внутри региона);

— собственно порядковый номер (для налогоплательщиков — организаций — 5 знаков, для налогоплательщиков — физических лиц — 6 знаков);

— контрольное число, рассчитанное по специальному алгоритму, установленному МНС России (для налогоплательщиков — организаций — 1 знак, для налогоплательщиков — физических лиц — 2 знака).

Идентификационный номер налогоплательщика присваивается каждому налогоплательщику при постановке его на учет в налоговом органе:

— для организации — по месту нахождения;

— для физического лица — по месту жительства;

— для организации — налогового агента, не учтенной в качестве налогоплательщика, — по месту нахождения.

Налоговым кодексом Российской Федерации предусмотрена постановка на учет юридических лиц не только по месту нахождения, но и по месту нахождения филиалов и представительств, недвижимого имущества и т.д. При этом каждому плательщику может быть присвоен только один ИНН. Для того чтобы не порождать путаницу, когда плательщик встает на учет, например, по месту нахождения транспортных средств, но ИНН присвоен ему в другой инспекции, и соответственно, содержит ее код, в дополнение к идентификационному номеру налогоплательщика — организации введен код причины постановки на учет (КПП) налогоплательщика.

Код причины постановки на учет представляет собой девятизначный цифровой код. КПП состоит из следующей последовательности цифр слева направо:

— код налоговой инспекции, которая осуществила постановку на учет организации по месту ее нахождения, месту нахождения ее филиала и (или) представительства, расположенного на территории Российской Федерации, или по месту нахождения принадлежащего ей недвижимого имущества и транспортных средств;

— код причины постановки на учет;

— порядковый номер постановки на учет по соответствующей причине. МНС России разработан перечень кодов причины постановки на учет. Для российских организаций установлен диапазон кодов от 1 до 50.

Налоговый орган указывает идентификационный номер налогоплательщика во всех направляемых ему документах. Каждый налогоплательщик указывает свой ИНН в подаваемых в налоговый орган декларациях, отчетах, заявлениях или иных документах, а также в иных случаях, предусмотренных законодательством. Для налогоплательщика — организации идентификационный номер налогоплательщика (ИНН) должен применяться во всех документах, используемых в налоговых отношениях, вместе с кодом причины постановки на учет.

2. Организация налогового учета на предприятии

Данные налогового учета основываются на первичных учетных документах (включая справку бухгалтера), аналитических регистрах налогового учета и расчете налоговой базы (ст. 313 НК РФ). В НК РФ не дается определение первичных учетных документов, поэтому в соответствии с п. 1 ст. 11 НК РФ этот термин применяется в том значении, в каком он используется в других отраслях законодательства. Согласно п. 2 ст. 9 Федерального закона от 21.11.96 г. № 129-ФЗ "О бухгалтерском учете" первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты:

- наименование документа;

- дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц.

Аналитические регистры налогового учета - это разработочные таблицы, ведомости, журналы, книги, в которых группируются данные первичных учетных документов для формирования налоговой базы по налогу на прибыль без отражения на счетах бухгалтерского учета. Они могут вестись как на бумажных носителях, так и в электронном виде. Согласно ст. 314 НК РФ формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения. В то же время формы аналитических регистров налогового учета обязательно должны содержать следующие реквизиты, установленные ст. 313 НК РФ:

- наименование регистра;

- период (дату) составления;

- измерители операции в натуральном (если это возможно) и в денежном выражении;

- наименование хозяйственных операций;

- подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

2.1. Принципы налогового учета на предприятии

При проведении налогового учета налоговые органы руководствуются следующими принципами.

1. Принцип единства налогового учета на всей территории Российской Федерации предполагает единообразное осуществление налогового учета на всей территории Российской Федерации, существование единого реестра налогоплательщиков на территории Российской Федерации и присвоение налогоплательщику единого по всем видам налогов и на всей территории Российской Федерации идентификационного номера налогоплательщика (ИНН).

2. Принцип множественности налогового учета, т.е. постановка на налоговый учет налогоплательщика в разных налоговых органах по разным основаниям.

3. Принцип территориальности налогового учета предполагает, что в большинстве случаев взаимоотношения налогоплательщика возникают именно с тем налоговым органом, в котором он состоит на налоговом учете (предоставление налоговой отчетности, документов, обращения налогоплательщика о разъяснении налогового законодательства, проведение налоговых проверок и т.д.). 4. Заявительный принцип налогового учета, т.е. в подавляющем большинстве случаев налоговый учет осуществляется на основе заявлений обязанных лиц.

5. Принцип соблюдения налоговой тайны в отношении сведений, получаемых налоговыми органами при постановке на налоговый учет (за исключением сведений об ИНН), т.е. установление специального режима доступа к сведениям о налогоплательщике, полученным должностными лицами уполномоченных контрольных органов.

6. Принцип всеобщности налогового учета предполагает обязательность налогового учета каждого налогоплательщика. Наличие у налогоплательщика налоговых льгот не освобождает его от постановки на налоговый учет. Отсутствие постановки налогоплательщика на налоговый учет в установленном порядке влечет применение мер ответственности.

Задача 1

Предприятие реализует оборудование, приобретенное ранее для производства товаров, не облагаемых НДС. Начислить сумму НДС.

Первоначальная стоимость (Sп ) — 130 руб.

Начислено амортизации (А) – 40 руб.

Цена продажи по договору (Ц) – 120 руб.

Реализация товаров (имущества) является объектом обложения НДС.

Приобретаемое или ввозимое на территорию Российской Федерации имущество может предназначаться для производства продукции, выполнения работ, оказания услуг и реализации товаров, как облагаемых, так и не облагаемых НДС. При этом сумма налога, уплаченная при покупке или ввозе такого имущества, принимается к вычету.

«Входной» НДС, относящийся к товарам (работам, услугам) не облагаемых НДС, к вычету не принимается, а учитывается в их стоимости.

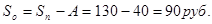

Для того, чтобы начислить НДС на оборудование необходимо рассчитать остаточную стоимость( ), которая является первоначальной стоимостью уменьшенной на величину начисленной амортизации.

), которая является первоначальной стоимостью уменьшенной на величину начисленной амортизации.

Разница между ценой продажи по договору и остаточной стоимостью и будет являться налоговой базой для начисления НДС (п.3 Ст.154 Гл.21 НК РФ) по ставке 18%. (п.3. Ст. 164. Гл.21.НК РФ)

Определить размер расходов, учитываемых в целях налогообложения прибыли, если:

1. выручка от продаж в отчётном периоде без НДС: 1 000 000 руб.,

2. расходы на оплату труда: 100 000 руб.,

3. расходы на проведение официального приёма: 10 000 руб.,

4. расходы на участие в выставке: 20 000 руб.,

5. расходы на рекламные мероприятия через СМИ: 12 000 руб.,

6. расходы на приобретение призов для массовой рекламной компании: 15 000 руб.

Решение:

Следующие расходы учитываются в целях налогообложения прибыли:

— Расходы на оплату труда (Гл 25 Ст. 253 п.2 НК РФ)

— Расходы на проведение официального приема(Гл.25 Ст.264 п.2 НК РФ)

— Расходы на рекламные мероприятия через СМИ (Гл.25 Ст.264 п.4 абзац 1 НК РФ)

— Расходы на участие в выставках (Гл.25 Ст.264 п.4 абзац 3 НК РФ)

Не учитываются следующие расходы:

— Расходы на приобретение призов для массовой рекламной кампании (в соответствии с Гл. 25 абзаца 4 пункта 4 статьи 264 НК РФ), так как сумма расходов 1% выручки от продаж, а именно 0,74%.

15 000 / 1 000 000 * 100=1,5%.

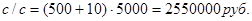

Сумма расходов = 100 000 + 10 000 + 20 000 + 12 000 = 142 000 тыс. руб.

ООО «Люкс» производит мягкую мебель. Себестоимость одного комплекта мебели 5000 руб. Прибыль на изделие 1000 руб. За налоговый период часть продукции реализована, часть передана безвозмездно. Найти сумму НДС к уплате в бюджет и сумму налога на прибыль.

Данные для расчета НДС и налога на прибыль

|

№ п/п |

Показатели (кол-во комплектов) |

Вариант 0 |

|

1 |

Продано, шт. |

500 |

|

2 |

Передано безвозмездно, шт. |

10 |

1. Объектом налогообложения НДС признается реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

В целях настоящей главы передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг); (Гл.21.Ст.171.).

В соответствии с этим, передача безвозмездно комплектов мебели признается реализацией товаров и облагается НДС.

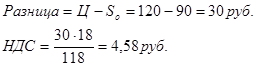

Найдем себестоимость всех комплектов:

Тогда выручка от реализации будет равна:

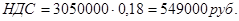

В данном случае принимается ставка 18% (п.3. Ст. 164. Гл.21.НК РФ). Начислим НДС на выручку от реализации:

Необходимо рассчитать налог на прибыль. В соответствии с Гл.25. Ст.247. объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Прибылью в целях настоящей главы признается: для российских организаций — полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с настоящей главой.

К доходам в целях настоящей главы относятся:

1) доходы от реализации товаров (работ, услуг) и имущественных прав;

2) внереализационные доходы.

При определении доходов из них исключаются суммы налогов, предъявленные в соответствии с НК налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав (п.1.Ст.249.Гл.25. НК РФ).

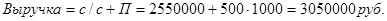

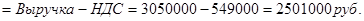

Вычтем НДС из выручки от реализации:

Выручка без НДС

В целях настоящей главы налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (п.1. С.252.Гл.25. НК РФ).

Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 настоящего Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода( абзац 4 п.1. С.252.Гл.25. НК РФ).

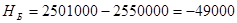

Налоговой базой является:

НБ = Выручка без НДС – Себестоимость

Налогоплательщики, понесшие убыток (убытки), исчисленный в соответствии с главой 25, в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее). При этом определение налоговой базы текущего налогового периода производится с учетом особенностей, предусмотренных статьей 283, статьями 264.1, 268.1, 275.1, 280 и 304 НК РФ.

Если в отчетном (налоговом) периоде получен убыток в данном периоде налоговая база признается равной нулю. Убытки принимаются в целях налогообложения в особом порядке (п.8 Ст.274 Гл.25 НК РФ).

Так как организация понесла убытки, то налог на прибыль будет равен 0.

2.2. Подходы к ведению налогового учета

Организация при разработке методики ведения налогового учета может применить принцип "приход-расход" с ведением книги доходов и расходов (аналогично применяющейся сейчас упрощенной системе бухгалтерского учета) или принцип двойной записи с использованием "налогового" плана счетов и разработкой "налоговых" проводок.

Первый способ оптимален для небольших организаций, количество операций в которых невелико и которые будут определять доходы и расходы по кассовому методу. Что касается остальных организаций, то им больше подошел бы второй способ, однако он очень трудоемок.

Казалось бы, можно выбрать третий путь - адаптировать для налогового учета действующий План счетов бухгалтерского учета, утвержденный приказом Минфина России от 31.10.2000 г. № 94н (далее -бухгалтерский План счетов), пересмотрев порядок аналитического учета доходов и расходов, который ведется на субсчетах к счетам бухгалтерского учета, и вести в одном плане счетов и бухгалтерский, и налоговый учет. Но в силу частого несовпадения сумм одних и тех же доходов и расходов и дат их принятия к учету в бухгалтерском и налоговом учете не представляется возможным совместить два учета в одном.

Велик соблазн просто заменить бухгалтерский учет налоговым, то есть вести учет с использованием бухгалтерского Плана счетов, но отражая доходы и расходы в соответствии с требованиями главы 25 НК РФ. Такой точки зрения часто придерживаются бухгалтеры организаций, которые ведут бухгалтерский учет только для расчета налогов. Они мотивируют свою позицию тем, что их деятельность контролируют только налоговые органы, которых интересует только правильность исчисления налогов, поэтому незачем нагружать сотрудников бухгалтерии ведением еще и классического бухгалтерского учета, который становится ненужным.

Однако согласно ст. 13 Федерального закона от 21.11.96 г. № 129-ФЗ "О бухгалтерском учете" все организации обязаны составлять на основе данных синтетического и аналитического учета бухгалтерскую отчетность и представлять ее учредителям, участникам организации или собственникам ее имущества, а также территориальным органам государственной статистики по месту их регистрации. Кроме того, бухгалтерский учет должен отражать реальное финансовое положение организации, что представляет интерес не только для менеджеров, но и для акционеров и других заинтересованных пользователей бухгалтерской отчетности.

Некоторые предлагают компромиссный вариант - использовать для налогового учета дополнительно вводимые "налоговые" счета к бухгалтерскому Плану счетов, на которых вести учет доходов и расходов в разрезе требований главы 25 НК РФ. Обороты и остатки по этим счетам не будут отражаться в регистрах бухгалтерского учета и бухгалтерской отчетности. В этом случае бухгалтер сможет при проведении какой-либо операции в бухгалтерском учете одновременно делать запись по соответствующему субсчету налогового счета.

Это будет удобно бухгалтерам, ведущим учет на компьютере с использованием бухгалтерских программ. Они должны будут добавить в алгоритм проведения некоторых хозяйственных операций дополнительные записи по счетам налогового учета и составить новые алгоритмы в тех случаях, когда бухгалтерский и налоговый учет одних и тех же операций ведется по-разному.

Исходя из наличия связи счетов налоговой и финансовой бухгалтерии, можно выделить следующую классификацию подсистем счетов налогового учета:

- системы, которые предполагают создание интегрированного плана счетов – к ним можно отнести бухгалтерской налоговый учет и смешанный налоговый учет;

- системы, которые построены на создании автономного плана счетов, абсолютный налоговый учет;

Системы, использующие интегрированный план счетов — это системы взаимосвязи счетов налогового и финансового учета, которая основывается на построении плана счетов, в котором объединяются счета как налоговой, так и финансовой бухгалтерии.

Такая система учета базируется на функциональном признаке классификации счетов исходя из вида: активов или обязательств, расходов или доходов, видов хозяйственных операций и деятельности.

2.3. Положительные стороны ведения налогового учета на предприятии

Для государства достаточно важно поддерживать стабильный уровень налоговых поступлений в течение всего финансового года и пресечение возможных налоговых нарушений в виде неполной уплаты или неправомерной задержки уплаты налогов. Одним из традиционных инструментов, позволяющих решить указанную задачу, является использование для целей налогообложения так называемого временного критерия признания доходов и расходов (признание по методу начисления либо по кассовому методу). На протяжении целого ряда лет этот критерий в обязательном порядке накладывался на правила ведения бухгалтерского учета, зачастую значительно искажая результаты бухгалтерской отчетности. Введение в действие гл. 25 “Налог на прибыль организаций” Налогового кодекса РФ и изменения, внесенные Федеральным законом РФ от 29.05.02 № 57-ФЗ в гл. 21 “Налог на добавленную стоимость” НК РФ, теперь наконец-то позволяют полностью освободить бухгалтерский учет от этого критерия признания, оставляя правило признания доходов и расходов по временному признаку только при исчислении налоговой базы НДС и налога на прибыль организаций (то есть в налоговом учете).

Отдельное ведение налогового учета позволяет значительно повысить качество работы бухгалтера и избежать целого ряда ошибок как при отражении в бухгалтерском учете отдельных фактов хозяйственной деятельности, так и при расчете налогов. Часто приходится слышать от бухгалтеров, что объем и специфика бухгалтерской учетной работы не позволяют уделять достаточное внимание налоговой литературе и законодательству. Неизбежным следствием этого является лишь формальное соблюдение правил, установленных в налоговом законодательстве, без понимания смысла этих правил. В такой ситуации бухгалтер часто теряет контроль за происходящим и не может оптимизировать налоговое бремя собственной организации. В то же время сама идея налогового учета позволяет решить данную проблему.

Ведение налогового учета отдельно от учета бухгалтерского позволит усилить контроль за правильностью исчисления налогов со стороны налоговых органов. Ни для кого не секрет, что на выездных налоговых проверках один и тот же инспектор сегодня проверяет торговую организацию, через неделю - производственное предприятие, через месяц - аудиторскую фирму. Специфика бухгалтерского учета хозяйственных операций для каждой из приведенных в качестве примера отраслей деятельности значительна. Поэтому до сих пор бухгалтеры пренебрежительно отзываются о квалификации налоговых работников, говоря об их неспособности досконально разобраться в тонкостях бухгалтерского учета. Это создает возможности для злоупотреблений со стороны налогоплательщиков.

Одним из направлений проводимой в настоящее время в РФ налоговой реформы является как раз усиление контроля за правильностью исчисления и уплаты налогов. В решении этой задачи мощным подспорьем является как раз введение налогового учета как самостоятельного участка учетной работы. Из учетных регистров исчезает вся специфика бухгалтерской двойной записи, а оставшаяся специфика экономики предприятия и управления финансами значительно меньше зависит от конкретной области деятельности и в гораздо большей степени поддается анализу с точки зрения элементарной логики. Таким образом, было бы по меньшей мере наивно предполагать, что единожды добившись от законодателей введения налогового учета, налоговые органы по собственной инициативе откажутся от этой позиции.

ЗАКЛЮЧЕНИЕ

Рассмотрев организацию налогового учета, можно сделать вывод о том, что налоги в современном цивилизованном обществе являются основной формой доходов государства и необходимым звеном экономических отношений в обществе с момента возникновения государства.

Правильная организация налогового учета способствует увеличения поступления в бюджет налогов, сборов и других обязательных платежей, позволяет вести строгий учет налогоплательщиков, учитывать платежи, поступающие от юридических и физических лиц, осуществлять контроль за обоснованностью возвратов (зачетов) средств из бюджета, контролировать лицевые счета по налогам физических и юридических лиц, своевременно засчитывать переплату по налогу в счет погашения задолженности по уплате пеней и штрафных санкций по этому же налогу, а также производить своевременно зачет переплаты по одному налогу в счет погашения задолженности по другим платежам данного налогоплательщика.

Хорошо организованный налоговый учет позволяет более объективно рассматривать отсрочки и рассрочки по уплате налогов налогоплательщиками, способствует разрешению споров по вопросам налогообложения в судебном порядке в пользу налоговых органов, позволяет выявлять и исправлять ошибки, допущенные при ведении учета налоговых поступлений, путем сверки расчетов и платежей с бюджетом с налогоплательщиками по всем налогам.

Налоговый учет — это бухгалтерский учет налогов, сборов, пошлин и других обязательных платежей, поступающих в бюджет и внебюджетные фонды, он является составной частью народно-хозяйственного бюджета.

Нормами, установленными Главой 25 Налогового кодекса РФ, предусмотрена обязанность ведения всеми организациями (налогоплательщиками) налогового учета.

Налоговый учет представляет собой систему регистрации и обобщения информации обо всех хозяйственных операциях налогоплательщика, приводящих к возникновению доходов или расходов, учитываемых при исчислении налоговой базы отчетного периода.

Целью налогового учета является формирование налоговой базы, необходимой для исчисления налоговых платежей, т.к. система бухгалтерского учета не обеспечивает налогоплательщика и налоговые органы соответствующей информацией.

Назначение налогового учета систематизация хозяйственных операций для целей налогообложения.

Задачами налогового учета являются:

- формирование полной и достоверной информации о совершенных налогоплательщиком операциях для целей налогообложения;

- представление необходимой итоговой информации внутренним и внешним пользователям;

- использование полученной информации для целей контроля и налогового планирования.

Споры вокруг необходимости ведения на предприятии отдельно налогового, а отдельно бухгалтерского учёта на сегодняшний день в России являются актуальными. Сразу необходимо отметить, что большинство специалистов склоняется к отсутствию такой необходимости.

Возникновение системы налогового учёта в России прямым образом связано с введением в действие Налогового кодекса, нормы которого вступили в противоречие с действующим до этого законодательством по бухгалтерскому учёту. Всё это привело к тому, что предприятия стали вести две формы учёта, бухгалтерскую и налоговую и предоставлять в налоговый орган бухгалтерскую и налоговую отчётность.

Проблема состоит в том, что бухгалтерский и налоговый учеты отличаются существенно и предприятию приходится вести двойную бухгалтерию, что совершенно нерационально и требует дополнительных временных и материальных затрат.

Существование двух систем учета нерационально уже потому, что реализация этого варианта на практике обязательно приводит к дополнительным расходам. Именно поэтому единственно правильным решением является сближение налогового учета с бухгалтерским. В этом случае будет необходима такая методологическая и организационная основа, которая позволит наиболее рационально, с наименьшими временными и финансовыми затратами вести оба вида учета. Уже сейчас законодательство определяет налоговый учёт не как самостоятельную отрасль, а как продолжение бухгалтерского учёта.

Перед тем, как дать ответ на вопрос о необходимости налогового учета и отчётности, необходимо выделить две составляющие проблемы:

1. Необходимость учёта и отчётности;

2. Существующие механизмы ведения учёта и предоставления отчётности.

Итак: налоговый учёт и отчётность необходимы и неизбежны, так как функционирование любой системы подразумевает определённую систему контроля, которую нельзя организовать без учёта и отчётности; необходимо менять механизм ведения налогового учёта и составления налоговой отчётности, приспосабливая для этого данные бухгалтерского учёта предприятия и дополняя установленные формы бухгалтерской отчётности соответствующими декларациями или декларационными разделами. То есть, произвести синтез (слияние) налогового и бухгалтерского учёта и отчётности.

Важность скорейшего решения проблемы расхождения бухгалтерского и налогового учёта обуславливается также предстоящим вступлением России в ВТО и с переходом бухгалтерской системы учёта и отчётности на МСФО. Международные стандарты сегодня во всем мире признаны следующей ступенью развития бухгалтерской отчетности - и с позиции используемых способов оценки активов и обязательств, и с точки зрения объема раскрываемой информации. А самое главное - с точки зрения полезности тех данных, которые формируются и раскрываются в финансовой отчетности.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Аванесов Ю.А. Организация торговли. – Москва, экономика 2014г.

2. Бодрова Т.В. Налоговый учет и отчетность. М.: Издательско-торговая корпорация «Дашков и Ко», 2015г.

3. Бухгалтерский учёт: Конспект лекций /изд. 4-е, перераб. И дополн./ Составитель В.И.Руденко. – Ростов н/Д: Феникс, 2013г.

4. Бухгалтерский учёт в бюджетных организациях. – 5-е изд., перераб. и доп. – М.: ТК Велби, изд-во Проспект, 2015г.

5. Волков О.И., Скляренко В.К. Экономика предприятия: Курс лекций. – М.: ИНФРА-М, 2016г.

6. Голубков Е.П. Маркетинговые исследования: теория, практика и методология. – Москва, Финпресс, 2014г.

7. Ефремова О.В. Финансовый анализ. – Москва, издательство «Бухгалтерский учет», 2014г.

8. Захарьин В.Р. Налоговый учет. – М.: ГроссМедиа, 2013г.

9. Ковалев В.В., Петров В.В. Как читать баланс. – Москва, Финансы и статистика, 2013г.

10. Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – Москва, Финансы и статистика, 2015г.

11. Крейнина М.Н. Финансовый менеджмент. – Москва, издательство «Дело и сервис», 2014г.

12. Майбуров И.А. Теория и история налогообложения: учебник для студентов вузов, обучающихся по специальности «Налоги и налогообложение». М.: ЮНИТИ-ДАНА, 2014г.

13. Мэтьюс М.Р., Перера М.Х.В. Теория бухгалтерского учета. М.: ЮНИТИ, 2013г.

14. Нестеренко Н.А. Налоговый учет. Ростов н/Д: Феникс, 2015г.

15. Нестеренко Н.А. Налоговый учет. Ростов н/Д: Феникс, 2014г.

16. Налоговый кодекс РФ. Часть 1 и 2

17. Теории и модели бухгалтерского учета: курс лекций / Ю.И. Сигидов, М.С. Рыбянцева, С.А. Чернявская и др. – Краснодар: КГАУ, 2014г.

18. Финансовое право: Учебник / Отв. ред. Е.Ю. Грачева, Г.П. Толстопятенко. М., 2015г.

- Сотрудничество России с мировыми финансово-кредитными институтами (Международный Валютный Фонд)

- Формирование и использование финансовых ресурсов коммерческих организаций (Сущность финансовых ресурсов)

- Современные проблемы финансов предприятий

- Налог на добавленную стоимость

- Роль мотивации в поведении организации (Природа мотивации)

- Особенности формирования проектной команды инновационного проекта.

- Понятие и виды наследования (Понятие и источники правового регулирования наследования в Российской Федерации)

- Юридические лица как субъекты предпринимательского права Понятие и признаки юридического лица

- Правовое регулирование рекламной деятельности (Рекламная деятельность: основные теоретические аспекты)

- Система источников предпринимательского права

- Понятие и система источников гражданского права»

- Налоговый учет и отчетность