Страхование и его роль в развитии экономики (Экономическая сущность и функции страхования)

Содержание:

Введение

Страхование является важным элементом национальной экономики и мирового хозяйства. Качественные преобразования в социально-экономической системе и формирование рыночных отношений актуализировали проблему всестороннего развития страхования. В последнее время усилилось значение страхования как системы, обеспечивающей страховую защиту имущественных и социальных интересов субъектов хозяйствования.

Становление и функционирование страхования демонстрирует общие закономерности и специфические черты, их учет в современной теории и практике способствует решению значимых проблем и построению перспектив развития страхования в Российской Федерации.

Ролевое значение в макроэкономических отношениях определяется сущностью страхования как системы страховой защиты имущественных интересов юридических и физических лиц. Определенную значимость имеет масштабность страхования в национальной экономике и объем совокупных страховых взносов. Страхование занимает важное место в совокупной системе макро- и микроэкономических отношений и должно стать макроэкономическим стабилизатором национальной экономики.

Так как при возникновении в функционировании экономических субъектов неблагоприятных обстоятельств природного, техногенного, или финансового характера с помощью страхования покрываются потери, и осуществляется восстановление ранее достигнутого уровня деятельности и финансовых результатов. Ограничивается сфера распространения ущерба, не допускается ее воздействие на другие экономические субъекты. Страхование локализует первичный ущерб при наступлении страхового события на микроуровне, тем самым обеспечивается непрерывность воспроизводственного процесса на макроуровне.

Цель курсовой работы заключается в анализе роли страхования для развития экономики РФ.

Задачами данной курсовой работы являются:

- дать теоретических аспектов экономической сущности страхования

- рассмотреть классификацию страховых услуг предоставляемых на страховом рынке РФ

-охарактеризовать роль страхования для финансового рынка РФ

- проанализировать роль страхования в развитии реального сектора российской экономики

Для решения поставленных задач использованы такие методы как метод анализа и синтеза, общения, аналитический метод.

Теоретическими и методологическими основами исследования выступают труды зарубежных и отечественных авторов, таких как Бамматова Б.З, Бурячек Т.Н., Волкова А.В., Исламов, Ф.Ф., Кукина, Е.Е., Самусенко А.В..

Исходя из цели и задач курсовая работа имеет следующую структуру: введение, три главы, заключение, список использованных источников.

Глава 1 Теоретические аспекты экономической сущности страхования

1.1 Экономическая сущность и функции страхования

Страхование является одной из основных составляющих экономики страны и затрагивает интересы всех слоев населения. Оно выступает эффективным инструментом защиты интересов граждан от возможных рисков, обеспечивая социально-экономическую стабильность в обществе. Вклад страхования, как одного из важнейших секторов экономики, заключается в создании благоприятных условий физическим лицам и коммерческим организациям осуществлять свою деятельность без опасений за возможные риски финансовых потерь. Страховой сектор также является эффективным источником привлечения финансовых ресурсов в экономику, путем размещения капитала, полученного от реализации страховых услуг, в долгосрочные инвестиции.

Переход к рыночным отношениям определили роль и место страхования среди важнейших рычагов экономических отношений. За последние годы внимание многих авторов привлекала тема экономической сущности страхования. В различных экономических трудах можно встретить высказывания авторов относительно экономической сущности и функций страхования, но единого мнения по данному вопросу нет.

Так, по мнению Бурячек Т.Н.., основная мысль страхования лежит в создании финансового (страхового) запасного капитала, первоочередной задачей которого является возмещение возможного ущерба (убытка) его участникам при наступлении непредвиденных обстоятельств, таких как катаклизмы, несчастные случаи и иные событий, несущие финансовые потери[1].

Свое видение финансовой природы экономического и общественного страхования, Архипов А.П. передает, как взаимоотношение двух субъектов рынка по передачи риска от физического лица, к страхующей компании на условиях оплаты соответствующей премии. Помимо этого, автор выделяет тот факт, что данные взаимоотношения носят гражданско-правовую форму, и характеризуются как случайность и вероятность; статическая наблюдаемость и финансовая оплата последствий риска; наличие временных и пространственных пределов вреда; замкнутая раскладка ущерба и потерь (в пользу пострадавших, благодаря участию застрахованного)[2].

На наш взгляд, стоит обратить внимание на страхование, как на экономическую группу. С технической стороны, основная задача страхова-ния заключается в формировании страховых взносов (денежных активах) нацеленных на осуществление компенсационных выплат связанных с не-предвиденными ситуациями, путем перераспределения риска. В основе перераспределения риска лежит цель снижения финансовой неустойчивости застрахованного, а также сделать случайную потерю управляемой. Страховая компания берет на себя обязательство по возмещению убытка за определенную плату (страховой взнос), и обязуется, через подписания договора страхования, возместить ущерб согласно перечню рисков ранее оговоренных в договоре страхования.

Следует отметить ряд признаков, характеризующих сущность страхования:

-наличие перераспределительных отношений;

-существование вероятности трансгрессии страхового случая и возможности оценки его стоимости;

-объединение в страховое сообщество страхователей и застрахованных;

-существование совместных, а так же персональных интересов в страховании;

-пропорциональное распределение убытка между всеми застрахованными;

-существование возможности возврата страховых платежей;[3]

По своей природе, страхование, являясь одной из важнейших экономических категорий, призванной выполнять ряд функций, таких как:.

- Рисковая функция - является основной и нацелена на делегирование риска возможных потерь вызванных непредвидимыми обстоятельствами от застрахованного лица к страховой организации.

При наступлении неблагоприятных событий возмещение осуществляется в рамках договора страхования из заранее сформированного страхового фонда.

-Предупредительная функция страхования направлена на снижение возможных рисков за счет использования резервных средств на предупредительные цели и минимизацию последствий наступивших убытков, таких как аварии, пожары, наводнения, болезни и другие неблагоприятные события. Мероприятия, направленные на предупреждение страховых событий необходимы не только страховой организации и застрахованному лицу, но и обществу в целом.

-Сберегательная (накопительная) функция страхования ярко проявляется в пенсионном страховании, инвестиционном и накопительном страховании жизни. Основная задача накопительного страхования заключается в возможности застрахованного лица не просто защитить себя от неблагоприятных событий (в рамках страхования жизни), но и накопить путем периодического внесения страховых взносов на договор страхования.

-Соблюдение условий образования и использование страховых фондов (резервов) в страховании, возложено на контрольную функцию. Основная задача контрольной функции заключается в соблюдении законодательных и нормативных актов регламентирующих целевое использование денежных средств. В данном случае речь идет не только о правомерности начисления и производства выплаты осуществляемых в рамках договорных отношений, но и размещение денежных средств в инвестиции.

-За преумножение капитала и финансовое развитие страховой организации отвечает инвестиционная функция. В тенденции становления рыночных отношений, размещение свободных средств, в виде страховых взносов положительно влияет на финансовое благосостояние и инвестиционный потенциал страны. Большинство страховых компаний инвестируют страховые взносы в банковский сектор под привлекательный процент, в фондовый рынок или в недвижимость.

Здесь следует упомянуть о принципах инвестирования денежных средств, которые должны отвечать следующим требованиям: .

-диверсификация активов, а именно для обеспечения устойчивости инвестиционного портфеля распределение рисков в разные источники инвестирования.

-ликвидность активов, которая подразумевает быструю оборачиваемость инвестиций в денежные средства;

-возвратность активов, то есть осуществление размещения денежных средств только в максимально надежные предприятия с возвратностью вложенных инвестиций в полном объёме;

-доходность активов, что является одним из основных требований при размещении активов с приемлемым уровнем гарантии его извлечения[4].

-Социальная функция страхования направлена защищать имущественные интересы граждан. Данная функция страхования является одной из ключевых и направлена на оказание необходимой социальной помощи на персональном уровне от возможных последствий негативных воздействий окружающей среды. Таким образом, страхование берет на себя финансовые затраты по оплате расходов связанных с наступлением непредвиденного события, что является не только оказанием адресной финансовой помощи, но и обеспечивает душевное спокойствие страхователя.

Помимо вышеупомянутых функций, существуют такие функции в страховании, которые отвечают за минимизацию государственных расходов и постоянность общественного воспроизводства. К таким функциям относятся:

-Функция обеспечения сохранности и безопасности имущества предприятий. Страховые компании выступают гарантом финансовой поддержки в бизнесе и жизни человека, тем самым обеспечивая необходимую защиту в отношении наступления вероятностного события. Крупные страховщики могут играть жизненно важную роль в оказании помощи управления рисками фирм, работающих на развивающихся мировых рынках, связанными с их зарубежной деятельностью. Последствия от глобальных потерь могут иметь деструктивные последствия как для коммерческой деятельности в целом, так и лишить средств существования. Учитывая высокий уровень неравенства доходов населения, также крайне необходимо обеспечить защиту растущего среднего класса от падения в нищету. В каждом человеке присутствует страх потери финансового благополучия, материальных ценностей, жизни и здоровья. В этих случаях страхование не может уберечь человека от наступления данных событий, но сможет оказать финансовую помощь.

-Функция генерации финансовых ресурсов. Страховые компании формируют целевые фонды финансовых средств за счет сбора премии путем подписания соглашения о страховании с физическими лицами и организациями. Главной задачей распределения этих ресурсов, бесспорно, заключается в оплате страхователю страхового покрытия вследствие непредвиденных событий. Кроме того, страховые резервы инвестируются, как правило в первую очередь, в муниципальные значимые документы, так как они обладают хорошей ликвидностью, а также банковские депозиты, акции, облигации, и т.д[5].

Роль страхования неоценима, так как оказывает влияние на развитие экономики путем мобилизации внутренних сбережений и размещение накопленных средств в инвестиции, которые используются в качестве развития промышленности страны, а также оказывает влияние на экономический рост, обеспечивая финансовую стабильность, способствуя развитию торговли и коммерческой деятельности.

Также немаловажно влияние страхования на развитие общества, которое выступая в качестве институционального инвестора, обеспечивает стабильность функционирования процесса жизнедеятельности граждан. Необходимо выделить тот факт, что при формировании рыночной экономики в государстве активно развивался и институт страхования, перенимая опыт, культуру и практику страхования других стран. Необходимо использовать страхование как инструмент, способствующий устойчивому экономическому росту через поощрение и стимулирование торговли, защищая бизнес от возможных рисков финансовых потерь.

К сожалению, за последнее десятилетие произошло немало событий, которые крайне негативно сказались на экономической составляющей страны. В данном случае речь не только о всевозможных катаклизмах, катастрофах и бедах которые неоднократно потрясали нашу страну, но и крайне нестабильной экономической ситуацией вызванной санкциями в отношении России, введенные западными странами и лихорадкой на валютном рынке, которая, в результате, привела к девальвации рубля. Все эти невзгоды легли на плечи населения, как физических, так и юридических лиц, оставив негативный отпечаток на стабильности и финансовой устойчивости ряда организаций и предприятий реального сектора. В связи с вынужденной оптимизаций затрат вызванной необходимостью экономии средств и банкротство менее финансово устойчивых предприятий, привело к повышению уровня безработицы.

Государство и общество не остается в стороне и вынуждено принимать меры по защите интересов своих граждан. Для поддержания финансового благополучия, правительство создает финансовые запасы и средства общественного направления за счет результата неотъемлемых платежей (налога) нанимателей в фонд социального страхования (ФСС) и фонд обязательного медицинского страхования (ФОМС) в рамках единого социального налога (ЕСН). С экономической точки зрения, единый социальный налог, который включает в себя отчисления в ФСС и ФОМС, представляет собой механизм создания государственных фондов социального назначения. Эти ресурсы расходуются в соответствии с принятыми нормативами, а именно при наступлении старости нетрудоспособности, при болезнях и иных предустановленных законодательством случаях[6].

С финансовой точки зрения, данные мероприятия очень важны государству, так как способствуют выполнению общественных обязательств. Это жизненно важно для социальной политики, поскольку она определяет фактическую долю отдельных групп граждан в рамках государства и финансирование важнейших социальных проектов. Именно поэтому бюджетные средства являются важнейшим источником финансирования социальной политики (системы социального обеспечения).

В то же время, возможности государства ограниченны и данными средствами невозможно, в полной мере, покрыть потребности населения в финансовой помощи, да и сумма социальных выплат не настолько велика, чтобы могла в полной мере покрывать потребности получателя. Именно поэтому важно осознавать, что ответственность за сохранность и финансовое благополучие, лежит на самих гражданах.

К сожалению, следует признать, что за последние годы страховой рынок России, собственно как и вся экономика страны, находится в крайне нестабильном состоянии, вызванном затянувшимся кризисом и высокой убыточностью страхового сектора. Но все эти сложности и невзгоды не коем образом не должны сказываться на качестве предоставляемых страховыми организациями услуг. Более того, именно в условиях отсутствия стабильности и финансовой устойчивости, страхование приобретает еще большую значимость в обществе выполняя одну из важнейших своих функций, «социальную».

1.2 Классификация страховых услуг предоставляемых на страховом рынке РФ

На сегодняшний день Российская рыночная модель представляет собой разветвленную финансово устойчивую систему страхования. Страховой рынок обеспечивает страховую защиту юридическим и физическим лицам.

Страхование - один из самых популярных и доступных методов управления рисками во всем мире. Страхование вероятных потерь надежно защищает от неудачных решений, увеличивает ответственность лиц, которые принимают решения, заставляя их серьезно относиться к разработке и принятию решений, на постоянной основе проводить защитные мероприятия в соответствии с заключенными страховыми контрактами.

Согласно Закону РФ от 27.11.1992 N 4015-1 (ред. от 03.07.2016) «Об организации страхового дела в Российской Федерации» выделяют четыре основных вида страхования, личное, имущественное, страхование ответственности;-страхование предпринимательского риска[7]

Гражданский кодек Российской Федерации определяет, что страхование может быть как добровольным, так и обязательным, в том числе обязательным государственным, не конкретизируя при этом риски, от которых может быть застраховано физическое или юридическое лицо[8].

Рассмотрим классификацию страховых услуг, которые обеспечивают страхование финансовых рисков различных компаний:

1. По формам страхования:

— Обязательное страхование. Данная форма страхования базируется на законодательной обязанности его осуществления, как для страхователя, так и для страховщика. Объект — активы (имущество) организации, которые входят в состав операционных основных средств.

— Добровольное страхование основано только на добровольном заключении договора между страхователем и страховщиком, учитывая интересы обеих сторон.

2. По объектам страхования:

— Имущественное страхование состоит из материальных и нематериальных активов организации.

— Страхование ответственности защищает организацию от рисков финансовых потерь.

— Страхование персонала включает страхование организацией жизни своих сотрудников, случаи утраты ими трудоспособности, наступления инвалидности.

3. По объемам страхования:

— Полное страхование.

— Частичное страхование — ограничение страховой защиты с помощью определенных страховых сумм и системы конкретных условий наступления страхового события.

4. По используемым системам страхования:

— Страхование по действительной стоимости имуществ.

— Страхование с использованием условной франшизы.При превышении данного размера сумма возмещается полностью без вычета франшизы[9].

В последнее время в России рынок страхования изменился в связи с появлением новых видов страхования, ростом количества страхователей, объёмами операций на рынке страхования. На данный момент в нашей стране уровень страхования отстаёт от уровня зарубежных стран. Для улучшения показателей страховой структуры необходимо изменить взгляд на проблематику данной сферы.

Глава 2. Место страхования в финансовом рынке Российской Федерации

2.1 Роль страхования в системе финансов Российской Федерации

В современном мире существует концепция о роли неэффективной страховой политики как катализатора развития финансового рынка и углубления финансовой среды. На фоне последних экономических событий и захлестнувшего новой волной континентальные страны экономического кризиса, все большее внимание уделяется анализам качественного структурирования функционирования страховой среды. Поэтому актуальность работы состоит в том, что на фоне санкций против Российского рынка на мировой арене, появляется необходимость совершенствования и увеличение удельного веса страхования в финансовой системе России.

Впервые общество сталкивается с таким понятием как страхование еще в Древнем Риме. Данный процесс проявлялся во времена морских экспедиций и торговых караванов в виде разового соглашения, направленного на общее несение убытков царя и торговцев при нападении на них разбойников.

С истечением времени страхование эволюционирует в регулярную структуру платежей, которые при аккумуляции представляют собой страховой фонд. На его основе образовывались специальные организации, целью существования которых являлась финансовая помощь их членам данной организации.

Если говорить о дореволюционной России, то функцию распределения страхового фонда несли предприятия и общества (в частности акционерные). Данная форма организации существенно увеличивала возможность ее членов неограниченно распоряжаться страховыми средствами. Так в 1827 году в России учредили первое страховое общество, специализирующееся на страховых рисках от пожаров. Данный год является отправной точкой для развития страхового сектора в России. Необузданное раздувание области в системе страхования приводит к тому, что через 47 лет между крупными игроками на данном рынке заключается конвенция о недопущении образования новых страховых предприятий. На момент 1913 года в России наиболее популярными страховыми случаями являлись страхование от огня, транспортное страхование судов и грузов, а также страхования от разбитых стекол.

Интересен тот факт, что наибольшее количество страховых фирм территориально располагалось в Петербурге. В 1913 г. из 19 акционерных обществ 13 с капиталом 297,7 млн. руб. находились в Петербурге, 4 с капиталом 76,4 млн. руб. в Москве, 2 с капиталом 15,8 млн. руб. - в Варшаве. Среди русских акционерных обществ крупнейшим по объему операций и по размеру капиталов было общество “Россия”. Оно проводило 8 видов страхования на территории Российской Империи и осуществляло страховые операции за границей. В Александрии, Афинах, Белграде, Константинополе, Нью-Йорке, Берлине и других городах общество имело свои отделения и многочисленные агентства. Размер капитала “России” в конце 1918 г. достигал 109,1 млн. руб.

На данном этапе эволюция страхования не заканчивается и появляется новая специализация - личное страхование.

Говоря о зарождении Российской Федерации, то до ее истоков на основе правления СССР была создана и функционировала в стране лишь одна страховая компания - Госстрах. Но уже с 1900-х годов общество наблюдало масштабное разворачивание параллельно с системой государственного страхования множество страховых кооперативов.

Говоря о современном состоянии рынка страхования, важно обратить внимание на ряд характеристик, а именно [8]:

• размер страховой премии;

• структура совокупной страховой премии;

• число страховых организаций;

• совокупные активы страховых организации.

По данным ЦБ в Указание от 19 сентября 2014 г. No 3384-У, установлены коридоры страховых премий и коэффициенты страховых тарифов

В таблице 1 приведен пример современной вилки страхования для транспортных средств категории В и ВЕ.

Таблица 1

Предельные размеры базовых ставок страховых тарифов и их коэффициенты для транспортных средств категории В и ВЕ

|

Характеристики |

Показатель |

|

коридор страховой премии: |

|

|

• для физических лиц и ИП |

2440 - 2574 рублей |

|

• используемые в качестве такси |

3654 - 3854 рублей |

|

Характеристики |

Показатель |

|

• для юридических лиц |

2926 - 3087 рублей |

|

коэффициент страхового тарифа для Санкт-Петербурга |

1,8 |

Проанализировав выше представленные данные, можно прийти к выводу, что современный страховой рынок перешел от однократного заключения договора к многофункциональной систематизированной системе выстраивания страховых отношений на длительной перспективной основе, носящей правовой характер.

Понятие страхования в экономической литературе характеризуется как система отношений, направленных на защиту имущественных интересов как физических, так и юридических лиц при наступлении страховых случаев за счет ранее сформированных денежных фондов из уплачиваемых ими страховых премий.

Для дальнейшего раскрытия сущности страхования в системе финансов, важно акцентировать внимание на понятиях: страховой случай и страховая премия.

Постановление Пленума Верховного Суда РФ от 27.06.2013 №20 раскрывает понятие страхового случая как совершившееся событие, предусмотренное договором добровольного страхования имущества, с наступлением которого возникает обязанность страховщика выплатить страховое возмещение лицу, в пользу которого заключен договор страхования (страхователю, выгодоприобретателю).

В Федеральном законе от 29.11.2007 №286-ФЗ сущность страховой премии трактуется как денежные средства, которые члены общества обязаны уплатить в порядке и в сроки, которые установлены договором страхования и (или) правилами страхования.

Основная идея современного страхования заключается в том, что данный процесс призван к максимальному нивелированию отрицательных последствий финансовых ущербов и с каждым днем его роль существенно возрастает в экономике, так как страхование защищает интересы не только индивидов и предприятий, но и является звеном, обеспечивающим непрерывность общественного воспроизводства.

Рассматривая страхование как специфическую финансовую категорию, важно исследовать его сущность, а именно:

1. Образование страховых фондов производится исключительно на основе риска наступления страхового случая и вследствии перераспределения денежных отношений между участниками;

2. В процессе страхования ущерб от риска распределяется на солидарной основе участников страхового процесса;

3. В страховании происходит консолидация индивидуальных интересов и интересов группы;

4. В процессе наблюдается возвратность мобилизованных платежей в страховой фонд;

5. Страхование является самоокупаемым процессом.

Рассмотрение страхования как процесса представлено в таблице 2.

Так как страхование рассматривается автором как непрерывный финансовый процесс, то важно упомянуть о функциях данного института, реализуемые им в современной экономике:

- рисковая;

- предупредительная;

- социальная;

- инвестиционная.

Таблица 2

Ключевые составляющие процесса страхования и его

классификация

|

Страховщик |

Страхователь |

|||

|

Субъекты страхования |

юр. лицо, созданное в форме акционерного общества для осуществления страховой деятельности и получившее соответствующую лицензию |

юр. или дееспособное физ. лицо, заключившее со страховщиком договор страхования или являющееся страхователей в силу закона |

||

|

Объекты страхования |

Имущественные интересы, связанные с: 1. жизнью, здоровьем, трудоспособностью, пенсионным обеспечением; 2. владением, пользованием, распоряжением имуществом; 3. возмещением причиненного вреда личности или имуществу гражданина или предприятия |

|||

|

Виды |

личное |

имущественное |

страхование |

|

|

страхования |

страхование |

страхование |

ответственности |

|

|

Методы |

государственные |

фонды |

фонды страховых |

|

|

формирования |

фонды |

самострахования (для |

компаний |

|

|

(Пенсионный |

юр. и физ. лиц на |

(коллективные |

||

|

фонд России; |

добровольной основе, |

страховые фонды |

||

|

Фонд |

но на обязательной |

на добровольной |

||

|

обязательного |

основе - АО с min |

основе) |

||

|

медицинского |

размером страхового |

|||

|

страхования) |

фонда = 15% от УК) |

|||

Из современной экономической среды известно, что достаточность собственных средств страховой компании является платформой для

формирования страховых резервов и инвестировании данных денежных средств для развития экономики.

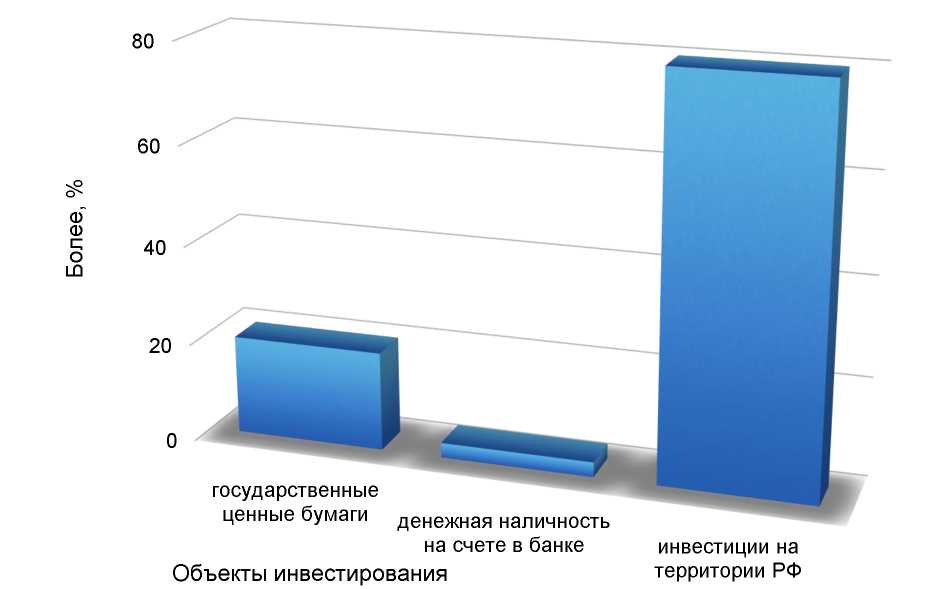

Проанализировав постулаты Закона «Об инвестиционной деятельности в РСФСР» от 26.06.1991 и Приказ № 02-02/06 от 14 марта 1995 года, автором были составлены сводные диаграммы об объектах инвестирования страховыми организациями своих денежных средств, представленные на рисунке 1.

Проведя анализ разрешенных Минфином РФ объектов инвестирования, был сделан вывод, что наиболее таргетированной областью являются государственные ценные бумаги при условии того, что более 80% инвестиций страховой организации будет произведено на территории России.

Рисунок 1. Объекты инвестирования страховых организаций

В современном мире главной характеристикой финансовой успешности организации является прибыль, выраженная в разности доходов и расходов страховой организации.

Для прикладного анализа деятельности страховой организации автором был проанализирован «Отчет о финансовых результатах за 2014 год» ПАО «Альфастрахование» - одного из крупнейших игроков на страховом рынке РФ .

Так по окончании 2014 года чистая прибыль организации составила 582 015 тыс. руб. Она была сформирована из определенных видов деятельности, а именно: данная страховая организация не занимается страхованием жизни, все доходы получены при проведении в большей степени перестрахования - 6 734 209 тыс. руб.; выплат по договорам в 2014 году было произведено 24 667 644 тыс. руб.; расходы по инвестированию составили 11 478 552 тыс. руб., а доходы - 13 807 295 тыс.руб.

Получение страховщиком прибыли предполагает ее налогообложение в соответствии с действующим налоговым законодательством, которое утверждено в Постановлении Правительства РФ от 16 мая 1994 года № 491, где определена 13% ставка - в части, зачисляемой в федеральный бюджет и не более 30% в части, направляемой в бюджеты субъектов РФ. На данном основании для страховщиков действует определенные налоговые льготы.

Так только на примере одного ПАО «Альфа-страхование» налоговые поступления в бюджет возросли на 112 316 тыс. руб.

По мнению российских страховщиков, общий уровень налоговых изъятий в сфере страхования неоправданно высок (от 60 до 70%), что ограничивает возможности страхового бизнеса, сдерживает предложение страховых услуг по доступным для страхователей ценам.

Современные тенденции развития страхового рынка РФ подвержены множественным ограничениям, вызванным санкциями по отношению к России стран Европейского альянса, а также США. Но если принять допущение об обобщенной тенденции динамики страхового сектора, то наблюдается сильное укрупнение страхового рынка, вызванное слиянием или поглощением одних игроков рынка другими. Современную экономическую систему уже потрясали новости о создании огромнейших страховых агентов, как АХА-UAP, Allianz-GVN, General&CologneRe, а также покупка Марш Макленоном крупнейшего страхового брокера Седжвик.

Анализируя данную ситуацию на страховом поле, многие экономические обозреватели придерживаются точки зрения, что процесс слияния в большей мере охватит средний сектор страховых компаний.

И для того, чтобы Россия развивала профицитность деятельности страховых компаний, ограниченные сферой влияния границами нашей страны, то Российским страховщикам, нужно поддержать данную тенденцию объединений, которую можно разделить на 2 шага:

1. Объединение мелких и средних страховых организаций с увеличением размера уставного капитала, который позволит новой страховой компании завоевать доверие на рынке страховых услуг. На данный момент уже известны страховые организации, которые выбрали этот путь - Медицинская Страховая Компания «Жизнь» и КМВ «Полис» из Пятигорска.

2. Создание страховых организаций на свободной стратегии управления - холдинг, который является устойчивой формой управления организацией, особенно в кризисные годы. Примером является ядерный пул, куда входят такие крупные компании, как МАКС, ИСК, РОСНО, Ингосстрах, ВСК, Энергогарант, Интеррос - Согласие. Пул создан для страхования гражданской ответственности организаций, эксплуатирующих объекты с использованием атомной энергии.

Проведя анализ финансового состояния страхового рынка, было выявлено, что практически отсутствует такое направление страхования, как страхование жизни; происходит отток средств частных страхователей, которые используют денежные средства для конвертации денежных средств; а так же уменьшение инвестиционной привлекательности страховых компаний за счет долларового снижения стоимости страховых резервов и собственных средств.

Вследствие этого сектор страхования в РФ и его роль в системе финансов является платформой для защиты интересов, проявляющихся и берущих свое начало в сфере производства. С другой стороны страховой рынок представляет собой аккумуляту денежных отношений и страховых соглашений, где объектом купли-продажи является «специфический товар» - страховая услуга и формируются предложение и спрос на нее. Исходя из экономической обстановки на данный момент на территории России самым перспективным вектором развития страхования является страхование экономических рисков. Так же важно отметить очевидный факт, что платежеспособность компании зависит от превышения ее активов над ее страховыми обязательствами.

Инвестирование страховых резервов с учетом специфики страхования должно гарантировать их сохранность, обеспечивать финансовую устойчивость страховых операций, ориентировать страховщика не на получение краткосрочной выгоды, а на достижение максимальных конечных результатов

2.2 Анализ рынка страхования в Российской Федерации

За последние 2015-2017 гг. кардинально изменилась структура страхового рынка России. Ряд значительных страховщиков на рынке страхования, включая самые крупные международные компании, либо покинули страховой рынок России, либо целиком свернули свою деятельность в ряде отдельных регионов. Существенным фактором сокращения числа страховщиков стало ужесточение надзорной деятельности Банка России в части финансовой стабильности и платежеспособности страховых организаций, что, естественно, вызвало вытеснение финансово неустойчивых страховщиков.

Низкая эффективность страхового рынка России привела к уходу страховых субъектов с рынка, которые уступили свое место и долю более сильным и независимым конкурентам.

Таблица 3

Динамика страховых субъектов на страховом рынке России

|

Показатель |

2015 г. |

2016 г. |

2017 г. |

Отклонение 2017 г. от 2015 г.,± |

|

Субъекты страхового рынка, в том числе: |

567 |

478 |

364 |

- 203 |

|

Страховые организации |

404 |

334 |

256 |

- 148 |

|

Общества взаимного страхования |

12 |

10 |

12 |

|

|

Страховые брокеры |

151 |

134 |

96 |

- 55 |

Динамика страховых субъектов на страховом рынке России (таблица 3) за 2015-2017 гг. показывает, что в целом количество субъектов страхового рынка снизилось на 203 ед. в основном за счет страховых организаций на 148 ед. и страховых брокеров на 55 ед. Изменение количества обществ взаимного страхования за рассматриваемый период не произошло. Несмотря на данное обстоятельство, сокращение числа страховщиков связано с нарушениями нормативных требований Банка России. Данные требования в будущем будут устремлены на совершенствование страховой деятельности, повышение ее прозрачности, предсказуемости и устойчивости.

Наиболее важным показателем состояния страхового рынка является объем поступления страховых премий от всех функционирующих субъектов страхового рынка. Оплачивается страховая премия страхователем при вступлении в страховые отношения со страховщиком единовременно авансом или частями в течение всего или некоторого срока страхования. Размер страховой премии отражается в страховом полисе.

Динамика структуры страховых премий по видам страхования в России показывает, что в целом за период 2015-2017 гг. количество страховых премий увеличилось на 19,1 % (таблица4).

Таблица 4

Динамика структуры страховых премий по видам

страхования в России

|

Показатель |

2015 г. |

2016 г. |

2017 г. |

2017 г. к 2015 г., % |

|

Страховые премии всего, млн руб. |

990 913,3 |

1 023 819,3 |

1 180 631,6 |

119,1 |

|

В том числе: |

||||

|

По добровольному страхованию |

811 327,5 |

777 593,0 |

921 398,7 |

113,6 |

|

В том числе: |

||||

|

По страхованию жизни |

108 892,3 |

129 714,7 |

215 740,2 |

198,1 |

|

По страхованию иному, чем страхование жизни |

702 435,2 |

647 878,3 |

705 658,5 |

100,5 |

|

По страхованию средств наземного транспорта(кроме средств железнодорожного транспорта) |

219 361,0 |

187 237,3 |

170 672,1 |

77,8 |

|

С физическими лицами |

170 083,5 |

135 261,8 |

116 415,6 |

68,4 |

|

По страхованию прочего имущества юридических лиц |

112 253,4 |

99 994,0 |

107 486,3 |

95,8 |

|

По добровольному медицинскому страхованию |

124 533,2 |

128 957,0 |

137 816,4 |

110,7 |

|

По обязательному страхованию |

179 585,8 |

228 063,1 |

259 232,9 |

144,4 |

|

В том числе: |

||||

|

По ОСАГО, из них |

151 642,4 |

218 693,0 |

234 368,8 |

154,6 |

|

С физическими лицами |

127 077,6 |

189 236,0 |

204 306,0 |

160,8 |

Премии по добровольным видам страхования демонстрируют небольшой прирост к 2017 г., который составляет 110 071,2 млн. руб. или 13,6 %. Премии по страхованию жизни ежегодно увеличиваются и к 2017 г. их прирост составляет 106 847,9 млн руб. или 98,1 % в совокупном объеме премий, полученных в 2015 году. Увеличение премий по обязательным видам страхования составляет 79 647,1 млн руб. (44,4 %) в основном за счет страхования с физическими лицами, что также является положительной динамикой для страхового рынка в целом.

Главная особенность финансов страховщиков - это выделение в составе привлеченного капитала страховых резервов. Ведь при наступлении страховых случаев страховщик осуществляет страховые выплаты из сформированных страховых резервов. Для реализации страховых выплат страховая компания должна располагать специальными денежными ресурсами, чтобы гарантировать выполнение обязательств перед страхователями.

Ответственность за формирование и право использования страховых резервов закреплены в статье 26 ФЗ "Об организации страхового дела в Российской Федерации" . Отразим состав страховых резервов в таблице 5

Таблица 5

Состав страховых резервов страхового рынка России

|

Показатель |

2015 г. |

2016 г. |

2017 г. |

Темп роста, % |

|

Страховые резервы - всего, млн руб. |

900 803,2 |

973 548,2 |

1 136 127,8 |

126,1 |

|

В том числе: |

||||

|

- по страхованию жизни |

159 686,4 |

232 929,9 |

354 052,1 |

221,7 |

|

- по страхованию иному,чем страхование жизни |

741 116,9 |

740 618,3 |

782 075,6 |

105,5 |

|

В том числе: |

||||

|

- резерв незаработанной премии |

359 207,8 |

370 494,9 |

388 456,2 |

108,1 |

|

- резерв заявленных, но неурегулированных убытков |

220 079, 6 |

183 456,7 |

206 305,4 |

93,7 |

|

- резерв произошедших, но незаявленных убытков |

114 970,2 |

143 052,6 |

132 962,0 |

115,6 |

Оценка состава страховых резервов страхового рынка России за 20152017 гг. показала, что в целом произошло увеличение страховых резервов на 235 324,6 млн. руб. или на 26,1 %, что является положительной динамикой.

Состав структуры инвестиционного портфеля страховщиков России за 2015 -2017 гг. представим в таблице 6.

Таблица 6

Состав структуры инвестиционного портфеля страховщиков России

|

Показатель |

2015 г. |

2016 г. |

2017 г. |

Отклонение 2017 г. от 2015 г., ± |

|

Активы - всего, млн руб. |

1 547 369,9 |

1 626 573,7 |

1 871 403,2 |

324 033,3 |

|

Банковские вклады (депозиты) |

283 190,4 |

401 488,7 |

487 859,5 |

204 669,1 |

|

Акции |

125 568,4 |

116 650,4 |

124 686,7 |

- 881,7 |

|

Облигации |

204 471,2 |

253 745,0 |

324 812,6 |

120 341,4 |

|

Векселя |

14 933,9 |

7, 384,4 |

1 737,4 |

- 13 196,5 |

|

Недвижимое имущество |

88 411,9 |

82 821,2 |

79 106,4 |

- 9 305,5 |

|

Инвестиционные паи паевых инвестиционных фондов (ПИФ) |

20 617,8 |

14 010,4 |

11 557,8 |

- 9 060 |

Анализ состава инвестиционного портфеля страхового рынка России за 2015 - 2017 гг. показал, что в целом в структуре активов страхового рынка произошло увеличение на 324 033,3 млн. руб. в основном за счет роста банковских вкладов (депозитов) на 204 669,1 млн. руб., а также за счет увеличения количества облигаций за рассматриваемый период на 120 341,4 млн. руб. Снижение показателей акций на 881,7 млн. руб., векселей на 13 196,5 млн. руб., недвижимого имущества на 9 305,5 млн. руб., а также инвестиционных паев ПИФов на 9 060 млн. руб. не оказало существенного влияния на структуру активов в целом за 3 года.

Одной из наиболее актуальных проблем развития страхового рынка в России, несомненно, является осуществление надзорной деятельности. С 2013 года контроль за рынком страховых услуг в России проводится Департаментом страхового рынка при Центральном банке РФ, что предполагает наличие единого подхода в регулировании и надзоре за всей финансовой системой страны. В настоящее время страховщики также контролируются Федеральной антимонопольной службой и Российским союзом автостраховщиков.

Банк России мотивирует страховщиков инвестировать в более доходные и надежные источники, такие как недвижимость, инвестиции в действующие бизнес проекты, облигации, акции, ПИФы, драгоценные металлы. Такое решение проблемы развития страхования жизни поможет сформировать источники финансирования в менее ликвидные, но более доходные инвестиции, что в свою очередь будет содействовать развитию инвестиционной деятельности страховых организаций и соответственно улучшит их финансовую устойчивость. Кроме всего, серьезной проблемой для страховой отрасли остается повышение качества образования и переподготовки профильных специалистов.

Кроме того, в условиях ужесточения контроля со стороны Центрального банка РФ за финансовым состоянием страховых компаний, обесценения национальной валюты и возрастания экономических рисков следует поддержать высказывания экономистов о необходимости нормативного регламентирования минимального размера собственных средств страховой компании, что позволит обеспечить необходимый уровень финансовой устойчивости страховщика за счет роста собственного капитала.

Таблица 7

Оценка динамики платежеспособности страховых

организаций России

|

Показатель |

2015 г. |

2016 г. |

2017 г |

Отклонение 2017 г. от 2015 г.,± |

|

Отклонение фактического размера маржи платежеспособности (МП) отнормативного,млн. руб. |

201 717,7 |

193 455,6 |

252 989,5 |

51 271,8 |

|

- фактический размер МП |

385 501,0 |

383 859,3 |

447 720,1 |

62 219,1 |

|

- нормативный размер МП |

183 783,3 |

190 403,7 |

194 730,6 |

10 947,3 |

Оценка динамики платежеспособности страховых организаций России за 2015 - 2017 гг. показала, что в целом в период с 2015 г. по 2017 г. произошел рост отклонения фактического размера маржи платежеспособности от нормативного. Фактический размер маржи платежеспособности вырос на 62 219,1 млн руб., а нормативный - на 10 947,3 млн руб. Эти показатели отражают достаточность собственных средств страховой организации. Прибыль страховщиков повысилась с 61,4 млрд руб. до 149,7 млрд руб. Рентабельность капитала возросла на 7,3 % (от 20,4 % до 27,7 % ).

Для дальнейшего эффективного развития страхового рынка в РФ первостепенное значение приобретает развитие инфраструктуры путем продвижения деятельности профсоюзов и ассоциаций страховщиков, что будет способствовать саморегулированию страхового рынка России.

Одним из важнейших показателей, характеризующих финансовую надежность компании, является страховой портфель, который представляет собой набор заключенных договоров на определенную сумму. Создание устойчивого портфеля является важной задачей, поскольку от его размера зависит спепень ответственности структуры по принятым договорам.

Структуру страхового портфеля РФ за 2017 г. отразим на рисунке 2.

Рисунок 2.Структура страхового портфеля страховщиков , 2017 г.

Согласно концепции развития финансового рынка РФ на период 2017-2018 гг. Банк России сосредоточивает внимание на развитие долгосрочного накопительного страхования жизни. Реализацией этой задачи является повышение привлекательности страхования жизни как инвестиционного института для граждан и организаций. В 2017 году принят Федеральный закон «О внесении изменений в закон РФ «Об организации страхового дела в Российской Федерации» №363-ФЗ о национальной перестраховочной компании. Компания будет принимать в перестрахование широкий круг рисков, в том числе связанных со страхованием жилья и выполнением государственного заказа. В первую очередь будут обеспечены страховой защитой те организации, которые попадают под действие международных санкций. Цель направления национальной перестраховочной компании - это уменьшение зависимости российского страхового рынка от иностранныхперестраховщиков. Таким образом, можно будет увеличить емкость российского перестраховочного рынка

Глава 3. Роль страхования в развитии реального сектора российской экономики

3.1 Роль страхования в развитии экономики на примере аграрного страхования

Страхование во всем мире считается одним из основных методов управления рисками, в том числе и в аграрном секторе.

В настоящее время мировая экономика ежегодно тратит около 3% ВВП на страхование от погодных рисков. Большая доля мирового рынка сельскохозяйственного страхования приходится на страны Северной Америки - США и Канаду (таблица 8).

Таблица 8

Континентальное распределение страховых премий

в сельском хозяйстве

|

Континент |

Объем страховых премий в сельском хозяйстве, млн $ США |

Доля страховых премий в сельском хозяйстве в общем объеме премий, % |

|

Северная Америка |

13600 |

56 |

|

Азия |

5600 |

23 |

|

Европа |

4000 |

16 |

|

Латинская Америка |

770 |

3 |

|

Африка |

180 |

0,7 |

|

Австралия |

160 |

0,7 |

Существующие в разных странах системы сельскохозяйственного страхования отличаются различными подходами к ее организации и, в первую очередь, степенью участия государства.

На современном этапе, с точки зрения государственного участия в аграрном страховании, в мировой практике можно выделить три категории систем сельскохозяйственного страхования:

-с главенствующей ролью государства, где оно является основным регулятором страхового рынка (Канада, Кипр, Греция, Индия, Иран, Филиппины);

-с превалированием частных страховых компаний на страховом рынке, в которых государство в основном только законодательно регулирует страховой рынок (Аргентина, Южная Африка, Австралия, Германия, Венгрия, Нидерланды, Швеция, Новая Зеландия);

-с развитым государственно-частным партнерством, где гармонично сочетается рыночная конкуренция страховых компаний с разумным государственным регулированием на основе различных принципов (США, Португалия, Испания, Турция, Южная Корея, Бразилия, Чили, Франция, Италия, Мексика, Польша, Российская Федерация).

В целом уровень агрострахования и степень его государственной поддержки в стране должен соответствовать потенциалу развития АПК. Россия занимает второе место в мире (по данным на 2014 г.) по производству сахарной свеклы, третье место - по производству картофеля, четвертое место по производству скота и птицы на убой (в убойном весе), зерновых и зернобобовых культур; шестое место по производству молока.

Несмотря на менее рискованные по сравнению с Россией условия ведения сельского хозяйства в развитых странах, поддержка оказывается намного выше.

Так, если в России около 92% сельскохозяйственных земель находится в так называемой зоне рискованного земледелия, то в странах Западной Европы и США в таких условиях оказывается только от 7 до 12% земель. В то же время, бюджетные дотации в расчете на один га пашни в США составляют в среднем 69 долл., в странах Европы - 94,3, а в России - всего лишь 8 долл.

Рынок поступлений по агрострахованию с государственной поддержкой (за 12 месяцев 2016 г.) разделен между четырьмя крупными игроками (таблица 2), а рынок выплат - между иными четырьмя крупными игроками: ПАО Страховая компания «Росгосстрах» (61,58 %), АО «Страховое общество «Талисман» (10.38%), Акционерное общество «Страховая группа АВАНГАРД-ГАРАНТ» (9,24 %), ЗАО «Страховая компания «РСХБ-Страхование» (6,38 %).

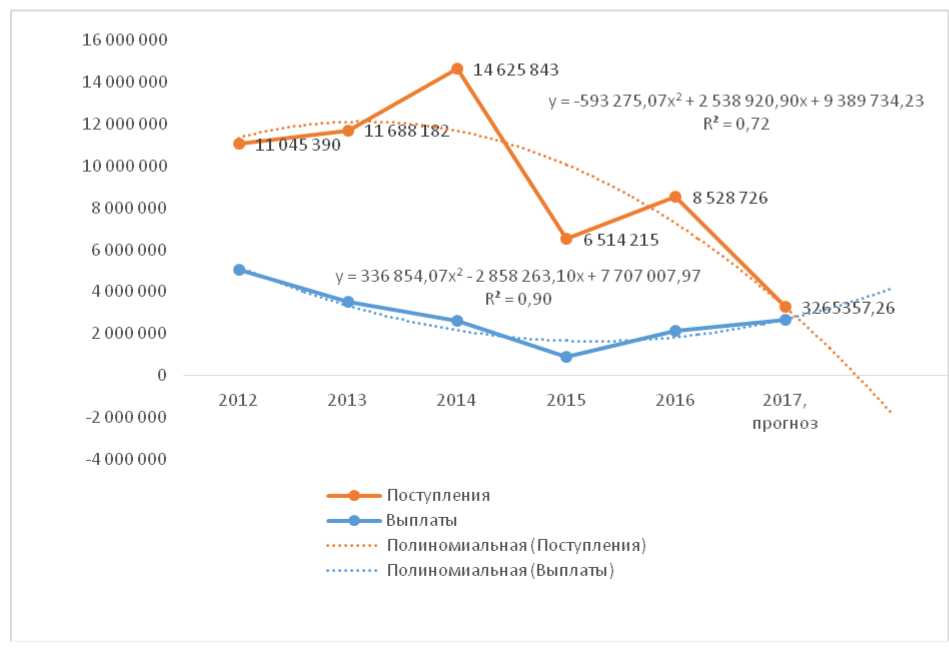

Рассматривая динамику сборов и выплат по сельскохозяйственному страхованию в России, можно отметить, что до 2014 г. объемы поступлений и выплат по сельскохозяйственному страхованию имели тенденцию значительного роста, однако, к 2015 году происходит резкое снижение, и уровень поступлений в 2015 году составил 70% от уровня 2010 года, а уровень выплат составил 30% от объема выплат 2010 года (таблица 9).

Таблица 9

Поступления по агрострахованию, осуществляемому с государственной поддержкой, в России, накопительным итогом за 2016 г.

|

Название |

Поступления по агрострахованию, тыс. руб. |

Удельный вес страховой премии страховщика в объеме поступлений по агрострахованию в целом, % |

|

РОСГОССТРАХ |

3 379 213 |

39,62 |

|

РСХБ-СТРАХОВАНИЕ |

1 186 907 |

13,92 |

|

АВАНГАРД-ГАРАНТ |

969 740 |

11,37 |

|

АЛЬФАСТРАХОВАНИЕ |

953 005 |

11,17 |

|

ЕВРОПА |

384 561 |

4,51 |

|

Итого: |

6873426 |

80,59 |

|

Остальные |

1 655 300 |

19,41 |

|

Всего по рынку |

8 528 726 |

100,00 |

Источник: Портал «Страхование сегодня», расчеты автора

Таблица 10

Поступления и выплаты в сельскохозяйственном страховании

|

Год |

Поступления |

Выплаты |

Коэффици ент выплат % |

||

|

тыс. руб |

в процентах от показателя предыдущего года |

тыс. руб |

в процентах от показателя предыдущего года |

||

|

2016 |

9 822 603 |

125.07 |

4 017 495 |

147.78 |

40.90 |

|

2015 |

7 853 393 |

47.02 |

2 718 570 |

50.12 |

34.62 |

|

2014 |

16 700 622 |

120.32 |

5 423 939 |

94.10 |

32.48 |

|

2013 |

13 880 020 |

104.23 |

5 763 848 |

74.69 |

41.53 |

|

2012 |

13 316 107 |

82.07 |

7 716 917 |

93.94 |

57.95 |

|

2011 |

16 225 901 |

169.62 |

8 214 481 |

106.50 |

50.63 |

|

2010 |

9 565 829 |

82.93 |

7 713 229 |

125,98 |

80.63 |

|

2009 |

11,54 |

6,12 |

53.03 |

||

Источник: Портал «Страхование сегодня», Центральный банк РФ

Начиная с 2012 года, активно осуществляется аграрное страхование с государственной поддержкой. Однако в 2015 году так же происходит снижение поступлений почти в 2 раза, более чем в 6 раз снижается объем страховых выплат, коэффициент выплат составил лишь 13%

Таблица 11

Динамика сборов и выплат по сельскохозяйственному страхованию с государственной поддержкой в России

|

Год |

Поступления |

Выплаты |

Коэффици ент выплат, % |

||

|

Поступления (тыс .руб) |

в процентах от показателя предыдущег о года |

Выплаты (тыс .руб) |

в процентах от показателя предыдущего года |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

2012 |

11 045 390 |

0.00 |

5 026 113 |

0.00 |

45.50 |

|

2013 |

11 688 182 |

105.82 |

3 507 753 |

69.79 |

30.01 |

|

2014 |

14 625 843 |

125.13 |

2 611 256 |

74.44 |

17.85 |

|

2015 |

6514 215 |

44.54 |

897 298 |

34.36 |

13.77 |

|

2016 |

8 528 726 |

130.92 |

2 145 647 |

239.12 |

25.16 |

Рисунок 3. Динамика поступлений и выплат по сельскохозяйственному страхованию с государственной поддержкой в России

Рисунок 4. Динамика изменений коэффициента выплат по страхованию с государственной поддержкой

В целом, эффективность аграрного страхования с государственной поддержкой может быть представлена в таблице 12.

Таблица 12

Сумма субсидий аграриям на агрострахование в России и Краснодарском крае

|

Год |

Россия |

Краснодарский край |

||

|

Сумма субсидий (тыс.руб) |

в процентах от показателя предыдущего года |

Сумма субсидий (тыс.руб) |

в процентах от показателя предыдущего года |

|

|

2015 |

1 675 687 |

33.23 |

297 589 |

54.65 |

|

2014 |

5 042 154 |

126.95 |

544 508 |

98.44 |

|

2013 |

3 971 631 |

90.40 |

553 114 |

112.08 |

|

2012 |

4 393 429 |

0.00 |

493 512 |

0.00 |

Источник: Портал «Страхование сегодня»

Как видно из представленных данных, суммы субсидий аграрному страхованию и в России, и в Краснодарском крае имеют тенденцию к снижению, что свидетельствует о явных проблемах в системе государственной поддержки аграрного страхования и необходимости их решения

. К таким проблемам и негативным сторонам агрострахования с государсвенной поддержкой можно отнести:

- недостаточность объемов субсидирования, непрозрачность и недостаточную гибкость процессов субсидирования;

- недостаточные знания о возможностях агрострахования, на этапе заключения договора зачастую неверно оценивается уровень страхового покрытия;

- для большинства хозяйств цена страховки велика, а государственные субсидии хозяйства получают позже уплаты страховой премии, ведь не все сельхозпроизводители могут позволить себе страховку своего имущества, высокий уровень кредиторской задолженности , которую имеют предприятия

- в данном виде страхования действуют жесткие сроки уплаты страховых взносов, совпадающие с периодами подготовки и проведения сезонных сельскохозяйственных работ. Перед фермером встает выбор: осуществлять хозяйственную деятельность далее или страховать ее.

- сложность процедуры получения субсидий и заключения договоров страхования;

- сельхозпроизводители получают необходимые им средства с большим опозданием или не в полном объеме;

- отсутствие необходимых и эффективных средств защиты интересов и прав агропроизводителей в отношениях со страховщиками.

Важное место в аграрном страховании занимает страхование урожая сельскохозяйственных культур. С методической точки зрения для развития этого вида страхования необходим пересмотр количественного критерия утраты (гибели) урожая для признания страхового случая [2; 3; 5; 6]. Страхование сельскохозяйственных культур производится на случай утраты (гибели) урожая и недобора (повреждения) урожая. Утрата (гибель) - полная гибель урожая сельскохозяйственной культуры, урожая многолетних насаждений, посадок многолетних насаждений на всей площади посева (посадки) застрахованных сельскохозяйственных культур и многолетних насаждений в результате наступления страхового случая.

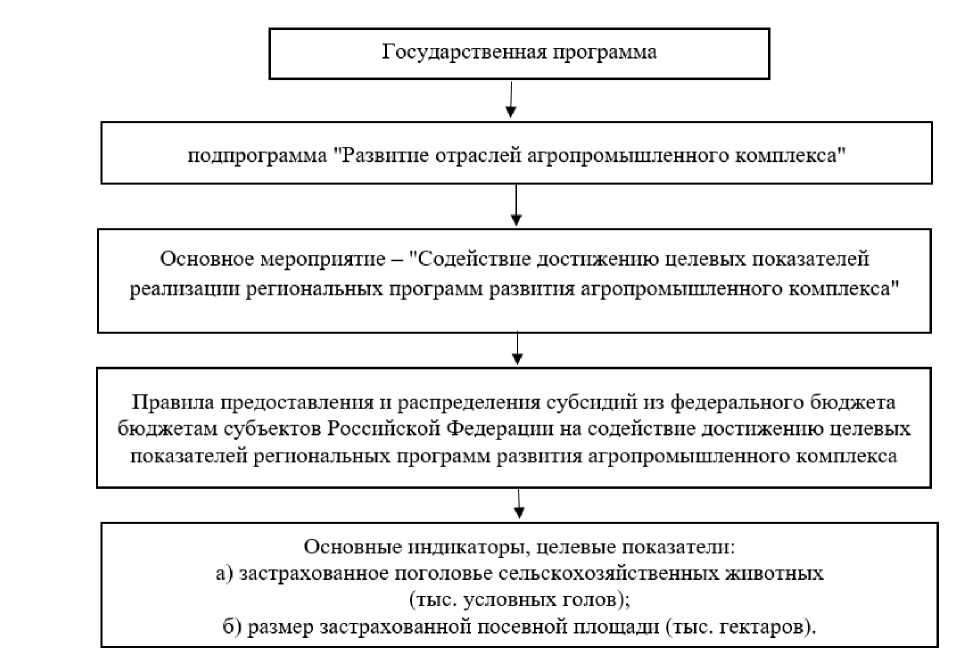

Важной современной особенностью агрострахования с господдержкой является введение единой субсидии. Новый подход к увязке государственных и региональных программ поддержки представлен на рисунке 5.

Рисунок 5. Агрострахование и его роль в реализации программно-целевого планирования в сельском хозяйстве: современное состояние участников системы на уровне регионов, неясны принципы планирования организации агрострахования на уровне регионов.

Таким образом, с 2017 году схема господдержки АПК изменилась. Если раньше бюджетные транши направлялись под конкретные программы, то в этом году в регион переводится полная сумма на развитие сельского хозяйства. В нее заложены субсидирование кредитов, фермерских и крестьянских форм хозяйств, садоводства и племенного животноводства и аграрное страхование.

Регион может самостоятельно перераспределять средства под те или иные виды субсидий. Новые правила предоставления и распределения субсидий из федерального бюджета регионам на содействие достижению целевых показателей местных программ развития АПК утверждены Постановлением Правительства Российской Федерации №1347 от 10.11.2017 г. "О внесении изменений в приложение №9 к Госпрограмме развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013-2020 годы".

Последствия от введения «единой субсидии» для агрострахования с господдержкой оказались очень серьезными, регионы, прежде всего, ориентированы на обеспечение финансирования текущих производственных задач - посевных и уборочных работ. В том числе, регионы испытывают недостаток средств на обеспечение льготного кредитования посевной, которое также входит в состав «единой субсидии».

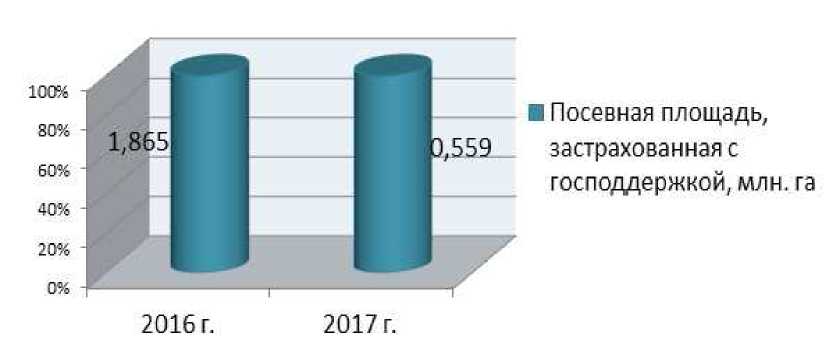

Уже в первом полугодии 2017 года сельхозпроизводители заключили 42,3 тыс. договоров по страхованию сельскохозяйственных рисков, что на 20% меньше по сравнению с аналогичным периодом прошлого года. При этом наиболее заметный спад - более чем на 60%, зафиксирован по страховым договорам с государственной поддержкой.

Количество заключенных договоров сократилось до 421 (-61% к статистике первого полугодия 2016 года). Особенно заметно снижение в растениеводстве: застрахованная с господдержкой посевная площадь уменьшилась в первом полугодии 2017 года более чем в три раза - с 1865 до 559 тысяч га (рисунок 6).

Рисунок 6. Динамика объема посевных площадей, застрахованных с господдержкой

Для улучшения условий агрострахования и привлечения сельхозпроизводителей в данную сферу, можно использовать следующие методы:

- снижение действующих в законодательстве минимумов потери урожая, что даст возможность аграриям страховать посевы при любом уровне гибели;

- расширение перечня рисков для сельскохозяйственных культур такими природными явлениями, как продолжительные ливни, раннее появление снежного покрова и промерзание верхнего слоя почвы;

- введение гибких программ агрострахования и возможности государственной поддержки для регионов с высокорисковым земледелием;

- выведение агрострахования из состава «единой субсидии».

Корректировка развития аграрного страхования с государственной

поддержкой в соответствии с предложенными направлениями позволит повысить его эффективность и расширить охват сельхозпредприятий аграрным страхованием.

3.2 Перспективы страхования в развитии российской экономики

В ходе исследования выявлено, что в данной области экономики достаточно как внутренних, так и внешних проблем отечественного рынка страховых услуг. К числу внутренних проблем, т.е. корректируемых внутри системы страхования, за счет резервов, можно отнести такие как: низкая финансовая устойчивость страховщиков; низкий уровень профессионализма и страховой культуры; внутрисистемная разобщенность.

Внешними проблемами, носящими общегосударственный характер, можно назвать следующие: экономические (инфляция, отсутствие государственной поддержки, низкий финансовый потенциал страхователей и др.); юридические (низкий уровень общего законодательного обеспечения страховой деятельности, длительное становление страхового рынка в условиях полного отсутствия законодательной и методической базы, контроля и др.); политические (общеполитическая нестабильность).

Решение многочисленных проблем в системе страхования должно решаться в рамках системы, комплекса мер государственного регулирования рынка страховых услуг. В целом система государственного регулирования страхового рынка России складывается из различных способов воздействия на него, осуществляемых не только Госстрахнадзором. Регулирование может осуществляться с помощью любых юридических актов в рамках трехступенчатой системы правового обеспечения; любых экономических инструментов, выработанных государственными органами и регулирующими различные стороны функционирования страхового рынка.

Для обеспечения непрерывности производства и поддержания социальной стабильности в обществе необходимо минимизировать уровень недострахования рисков в экономике. К 2020 году уровень страховой защиты рисков, традиционно подлежащих страхованию в развитых странах, должен приблизиться к 100%, а совокупный объем рынка - достигнуть в ценах 2007 года 3 трлн рублей (122,2 млрд долларов), или 4% от ВВП. Страхование вместо создания внебюджетных фондов или прямого финансирования устранения последствий техногенных или природных катастроф, аварий и прочих событий - это единственный путь снизить нагрузку на государственные финансы при повышении эффективности управления рисками.

В будущем основой российского страхового рынка должно стать добровольное страхование. Необходимо пересмотреть принципы действия существующих видов обязательного страхования в пользу рыночных механизмов, а роль обязательных видов страхования в развитии российского страхового рынка должна постепенно снижаться. Доля обязательных видов страхования в совокупных страховых взносах к 2020 году не должна превышать 25%. Однако это не значит, что сейчас нам следует вовсе отказаться от новых обязательных видов. Например, страхование ответственности эксплуатантов особо опасных объектов или некоторые другие виды страхования ответственности - это как раз те случаи, где обязательное страхование уместно.

Заключение

Страховой рынок выступает сильным инструментом, благодаря которому происходит консолидация инвестиционных ресурсов, обеспечивающих потенциал общественного развития. Прозрачность, устойчивость и положительная динамика рынка страховых услуг являются источником непрерывного развития экономики, как государства, так и общества в целом.

Существует много определений страхового рынка, которые, однако, давались авторами лишь применительно к решению определенных прикладных задач.

Согласно Закону РФ от 27.11.1992 N 4015-1 (ред. от 03.07.2016) «Об организации страхового дела в Российской Федерации» выделяют четыре основных вида страхования:

-личное;

-имущественное;

-страхование ответственности;

-страхование предпринимательского риска

Рынок страховых услуг является важнейшим сегментом рыночной экономики на сегодняшний день. Страховой рынок способствует объединению инвестиционных ресурсов, которые обеспечивают возможности общественного развития. Благодаря устойчивости и прозрачности рынка страховых услуг происходит постоянное развитие экономики страны. В России отношения между участниками страхового рынка регулируются ГК РФ и ФЗ РФ № 4015-1 «Об организации страхового дела в Российской Федерации».

Страхование является одной из основных составляющих экономики страны и затрагивает интересы всех слоев населения. Оно выступает эффективным инструментом защиты интересов граждан от возможных рисков, обеспечивая социально-экономическую стабильность в обществе. Вклад страхования, как одного из важнейших секторов экономики, заключается в создании благоприятных условий физическим лицам и коммерческим организациям осуществлять свою деятельность без опасений за возможные риски финансовых потерь. Страховой сектор также является эффективным источником привлечения финансовых ресурсов в экономику, путем размещения капитала, полученного от реализации страховых услуг, в долгосрочные инвестиции.

Анализ состава инвестиционного портфеля страхового рынка России за 2015 - 2017 гг. показал, что в целом в структуре активов страхового рынка произошло увеличение на 324 033,3 млн. руб. в основном за счет роста банковских вкладов (депозитов) на 204 669,1 млн. руб., а также за счет увеличения количества облигаций за рассматриваемый период на 120 341,4 млн. руб. Снижение показателей акций на 881,7 млн. руб., векселей на 13 196,5 млн. руб., недвижимого имущества на 9 305,5 млн. руб., а также инвестиционных паев ПИФов на 9 060 млн. руб. не оказало существенного влияния на структуру активов в целом за 3 года.

Одной из наиболее актуальных проблем развития страхового рынка в России, несомненно, является осуществление надзорной деятельности. С 2013 года контроль за рынком страховых услуг в России проводится Департаментом страхового рынка при Центральном банке РФ, что предполагает наличие единого подхода в регулировании и надзоре за всей финансовой системой страны. В настоящее время страховщики также контролируются Федеральной антимонопольной службой и Российским союзом автостраховщиков.

Как видно из представленных данных, суммы субсидий аграрному страхованию и в России, и в Краснодарском крае имеют тенденцию к снижению, что свидетельствует о явных проблемах в системе государственной поддержки аграрного страхования и необходимости их решения

. К таким проблемам и негативным сторонам агрострахования с государсвенной поддержкой можно отнести:

- недостаточность объемов субсидирования, непрозрачность и недостаточную гибкость процессов субсидирования;

- недостаточные знания о возможностях агрострахования, на этапе заключения договора зачастую неверно оценивается уровень страхового покрытия;

- для большинства хозяйств цена страховки велика, а государственные субсидии хозяйства получают позже уплаты страховой премии, ведь не все сельхозпроизводители могут позволить себе страховку своего имущества, высокий уровень кредиторской задолженности , которую имеют предприятия

- в данном виде страхования действуют жесткие сроки уплаты страховых взносов, совпадающие с периодами подготовки и проведения сезонных сельскохозяйственных работ. Перед фермером встает выбор: осуществлять хозяйственную деятельность далее или страховать ее.

- сложность процедуры получения субсидий и заключения договоров страхования;

- сельхозпроизводители получают необходимые им средства с большим опозданием или не в полном объеме;

- отсутствие необходимых и эффективных средств защиты интересов и прав агропроизводителей в отношениях со страховщиками.

Для улучшения условий агрострахования и привлечения сельхозпроизводителей в данную сферу, можно использовать следующие методы:

- снижение действующих в законодательстве минимумов потери урожая, что даст возможность аграриям страховать посевы при любом уровне гибели;

- расширение перечня рисков для сельскохозяйственных культур такими природными явлениями, как продолжительные ливни, раннее появление снежного покрова и промерзание верхнего слоя почвы;

- введение гибких программ агрострахования и возможности государственной поддержки для регионов с высокорисковым земледелием;

- выведение агрострахования из состава «единой субсидии».

Корректировка развития аграрного страхования с государственной

поддержкой в соответствии с предложенными направлениями позволит повысить его эффективность и расширить охват сельхозпредприятий аграрным страхованием.

Решение многочисленных проблем в системе страхования должно решаться в рамках системы, комплекса мер государственного регулирования рынка страховых услуг. В целом система государственного регулирования страхового рынка России складывается из различных способов воздействия на него, осуществляемых не только Госстрахнадзором. Регулирование может осуществляться с помощью любых юридических актов в рамках трехступенчатой системы правового обеспечения; любых экономических инструментов, выработанных государственными органами и регулирующими различные стороны функционирования страхового рынка.

Для обеспечения непрерывности производства и поддержания социальной стабильности в обществе необходимо минимизировать уровень недострахования рисков в экономике. К 2020 году уровень страховой защиты рисков, традиционно подлежащих страхованию в развитых странах, должен приблизиться к 100%, а совокупный объем рынка - достигнуть в ценах 2007 года 3 трлн рублей (122,2 млрд долларов), или 4% от ВВП. Страхование вместо создания внебюджетных фондов или прямого финансирования устранения последствий техногенных или природных катастроф, аварий и прочих событий - это единственный путь снизить нагрузку на государственные финансы при повышении эффективности управления рисками.

Список использованных источников

- "Гражданский кодекс Российской Федерации (часть вторая)" от 26.01.1996 N 14-ФЗ (ред. от 29.07.2018)//"Собрание законодательства РФ", 29.01.1996, N 5, ст. 410,

- Закон РФ от 27.11.1992 N 4015-1 (ред. от 23.04.2018)"Об организации страхового дела в Российской Федерации"//"Российская газета", N 6, 12.01.1993,

- Алиев Б. Х., Махдиева Ю. М. Основы страхования : учебник для студентов вузов. - М. : Юнити-Дана, 2014. - 503 с.

- Абалян Э.К. Страховой рынок как сегмент финансового рынка//Наука через призму времени. 2018. № 4 (13). С. 50-52.

- Абрамов В. Ю. Страхование: теория и практика. — М.: Волтерс Клувер, 2013. — 512 с.

- Бамматова Б.З. Проблемы региональных страховых рынковРФ//В сборнике: Пути повышения финансовой стабильности регионов Северного Кавказа: взгляд молодых ученых Материалы II Всероссийской научно-практической конференции студентов, аспирантов и молодых преподавателей. 2017. С. 63-66.

- Бурячек Т.Н. Страховой рынок России//В сборнике: социально-экономические и гуманитарные практики инновационного развития россии Материалы Всероссийской научно-практической конференции студентов, аспирантов, учителей и ученых. 2017. С. 56-58.

- Быканова Н. И., Черкашина А. С. Страховой рынок России: проблемы и направления развития // Молодой ученый. - 2017. - № 10. - С. 204-207.

- Быканова, Н.И., Черкашин, А.С. Страховой рынок России: проблемы и направления развития / Н.И. Быканова, А.С. Черкашин // Молодой ученый. - 2017. - № 10. - С. 204-207.

- Волкова А.В. Формирование конкурентной позиции страховых рынков РФ//Вестник науки и образования. 2016. № 9 (21). С. 56-57.

- Гвозденко, А.А. Основы страхования. - М.: Финансы и статистика, 2012 г.

- Гисс В.Р., Погорелая О.В. Страховой рынок России: препятствия и перспективы развития//В сборнике: МОЛОДЕЖНАЯ НАУКА В XXI ВЕКЕ: ТРАДИЦИИ, ИННОВАЦИИ, ВЕКТОРЫ РАЗВИТИЯ материалы Международной научно-исследовательской конференции молодых ученых, аспирантов, студентов и старшеклассников: в 3 частях. 2017. С. 29-31.

- Григорьева Е. Статья «Росгосстрах» прогнозирует темп роста страхового рынка.- М.: Экономика, 2015.-311с.

- Гыйльфанов Н.И. Анализ страховых отраслевых рынков РФ//Вестник научных конференций. 2017. № 1-5 (17). С. 67-69.

- Ефимов О.Н., Хузиахметова Р.Ф. Современный страховой рынок: проблемы и перспективы//Торговля, предпринимательство и право. 2017. № 1. С. 9-15.

- Журавлев Ю.Н. Словарь-справочник терминов по страхованию и ᴨȇрестрахованию (второе издание). - М.: АНКИЛ, 2015. - 180 с.

- Исламов, Ф.Ф. Проблемы страхования ОСАГО / Ф.Ф. Исламов // Международный научно-исследовательский журнал. - 2016. - № 11 (53). - С. 38-40.

- Исламов, Ф.Ф. Проблемы формирования и функционирования рынка страховых услуг России: Уфа: РИЦ БашГУ, 2014. - 92 с.

- Константинова, Н.А. Проблемы медицинского страхования в российской федерации / Н.А. Константинова, Е.А. Иванова; отв. ред. С.В. Широкова, А.А. Коваленко II В сборнике: Неделя науки СПбПУ. Материалы научно-практической конференции. - Инженерно-экономический институт СПбПУ, 2015. - С. 132-135.

- Кузминов В.А., Кузминова О.А. Страховой рынок в России//В сборнике: СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЕ ПРОБЛЕМЫ В СОВРЕМЕННОЙ РОССИИ Сборник научных трудов преподавателей и магистрантов. Научный редактор Н.П. Белотелова. Москва, 2017. С. 68-75.

- Кукина, Е.Е. Задача страховщиков - снижение основных рисков и выведение страхового рынка на траекторию устойчивого роста / Е.Е. Кукина // Перспективы науки. - Тамбов : ТМБпринт. - 2017. - № 1(88). - С. 54-59.

- Леденева А.В., Поташова И.Ю. Российский рынок страховых услуг на современном этапе//В сборнике: сборник статей третьей международной школы молодых ученых в области экономики и права на юге России сборник научных статей. 2016. С. 90-93.

- Мамедов А.А. Страхование как составная часть финансовой деятельности государства//Страховое дело – 2015.-№ 5.-С. 11-17

- Маслова И.А. Страховой рынок России: проблемы и перспективы развития//В сборнике: Информационно-аналитическое обеспечение многоуровневых стоимостных потоков: устойчивое развитие и безопасность территорий Материалы международной научно-практической конференции. 2016. С. 12-14.

- Нестеренко Е.В. Страховой рынок РФ: проблемы и перспективы//В сборнике: ПЕРСПЕКТИВЫ ФОРМИРОВАНИЯ НОВОЙ ЭКОНОМИКИ XXI ВЕКА: АКТУАЛЬНЫЕ ДОСТИЖЕНИЯ РЕГИОНАЛЬНОЙ НАУКИ сборник научных трудов Международной научно-практической конференции. 2017. С. 240-250.

- Никритина М.А., Блохина И.М., Неводова И.А. Страховой рынок России: проблемы и направления развития//В сборнике: Научные открытия 2017 Материалы XXII Международной научно-практической конференции. 2017. С. 284-286.

- Нинштиль Е.Ю., Бункова А.А., Тернов В.И. Особенности первым функционирования страхового рынка рынка РФ//В сборнике: НОВАЯ НАУКА КАК РЕЗУЛЬТАТ ИННОВАЦИОННОГО РАЗВИТИЯ ОБЩЕСТВА сборник статей Международной научно-практической конференции: в 17 частях. 2017. С. 163-166.

- Павлюченко, В.Г. Социальное страхование: Учебное пособие. - М.: Издательско-торговая корпорация «Дашков и К», 2016. – 412с.

- Подколзина И.М., Стригина Е.Е. Современная деятельность страховых рынков//В сборнике: Итоги научно-исследовательской деятельности 2016: изобретения, методики, инновации сборник материалов XVII международной научно-практической конференции. 2016. С. 338-340.

- Разумовская Ю. Возможности страховых компаний как квалифицированных инвесторов // Капитал страны. Журнал об инвестиционных возможностях -2016.-№ 4.- С. 21-27

- Самусенко А.В. Страховой рынок России и перспективы его развития//Научно-методический электронный журнал Концепт. 2017. Т. 39. С. 301-305.

- Страхование : учебник / под ред. В. В. Шахова, Ю. Т. Ахвледиани. - 3-е изд., пе- рераб. и доп. - М. : Юнити-Дана, 2015. - 510 с.

- Шихов А.К. Страховое право: уч. пособие. 3-е изд., стер. - М .: ЗАО Юстицин- форм, 2014. - 304 с.

- Юлдашев Р.Т., Логвинова И.Л. Страховой рынок Российской Федерации: организационные ресурсы развития//Страховое дело. 2017. № 6 (291). С. 3-9.

- Юрьев, В.Н. Анализ факторов, влияющих на инновационное развитие регионов Российской Федерации / В.Н. Юрьев, Д.М. Дыбок, А.В. Изотов // Научно-технические ведомости Санкт- Петербургского государственного политехнического университета. Экономические науки. - 2016. - № 4(246). - С. 98-108.

-

Бурячек Т.Н. Страховой рынок России//В сборнике: социально-экономические и гуманитарные практики инновационного развития россии Материалы Всероссийской научно-практической конференции студентов, аспирантов, учителей и ученых. 2017. С. 57 ↑

-

Мамедов А.А. Страхование как составная часть финансовой деятельности государства//Страховое дело – 2015.-№ 5.-С. 16 ↑

-

Разумовская Ю. Возможности страховых компаний как квалифицированных инвесторов // Капитал страны. Журнал об инвестиционных возможностях -2016.-№ 4.- С. 23 ↑

-

Юлдашев Р.Т., Логвинова И.Л. Страховой рынок Российской Федерации: организационные ресурсы развития//Страховое дело. 2017. № 6 (291). С. 7 ↑

-

Быканова, Н.И., Черкашин, А.С. Страховой рынок России: проблемы и направления развития / Н.И. Быканова, А.С. Черкашин // Молодой ученый. - 2017. - № 10. - С. 205 ↑

-

Ефимов О.Н., Хузиахметова Р.Ф. Современный страховой рынок: проблемы и перспективы//Торговля, предпринимательство и право. 2017. № 1. С. 14 ↑

-

Закон РФ от 27.11.1992 N 4015-1 (ред. от 23.04.2018)"Об организации страхового дела в Российской Федерации"//"Российская газета", N 6, 12.01.1993 ↑

-

Гражданский кодекс Российской Федерации (часть вторая)" от 26.01.1996 N 14-ФЗ (ред. от 29.07.2018)//"Собрание законодательства РФ", 29.01.1996, N 5, ст. 410 ↑

-

Ефимов О.Н., Хузиахметова Р.Ф. Современный страховой рынок: проблемы и перспективы//Торговля, предпринимательство и право. 2017. № 1. С. 11 ↑

- Конкурентные стратегии фирм на внутреннем и/или мировом рынках (Общий анализ конкурентные стратегий современных фирм)

- Понятие и задачи комплексного анализа»

- Юридическая ответственность (Уголовная ответственность )

- Управление поведением в конфликтных ситуациях (Конфликт, как процесс )

- Государственная инновационная политика как основной механизм повышения уровня инновационного развития региона (Определение инноваций, их классификация и функции)

- Теория и практика разделения властей ( История развития принципа разделения властей в России )

- Страхование ответственности и проблемы его развития в РФ (Понятие и виды страхования ответственности)

- Налоговая система РФ и проблемы еe совершенствования (Понятие налоговой системы)

- Налоговый учет по акцизу ( Понятие и назначение акцизов, их плательщики)

- Технология работы службы питания в гостиницах с отечественным менеджментом (Организационная структура службы питания)

- Юридическая ответственность ( Понятие и виды юридической ответственности )

- Международный валютный фонд: цели, функции, особенности ( МВФ: СОЗДАНИЕ, СУЩНОСТЬ, ОСНОВНЫЕ ФУНКЦИИ )