Эффект Лаффера и реформирование системы налогообложения - реформирование и основы эффекта

Содержание:

Налогообложение - одна из вечных проблем экономики. Работы многих великих экономистов посвящены налогам: "Трактат о налогах и сборах" В. Петти, "Разговор о природе богатства, о деньгах и налогах" П.

Труды многих великих экономистов: "Трактат о налогах и сборах" В. Петти, "Дискурсы о природе богатства, денег и налогов" П. Буазильберта, "Исследование о природе и причинах богатства народов" А. Смита, "Начало политической экономии и налогообложения" Д. Рикардо и другие.

Государство существовало до тех пор, пока существовали налоги, а экономическая теория занималась поиском принципов оптимального налогообложения, определения предельных ставок и налоговой базы. Во всех странах мира, независимо от уровня их развития, регулярно возникает необходимость разработки и принятия программ налоговой реформы.

Налоговая система. Налоговый клин и кривая Лаффера (эффект)

Налоги - это обязательные платежи хозяйствующих субъектов и граждан в бюджеты различных уровней в размерах, установленных законом.

Налоговая система - совокупность налогов, устанавливаемых законодательным органом и собираемых органами исполнительной власти, а также методы и принципы построения налогообложения.

Основные принципы налогообложения были разработаны А. Смитом. Они применяются сегодня. Принцип справедливости, утверждающий универсальность налогообложения и равное распределение налогов между гражданами пропорционально их доходам. "Субъекты государства должны участвовать в содержании правительства в соответствии с доходами, которые они получают под покровительством и защитой государства", - писал А. Смит.

Принцип равенства делится на горизонтальное и вертикальное. Принцип горизонтального равенства означает, что равный доход облагается налогом одинаково независимо от того, где он получен. Принцип вертикального равенства означает, что налоговое бремя должно зависеть от суммы дохода и величины богатства. Принцип определенности, согласно которому сумма, способ и время платежа должны быть заранее известны плательщику.

Налоговая система

Налоговая система представляет собой совокупность обязательных платежей, производимых хозяйствующими субъектами в установленном порядке в пользу органа публичной власти.

Государственная власть выполняет социально значимые функции, обеспечивая защиту граждан, их здоровье и безопасность. Государство не занимается коммерческой деятельностью или производством, поэтому не может обеспечить себя. Налоговая система необходима для осуществления фискальной функции или для сбора налогов со всех субъектов национальной экономики.

Налоги понимаются как часть денежного дохода хозяйствующих субъектов, которая отчуждается государством с целью последующего использования. Вывод части средств осуществляется в соответствии с законодательством страны. Налоги являются многофункциональной категорией. Среди его функций выделяются:

- Перераспределение доходов государства в системе национальной экономики.

- Регулирование экономики посредством косвенного влияния на рыночный механизм. Налоги могут влиять на различные социально-экономические процессы. Они могут действовать как ободряющее, стимулирующее, сдерживающее или ингибирующее средство.

- Влияние на эффективное распределение ресурсов.

- Контроль над экономической деятельностью субъектов.

Система налогообложения должна соответствовать ряду принципов. В первую очередь, это равенство и справедливость в налогообложении. Каждый гражданин вносит свой вклад в расходы государства, но пропорционально своим доходам. Уплата налога должна быть простой, доступной и понятной каждому налогоплательщику. Она также должна собираться и оплачиваться в удобное для гражданина время. Дизайн налоговой системы должен быть экономичным. Затраты на осуществление фискальной функции должны быть минимальными и разумными.

Реформирование налоговой системы

Модель смешанной экономики требует от государства более гибкого подхода к налогообложению различных категорий налогоплательщиков. Хорошо известно, что основой экономического роста и развития являются малые и средние предприятия. Их жизненный цикл относительно короток, но они способствуют более быстрому внедрению инноваций и обеспечивают рабочими местами большую часть работающего населения. Применение единой налоговой системы к крупным и малым предприятиям может быть губительным для последних.

Все изменения в налоговой системе страны направлены на улучшение сбора налогов и обеспечение надлежащего взимания налога с каждой категории налогоплательщиков. Эффективная налоговая система поможет сократить количество предприятий, работающих в теневом секторе экономики. Реформа налоговой системы также учитывает общую макроэкономическую траекторию экономики. Если протекционизм и защита интересов отечественных производителей является приоритетом, то снижение налогового бремени позволит перераспределить реальный сектор экономики в сферу потребления. Также реформы способствуют упрощению системы, увеличению сбора налогов, усилению контроля за их поступлением в бюджет.

Стоит отметить, что перераспределение налогов в сфере потребления не означает увеличения нагрузки на физических лиц. Сегодня основная нагрузка ложится на потребителя, так как производители включают все свои издержки в рыночную цену продажи. Для того чтобы сделать налогообложение более справедливым, предлагается распределить бремя расходов между всеми участниками производственной цепочки. Наибольшие доходы в государственный бюджет поступают от налога на прибыль. Снижение ставки налога позволит предприятиям сконцентрироваться на укреплении своих позиций, инвестировании в расширение производства и его модернизацию. Некоторые территории используют льготные периоды налога на прибыль для привлечения на свою территорию определенных видов экономической деятельности.

Еще одной проблемой является официальное вознаграждение за труд. Дело в том, что сумма поступлений во внебюджетные фонды рассчитывается от суммы заработной платы. Изменение процента налога может помочь. Таким образом, работодатели могут вывести из тени часть средств, которые используются для покрытия расходов на заработную плату.

Эффект Лаффера

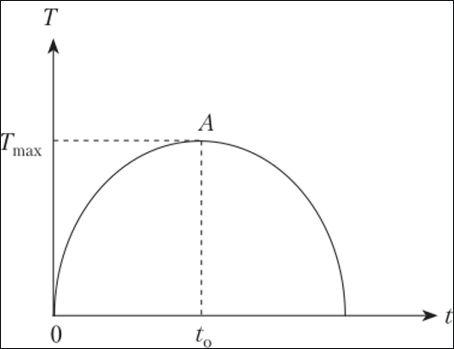

Кривая Лаффера показывает связь между налоговыми доходами и уровнем налоговых ставок.

Это показывает, что существует оптимальный уровень налогообложения, при котором доход является эффективным. То есть, используя графический метод, Лаффер смог определить размер ставки, при которой государственные доходы становятся максимальными. График выглядит вот так:

Рисунок 1: Эффект лаффера.

Налогоплательщики заинтересованы в том, чтобы платить как можно меньше. Расчетное значение составляет максимум 15% от дохода. Чем выше доходы домохозяйств, тем выше степень государственного вмешательства в экономику. Высокие ставки налогов подрывают доверие к правительству, к справедливости рыночного механизма. Налоги также показывают степень экономической свободы в стране.

Правительство использует систему налогообложения для регулирования экономики. У этого инструмента влияния есть противники и сторонники. Противники считают, что необходимо отойти от прогрессивного налогообложения. Снижая нагрузку на реальный сектор, на домохозяйства и на доходы от заемного капитала, можно стимулировать инвестиционный процесс. Они ссылаются на кривую Лаффера и утверждают, что снижение налоговой ставки все равно приведет к росту доходов домохозяйств. Когда реальный сектор испытывает более низкое налоговое бремя, он может увеличить выпуск продукции, что приводит к росту бюджетных поступлений. Напротив, высокие налоги уменьшают налоговую базу, потому что многие предприятия просто не могут сбалансировать свои доходы и расходы.

Когда правительство отбирает у налогоплательщиков значительную часть доходов, рост производительности труда и производства замедляется. Порог в 40-50% считается критическим. Существуют способы избежать налогового бремени, бизнес уходит в тень, изымает финансовые ресурсы из легальных продаж. Происходит сокращение денежной массы, искажение рыночной информации, что негативно влияет на экономику страны и доходы государства.

| Рекомендую подробно изучить предметы: |

| Ещё лекции: |

- Модель идеального рынка - концепция и определения

- Корпоративная рыночная экономика - концепция и определения

- Эффект дохода и эффект замещения - категории товаров и описание эффектов

- Экономическое развитие стран после Второй мировой войны - политика, определение и основы экономики

- Кластерный анализ в экономике - базовая информация, особенности и общая методология

- Экономические эффекты глобализации - концепция, процессы, последствия и выгоды

- Анализ государственной политики цен в регионах страны - цели, задачи, функции и определения

- Оценка экономической безопасности - сущность, критерии и методы