Определение наличной конверсионной операции

Содержание:

Введение

Конверсионные операции относятся к источникам доходов банков. Состояние экономики России на сегодняшний день остается сложным. Кризис на мировых финансовых рынках, снижение мировых цен на нефть, крупный недобор налогов в России, утечка валютных средств за рубеж, падение курсов российских ценных бумаг, значительное снижение золотовалютных резервов страны-все это отрицательно сказалось на российском рубле. Неустойчивость банковской системы является той почвой, которая поддерживает недоверие к национальной валюте, и обуславливают все возрастающий спрос на иностранную валюту. Увеличение контактов России с разными странами ведет к тому, что отечественные предприятия экспортируют свой товар на их рынки, и импортируют их товар на наши рынки. Для осуществления расчетов, предприятия прибегают к услугам банка, который для этого осуществляет безналичную покупку / продажу иностранной валюты.

Мировая торговля и движение денег в международном масштабе является основой сделок в иностранной валюте.

Банк является посредником между спросом и предложением иностранной валюты. Основной задачей валютного отдела банка - это обеспечение его клиентам возможности конвертировать активы и капиталы в одной валюте в другую валюту. Банки осуществляют свою деятельность на валютном рынке путем проведения конверсионных операций.

Мировой торговле необходимо появление и развитие срочных сделок с иностранной валютой в том случае, когда при совершении коммерческой операции возникает необходимость застраховаться от валютного риска (риска изменения курса валюты). Поэтому такие валютные операции как «форвард», «опцион» и «своп» широко используются для целей хеджирования (страхования от валютных рисков).

Определение наличной конверсионной операции

Валютные сделки – это операции по обмену ценных бумаг в одной в одной валюте на ценные бумаги в другой валюте по договорному курсу на определенную дату.

Конверсионные операции - сделки покупки и продажи наличной и безналичной иностранной валюты против наличных и безналичных рублей РФ.

Федеральный закон от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле» Целью настоящего Федерального закона является обеспечение реализации единой государственной валютной политики, а также устойчивости валюты Российской Федерации и стабильности внутреннего валютного рынка Российской Федерации как факторов прогрессивного развития национальной экономики и международного экономического сотрудничества.

Наличная сделка - конверсионная операция с датой валютирования, отстоящей от дня заключения сделки не более чем на два рабочих банковских дня. Дата валютирования - это дата, определяемая для исполнения условий сделки.

Наличные конверсионные операции подразделяются на :

• сделка TOD - конверсионная операция с датой валютирования в день сделки;

• сделка TOM - конверсионная операция с датой валютирования на следующий за днем заключения сделки рабочий банковский день;

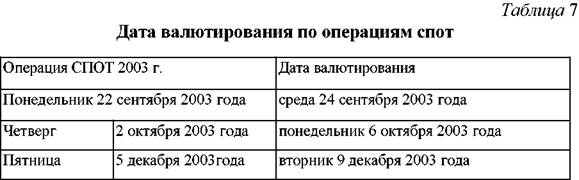

• сделка SPOT - конверсионная операция с датой валютирования на второй за днем заключения сделки рабочий банковский день.

Спот-рынок - это рынок немедленной поставки валюты. Основными участниками этого рынка выступают коммерческие банки, которые ведут операции на спот-рынке с различными партнерами:

• напрямую с фирмами-клиентами;

• на межбанковском рынке напрямую с другими коммерческими банками;

• через брокеров с банками и клиентами;

• с центральными банками стран.

Спот-рынок обслуживает как частные запросы, так и спекулятивные операции банков и компаний. Обычаи рынка наличных сделок не зафиксированы в специальных международных конвенциях, однако им неукоснительно следуют все участники рынка. К обычаям спот-рынка относятся:

• осуществление платежей в течение двух рабочих банковских дней без начисления процентной ставки на сумму поставленной валюты;

• сделки в основном реализуются на базе компьютерной торговли с подтверждением электронными извещениями (авизо) в течение следующего рабочего дня;

• обязательность курсов: если дилер крупного рынка интересуется котировками другого банка, то объявленные ему котировки являются обязательными для исполнения сделки по купле-продаже валюты.

Основные цели при проведении валютных операций на условиях спот таковы:

– обеспечение потребностей клиентов в иностранной валюте;

– перелив капитала из одной валюты в другую;

– проведение арбитражных сделок и спекулятивных операций.

Банки используют валютные сделки спот для поддержания минимально необходимых рабочих остатков в иностранных банках на счетах ЛОРО и НОСТРО в целях уменьшения излишков в одной валюте и покрытия потребности в другой. С помощью этого банки регулируют свою рабочую валютную позицию в целях избежания овердрафта (непокрытых остатков на счетах). Чтобы быстро продать или купить валюту на МБР банки проводят валютные операции спот. Несмотря на короткий срок поставки валюты (до двух рабочих банковских дней) в условиях плавающих валютных курсов контрагенты несут валютный риск по этой сделке.

Когда в операциях спот участвуют клиенты банка (фирмы, частные лица и пр.), то клиент делает заявку с целью купить (продать) определенное количество иностранной валюты в обмен на другую. Цена валюты во многом определяется спредом банка. Как правило, для небольших по объему сделок банк устанавливает небольшой спред, а для крупных клиентов с высоким рейтингом банк устанавливает узкий спред. Такая банковская политика по сделкам спот для клиентов позволяет банкам – участникам МВР получать прибыль от валютных операций спот для клиентов.

Основным инструментом спот-рынка является электронный перевод по каналам системы СВИФТ. (SWIFT - Society For World -Wide Interbank Financial Telecommunications).

Валютные операции спот составляют примерно 40% торгового объема FOREX. Главными целями операций спот являются:

• выполнение конверсионных поручений клиентов банка;

• перевод собственных средств банка из одной валюты в другую с целью поддержания ликвидности;

• проведение спекулятивных конверсионных операций;

• регулирование рабочей валютной позиции в целях избежания непокрытых остатков на счетах;

поддержание минимально необходимых рабочих остатков в иностранных банках на счетах НОСТРО в целях уменьшения излишков в одной валюте и покрытия потребностей в другой валюте.

Несмотря на короткий срок поставки иностранной валюты, контрагенты несут валютный риск по этой сделке, т.к. в условиях плавающих валютных курсов курс может измениться за два рабочих дня. Проведение валютных сделок и минимизация рисков требуют определенной подготовки. Техника их совершения состоит из нескольких этапов. На подготовительной стадии проводится анализ состояния валютных рынков, выявляются тенденции движения курсов различных валют, изучаются причины их изменения. На основе этой информации дилеры, принимая во внимание имеющуюся у них валютную позицию, с помощью компьютерной техники определяют средний курс национальной валюты по отношению к иностранной валюте.

Для ограничения потенциального кредитного риска банк должен стремиться осуществлять свои операции преимущественно с первоклассными банками-партнерами.

Проведенный анализ дает возможность выработать направление валютных операций, т.е. обеспечить длинную или короткую позицию в конкретной валюте, с которой будут проводить сделки. В крупных банках анализом положения валют на рынках занимаются специальные группы экономистов-аналитиков, а дилеры, опираясь на их информацию, самостоятельно выбирают направления проведения валютных операций. В менее крупных банках функции аналитиков выполняют сами дилеры; они же непосредственно осуществляют валютные операции: с помощью средств

связи ведут переговоры о купле-продаже валют и заключают сделки.

Процедура заключения сделки

Процедура заключения сделки включает:

• выбор обмениваемых валют;

• фиксация курсов;

• установление суммы сделки;

• указание адреса доставки валюты;

• валютирование перечисления средств;

• документальное подтверждение сделки.

Условия расчетов спот достаточно удобны для контрагентов сделки: в течение текущего и следующего дня обрабатывается необходимая информация, оформляются платежные и иные телексы для выполнения условий сделки.

Подобная система сложилась изначально, т.к. быстрее банки не могли произвести расчет с учетом времени согласования деталей сделки сторонами, разницей между часовыми поясами и т.п. Хотя в настоящее время технологии существенно повысили скорость операции, по большинству сделок спот поставка все равно осуществляется через два рабочих дня от даты торгов. В России сложилась следующая система расчетов по конверсионным операциям: текущие сделки заключаются с датой валютирования сегодня ( today или TOD ), завтра ( tomorrow или TOM ), а также через 2 рабочих дня спот ( spot ).

Сделки с контрагентом, с которым банк не имеет кредитных линий, могут осуществляться на условиях split value - разделенная дата валютирования, что означает поставку одной валюты, например, сроком tod , а другой - tom .

Сделки с датой валютирования today возможно осуществлять в течение всего рабочего дня, так как допоздна можно проводить расчеты по долларам (в США из-за разницы во времени рабочий день заканчивается значительно позже, чем в России) и по рублям (по причине того, что расчетно-кассовый центр Банка России, РКЦ, принимает платежи к обработке до 21-00 по московскому времени). Но как правило, рынок USD / RUB расчетов сегодня закрывается около 13-00 московского времени. Отдельные сделки происходят и позже, но это обычно вопрос специфических сиюминутных интересов конкретных банков и их договоренностей друг с другом.

Расчеты по конверсионным операциям с ЕВРО должны быть произведены раньше, т.к. временной разрыв с Европой меньше. Согласно директиве Европейской Банковской Федерации ( FBE ) европейские банки устанавливают банкам-респондентам время окончания расчетов ( cut - off time ) в ЕВРО датой валютирования сегодня. Это время может варьироваться в интервале 12-16 часов среднеевропейского времени ( CET ).

При кассовых сделках большую роль играет правильное установление даты окончательного расчета. Термин "кассовый" обычно относится к таким валютным сделкам, по которым расчеты производятся в один день. Изначально этот термин использовался на рынках Северной Америки и в тех странах, которые для проведения валютных операций прибегают к услугам этих рынков в связи с более выгодными для них часовыми поясами. Точная дата спот важна потому, что валютный рынок действует на основе принципа компенсированной стоимости, который гарантирует, что ни одна из участвующих в обменной операции сторон не предоставляет кредит другой. Это означает, что в тот день, когда лондонский банк-корреспондент выплачивает фунты, американский банк-корреспондент должен выплатить долларовый эквивалент. Тем не менее, при всем желании практически невозможно гарантировать, что оба платежа будут получены соответствующими бенефициарами одновременно. Риск, который возникает в результате неодновременного осуществления платежей, называется расчетным.

Учитывая разницу во времени в работе банков, стороны вынуждены прибегать к предоставлению внутридневного овердрафта. На развитых денежных рынках процент начисляется только на суточный овердрафт, а при овердрафте в течение дня процент не начисляется.

Определенная корректировка происходит с датой спот, если она выпадает на выходной день. Допустим, если сделка совершена в пятницу, то день спот выпадает на следующий вторник. Проблема возникает тогда, когда понедельник является выходным днем банка в Нью-Йорке (в том случае, если российский банк контактирует с нью-йорским банком). Если понедельник - праздничный день в Нью-Йорке, а российский банк об этом забыл, тогда нью-йоркский банк назначает день спот по-нью-йоркски, который выпадает на среду, а не на вторник. Российский же дилер может посчитать, что нью-йоркский дилер назначил вторник, поскольку это день спот в России. Во вторник лондонский банк-корреспондент российского контрагента выплатит один миллион фунтов стерлингов, ожидая получить долларовый эквивалент в Нью-Йорке, но при этом выяснит, что нью-йоркский банк выплатит деньги только в среду. Банк корреспондент - это банк в одной стране, который выступает в качестве агента банка из другой страны.

Другое дело, если бы нью-йоркский банк обратился бы за котировкой к российскому банку, поскольку в этом случае день расчета определялся бы с учетом того, что для российского банка и его корреспондента в Лондоне понедельник является рабочим днем. Понедельник мог бы быть выходным днем в Нью-Йорке, но поскольку это - банковский день в Москве и Лондоне, то в качестве дня спот был бы назначен вторник. Таким образом, банковские дни в стране проводящего котировку банка определяют дату спот. Одна из сторон должна убедиться, что ее день спот совпадает с днем спот, назначенным респондентом. Для этого дилеры ведут финансовые календари, где учитывают все нерабочие дни в странах своих контрагентов и банков-корреспондентов.

Таким образом, по каждой из валют, участвующих в сделке, считаются только рабочие дни, т.е. если следующий день за датой сделки является нерабочим для одной валюты, то срок поставки валют увеличивается на один день. В случае, если следующий день является нерабочим для другой валюты, срок поставки увеличивается еще на один день. Например, для сделок спот, заключенных в четверг, датой валютирования является понедельник.

Развитие средств телекоммуникаций, систем электронных межбанковских переводов сделало возможным значительное ускорение межбанковских расчетов. Появились краткосрочные конверсионные операции. Сделка Today осуществляется на основании курса Today . Расчеты по таким сделкам проводятся в день заключения сделки. Эти сделки также широко используются в операциях рубль/доллар на внутреннем валютном рынке России между коммерческими банками. При сделке Tomorrow обмен валютами производится на следующий день после совершения сделки. Этот тип сделок также активно используется российскими коммерческими банками в операциях рубль/доллар на внутреннем валютном рынке.

Текущим конверсионным операциям соответствует обменный курс спот. Он является текущим валютным курсом и высвечивается на экранах информационных агентств (наиболее известны Reuters). В международной банковской практике принято следующее обозначение курсов валют: например, курс ЕВРО к доллару США обозначают EUR / USD , доллара и рублю - USD / RUR , а фунта стерлингов к доллару США - GBP / USD . В данном обозначении слева ставится база котировки (базовая валюта), а справа - валюта котировки (котируемая валюта).

Котировка курсов спот бывает прямой и косвенной.

Прямая котировка — количество национальной валюты за единицу иностранной. Обычно валюты сравниваются с американским долларом: количество национальной валюты за один доллар США - здесь доллар является базой котировки. В виде прямой котировки официально котируются курсы большинства валют мира - USD / CHF , USD / RUB , USD / JPY , USD / CAD и т.д. Использование доллара США в виде базовой валюты отражает роль американской валюты в качестве общепризнанной и наиболее употребимой расчетной единицы, используемой в международной торговле, а также отражает значение доллара в качестве ключевой валюты послевоенной мировой валютно-финансовой системы Бреттон-вудской эпохи.

Косвенная (обратная) котировка — количество иностранной валюты, выраженное в единицах национальной валюты:

косвенная котировка = 1 /прямая котировка

Обычно это менее распространенный вид написания валютного курса. Например, при использовании прямой котировки курс доллара к рублю будет выглядеть как USD / RUB = 31,7532. При использовании косвенной котировки курс доллара к рублю будет выглядеть как RUB / USD = 1/31,7532=0,0315 с округлением до четвертого знака после запятой. Вид валютной котировки (обратная или прямая) не влияет ни на состояние валюты, ни на уровень ее курса, ибо сущность валютного курса единая, и меняется лишь форма его выражения.

В косвенной котировке доллар выступает в качестве валюты котировки, а другая валюта выступает как база котировки. Ряд валют официально котируется к доллару США в виде косвенной котировки. Это курс доллара к английскому фунту стерлингов, а также к денежным единицам стран - бывших колоний Великобритании - GBP / USD , AUD / USD , NZD / USD , EUR / USD . Например, курс GBP / USD = 1.5760 означает, что один фунт стерлингов можно купить за 1.5760 долларов США. Причины котирования фунта стерлингов в виде базовой валюты кроются в роли английского фунта как самой распространенной валюты времен Британской империи, обслуживающей львиную долю мирового торгового оборота. С фунтом стерлингов соотносили свои валюты другие страны в начале XX века, в том числе и США. С тех пор сохранилась традиция называть курс фунта стерлингов к доллару телеграфным курсом или кейбл ( cable ). Корни этой традиции кроются в том, что в те времена расчеты между Великобританией и США осуществлялись посредством телеграфных переговоров по проводу ( cable ). Некоторые другие валютные пары также имеют свои названия. Например, курс американского доллара к швейцарскому франку дилеры называют доллар-свисси ( Dollar - Swissi ).

Помимо стандартных обозначений существует также дилерский сленг, используемый в переговорах. Доллары могут быть названы баками, dolly, швейцарские франки - свисси, новозеландские доллары - киви; британские фунты могут называться паундами, стерлингами или кабелем. До введения ЕВРО французские франки называли paris.

На валютном рынке банки котируют валютные курсы с использованием двух сторон - бид ( bid - покупка) и офер ( offer ), или аск ( ask - продажа), по которым маркет-мейкер покупает и продает базовую валюту.

Пункты (пипсы)

Большая фигура ( big figure ) - дилеры обычно не включают в котировку эту часть цены. Большая фигура указывается только при подтверждении сделки или на крайне неустойчивых рынках, где ее значение постоянно меняется. В приведенном примере большая фигура представлена как 6, хотя трейдеры могут также сказать, что она равна 56 или 1,56. В США эту часть называют также ручкой ( handle ).

Пункты или пипсы ( pips ), они же пункты ( points ) - минимальное изменение валютного курса. Трейдеры на рынке спот котируют две последние цифры цены, иногда одну. 1 пипс = минимально возможному изменению котировки валюты. Для основных торгуемых валют эта цифра равна 0,0001; для японской йены - 0,01.

Спред ( spread ) или маржа ( margin ) - это переменная разница между двумя котировками бид и оффер. В примере она составляет 10 пунктов. Спред служит основой для получения банком прибыли попротивоположным сделкам с клиентами или другими банками.

Бид ( bid ) - это цена, по которой маркет-мейкер готов купить базовую валюту. Оффер/аск ( offer / ask ) - цена, по которой маркет-майкер продает базовую валюту.

В определении действий, которые необходимо предпринять с базовой валютой по стороне bid или стороне offer , важное значение имеет, кто кому котирует валютный курс. Обычно коммерческие банки котируют курс своим клиентам - компаниям, физическим лицам, однако на межбанковском рынке банки котируют курс также друг другу. Вышеприведенное правило относится к банку, который котирует курс.

Размер маржи может изменяться в зависимости от нескольких причин.

a) Статус контрагента. Размер банковской маржи обычно шире для клиентов банка, чем на межбанковском рынке.

b) Рыночная конъюнктура. В условиях нестабильного, быстро изменяющегося курса размер маржи обычно больше.

c) Характер отношений между контрагентами. Если между банками- контрагентами на протяжении ряда лет сложились устойчивые доверительные отношения, отсутствуют случаи невыполнения условий сделок, и дилеры банков хорошо знают друг друга, то размер маржи может быть более узким. Если дилер банка не желает совершать конверсионные сделки с определенным контрагентом, то он прокотирует широкий спред (за пределами среднерыночного), заведомо обрекая контрагента на отказ.

d) Величина маржи испытывает влияние и рыночного оборота: чем он меньше, тем выше разница между курсами продавца и покупателя, и наоборот.

e) Определенное воздействие оказывает и конкретная валюта сделки. Маржа существенно меньше по валютам, объем сделок с которыми высок.

Если торговля валютой не покрывает издержек какого-либо банка, он все равно от нее не отказывается, поскольку клиенты могут обратиться к конкурирующим банкам и по другим операциям. Прибыль коммерческих банков от торговли валютой образуется не только за счет маржи и размеров оборота, но и за счет значительного объема собственных сделок.

Задание 2. 2.1. Изучите пример документального подтверждения наличной конверсионной сделки на межбанковском валютном рынке (формат MT 300 сообщения SWIFT по конверсионным операциям).

{1:F01MINNRUMMAXXX2339000001}{2:I300SCBMRUMMXXXXN}{4:

:15A:

:20:160229MET8

:22A:NEWT

:22C:MINNMM8012SCBMMM

:82A:MINNRUMM

:87A:SCBMRUMM

:15B:

:30T:20160229

:30V:20160229

:36:80,12

:32B:EUR40000,00

:57A:/55.055.073

RZBAATWW

:33B:RUB3204800,00

:57D:/47408810900000001347

CORR.ACC.30101810100000000163

INN7709138570, BIC044585163

METALLINVESTBANK,MOSCOW,RUSSIA

:15C:

:24D:PHON

-}

2.2. Основываясь на данных приведенного примера заполните таблицу:

Процедура заключения сделки на валютном рынке спот включает в себя:

|

выбор обмениваемых валют |

EUR/RUB |

|

фиксация курсов |

80,12 |

|

установление суммы сделки |

EUR40000,00 |

|

указание адреса доставки валюты |

47408810900000001347 CORR.ACC.30101810100000000163 INN7709138570, BIC044585163 METALLINVESTBANK,MOSCOW,RUSSIA |

|

валютирование перечисления средств |

2016/02/29 |

|

документальное подтверждение сделки (канал передачи, формат сообщения) |

TELEX в формате SWIFT |

- Корпоративная культура в организации («ДОМАШНИЙ ЭКСПЕРТ»)

- Интегрированные среды разработки программ (Разработка приложения с использованием стандартных компонентов)

- Методы и средства проектирования информационных систем: сущность

- Корпоративная культура в организации

- Корпоративная культура в организации (КОРПОРАТИВНАЯ КУЛЬТУРА ПРЕДПРИЯТИЙ РАЗМЕЩЕНИЯ)

- Органы местного самоуправления (Муниципальное управление в социальной сфере)

- Организация банковских систем зарубежных стран: сущность и понятие

- Методы кодирования данных (Программная реализация алгоритма кодирования Хаффмана)

- Применение процессного подхода для оптимизации бизнес-процессов (Процессный подход и соответствие стандартам качества)

- Процессы принятия решений в организации (ООО ТК «Транс-Авто»)

- Юрисдикционные документы « Судне психологическая экспедиция »

- международной уголовное право и его особенности